Налоги

Автор Светлана Лискова На чтение 8 мин. Опубликовано 19.01.2023

Материал проверен экспертом по миграционному праву на соответствие действующему законодательству.

Вычет НДФЛ по патенту иностранцу — это уменьшение налога на доходы физического лица на сумму фиксированных авансовых платежей. П равом сделать зачет патента в счет НДФЛ может воспользоваться любой работник-мигрант, легально трудящийся в Российской Федерации.

Расчет фиксированного авансового платежа

Безвизовые иностранные граждане, работающие в России на основании патента, обязаны вносить ежемесячный фиксированный авансовый платеж на доходы физических лиц (ФАП). Оплата должна производиться каждый месяц или вперед на несколько месяцев.

Статья 227.1 НК РФ устанавливает индексацию ФАП на коэффициент-дефлятор (КД) и коэффициент, который отражает специфику рынка труда отдельного региона (РК). Чем выше потребность в трудовых ресурсах, тем выше коэффициент.

Налоговые вычеты ИП (ИП/РФ)

Ежемесячные авансовые платежи по патенту иностранца рассчитываются по формуле:

- ЕП – ежемесячный платеж,

- БС – базовая ставка,

- КД – коэффициент-дефлятор НДФЛ,

- РК – региональный коэффициент.

Базовая ставка составляет 1200 рублей (п. 2 ст. 227.1 НК РФ).

Приказ Минэкономразвития России от 19.10.2022 № 573 утвердил коэффициент-дефлятор на 2023 год в размере 2,270.

Региональный коэффициент-дефлятор устанавливается ежегодно законом субъекта РФ. РК в каждом регионе свой. Например, в Москве он составляет 2,4229. Значит в Москве ЕП=1200*2,270*2,4229=6600 рублей.

В случае, если региональный коэффициент на очередной год не установлен, он считается равным 1.

Что собой представляет налоговый вычет для иностранцев

Получить вычет в размере платежей, уплаченных за патент, дает право статья 227.1 Налогового кодекса Российской Федерации. В ней определяются особенности подачи налоговой декларации и исчисления суммы налога.

Иностранный гражданин оплачивает авансовые взносы в течение года самостоятельно. В то же время и работодатель удерживает налог на доходы физических лиц с его заработной платы, если иностранец на патенте, НДФЛ 13 или 30% в других случаях для лиц, не являющихся налоговыми резидентами Российской Федерации (п. 3 ст. 224 и п.1 ст. 227.1 НК РФ).

Сюда же включим и НДФЛ с материальной помощи нерезидентам по патенту в части, превышающей 4 000 рублей в год, также, как и с подарков и призов от организации — 30% (п. 28 ст. 217 НК РФ). В результате возникает ситуация двойного налогообложения одних и тех же доходов. В связи с этим у работника появляется право вернуть часть уплаченных взносов.

Работодатель уменьшает исчисленный налог на размер внесенных иностранцем авансовых платежей.

Важно, что если на стандартный, социальный или имущественный вычет иностранец вправе самостоятельно подать заявление и декларацию в налоговую инспекцию, то подача иностранным гражданином заявления о подтверждении права на уменьшение подоходного налога на авансовый платеж за патент законом не предусмотрена. Это право есть только у налогового агента (одного по выбору налогоплательщика) и с соблюдением установленного порядка (п. 6 ст. 227.1 Налогового кодекса Российской Федерации). Налоговым агентом является работодатель — организация, индивидуальный предприниматель или лицо, занимающееся частной практикой, от которого иностранец получает трудовой доход.

Условия получения вычета и его сумма

Чтобы получить налоговый вычет на патент иностранному гражданину, должны соблюдаться определенные условия:

- Патент оформлен надлежащим образом и оплачен.

- Трудовые отношения с работодателем оформлены официально (трудовой договор или ГПД) и об этом своевременно уведомлен территориальный орган МВД.

- Вид деятельности и регион выдачи разрешения совпадают с указанными в трудовом договоре.

- Предъявлены документы, подтверждающие оплату авансовых взносов.

- Ранее не применялся вычет НДФЛ по иностранцам работающим по патентам в этом налоговом периоде.

В московской компании есть сотрудники-иностранцы, работающие на основании патента: укладчик с заработной платой 40 000 руб. и штамповщик с заработной платой 50 000 руб Порядок исчисления подоходного налога с учетом вычета для них другой. Авансовый платеж в Москве составляет 5900 рублей в месяц. НДФЛ у укладчика 40 000 х 0,13 = 5200 рублей — меньше авансового взноса.

Значит состоится его полный возврат. У штамповщика НДФЛ составит 50 000 х 0,13 = 6500 рублей — больше авансового взноса. Значит налог будет уменьшен на его сумму и составит 600 рублей.

Порядок оформления (куда обращаться, какие документы нужны)

Существует два способа, как вернуть НДФЛ по патенту иностранцу: через работодателя или самостоятельно.

1. Через работодателя

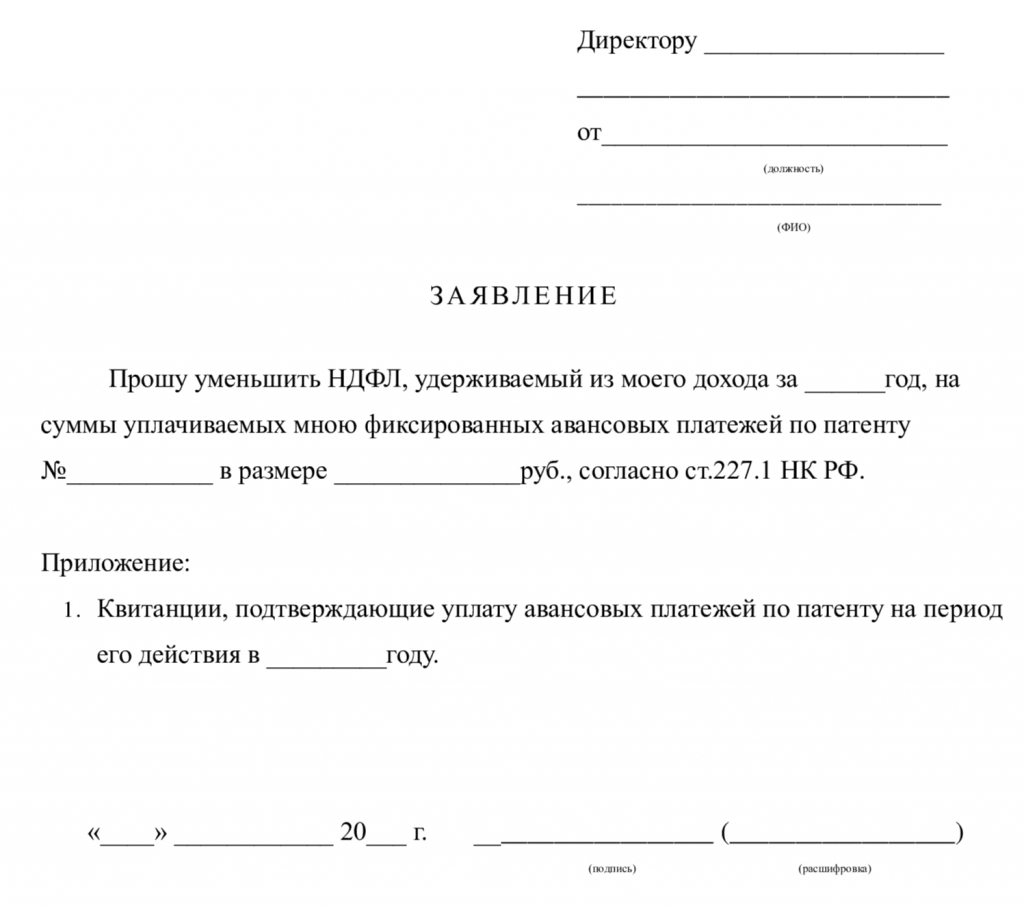

Работнику необходимо написать заявление на имя работодателя с просьбой уменьшить налог на доходы. Форма заявления законодательно не регламентирована, оно оформляется в свободной форме с приложением к нему документов, подтверждающих уплату авансовых платежей.

2. Самостоятельно

Иностранный гражданин вправе обратиться в налоговую инспекцию по месту регистрации с заявлением-просьбой о возврате суммы излишне уплаченного (взысканного) налога (сбора, пени, штрафа) самостоятельно. Форма утверждена Приказом ФНС России от 14.02.2017 №ММВ-7-8/182.

К заявлению необходимо приложить:

- справку 2-НДФЛ;

- декларацию по форме 3-НДФЛ;

- документы, подтверждающие оплату авансовых платежей.

Часто задаваемые вопросы

Как применяется вычет НДФЛ, если работник трудится на нескольких работах

Можно ли уменьшить НДФЛ на сумму фиксированных авансовых платежей, уплаченных иностранным работником, при его переводе на работу в другой субъект РФ

Возмещение суммы НДФЛ в случае переезда работника

С другой стороны, если иностранец перешел к другому работодателю в середине отчетного периода (календарного года) и при этом первая компания уменьшала налог на стоимость патента, второй работодатель такого права уже не получит. Уведомление на каждого конкретного иностранца выдается только единожды и действует в рамках одного налогового периода (п. 6 ст. 227.1 НК РФ). Поэтому, если у работника на момент перехода в новую компанию остался недоиспользованный аванс, уменьшить на него НДФЛ нельзя (письмо УФНС России по Москве от 20.10.2015 №20-15/1104421).

Порядок уменьшения НДФЛ, если патент действует в разные налоговые периоды

В 2016 г. закончила РАНХиГС по специальности «Государственное и муниципальное управление», в 2014-2015 гг. прошла курс «Кадровое дело».

Работает в кадровом делопроизводстве.

Источник: xn--80aagbgl5cjlpl.online

Как вернуть подоходный налог с зарплаты: возврат 13 процентов НДФЛ

Как работающему человеку вернуть подоходный налог с зарплаты? Граждане РФ, которые платят НДФЛ, имеют право на вычеты, – возмещение трат на образование, покупку жилья, благотворительность и др. Как получить из бюджета 13%, удержанных с заработной платы, и кто имеет право на такую компенсацию – разбираем с «РИА» Воронеж.

О возврате

Официально трудоустроенный человек каждый месяц делает налоговые отчисления. Это происходит без его участия – 13% с дохода сотрудника обязан перечислять работодатель. Часть этих средств налогоплательщик может вернуть. Возмещение НДФЛ возможно в нескольких случаях.

- Работник приобрел жилье либо земельный участок под застройку, соответственно может претендовать на имущественную льготу.

- Сотрудник оплатил дорогостоящее лечение или обучение и теперь вправе запросить компенсацию.

- Гражданин проходил курсы повышения квалификации, получал высшее, средне-специальное и любое другое образование.

Все вычеты производятся через налоговую службу.

Физлицо собирает необходимый пакет документов, а затем передает его в отделение ФНС по месту жительства. Налоговики проверят их и вынесут решение о возможности возмещения НДФЛ в заявленном объеме. Если налоговая служба удовлетворит запрос, деньги перечислят на указанные платежные реквизиты – в течение месяца после положительного решения вопроса. Если отклонит – человек получит письменное уведомление, в котором будут прописаны все основания для отказа.

Можно ли вернуть налог с зарплаты на работе и как это сделать

Перечень всех ситуаций, когда допустимо возмещение НДФЛ, указан в Налоговом кодексе РФ. Ежемесячно работодатель удерживает с дохода сотрудников 13% и перечисляет в виде налогов. В каких ситуациях физлицу полагается вычет?

- Работодатель удерживает налогов больше, нежели необходимо. Такое зачастую происходит по ошибке бухгалтера при начислении зарплаты.

- Сотрудник понес расходы, на которые полагаются налоговые вычеты (покупка недвижимости, оплата лечения и т.д.).

- Работник направил часть средств в пенсионный либо благотворительный фонды.

Кто возвращает НДФЛ, уплаченный в чрезмерном объеме? Здесь все зависит от обстоятельств. Удержанные средства может возместить как работодатель, так и налоговая инспекция.

Сумма, подлежащая возмещению, определяется категорией отчислений. К примеру, социальные льготы на несовершеннолетних детей составляют 1,4 тыс. рублей за одного, 3 тыс. рублей – за двух.

Для получения возврата требуется:

- доказать облагаемый доход;

- уплатить все налоги;

- удостовериться в праве претендовать на вычет;

- обратиться в инспекцию с пакетом документации.

Далее останется только дождаться решения уполномоченного органа.

Кто имеет право на возврат отчислений

Список категорий граждан, которые вправе претендовать на выплаты, не прописан на законодательном уровне. Однако, согласно порядку налогообложения, платить НДФЛ обязаны резиденты Российской Федерации. Следовательно, за возвращением могут обращаться все, кто исправно делал отчисления с дохода.

При этом в налоговом кодексе РФ предусмотрено освобождение от уплаты пошлин по определенным статьям доходов. К примеру, студенты, обучающиеся на очной форме и имеющие государственную стипендию, не смогут запросить возмещение НДФЛ. Разумеется, если у них нет иного официального источника заработка.

За что получают льготу

Причины, на основании которых физическое лицо может запросить возврат подоходного налога:

- особые условия трудовых и гражданско-правовых контрактов;

- приобретение дорогостоящих лекарств или оплата медуслуг;

- проведение сделок купли-продажи с недвижимостью;

- манипуляции с ценными бумагами и прочими финансовыми инструментами;

- оплата обучения, образовательных курсов.

В отдельных случаях на возмещение могут рассчитывать лица, которым присвоен специальный статус.

Разновидности компенсаций: как возвратить НДФЛ

Вычеты отличаются по характеру, сущности и специфике предоставления. В действующем НК РФ прописаны следующие категории:

- классические/стандартные;

- социальные;

- инвестиционные (распространяются на ценные бумаги и прочие финансовые инструменты);

- профессиональные.

Первые два – самые распространенные.

Стандартные

Прописаны в ст. 218 НК РФ. Сумма возмещения определяется категорией физического лица. Так, например, 3 тыс. рублей в месяц с уплаченных налогов полагаются:

- участникам ликвидации чернобыльской аварии (те, кто имеют инвалидность или перенесли серьезные заболевания, связанные с радиацией);

- ликвидаторам последствий ядерных испытаний;

- инвалидам Великой Отечественной войны;

- военнослужащим, получившим инвалидность во время службы в СССР.

На выплаты в 500 рублей каждый месяц могут рассчитывать:

- участники Wow, узники блокады Ленинграда, ветераны труда;

- граждане РФ, имеющие первую или вторую группу инвалидности;

- доноры, пожертвовавшие костный мозг;

- близкие родственники тех, кто погиб во время защиты СССР либо РФ;

- прочие лица, участвовавшие в военных операциях по решению власти.

При одобрении возмещения действует единственное правило – не более одного на человека. Если же у гражданина есть основания претендовать сразу на несколько вычетов, выбирается тот, по которому назначен больший размер.

Социальные

Это еще одна разновидность налоговых льгот, прописанная в статье 219. Претендовать на возврат НДФЛ можно в следующих случаях:

- недавние пожертвования в благотворительные фонды и организации;

- оплата договорной формы обучения;

- погашение счетов по дорогостоящему лечению;

- приобретение лекарственных препаратов;

- дополнительные взносы в негосударственные пенсионные фонды;

- покупка страхования жизни;

- накопительные отчисления на пенсию;

- прохождение курсов повышения квалификации.

Есть одно «но»: максимальная годовая сумма выплат не может превышать 120 тыс. рублей.

Порядок и правила возврата подоходного налога с заработной платы за год – как вернуть 13 процентов

Предусмотрено два варианта подачи заявлений: при личном посещении ФНС и обращении к работодателю. В первом случае необходимо учитывать:

- сроки проверки не могут быть меньше трех месяцев (кроме того, если запрос будет одобрен, понадобится еще 30 дней, чтобы перечислить денежные средства);

- для всех категорий вычетов составляется одна декларация. В нее вносят все основания для возмещения той или иной суммы. Затем заполненный документ отправляют в ФНС по месту проживания (прописки);

- документацию можно отправить по почте – при условии описи вложения (этот вариант предусмотрен на тот случай, если нет возможности самостоятельно посетить уполномоченный орган).

Также все бумаги может доставить доверенное лицо или законный представитель.

После рассмотрения обращения возмещена будет не вся сумма трат, а часть, пропорциональная сделанным налоговым отчислениям.

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

- чеки и квитанции о покупке;

- заполненную декларацию;

- рецепты на лекарства, дополненные подписями и печатями лечащего врача.

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

- детское свидетельство о рождении;

- заполненное заявление (образец можно найти в интернете);

- документ, удостоверяющий личность родителя;

- справки о том, что ребенок учится на очном отделении (если форма договорная, прикрепите чеки об оплате);

- свидетельство о заключении брака (если имеется).

Весь пакет передается работодателю, а он уже направляет необходимые сведения в уполномоченные органы.

Если вычет оформляется в связи с инвалидностью или особым статусом, требуется предоставить справки это подтверждающие.

Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

Выплата оформляется на всех членов семьи, не достигших восемнадцатилетнего возраста. Если ребенок учится на очной форме, то вычет продолжает действовать и после наступления совершеннолетия. Итоговая сумма льготы определяется количеством детей.

Чтобы затребовать такую компенсацию, надо подать в бухгалтерию (по месту работы) все необходимые документы и заявление.

Для получения субсидии, заявитель должен соответствовать определенным критериям:

- быть официально трудоустроенным;

- иметь на попечении несовершеннолетнего (либо учащегося на очной форме обучения);

- делать все необходимые налоговые отчисления.

Лимит, подлежащий возврату, – не более 350 тыс. рублей в год.

Как получить имущественное возмещение

Если сумма одобрена налоговой службой, то работодатель просто не удерживает с зарплаты 13% НДФЛ. В том случае, когда налог уже уплачен в полном объеме, он возвращается из бюджета.

Расходы на приобретение собственного жилья государство компенсирует. Чтобы получить компенсацию, необходимо:

- проверить есть ли основания для возврата;

- собрать пакет документов;

- рассчитать сумму, которая должна быть возмещена;

- выбрать вариант для начисления наличности;

- передать всю документацию в инспекцию.

Как вернуть социальный налоговый вычет с заработной платы

Возврат денежных средств на обучение, страхование или лечение предоставляются ровно с того месяца, когда сотрудник принес заполненное заявление, подкрепленное уведомлением из инспекции. Изначально доход гражданина уменьшается на сумму НДФЛ, а затем остаток переносится на следующий месяц.

Бланки-уведомления требуется брать после каждого расхода. В течение года их может быть несколько. Например, потратились на стоматолога – подготовили соответствующее заявление. Оплатили образовательные курсы – снова подали документацию, чтобы избежать обязательной уплаты отчислений. Единственный нюанс – необходимо следить за лимитом, который составляет 120 тыс. рублей (без учета трат на обучение детей или лечение).

Сроки возврата подоходного налога: как вернуть и получить налоговый вычет 13 процентов с зарплаты

Порядок начисления НДФЛ регламентирован законодательством Российской Федерации. В соответствии с ним налоговик должен провести процедуру камеральной проверки, цель которой – установить факт излишних уплат. По окончании проверки инспектор уведомляет налогоплательщика о принятом решении. В случае положительного исхода физическому лицу обязуются выплатить денежные средства.

Срок возврата прописан в статье 78 Налогового кодекса РФ. Деньги зачисляются на счет, указанный в заявлении, в течение 30 дней с момента подачи. Таким образом, общий срок (с учетом проведения проверки) составляет четыре месяца. Даже если самостоятельно передать заявку в ИФНС, прикрепив к ней декларацию, время рассмотрения не будет уменьшено: все равно придется ждать четыре месяца.

В итоге

Если работник исправно платит НДФЛ, у него появляется право на определенные налоговые вычеты. К примеру, он приобрел недвижимость, оплатил образование ребенка или операцию для родственника. Предусмотрено два способа возвратить уплаченные деньги.

- Подождать год (все это время исправно платить налоги), а затем подать заявление, подготовить пакет документов, в том числе заполнить декларацию, и ожидать решения.

- Не ждать год, а обратиться к работодателю, чтобы он не удерживал из зарплаты НДФЛ. Но прежде необходимо получить уведомление о возможности начисления вычета от ФНС.

Как вернуть и забрать 13% от зарплаты? Необходимо соответствовать нескольким критериям. Во-первых, быть официально трудоустроенным, работать по трудовому договору. Во-вторых, исправно выполнять свои обязанности налогоплательщика, уплачивая с дохода 13%. В-третьих, обладать правом на возврат в текущем календарном году.

В-четвертых, иметь на руках документ, подтверждающий, что налоговая одобрила ваш запрос на вычет.

Источник: riavrn.ru

Налоговый вычет для ИП

Налоговый вычет для ИП — при каких обстоятельствах его можно получить? Каждый ли ИП имеет право на вычет и от чего зависит это право? Каковы размеры вычетов?

Что такое налоговый вычет для ИП?

Прежде чем говорить о том, может ли ИП получить налоговый вычет, следует определиться с самим термином «вычет». Поняв, что это такое, ответ на вопрос, как получить налоговый вычет для ИП, станет яснее.

Вычет — это право уменьшить сумму налога путем уменьшения либо налоговой базы, либо непосредственно самого налога.

Вычет можно получить по различным налогам:

- НДФЛ;

- НПД (самозанятость);

- НДС.

Таким образом, становится понятно, что возможность получения вычета привязана не к человеку — физическому лицу либо индивидуальному предпринимателю, а к уплачиваемому им налогу.

В рамках данной статьи на вычете по НДС останавливаться мы не будем, так как ИП в подавляющем большинстве стараются работать без НДС, применяя специальный налоговый режим или освобождение от налога на добавленную стоимость. Ответим лишь на вопрос, может ли ИП подать на налоговый вычет по НДС? Если предприниматель является плательщиком НДС, то по этому налогу налоговые вычеты в 2023 году ИП получают на общих основаниях.

Чаще всего понятие вычета используется в применении к НДФЛ, поэтому далее подробно остановимся на теме, может ли ИП оформить налоговый вычет по НДФЛ. В конце статьи также немного расскажем о налоговых вычетах ИП на УСН и патенте.

Чаще всего понятие вычета используется в применении к НДФЛ, поэтому далее подробно остановимся на теме, может ли ИП оформить налоговый вычет по НДФЛ. В конце статьи также немного расскажем о налоговых вычетах ИП на УСН и патенте.

Вычет по НДФЛ для ИП

Законодательством предусмотрено несколько видов вычетов по НДФЛ:

- стандартные вычеты;

- социальные вычеты;

- имущественные вычеты;

- профессиональные вычеты.

Самые распространенные и востребованные — вычеты на детей (стандартные), на лечение, обучение (социальные) и при покупке/продаже имущества (имущественные).

Так как вычеты применяются к НДФЛ, то ответ на вопрос, можно ли получить налоговый вычет ИП, звучит так: можно, но только в том случае, если ИП является плательщиком НДФЛ. То есть ИП может вернуть налоговый вычет по НДФЛ, если является его плательщиком. Когда это возможно:

- ИП применяет ОСН и уплачивает НДФЛ;

- ИП параллельно своей предпринимательской деятельности трудоустроен по трудовому договору, и НДФЛ с трудовых доходов перечисляет его работодатель — налоговый агент;

- ИП, применяющий спец. режим, получил доход, облагаемый НДФЛ и не относящийся к его предпринимательской деятельности.

Таким образом, ИП имеет право на налоговый вычет по НДФЛ (за обучение, лечение, на детей, при продаже/покупке имущества), только если у него есть доход, облагаемый НДФЛ.

ВАЖНО! В общем случае ИП на спец. режимах, которые не получают доходы, облагаемые НДФЛ, не имеют права на налоговые вычеты по этому налогу (вычеты на детей, лечение, обучение, по ипотеке).

«Непрофессиональные» вычеты ИП

Итак, мы выяснили, что применяющий ОСН ИП может вернуть налоговый вычет по НДФЛ. Налоговый вычет за квартиру для ИП (при ее приобретении), налоговый вычет на лечение ИП и его ближайших родственников, налоговый вычет за обучение ИП, а также за обучение детей, налоговый вычет по ипотеке для ИП, стандартные налоговые вычеты — все виды вычетов по НДФЛ доступны для ИП на ОСН.

ВАЖНО! ИП на ОСН имеет право на все виды вычетов по НДФЛ.

Применять их следует обычным образом — путем подачи декларации 3 НДФЛ. Срок подачи декларации на вычеты ограничен тремя годами и не имеет конкретного срока сдачи по итогам налогового периода. В то время как по доходам ИП на ОСН должен отчитаться до 30 апреля следующего за отчетным годом. Поэтому логично ИП на ОСН, который хочет заявить вычеты, указать их в декларации 3 НДФЛ, которую он подает как предприниматель, и представить этот документ в ФНС до 30 апреля.

Стандартные, социальные и имущественные вычеты имеют свои лимиты:

стандартный вычет перестает начисляться при достижении доходом планки в 350 000 рублей;

все социальные вычеты в совокупности ограничены 120 000 рублей в год;

лимит имущественного вычета составляет 2 миллиона рублей, вычет по ипотечным процентам — 3 миллиона.

Стандартные и социальные вычеты нельзя переносить на следующий налоговый период, а имущественный при покупке квартиры — можно.

ВАЖНО! С 2024 года размер социального налогового вычета по НДФЛ будет увеличен (закон от 28.04.2023 N 159-ФЗ):

- по расходам на обучение детей — с нынешних 50 тысяч до 110 тысяч рублей в год (то есть максимальная сумма к возврату составит 14 300 руб. в год против сегодняшних 6 500 руб.);

- по расходам на собственное обучение, лечение и приобретение лекарств, фитнес и др. — со 120 до 150 тысяч рублей (19 500 руб. к возврату вместо текущих 15 600 руб.).

Профессиональные вычеты ИП

Профессиональный налоговый вычет по НДФЛ для ИП стоит особняком. Право на его получение имеют:

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- другие лица, занимающиеся частной практикой;

- плательщики НДФЛ, получившие доходы от выполнения работ/оказания услуг по ГПД;

- плательщики НДФЛ, получающие авторские и прочие подобные вознаграждения.

Как видим, ИП на ОСН — основной пользователь права на профессиональный вычет. Что относится к профессиональному вычету ИП на ОСН?

Он бывает двух видов:

- Вычет в сумме фактически произведенных и документально подтвержденных расходов. Расходы должны быть связаны с получением дохода. Вычет не может превышать размера доходов.

- Профессиональный вычет 20 процентов для ИП от суммы полученных доходов. Применяется в том случае, если нельзя документально подтвердить расходы.

ОБРАТИТЕ ВНИМАНИЕ! Эти условия верны для ИП на ОСН. Для остальных категорий налогоплательщиков (частная практика, работники по ГПД и авторы) действуют немного иные условия.

Как получить ИП профессиональный вычет? По итогам налогового периода (по НДФЛ это календарный год) следует заполнить и подать в ФНС декларацию 3 НДФЛ, где будут отражены сумма полученных доходов и сумма вычета.

При применении первого варианта вычета состав расходов, учитываемых в расчетах, определяется в порядке, установленном для определения расходов организации при расчете налога на прибыль. При применении второго варианта вычета из дохода вычитается 20% и от получившейся базы рассчитывается сумма налога. Может ли ИП сделать налоговый вычет в размере 20% без дополнительных документальных подтверждений? Да, может.

Из-за отсылки к главе 25 НК РФ «Налог на прибыль организаций» часто возникает недопонимание, какой метод учета доходов и расходов — кассовый или начисления — применять ИП на ОСН.

В главе 23 НК РФ, регулирующей НДФЛ, нет понятия кассового метода или метода начисления.

Но описанные в ней способы признания доходов и расходов (профессионального вычета по НДФЛ для ИП) скорее относятся к кассовому методу, чем к методу начисления.

Между тем суды признают право ИП на выбор метода признания доходов и расходов (постановление ВАС от 08.10.2013 N 3920/13). Свой выбор предприниматель должен закрепить в учетной политике и методично ему следовать.

Профессиональный вычет работнику по ГПД

Особый интерес вызывает вопрос о том, нужно ли предоставлять профессиональный вычет исполнителю ИП?

Итак, допустим, что организация привлекла физическое лицо для оказания неких услуг по ГПД. Вопрос о профессиональных вычетах будет решаться в зависимости от статуса физлица:

Если физлицо не имеет статуса индивидуального предпринимателя или самозанятого, то организация, выплатив доход такому физлицу, становится налоговым агентом по НДФЛ и может предоставить профессиональный вычет любого из двух видов.

Если физлицо является ИП или самозанятым, то предприниматель самостоятельно исчисляет и уплачивает налог по своей системе налогообложения. При этом если ИП применяет ОСН, то при расчете НДФЛ он самостоятельно применяет профессиональный или иной вычет к налоговой базе.

Вычет для самозанятых

Налоговый вычет для ИП на НПД, как и для физлица-самозанятого без статуса предпринимателя, предоставляется каждому, кто стал плательщиком налога на профессиональный доход. Этот вычет не имеет никакого отношения к вычетам по НДФЛ, то есть вернуть часть оплаты за лечение, обучение или при покупке квартиры ИП на НПД не может.

Вычет самозанятого уменьшает налоговую базу при расчете налога. Налоговый вычет в 2023 году для ИП и физлиц на НПД предоставляется автоматически и только в отношении налога на профессиональный доход. Сумма вычета равна 10 000 рублей, его размер и постепенное уменьшение отражается в приложении «Мой налог». Именуется такой вычет бонусом.

Вычет для спецрежимников

Какие спец. режимы могут применять ИП:

Применение спец. режима само по себе предполагает наличие льготных условий для налогообложения по сравнению с ОСН, когда ИП уплачивает НДФЛ. Поэтому такого разнообразия вычетов, как для НДФЛ, для спец. режимов не предусмотрено.

Для каждого спец. режима существуют особые правила расчета налога, которые могут быть похожи на вычет. Например, при УСН «доходы» налогоплательщик-ИП вправе уменьшать исчисленный налог на страховые взносы за себя и за работников. То есть можно, хотя и не совсем корректно, говорить о получении налогового вычета за страховые взносы ИП на УСН «доходы».

Аналогичная ситуация с патентной системой налогообложения.

То есть налоговый вычет ИП на патенте или на УСН — это возможность уменьшения исчисленного налога на взносы, уплаченные в рамках предпринимательской деятельности. И, повторимся, что на лечение, обучение или имущественный вычет ИП на УСН или ином спец. режиме получить не может.

В своих статьях мы используем только первоисточники: материалы и обзоры справочной правовой системы «КонсультантПлюс», а также материалы и обзоры сайтов ФНС России, Социальный фонд России, Банка России, официального канала Минтруда России, Федеральной службы судебных приставов, Новости с сайта kdelo.ru, Онлайн журнала «Главбух», сайта nalog-nalog.ru, а также материалы и обзоры из их телеграм-каналов.

Владельцам бизнеса

Если бухгалтерский и налоговый учёт, а также уплата и возврат налогов вызывают у вас затруднения, то вы можете заключить с нами Договор на оказание Бухгалтерских услуг, либо в рамках договора Разовых бухгалтерских услуг, либо в рамках услуги Бухгалтер удалённо, либо заключив с нами полноценный Договор на Аутсорсинг бухгалтерских услуг

В настоящее время ООО «Аврора Консалт» заключает договоры аутсорсинга бухгалтерских услуг с ООО, ИП, ТСЖ, ТСН и ЖСК зарегистрированными и ведущими свою деятельность на территории Санкт-Петербурга и Ленинградской области.

Отзывы о нашей компании вы можете прочитать на странице Отзывы и на соответствующих сервисах Google и Яндекса по ссылкам на странице Отзывов.

Для заключения договора проводится предварительная встреча в офисе вашей или нашей компании, по договорённости достигнутой накануне.

Источник: auroraconsult.ru