Недавно в «Личном Кабинете ИП» (ЛК ИП) на сайте ФНС появилась возможность вернуть переплату с сальдо ЕНС. Многие ИП ее ждали, а значит, имеет смысл изучить этот вопрос.

В моем телеграмм-канале это один из частых вопросов (про возврат переплаты), который регулярно задается.

Кстати, советую подписаться на мой Телеграмм-канал, там уже более 8000 ИП, которые делятся своим опытом: https://t.me/ipnovosti

Предположим, вы абсолютно точно знаете, что у вас есть переплата по налогам и взносам, которая отражается на сальдо ЕНС. И вы хотите вернуть деньги на свой счет. Я не зря выделил в тексте, что нужно точное понимание про наличие переплаты. Но об этом ниже расскажу.

Что нужно сделать?

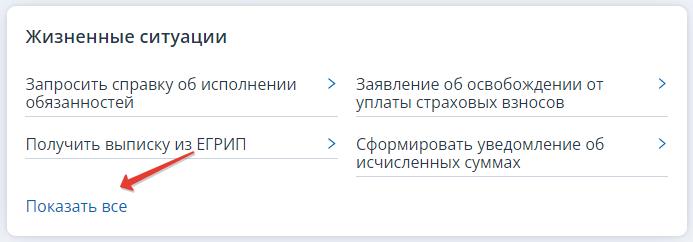

Заходите в ЛК ИП на официальном сайте ФНС:

И в разделе «Жизненные ситуации» кликаете на «Показать все»:

Далее выбираете «Распорядиться переплатой»

Cтраховые взносы — возвращаем свое за три года | Перерасчет страховых взносов для ИП

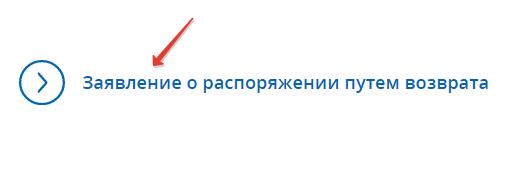

А затем «Заявление о распоряжении путем возврата»

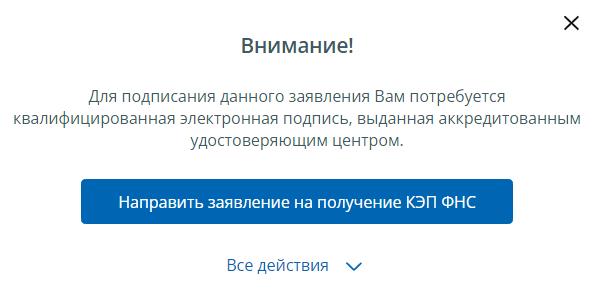

Вас сразу заботливо предупреждают, что потребуется цифровая подпись:

Кратко насчет цифровой подписи

Если у вас еще нет цифровой подписи для ИП, то рекомендую прочитать как ее получить и настроить в этих статьях:

- Как получить цифровую подпись в ФНС и стать параноиком?

- Как настроить цифровую подпись для «Личного кабинета ИП» за 10 минут?

Кликаете на «крестик» и закрываете окно-предупреждение.

Ну, а дальше все просто

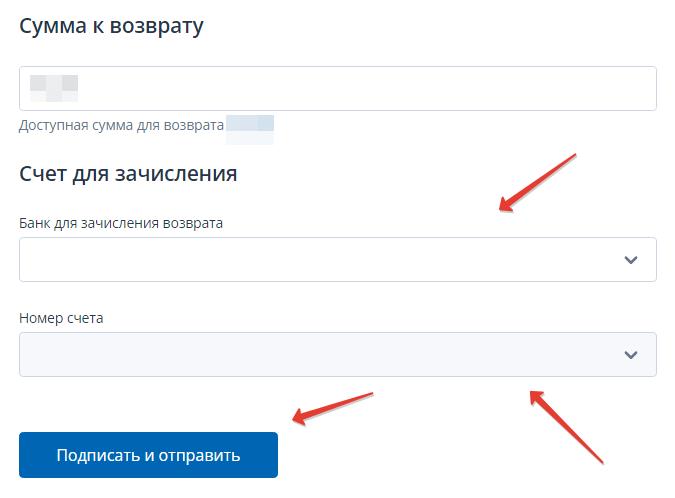

Указываете сумму, которую хотите вернуть. Выбираете банк и номер счета.

Что интересно, ваши банковские счета подтягиваются автоматически. ФНС знает обо всех счетах, которые открыты на ваше имя (точнее, на ваш ИНН).

Остается только проверить номер счета в банке. А затем подписать заявление о возврате цифровой подписью и отправить его в ФНС.

У меня переплата совсем небольшая, и я не стал ее возвращать. И соответственно, не стал подавать заявление. Но есть случаи, когда ИП делают по невнимательности ошибки и образуются переплаты на десятки/сотни тысяч рублей.

Но обращаю ваше внимание на очень важный момент!

Вы должны быть уверены, что у вас действительно есть переплата. И понимать, сколько вы можете вернуть денег.

Налоговая принудительно закрывает ИП. Что предпринять?

Дело в том, что на сальдо ЕНС может отображаться сумма, которая ожидает списания на налоги или взносы. Например, ваш бухгалтер пополнил ЕНС для уплаты налога УСН и взносов. Но еще не подал заявление о зачете КНД 1150057 или уведомление об исчисленных налогах КНД 1110355. А вы не разбираетесь во всех этих тонкостях и думаете, что это деньги, которые являются переплатой. И смело их возвращаете =)

Если у вас есть бухгалтер, который ведет ваш учет, обязательно с ним посоветуйтесь перед этой операцией.

Не спешите. Вполне вероятно, что ваш бухгалтер пополнил ЕНС в счет предстоящих платежей по налогам или взносам. А вы своими действиями, можете сильно навредить себе, а самое главное, вывести из состояния душевного равновесия вашего бухгалтера =)

Кстати говоря, можно не возвращать переплату и использовать ее потом, при оплате налогов и взносов. Но тут уже на ваше усмотрение.

Надеюсь, вам будет полезна эта статья. Если есть дополнения или вопросы, то пишите в комментариях ниже.

С уважением, Дмитрий Робионек.

P.S. Если вы хотите поддержать мой проект, то это можно сделать по ссылке ниже:

Вся ваша помощь, идет на развитие этого проекта для ИП и самозанятых.

Как не пропустить важные новости для ИП и самозанятых?

Если хотите быть в курсе изменений, то советую подписаться на мой Телеграмм-канал. Там уже более 8000 предпринимателей, которые делятся своим опытом.

Подписаться на обсуждения в Telegram

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП или самозанятого, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

2 комментария к “Как вернуть деньги (переплату) с ЕНС в Личном Кабинете ИП? Почему не нужно спешить?”

Переплата автоматически будет использоваться, например, за взносы «за себя»? Или нужно нажимать кнопку «распорядиться» и тогда эта переплата будет учитываться в дальнейших взносах? Ответить

Источник: dmitry-robionek.ru

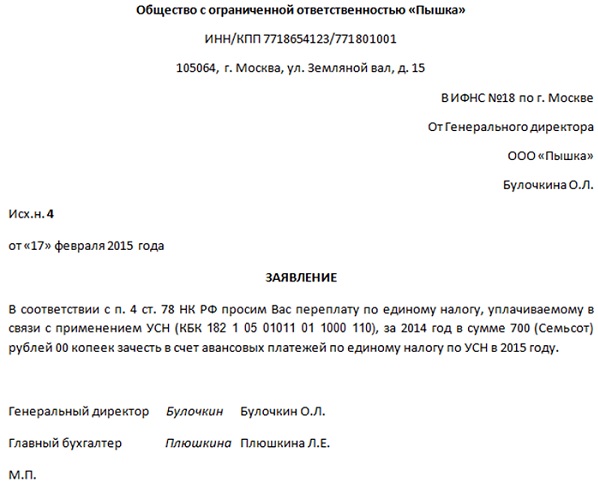

Переплата по УСН или ставим запятую в «зачесть нельзя вернуть»

«Уж сколько раз твердили миру…» Такие слова приходят на ум, когда в очередной «-цатый» раз получаешь вопрос, что делать, если в течение года на УСН заплатили авансовых платежей больше, чем должны. Вроде бы в наших же интересах не допустить этого, не так ли? Зачем кредитовать бюджет совершенно безвозмездно. Но из года в год ситуация повторяется заново — и снова здравствуй, переплата по УСН.

Откуда переплата по УСН: лидеры «хит-парада»

Лидер хит-парада ситуация типа:

- В течение года ИП на УСН «доходы» платил авансовые платежи по доходам. Все взносы за год уплачены в декабре и их величина больше, чем налог к доплате за год (как платить взносы, чтобы этого не допустить переплату, обязательно прочитайте в этой статье).

На 2 и 3 месте хит-парада «Переплата по УСН» следующие ситуации:

- Страховые взносы уплачивались и в течение года, но сумма всех авансовых платежей по результатам 1 квартала, полугодия и 9 месяцев оказалась больше, чем сумма налога за весь год (например, на УСН «доходы-расходы», если в 4 квартале доходов было мало, а расходов – много).

- Ошибка в платежке или расчетах. Возможно, при расчете авансовых платежей бухгалтер ошибся и насчитал лишний аванс по налогу к уплате. Или могла произойти ошибка при формировании платежки.

Налогоплательщики, применяющие УСН, должны заплатить единый налог по итогам года до 31 марта следующего года (для организаций) или до 30 апреля (для ИП). А как же поступить, если налог и без того переплачен?

В данной ситуации причина переплаты значения не имеет. Важно другое – что делать дальше. Но сначала небольшой пример в тему (цифры берем самые простые – для наглядности, а в другой статье прочитайте, как производится уменьшение расходов или налога на взносы, для обоих объектов налогообложения).

Переплата по УСН на примере

Давайте вспомним пример, который мы уже разбирали. ИП Сумкина занимается розничной торговлей китайскими чемоданами через интернет-магазин, находится на УСН с объектом «доходы». Работников нет. Доходы в текущем году сведены в таблицу:

| Доходы за квартал | Доходы нарастающим итогом | |

| 1 квартал | 250 000 | 250 000 |

| 2 квартал | 350 000 | 600 000 |

| 3 квартал | 380 000 | 980 000 |

| 4 квартал | 230 000 | 1 210 000 |

Предположим, что в нашем примере ИП на УСН платит страховые взносы так: вся фиксированная часть уплачена в декабре — 27990 руб., а взносы с превышения – в январе 9100 руб.

Тогда авансовые платежи по налогу производились бы в полном объеме, без уменьшения:

- За 1 квартал: 250 000 * 6% = 15 000 руб.

- По итогам полугодия: 600 000 * 6% — 15 000 = 21 000 руб.

- По итогам 9 месяцев: 980 000 * 6% — 15 000 — 21 000 = 22 800 руб.

По итогам года: 1 210 000 * 6% — 27990 – 15 000 – 21 000 – 22 800 = — 14190 руб.

Минус по итогам расчетов означает, что есть переплата по УСН. Что же делать с ней?

Что делать с переплатой по налогу?

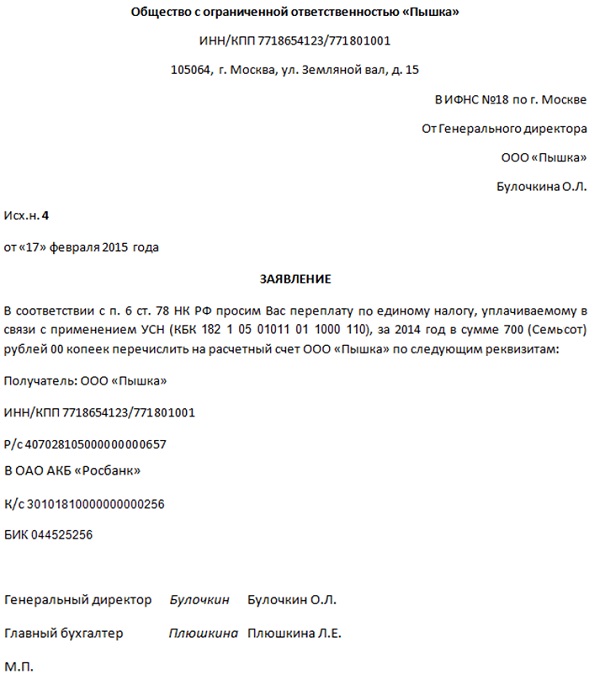

Прежде всего, нужно сделать акт сверки с налоговой инспекцией. Запросить акт сверки можно через многие программы, предназначенные для отправки отчетности. Также провести сверку можно непосредственно в инспекции, написав заявление.

Форма заявления свободная, чаще всего образец можно найти на информационных стендах инспекции. В заявлении пишем всё, что мы хотим узнать: за какое время сверяемся, по каким налогам, не забываем вместе с названием налога указать КБК. Так же укажите способ получения документов – лично или почтовым отправлением.

Инспекция готовит свой экземпляр акта сверки и отдает вам его на проверку. Возможно, ИФНС не согласится с вашими данными. Например, платеж за 9 месяцев мог быть ошибочно перечислен на другой КБК. В случае расхождения данных нужно установить причину разногласия и устранить ее.

После подтверждения факта переплаты у налогоплательщика есть 2 варианта, как распорядиться переплатой:

- зачесть в счет будущих платежей (п. 4 ст. 78 НК РФ),

- вернуть на расчетный счет (п. 6 ст. 78 НК РФ). Этот вариант возможен только в том случае, если у компании нет задолженностей перед налоговой по другим налогам (пени, штрафам). Если недоимки есть, ИФНС самостоятельно зачтет переплату налога по УСН в счет долгов налогоплательщика перед бюджетом (п. 5 ст. 78 НК).

Как зачесть переплату по УСН в счет будущих платежей

Зачет переплаты осуществляется на основании заявления налогоплательщика. Его можно передать как в бумажном виде, так и в электронном, заверив ЭЦП (электронной цифровой подписью), через ТКС (телекоммуникационные каналы связи).

Заявление пишется в свободной форме. Не забудьте указать реквизиты организации или ИП, период возникновения переплаты, налог, по которому образовалась переплата, а также как вы хотите зачесть сумму — в счет какого налога и какого периода. Налоговый орган обязан зачесть переплату по УСН в счет будущих платежей в течение 10 дней со дня получения заявления налогоплательщика.

Возврат переплаты по УСН из ИФНС

Возврат денег осуществляется также по заявлению налогоплательщика. Кроме тех данных, которые приводятся в заявлении на зачет, непременно укажите банковские реквизиты, на которые должен будет поступить платеж.

Возврат переплаты по УСН производится в течение 1 месяца, который отсчитывается со дня подачи заявления о возврате (п.6 ст.78 НК). Однако этот срок может оказаться и больше, поскольку перед тем, как вернуть налог, ИФНС проверит факт излишней уплаты. Это происходит при камеральной проверке налоговой декларации, которая производится в течение 3 месяцев с даты подачи декларации (ст.88 НК). Поэтому общий срок возврата может составить до 4 месяцев в общей сложности.

Как лучше поступить, если есть переплата по налогам на УСН?

Решать, конечно, налогоплательщику. Однако следует помнить несколько моментов:

- ИФНС не любит возвращать деньги, если речь идет о существенной сумме. Если вы планируете вернуть большую сумму, готовьтесь к дополнительным проверкам и запросам документов.

- При осуществлении расчетов некоторые банки берут комиссию за каждую платежку. Посчитайте, не потеряете ли вы лишние деньги, если сначала вернете переплату из бюджета, а через несколько месяцев вновь перечислите деньги в бюджет как авансовый платеж по УСН. Это особенно актуально, если у вас маленькая переплата по налогам на УСН.

Если вам нужна консультация по расчету страховых взносов, расчету налога или помощь с составлением заявления, пишите мне на странице Контакты. Узнайте, чем я могу помочь интернет-предпринимателям, загляните на страницу Услуги.

Источник: buh-v-seti.ru

После закрытия бизнеса бывший ИП может вернуть переплату с ЕНС

Если ИП переплатил налоги и прекратил деятельность, то вернуть эту переплату можно и после «закрытия» ИП.

Это возможно при наличии положительного сальдо ЕНС, уточнили в ИФНС.

Подать его можно такими способами:

- на бумажном носителе;

- в электронной форме по ТКС, подписанной УКЭП;

- в электронной форме через личный кабинет налогоплательщика, подписанной электронной подписью (усиленной квалифицированной или неквалифицированной).

ИП на ПСН получают отказы в уменьшении патента на взносы, уплаченные платежкой-02

На НДФЛ будет два уведомления в месяц

Компания «Эллада Финанс» 2021

Обратите внимание

Компания ЭлладаФинанс использует cookie (файлы с данными о прошлых посещениях сайта) для персонализации сервисов и удобства пользователей. Вы можете запретить сохранение cookie в настройках своего браузера

Manage consent

Privacy Overview

This website uses cookies to improve your experience while you navigate through the website. Out of these, the cookies that are categorized as necessary are stored on your browser as they are essential for the working of basic functionalities of the website. We also use third-party cookies that help us analyze and understand how you use this website. These cookies will be stored in your browser only with your consent. You also have the option to opt-out of these cookies.

But opting out of some of these cookies may affect your browsing experience.

Always Enabled

Necessary cookies are absolutely essential for the website to function properly. These cookies ensure basic functionalities and security features of the website, anonymously.

| cookielawinfo-checkbox-analytics | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category «Analytics». |

| cookielawinfo-checkbox-functional | 11 months | The cookie is set by GDPR cookie consent to record the user consent for the cookies in the category «Functional». |

| cookielawinfo-checkbox-necessary | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookies is used to store the user consent for the cookies in the category «Necessary». |

| cookielawinfo-checkbox-others | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category «Other. |

| cookielawinfo-checkbox-performance | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category «Performance». |

| viewed_cookie_policy | 11 months | The cookie is set by the GDPR Cookie Consent plugin and is used to store whether or not user has consented to the use of cookies. It does not store any personal data. |

Источник: elladakrd.ru