Вопрос: Физическое лицо — гражданин РФ имеет в собственности транспортные средства, в отношении которых приобретены полисы ОСАГО. При этом указанное физическое лицо зарегистрировано в качестве индивидуального предпринимателя — главы крестьянского фермерского хозяйства, уплачивающего ЕСХН. Имеет ли право индивидуальный предприниматель для целей исчисления ЕСХН учесть в расходах указанные затраты на оплату ОСАГО, если транспортные средства используются в его предпринимательской деятельности?

Ответ: Затраты владельца транспортных средств, используемых в предпринимательской деятельности, на ОСАГО могут быть приняты к учету в качестве расходов для целей исчисления ЕСХН.

Обоснование: Гражданское законодательство РФ не разграничивает имущество физических лиц и имущество индивидуальных предпринимателей. Это следует из содержания гл. 3 Гражданского кодекса РФ (Постановление ФАС Восточно-Сибирского округа от 30.06.2006 N А19-28405/04-33-Ф02-3027/06-С1, Определение ВАС РФ от 09.01.2013 N ВАС-17574/12 по делу N А65-26379/2010).

Таким образом, изменение статуса физического лица не изменяет принадлежность его движимого имущества, находящегося в его личной собственности, а следовательно, гражданская ответственность индивидуального предпринимателя — главы крестьянского фермерского хозяйства является застрахованной.

Затраты на обязательное страхование гражданской ответственности владельцев транспортных средств учитываются в качестве расходов в соответствии с пп. 7 п. 1 ст. 346.16 Налогового кодекса РФ.

Таким образом, индивидуальный предприниматель — глава крестьянского фермерского хозяйства имеет право принять к учету в качестве расходов затраты на обязательное страхование своей гражданской ответственности как владелец транспортных средств, используемых в его предпринимательской деятельности, при исчислении ЕСХН.

И.Н.Шульга

Группа компаний

«Аналитический Центр»

24.06.2016

Источник: enterfin.ru

Учет расходов на страхование имущества при применении УСН

Организации и предприниматели с рамках имущественного страхования могут застраховать:

- риски повреждения, потери, недостачи или имущества компании;

- риски наступления ответственности за причинение вреда жизни, здоровью или имуществу работников и клиентов, имуществу партнеров, а также государству;

- риски наступления ответственности за нарушение договоров с партнерами;

- риски возникновения убытков (страхование предпринимательских рисков);

- риски неполучения доходов, появление непредвиденных расходов на возмещение потерь (страхование финансовых рисков).

В Налоговом кодексе этому посвящена статья 263. Внимательно изучите ее, чтобы избежать пристального внимания налоговиков. А чтобы было проще, эксперты бератора собрали для вас несколько основных правил.

Правила принятия расходов по страхованию в расчет базы по УСН-налогу

Принятие в расходы затрат на страхование при УСН — доходы минус расходы подчинено общим для упрощенки правилам: расход должен быть упомянут в списке разрешенных к принятию в уменьшение налоговой базы и оплачен.

Список таких расходов содержится в п. 1 ст. 346.16 НК РФ. Непосредственно страховкам в нем посвящен подп. 7, содержащий оговорку о том, что страхование должно относиться к разряду обязательных. В упомянутом подпункте перечислено то, что может быть застраховано:

- работники (в т. ч. по ОПС, ОМС, ОСС);

- имущество;

- ответственность.

Однако есть и еще один вид расходов, часть которых связана со страховками. Это затраты на оплату труда (подп. 6 п. 1 ст. 346.16 НК РФ). В перечень таких затрат, согласно ст. 255 НК РФ (п.

16), ориентироваться на которую предписывает п. 2 ст. 346.16 НК РФ, входят расходы по страховкам не только обязательным, но и добровольным, связанным с оплатой:

- дополнительных страховых взносов на пенсию, обеспечиваемую государством, с условием осуществления пенсионных выплат пожизненно с момента получения права на них;

- пенсионных договоров, имеющих негосударственное обеспечение, с условием начала пенсионных выплат при наступлении права на пенсию и на протяжении более чем 5 лет;

- длительных (свыше 5 лет) договоров о страховании жизни, по которым в течение срока действия не производятся выплаты (кроме как в ситуации наступления страхового случая);

- личных страховок на срок больше 1 года, при котором оплачиваются медицинские траты сотрудников;

- личных страховок в связи со смертью или вредом для здоровья.

О том, какие тарифы при упрощенке могут применяться в отношении обязательных видов страхования работников, читайте в статье «Каковы страховые взносы для УСН в 2022 году?».

Помимо взносов за сотрудников ИП, в т.ч. применяющие УСН, обязаны уплачивать фиксированные страховые взносы.

Как ИП рассчитать и уплатить за себя фиксированные платежи по страховым взносам, подробно рассказали эксперты КонсультантПлюс.Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет ОСАГО при УСН

В бухучете расходы по ОСАГО можно признать одномоментно в отчетном периоде, когда они были произведены, или списывать их на протяжении всего срока действия договора, распределив равными частями (п. ПБУ 10/99). Приемлемый способ закрепляют в учетной политике по бухучету. В налоговом учете подобные затраты признаются по факту осуществления платежа (ст. 346.17 НК).

Учет ОСАГО при УСН «Доходы минус расходы» осуществляется на счетах соответствующих производств – 20-го счета (основного), 23-го, 25-го, 26-го, 29-го, 44-го (вспомогательных, коммерческих, обслуживающих), корреспондирующихся со счетом 76 на специально выделенном субсчете «Расчеты по страхованию».

Применение счета 76 обусловлено спецификой расчетов со страховой компанией: оплата приобретенного полиса не означает, что услуга страхования полностью оказана, поскольку всегда существует возможность возврата части страховой премии при досрочном расторжении договора страхования, или при возмещении ущерба, понесенного при ДТП.

Нюансы признания страховок на авто и имущество, затрат на добровольное медицинское страхование

Объем расходов по страхованию имущества и ответственности никак не лимитируется. Для принятия их в уменьшение базы по УСН-налогу необходимо выполнить условие об обязательности соответствующего страхования. Поэтому не вызывает, например, сомнений возможность включения в расходы затрат:

- на ОСАГО (письмо УФНС России по Москве от 30.01.2009 № 19-12/[email protected]);

- страховки ответственности владеющих опасными объектами, предусмотренные законом от 27.07.2010 № 225-ФЗ (письмо Минфина России от 12.03.2012 № 03-11-06/2/41).

Однако нельзя взять в УСН-расходы затраты на страховки добровольного характера по имуществу или ответственности, например по КАСКО.

Затраты по добровольному страхованию, расцениваемому как оплата труда, нормируются (п. 16 ст. 255 НК РФ) и в силу этого в УСН-расходы могут попасть в размере:

- не больше 12% от объема расходов на оплату труда — в части общей величины платежей на оба дополнительных вида пенсионных обеспечений (государственное и негосударственное), а также по длительным договорам о страховании жизни;

- не больше 6% от объема расходов на оплату труда — в отношении расходов по личным страховкам, заключенным на срок больше 1 года, в связи с покрытием медицинских трат сотрудников (письма Минфина РФ от 10.02.2017 № 03-11-06/2/7568, от 30.01.2012 № 03-11-06/2/14, от 27.09.2011 № 03-11-06/2/133);

- не больше 15 000 руб. в год, полученных путем деления общих затрат, произведенных по всем договорам, на количество работников, застрахованных по ним — в отношении расходов по личным страховкам в связи со смертью или вредом для здоровья (письмо Минфина РФ от 21.03.2011 № 03-11-06/2/35).

О том, какое еще условие должно быть выполнено для принятия расходов по личным страховкам медицинского назначения, читайте в материале «Упрощенцы могут взять в расходы платежи по договорам добровольного медицинского страхования своих работников».

Суммы затрат, выходящие за пределы установленных ограничений по страховкам добровольного характера, расцениваемым как оплата труда, в расходы взять нельзя.

Возмещение убытков по полису ОСАГО при УСН

Компания вправе расторгнуть договор со страховщиком, например, при продаже ТС. При этом часть ранее перечисленной премии (за минусом суммы, приходящейся на срок, в котором договор реально действовал) возвращается на счет страхователя и отражается в бухучете по дебету сч. 51 с кредита сч. 76.

Пример:

Вернемся к предыдущему примеру. Допустим, что 20.05.2019 автомобиль был продан. Компания письменно уведомила об этом страховую фирму, заявив о расторжении договора и возврате уплаченных средств за срок с 21.05.2019 по 31.03.2020.

Сумма возврата рассчитывается так:

СВ = 15000 — 15000 / 365 дн. х 50 дн. (30 дн. в апреле + 20 дн. в мае) = 12945,21 руб.

Также страховые компании при досрочном расторжении договора могут удерживать сумму расходов на ведение дела (23% от суммы взноса), но точные условия возврата нужно уточнять у своего страховщика.

В бухучете поступившую сумму возмещения отражают в структуре прочих доходов проводками:

| Операция | Д/т | К/т | Сумма |

| Страховщиком принято решение о выплате остатка по ОСАГО | 76 | 91/1 | 12945,21 |

| Поступление страхового возмещения | 51 | 76 | 12945,21 |

Таким же образом в бухучете фиксируют и страховое возмещение по ущербу от ДТП при условии невиновности водителя.

Пример:

Для эксплуатации легкового автомобиля во вспомогательном хозяйстве 01.04.2019 фирмой приобретен полис ОСАГО стоимостью 12000 руб. на год. По учетной политике затраты на покупку полиса списываются полностью после оплаты. В мае 2022 произошло ДТП, ущерб по нему составил 20000 руб. и был возмещен страховщиком виновного лица. На эту же сумму был проведен ремонт автомобиля.

Перечисленные операции будут фигурировать в учете так:

Суммы полученного возмещения при наступлении страхового случая по ОСАГО учитываются в составе внереализационных доходов для расчета базы по единому налогу (п. 1 ст. 346.15 и п. 3 ст. 250 НК) по факту их поступления на расчетный счет или в кассу фирмы.

Затраты по ремонту ТС признаются расходами в том периоде, когда были осуществлены, в размере фактических трат (п. 1 ст. 260 НК РФ), даже при превышении суммы страхового возмещения, установленной договором (Письмо Минфина РФ № 03-03-06/2/70 от 31.03.2009).

Когда страховка не принимается к расходам при УСН?

Таким образом, не попадут в УСН-расходы затраты на страховки:

- добровольного характера, относящиеся к имуществу или ответственности (письма Минфина РФ от 20.05.2009 № 03-11-09/179, от 10.05.2007 № 03-11-04/2/119, УМНС России по г. Москве от 11.03.2004 № 21-09/16354);

- добровольные, разрешенные к принятию, в объемах, превышающих установленные ограничения;

- заключенные в условиях, когда закон допускает возможность выбора способа финансового обеспечения рисков (письма Минфина РФ от 24.02.2012 № 03-11-06/2/33, от 25.06.2009 № 03-11-06/2/109).

О том, как страховки учитывают при ОСНО, читайте в статье «Проводки страховых премий в бухгалтерском учете».

ОСАГО при УСН «Доходы минус расходы»: проводки

Рассмотрим, как учесть покупку полиса ОСАГО на примере:

01.04.2019 приобрела для производственных нужд автомобиль, оплатив в тот же день полис ОСАГО стоимостью 15000 руб. на год. По учетной политике компании вся сумма затрат по ОСАГО списывается единовременно после оплаты.

Бухгалтер фирмы оформит в бухучете на дату оплаты проводки:

| Операция | Д/т | К/т | Сумма |

| Приобретен полис ОСАГО (уплачена страховая премия) | 76 | 51 | 15 000 |

| Затраты по покупке учтены | 20 | 76 | 15 000 |

Если в бухучете компании будет закреплено списание стоимости полиса частями, то проводкой Д/т 20 К/т 76 в течение года ежемесячно будет списываться причитающаяся доля в размере, зависящем от количества дней в месяце списания. Например, в апреле будет списано 1232,88 руб. (15000 / 365 х 30), в мае 1273,97 руб. (15000 / 365 х 31) и т.д.

Равное распределение расходов упрощает учет возврата доли страховой суммы, если возникает необходимость досрочного прекращения договора, поскольку на момент возврата расходы еще не будут учтены в затратах, а, значит, возвращенную часть страховки не придется учитывать в доходах.

Итоги

В УСН-расходы можно принимать не только платежи по обязательным страховкам работников, имущества или ответственности, но и затраты по добровольно осуществляемому страхованию, входящие в состав расходов на оплату труда. Последние нормируются и в расходы могут быть включены только в пределах установленных для них ограничений.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Каким образом отражается оплата страховки в 1С

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Источник: electro-man.ru

Как отразить страхование в бухучете имущества, сотрудников: проводки

Содержание

- Как отразить в бухгалтерском учете страхование автомобиля

- Как отразить в бухгалтерском учете страхование имущества

- Как отразить в бухгалтерском учете страхование сотрудников

- Пример отражения страховки

- Как отразить расходы на страхование в 1С

- Ответы на распространенные вопросы

Необходимость компаний прибегать к страхованию обусловлена в первую очередь таким принципом как защита от непредвиденных финансовых потерь, а также возможностью возместить эти потери. В статье расскажем, как отразить страхование в бухучете, рассмотрим основные проводки.

Организации и индивидуальные предприниматели часто сталкиваются с такими видами страховок, как:

- страхование автомобиля;

- страхование имущества;

- добровольное медицинское страхование сотрудников.

Существует и несколько систем страхование: оно может быть как обязательным, так и добровольным. Разберемся, как правильно учесть расходы на эти виды страхования в бухгалтерии предприятия.

Как отразить в бухгалтерском учете страхование автомобиля

При страховании КАСКО, страховые компании обязуются возместить страхователю затраты на восстановление автомобиля в случае ДТП или выплатить стоимость автомобиля в случае его хищения. Причем, вне зависимости от того, по чьей вине произошло ДТП, при котором пострадал автомобиль. Такой вид страхования является только добровольным. Обязательным же видом страховки на авто является ОСАГО. По этому договору страхования возмещается ущерб, который может быть причинен третьим лицам.

Но бывает, что установленный лимит возмещений по ОСАГО недостаточен для покрытия убытков пострадавшей стороны. Поэтому существует еще один вид добровольного страхования авто – ДСАГО. При любом виде страхования заключается договор. Организация должна хранить такого вида договоры в течение 5 лет.

Иногда для заключения договора требуется прохождение техосмотра и получение диагностической карты.

Затраты на прохождение техосмотра отражаются проводкой:

- Д20 (26) К60 – затраты на техосмотр отнесли на расходы

Поступление полиса нужно учитывать на забалансовом счете, допустим счет13 «Полисы ОСАГО, ДСАГО, КАСКО», проводка:

- Д13 – учтен полис

Как следует из Положения по бухгалтерскому учету затраты на автострахование входят в себестоимость в качестве расходов по обычным видам деятельности. На предприятиях, при бухгалтерском учете, расходы на страхование отражаются на ту дату, когда вступает в силу страховой договор, а в случае если дата отсутствует (конкретное число) — в том месяце, в котором выплачивается страховая премия.

В тех случаях, когда строк страхового договора превышает 1 месяц, каждый месяц списывается страховая премия на затраты.

Проводка при этом выглядит так:

- Д20 (26) К76-1 — страховая премия отнесена на расходы

В том случае, когда договор страхования заключен на срок не более одного месяца, страховая премия должна включаться в затраты в того месяца, в котором договор вступает в силу.

- Д20(26) К76-1 –отнесена на расходы страховая премия

Когда договор заключается не с первого числа месяца, необходимо рассчитать сумму расходов в соответствии с количеством дней оставшихся до окончания месяца. Когда договор расторгли до окончания срока его действия, тогда возвращается от страховой компании часть премии:

- Д51 К76-1 –часть страховой премии получена

При этом нужно списать полис:

- К13 – списан полис

Как отразить в бухгалтерском учете страхование имущества

Самыми распространенными формами страхования являются страхование риска потери или повреждения конкретного имущества. После заключения договора страхования имущества выдается страховой полис. При этом страхование имущества осуществляется по действительной страховой стоимости, но не выше продажной цены, либо исходя из цен, действующих на момент приобретения этого имущества.

Страхование имущества может быть как добровольным, так и обязательным. Однако в основном, такой вид страховки не входит в перечень обязательных видов страхования, за исключением предусмотренных законодательством случаев. Расчеты по страхованию имущества также как и автомобиля отражаются на 76-1 счете.

На дату оплаты страховой премии нужно отразить в учете:

- Д76-1 К51 – оплачена страховая премия

- Д20(26) К97(76-1) – расходы по страховке учтены

Когда страховой договор заключен на срок до 1 месяца, затраты на него включаются в расходы того месяца, когда была произведена оплата страховки.

Как отразить в бухгалтерском учете страхование сотрудников

Оформление медицинской страховки сотрудникам организации является одним из способов проявления заботы о персонале. Причем, такая забота поощряется на законодательном уровне, предоставляя таким компаниям различные налоговые послабления. По инициативе работодателя на сотрудников можно оформлять договора медицинского страхования. В этом случае страхование считается добровольным.

Расчеты по таким страховкам ведутся также на счете 76-1. На дату оплаты страховой премии делается проводка:

- Д76-1 К51 — страховая премия оплачена.

При этом также, в случае когда договор заключается сроком более одного месяца, затраты списывают ежемесячно в течение всего срока договора:

- Д20(26) К76-1 — расходы на страхование учтены в составе затрат.

Если договор заключен на срок не более одного месяца, расходы учитываются в составе затрат в том месяце, когда заключен договор, либо оплачена страховка:

- Д20(26) К76-1 — расходы на страхование учтены в составе затрат.

Пример отражения страховки

Компания «Рога и Копыта» решило застраховать своих сотрудников и заключило договор добровольного медицинского страхования сотрудников с 25.05.2017г по 24.05.2023г (срок 365 дней), заплатив страховую премию 25000,00 рублей. В день оформления страховки делается проводка:

| Дата | Хозяйственная операция | Дебет | Кредит | Сумма, рублей |

| 24.05.2017г | Оплата страховой премии | 76-1 | 51 | 25000,00 |

| 31.05.2017г | Списаны расходы на страхование | 26 | 76-1 | 25000,00/365дней*7дн = 479,45 |

И далее в конце каждого месяца списываются расходы на страхование до окончания срока договора.

Как отразить расходы на страхование в 1С

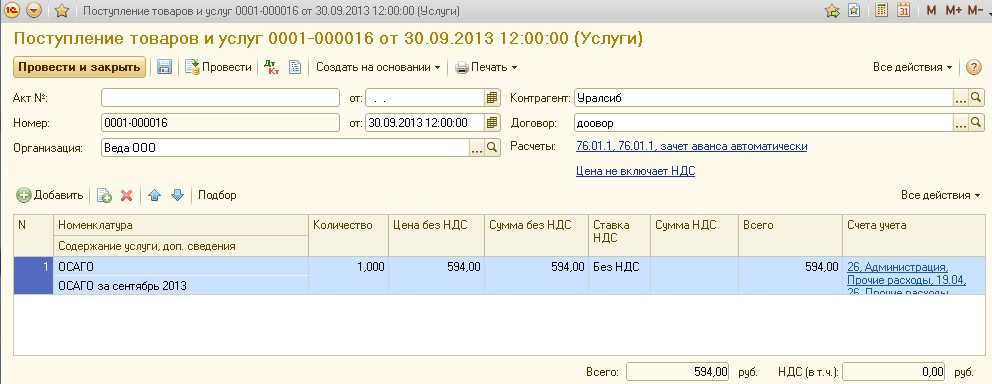

Рассмотрим как провести в 1С расходы на страхование на примере покупки полиса ОСАГО. ООО «Веда» 01.09.2016г оформила договор ОСАГО, сроком на 1 год, стоимостью 7128 рублей. Оплата за страховой полис проводится в документах «Списание с расчетного счета», вид операции «Прочее списание» (Д76.01К51). Затем ежемесячно должна списываться сумма в размере 1/12 от ОСАГО в документах «Поступление товаров и услуг, вид операции «Услуги». Обязательно нужно указать контрагента, номер договора, счета расчетов.

В таблице указывается счет списания (например, 26), услуга и сумма.

Проводка будет такая:

- Д 26 К 76.01,

- сумма при этом рассчитана следующим образом 7128 рублей/12 месяцев=594 рубля.

Ответы на распространенные вопросы

Вопрос №1. Нужно ли учитывать расходы на страхование имущества в его первоначальную стоимость?

В случае когда затраты на страховку возникли не из-за покупки нового имущества, в первоначальную стоимость такого имущества нельзя включать расходы, связанные со страхованием. Когда страхование привязано к покупке нового имущества, то такие расходы в первоначальную стоимость имущества включать нужно обязательно.

Вопрос №2. Наша организация купила автомобиль и оформила договор ОСАГО. Нужно ли включать эти затраты в расходы будущих периодов? На какой счет правильнее отнести страхование ОСАГО?

Вопрос №3. Наша компания оплатила страховую премию по договору страхования имущества через страхового брокера. Можем ли мы учесть такие расходы при расчете налога на прибыль?

Конечно, можете. Страховой брокер это посредник между страховой компанией и вашей компанией. Они также оказывают услуги в заключении договоров страхования.

Источник: online-buhuchet.ru