Долги по налогам – что с ними?

Что будет с долгами в случае смерти предпринимателя?

Как сказал еще Бенджамин Франклин, в жизни нет ничего неизбежного, кроме смерти и налогов. Смерть предпринимателя ставит в непростую ситуацию его сотрудников и контрагентов, а наследники в течение 6 месяцев лишены возможности продолжить «дело».

Подавать документы в налоговую инспекцию и в фонды не нужно.

Государственная регистрация предпринимателя утрачивает силу со дня его смерти. Органы ЗАГС известят налоговую инспекцию и фонды самостоятельно. На это отводится 10 рабочих дней (п.3 ст. 85 НК РФ, абз. 2 п.2 ст.12 Закона от 15.11.1997 г. №143-ФЗ, п.10 ст.

Списываются ли долги ИП по пенсионным и страховым взносам при банкротстве?

22.3 Закона от 08.08.2001 г. №129-ФЗ).

После смерти предпринимателя обязанность платить налоги и страховые взносы прекращается, а имущество переходит наследникам. То есть «работать» ИП после смерти физического лица не может.

Если при жизни предпринимателя у него были долги перед бюджетом, то их гасят наследники в той сумме, насколько хватит наследства. Это касается транспортного, земельного налогов, налога на имущество и торгового сбора. А остальные долги по налогам и страховые взносы налоговики должны списать как безнадежные долги (пп.3 п.3 ст.44 НК РФ, пп.3 п.1 ст.59 НК РФ).

Со смертью ИП обязанности по уплате налогов и страховых взносов, а также сдаче отчетности полностью прекращаются (Письмо Минфина РФ от 14.12.2016 г. №03-04-05/74868).

В отношении этих «предпринимательских» налогов можно сказать известными словами: «кому должен – всем прощаю».

Можно ли закрыть ИП с долгами по налогам и перед контрагентами?

А если у ИП есть долги? Можно ли закрыть такое ИП?

Наличие задолженности перед контрагентами, налоговыми органами и внебюджетными фондами не является причиной отказа в ликвидации ИП.

Однако следует помнить, что с утратой статуса ИП долги не погашаются. Все долги автоматически переходят от ИП к физическому лицу (Письмо Минфина РФ от 03.08.2010 г. №03-02-07/2-124, Определение ВАС РФ от 17.02.2011 г. №ВАС-7199/10).

Да, наличие налогов не мешает ИП ликвидироваться.

А как взыскать долги кредиторам с ИП?

Ведь «с паршивой овцы хоть клок шерсти». Установить наличие имущества предпринимателя, за счет которого можно погасить долги, должны приставы-исполнители в рамках исполнительного производства. Но если за душой у предпринимателя ничего нет, то исполнительное производство будет окончено.

Если у ИП нет никакого имущества, то взыскать с него задолженность не получится даже через суд.

Если у физического лица есть личное имущество, за исключением имущества, на которое не возлагается взыскание: единственное пригодное для проживания жилье, личные вещи, кроме предметов роскоши, продукты питания, то и долг перед кредиторами может быть взыскан за счет него.

Закрытие ИП с долгами

Что нужно сделать, чтобы закрыть ИП с долгами?

Закрытие ИП – дело нехитрое. Но если у ИП есть наемные работники, то процедура ликвидации усложняется.

ИП должен уведомить службу занятости об увольнении работников не позднее чем за две недели до начала расторжения трудовых договоров с ними (п.2 ст.25 Закона РФ от 19.04.1991 г. №1032-1 «О занятости населения в РФ»).

Предпринимателю также необходимо предупредить работников о предстоящей ликвидации. Сроки предупреждения работников об увольнении, а также размеры выплачиваемых выходного пособия и других компенсационных выплат прописываются в трудовом договоре (п.2 ст.307 ТК РФ).

А если в трудовом договоре ничего не сказано об этом? Ведь предприниматель «хотел жить долго и счастливо»?

Если в трудовом договоре с ИП не предусмотрена обязанность выплаты выходного пособия при расторжении договора, то работнику выплачиваются только долги по заработной плате и компенсация за неиспользованный отпуск.

ИП должен произвести расчеты с работниками, выдать им «трудовые» документы. Это нужно сделать в последний рабочий день (ст.140 ТК РФ).

И после этого ИП по определенной форме должен составить заявление о прекращении предпринимательской деятельности.

В случае если документы представляет не сам ИП, а его представитель, то должна быть оформлена у нотариуса доверенность (п.1.2, ст.9 Закона от 08.08.2001 г. №129-ФЗ).

При закрытии ИП нужно оплатить госпошлину. На сегодняшний день размер госпошлины составляет 160 рублей (пп.7 п.1 ст.333.33 НК РФ). Для заполнения квитанции на оплату госпошлины также можно воспользоваться интернет-сервисом на сайте ФНС.

А могут ли отказать в закрытии ИП?

Перечень возможных случаев отказа в ликвидации ИП предусмотрен п.1 ст.23 Закона №129-ФЗ. Среди них – непредставление ИП необходимых документов, за исключением случаев предоставления таких документов по межведомственному запросу регистрирующего органа.

На шестой рабочий день после подачи документов ИП лично либо через своего представителя может получить лист записи ЕГРИП о прекращении деятельности ИП (п.8 ст.22.3, ст.8 Закона №129-ФЗ).

Если налоговая инспекция отказывает в государственной регистрации, то ИП выдается документ, с указанием причины отказа.

Закроем ИП с долгами

Как мы видим, при прекращении деятельности предприниматель сталкивается с большим количеством процедур и документов, без которых налоговые органы не зафиксируют этот факт. Поэтому разумно будет обратиться к специалистам компании «РосКо», которые сполна возместят стоимость услуги – закрытие ИП пройдет быстро и грамотно, с соблюдением всех формальностей.

Источник: rosco.su

Как закрыть ИП с долгами по налогам и пенсионному фонду

Наличие долгов не исключает возможности закрытия бизнеса. Предпринимательскую деятельность можно прекратить при наличии непогашенных обязательств. Но задолженность в любом случае придется оплатить.

Можно ли закрыть ИП с долгом

Задолженность перед пенсионными фондами несколько лет назад была препятствием при ликвидации бизнеса. Сейчас порой случается, что в налоговой инспекции требуют справку от ПФ об отсутствии непогашенных платежей. Собственник должен знать некоторый нюанс. Требование документа из пенсионного фонда не является правомерным действием, юридических постановлений о необходимости предъявления справки не существует.

Продумать план действий

По пенсионному фонду

У ИП есть 2 выхода – оплатить задолженность в ПФ РФ до ликвидации бизнеса или сделать это по окончании процедуры.

Важно! Если бизнесмен решил закрыть дело, это не освобождает его от уплаты отчислений в ПФ. Представители вправе подать на него в суд.

По налогам

Фирма может задолжать не только ПФ РФ, но и другим частным и государственным компаниям. Вполне уместен вопрос – можно ли закрыть ИП с долгами по налогам.

В данном случае организацию закроют после уплаты задолженности, штрафов и пеней. Владелец должен погасить не только основную часть неуплаченных налоговых отчислений, но и дополнительные траты.

Прежде чем ликвидировать ИП с долгами, стоит подготовить налоговую декларацию за весь отчетный период ведения бизнеса. В ней вместо доходов и расходов фирмы будут стоять нули. При подаче бумаг своевременно отчет понадобится за последний налоговый период. Если владелец не отнес его в положенный срок, то делает это в течение 5 дней после закрытия ИП с долгами.

Важно! Бумаги, вовремя не предоставленные в налоговую инспекцию, влекут за собой штрафные санкции.

Затем определяют всю величину задолженности. Сначала платят все государственные долги, потом перечисляют средства по обязательствам другим компаниям.

Если у владельца бизнеса нет денег на погашение, в качестве оплаты могут взять собственность бывшего предпринимателя. Ее стоимость будет рассчитываться не по рыночной цене. Кроме того, к расходам, взимаемым с неплательщика, приплюсуют затраты по осуществлению этих мероприятий.

Приставы изымают телевизор

Собственник может сохранить свое имущество, если финансовое положение не позволяет рассчитаться с задолженностью. Если фирму ликвидировали по причине банкротства, то судебные органы пойдут на уступки и облегчат обязательства – дадут отсрочку по уплате, смягчат погашение путем рассрочки.

Перед сотрудниками и контрагентами

Даже если бизнесмен успешно прекратил деятельность с непогашенными долгами, не отменяет его ответственности перед кредиторами, сотрудниками. Можно попробовать предпринять следующие действия. Инструкция:

- контрагентам вернуть продукцию или небольшую часть в счет погашения задолженности;

- обратиться в банк с просьбой о реструктуризации кредита, понизив сумму ежемесячного платежа;

- предоставить сотрудникам производимые товары в счет оплаты долга.

Ликвидация ИП и банкротство

Если у бизнесмена в ходе ведения деятельности образовались долги перед кредиторами, погасить которые он не в состоянии, то возможна ликвидация предпринимательства в процессе банкротства. Закрывать дело нужно грамотно.

Обратите внимание! Если бизнесмен не оплатит задолженность в течение 90 дней, то по законодательству можно начать процесс банкротства. Это право предоставляет Арбитражный суд. В ходе проведения мероприятий предпринимательская деятельность будет закрыта.

Процедура банкротства ИП отличается рядом особенностей. Это объясняется тем, что бизнес выделяется в отдельную категорию субъектов предпринимательской деятельности. Только бизнесмены признаются фирмой и физлицом одновременно.

Процедура банкротства регулируется ФЗ №127 от 26.10.02 «О несостоятельности (банкротстве)». В статье 214 указано, что для признания индивидуального предпринимателя банкротом, необходимо соблюдать некоторые условия:

- бизнесмен не может исполнить требования кредиторов;

- ИП не в состоянии выплачивать задолженности.

Подвести дело к банкротству может сам бизнесмен и его кредитор. Чтобы предприниматель самостоятельно инициировал процесс, ему потребуется предоставить в Арбитражный суд перечень документов:

- свидетельство о регистрации предпринимательской деятельности;

- имена кредиторов бизнесмена с документами, которые подтверждают обоснованность их требований о возврате денег;

- бумаги, свидетельствующие о неплатежеспособности ИП;

- список имущества, которым обладает бизнесмен на правах собственника.

После обращения владельца бизнеса в Арбитраж, относительно его компании принимают следующие решения:

- заключение мирового соглашения между неплательщиком и взыскателем;

- выставление имущества на аукцион в счет погашения обязательств;

- организация процесса реструктуризации задолженности.

В любом случае придется оплачивать долги. Лучше это сделать самостоятельно, чем дожидаться прихода судебных приставов. При отсутствии денег на погашение задолженности, они изымут имущество и ценности. Некоторые предметы не подлежат аресту, а именно:

- квартира или дом предпринимателя, если это жилье является единственным местом проживания;

- земельные участки, находящиеся в близости от дома;

- недвижимое имущество, которое признается незаменимым для инвалида – любой вид транспорта;

- бытовые предметы, за исключением золотых изделий, драгметаллов.

Как показывает практика, бизнесмен часто подводит свой бизнес к банкротству, полагая, что таким образом с него снимутся все обязательства. На деле выглядит иначе – выгоднее сотрудничать с банком. Сумма 50 000 рублей – минимальный порог, с которого начинается процедура признания фирмы банкротом.

Обратите внимание! Банковские учреждения предлагают провести перерасчет, снизить сумму долга. Также предприниматель может получить отсрочку обязательств на 2-3 года.

Ликвидация и банкротство ИП – абсолютно разные процедуры. Если фирма планирует закрываться, то необходимые документы подают в арбитражный суд. Он отправит их в налоговую, ИП ликвидируют автоматически. Если бывший владелец захочет вновь заняться бизнесом, то он сможет сделать это спустя 5 лет.

Последствия и ответственность

Если ИП закрыто, а сумма долга осталась висеть, то ответственность придется нести в любом случае, владелец должен погасить обязательства.

Если хозяин бизнеса не погасит задолженность, ПФ вправе провести следующие действия:

- уведомить неплательщика об исполнении обязательств через 2 недели после ликвидации ИП;

- забрать долг путем принудительного снятия средств со счета в банке;

- собрать документы и отправить в суд для возбуждения исполнительного производство па возврату задолженности.

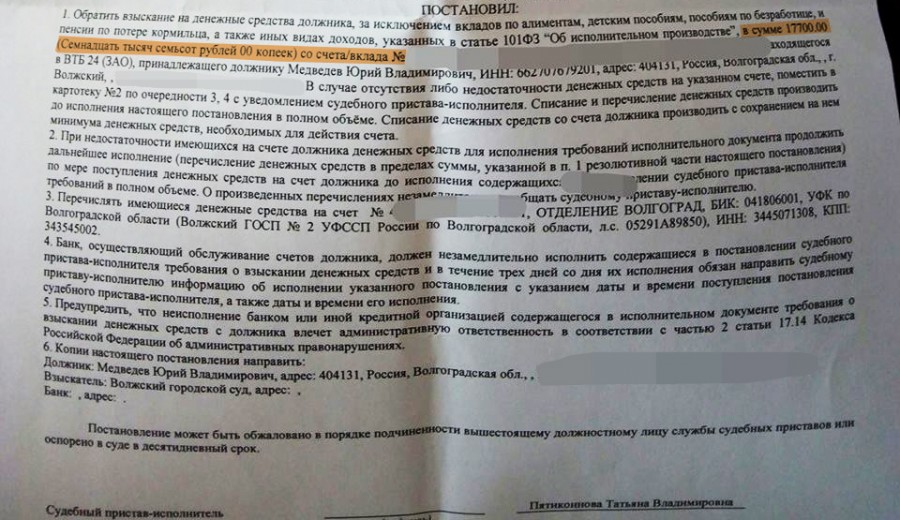

Постановление о взыскании средств со счета

Для неплательщиков установлены определенные размеры санкций:

- за несвоевременное внесение платежа после ликвидации фирмы будет начислен штраф, равный 20-40% от величины долга;

- если обнаружат скрытые намеренно доходы, то наложат санкции в размере 20% от полной суммы спрятанных средств;

- если исполнительное производство уже запущено, то дополнительно необходимо заплатить 7% от суммы долга;

- в случае появления просроченных платежей автоматически начисляется 1000 рублей;

- кроме санкций, бывший владелец фирмы должен уплатить пени, устанавливающиеся в индивидуальном порядке.

Срок давности по задолженности после закрытия

Любое правонарушение имеет установленный срок, в течение которого взыскатель вправе обратиться в суд. Какие существуют сроки давности относительно долга после ликвидации ИП:

- максимальный срок по ГПК составляет 10 лет;

- период для подачи заявления в суд с обвинением, равен 3 годам;

- для бывших бизнесменов предусмотрены сокращенные сроки по уплате налогов;

- срок давности для долга в пенсионный фонд после закрытия ИП Москвы и других регионов составляет 2 года.

Важно! Закрытие безнадежных обязательств, по которым истек срок давности, произойдет через 6 месяцев после завершения временного ограничения.

Кто предоставляет помощь если не получается самостоятельно

Чтобы грамотно ликвидировать фирму с неуплаченными обязательствами, рекомендуется обратиться в юридические компании. Они предложат несколько вариантов – экономный, онлайн и по доверенности. Специалисты соберут все необходимые бумаги, проконсультируют, пошагово объяснят действия. При необходимости адвокат будет сопровождать предпринимателя в суд.

Фотография юридической конторы

Как узнать о задолженности после закрытия ИП

Легкий способ узнать, имеется ли задолженность по взносам, — обратиться в отделение ПФР или позвонить специалисту по телефону. Важно держать при себе паспорт и свидетельство о регистрации бизнеса. Кроме этих способов, существуют другие варианты, позволяющие выяснить размер непогашенных платежей:

- зайти в личный кабинет на официальную страницу Пенсионного фонда ;

- с помощью портала Госуслуг ;

- через МФЦ;

- через базу ФССП РФ .

Сайт Федеральной службы судебных приставов покажет долг, если в отношении предпринимателя возбуждено исполнительное производство.

Ликвидировать фирму при наличии непогашенных долгов просто. Но бизнесмен должен рассчитаться с ними, даже после закрытия ИП. Взыскатели вправе подать обвинительный иск в суд. После возбуждения исполнительного производства в дом бизнесмена могут прийти приставы и арестовать имущество.

Источник: samsebeip.ru

Оплата страховых взносов после закрытия ИП

Для бывшего ИП крайне недальновидно рассчитывать на то, что после закрытия бизнеса он сможет почувствовать себя «в домике». Увы, закрытие — не панацея. После того, как индивидуального предпринимателя исключат из ЕГРИП и выдадут ему форму Р60009, он продолжит отвечать по долгам ИП уже как физическое лицо.

Размер задолженности по страховым взносам будет только увеличиваться — каждый день просрочки на величину пени. Чем дольше вы раздумываете и откладываете «час расплаты», тем больше денег вам придётся заплатить в бюджет. В этой статье мы подробно объясним, как оплатить страховые взносы после закрытия ИП.

Как определить сумму взносов по ИП?

- фиксированной величины — 32 448 рублей;

- 1% от суммы дохода, превышающего 300 тысяч рублей за год.

Максимальная величина взносов на ОПС — 259 584 рубля.

При ликвидации ИП сумма платежа по каждому из взносов рассчитывается пропорционально времени работы предпринимателя (ведения деятельности) в календарном году 2 . Если год отработан не полностью, то для расчёта используем такую пошаговую инструкцию:

- Подсчитываем количество полных месяцев до даты прекращения деятельности.

- Смотрим, сколько было в последнем месяце календарных дней с первого числа по дату закрытия включительно. Делим это число на общее количество дней в месяце.

- Фиксированную сумму взносов за год делим на 12 месяцев.

- Умножаем результат по пункту 3 на величину из пункта 1.

- Величину из пункта 3 умножаем на величину из пункта 2.

- Складываем полученные цифры.

- По ОПС добавляем 1% от дохода, превышающего 300 тысяч рублей.

- Не забываем про сравнение общей величины взносов на ОПС за год с максимальным значением.

Это всё выглядит довольно сложно, поэтому рассмотрим пример:

Дата закрытия ИП — 7 июня. Доход за период с 1 января по 7 июня — 700 тыс. рублей.

Сумма превышения = 700 000 — 300 000 = 400 000 руб.

1% от суммы превышения = 4 000 рублей.

Определяем количество месяцев и дней ведения деятельности: 5 полных месяцев и 7 дней.

Сумма взносов на ОПС = (32 448 руб. / 12 мес. х 5 мес.) + (32 448 руб. / 12×7/30) + 4 000 руб. = 18 151 руб.

Сумма взносов на ОМС = (8 426 руб. / 12 мес. х 5 мес.) + (8 426 руб. / 12×7/30) = 3 675 руб.

Мы определили суммы к уплате: на ОПС —18 151 рубль, на ОМС — 3 675 рублей.

Если вы до этого уже уплатили часть взносов за этот год, то нужно рассчитать разницу и перечислить в бюджет остаток.

Страховые взносы с зарплаты сотрудников

Если у вас были наёмные работники, то перед подачей заявления о прекращении деятельности нужно:

- оформить увольнение сотрудников, произвести окончательный расчёт с ними;

- отчитаться по страховым взносам и НДФЛ с их зарплаты.

Не забудьте сдать:

- в ФНС РФ — отчёт по форме РСВ (Расчёт по страховым взносам), 2-НДФЛ, 6-НДФЛ;

- в ПФ РФ — СЗВ-М и СЗВ-СТАЖ за последний месяц;

- в региональное отделение ФСС РФ — 4-ФСС и документы на снятие с учёта.

«Если зарплата за последний отчётный период не начислялась, нужно сдать нулевые формы, иначе вас оштрафуют минимум на 1000 рублей за каждый несданный бланк». Золотова Яна , помощник арбитражного управляющего

Чтобы определить сумму выплаты по каждому виду взносов, нужно сопоставить рассчитанные по РСВ и фактически уплаченные суммы за весь год и не забыть учесть остатки на начало периода. По 4-ФСС сумма к уплате берётся из самой формы.

Доходы предпринимателя в расчёты не включаются. Если вы работали один, отчитываться не нужно.

Есть исключение. Предприниматель имеет право добровольно уплачивать страховые взносы за себя в Фонд социального страхования. В этом случае придётся отчитаться по форме 4а-ФСС.

Компания «Нет Долгов» предлагает комплексную услугу «Закрытие ИП + Банкротство ИП». Закроем ваш бизнес со списанием всех долгов перед налоговой, ПФР, ФСС, кредиторами и суровыми «дядьками», которые звонят вам по ночам. Специальное предложение только до конца месяца: услуги финансового управляющего уже включены в сумму договора!

Записаться на консультацию

Сроки уплаты

Согласно статье 432 Налогового кодекса РФ, вам нужно уплатить взносы за ИП в бюджет в течение 15 дней после даты внесения записи в ЕГРИП о прекращении деятельности. Например, если ИП закрыто 1 апреля, то срок оплаты — 15 апреля.

Взносы с зарплаты сотрудников оплачиваются не позднее 15 календарных дней с даты сдачи последней РСВ в инспекцию ФНС РФ 3 . Напомним, этот отчёт сдаётся до подачи заявления Р26001.

При уплате взносов по истечении этих сроков придётся дополнительно платить пени за каждый день просрочки.

Сроки уплаты относятся к периоду, когда вы уже перестали быть предпринимателем. На сумму оплаты страховых взносов после закрытия ИП нельзя уменьшить налог по УСН (доходы) 4 .

«По этому вопросу есть и противоположное мнение: мол, нет официального запрета учитывать сумму взносов при расчёте налога на доходы. Но если придерживаться указаний Минфина, будете спать спокойнее. По аналогии можно применить их и к новшеству 2021 года: разрешено на сумму уплаченных взносов ИП за себя уменьшать стоимость патента до 100% и за работников — до 50%». Золотова Яна , помощник арбитражного управляющего

Поскольку вы не знаете заранее точную дату, можете отсчитать 5 рабочих дней с даты подачи вами заявления, уплатить сумму взносов по предварительному расчёту и принять её в счёт уменьшение налога по УСН. А «хвостик» — доплатить в установленный срок.

Как оплачивать

- Через сервис на сайте Федеральной налоговой службы nalog.ru

- С расчётного счёта — заполнив и отправив платежное поручение в Интернет-Банке.

Приведём действующие в 2021 году КБК для уплаты взносов за ИП:

- 182 1 02 02140 06 1110 160 — на ОПС;

- 182 1 02 02103 08 1013 160 — на ОМС;

- 393 1 17 06020 07 6000 180 — по добровольному страхованию на случай временной нетрудоспособности и материнства.

С 1 января 2021 года изменены реквизиты для уплаты налогов и сборов в бюджетную систему 5 : название банка и номера счетов получателя. С 1 января по 30 апреля 2021 года действует переходный период, когда принимать к оплате будут и с прежними реквизитами. Но лучше узнать в своей инспекции или на сайте ФНС своего региона актуальные реквизиты и платить уже по ним.

Закрытие ИП

Всё, что нужно знать о процедуре закрытия ИП в 2021 году:

- Закрытие ИП в 2021 году

- Сколько стоит закрыть ИП в 2021 году

- Документы для закрытия ИП

- Госпошлина при закрытии ИП

- Заявление на закрытие ИП

- Оплата страховых взносов после закрытия ИП

- Расчётный счёт при закрытии ИП

- Отказ в закрытии ИП

- Как проверить задолженность ИП?

- Закрытие ИП с долгами

- Ликвидация ИП на патенте

- ЕНВД при закрытии ИП

- Отчётность при закрытии ИП

- Увольнение сотрудников при закрытии ИП

- Выплаты при закрытии ИП

- Как закрыть ИП дистанционно

- Можно ли закрыть ИП в другом городе?

- Как закрыть ИП без посещения налоговой

- Принудительное закрытие ИП в 2021 году

- Налоговая проверка после закрытия ИП

- Когда можно снова открыть ИП после закрытия?

- Можно ли открыть ИП после банкротства

Закажите обратный звонок

Мы перезвоним Вам с номера

У вас появились вопросы? задайте их юристу!

Режим работы

Схема проезда

- Адрес: ул.Каланчёвская, 16c1, оф. 4.07.16, 4-й этаж

- БЦ «Каланчевская плаза»

- Станция метро «Комсомольская»

ООО «Агентство правового сопровождения «СПЕКТР»

ИНН 7743868819, ОГРН 1127747111030

Спасибо за Вашу заявку!

- Наши юристы свяжутся с Вами

в ближайшее время. - А если Вам «горит», и ждать нельзя,

скорее звоните нам:

А пока Вы ждете звонка юриста,

Вы можете ознакомиться с подробным разбором

самых частых и спорных вопросов при банкротстве в наших соц. сетях:

Спасибо за обращение в юридическую компанию NetDolgov.org

Продолжить

Наш менеджер свяжется с вами в ближайшее время

Пожалуйста, введите код подтверждения из смс:

Бесплатная консультация

Закажите обратный звонок

Мы перезвоним Вам с номера

Отзыв

Выражаю предельно искреннюю огромную благодарность в первую очередь Белозерову Илье, который вел мое дело, а также Никишиной Анастасии и Гавриловой Карине.

Дело свое знают, работают в высшей степени профессионально. Все четко, все по делу.

Спасибо вам, ребята. Дальнейших успехов вам и побольше клиентов, ведь с такими специалистами за них можно быть спокойным.

Отзыв

Хочу поблагодарить всю компанию Netdolgov.org, и, особенно, Никишину Анастасию за профессиональный, честный и полностью прозрачный труд.

Нам дали хорошую семейную скидку. Так как я диабетик, то через суд помогли мне выбить деньги на лекарства и инсулин.

И не ведитесь ни на какие «говорящие головы» из интернета. Уверяю вас, все непрозрачно и специалистов единицы.

Рекомендую эту компанию всем, кто оказался в непростой жизненной ситуации из-за неподъемных долгов. Теперь я уверенно смотрю в будущее, чего и вам желаю 🙂

Отзыв

Хочу выразить огромную благодарность компании NETDOLGOV, а именно Белозёрову Илье, Гавриловой Карине, Никишиной Анастасии и всем сотрудникам участвующим в процессе дела!

Очень четкая и слаженная работа специалистов на протяжении всей процедуры, грамотная и доходчивая консультация! Друзья, не читайте глупые статьи в интернете и на форумах о банкротстве, не прислушивайтесь к «диванным специалистам»!

Всем советую идти за консультацией к вышеуказанным высококвалифицированным юристам! Цена и качество выполненной работы на 100 %! Не бойтесь банкротства! Освободите себя от долговой ямы! Спасибо!

Согласие на обработку персональных данных

Настоящим в соответствии с Федеральным законом №152‑ФЗ «О персональных данных» от 27.07.2006 года свободно, своей волей и в своём интересе выражаю своё безусловное согласие на обработку моих персональных данных НАЗВАНИЕ КОМПАНИИ, зарегистрированным в соответствии с законодательством РФ по адресу: АДРЕС КОМПАНИИ (далее по тексту — Оператор).

Персональные данные — любая информация, относящаяся к определённому или определяемому на основании такой информации физическому лицу.

Настоящее Согласие выдано мною на обработку следующих персональных данных:

- Имя;

- Телефон;

- E-mail;

- Комментарий.

Согласие дано Оператору для совершения следующих действий с моими персональными данными с использованием средств автоматизации и/или без использования таких средств: сбор, систематизация, накопление, хранение, уточнение (обновление, изменение), использование, обезличивание, передача третьим лицам для указанных ниже целей, а также осуществление любых иных действий, предусмотренных действующим законодательством РФ, как неавтоматизированными, так и автоматизированными способами.

Данное согласие даётся Оператору и третьему лицу(‑ам) ТРЕТЬИ ЛИЦА для обработки моих персональных данных в следующих целях:

- предоставление мне услуг/работ;

- направление в мой адрес уведомлений, касающихся предоставляемых услуг/работ;

- подготовка и направление ответов/коммерческих предложений на мои запросы;

- направление в мой адрес информации, в том числе рекламной, о мероприятиях/товарах/услугах/работах Оператора.

Настоящее согласие действует до момента его отзыва путём направления соответствующего уведомления на электронный адрес ЕМЕЙЛ. В случае отзыва мною согласия на обработку персональных данных Оператор вправе продолжить обработку персональных данных без моего согласия при наличии оснований, указанных в пунктах 2‑11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона №152‑ФЗ «О персональных данных» от 26.06.2006 г.

Источник: netdolgov.org