Сотрудники центра помогают сделать правильно ее пройти, но необходимые действия пользователь при этом совершает сам. Для прохождения регистрации в офисе МФЦ необходимо иметь при себе паспорт.

Как стать самозанятым Мфц?

Для того чтобы стать самозанятым гражданином, необходимо зарегистрироваться в качестве плательщика налога на профессиональный доход без посещения налогового органа одним из удобных способов: — С помощью мобильного приложения «Мой налог»; — Через вэб-кабинет «Мой налог» https://lknpd.nalog.ru.

Как оформить самозанятость не выходя из дома?

- через веб-кабинет нас сайте lknpd.nalog.ru;

- через мобильное приложение «Мой налог»;

- через банк или кредитную организацию, предоставляющую подобную услугу;

- через учетную запись на портале «Госуслуги».

Как зарегистрироваться Как Самозанятый на госуслугах?

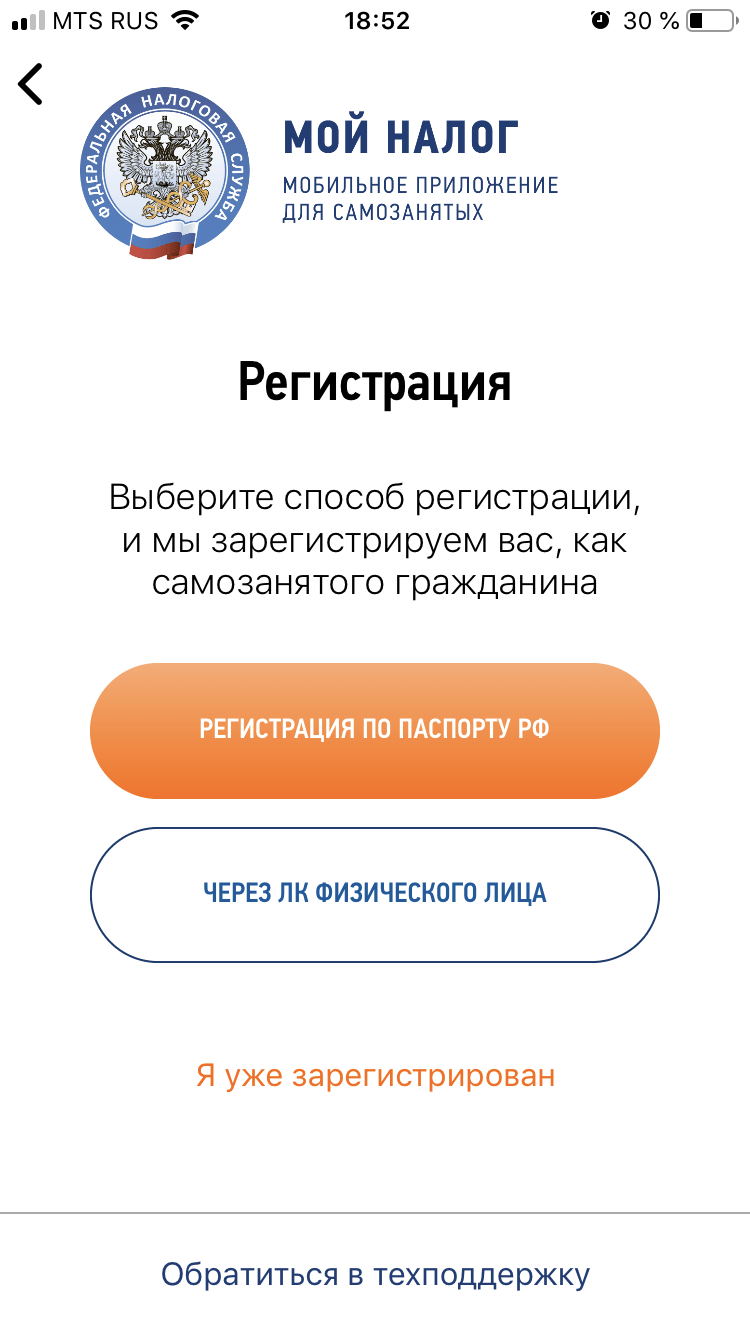

Есть три способа пройти регистрацию: — с помощью ИНН и пароля от личного кабинета налогоплательщика; — по номеру телефона и паспорту в приложении «Мой налог»; — по учетной записи Госуслуг (ЕСИА).

Новое универсальное пособие: сколько нужно быть самозанятым? #юристаннамаевская #юристмаевская

Что нужно чтоб оформить самозанятость?

- Скачайте приложение Зарегистрироваться можно в приложении «Мой налог»: .

- Пройдите регистрацию Есть несколько способов регистрации. .

- Подготовьте .

- Укажите вид деятельности .

- Прикрепите карту .

- Сформируйте чек при получении дохода .

- Подайте уведомление об отказе от других спецрежимов

Где можно получить консультацию по самозанятости?

Телефон бесплатной «горячей линии» ресурса «Проверенный бизнес» — 8 800 222-37-22.

Как выйти с самозанятости?

Самозанятый гражданин может принять решение, что он перестает быть самозанятым, в любой момент. Как тогда сняться с самозанятости? Надо подать заявление через мобильное приложение «Мой налог». Датой снятия с учета в качестве самозанятого будет считаться дата направления в налоговый орган заявления о снятии с учета.

Как оформить самозанятость 2021?

- В приложении «Мой налог» со смартфона.

- Через личный кабинет самозанятых на сайте налоговой (веб версия).

- Через приложение банков (например, Сбербанка, Тинькоффа и других).

Какие профессии подходят под самозанятых?

- Веб-дизайнер

- Горничная (домашняя работница или помощница по хозяйству)

- Гувернантка

- Выгульщик животных

- Дворник

- Домашний учитель

- Дрессировщик

- Изготовитель ключей

Какую карту оформить для самозанятых?

Как получить статус самозанятого

Удобный вариант — цифровая карта. Она бесплатная и выпускается за пару минут. Карта будет соответствовать региону, в котором у вас подключён СберБанк Онлайн. Далее укажите номер телефона, на который придёт информация о регистрации, а после — ваши электронные чеки.

Как зарегистрироваться самозанятым через личный кабинет?

- Укажите номер телефона Указывайте тот номер, которым пользуетесь и к которому имеет доступ. .

- Выберите регион Укажите регион, в котором ведете деятельность. .

- Введите данные для доступа .

- Придумайте пин-код

Как подтвердить статус самозанятого?

- Закон о самозанятых (Закон от 27.11.2018 N 422-ФЗ) не уточняет, какой документ подтверждает статус человека как самозанятого. .

- Документ, подтверждающий самозанятость – это справка о постановке на учет самозанятого (КНД 1122035) (Письмо ФНС от 05.06.2019 N СД-4-3/10848).

Как стать самозанятым через приложение мой налог?

- Скачайте мобильное приложение. Оно доступно в Эпсторе и Гугл-плее. .

- Укажите номер телефона. В ответ придет код подтверждения. .

- Выберите регион. .

- Приготовьте паспорт или данные для доступа в личный кабинет налогоплательщика. .

- Подтвердите регистрацию.

Какой налог у самозанятых?

Единственный налог, который платят самозанятые, — налог на профессиональный доход (НПД). Он похож на упрощённую систему налогообложения для предпринимателей, но отличается ставкой: 4% — за доходы от работы с физическими лицами; 6% — за доходы от работы с юридическими лицами или ИП.

Кто может зарегистрироваться как Самозанятый?

Зарегистрироваться как самозанятые, не открывая ИП, теперь могут мастера индустрии красоты, фотографы, таксисты, швеи, организаторы праздников и многие другие. Кроме того, няни, сиделки, репетиторы и те, кто ведут домашнее хозяйство, с 1 января 2020 г. . Также этот специальный налоговый режим доступен и для ИП.

Как оформить договор с самозанятым?

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Источник: uchetovod.ru

Как зарегистрироваться самозанятым гражданином и стать налогоплательщиком

Регистрация самозанятых граждан без ИП проводится уже с конца 2017 года. С тех пор порядок регистрации существенно изменился и стал гораздо проще. В этой статье вы узнаете как можно получить статус самозанятого лица в России в 2020 году и какие изменения произошли за недолгое время действия закона о самозанятости.

Постановка на учет самозанятых граждан

Согласно законодательству, к самозанятому населению относятся люди, оказывающие различные услуги населению и трудящиеся без работодателей и персонала ради своей личной выгоды.

Стать самозанятым человеком может как физическое лицо, так и ИП, попадающий под условия, которые за время легализации уже дважды поменялись. Сначала регистрироваться в качестве самозанятого гражданина можно было только 3 категориям профессий:

- няни и сиделки;

- уборщицы;

- репетиторы.

Для них в 2019 году подразумевалась покупка патента на работу. Остальные же специальности не попадали в этот список и должны были оформлять ИП. Но эта попытка легализации прошла не очень удачно и государство не увидело от нее планируемой эффективности.

15 ноября 2018 года был утвержден другой законопроект, касающийся самозанятого населения в экспериментальных регионах. К ним относятся:

- Москва;

- Московская область;

- Татарстан;

- Калужская область.

В этих областях оформить себя самозанятым лицом и стать на учет может человек любой профессии, если его доход в течение года не превышает 2,4 млн руб. Основные требования по поводу отсутствия работодателя и наемной рабочей силы остались прежними.

В 2020 года увеличен список категорий, в которых самозанятые могут осуществлять свою трудовую деятельность, а также добавились новые регионы для регистрации в статусе самозанятого.

Регистрация в ФНС

В 2018 записаться в самозанятые граждане можно было только через визит в налоговую. Регистрация проводилась в любом отделении ФНС РФ, но постановка осуществлялась все равно по месту жительства или пребывания. Для этого необходимо было подготовить заявление по установленному образцу для самозанятых и взять с собой паспорт.

По отзывам самых первых официальных самозанятых, кто уже зарегистрировался, во время данной процедуры налоговики не выдавали никаких уведомлений и не ставили отметок о постановке на учет. Это делается только по запросу. Точно так же в любом филиале налоговой можно осуществить снятие с учета.

Другие способы оформления

С 2019 года оформиться в качестве самозанятого лица можно будет не только в налоговой. Предполагается ввести регистрацию через сервис МФЦ, но пока портал госуслуг такое не предоставляет.

Жителям экспериментальных регионов также можно будет зарегистрироваться самозанятым гражданином вообще не выходя из дома, с помощью интернета и программы «Мой налог». Для этого необходимо загрузить в мобильное приложение файлы:

- заявление;

- копию паспорта;

- личное фото.

Если программа выявит несоответствие в документах, то пользователю придет отказ в регистрации в течение 1 дня с указанием причин. С помощью приложения можно не только встать на учет, но и сняться с него. Электронно-цифровая подпись не нужна.

Также человек может объявить себя самозанятым посредством кредитной организации, с которой он работает. Заявление и копию паспорта в ИФНС отправляет уполномоченная организация через интернет с применением ЭЦП, а личное фото заявителя не требуется.

До 2028 года такие методы доступны более, чем для десятка областей РФ. При хороших результатах эксперимента, вполне возможно, что он быстрее распространится по всей России. Каждый год все новые регионы России изъявляют свое желание поучаствовать в новом налоговом проекте для самозанятых.

Ответственность самозанятых без регистрации

В законопроекте сказано, что регистрация как самозанятый гражданин ― это дело добровольное. То есть за саму процедуру штрафов не предусмотрено. Зато есть ответственность за ведение деятельности без регистрации, сокрытие дохода и неуплату налогов:

- при первичном нарушении ― 20% от суммы скрытого дохода;

- при вторичном и последующих ― до 100% скрытого дохода.

В 2020 году для самозанятых прекратили свое действие налоговые каникулы, то есть освобождение от уплаты налогов. Теперь вместо пряника государство берется за кнут и грозит штрафами за сокрытие доходов и ведение предпринимательской деятельности без регистрации в статусе ИП или самозанятого.

Источник: samozanyat.ru

Как оформить самозанятость в 2019 году: пошаговая инструкция

Действующий с 2019 года новый федеральный закон № 422-ФЗ о плательщиках НПД облегчает процесс официального оформления деятельности для самозанятых. Как следствие, большее количество людей принимают решение о легализации своей работы — с начала года в системе зарегистрировалось более 40 тысяч человек, согласно словам Михаила Мишустина, главы ФНС. Мы составили подробные рекомендации как оформить самозанятость, чтобы избежать возможных проблем.

Как стать самозанятым

Закон не дает чёткого определения самозанятого лица. Но в отличие от более ранних версий, расширяет варианты деятельности, позволяющие зарегистрировать данный статус. Это может быть создание и продажа товаров, сделанных своими руками, а также выполнение работ и услуг, не входящих в состав исключений.

Запрещена плательщикам НПД перепродажа товаров и имущественных прав, представление интересов других лиц, доход от добычи ресурсов. Объёмы бизнеса для применения спецрежима также ограничены: доход до 2,4 млн рублей в год, отсутствие возможности найма сотрудников.

Законом не ограничена деятельность в тех направлениях, которые требуют лицензирования: услуги такси, медицинские. Однако и от получения лицензии освобождения не дает. Её необходимо будет оформить в лицензирующих органах согласно их требованиям. В разделе FAQ на сайте ФНС этому вопросу посвящен отдельный комментарий.

В рамках пилота зарегистрировать самозанятость имеют возможность граждане, осуществляющие свою деятельность на территориях города Москвы и Московской области, в Республике Татарстан и Калужской области. На текущий момент представители ФНС занимаются «докручиванием» проекта на основе обратной связи от тех, кто в нём уже работает.

К лету налоговая служба планирует предложить Совету Федерации распространить эксперимент на другие регионы. В таком случае всё население страны, имеющее неофициальный заработок, основной и дополнительный, сможет встать на учёт в качестве плательщика НПД.

Работать самозанятый может не только с физическими, но и с юридическими лицами — закон этого не запрещает. Размер налога будет разный. При работе с физлицами нужно заплатить 4 % с доходов. Работая с юрлицами — 6 %.

Кто может стать плательщиком НПД

Применять такой налоговый режим могут не только физические лица, но и индивидуальные предприниматели. Главное для обеих групп — соответствовать критериям самозанятости.

- нельзя принять на работу сотрудников;

- должны сохранять объём бизнеса в рамках 2,4 млн рублей годового оборота;

- не могут заниматься деятельностью, подпадающей под исключения.

При этом переходя на оплату НПД, ИП может как закрыть текущий статус, так и осуществить перевод, не закрывая его.

Где можно зарегистрироваться в качестве самозанятого

Согласно ФЗ-422 пройти регистрацию в качестве плательщика НПД можно одним из трёх способов:

- Мобильная программа «Мой налог».

- Веб-кабинет на сайте ФНС.

- В уполномоченных кредитных организациях.

Для того, чтобы зарегистрироваться, не предусмотрен вариант подачи информации на бумажных носителях, в отделении ИФНС России или путём обращения в МФЦ.

Процедура регистрации

Чтобы правильно оформить самозанятость, необходимо сделать следующие шаги:

- Скачать на телефон приложение «Мой налог». Эта программа рассчитана на владельцев устройств с операционными системами Android и iOS. При использовании других систем регистрация проводится через веб-кабинет. Для этого на сайте ФНС создана отдельная страница для входа и регистрации.

- В качестве информации для входа в систему могут служить данные от личного кабинета налогоплательщика, открытого на сайте ФНС: номер ИНН и установленный пароль. Если личный кабинет не заведён и оформлять его желания нет, в приложении можно пройтирегистрацию по паспорту. Для этого надо сделать фото паспорта непосредственно в программе. Также нужно сделать и прикрепить фотографию своего лица.

- По итогу проверки данных будет сформировано заявление на постановку на учёт в качестве плательщика НПД.

Процесс открытия самозанятости в приложении прост и не требует сканирования документов — всё можно сделать непосредственно в программе.

Регистрацию статуса плательщика НПД через веб-кабинет можно провести только с данными кабинета налогоплательщика. Если они отсутствуют, необходимо обратиться в ИФНС или МФЦ с паспортом для получения регистрационной карты.

Трудоустройство самозанятого

Самозанятый — это лицо, осуществляющее свою деятельность без работодателя. Соответственно, оформлять трудоустройство, даже если человек планирует работать с юридическими лицами, не требуется.

После регистрации самозанятый продолжает осуществлять ту же деятельность, которую вёл ранее неофициально. Стоимость своих товаров или услуг он определяет самостоятельно. По форме оплаты закон ограничений также не накладывает: принимать можно как наличные денежные средства, так и безналичные переводы.

Некоторые возможности предпринимателя доступны и самозанятому. При необходимости такой гражданин может взять в аренду помещение для работы. Также ему доступно оформление отношений с клиентами с помощью договоров ГПХ.

Лицам, вставшим на учёт в статусе плательщиков НПД, закон запрещает принимать на работу сотрудников.

Договор с самозанятым

Во многих компаниях сотрудничество с плательщиками НПД оформляется путём заключения договора на проведение работ, оказание услуг и т. д. В основе лежит стандартный договор, но важно добавить в него дополнения, касающиеся нахождения лица в статусе самозанятого, а также уведомления в случае его изменения. Образец договора можно скачать здесь.

Если организация заключит договор любой формы, согласно которому оказывать услуги будет физическое лицо, открывавшее самозанятость ранее, но не находящееся в данном статусе на момент исполнения условий договора, то такой документ может быть приравнен к трудовому. Для юридического лица это означает приобретение статуса налогового агента и необходимость оплатить НДФЛ и страховые взносы.

Нанять самозанятого в качестве работника и заключить с ним трудовой договор нельзя, даже в рамках его деятельности.

В ст. 6 закона 422 четко прописано условие: оказание услуг, выполнение работ по договорам ГПХ, заказчиками которых выступают бывшие, нынешние или будущие работодатели, не признается объектом налогообложения по системе НПД.

Между трудовыми отношениями и взаимодействием в качестве контрагентов должно пройти минимум 2 года.

Запрет на перевод рабочего на самозанятость касается предприятий всех организационно-правовых форм. Такое оформление отношений является нарушением законодательства и будет преследоваться по закону.

Например, организация занимается продажей детских товаров. В ней трудоустроено 2 продавца, работающих посменно. Руководство компании принимает решение уволить сотрудников, желая продолжить с ними отношения в качестве самозанятых граждан, заключив договор на оказание услуг. Это действие будет расценено как мошенничество в налоговой сфере, т. к. работодатель обязан отчислять в бюджет выплаты за наёмных работников, и преследоваться законом.

Подтверждение доходов самозанятых

Отчитываться самозанятым перед ФНС необходимо только о сумме полученного дохода. Это происходит благодаря выставлению чека за каждую оплату.

Чек формируется в приложении «Мой налог» и направляется заказчику. Документ содержит все данные о самозанятом гражданине, в том числе его ИНН.

Корректное отображение всех операций позволяет подтвердить доход самозанятого. В приложении реализована функция формирования справки о доходах. С ней можно обратиться в банк или госучреждения для расчёта пособий.

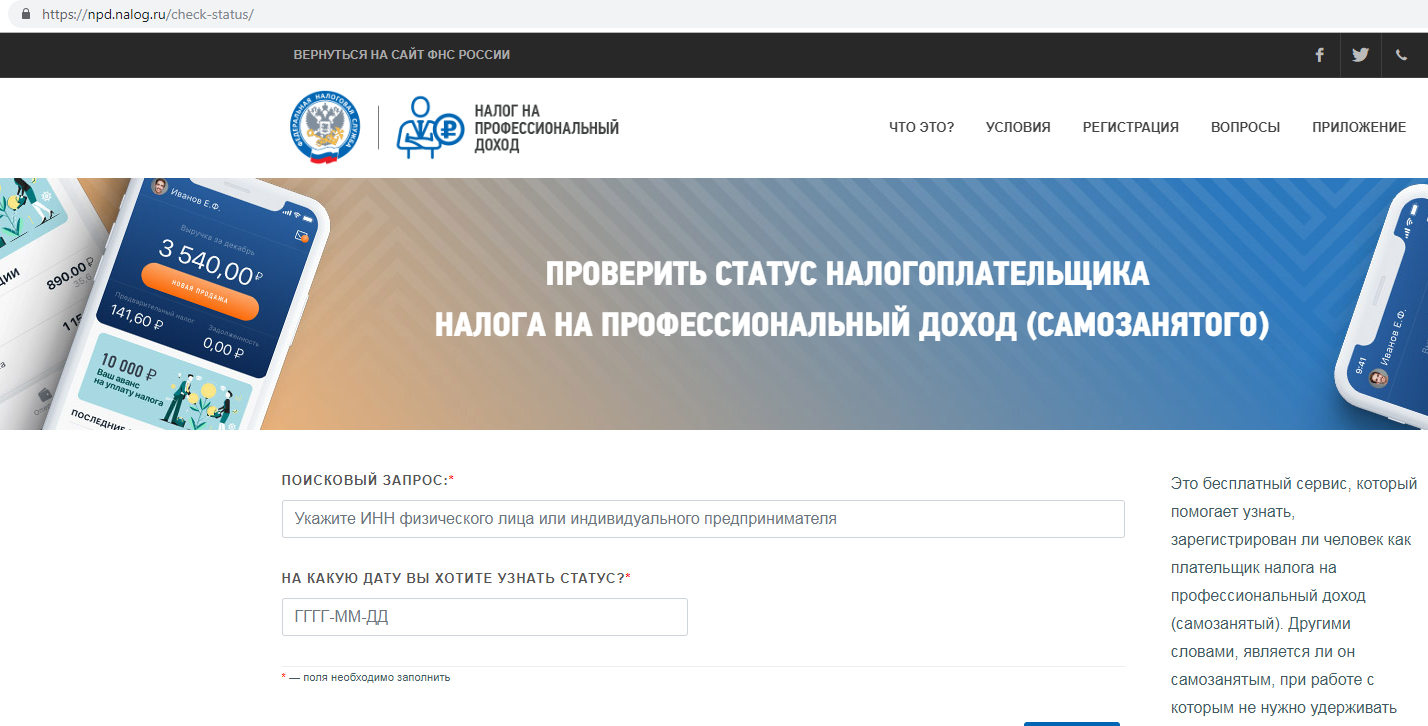

Проверить статус налогоплательщика НПД можно на сайте ФНС в специальном подразделе. Проверка является бесплатной, понадобиться только номер ИНН.

Как закрыть самозанятость

Снятие лица с учёта плательщика НПД возможно в двух случаях:

- волеизъявление гражданина;

- прекращение соответствования требованиям льготного налогового режима.

Для оформления отказа от применения специального налогового режима в приложении «Мой налог» заполняется заявление о снятии с учёта. Стоит помнить, что согласно закону деятельность в случае отказа от статуса самозанятого должна быть прекращена. Последним днём работы считается день подачи документов.

Если человек желает инициировать работу в сферах, требующих оформления ИП, например, для которых необходимо получить патент, нужно не только закрыть самозанятость. Потребуется встать на учёт в налоговой как предприниматель, с выбором соответствующего режима налогообложения.

При наличии информации об утрате права на применение специального налогового режима, например, при увеличении объёма доходов и превышении требуемой суммы в 2,4 млн рублей, ФНС может самостоятельно снять плательщика с учёта.

Уведомление о факте снятия будет получено гражданином в программе. Право на статус самозанятого аннулируется со дня установления несоответствия критериям.

Весь порядок применения режима оплаты налога на профессиональный доход максимально упрощён. Регистрация, передача сведений в ФНС и оплата НПД производится в электронном формате, нет необходимости обращаться в инстанции. Плательщиком НПД может стать как физическое лицо, так и предприниматель. При этом важно учитывать, что при нарушении соответствия критериям, необходимым для применения данного налогового режима, снятие с учёта проводится ФНС в одностороннем порядке.

Источник: moneyscanner.net