Налог – это обязательная, безвозмездная выплата, взимаемая с граждан и организаций в пользу государства с целью обеспечения его деятельности.

Сбор – обязательный взнос, который взимается с физических лиц и организаций в качестве условия совершения государством юридически-значимых действий, например, предоставление прав или передачу разрешений/лицензий.

Согласно п. 1 ст. 38 НК РФ объектами налогообложения могут быть «операции по реализации товаров/работ/услуг, имущество, прибыль, доход, стоимость реализованных товаров/работ/услуг либо иной объект».

Налоги – главный источник финансирования деятельности государства, однако они выполняют и ряд других, не менее значимых функций:

- Фискальная заключается в том, что из налогов формируется государственный бюджет.

- Регулирующая заключается в том, что с помощью налогов государство может стимулировать или тормозить производство тех или иных товаров.

- Контролирующая заключается в том, что государство через налоги наблюдает за деятельностью экономических субъектов.

- Социальная или перераспределительная заключается в том, что с помощью налогов государство может уменьшить финансовое неравенство между гражданами.

- Экономическая состоит в том, что с помощью понижения налогов государство может стимулировать экономическую деятельность предпринимателей.

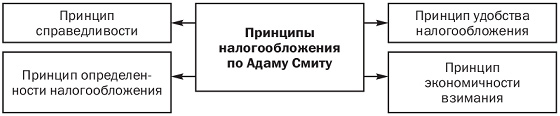

Для того, чтобы налоги действовали на благо экономики страны, они должны соответствовать принципам налогообложения, сформулированным Адамом Смитом. Принципа налогообложения всего четыре:

Транспортный налог и налог на имущество организаций: исчисление и оплата

Принципы налогообложения по А. Смиту

– Равномерность или равнонапряженность, то есть правила и нормы изъятия налога для всех налогоплательщиков должны быть общими.

– Определенность, то есть ставки налогообложения должны быть четкими, ясными, стабильными.

– Простота и удобство оплаты налогов для налогоплательщиков.

– Умеренность, ограниченность сумм налога, их уплата не должны быть для налогоплательщика тяжким бременем.

Основные виды налогов

Налоги, которые взимаются в большинстве стран мира, можно классифицировать по следующим основаниям:

- субъект налогообложения;

- объект налогообложения;

- механизм формирования налога;

- источник налога;

- принципы взыскания налога.

По субъектам налогообложения налоги делятся на:

- Налоги с юридических лиц (с предприятий, организаций, учреждений, например, с частной юридической конторы или пекарни), который уплачивает предприниматель за оформленное им юридическое лицо.

- Налоги с физических лиц, которые уплачивают граждане страны и лица без гражданства.

По механизму формирования налога выделают:

- Прямые налоги, которые взимаются с тех, кто владеет имуществом, получает доход (прибыль или заработную плату).

Расчет налога на имущество

Виды косвенных налогов.

По источникам налогообложения выделяют:

- Налоги с заработанных доходов, то есть с заработной платы, гонораров, прибыли предприятий, прибыли от экономических субъектов, находящихся в собственности физического лица.

- Налоги с дивидендов, процентов по вкладу, ресурсных платежей, то есть платы за право пользоваться землей и ее недрами.

Виды налоговой ставки

Налоговая ставка – это величина налога, которая приходится на единицу налогообложения (рубль дохода, гектар земли и так далее).

Различают четыре вида налоговых ставок:

| Вид налоговой ставки | Описание |

| Твердая ставка | Это ставка налога за единицу обложения, которая устанавливается независимо от общего дохода. При такой налоговой ставке владелец десяти гектаров земли с доходом в 20 000 рублей за 1 гектар будет платить столько же, сколько и владелец 100 гектаров с доходом в 1 млн. рублей. |

| Пропорциональная ставка (или подоходный налог) | Это налог, состоящий из фиксированного процента дохода вне зависимости от его размера. То есть при пропорциональной ставке налога в 3% человек с доходом в 20 000 руб. и человек с доходом в 1 млн. рублей будут платить государству 3% от своих доходов. В России с 2001 года этот налог составляет 13%. |

| Прогрессивная ставка | Это ставка, которая увеличивается по мере роста облагаемого дохода. То есть, человек, доход которого составляет 20 000 руб., будет платить 3% от своего дохода, а человек, доход которого составляет 1 млн рублей, будет платить больше (в зависимости от установленных законом соотношений), например, 15%. |

| Регрессивная ставка | Это ставка, которая уменьшается по мере роста облагаемого дохода. При такой ставке человек, имеющий доход в 20 000 рублей, будет платить налог в 15% от своего дохода, а человек, имеющий 1 млн. рублей, будет платить 3%. |

Налоговая система в России

Основными принципами формирования налоговой системы в нашей стране являются:

- Обязательность уплаты налогов.

- Удобство и простота налоговой системы для налогоплательщиков.

- Гибкость налогов, их изменение в условиях изменяющегося хозяйства.

- Невозможность двойного налогообложения.

- Прогрессивное и льготное налогообложение.

Российское налогообложение имеет трехуровневую систему и состоит из:

| Уровень налогообложения | Виды налогов |

| Федеральные налоги и сборы (выплачивают все граждане РФ). | – налог на добавленную стоимость; – акциз; – налог на доход физического лица; – государственная пошлина; – налог на прибыль предприятия; – единый социальный налог; – налог на добычу полезных ископаемых; – водный налог. |

| Региональный налог (выплачивают все люди, проживающие в определенном регионе). | – налог на имущество предприятия/организации; – налог на игорный бизнес; – транспортный налог; |

| Местные налоги (выплачиваются жителями города/поселения). | – налог на имущество физических лиц; – земельный налог. |

Задание EO0721D Выберите верные суждения о налогах и запишите цифры, под которыми они указаны.1) К федеральным налогам и сборам в РФ относят водный налог, сборы за пользование объектами животного мира. 2) При пропорциональной системе налогообложения ставки налога увеличиваются при возрастании размера объекта налогообложения.

3) Фискальная функция налогов проявляется в наполнении государственного бюджета. 4) К прямым налогам относят налог на добавленную стоимость. 5) Налоги – обязательные платежи физических и юридических лиц государству в порядке и на условиях, определённых законодательством.

Для того, чтобы выбрать верные утверждения, важно знать, что такое налоги, каковы их функции и какие существуют виды налогов. Налоги – это обязательные платежи физических и юридических лиц государству в порядке и на условиях, определённых законодательством. (Таким образом суждение 5 – верно). Главная функция системы налогообложения – фискальная.

Благодаря ей государство формирует и мобилизует финансовые свои ресурсы (Таким образом, утверждение 3 верно). Остальные функции – лишь производные от фискальной: распределительная, регулирующая и контрольная. Право облагать население налогом есть не только у государства, но и у его субъектов. Существует три ступени налогообложения: федеральная, региональная и местная.

К федеральным налогам относятся НДС, акцизы, водный налог, налог на добычу полезных ископаемых и пользование объектами животного мира, налог на прибыль организаций, государственная пошлина. (Таким образом, утверждение 1 верно) К региональным налогам относятся налоги на имущество организаций, на игорный бизнес и транспортный налог. К местным налогам относятся налоги на землю, имущество физических лиц и торговый сбор.

Налоги также делятся на: – прямые (взимаемые с производителей за доходы от факторов производства): на доходы физических лиц, на прибыль и т.п. – косвенные (включенные в стоимость товара или услуги): налог на добавленную стоимость, акциз и т.п. Таким образом, утверждение 4 ошибочно. Подоходные налоги делятся на три типа: прогрессивные (средняя налоговая ставка повышается с увеличением уровня дохода), регрессивные (средняя налоговая ставка понижается с увеличением уровня дохода), пропорциональные (ставка налога не зависит от величины дохода). Таким образом, утверждение 2 ошибочно.

- Обязанности

- Права

Права и обязанности налогоплательщиков прописаны в Налоговом кодексе, в статьях 21 и 23. Однако в данном случае можно догадаться интуитивно, что относится к правам, а что – к обязанностям. Положения под буквами А, Б, Г – права, а В и Д – обязанности. Тем не менее, лучше все же ознакомиться с этими статьями Налогового кодекса РФ: связанные с ними задания встречаются в вариантах экзамена довольно часто.

- Возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц

- Представление в налоговые органы и их должностным лицам документов, необходимых для исчисления и уплаты налогов

- Получение своевременного возврата сумм излишне уплаченных либо излишне взысканных налогов, штрафов

- Ведение учета своих доходов и расходов

- Присутствие при проведении выездной налоговой проверки

- Представление отчетов по страховым взносам

Права налогоплательщиков указаны в 21 статье Налогового кодекса РФ. Согласно ей, верны первое, третье и пятое положения. Второе, четвертое и шестое относятся к обязанностям налогоплательщиков – все они перечислены в 23 статье Налогового кодекса Российской Федерации.

- Прямой

- Косвенный

Прямые налоги уплачиваются собственниками дохода и имущества, а косвенные – покупателями каких-либо товаров. Яркие примеры косвенных налогов – акцизы и налог на добавленную стоимость (НДС). К прямым налогам относят налоги на различное имущество и на доходы (НДФЛ).

- Фискальная

- Стимулирующая

- Распределительная

Фискальная функция налогов – основная функция налогообложения, которая служит для пополнения государственного бюджета и обеспечения финансирования государственных расходов. Стимулирующая функция обеспечивает развитие тех или иных экономических процессов: путем предоставления налоговых льгот государство стимулирует развитие малого предпринимательства, научно-технические разработки, развитие сельского хозяйства и так далее. Распределительная функция заключается в перераспределении общественных благ в пользу менее имущих слоев населения, что помогает добиться снижения различий в уровне жизни людей.

Источник: spadilo.ru

Классификация налогов

Понятие налогов, их признаки и обязательные элементы

Определение 1

Налог – это индивидуальный и безвозмездный платеж, который взимается в обязательном порядке с юридических и физических лиц путем отчуждения принадлежащих им денежных средств для обеспечения деятельности и нормального функционирования государства и его муниципалитетов.

Налоги носят обязательный безвозмездный характер, взимаются в денежной форме, обладают публичностью и нецелевым характером.

Для того чтобы установить налог нужно определить его основные элементы, такие как:

- Объект налога – объектом выступают доход, имущество или товар.

- База для определения налога.

- Величина ставки налога .

- Налоговый период – это период, по завершению которого нужно определить налоговую базу и рассчитать сумму налога. В качестве периода определения налога выступают месяц, квартал или год.

- Порядок исчисления налоговых платежей.

- Порядок и сроки уплаты налога.

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Классификация налогов

Определение 2

Классификация налогов представляет собой их распределение и группировку по определенным признакам.

По уровню установления налоги классифицируются на:

- Федеральные – устанавливаются и взимаются на всей территории РФ, такие как НДС, акцизы, НДФЛ, налог на прибыль организаций, на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных ресурсов, гос.пошлины.

- Региональные – устанавливаются Налоговым кодексом и взимаются на территории субъектов РФ. К этим налогам относятся: налог на имущество организаций, транспортный налог, налог на игорный бизнес.

- Местные — устанавливаются Налоговым кодексом и взимаются на территории муниципальных образований. Сюда включаются: земельный налог и налог на имущество физических лиц.

- Прямые – те налоги, которые взимаются напрямую с доходов и имущества налогоплательщиков. Включают в себя НДФЛ, налог на прибыль организаций, налог на имущество.

- Косвенные – это такие налоги, которые включаются в стоимость реализуемых товаров, работ или услуг. К ним относятся такие налоги, как НДС, акцизы, таможенные пошлины и др.

«Классификация налогов»

Готовые курсовые работы и рефераты

Решение учебных вопросов в 2 клика

Помощь в написании учебной работы

По своему воздействию налоги бывают:

- Пропорциональные. Ставка данных налогов – это фиксированный процент к величине дохода или стоимости имущества.

- Прогрессивные. Их ставки увеличиваются с увеличением стоимости налогооблагаемого объекта.

- Регрессивные. Ставки этих налогов наоборот, снижаются при росте стоимости объекта обложения.

- Твёрдые. Величина налоговой ставки этих налогов представлена в виде абсолютной суммы на единицу налоговой базы.

По своему назначению налоги делятся на:

- Общие – после своего поступления в бюджет эти налоги идут на общие расходы государства.

- Специальные — включабт налоги, имеющие строгое целевое назначение, такие как, транспортный налог, налог на воспроизводство минерально-сырьевой базы.

В зависимости от субъектов налогообложения налоги классифицируются на:

- Налоги с юридических лиц – такие как, налог на имущество организаций, на прибыль.

- Налоги с физических лиц – сюда относятся НДФЛ, транспортный налог.

- Смешанные налоги – НДС, транспортный налог, на игорный бизнес и др.

В зависимости от объекта обложения налоги делятся на:

- Имущественные налоги – взимаются по факту владения юридическими и физическими лицами определённым имуществом или в связи с осуществлением операций, связанных с продажей (покупкой) имущества. Сюда включаются: транспортный налог, налог на имущество.

- Налоги, уплачиваемые с доходов – уплачиваются организациями и физическими лицами при получении дохода, такие как, налог на прибыль, НДФЛ.

- Налоги с потребления – уплачиваются с товаров, работ, услуг. К примеру, НДС, акцизы.

- Налоги, уплачиваемые с использования ресурсов. К этой группе относятся такие налоги, как налог на добычу полезных ископаемых, водный налог и др.

По способу обложения налоги делятся на:

- Уплачиваемы «по декларации» — эти налоги предусматривают обязанность самостоятельного расчета налогоплательщиком суммы налога, например, НДС, налог на прибыль и др.

- Уплачиваемые «у источника» — обязанность удержания и перечисления налога в бюджет ложится на налоговых агентов. К этим налогам относится НДФЛ.

- Уплачиваемые «по уведомлению» — обязанность по исчислению налога и уведомления налогоплательщиков о сумме и сроках уплаты налога возлагается на налоговые органы. К этим налогам относятся налоги, взимаемые с физических лиц.

Источник: spravochnick.ru

2.13 Налоги

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Принципы налогообложения

Всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом.

Обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом.

Равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения.

Однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза.

Стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться.

Простота и доступность для восприятия.

Гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики.

Справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

Принцип определенности и точности налогов — размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам.

Принцип удобства взимания налогов для налогоплательщиков — каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения.

Принцип экономичности (эффективности) — необходимость соблюдения условий, при которых: разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим; тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений.

Принцип обязательности — неизбежность осуществления платежа.

Функции налогов:

Функции налогов (Котова и Лискова)

а) фискальная [формирование доходной части государственного бюджета, необходимой для осуществления функций государства]

б) контрольная (+ от Боголюбова) [налоги позволяют контролировать деятельность фирм и учитывать доходы граждан]

в) социальная [перераспределение общественных доходов между различными категориями населения в целях сглаживания неравенства между ними]

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

Так, налоги и сборы по уровню бюджетов бывают:

- федеральные — зачисляемые напрямую в казну Федерации (первый уровень);

- региональные — поступающие в казну субъекта (второй);

- местные — перечисляемые в бюджет муниципального образования (третий).

К федеральным налогам и сборам относятся (13 ст. НК РФ):

1) налог на добавленную стоимость;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

9) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

10) государственная пошлина;

11) налог на дополнительный доход от добычи углеводородного сырья.

К региональным налогам относятся (14 ст. НК РФ):

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам и сборам относятся (15 ст. НК РФ):

1) земельный налог;

2) налог на имущество физических лиц;

5) налог на наследование

6) налог на дарение и др.

В зависимости от ставки различают три системы (шкалы) налогообложения:

- Пропорциональная (плоская) – ставка не зависит от размера дохода и устанавливается в виде единого для всех работающих граждан процента.

- Прогрессивная – ставка налога увеличивается с увеличением дохода, однако устанавливается определенный предел, превышение которого и ведёт к повышению ставки. Допустим, до 100 т.р. ставка налога 13%, от 100 т.р. до 150 т.р. – 15 %, от 150 т.р. до 200 т.р. – 17% и т.д.

- Регрессивная – ставка налога уменьшается с увеличением дохода, но после определенного предела, как и в случае с прогрессивной системой.

В структуру налога входят субъект, объект, источник уплаты и единица налогообложения. Разберем на конкретном примере: Иванов работает менеджером и имеет в собственности земельный участок в 2 га. Иванов – субъект налога. Земельный участок – объект налога. Зарплата менеджера – источник уплаты налога.

2 га земли – единица налогообложения.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Источник: pedagogoff.ru