Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Специальный режим УСН призван упростить жизнь представителям малого бизнеса и снизить нагрузку, и надо сказать, что с этой задачей успешно справляется. Разберем подробно налоги на упрощенной системе налогообложения: что нужно платить предпринимателям и организациям, а что нет.

Начнем с главного – единый налог.

Его платят и ИП, и ООО, которые перешли на УСН.

Ставка зависит от выбранного объекта налогообложения:

- «Доходы». В бюджет отчисляется 6% от всей поступившей выручки независимо от понесенных расходов.

- «Доходы минус расходы». Отчисляется 15% с разницы между выручкой и понесенными затратами. Вычитать из доходов можно только документально подтвержденные расходы, которые непосредственно связаны с предпринимательской деятельностью и направлены на получение прибыли. Перечень содержится в статье 346.16 НК РФ. Расходы, которые не входят в этот перечень, вычитать из доходов нельзя.

Какой объект выбрать бизнесмены решают сами. Второй вариант становится выгодным, когда доля расходов превышает 60% в общей сумме выручки.

В течение года ООО и ИП должны сделать три авансовых платежа:

- по итогам трех месяцев до 25 апреля;

- по итогам полугодия до 25 июля;

- по итогам 9 месяцев до 25 октября.

Годовой платеж делают в те же сроки, которые предусмотрены для сдачи декларации: ООО до 31 марта следующего года, ИП до 30 апреля.

Сумму, рассчитанную с объекта «Доходы» ИП могут уменьшать на фиксированные страховые взносы за себя, дополнительные взносы и платежи за наемных работников. Если у ИП есть наемные работники, то упрощенный налог можно уменьшить не более, чем на 50%.

ООО тоже уменьшают 6%-ный платеж на взносы за работников, но не более, чем на 50%.

При варианте УСН 15% все взносы включают в расходы для уменьшения налогооблагаемой базы.

Сформируйте и сдайте декларацию по УСН онлайн в 3 клика

Какие налоги не нужно платить на упрощенном режиме

- На прибыль (для организаций).

- НДФЛ (для ИП).

- НДС.

- На имущество.

Все это заменяет один единый налог.

Но имейте в виду, что по всем перечисленным налогам есть исключения, когда их должны отчислять даже упрощенцы.

Налог на прибыль

Его упрощенцы должны перечислять:

- с доходов контролируемых иностранных компаний (п. 1.6 ст. 284 НК РФ);

- с дивидендов (п. 3 той же статьи);

- с операций с отдельными видами долговых обязательств (п.4 той же статьи).

НДФЛ

Освобождение от подоходного налога ИП на упрощенке касается только доходов от предпринимательской деятельности. Другие поступления ИП, которые он получил как физлицо, облагаются в обычном порядке. Кроме того, в соответствии с п.3 ст. 346.11 НК РФ, ИП-упрощенцы платят со следующих доходов:

- дивиденды;

- выигрыши;

- доходы по облигациям с ипотечным покрытием.

На имущество

Освобождение не касается тех объектов, которые оцениваются по кадастровой стоимости и включены в перечень, составленный и опубликованный местными властями.

НДС

Освобождение от НДС не действует при импорте товаров и при операциях по договору простого товарищества, договору инвестиционного товарищества или доверительного управления имуществом. Кроме того, упрощенец обязан уплатить НДС, если выставил счет-фактуру с выделенной суммой НДС.

Нужно рассчитать налог по упрощёнке?

Покажем как это сделать автоматически в несколько кликов

Минимальный налог при УСН «Доходы минус расходы» в 2020 году

Если у фирмы или ИП были большие расходы, которые почти равны или даже больше выручки, у них возникает обязанность заплатить минимальный налог.

Нужно сделать два расчета:

(Выручка – затраты) х 15% и Выручка х 1%

Какая из этих двух сумм окажется больше, ту и нужно перечислить в бюджет в обычные сроки. Этот расчет делается только по итогам года, авансов он не касается.

Какие налоги платят на УСН при отсутствии деятельности

Если работа стояла и не было никаких поступлений, то обязанности по платежам в бюджет на этом спецрежиме не возникает. Этим он выгодно отличается от ЕНВД и ПСН, когда платеж не зависит от фактической прибыли.

А вот обязанность отчитываться остается. Даже если совсем не было движений по счету, нужно сдать нулевую декларацию в установленные сроки. Иначе ИП или фирме грозит штраф и блокировка расчетного счета, отсутствие деятельности не будет оправданием.

Страховые взносы

Упрощенный режим освобождает только от вышеперечисленных налогов. Все остальное платится на общих условиях, в том числе страховые взносы.

Взносы ИП за себя

Взносы ИП состоят из фиксированной и дополнительной части.

Фиксированная часть в 2020 году:

- 29 354 рублей на пенсионное страхование;

- 6 884 рублей – на медицинское.

Итого 36 238 рублей, которые нужно перечислить в течение года одним или несколькими платежами не позднее 31 декабря. Удобно это делать поквартально, чтобы уменьшать на взносы авансовые платежи.

Дополнительная часть – это 1% от суммы выручки ИП, превышающей 300 тысяч рублей. Этот платеж делается по итогам прошедшего года до 1 апреля. На эти суммы ИП тоже могут уменьшать платеж на УСН 6% или включать в расходы на УСН 15%.

Взносы ООО и ИП за работников

Здесь все как обычно – от начисленной заработной платы за каждого работника нужно ежемесячно отчислять взносы на пенсионное, социальное, медицинское страхование, и от несчастных случаев.

22% – пенсионный взнос; 5,1% – медстрахование; 2,9% – по временной нетрудоспособности и материнству.

Суммы на страхование от несчастных случаев зависят от класса опасности работ, который присваивается в ФСС. Минимальный размер 0,2%, максимальный 8,5%.

Льготы по взносам для упрощенки

Некоторые упрощенцы могут отчислять за своих работников меньше. Льготы действуют для определенных видов деятельности. Это производство пищевых продуктов и определенных видов товаров, образование, здравоохранение, строительство и т.д.

Если ИП или ООО занимаются деятельностью из списка в подпункте 5 пункта 1 статьи 427 Налогового Кодекса, и доход от нее не меньше 70% в общей сумме поступлений, то ставка по пенсионному страхованию работников составляет всего 20%, а по временной нетрудоспособности и медицинскому страхованию – 0%.

Льгота сохраняется только до тех пор, пока доходы фирмы или предпринимателя не превысят 79 млн. руб. за год.

Меры поддержки бизнеса вас не коснулись?

Получите бесплатно 45 способов снизить налоги и действуйте!

Источник: www.moedelo.org

Каковы реквизиты для уплаты УСН в 2020 году

Реквизиты для уплаты УСН в 2020 году понадобятся для безошибочного перечисления единого налога, рассчитываемого при режиме упрощенной системы налогообложения. Основные правила, касающиеся его уплаты, будут рассмотрены далее.

- В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк

- Как платить налог по УСН: КБК для платежного поручения и другие реквизиты

В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк

Упрощенка — это специальный налоговый режим (ст. 18 НК РФ). Налоги, уплачиваемые в рамках спецрежимов, являются разновидностью федеральных налогов (п. 7 ст. 12 НК РФ, письмо Минфина РФ от 20.04.2006 № 03-02-07/2-30).

Однако ответ на вопрос «В какой бюджет платится УСН-налог?» не столь очевиден.

Дело в том, что НК РФ не связывает вид налога с видом бюджета, в который он поступает. В соответствии с п. 2 ст. 56 БК РФ упрощенный налог в полном объеме (включая минимальную его часть) подлежит зачислению в региональный бюджет.

Текущие платежи налога по упрощенке осуществляются ежеквартально авансом до 25-го числа месяца, следующего за отчетным кварталом. Для определения итоговой годовой суммы нужно произвести следующие действия по указанным ниже срокам:

Уплата налога осуществляется путем представления в банк квитанции (это возможно только для ИП) или платежки по УСН — в 2020 году нужно заплатить за 2019 год. Моментом уплаты (п. 3 ст. 45 НК РФ) считается момент представления в банк платежки при условии наличия на счете плательщика необходимого объема средств. Крайними днями формирования и передачи в банк платежек будут 31 марта (для юрлиц) и 30 апреля (для ИП) 2020 года.

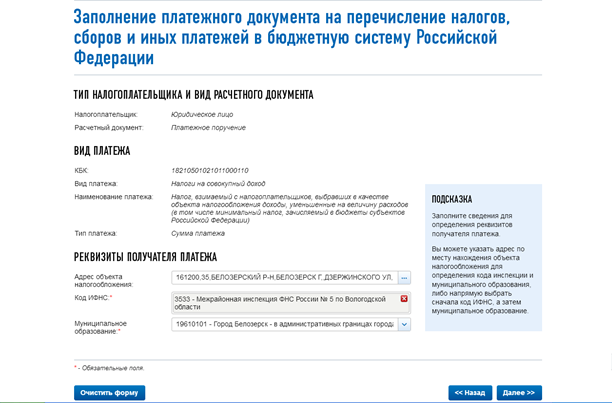

Как платить налог по УСН: КБК для платежного поручения и другие реквизиты

Для корректной уплаты налога важно правильно сформировать платежное поручение с верным кодом бюджетной классификации (поле 104). Для платежного поручения на УСН в 2020 году это будут следующие КБК:

КБК для базы «доходы»

КБК для базы «доходы минус расходы»

Платежи за 2019 год и текущие

Для минимального налога с 2017 года применяется тот же КБК, что и для упрощенки «доходы минус расходы» — 18210501021011000110.

Правильно заполнить платежку по УСН-налогу поможет наша статья.

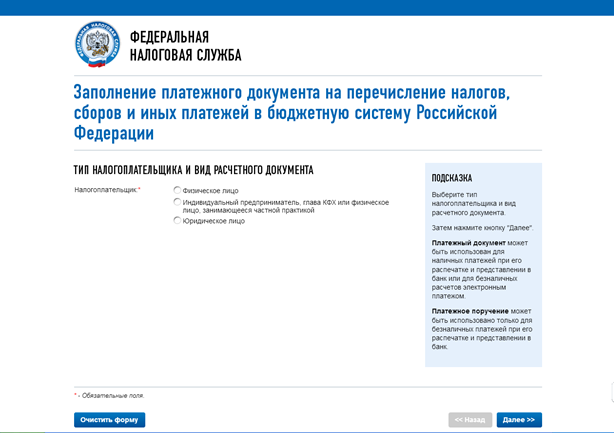

Для того чтобы не испытывать беспокойства, по каким реквизитам платить налог по УСН, можно воспользоваться специальным сервисом на официальном сайте ФНС.

Используя его, достаточно выбрать тип налогоплательщика, и система предложит сначала сформировать квитанцию (для физлица) либо платежку (для юрлица), а потом пошагово понятным языком поможет правильно заполнить:

- Реквизиты налогового органа по коду (его можно посмотреть в регистрационных документах). С его помощью система сама выберет правильные реквизиты налогового органа: ИНН, расчетный счет, открытый в РКЦ и лицевой счет администратора доходов.

- Собственные реквизиты.

Все реквизиты обновляются в соответствии с изменениями в законодательстве в режиме реального времени. Распечатанный готовый документ передайте в свой банк.

Реквизиты для уплаты УСН в 2020 году не изменились по сравнению с 2019-м. Различия, требующие внимания, могут возникнуть, только если вы поменяли собственные реквизиты (например, перешли в другой банк или в другой налоговый орган).

Еще больше материалов по теме — в рубрике «УСН».

- Налоговый кодекс РФ, часть 1

- Бюджетный кодекс РФ

Источник: xn--h1apee0d.xn--p1ai

Учет налога на прибыль и УСН бюджетными учреждениями с 2019 года

С 2019 года вступили в силу новые порядки по применению кодов бюджетной классификации. Изменения коснулись в том числе и расчетов по налогу на прибыль и УСН. В данной статье рассмотрим операции по учету налога на прибыль и УСН бюджетными учреждениями с 2019 года.

Бюджетная классификация по операциям с налогом на прибыль и УСН с 2019 года

С 2019 г. операции налогоплательщиков — государственных (муниципальных) автономных и бюджетных учреждений по начислению налогов, объектом налогообложения для которых являются доходы (прибыль) учреждения, и по начислению налога на прибыль организаций, исчисленного по результатам налогового (отчетного) периода, относятся на статью 180 «Прочие доходы» аналитической группы подвида доходов бюджетов в увязке с подстатьей 189 «Иные доходы» КОСГУ (пп. 12.1.7 п. 12 Порядка, утв. Приказом Минфина России от 08.06.2018 № 132н, п. 9 Порядка, утв. Приказом Минфина России от 29.11.2017 № 209н (далее — Порядок № 209н)).

Исходя из прямого толкования данных норм, указанные нормативно-правовые акты регламентируют только начисление этих налогов.

Вместе с тем, на момент публикации данной статьи на регистрации в Минюсте находится Приказ Минфина России от 13.05.2019 № 69н, который вносит изменения в Порядок № 209н. Согласно положениям данного приказа по подстатье 189 КОСГУ отражается и начисление, и уплата налогов, объектом налогообложения для которых являются доходы (прибыль) учреждения, и налога на прибыль организаций.

В соответствии с п. 263 Инструкции, утв. Приказом Минфина России от 01.12.2010 № 157н, расчеты по налогу на прибыль отражаются на счете 303 03 «Расчеты по налогу на прибыль организаций».

Для отражения расчетов по УСН специального счета инструкциями не предусмотрено, поэтому расчеты по этому налогу могут отражаться на счете 303 05 «Расчеты по прочим платежам в бюджет».

Еще по теме: Новые поправки в форму Плана ФХД бюджетных и автономных учреждений

Таким образом, операции по налогу на прибыль и УСН с 2019 г. могут отражаться следующим образом:

- Дебет ХХХХ0000000000180 2 401 10 189 Кредит ХХХХ0000000000180 2 303 03 731 (2 303 05 731) — начислен налог на прибыль (УСН) (п. 131 Инструкции, утв. Приказом Минфина России от 16.12.2010 № 174н (далее — Инструкция № 174н), п. 159 Инструкции, утв. Приказом Минфина России от 23.12.2010 № 183н (далее — Инструкция № 183н));

- Дебет ХХХХ0000000000180 2 303 03 831 (2 303 05 831) Кредит 2 201 11 610, уменьшение 17 (КДБ 180, КОСГУ 189) — уплачен налог на прибыль (УСН) в бюджет (п. 73 Инструкции № 174н, п. 73 Инструкции № 183н).

Операции по уплате налога на прибыль и УСН в Отчете (ф. 0503737)

Показатели возврата налогов, уплачиваемых за счет прибыли, отражаются по соответствующим кодам аналитики раздела «Доходы учреждения» Отчета (ф. 0503737) (п. 42 Инструкции № 33н). Следовательно, в Отчете (ф. 0503737) уплата налога на прибыль и УСН отражается путем уменьшения кода аналитики 180 в разделе «Доходы учреждения» Отчета (ф.

0503737).

Отметим, что в действующих нормативно-правовых актах нет запрета на формирование отрицательных показателей в разделе «Доходы учреждения» Отчета (ф. 0503737). Поэтому операции по перечислению налога на прибыль и УСН могут отражаться в разделе «Доходы учреждения» Отчета (ф. 0503737) с «минусом».

Плановые показатели по налогу на прибыль и УСН в Плане финансово хозяйственной деятельности

Общие требования к составлению Плана ФХД государственного (муниципального) учреждения утверждены Приказом Минфина России от 28.07.2010 № 81н (далее — Требования № 81н). Положения Требований № 81н не разъясняют, в каких строках Плана ФХД необходимо отражать плановые показатели по уплате налога на прибыль и УСН в бюджет.

Вместе с тем, общие требования к составлению Плана ФХД государственного (муниципального) учреждения на 2020 год утверждены Приказом Минфина России от 31.08.2018 № 186н (далее — Требования № 186н). Согласно положениям Требований № 186н плановые показатели по уплате налога на прибыль и УСН в бюджет могут отражаться по коду строки 3000 «Выплаты, уменьшающие доход» со знаком «минус».

Еще по теме: Бухгалтерская (бюджетная) отчетность на 01.05.2020: особенности представления

Таким образом, по аналогии, считаем, что в 2019 году планирование сумм налога на прибыль и УСН, подлежащих уплате в бюджет, может быть отражено по коду 180 «Прочие доходы» (строка 160 таблицы 2 Плана ФХД) со знаком «минус».

Отметим, что порядок заполнения плановых поступлений также может быть предусмотрен учредителем (п. 2 Требований № 81н).

В данной статье мы рассмотрели порядок отражения операций по налогу на прибыль и УСН с 2019 года. Если ранее у бюджетных и автономных учреждений была возможность выбирать, по каким кодам будут отражены операции по этим налогам (131 или 189 КОСГУ), то с 2019 года и начисление, и уплата налога на прибыль и УСН однозначно должны отражаться по статье 180 «Прочие доходы» аналитической группы подвида доходов бюджетов в увязке с подстатьей 189 «Иные доходы» КОСГУ.

Источник: grnt.ru