Как заполнить этот документ и приведем образец платежки УСН доходы минус расходы за 2019 год.

- Упрощенный налог по итогам 2019 года организации должны перечислить в бюджет не позднее 31.03.2020, а предприниматели — не позднее 30.04.2020.

- Налог по УСН 15%, рассчитанный в обычном порядке, и минимальный налог, платятся на один КБК — 182 1 05 01021 01 1000 110.

- При уплате минимального налога в платежке нужно лишь поменять назначение платежа, все остальные реквизиты, включая КБК, будут такими же, как при уплате налога, рассчитанного в обычном порядке.

Срок уплаты УСН 15% за 2019 год

Организации и ИП, применяющие УСН, обязаны:

- в течение года уплачивать авансовые платежи — за I квартал, полугодие и 9 месяцев.

- по окончании налогового периода перечислить в бюджет налог за год.

Авансовые платежи платятся всеми упрощенцами (организациями и ИП) в один и тот же срок — до 25 числа месяца, следующего за прошедшим кварталом. Налог за год перечисляется в разные сроки, в зависимости от того, кто его платит:

Как посчитать налог УСН 15%

- Организации перечисляют налог до 31 марта следующего года.

За 2019 год компании на УСН должны уплатить налог до 31.03.2020.

- Предприниматели уплачивают налог до 30 апреля года, следующего за отчетным.

За 2019 год ИП-упрощенцы обязаны перечислить налог в бюджет до 30.04.2020.

Если последний день уплаты выпадает на выходной или праздник, он переносится на ближайший рабочий день. В 2020 срок уплаты единого налога по УСН на выходные не выпадает и поэтому не переносится.

Рассмотрим, как заполнить платежку на уплату единого налога и приведем пример платежного поручения УСН 15% за 2019 год.

Образец платежного поручения УСН доходы расходы 2019

Заполнение платежного поручения УСН 2019 не представляет особых трудностей, если руководствоваться правилами, указанными в:

- Приказе Минфина РФ от 12.11.2013 № 107н.

- Положении Банка РФ от 19.06.2012 № 383-П.

Бланк платежного поручения 2020 Скачать

Так как порядок заполнения платежного поручения на уплату налога по УСН для ИП и организаций различается приведем образцы платежек отдельно для ИП и организаций.

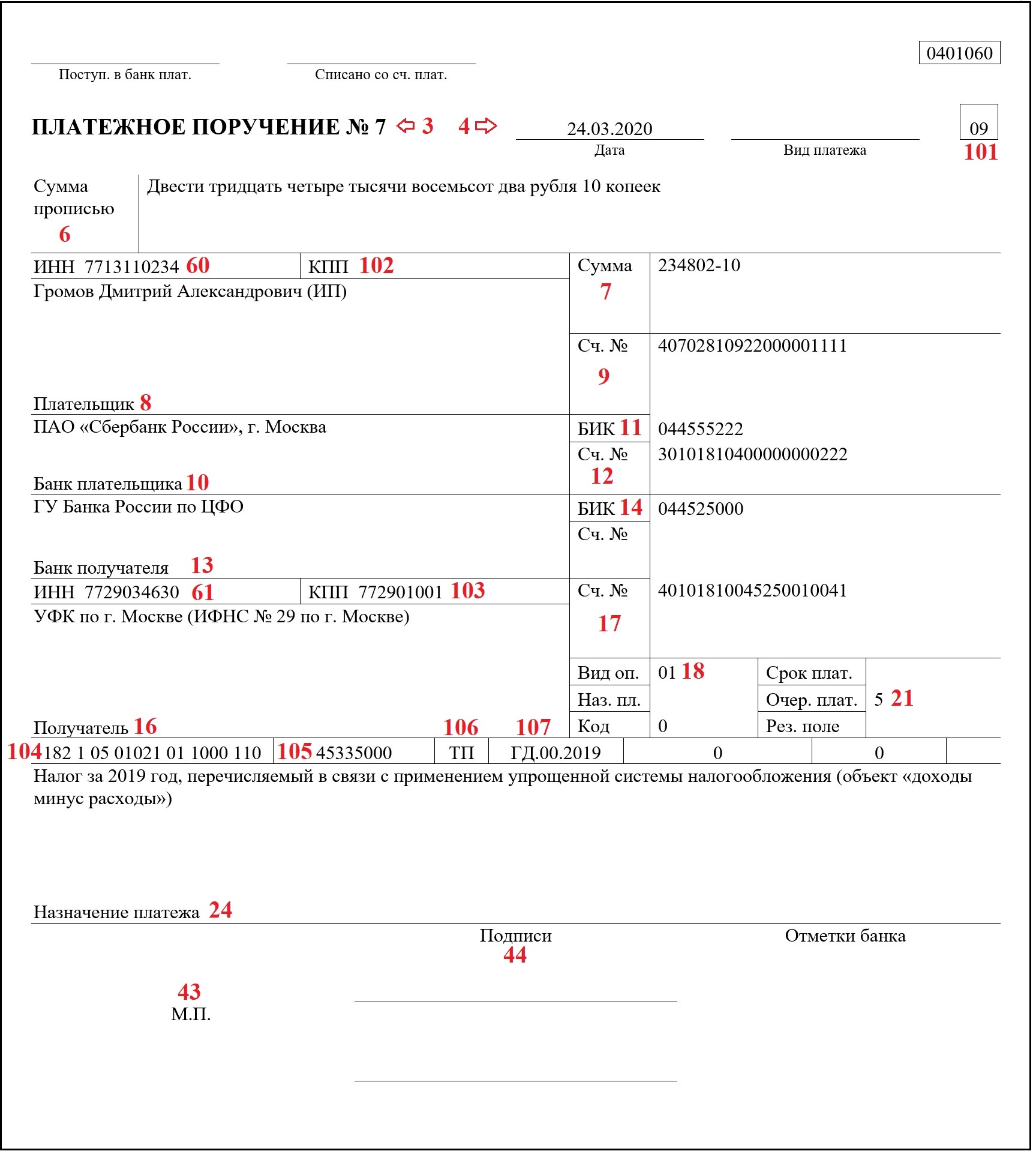

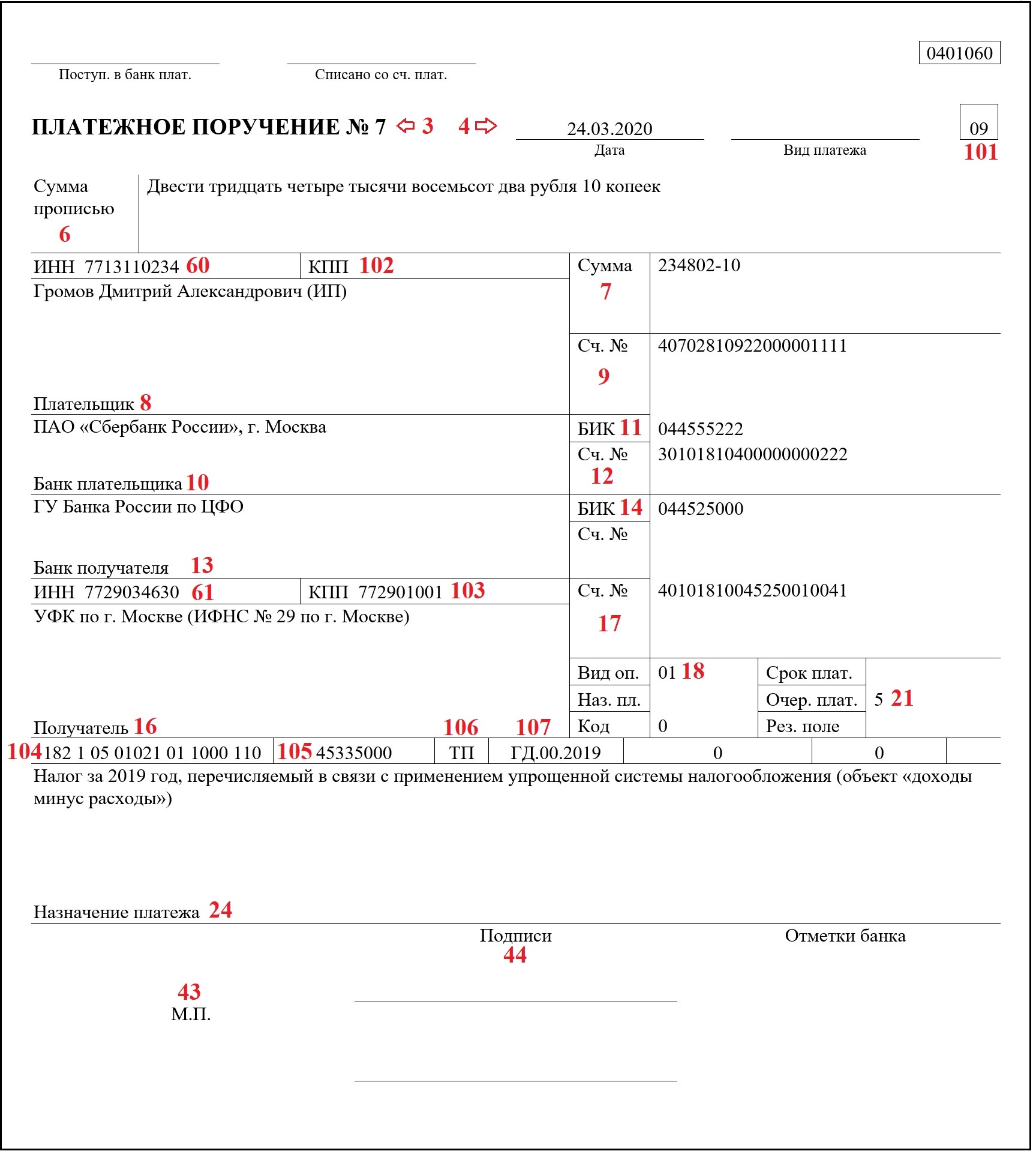

Образец платежного поручения УСН доходы расходы 2019 для ИП

Образец платежного поручения УСН 15% за 2019 год (ИП) Скачать

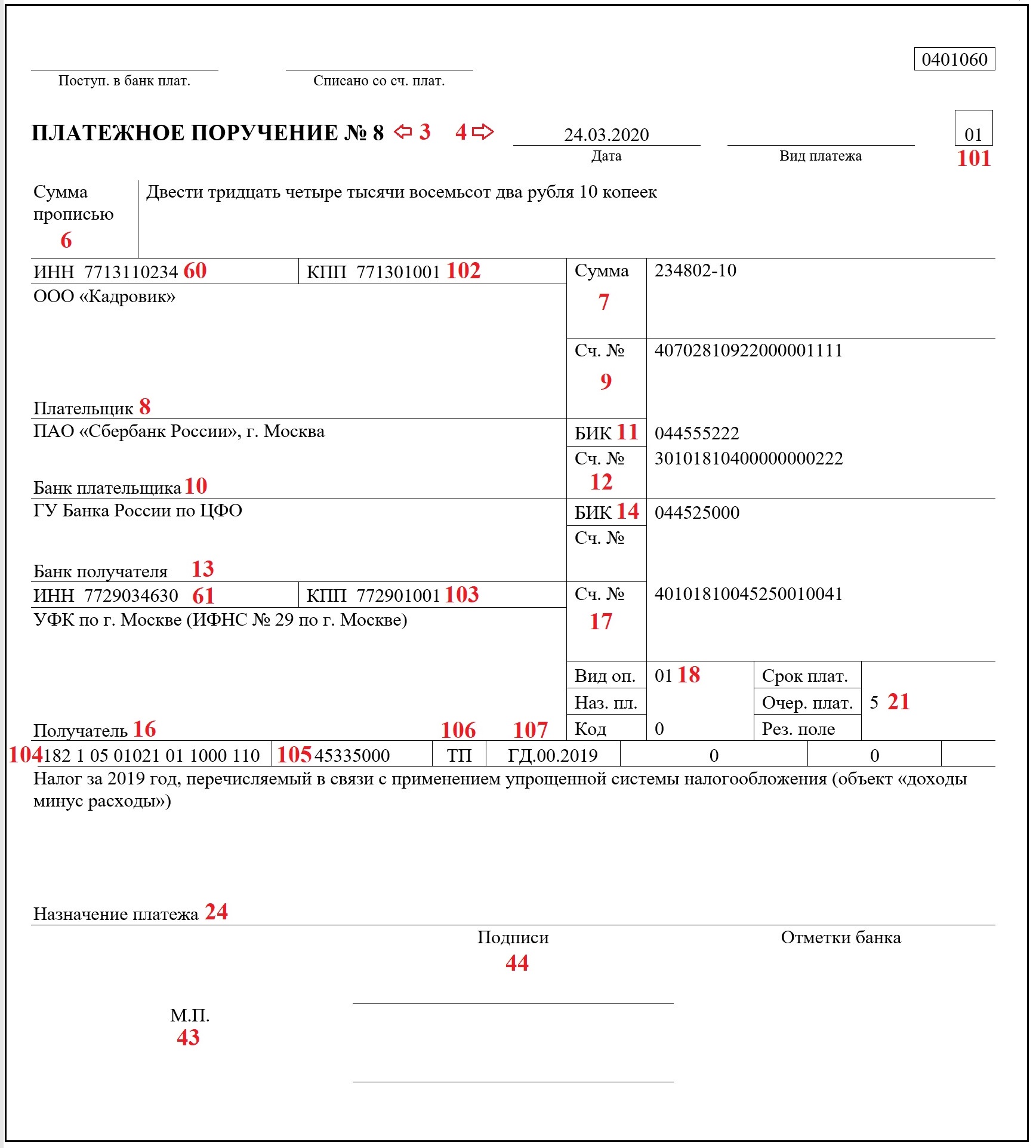

Образец платежного поручения УСН 15% 2019 для организаций

Образец платежного поручения УСН 15% за 2019 год (ООО) Скачать

Все необходимые реквизиты, а также особенности заполнения каждой строки платежки по УСН, мы привели в таблице. Строки, не подлежащие заполнению, в таблице не рассматриваются.

Новые реквизиты для уплаты налогов и взносов с 2021 года. Образец платежного поручения с 2021 г

- В бумажном виде — данные вносятся в формате: ДД.ММ.ГГГГ

- В электронном виде — ДДММГГГГ

Если сумма без копеек, то на конце поставьте знак «=» или «- 00».

- Налог платится своевременно — код «0».

- Налог платится по требованию ИФНС — номер УИН из требования

- «ТП» — по итогам года в установленный срок.

- «ЗД» — при погашении задолженности по налогу (без требования ИФНС).

- «ТР» — при уплате налога по требованию налогового органа.

- «АП» — при перечислении налога по акту проверки

Платежное поручение: минимальный налог УСН

Налог по УСН на объекте «доходы минус расходы» упрощенцы считают двумя способами:

- В обычном порядке — по формуле: (доходы — расходы) х 15%.

- В минимальном размере — по формуле: доходы х 1%.

Уплачивается тот налог, что больше. Если оплачивается минимальный налог, то в строке «24» (назначение платежа) нужно указать: «Минимальный налог за 2019 год, перечисляемый в связи с применением упрощенной системы налогообложения (УСН «доходы минус расходы»). Все остальные реквизиты остаются без изменения, в том числе КБК.

КБК на уплату налога, рассчитанного в обычном порядке, и КБК минимального налога — один и тот же.

Статья взята с сайта Блог Кадровика

Источник: dokzone.ru

Платежное поручение УСН доходы минус расходы 2019

Одной из обязанностей организаций и ИП на УСН является уплата налога по итогам прошедшего налогового периода. Делается это посредством составления специального документа — платежного поручения. Рассмотрим, как заполнить этот документ и приведем образец платежки УСН доходы минус расходы за 2019 год.

Срок уплаты УСН 15% за 2019 год

- в течение года уплачивать авансовые платежи — за I квартал, полугодие и 9 месяцев.

- по окончании налогового периода перечислить в бюджет налог за год.

- Организации перечисляют налог до 31 марта следующего года.

- Предприниматели уплачивают налог до 30 апреля года, следующего за отчетным.

Если последний день уплаты выпадает на выходной или праздник, он переносится на ближайший рабочий день. В 2020 срок уплаты единого налога по УСН на выходные не выпадает и поэтому не переносится.

Рассмотрим, как заполнить платежку на уплату единого налога и приведем пример платежного поручения УСН 15% за 2019 год.

Образец платежного поручения УСН доходы расходы 2019

- Приказе Минфина РФ от 12.11.2013 № 107н.

- Положении Банка РФ от 19.06.2012 № 383-П.

Бланк платежного поручения 2020 Скачать

Так как порядок заполнения платежного поручения на уплату налога по УСН для ИП и организаций различается приведем образцы платежек отдельно для ИП и организаций.

Образец платежного поручения УСН доходы расходы 2019 для ИП

Образец платежного поручения УСН 15% за 2019 год (ИП) Скачать

Образец платежного поручения УСН 15% 2019 для организаций

Образец платежного поручения УСН 15% за 2019 год (ООО) Скачать

Название реквизита

Примечание

- В бумажном виде — данные вносятся в формате: ДД.ММ.ГГГГ

- В электронном виде — ДДММГГГГ

Если сумма без копеек, то на конце поставьте знак «=» или «- 00».

- Налог платится своевременно — код «0».

- Налог платится по требованию ИФНС — номер УИН из требования

- «ТП» — по итогам года в установленный срок.

- «ЗД» — при погашении задолженности по налогу (без требования ИФНС).

- «ТР» — при уплате налога по требованию налогового органа.

- «АП» — при перечислении налога по акту проверки

Платежное поручение: минимальный налог УСН

- В обычном порядке — по формуле: (доходы — расходы) х 15%.

- В минимальном размере — по формуле: доходы х 1%.

КБК на уплату налога, рассчитанного в обычном порядке, и КБК минимального налога — один и тот же.

Подводим итоги

- Упрощенный налог по итогам 2019 года организации должны перечислить в бюджет не позднее 31.03.2020, а предприниматели — не позднее 30.04.2020.

- Налог по УСН 15%, рассчитанный в обычном порядке, и минимальный налог, платятся на один КБК — 182 1 05 01021 01 1000 110.

- При уплате минимального налога в платежке нужно лишь поменять назначение платежа, все остальные реквизиты, включая КБК, будут такими же, как при уплате налога, рассчитанного в обычном порядке.

Источник: blogkadrovika.livejournal.com

Образец платежки усн 15 доходы минус расходы 2020 ип минимального налога

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Образец платежки усн 15 доходы минус расходы 2020 ип минимального налога». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Здесь следует указать очередность платежа в соответствии с нормами ст. 855 ГК РФ. При уплате НДФЛ проставляется код 5 «Иные платежи, не указанные в пунктах выше».

Затем надо сравнить две цифры: налог УСН 15% и минимальный. Большую из величин следует уплатить в бюджет. При переводе денег учитываются авансовые платежи за текущий год.nrnrnrnПример расчета налога УСН «доходы минус расходы»rnrnnООО «Сильва» занимается консалтингом в Московской области.

КБК для оплаты единого налога при упрощенке с разницы между доходами и расходами

![]()

Обратите внимание, что если крайний срок уплаты выпадает на нерабочий или праздничный день, то можно уплатить налог в первые рабочие сутки. Так, например, уплатить налог УСН за 2020 г. нужно не позднее 31.03.2020. Но этот день выпадает на воскресенье, а это значит, что платежку можно отправить в банк 01.04.2020. Оплата, совершенная позже, будет считаться нарушением, и налоговики начислят пени.

Налог по УСН на объекте «доходы минус расходы» упрощенцы считают двумя способами:

- В обычном порядке — по формуле: (доходы — расходы) х 15%.

- В минимальном размере — по формуле: доходы х 1%.

Так как порядок заполнения платежного поручения на уплату налога по УСН для ИП и организаций различается приведем образцы платежек отдельно для ИП и организаций. Нужно перейти в раздел меню «Реквизиты», в области «Система налогообложения» поставить отметку рядом с УСН. Не забудьте сохранить изменения, нажав на кнопку «Сохранить».

Вам придёт SMS для входа в личный кабинет банка Тинькофф, где вы сможете продолжить процесс регистрации.

Компании вправе применять упрощенку только если укладывается в годовой лимит доходов. Согласно пункту 4 статьи 346.16 НК РФ его базовое значение равно 60 млн. руб. А чтобы перейти на упрощенку со следующего года, доходы за девять месяцев текущего не должны превышать 45 млн. руб. Однако эти показатели ежегодно индексируются. Так, коэффициент-дефлятор для УСН на 2015 год установлен в размере 1,147.

Образец платежного поручения УСН «доходы» 2020 для организаций тот же, что и для ИП, за исключением полей «Плательщик» и «Статус плательщика» (101), различие в заполнении которых описано выше.

Образец платежки УСН «доходы минус расходы» 2020 содержит реквизиты, которые применимы как для уплаты налога в связи с УСН, так и для оплаты минимального налога, рассчитанного по ставке 1% от годового дохода.

В расходы согласно статье 346.16 НК РФ включают все основные статьи затрат: заработную плату и страховые взносы с нее; стоимость товаров, предназначенных для реализации; командировочные, амортизацию основных средств и проч. Но перечень расходов является закрытым, так как в нем отсутствует пункт «прочие затраты».

ИП имеет право отправить в банк документ в электронном виде или может распечатать и представить в обслуживающее отделение бумажный экземпляр.

Минимальный налог рассчитывается по итогам года, по итогам квартала уплачиваются авансовые платежи по УСН.

Однако зачисление поступившей суммы на лицевой счет налогоплательщика (который ведет ИФНС по любому налогу, включая УСН) происходит не по «назначению платежа», а по вышеперечисленным реквизитам. Данное поле носит скорее справочный характер.

На УСН вы должны ежеквартально делать авансовые платежи по налогу — до 25 числа месяца, следующего за истекшим кварталом. По итогам года налог нужно заплатить до 30 апреля. В этот же срок нужно сдать декларацию. Если дохода в течение календарного года не было, то налог будет равен нулю.

Как правило, для этого пользуются специальными бухгалтерскими программами, а при электронных платежах — программным обеспечением типа «Банк — клиент». Шаг 1. Указываем номер и дату платежки.

Образец платежки УСН «доходы минус расходы» 2020 содержит реквизиты, которые применимы как для уплаты налога в связи с УСН, так и для оплаты минимального налога, рассчитанного по ставке 1% от годового дохода. Различие будет только в назначении платежа.

Как правило, для этого пользуются специальными бухгалтерскими программами, а при электронных платежах — программным обеспечением типа «Банк — клиент». Шаг 1. Указываем номер и дату платежки.

Налогоплательщики с объектом «доходы минус расходы» по окончании года делают расчет минимального налога и сравнивают его с суммой налога в связи с УСН, рассчитанной по ставке, действующей в регионе. Большая из двух полученных сумм уплачивается в бюджет.

Важное изменение: с 2017 года минимальный налог уплачивается не на отдельный КБК, как ранее, а на КБК для УСН «доходы минус расходы».

Если производится оплата УСН за 2019 год, платежное поручение может содержать всего два значения КБК в зависимости от выбранного объекта налогообложения.

Таблица КБК, применяемых налогоплательщиками УСН в 2020 году

Начислять и уплачивать УСН с объектом «доходы минус расходы» и минимальный налог следует по следующим КБК:

- 18210501021011000110 — налог;

- 18210501021012100110 — пени;

- 18210501021012200110 — проценты;

- 18210501021013000110 — штрафы.

При упрощенной системе с объектом «доходы минус расходы» единый налог в общем случае равен выручке, уменьшенной на затраты, и умноженной на ставку 15% (подробно об этом читайте в статье «Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться»).

Назначение платежа по объекту УСН «доходы»

Все необходимые реквизиты, а также особенности заполнения каждой строки платежки по УСН, мы привели в таблице. Строки, не подлежащие заполнению, в таблице не рассматриваются.

Чтобы рассчитать УСН 15%, нужно определить доходы и расходы нарастающим итогом с начала года, а затем найти разницу между ними. Полученную сумму следует умножить на ставку (чаще всего она равна 15%). Эту величину надо сравнить с минимальным налогом и понять, что больше. Примеры вычислений — в нашей статье.

За 2019 год компании на УСН должны уплатить налог до 31.03.2020.

- Предприниматели уплачивают налог до 30 апреля года, следующего за отчетным.

На какие же нормы надо ориентироваться, оформляя платежное поручение для УСН — доходы минус расходы в 2020 году?

ИП или организация по окончании года имеют показатели: доходы – 1 000 000 рублей, расходы – 940 000 рублей.

В 2020 году ставки для определенных видов деятельности снижены более чем в 80 субъектах РФ. Узнать, какое значение действует в том или ином регионе, можно в своей налоговой инспекции.nrnrnrnУсловия применения УСН в 2020 году для ООО и ИПrnrnnНе всем организациям разрешено применять «упрощенку».

Иначе сумма налога будет считаться неуплаченной; такой платеж уточнить невозможно, придется подавать заявление на возврат, а налог перечислять заново.

Платежное поручение по пеням в 2019 году оформляется в соответствии с приказом Минфина РФ «Об утверждении правил указания информации в реквизитах» от 12.11.2013 № 107н (далее — приказ № 107н).

Образец платежкиг на доходы ип по усн 6 в 2020 году платежка

Если производится оплата УСН за 2019 год, платежное поручение может содержать всего два значения КБК в зависимости от выбранного объекта налогообложения.

Величина его каждый год разная и с 2020 года утверждается правительством. В этом году взнос составляет 32385 рублей. Его можно заплатить весь сразу или разбив частями в течение года, главное, чтоб платёж ушёл до 31 декабря.

Рязанов Михаил,огромное Вам спасибо! Очень подробно и внятно просветили. У меня еще один непрояснённый вопрос. Доходы это и есть оборотные средства?!

Если минимальный налог получился больше налога, рассчитанного в обычном порядке (такое возможно, например, при получении убытка), то уплатить в бюджет ИП должен именно минимальный налог.

Он может иметь значения «Срочно», «Телеграфом», «Почтой». Возможно и иное значение или его отсутствие, если такой порядок заполнения установлен банком.

Прежде чем приступить к заполнению документа, необходимо тщательно изучить все пункты, чтобы не допускать ошибок: Наименование получателя — именные реквизиты налогового органа, куда отчисляются денежные средства. Индефикационный номер получателя, который отображает атрибуты налоговой службы.

Ниже приведена таблица со сроками уплаты в 2020 г. Отчётный период Срок (до) 2020 год 03.05.2020 1-й квартал 2020 г. 25.04.2020 1-е полугодие 2020 г. 25.07.2020 9 месяцев 2020 г. 25.10.2020 Во избежание начисления пени и штрафов, платежи рекомендуется вносить до окончания регламентированных сроков.

Но перечень расходов является закрытым, так как в нем отсутствует пункт «прочие затраты». Из-за этого налоговики при проверках обычно аннулируют издержки, которые прямо не упомянуты в списке.

Кто оплачивает минимальный налог УСН в 2020 году

![]()

Если вы оплачиваете налог вовремя – ставьте «ТП». Если спохватились, обнаружили у себя задолженность и добровольно её гасите – «ЗД».

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Образец платежки усн 15 доходы минус расходы 2020 ип минимального налога». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Также не стоит забывать, что разницу между обычным и минимальным налогом (1 000 рублей), можно будет учесть в качестве расходов в следующем году.

Во-вторых, книга дополнена разделом V, в который вносятся данные об уплаченном торговом сборе. Данный раздел актуален только для плательщиков такого сбора, применяющих УСН с объектом «Доходы», но, тем не менее, включить в состав налогового регистра пятый раздел должны все налогоплательщики, оставляя при этом поля незаполненными.

Не всем организациям разрешено применять «упрощенку». Запрет установлен для тех, кто открыл филиалы, для банков, страховщиков, бюджетных учреждений, ломбардов, инвестиционных и негосударственных пенсионных фондов, микрофинансовых организация и ряда других компаний.

Полученную сумму следует умножить на ставку (чаще всего она равна 15%). Эту величину надо сравнить с минимальным налогом и понять, что больше.

Источник: demidov-house.ru