Может ли ИП получить налоговый вычет?

Может ли ИП вернуть подоходный налог зависит, от того является ли он плательщиком НДФЛ и наличия права на вычет. Многие предприниматели считают, что им возврат уплаченных в бюджет налогов не положен. Но это заблуждение. ИП не перестает быть простым гражданином и может пользоваться всеми правами, предоставленными законом.

Положен или нет налоговый вычет в большинстве случае зависит от того, какую систему налогообложения выбрал ИП. Некоторые из них предусматривают право на вычет.

Если на УСН

«Упрощенка» предусматривает уплату вместо НДС и НДФЛ единого налога. По умолчанию налоговые вычеты для индивидуального предпринимателя на УСН не положены. Причиной для этого станет отсутствие платежей по подоходному налогу.

Могут ли ИП и самозанятые получать вычеты?

Исключение составляют ИП на УСН, которые одновременно трудятся по трудовому договору или получающие другие доходы по ставке 13% (посмотрите эти данные в личном кабинете налогоплательщика в разделе «Доходы»). Работодатель с них удерживает НДФЛ и перечисляет его в бюджет и этого будет достаточно для получения права на возврат средств.

Если на патенте

ИП на патенте платит единый налог в 6% с потенциального возможного дохода. Он не платит НДФЛ за себя и не сдает за себя декларацию по этому налогу. По стандартным нормам возврат НДФЛ для ИП на ПСН невозможен.

Исключение, как и в случае с УСН, составляют предприниматели, совмещающие свою деятельность с работой по найму или другой доход как физлицо. В этом случае можно оформить возврат налога в общем порядке.

Если ИП на ЕНВД

«Вмененка» отменена полностью с 2022 года. Но в 2020 году она еще могла применяться отдельными категориями бизнесменов и вопрос о возврате налогов для них тоже актуален.

ЕНВД предусматривает налог на вмененный доход вместо НДФЛ и НДС. Соответственно по общему правилу возврат подоходного налога предпринимателям с этим спец. режимом невозможен. Но опять же есть исключение. Вернуть НДФЛ ИП может, если одновременно с ведением бизнеса работал по найму или получал другие доходы, облагаемые по ставке 13%.

Если на ОСНО

Предприниматели с общей системой налогообложения являются плательщиками НДС и НДФЛ. Они могут пользоваться своим право на возврат налога, уже перечисленного в бюджет или уменьшение еще не переведенного.

Право ИП на ОСН на вычет не зависит от наличия другой работы. Более того, в отличие от большинства простых граждан, они имеют право получать профессиональный вычет.

Если ИП пенсионер

Если ИП одновременно является пенсионером, он может рассчитывать на вычет по стандартным правилам. При этом нужно учитывать, что с пенсионных выплат НДФЛ не уплачивают. Какие ИП имеют право на налоговый вычет из числа пенсионеров будет зависеть от выбранной системы налогообложения.

Если ИП пенсионер применяет ОСН, он сможет воспользоваться возвратом налога в общем порядке. В остальных случаях вычеты ему будут доступны только при наличии другого дохода, облагаемого НДФЛ 13 процентов, например, от работы по найму.

Налоговые вычеты доступные для индивидуального предпринимателя

Какие вычеты доступны для ИП зависит от конкретной ситуации. Если у ИП были доходы по ставке 13% (Например, продал машину, квартиру или получил другой доход как ФЛ).

Еще раз, рекомендуем зайти в личный кабинет налогоплательщика ФЛ — Nalog.RU и посмотреть в разделе «Доходы» все свои доходы за последние года со ставкой 13%. Сегодня многие компании, автоматически отправляют сведения о вашем доходе в налоговую, автоматически удерживая НДФЛ. Вы просто могли забыть про это, или не придавали этому внимание.

Законом предусмотрены следующие вычеты для ИП

- Стандартные. Положены родителям несовершеннолетних детей и студентов до 24 лет. Для родителей детей-инвалидов положены увеличенные налоговые вычеты. Отдельные категории льготников могут получить стандартный вычет и на себя. Ознакомьтесь с нашей статьей — Как получить стандартный налоговый вычет на детей

- Социальные. Они предоставляются за расходы на благотворительность, обучения себя или детей, лечение, страхование, прохождение оценки квалификации. Общая сумма всех возврата по ним не может превышать 15 600 р. в год (13% от 120 000 р.), но в нее не входят вычета за дорогостоящее и образование детей).

- Инвестиционные. Предоставляются при продаже ценных бумаг, находившихся в собственности более 3 лет, при пополнении ИИС на сумму до 400 000 р. в год или с дохода, полученного по этому счету. В случае с ИИС выбрать желаемый формат вычета можно как сразу, так и через 3 года, когда на него возникнет право.

- Имущественные. Предоставляются при покупке квартиры или постройке жилья. Максимум можно получить вычет в 2 млн рублей с самой стоимости недвижимости и 3 млн рублей по ипотечным процентам. При продаже жилья тоже есть возможность воспользоваться вычетом, чтобы уменьшить сумму налога или воспользоваться освобождением от него. Обязательно прочитайте — Налоговый вычет при покупке квартиры в 2022

Еще у ИП есть возможность воспользоваться профессиональным вычетом. Он предоставляется на всю сумму доходов, которые предприниматель может подтвердить с помощью накладных, актов выполненных работ и других документов. При отсутствии подтверждающих бумаг можно воспользоваться нормированным вычетом. Он составляет 20% от всех доходов.

Как оформить налоговый вычет ИП в 2022 — пошаговая инструкция

Инструкция как вернуть подоходный налог, если ты ИП, будет такой же, как и для простых граждан. Перед началом операции потребуется подготовить пакет документов. В него войдет:

- заявление на возврат налога;

- документы, подтверждающие право на вычет;

- справки 2–НДФЛ (потребуются не всегда, проверьте в личном кабинете Nalog.ru).

После подготовки документов нужно заполнить бумажную или электронную декларацию и отправить ее в налоговую. Удобней всего воспользоваться возможностью передачи документов через интернет.

Пошаговая инструкция выглядит следующим образом:

Проверка декларации может длиться до 3 месяцев. В это время налоговая служба может запрашивать дополнительные документы. После принятия решения о возврате денег они будут перечислены в течение еще 1 месяца.

Подать декларацию нужно до 30 апреля текущего года, если по ней нужно будет платить налоги. В остальных случаях ее можно направить в ФНС в течение всего года.

Работающие по найму ИП, могут получать налоговые преференции через работодателя. Чаще всего это делается по стандартным вычетам. Для их оформления нужно подать заявление, свидетельства о рождении в бухгалтерию или отдел кадров. При этом вычет не будет возвращаться из бюджета, а перестанет удерживаться из зарплаты.

Разобраться, как получить налоговый вычет для ИП в 2022 году несложно. Но воспользоваться ими смогут только ИП на основном режиме налогообложения, одновременно работающие по найму или имеющие другие доходы по ставке 13% как физическое лицо.

Источник: xn--90aennii1b.xn--p1ai

Налоговый вычет для ИП при покупке квартиры в 2023г.: УСН, ЕНВД, патент

Тема того, как оформить имущественный налоговый вычет при покупке квартиры для ИП на УСН. А также на патенте, ЕНВД и других формах налогообложения, в 2023 году только набирает актуальность. Поэтому она будет интересна многим предпринимателям.

Что такое налоговый вычет (НВ) для ИП

Каждый работающий гражданин является налогоплательщиком. Он отчисляет со всех своих доходов 13% в пользу государства. Но в законодательной базе предусмотрены ситуации, когда добросовестные плательщики могут возместить часть своих расходов на уплату налогов. Эта процедура и называется налоговым вычетом.

Инициировать её можно в строго очерченных, нормативными актами обстоятельствах:

Максимально возможный размер выплаты высчитывается с уплаченных за жилье 2 000 000 руб. Если в договоре купли-продажи указана большая сумма, то в базу для расчетов не войдет ничего свыше.

Всё, что нужно знать о налоговом вычете для ИП

Индивидуальные предприниматели, как и все остальные работающие граждане страны, являются налогоплательщиками. Поэтому имеют право на оформление вычета. Причем он полагается не только при покупке квартиры для личного пользования, но и в случаях, когда квадратные метры будут использоваться в коммерческих целях.

Требования для получения налогового вычета

Что нужно, чтобы получить налоговый вычет для ИП при покупке дома или квартиры. В первую очередь соответствовать следующим требованиям, предприниматель должен являться:

- резидентом РФ;

- регулярно уплачивать налоги;

- подтверждать расходы, являющиеся основанием для запроса на выплату от государства.

При этом нельзя забывать, что подать заявку можно только в период, следующий за годом, в течение которого были понесены расходы. К примеру, жилье покупалось в 2021 году, право на выплату возникает в 2023 году. Но если в этот период гражданин откажется подавать бумаги на оформление, то сможет сделать это позже.

Описание

Как оформить налоговый вычет для ИП, если он соответствует всем вышеперечисленным условиям. Перед подачей бумаг предприниматель должен убедиться в том, что он платит именно налог на доходы ФЛ (НДФЛ), составляющий 13%. Это – ключевое условие для одобрения процедуры.

Если бизнесмен в установленные сроки сдает декларацию в ФНС в формате 3НДФЛ и своевременно отчисляет от полученной прибыли 13%, то он правомочен претендовать на НВ.

ИП, использующие специальные режимы (упрощенку или, к примеру, ЕНВД), уплачивают в пользу государства менее тринадцати процентов. Поэтому им нельзя подавать бумаги на данную выплату, поскольку они не входят в категорию лиц, имеющих такое право.

Налоговый вычет для ИП на УСН, ЕНВД и патенте при покупке квартиры: нюансы получения

ИП на специальных режимах выясняя, какие законные вычеты положены им, часто оказываются недовольны исключением из группы лиц, правомочных оформить имущественную выплату. Но и у них есть шанс для получения НВ при приобретении объекта недвижимости.

Существуют нюансы по его возврату, то есть при уплате налога с других доходов. Эту ситуацию нужно рассмотреть на примерах. Предположим, что за год ИП заработал 1 000 000 руб. В зависимости от режима налогообложения, он внесет в казну государства разные платежи (в рублях):

Если в тот же год ИП, заплативший НДФЛ, приобрел недвижимое имущество, то он может вернуть всю сумму целиком. Остальные предприниматели из-за спецрежима претендовать на возврат не могут в принципе. За исключением тех, кто имеет другие официальные доходы.

Например, ИП на упрощенке (УСН), помимо своей основной деятельности, сдает принадлежащую ему квартиру в аренду за 50 000 руб. в месяц. За год такой собственник получит 600 000 руб., с которых заплатит государству налогами 78 000 руб., самостоятельно заполнив бланк заявления для подачи стандартной декларации 3НДФЛ. Так как ИП уплатил необходимые 13%, то вполне может подать заявку на НВ.

Но, если он оформит дополнительный вид деятельности по ОКВЭД 68.20.1; 68.20.2. Что означает сдачу объектов нежилых помещений в аренду, находясь притом на УСН-6%, то сумму НВ он, разумеется, не вернет. Поскольку оплатит в госбюджет всего 6% от своего дохода.

В этом вопросе важно учесть, что сумма НВ не может превышать, уплаченную в качестве налога.

Если вернуться к предыдущему примеру, то за квартиру в 1 000 000 руб. собственник может рассчитывать максимум на 130 000 руб. Поскольку его отчисления в адрес государства составили 78 000 руб., то разово ему перечислят именно эту сумму.

Налоговый вычет и правовые особенности оформления выплаты для ИП

Оформить НВ можно не только на покупку квартиры, но и в связи с:

Важно, чтобы объект был приобретен за личные деньги. Отказ в выплате придет, если в сделке фигурируют средства:

Также заявку не одобрят в случаях, когда жилая S приобреталась у лиц, имеющих родство с ИП:

Такие сделки не являются основанием для выплаты.

Калькулятор налогового вычета при покупке квартиры

Условия возврата по НДФЛ: общие правила

При оформлении вычета необходимо учитывать общие правила, затрагивающие как обычных граждан, так и лиц, занимающихся хозяйственной деятельностью.

Когда ИП может получить налоговый вычет при покупке квартиры

В перечень обязательных требований, условий и правил входят следующие:

- сумма возвращается в любой промежуток времени;

- запросить НВ можно на несколько объектов;

- при покупке квадратных метров без отделки. Хотя ремонтные работы можно включить в общую сумму, с которой будет получена выплата;

- жилье, приобретенное в кредит по договору ипотеки, дает возможность возврата НВ и с уплаченных процентов.

Последний пункт принят не так давно и основная его цель – популяризация ипотечного кредитования среди населения.

В какие сроки можно попросить о вычете на недвижимость

В любой момент после приобретения жилой площади. Право на НВ является бессрочным и не пропадает спустя годы. Некоторые граждане интересуются тем, можно ли передавать свое право родственникам.

На этот счет закон четок – нельзя, выплата производится только конкретному налогоплательщику.

ИП нужно учитывать, что они могут выбрать для себя любую из следующих форм вычета:

В последнем случае налоговая база за период, следующий за годом обретения права на выплату, будет уменьшена на размер вычета. Это можно делать и при совершении сделок, влекущих за собой обязательные отчисления в ФНС.

Пример:

Предположим, что ИП Козлов приобрел жилье в 2018 году. Но он находится на УСН и заявить права на НВ не может. В 2022 году он продал имеющийся у него автомобиль за 1 000 000 ₽. С этой сделки он обязан заплатить налог в размере 130 000 ₽.

Но ИП подает бумаги на НВ (он получил доход из сторонних источников и теперь имеет на это право). После проверки документов указывает, что хочет использовать причитающуюся ему сумму для уменьшения НДФЛ.

Сколько раз ИП может получить налоговый вычет

Такая возможность дается только один раз в жизни, действуют одинаковые условия абсолютно для всех граждан РФ.

Правообладатель сам решает относительно какой группы расходов подавать заявку на НВ. При этом он может дождаться максимально благоприятного периода, когда размер уплаченных налогов позволит не дробить выплату, а получить всю разом.

Право на НВ не пропадает даже после продажи недвижимости. Например, бизнесмен Сидоров приобрел в 2019 году дом. В 2021 году он его продал, так и не подав документы на выплату. В 2023 он решил написать заявку на НВ и она была одобрена (при соблюдении остальных обязательных условий).

Как оформить для ИП налоговый вычет: пошаговая инструкция

Процедура имеет четкий регламент. Поэтому, расписав ее по шагам, можно быстро и просто решить все документальные вопросы.

Шаг №1

Для начала претендент на получение выплаты должен убедиться, есть ли у него такое право. Если ИП находится на ОСНО, то оно возникает автоматически. В остальных случаях достаточно уплатить налог на любой иной вид доходов.

Шаг №2

Закон разрешает супругам распределять между собой НВ в любых пропорциях. Предположим, что Павловы приобрели в браке новую квартиру. Муж является ИП на УСН и не имеет других доходов. А жена работает на престижной должности и является плательщиком НДФЛ. Чтобы получить вычет, супруги решают распределить его в следующих пропорциях:

Или иной пример: супруги Сидоровы приобрели жилье. Глава семейства является ИП на ОСНО, его супруга тоже работает, но зарабатывает существенно ниже, чем супруг. Чтобы сразу принять всю причитающуюся им сумму, они делают перераспределение:

Важно, что при таких обстоятельствах НВ будет выплачен даже тому из супругов, кто уже когда-то ранее получал деньги за другую недвижимость.

Шаг №3

Подготовка документов — один из самых важных этапов:

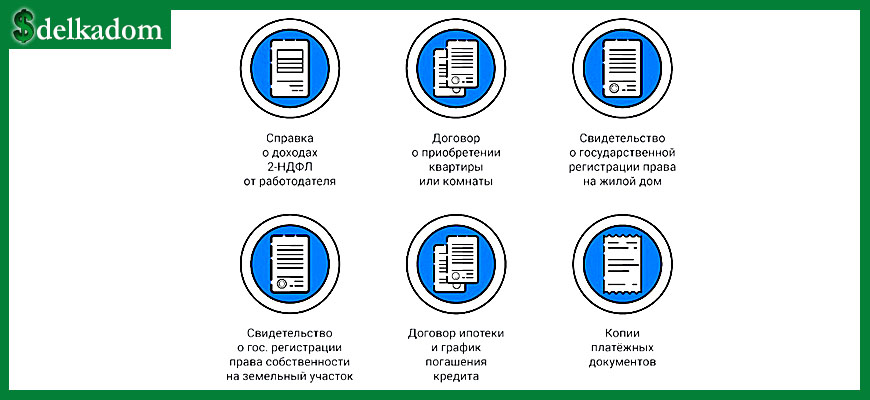

В стандартный перечень бумаг включены следующие:

Отдельно нужно заполнить декларацию. Сделать это можно в электронном или рукописном форматах.

Шаг №4

Посчитать размер НВ и налога к возврату можно еще на стадии подачи документов. Для этого необходимо произвести несложные математические операции.

Предположим, что ИП Иванов купил недвижимость за 1 000 000 ₽. в 2019 году. Поскольку в 2020 году дела шли не слишком хорошо, ИП не смог сразу получить всю сумму НВ. В последующие за покупкой годы Иванов заплатил в пользу государства:

3 схемы возврата налога для ИП

Для лиц, ведущих хозяйственную деятельность, предусмотрено несколько вариантов реализации прав на компенсацию.

Первый способ предусматривает освобождение от НДФЛ при продаже квартиры. ИП правомочен не уплачивать 13% после продажи, если:

- владел жильем,приобретенным до 2015 года, более 3 лет;

- являлся собственником квадратным метров,купленных после 2015 года, в течение 5 лет.

Второй вариант подходит для тех, кто при продаже незначительно превысил размер НВ, за которую приобрел объект. ИП правомочен выплачивать 13% с разницы между этими цифрами.

Третья схема – стандартна. ИП оформляет НВ в общем порядке с учетом максимума 1 000 000 ₽.

Государство заинтересовано в том, чтобы у граждан была белая заработная плата, с которой делаются налоговые отчисления. Такие лица имеют массу послаблений и преференций, одной из которых и является налоговый имущественный вычет.

Источник: sdelkadom.ru

Как ИП получить налоговый вычет при покупке квартиры

Приобретение нового жилья – приятное событие. Ощущение радости удвоится, если часть потраченных денежных средств вернется хозяину. Все ли ИП имеют право на налоговый вычет, равный сумме подоходного налога? И как влияет на возврат денег используемая система налогообложения? Попробуем разобраться в тонкостях налогового законодательства.

Налоговый вычет. Что это?

Налоговый Кодекс РФ обязывает предпринимателей уплачивать пошлину в казну государства. Статья 220 НК РФ предусматривает возмещение сумм перечисленных налогов. Имущественный вычет – скидка на приобретение жилья, равная однократному размеру подоходного налога.

- дом;

- комната;

- земельный надел;

- доля в недвижимости;

- квартира.

Документальное подтверждение расходов, связанных с возведением собственного строения, предоставляет право на получение льготы. Дополнительно учитываются денежные средства, израсходованные на отделку, ремонт вновь построенного жилья.

Особенности того, как осуществляется возврат НДФЛ физическим лицам:

- Максимальная сумма для вычета не должна превышать 2 000 000 руб.

- Перечисления предназначены для плательщиков подоходного налога.

- Дисконт предоставляется один раз (стоимость квартиры неважна).

- Вычет распространяется на несколько объектов с условием, если каждый стоит меньше допустимого размера скидки.

- Выплаты не будет, если покупка совершена у родственника (супруг, родитель, дети, братья) или работодателя.

- Верхняя планка для льготы 13% НДФЛ с квартиры – 260 000 руб.

- Правило действует для налоговых резидентов, кто проживает на территории Федерации более полугода.

- Возврат средств не имеет временных ограничений.

Граждане, расходующие ипотечный кредит на приобретение дома, получают высшую ставку на возврат. Учитываются проценты по ссуде, выданной финансовым учреждением. Максимальная сумма повышается до 3 000 000 руб.

Кому доступен вычет

Нормативные акты разъясняют, как получить налоговый вычет за квартиру ИП, выбравшим специальную систему налогообложения. Статьи 210, 346.1, 346.11, 346.26, 346.43 НК РФ не предусматривают предоставление льгот субъектам хозяйствования, которые освобождены от уплаты подоходного налога. В них содержится объяснение, можно ли исправить ситуацию.

Предприниматели, работающие на упрощенке, патенте, ЕСХН, ЕНВД, не перечисляют в казну государства 13% НДФЛ. Поэтому они не имеют права на возмещение расходов на приобретение жилья. Выход – оформление сделки купли-продажи на официально трудоустроенную супругу. При условии, что с ее зарплаты удерживают налог.

По закону собственность, приобретенная в период брака, считается общей. Если сделка совершена от имени ИП, вернуть налог может другой член семьи.

На видео: Имущественный вычет при покупке недвижимости 2017

Помимо основного рода деятельности бизнесмен может являться наемным работником, за которого работодатель производит отчисления. Сдача в аренду пустующего жилого помещения позволяет уплачивать 13% от дохода в казну государства. Таким лицам доступен налоговый вычет. Общая система налогообложения предполагает отчисления тринадцати процентов в бюджет Федерации. Плательщикам доступны налоговые скидки при покупке жилья.

Льготу не получат граждане следующих категорий:

- купившие недвижимое имущество с применением сертификатов, субсидий;

- уже получавшие имущественный вычет;

- нетрудоустроенные, получающие пособие от государства;

- лица пенсионного возраста, которые приобрели собственность через три года, как вышли на отдых.

Законодательством предусмотрены особые случаи, когда предоставляется ИП налоговый вычет при покупке квартиры на упрощенной системе налогообложения. Бизнесмен какое-то время самостоятельно отчисляет 13% от полученного дохода в бюджет, предоставляет в соответствующие органы декларацию по форме 3-НДФЛ с указанием начисленной пошлины и суммы ожидаемой льготы (налоговый вычет УСН). При наличии дополнительного дохода по договору найма, сдачи жилья в аренду подается форма 2-НДФЛ.

Переход на другой налоговый режим

Последние изменения 2017 года коснулись вопроса получения преференций. Теперь льгота доступна всем независимо от цели приобретения недвижимого имущества, даже если квартиру планируют использовать для проведения предпринимательской деятельности.

Знание закона позволяет умело им пользоваться и понять, как ИП вернуть НДФЛ с покупки квартиры. Режим налоговой отчетности легко поменять. Предпринимателю достаточно уведомить о принятом решении государственный орган.

Перейдя на ОСН нужно нанять опытного бухгалтера для грамотного ведения документации, сдачи отчетности и уплаты пошлин. Основная система предусматривает перечисление НДФЛ и НДС. Чтобы избежать неожиданностей стоит заранее все взвесить.

На видео: Налоговые вычеты с покупки квартиры

Как получить имущественный вычет ИП

Чтобы предоставить ИП налоговый вычет на квартиру, нужно подготовить следующий пакет документов:

- копию и оригинал удостоверения личности, ИНН;

- свидетельство о регистрации налогоплательщика;

- бланк 2-НДФЛ;

- выписку из ЕГРИП;

- договор купли-продажи;

- сведения об учетной записи, открытой в финансовом учреждении;

- акт приема-передачи недвижимого имущества во владение бизнесмена;

- квитанции произведенных расчетов;

- декларацию 3-НДФЛ.

На видео: Налоговый вычет при покупке жилья – как получить до 1.300.000 от государства

Когда для ИП налоговый вычет связан с ипотечным кредитом, дополнительно предоставляется:

- соглашение о кредитовании;

- платежные квитанции по погашению процентов;

- график возвращения суммы займа.

Если заключен договор долевого участия, стоит позаботиться о наличии:

- оригинал соглашения;

- документы, подтверждающие выполнение условий.

Чтобы вернуть НДФЛ ИП, необходимо подать собранные бумаги специалисту налоговой инспекции. Не имеет значения место расположения недвижимого имущества, пребывания гражданина, оформления сделки.

ФНС проводит проверку достоверности поданной информации в течение трех месяцев.

При положительном решении предпринимателю придет извещение с указанием расчетного счета, на который зачислят деньги.

На видео: Возврат денег на ипотеку, компенсация налогового вычета

Заявление на возврат вычета предпринимателю

Четкие требования законодательства облегчают ИП возврат налога за покупку собственности. Заявление на возмещение понесенных расходов (форма 3-НДФЛ) заполняется от руки. В документе прописываются данные о доходах.

Как видно, Налоговый кодекс содержит разъяснения, как получить налоговый вычет ИП после покупки квартиры. Доступность скидки определяется используемой системой налогообложения.

Понравилась статья? Сохраните в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку этой статье, а именно — Как ИП получить налоговый вычет при покупке квартиры, проголосуйте — это анонимно и полезно для других. Может есть чем поделиться и дополнить?

Источник: biznes-prost.ru