Что будет если не сдать вовремя декларацию Усн?

За опоздание декларации штраф равен 5% за каждый полный или неполный месяц задержки. Он рассчитывается от суммы упрощенного налога за год (ст. 119 НК РФ). Минимальный штраф за просрочку для ИП и юрлиц — 1000 руб.2 мар. 2021 г.

Какой предполагается штраф за несвоевременное представление налоговой декларации?

Штраф за непредоставление налоговой декларации — от 200 рублей до 30% от налога, не уплаченного в срок. Эти суммы придется уплатить в бюджет плательщику в наказание за нарушение действующего фискального законодательства.16 мар. 2021 г.

Что будет если вовремя не подать налоговую декларацию?

По статье 119 Налогового кодекса РФ («Непредставление налоговой декларации») Вам грозит штраф в размере 5% от суммы налога за каждый месяц просрочки (начиная с 1 мая), но не более 30% от общей суммы. . Здесь важно отметить, что этот штраф может быть применен, только если налоговая инспекция обнаружила неуплату налога.

Зачем ИП нужно сдавать отчетность? Как не попасть на штраф в 160 000 рубл./год?Бизнес и налоги.

Что будет если просрочить сдачу декларации?

Если компания (ИП) просрочила сдачу декларации, то это может повлечь за собой ответственность. В частности, плательщика ЕНВД могут оштрафовать. Сумма штрафа составит 5% от налога, который не уплачен в срок. Штраф возьмут за каждый месяц просрочки, вне зависимости от того, полный он или нет.

Что будет если не подавать декларацию ИП?

Минимальный штраф за декларацию — 1 000 рублей и блокировка счёта. За каждый месяц просрочки грозит штраф 5% от неоплаченной суммы налога, но не больше 30% и не меньше 1000 рублей. Если налог уплачен, но декларация в срок не сдана, то штраф составит только 1000 рублей.2 февр. 2021 г.

Как рассчитать штраф за несвоевременную подачу декларации?

По общему правилу несвоевременная сдача отчетности в ИФНС (деклараций/расчета по страховым взносам) наказывается штрафом в размере 5% от суммы налога, отраженной к уплате в «просроченной» декларации и не перечисленной в бюджет в установленный срок, за каждый полный/неполный месяц просрочки, но не более 30% от суммы .

Какой штраф за несвоевременную сдачу Сзв тд?

от 300 до 500 руб.Если не представить в ПФР СЗВ-ТД в срок либо передать неполную или недостоверную информацию, ответственность за это понесет должностное лицо. Будет вынесено предупреждение или назначен штраф от 300 до 500 руб.

Можно ли снизить сумму штрафа за несдачу отчетности?

Штраф за просроченную отчетность можно уменьшить минимум в 2 раза. Есть судебные решения о снижении штрафа в 4 раза (с 880 тыс. руб.25 мар. 2021 г.

Какие штрафы за несдачу отчетности?

П. 1 ст. 119 НК РФ гласит, что задержка сдачи налоговой декларации или расчета по страховым взносам грозит налогоплательщику штрафом в размере 5% от суммы налога или взноса, которая не была уплачена вовремя, за каждый полный или неполный месяц задержки. При этом минимальная сумма штрафа — 1 тыс.

Как уменьшить штраф за несвоевременную сдачу Сзв стаж?

Снизить или оспорить штраф можно в судебном порядке (статья 18 Закона № 27-ФЗ). Направьте исковое заявление в арбитражный суд по местонахождению отделения ПФР не позднее чем в течение трех месяцев со дня получения решения о штрафе (ч. 4 ст. 198 АПК РФ).

Как снизить налоговый штраф?

Здесь есть два пути:если штраф выписан неправомерно, налоговая ошиблась, можно подать в налоговую письменное возражение на акт проверки, а если не успели, то апелляционную жалобу на решение налоговой. . если штраф за дело, но есть смягчающие обстоятельства, можно написать ходатайство с просьбой уменьшить штраф.

Какие штрафы в налоговой?

Штраф за просрочку сдачи декларации 3-НДФЛ — 5% от неуплаченной суммы налога за каждый месяц просрочки. Минимальный размер штрафа — 1000 рублей, максимальный — 30% от неуплаченной суммы. Штраф за неуплату налога — 20% или 40% от неуплаченной суммы. 20% — если неуплата была неумышленной, 40% — если умышленной.

Какие обстоятельства влияют на размер налоговой ответственности и каким образом?

Обстоятельства, смягчающие ответственность за совершение налогового правонарушения . совершение правонарушения по причине угрозы, вследствие принуждения либо в силу материальной, служебной, иной зависимости; тяжелое материальное положение физлица, привлекаемого к ответственности; иные обстоятельства.16 мар. 2017 г.

Что такое приостановление операций по счету?

Приостановление операций по счету означает прекращение банком всех расходных операций по данному счету, либо в пределах суммы, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке.

Источник: www.quepaw.com.ru

Как заполнить и сдать нулевую декларацию по УСН для ИП 2023

Нулевая декларация ИП – вариант отчета о доходах, который подается, если в течение года зарегистрированный предприниматель бизнесом не занимался. При этом совершенно неважно, какой режим налогообложения выбран ИП, даже если это простейший и удобный УСН «Доходы». Нулевой отчет для ИП мало чем отличается от обычного: те же сроки и требования, только вместо показателей в графах будут стоять нули или прочерки.

Декларация УСН для ИП онлайн

Подготовьте декларацию УСН с помощью удобного онлайн-сервиса за 5 минут. Это бесплатно.

Чтобы не ошибиться с терминологией и подходом к оформлению документации, необходимо четко понимать, что такое нулевая декларация. Речь про нулевую налоговую декларацию идет в случае, когда вообще все показатели нулевые, никакая деятельность не велась в течение последнего года. При этом неважно, работал предприниматель ранее и приостановил деятельность, или зарегистрировался накануне Нового года и просто не успел начать работу.

Нулевая декларация по УСН отличается от той, которую сдают по результатам расчета разницы между доходами и расходами, если получился нуль. Не является нулевой декларация, в которой ставка налога снижена до 0%. Иногда предприниматели получают льготы и могут не платить налоги, но если деятельность при этом они ведут, в их отчетности будут реальные показатели доходов и расходов, значит нулевой она не будет.

Обратите внимание

Если в 2020 году индивидуальный предприниматель не вел деятельность, но оставался зарегистрированным, он обязан сдать в ФНС нулевую отчетность – декларацию с нулями и прочерками. Срок, форма, порядок сдачи при этом остаются стандартными. За несданную вовремя нулевую отчетность установлен штраф – 1000 рублей.

Состав отчетности

Упрощенная система налогообложения называется так потому, что даже когда деятельность ведется, отчетность по ней минимальна и проста. Главный и единственный отчет об отсутствии деятельности, который необходимо предоставить в ФНС – нулевая декларация по УСН.

Однако есть и другие документы, о которых нельзя забывать:

- Главный документ, который должен заполнить и сдать в налоговую предприниматель по итогам года – декларация.

- Доходы и расходы должны фиксироваться в книге учета. Даже если их не было, книга должна быть. Сдавать в ФНС ее не нужно, необходимо предъявлять только при проверке.

Если у ИП есть наемные работники, то он должен отчитываться за них. Нулевая отчетность ИП без работников не требует сдачи нулевых отчетов в Фонды.

Обратите внимание

Предприниматель, у которого нет наемных работников и который не ведет деятельность, все равно обязан уплатить за себя фиксированные взносы в Фонды. Если ИП работает на УСН «Доходы-расходы», по итогам года он обязан уплатить минимальный налог, даже если деятельность не велась.

Ищете банк для бизнеса с лучшими условиями?

Выберите самый выгодный банк для бизнеса в сравнительном обзоре от экспертов Dokia.

Нулевая декларация ИП на УСН «Доходы»

В нулевую декларацию не заносят никаких сумм, даже взносов за себя. На их размер при УСН «Доходы» можно уменьшать налоги, но так как налогов нет, уменьшать нечего.

Нулевая декларация ИП на УСН «Доходы – расходы»

Нулевым доход ИП на УСН «Доходы – расходы» может получиться, только если он хоть что-то заработал. Если же работы не велись, то деятельность автоматически становится убыточной, так как предприниматель уплатил страховые взносы за себя и, в некоторых случаях, к расходам добавится торговый сбор. В дальнейшем убыток можно использовать для уменьшения налоговой базы.

Нулевая отчетность в Фонды за наемных работников

Даже если работники находятся в неоплачиваемом отпуске и не получают от работодателя-предпринимателя ни копейки, он должен сдавать отчеты:

- В ПФР: раз в месяц – СЗВ-М, раз в год – СЗВ-СТАЖ, ОДВ-1.

- В ФНС: каждый квартал – РСВ, по итогам года лучше сдать 6НДФЛ и 2НДФЛ, которые в 2022 году объединены в одну форму.

- В ФСС: каждый квартал нулевой 4-ФСС.

Если работники в отпуск не отправлены, ИП обязан выплачивать заработную плату, даже если доходов у него нет.

Форма отчётности

Перед тем, как заполнить нулевую декларацию, необходимо убедиться, что используется форма бланка последней редакции. Даже правильно заполненная нулевая декларация ИП на старом бланке признается несданной, так что придется платить штраф и оформлять документы заново. Отличие может быть настолько незначительным, что его легко не заметить. В 2022 введена принципиально новая форма декларации, используйте её.

Как заполнить нулевую отчетность УСН

Так как расчетов при отсутствии деятельности никаких нет, заполнение нулевой налоговой декларации для ИП на УСН сводится к внесению своих данных, простановке прочерков и нулевых значений. Можно взять любой правильный пример заполнения нулевой декларации по УСН, по его образу и подобию оформить собственный бланк.

При заполнении нулевой декларации от руки на распечатанных бланках, действуют общие правила оформления отчетной документации:

- Чернила должны быть синего, фиолетового или черного цвета.

- Текст пишут печатными буквами, недопустима замена букв ё и й на е и и.

- Используют листы книжной ориентации формата А4.

- Недопустимы исправления, помарки, зачеркивания и использование «штриха».

- Листы не скрепляют.

- В пустых полях ставят прочерки, заполнение начинают с первой свободной ячейки. Страницы нумеруют, начиная с титульного листа.

- На каждом листе в отведенном месте ставят подпись и дату.

Если распечатывают заполненную на компьютере декларацию, придерживаются тех же требований к формату и скрепкам.

Обратите внимание

Перед тем, как подать нулевую декларацию ИП, необходимо проверить все заполненные и пропущенные пункты. Пустых, не содержащих данные или прочерки, ячеек остаться не должно.

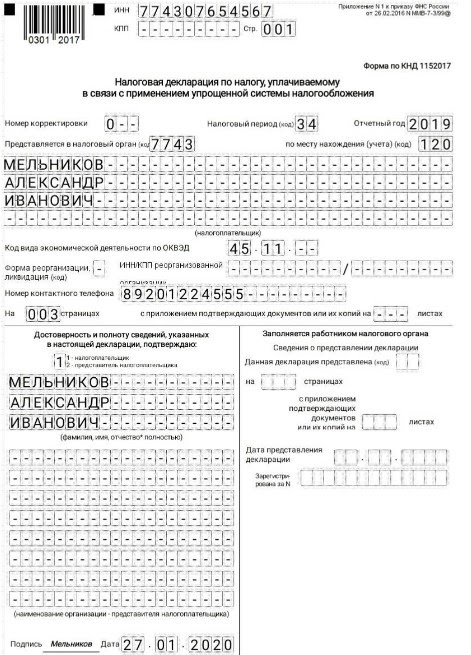

Образец заполнения нулевой декларации

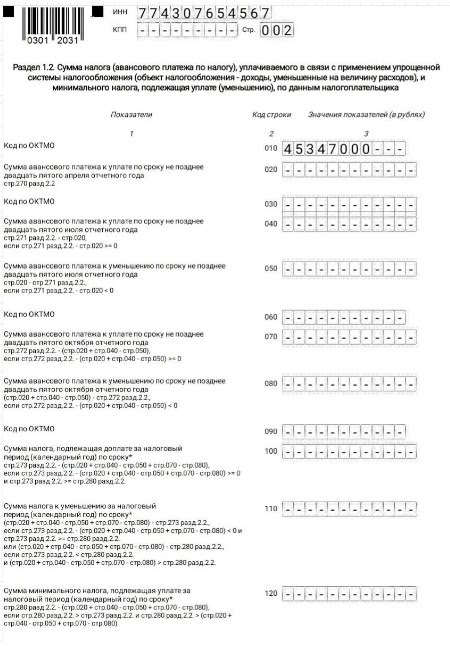

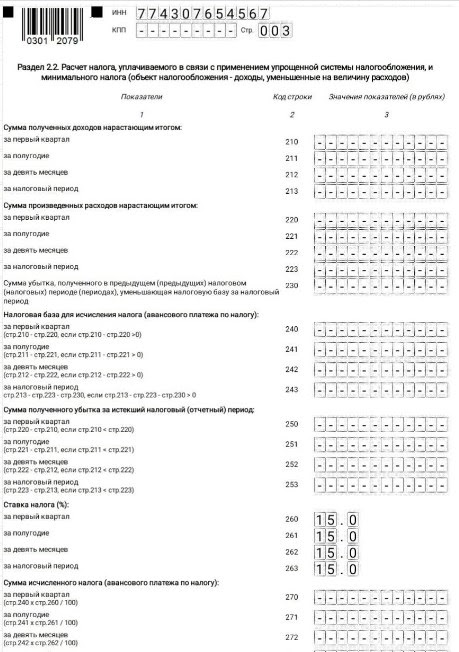

Начиная заполнять декларацию, нужно быть внимательным: для разных видов УСН предназначены отдельные разделы:

- «Доходы»: титульный лист, 1.1, 2.1.1;

- «Доходы – расходы»: титульный лист, 1.2, 2.2.

Раздел 3 заполняют все предприниматели на УСН, если они получали целевое финансирование.

Перед тем, как заполнить нулевую декларацию, можно подготовить выписку из ЕГРИП и брать нужную информацию и написание оттуда. Понадобится указать следующие сведения:

- ИНН.

- Код налогового органа.

- Фамилия, имя и отчество полностью в именительном падеже.

- Телефон с кодом города и страны перед ним.

- ОКВЭД.

- ОКТМО.

- Значение налоговой ставки.

Рядом с большинством пунктов бланка декларации даны пояснения, при заполнении следует обязательно внимательно прочесть их. Образец нулевой декларации УСН может не пригодиться, ее заполнить просто, особенно если раньше ИП сам заполнял и сдавал отчетность.

Пункты, которые могут вызвать вопросы:

- Номер корректировки. При первичном заполнении ставят 0. Если по какой-то причине нужно будет сдать декларацию еще раз, тогда нужно будет писать 1, при последующих исправлениях нумерацию продолжают.

- Налоговый период. Декларация предоставляется ежегодно, так что код налогового периода всегда 34.

- Код налогового органа есть в свидетельстве о регистрации. Обычно он совпадает с первыми цифрами ИНН.

- Код по месту заполнения учета для ИП – 120.

Сдать скорректированную отчетность может потребоваться, если налоговая прислала требование пояснить какие-то неправильно поданные данные. Образец пояснения в налоговую по нулевой декларации УСН, которое может объяснить вызвавшие претензии моменты, законодательством не предусмотрен, можно писать его в свободной форме.

Образец заполнения нулевой декларации:

Сроки и способы сдачи нулевой отчетности

Как сдать нулевую декларацию и когда это сделать отдельно законом не установлено, сроки и способы определены одинаковые независимо от ведения деятельности и полученных доходов.

Нулевая декларация по УСН ИП подается в ФНС до 30 апреля.

Если ИП закрывается, для подачи декларации ждать установленный срок не нужно. Нулевую декларацию в этом случае можно подать сразу, как только ИП снят с учета. Нулевая декларация для физических лиц не предусмотрена, уже бывший предприниматель отчитывается на бланке ИП.

Как сдать нулевую декларацию, предприниматель выбирает сам:

- электронно через сайт ФНС или уполномоченных операторов;

- почтой, заказным письмом с уведомлением и описью;

- лично, при этом принявший инспектор должен поставить печать о том, что декларация принята на принесенной с собой копии.

Инструкция, как подать нулевую декларацию ИП онлайн, зависит от выбранного способа передачи данных. Для заполнения и отправки нулевой отчетности разработаны специальные онлайн сервисы, могут помочь в этом и аутсорсинговые бухгалтерские фирмы, однако их услуги надо оплачивать.

Чтобы подать нулевую декларацию через интернет, проще всего обратиться в налоговую, написать заявление и получить доступ к сдаче отчетности через сайт ФНС. После подачи заявления будет предоставлен идентификатор и электронная подпись. После этого сдавать отчетность можно будет бесплатно, находясь в любой точке мира, через личный кабинет. Кроме того, на сайте ФНС всегда можно найти корректно заполненную нулевую декларацию ИП для образца.

Ответственность и последствия непредоставления нулевой декларации

Если предпринимательский бизнес пришел в упадок, а бывший предприниматель устроился на работу, ему может показаться, что нулевая декларация ИП – пустая формальность. Некоторые ИП не предоставляют в ФНС никаких сведений, полагая, что максимальная ответственность, которая им грозит – штраф в 1000 рублей. Однако это вовсе не так.

ФНС не знает, что ИП «все бросил». Не получая сведений из налоговой декларации ИП с нулевым доходом, ФНС начисляет не только штраф. Каждый предприниматель, независимо от получаемых доходов, платит страховые взносы за себя. Если они не уплачены, налоговая их обязательно доначислит. Однако, не получив информацию о доходах, начислит их не по минимуму, а по максимуму.

Если у ИП остались числиться наемные сотрудники, то сумма, которую выставят налоговые органы к уплате, будет исчисляться сотнями тысяч. Причем сумма каждый год будет увеличиваться в арифметической прогрессии.

Налоговая инспекция имеет право арестовать счета неплательщика, у него не получится выехать за границу на отдых, могут быть и другие санкции. Так что, если возникает вопрос: «Нужно ли подавать нулевую декларацию?», ответ всегда один: «Нужно!» Чтобы избежать лишних формальностей после прекращения деятельности, достаточно сняться с учета.

Источник: dokia.ru

ИП не сдал декларацию вовремя: штрафы в 2020 году

Каждый предприниматель при выборе определенной системы налоговой отчетности должен оплачивать подоходные налоги, в установленное время подавать правильно заполненную отчетность. Сдавать декларацию даже если работа не велась и не была получена прибыль. Изучив представленный материал, вы поймете, какую отчетность требуется сдавать, чем грозит пренебрежение данным правилом. Также вниманию представлена информация, какие организации следят за соблюдения закона и как снизить уже назначенный штраф.

Главные законные положения

Согласно п. 1 ст. 23 ГК РФ, предприниматель – это обычный человек, который соответствующим образом зарегистрировался и занимается определенной коммерческой деятельностью. Он обязан не только платить положенные налоги с получаемой прибыли, но своевременно отчитываться об этом в налоговой инспекции. Пренебрежение данным правилом приведет к назначению серьезных штрафов.

Важно! Если предприниматель несвоевременно отправляет декларацию, сотрудники государственной власти имеют полное право наложить на него штраф.

Его сумма не может быть меньше 1000 рублей. А назначается в объеме 40% от общей суммы сбора. Если у ИП были определенные смягчающие факторы и обстоятельства для задержки отчетности, размер штрафа и иной санкции можно существенно снизить.

Платить налог на полученную гражданами прибыль и отчитываться в налоговой обязаны по закону не только ИП, но нотариусы, практикующие адвокаты и обычные физические лица, которые получили определенный доход. Все они должны сдавать официальную декларацию, оформленную в виде 3-НДФЛ. Далеко не все предприниматели должны подавать налоговую декларацию.

Лишь те, кто выбрал для ведения своей деятельности ОСНО. Коммерсанты, которые работают на одном из специальных режимов – ПСН, ЕНВД, а также УСН или ЕСХН – не должны платить положенный НДФЛ и тем более не нужно отчитываться по данной статье отчислений. Им нужно просто перечислять положенный налог. Это отчисление, которое соответствует выбранному отчетному режиму для ИП.

Прибыль, вне зависимости от программы налогового обложения, полученная не от коммерческой деятельности, напрямую относится к стандартным доходам человека. Она, согласно общим правилам, облагается НДФЛ. Данное правило прописано в гл. 23 НК РФ. В 2020 году для отчетности используется форма категории 3-НДФЛ за пройденный 2019-ый.

Но она была обновлена. На данный момент в ней следует прописать категорию зарегистрированного ИП, как налогоплательщика – 720, а также заполняется приложение под порядковым номером 3.

Основания для штрафа

Прибыль, которая была получена коммерсантом, работающим на ОСНО, декларируется строго до 30 апреля. Это должен быть год, который следует за тем, когда средства от дохода поступают на счет. Если до данного периода времени не предоставить положенную декларацию, налогоплательщик автоматически столкнется со штрафными санкциями.