Если налоговый орган прислал уведомление об отказе в приеме файлов электронной отчетности, нужно устранить ошибки и направить отчетность повторно.

Практика показывает, что проблемы с отправкой отчетности возникают, как правило, из-за одних и тех же ошибок.

Отчетность по налогам и страховым взносам считается принятой, если налоговым органом отправлена квитанция о приеме, подписанная электронной подписью должностного лица налогового органа (как правило, руководителем налогового органа).

В противном случае направляется уведомление об отказе с указанием кода ошибки.

- К ошибкам, препятствующим приему отчетности в электронном виде, относятся:

- 0200100000 — Структура имени файла не соответствует требованиям формата

- 0300300000 — Структура файла не соответствует требованиям формата

- 0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

- 0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

- 0500100000 — Значение элемента отсутствует в справочнике

0200100000 — Структура имени файла не соответствует требованиям формата

Проще говоря, название файла отчетности не соответствует установленным требованиям.

Ошибка при выгрузке декларации по НДС “В разделе 8(9) указаны некорректные ИНН/КПП продавца”

Название файла отчетности формируется из структурных элементов, схематично оно должно иметь вид:

R_T — префикс, обозначающий принадлежность информации файла к определенному виду. (Вид и тип информации представляются сочетанием символов (латинские буквы и цифры));

A — идентификатор получателя, которому направляется файл отчетности;

K — идентификатор конечного получателя, для которого предназначена информация из данного файла отчетности;

- Каждый из идентификаторов (A и K) имеет вид:

- для организаций — девятнадцатиразрядный код (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН, при отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа).

O — идентификатор отправителя информации, имеет вид:

- для организаций идентификатор отправителя информации представляется в виде девятнадцатиразрядного кода (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН. При отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа ).

GGGG — год формирования передаваемого файла, MM — месяц, DD — день;

N — идентификационный уникальный номер файла. (Длина — от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла.)

Расширение имени файла должно быть xml .

Расширение имени файла может указываться как строчными, так и прописными буквами.

Таким образом, ошибки в названии файла отчетности могут быть связаны и чаще всего так и происходит, с неправильным указанием ИНН/КПП отправителя, кода налогового органа как получателя.

Как узнать юридический адрес организации, ИНН, КПП, кто директор или учредитель, выписка из ЕГРЮЛ

0300300000 — Структура файла не соответствует требованиям формата

Данная ошибка очень часто возникает в том случае, если мы отправляем отчетность по старому формату.

То есть данная форма и формат были обновлены, а наша программа формирует файлы в старом формате по неактуальной форме.

Для исправления этой ошибки нам нужно обновить свою программу подготовки отчетности и тем самым обновятся формы и их форматы.

По этой же причине может возникнуть ошибка: «Файл не соответствует xsd-схеме», с кодом: 0300300001

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

Данная ошибка возникает в следующих случаях:

- неправильное указание данных налогоплательщика в налоговой отчетности;

- налогоплательщик снят с учета;

- сведения о налогоплательщике отсутствуют в базе ФНС России.

Для исправления данной ошибки нам необходимо в первую очередь проверить правильность указания налогового органа в который мы отправляем файл отчетности.

Не исключено, что нам придется связаться с налоговой инспекцией, чтобы уточнить там — не был ли налогоплательщик снят с учета или переведен в другую налоговую (в связи с реорганизацией) и проверить регистрацию его в базе ФНС России.

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

Тоже очень распространенная ошибка, связанная, как правило, с нашей невнимательностью, когда мы пытаемся отправить уже отправленный нами ранее отчет.

Или когда при формировании уточненного файла отчетности мы забываем изменить статус отчета с «первичного» на «корректирующий».

Для исправления данной ошибки нам необходимо отправить корректирующую декларацию в электронном виде. Для этого открываем отчет и на титульном листе изменяем номер корректировки с 0 на 1.

0500100000 — Значение элемента отсутствует в справочнике

Данная ошибка возникает, как правило, из-за отсутствия обновления программного обеспечения на стороне налогового органа.

Под справочником имеется ввиду справочники СППФД/СФНД:

- СППФД — Справочнике периодов применения форматов представления в электронном виде налоговых деклараций, расчетов (уточненных налоговых деклараций, расчетов), бухгалтерской отчетности и иных документов, служащих для исчисления и уплаты налогов и сборов

- СФНД — Справочник форматов документов, используемых налоговыми органами и налогоплательщиками при реализации электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах

Это ведомственные справочники ФНС России, которые используются в программном обеспечении налоговых органов для формирования, передачи и приема налоговой документации (информации) при взаимодействии налоговых органов с юридическими и физическими лицами в электронном виде.

Поскольку обновление справочников СППФД/СФНД никак от нас не зависит, то в случае возникновения такой проблемы, нам нужно будет переотправить отчеты дождавшись, если позволяет время, обновления приемников налоговых органов.

Если остались вопросы или что-то непонятно,

Вы можете попробовать найти нужную информацию, воспользовавшись поисковой строкой:

Предложения для людей и для бизнеса

vrn-buh .ru — сайт для предпринимателей и самозанятых

Публикации на этом сайте составляются на основе обзора открытых (общедоступных) источников информации с целью расширения способов удовлетворения потребностей человека в получении специализированной информации, знаний и профессиональных компетенций в сфере бухгалтерского учета и права.

Источник: vrn-buh.ru

Не указаны инн и кпп российской организации или инн индивидуального предпринимателя

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ОБ УТВЕРЖДЕНИИ ПОРЯДКА И УСЛОВИЙ

ПРИСВОЕНИЯ, ПРИМЕНЕНИЯ, А ТАКЖЕ ИЗМЕНЕНИЯ

ИДЕНТИФИКАЦИОННОГО НОМЕРА НАЛОГОПЛАТЕЛЬЩИКА

В соответствии с пунктом 7 статьи 84 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 1999, N 28, ст. 3487; 2003, N 52, ст. 5037; 2004, N 27, ст. 2711; N 31, ст. 3231; 2006, N 31, ст. 3436; 2010, N 31, ст.

4198; N 48, ст. 6247; 2011, N 30, ст. 4593) приказываю:

1. Утвердить Порядок и условия присвоения, применения, а также изменения идентификационного номера налогоплательщика согласно приложению к настоящему приказу.

2. Признать утратившими силу:

главу I, пункты 2.1.1, 2.1.4, 2.2.1 главы II, пункты 3.1 — 3.3, 3.8 — 3.10 главы III и главу IV Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика, используемых при постановке на учет, снятии с учета юридических и физических лиц, утвержденных приказом Министерства Российской Федерации по налогам и сборам от 03.03.2004 N БГ-3-09/178 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при постановке на учет, снятии с учета юридических и физических лиц» (зарегистрирован Министерством юстиции Российской Федерации 24.03.2004, регистрационный номер 5685);

С изменениями, внесенными приказом Министерства финансов Российской Федерации от 05.11.2009 N 114н (зарегистрирован Министерством юстиции Российской Федерации 28.01.2010, регистрационный номер 16121).

главу 4 приложения N 1 «Порядок формирования и применения в налоговых органах справочника «Коды иностранных организаций» к приказу Министерства Российской Федерации по налогам и сборам от 28.07.2003 N БГ-3-09/426 «Об учете иностранных организаций в налоговых органах» (зарегистрирован Министерством юстиции Российской Федерации 14.08.2003, регистрационный номер 4975) .

С изменениями, внесенными приказом Министерства финансов Российской Федерации от 30.09.2010 N 117н (зарегистрирован Министерством юстиции Российской Федерации 11.11.2010, регистрационный номер 18935).

3. Руководителям управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, курирующего вопросы учета юридических и физических лиц, а также иностранных организаций и граждан.

Федеральной налоговой службы

к приказу ФНС России

ПОРЯДОК И УСЛОВИЯ

ПРИСВОЕНИЯ, ПРИМЕНЕНИЯ, А ТАКЖЕ ИЗМЕНЕНИЯ

ИДЕНТИФИКАЦИОННОГО НОМЕРА НАЛОГОПЛАТЕЛЬЩИКА

I. Общие положения

Настоящий Порядок разработан в соответствии с пунктом 7 статьи 84 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 1999, N 28, ст. 3487; 2003, N 52, ст. 5037; 2004, N 27, ст. 2711; N 31, ст. 3231; 2006, N 31, ст.

3436; 2010, N 31, ст. 4198; N 48, ст. 6247; 2011, N 30, ст. 4593) и определяет общие правила присвоения, применения, а также изменения идентификационного номера налогоплательщика (далее — Порядок).

II. Структура идентификационного номера налогоплательщика

1. Структура идентификационного номера налогоплательщика (далее — ИНН) представляет собой:

1) для организации — десятизначный цифровой код:

2) для физического лица — двенадцатизначный цифровой код:

2. ИНН формируется как цифровой код, состоящий из последовательности цифр, характеризующих слева направо следующее:

для российских организаций и физических лиц — код налогового органа, который присвоил ИНН;

для иностранных организаций — индекс, определяемый Федеральной налоговой службой;

для российской организации (физического лица) — порядковый номер записи о лице в территориальном разделе Единого государственного реестра налогоплательщиков (далее — ЕГРН) налогового органа, который присвоил ИНН, — 5 знаков — для организации (6 знаков — для физического лица);

для иностранной организации — код иностранной организации (КИО) согласно Справочнику «Коды иностранных организаций», формируемому в соответствии с порядком, установленным Порядком формирования и применения в налоговых органах справочника «Коды иностранных организаций», утвержденным приказом Министерства Российской Федерации по налогам и сборам от 28.07.2003 N БГ-3-09/426 «Об учете иностранных организаций в налоговых органах» (зарегистрирован Министерством юстиции Российской Федерации 14.08.2003, регистрационный номер 4975; «Российская газета», 2003, N 163);

3) C (CC) — контрольное число (1 знак — для организации, 2 знака — для физического лица), рассчитанное по специальному алгоритму, установленному Федеральной налоговой службой.

3. Для организаций в дополнение к ИНН в связи с постановкой на учет в налоговых органах по основаниям, предусмотренным Налоговым кодексом Российской Федерации, присваивается код причины постановки на учет (далее — КПП).

4. Структура КПП представляет собой девятизначный код:

5. КПП состоит из следующей последовательности символов слева направо:

1) NNNN (4 знака) — код налогового органа, который осуществил постановку на учет организации по месту ее нахождения, месту нахождения обособленного подразделения организации, расположенного на территории Российской Федерации, месту нахождения принадлежащих ей недвижимого имущества и транспортных средств, а также по иным основаниям, предусмотренным Налоговым кодексом Российской Федерации, или осуществил учет сведений в отношении организации в случаях, предусмотренных Порядком постановки на учет, снятия с учета в налоговых органах российских организаций по месту нахождения их обособленных подразделений, принадлежащих им недвижимого имущества и (или) транспортных средств, физических лиц — граждан Российской Федерации, а также индивидуальных предпринимателей, применяющих упрощенную систему налогообложения на основе патента, утвержденным приказом Министерства финансов Российской Федерации от 05.11.2009 N 114н «Об утверждении Порядка постановки на учет, снятия с учета в налоговых органах российских организаций по месту нахождения их обособленных подразделений, принадлежащих им недвижимого имущества и (или) транспортных средств, физических лиц — граждан Российской Федерации, а также индивидуальных предпринимателей, применяющих упрощенную систему налогообложения на основе патента» (зарегистрирован Министерством юстиции Российской Федерации 28.01.2010, регистрационный номер 16121; «Российская газета», 2010, N 27);

2) PP (2 знака) — причина постановки на учет (учета сведений). Символ P представляет собой цифру или заглавную букву латинского алфавита от A до Z.

Числовое значение символов PP может принимать значение:

для российской организации от 01 до 50 (01 — по месту ее нахождения);

для иностранной организации от 51 до 99;

3) XXX (3 знака) — порядковый номер постановки на учет (учета сведений) в налоговом органе по соответствующему основанию.

III. Порядок и условия присвоения организациям ИНН и КПП

в налоговом органе

6. ИНН присваивается:

1) российской организации — при постановке ее на учет в налоговом органе по месту нахождения российской организации при создании, в том числе путем реорганизации;

2) иностранной организации — при впервые осуществляемых действиях по постановке на учет в налоговом органе по основаниям, предусмотренным Налоговым кодексом Российской Федерации и Особенностями учета в налоговых органах иностранных организаций, не являющихся инвесторами по соглашению о разделе продукции или операторами соглашения, утвержденными приказом Министерства финансов Российской Федерации от 30.09.2010 N 117н (зарегистрирован Министерством юстиции Российской Федерации 11.11.2010, регистрационный номер 18935; «Российская газета», 2010, N 265).

ИНН, присвоенный организации, не может быть повторно присвоен другой организации.

7. КПП присваивается российской организации при постановке на учет (учете сведений) в налоговом органе:

1) по месту ее нахождения одновременно с присвоением ИНН;

2) по новому месту нахождения — при изменении места нахождения организации в случае, если ее новое место нахождения расположено на территории, подведомственной иному налоговому органу;

3) по месту нахождения каждого ее обособленного подразделения (в том числе в выбранном организацией в установленном порядке налоговом органе по каждому ее обособленному подразделению);

4) по новому месту нахождения ее обособленного подразделения — при изменении места нахождения обособленного подразделения организации в случае, если его новое место нахождения расположено на территории, подведомственной иному налоговому органу;

5) по месту нахождения принадлежащих ей недвижимого имущества и (или) транспортных средств;

6) по иным основаниям, предусмотренным Налоговым кодексом Российской Федерации.

8. КПП присваивается иностранной организации при постановке на учет (учете сведений) в налоговом органе:

1) по месту нахождения каждого ее обособленного подразделения (в том числе в выбранном организацией в установленном порядке налоговом органе по каждому ее обособленному подразделению);

2) по новому месту нахождения ее обособленного подразделения — при изменении места нахождения обособленного подразделения организации в случае, если его новое место нахождения расположено на территории, подведомственной иному налоговому органу;

3) по месту нахождения принадлежащих ей недвижимого имущества и (или) транспортных средств;

4) по иным основаниям, предусмотренным Налоговым кодексом Российской Федерации и Особенностями учета в налоговых органах иностранных организаций, не являющихся инвесторами по соглашению о разделе продукции или операторами соглашения, утвержденными приказом Министерства финансов Российской Федерации от 30.09.2010 N 117н.

IV. Порядок и условия присвоения физическим лицам ИНН

в налоговом органе

9. ИНН присваивается при впервые осуществляемых действиях по постановке на учет физического лица в налоговом органе:

1) по месту жительства;

2) по месту пребывания (при отсутствии места жительства физического лица на территории Российской Федерации);

3) по месту нахождения недвижимого имущества или транспортного средства (при отсутствии у физического лица места жительства (места пребывания) на территории Российской Федерации).

ИНН, присвоенный физическому лицу, не может быть повторно присвоен другому физическому лицу.

10. Во избежание повторного присвоения ИНН физическому лицу при постановке на учет в налоговом органе по основаниям, предусмотренным Налоговым кодексом Российской Федерации, налоговый орган обязан использовать документально подтвержденные сведения, содержащиеся в ЕГРН, о наличии (отсутствии) ИНН у указанного физического лица.

V. Применение ИНН

11. ИНН, присвоенный организации в налоговом органе по месту нахождения (физическому лицу в налоговом органе по месту жительства или месту пребывания, по месту нахождения недвижимого имущества или транспортного средства (при отсутствии у физического лица места жительства (места пребывания) на территории Российской Федерации), применяется при постановке на учет организации (физического лица) в налоговом органе по иным основаниям, предусмотренным Налоговым кодексом Российской Федерации.

12. ИНН используется налоговым органом в качестве номера учетного дела организации или физического лица.

13. Налоговый орган указывает присвоенный организации (физическому лицу) ИНН (для организации также КПП) во всех направляемых уведомлениях, а также в свидетельстве о постановке на учет в налоговом органе и в уведомлении о постановке на учет в налоговом органе.

14. Каждый налогоплательщик указывает свой ИНН в подаваемых в налоговый орган декларации, отчете, заявлении или ином документе, а также в иных случаях, предусмотренных законодательством.

Физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать ИНН в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои персональные данные, предусмотренные пунктом 1 статьи 84 Налогового кодекса Российской Федерации.

15. ИНН (для организации также КПП), присвоенный организации (физическому лицу), в случае необходимости подтверждается свидетельством о постановке на учет в налоговом органе или уведомлением о постановке на учет в налоговом органе, сведениями из ЕГРН, полученными в установленном порядке.

Сведения об ИНН гражданина Российской Федерации по его желанию могут быть внесены налоговым органом в паспорт гражданина Российской Федерации путем проставления отметки об ИНН.

VI. Изменение, а также признание ИНН недействительным

16. ИНН, присвоенный организации или физическому лицу, не подлежит изменению, за исключением случаев внесения изменений в нормативные правовые акты Российской Федерации либо изменения его структуры, установленной настоящим Порядком.

17. ИНН при внесении изменений в сведения о месте нахождения организации или месте жительства (месте пребывания) физического лица, содержащиеся в ЕГРН, не изменяется.

18. ИНН организации, реорганизованной в форме выделения или присоединения, не изменяется.

19. ИНН, присвоенный при постановке на учет в налоговом органе физического лица, при снятии его с учета по всем основаниям, предусмотренным Налоговым кодексом Российской Федерации (за исключением случая его смерти), сохраняется.

20. ИНН может быть признан недействительным в случае внесения изменений в нормативные правовые акты Российской Федерации, а также в следующих случаях:

1) для организации — при снятии с учета организации в налоговом органе в случае прекращения деятельности при ликвидации организации, в результате реорганизации организации, в иных случаях, установленных федеральными законами;

2) для физического лица — при снятии с учета физического лица в налоговом органе в связи с его смертью;

3) в случае обнаружения у организации или физического лица более одного ИНН. При этом один из ИНН сохраняется, а остальные признаются недействительными.

21. ИНН, признанный недействительным, не может быть присвоен другой организации (другому физическому лицу).

22. ИНН, признанный недействительным, и дата признания его недействительным размещаются на сайтах управлений ФНС России по субъектам Российской Федерации.

Источник: legalacts.ru

Как вводить реквизиты российских и иностранных контрагентов в программе 1С:Бухгалтерия 8 (ред 3 0)?

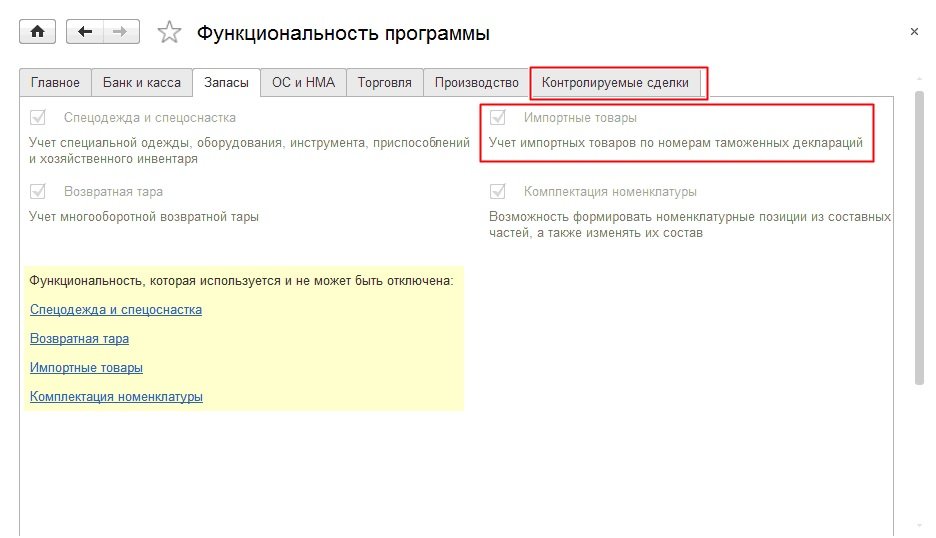

В «1С:Бухгалтерии 8» (ред. 3.0) существует возможность указать страну регистрации контрагента. Страна регистрации – это страна, в которой зарегистрировано головное подразделение контрагента. Страну регистрации в конфигурации можно указать только в том случае, если в информационной базе в разделе Функциональность программы включены Контролируемые сделки (для КОРП версии) или Импортные товары (закладка Запасы) — см. рис. 1.

Рис. 1. Раздел «Функциональность программы»

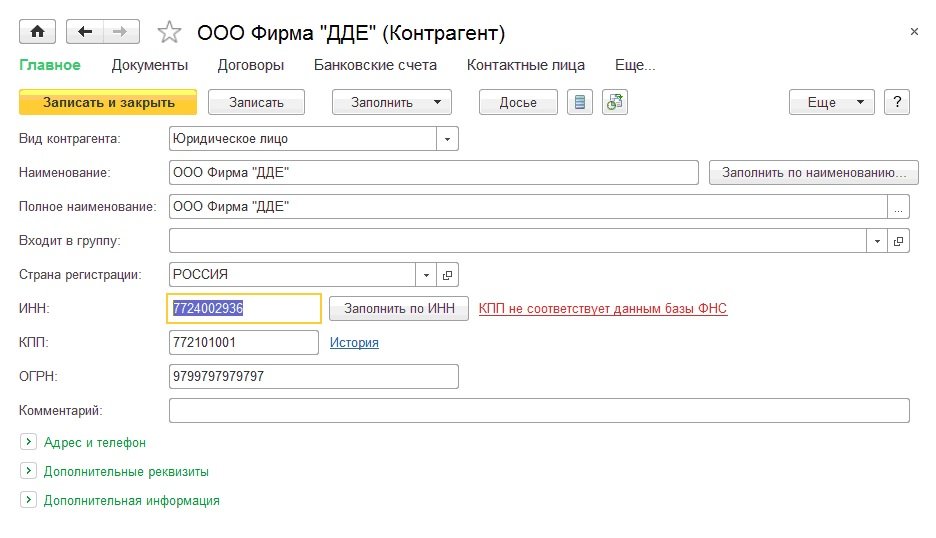

После включения одной из указанных опций, в карточке контрагента может быть указана страна регистрации. Для юридических и физических лиц, зарегистрированных в РФ указывается страна регистрации – «Россия». При вводе российских контрагентов для юридических лиц указываются следующие коды:

Рис. 2. Ввод реквизитов российских организаций

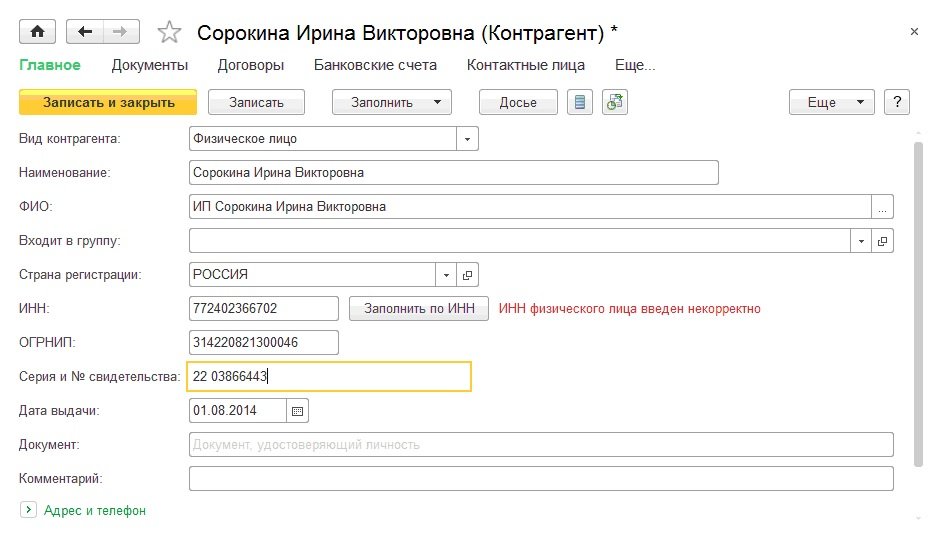

При вводе индивидуальных предпринимателей, зарегистрированных в РФ указываются следующие коды:

- ИНН;

- ОГРНИП.

Рис. 3. Ввод реквизитов российских предпринимателей

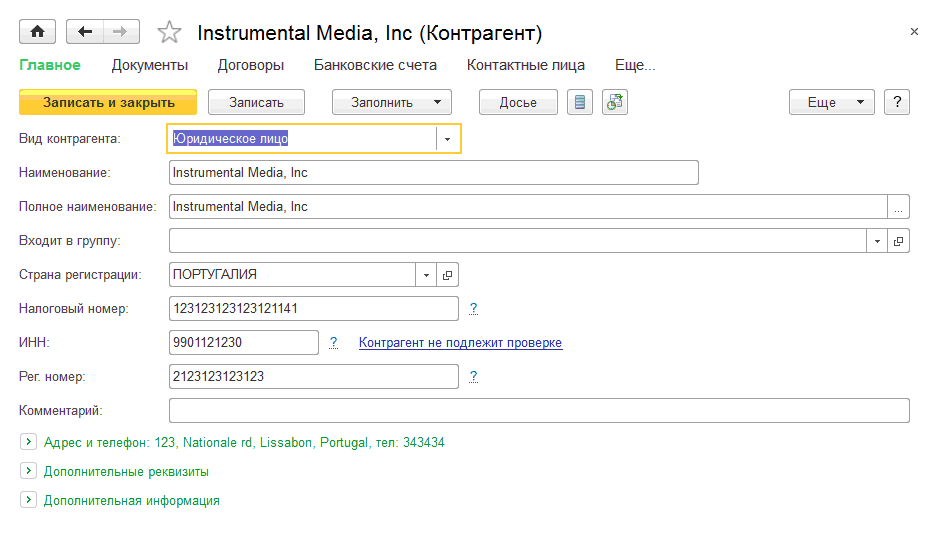

Для российских юридических лиц и индивидуальных предпринимателей выполняется контроль правильности ИНН и КПП по данным сервиса npchk.nalog.ru. Если контрагент зарегистрирован за пределами Российской Федерации, то для физических и юридических лиц указываются следующие коды:

- Налоговый номер;

- Регистрационный;

- ИНН.

Рис. 4. Ввод реквизитов иностранных контрагентов

Налоговый номер – это налоговый номер, присвоенный налогоплательщику в стране регистрации, аналог ИНН для российских организаций.

Регистрационный номер – это регистрационный номер, присвоенный налогоплательщику в стране регистрации, аналог ОГРН/ОГРНИП для российских организаций.

В том случае, когда иностранная организация встала на учет в налоговую инспекцию в Российской Федерации, ей присваивается ИНН. Причин для постановки на учет может быть несколько: открытие филиала, приобретение имущества на территории РФ, открытие расчетного счета в российском банке. ИНН иностранной организации присваивается единожды и не меняется в течение всего периода деятельности иностранной организации. В том случае, когда иностранная организация получила ИНН по любому из оснований, нужно указать этот ИНН в карточке контрагента.

Для иностранных контрагентов проверка сервисом npchk.nalog.ru не выполняется.

Источник: www.1cbit.ru