Нужно ли сдавать нулевку по УСН за 2019 год?

- Наличия в налоговом периоде дохода.

Отчитаться нужно даже, если вы понесли убыток. В этом случае она будет не нулевая, а с показателями, так как упрощенцы на объекте «доходы» рассчитывают налог от полученного дохода (без учета расходов), а те, кто применяется объект «доходы минус расходы», учитывают полученный убыток при расчете налога.

Факт наличия наемных работников влияет только на порядок уменьшения налога на страховые взносы. На обязанность сдачи отчетности он не сказывается.

- Факт ведения деятельности в целом.

Даже если в налоговом периоде деятельность не велась, дохода не было, и на расчетный счет ничего не поступало, декларацию все равно придется сдать. В этой ситуации законодатель дает упрощенцу выбор: сдать нулевку по УСН или единую упрощенную декларацию (ЕУД).

Как заполнить нулевую декларацию в системе электронного декларирования.

Таким образом, при отсутствии деятельности в налоговом периоде упрощенец должен сдать нулевую декларацию, а при отсутствии дохода или наемных работников — обычную, с показателями.

Форма нулевой декларации по УСН за 2019 год

Состав нулевой отчетности зависит от применяемого объекта:

УСН 6% (доходы)

УСН 15% (доходы минус расходы)

Источник: blogkadrovika.ru

Нулевая отчетность для ИП в 2022 году: порядок и сроки сдачи

Временно приостановлена деятельность? Решили передохнуть или поменять направление бизнеса? Сегодня информация для вас. Не стоит забывать о налоговой отчетности, ведь временное приостановление работы не исключает обязанности по сдаче налоговых деклараций.

Иллюстрация: Everett Collection/Shutterstock

Специалист интернет-бухгалтерии «Моё дело»

Вы можете легко подготовить и сдать любую нулевую декларацию с помощью онлайн-сервиса «Моё дело». Сервис автоматически сформирует отчетность, проверит ее и отправит в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

Что такое нулевая декларация?

Для начала определимся с тем, что такое «нулевая» отчетность . Как такового определения понятия «нулевой» отчетности не существует, оно применимо к отчетности с нулевыми показателями. Это значит, что, если вам необходимо предоставить «нулевую» отчетность, следует воспользоваться унифицированными стандартными формами отчетности, специализированных форм для этого искать не требуется. Часто бизнесмены полагают, что, не имея налога к уплате, они не обязаны отчитываться перед налоговыми службами. Это не так. Налоговая отчетность в фонды предоставляется независимо от деятельности или бездействия предпринимателя и организации.

Зарегистрировав предприятие или предпринимательство, вы становитесь налогоплательщиком, и именно по предоставляемым отчетам налоговая и иные службы определяют суммы налоговых взысканий . Если отчет не сдан, это не значит, что налог автоматически равен нулю, налоговая не может определить сумму налога к уплате и наказывает вас как не предоставившего отчет вовремя.

Поэтому даже если деятельность не ведется вообще, отчетность должна предоставляться в утвержденные сроки.

Пример. Васильева В.С. зарегистрировалась в качестве ИП с видом деятельности пошив одежды по индивидуальным заказам. Хотела осуществлять предпринимательскую деятельность в своем ателье. Но после решила этим не заниматься и никакой деятельности не вела, отчеты не предоставляла.

Она была удивлена, что с нее потребовали отчитаться по ОСНО с предоставлением отчетности по НДС, НДФЛ и заплатить десятки тысяч рублей взносов в фонды. Это значит, что обязанность отчитаться по выбранной системе налогообложения существует даже при отсутствии деятельности или получении убытка по ней. Сроки сдачи «нулевой» отчетности индивидуального предпринимателя соответствуют отчетным периодам по тем налогам, плательщиком которых они являются. Аналогичным образом определяется периодичность сдачи отчетности в Пенсионный фонд и Фонд социального страхования (если у ИП есть наемные работники). В большинстве случаев отчетность придется сдавать ежеквартально и по результатам отчетного года. Состав «нулевой» отчетности может отличаться в зависимости от вида системы налогообложения ИП и отчетного периода .

Вы можете легко подготовить и сдать любую нулевую декларацию с помощью онлайн-сервиса «Моё дело». Сервис автоматически сформирует отчетность, проверит ее и отправит в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

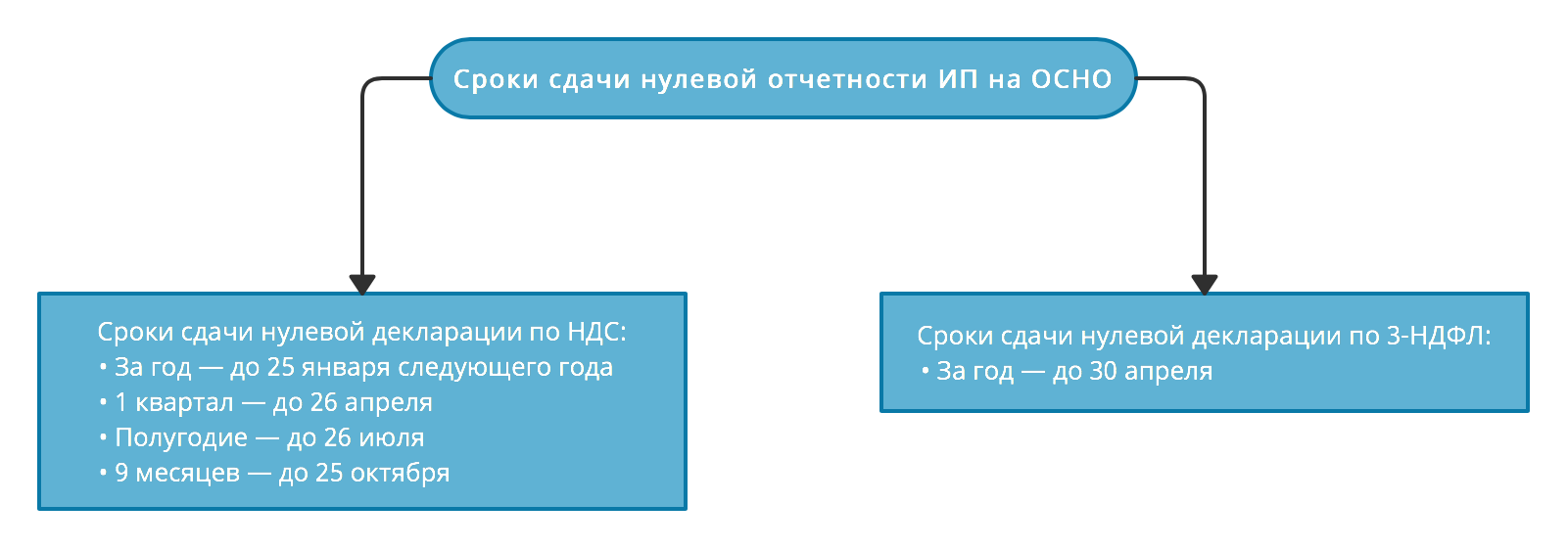

Нулевая отчетность ИП на ОСНО

Для предпринимателей на общей системе состав отчетов следующий: 1. Декларация по НДС — сдается ежеквартально до 25 числа , следующего за окончанием налогового периода. «Нулевая» декларация предоставляется в те же сроки. 2. 3-НДФЛ для ИП, применяющих ОСНО, предоставляется до 30 апреля следующего года, если операций не было — также подаем нулевые сведения.

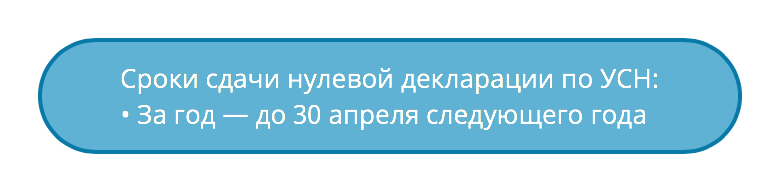

Нулевая отчетность ИП на УСН

Предприниматели на упрощенке, которые не вели деятельности и, соответственно, не получали доходов и не имели расходов, подают нулевую декларацию по упрощенной системе налогообложения один раз в год до 30 апреля .

Замечание : если же деятельность велась, то даже имея убыток, ИП обязан заплатить минимальный налог, применяя упрощенку «Доходы минус расходы».

Кстати, в случае, если деятельность не велась, можно заполнить и бланк единой упрощенной декларации (по ней срок сдачи не позднее 20 января следующего года).

Вы можете легко подготовить и сдать любую нулевую декларацию с помощью онлайн-сервиса «Моё дело». Сервис автоматически сформирует отчетность, проверит ее и отправит в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

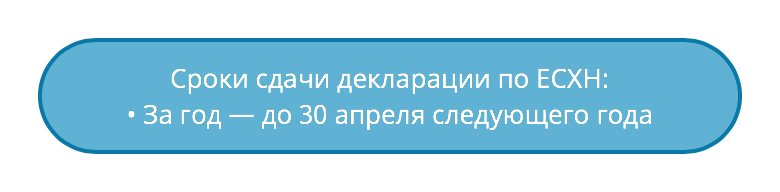

Нулевая отчетность ИП на ЕСХН

Если деятельность не велась, то сдается декларация с нулевыми показателями. Срок сдачи «нулевой» декларации ЕСХН для предпринимателей — до 30 апреля года, следующего за отчетным, то есть за 2020 год ИП сдают «нулевую» декларацию до 30 апреля 2022 года .

Вы можете легко подготовить и сдать любую нулевую декларацию с помощью онлайн-сервиса «Моё дело». Сервис автоматически сформирует отчетность, проверит ее и отправит в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

Нулевая отчетность ИП при совмещении режимов

А вот как быть, если в заявлении на регистрацию ИП указаны несколько видов предпринимательской деятельности, при этом некоторые переведены на патент? Существует риск, что в этом случае плательщика патента оштрафуют за несдачу «нулевых» деклараций по ОСНО, поэтому рекомендуем переходить на «упрощенку» сразу после регистрации и сдавать «нулевки» по УСН, совмещая два режима. Совмещая режимы, например, УСН и патент, при осуществлении одного вида деятельности по другому налогоплательщику следует предоставить нулевую отчетность.

| Бывают нулевые | Не бывает нулевых |

| Декларация по УСН | Налог на игорный бизнес |

| НДС | 6-НДФЛ |

| 3-НДФЛ | 2-НДФЛ |

| Расчет по страховым взносам | СЗВ-М, СЗВ-СТАЖ, ОДВ-1 |

| 4-ФСС | |

| Водный, НДПИ |

К сведению — если декларация «нулевая», это не значит, что ее можно не сдавать или сдать, когда захочется: за нарушение сроков сдачи «нулевой» декларации оштрафуют на 1 000 рублей.

Вы можете легко подготовить и сдать любую нулевую декларацию с помощью онлайн-сервиса «Моё дело». Сервис автоматически сформирует отчетность, проверит ее и отправит в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

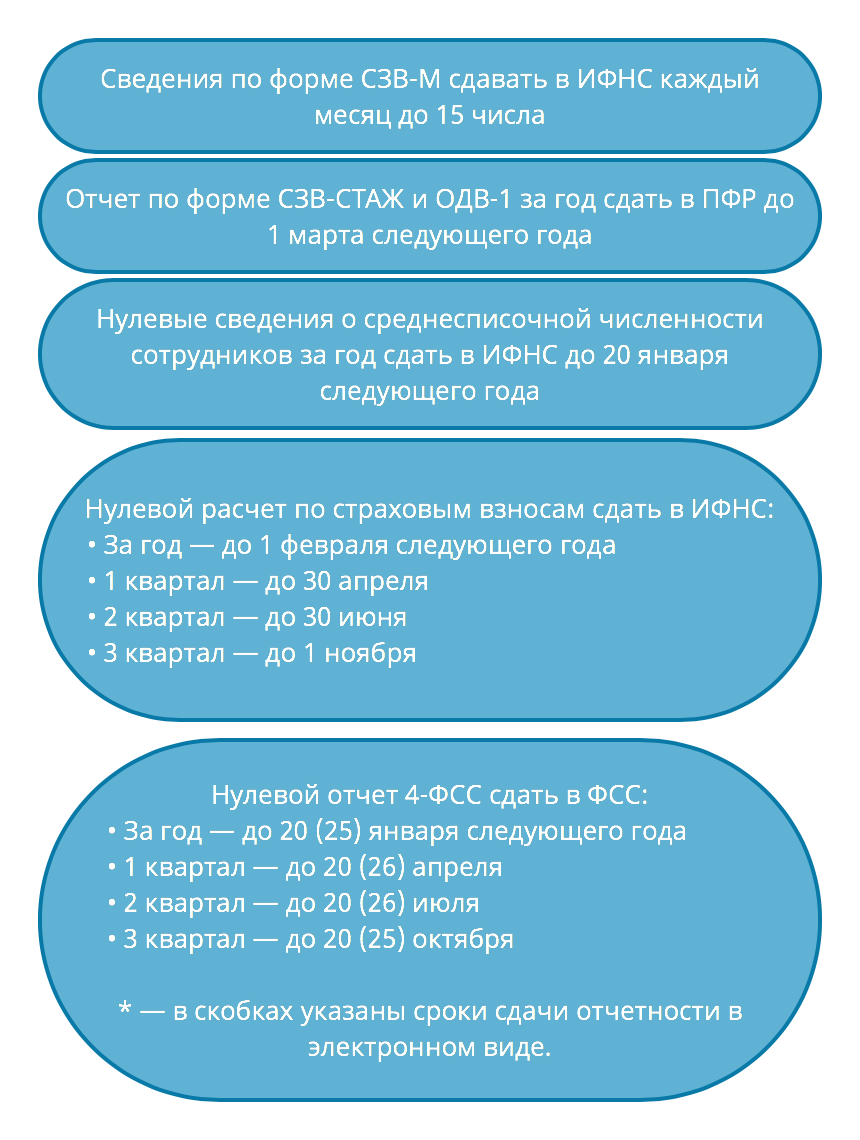

Отчетность за сотрудников (для всех систем налогообложения)

Расчет по страховым взносам (РСВ) представляется ежеквартально, не позднее 30-го числа месяца , следующего за расчетным (отчетным) периодом. Может иметь нулевые показатели, если сотрудники, например, находятся в отпуске без сохранения заработной платы.

ИП, которые не имеют сотрудников и не стоят на учете в качестве работодателей, отчетность за сотрудников не сдают.

ИП, которые состоят на учете в ФСС, подают нулевые расчеты даже при отсутствии работников (например, при увольнении) или фактической деятельности. Предоставлять расчет нужно до 20 числа (25, если электронно) следующего за отчетным периодом месяца. Чтобы не сдавать «нулевки», ИП должен сняться с учета в качестве работодателя.

СЗВ-М, СЗВ-СТАЖ, ОДВ-1 — подаются в ПФР и не могут быть нулевыми. Если есть сотрудники, нужно сдавать форму независимо от начислений. Если работников нет, отчеты не сдаются. По налогу на доходы физических лиц есть две формы — 2-НДФЛ и 6-НДФЛ . Если в течение налогового периода не было доходов, выплаченных физическим лицам, эти формы не сдаются. То есть «нулевых» отчетов по НДФЛ не бывает.

Вы можете легко подготовить и сдать любую нулевую декларацию с помощью онлайн-сервиса «Моё дело». Сервис автоматически сформирует отчетность, проверит ее и отправит в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

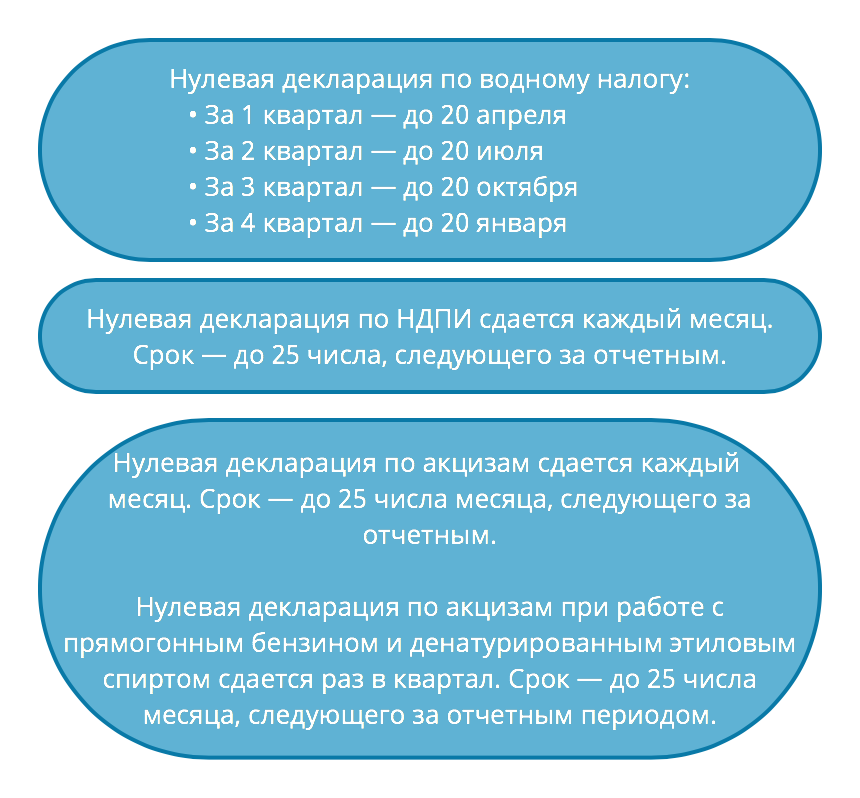

Налоги на всех режимах

Плательщики водного налога (кто пользуется водными ресурсами и имеет на это лицензию) обязаны предоставить в налоговый орган «нулевую» декларацию , даже если в отчетном периоде отсутствует объект налогообложения. В этом случае не важно, производился ли забор, либо акваторией не пользовались. Декларация подается ежеквартально до 20 числа следующего месяца.

Если ИП не является плательщиком данного налога, то и «нулевую» декларацию предоставлять не нужно. Аналогичное правило и для плательщиков налога на добычу полезных ископаемых (НДПИ). Декларация должна быть направлена держателем лицензии в ФНС до конца месяца, следующего за отчетным.

Земельный налог и транспортный предприниматель уплачивает как физическое лицо и декларации не подает . Оплата производится на основании уведомлений налоговой инспекции. При отсутствии движений денежных средств и возникновения объектов налогообложения можно заполнить единую упрощенную декларацию, которая заменит собой отчеты НДС, водный. Отправить ее в ИФНС нужно до 20 числа после окончания квартала. Если ИП является плательщиком акцизов или налога на добычу полезных ископаемых, он должен подать «нулевые» налоговые декларации — включить эти налоги в единую (упрощенную) налоговую декларацию не получится, так как период подачи этих деклараций — каждый месяц (в единую упрощенную налоговую декларацию можно включить только квартальные и годовые налоги).

Как ИП сдавать «нулевую» отчетность

Способы сдачи нулевой декларации также не отличаются от способов сдачи стандартной отчетности. Все отчеты, кроме НДС, могут быть предоставлены на бумажном носителе. НДС принимается только в электронном виде за редким исключением.

Вы можете легко подготовить и сдать любую нулевую декларацию с помощью онлайн-сервиса «Моё дело». Сервис автоматически сформирует отчетность, проверит ее и отправит в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

В конце статьи рекомендуем посмотреть видео, в котором опытный предприниматель подробно рассказывает, почему важно сдавать нулевую отчетность.

Источник: delovoymir.biz

Нулевая налоговая декларация: пояснения 2023 года

Нулевая налоговая декларация заполняется только в одном случае – если на протяжении всего года у ИП или организации ООО не было никаких доходов. Оформляется этот документ очень просто – в нем как обычно нужно заполнить титульный лист, а также строки 010 и 102. Все остальные графы остаются пустыми – в них достаточно поставить прочерк.

- Нулевая декларация: что это такое

- Образец декларации для ИП на УСН

- Титульный лист

- Раздел 1.1.

- Раздел 1.2.

- Раздел 2.1.1.

- Раздел 2.1.2.

- Раздел 2.2.

- Образец документа

Нулевая декларация: что это такое

В законодательстве нет понятия «нулевая декларация», т.е. с юридической точки зрения это полноценный документ, заполняющийся по той же форме, что и «обычная» декларация. Однако в большинстве граф ставятся прочерки, поскольку доходы отсутствуют, и расчеты по уплате налогов проводить не нужно.

Поэтому, даже при отсутствии доходов за весь отчетный период (т.е. за весь год) декларация все равно оформляется и передается в местную налоговую службу. Отказ от предоставления документа облагается штрафом. Его размер составляет 5% от неуплаченной суммы (ежемесячно), максимально 30% от неоплаченной суммы. Минимальный штраф составляет 1000 рублей, даже если ИП или организация не получили никаких доходов за отчетный период.

Образец декларации для ИП на УСН

По общему правилу документ заполняют черной или синей ручкой, символы прописывают во всю величину клетки. Если данные отсутствуют, в поле просто ставится прочерк (значок «–» по центру графы). Также заполнить документ можно и на компьютере – для этого применяется шрифт Courier New, размер 16-18.

Титульный лист

Здесь необходимо указать:

- ИНН – 12 цифр.

- КПП – прочерк.

- Номер корректировки – «0».

- Период – «34».

- Год – предыдущий год (отчетный период).

- Код налоговой инспекции и код учета.

- ФИО предпринимателя – полностью.

- Код ОКВЭД.

- Номер телефона в формате +7 ХХХ ХХХ ХХ ХХ.

- Реквизиты – цифра «1».

- Подпись, дата (печать ставится только в том случае, если она всегда используется предпринимателем).

Обратите внимание! Если поля остаются пустыми (например, после написания фамилии), в них также нужно поставить прочерк. Т.е. в результате заполнения никаких пустых граф остаться не должно.

СКАЧАТЬ Образец декларации для ИП на УСН

Раздел 1.1.

В этом разделе указывают:

- Номер страницы.

- Код ОКТМО.

- Реквизит ИНН.

- КПП – прочерк.

- Во всех остальных полях также ставятся прочерки, поскольку соответствующих данных нет (декларация нулевая). Внизу необходимо поставить дату и подпись, а также печать – при наличии.

Раздел 1.2.

В этом разделе заполняются те же самые данные, внизу ставится дата, подпись и печать. Все остальные графы заполняются прочерками.

Раздел 2.1.1.

Аналогично проставляется номер страницы, реквизит ИНН. В строке «102» указывают:

- цифру «1», если предприниматель использовал труд наемных работников за этот период;

- цифру «2», если наемный труд не использовался.

В остальных графах ставятся прочерки. Исключением – строки со 120 по 123 включительно: в них необходимо указать действующую налоговую ставку (предельной является 6%).

Раздел 2.1.2.

Указывают только ИНН и номер страницы, далее ставят прочерки.

Раздел 2.2.

Здесь тоже проставляются прочерки, за исключением строк с 260 по 263 включительно: в них необходимо вписать налоговую ставку (предельная величина 15%).

Образец документа

Новая форма для ИП в 2023 году не отличается от предыдущих образцов. Образец заполнения декларации представлен выше.

Обратите внимание! Предприниматели должны предоставить документ не позднее 30 апреля года, следующего за отчетным. Передать его можно лично, по электронной почте (при наличии цифровой подписи) или заказным письмом по Почте России.

Образец декларации для ООО на УСН

Заполнение декларации осуществляется точно так же, однако вместо ФИО ИП указывается полное название компании, например : Общество с ограниченной ответственностью «Бенилюкс». Юридическое лицо прописывает не только ИНН, но и реквизит КПП. Остальные поля оформляются точно так же – в большинстве строчек ставятся прочерки.

СКАЧАТЬ Образец декларации для ООО на УСН

Обратите внимание! Декларацию необходимо предоставить до 31 марта года, следующего за отчетным. Передать ее можно также лично, онлайн или по Почте России.

(10 оценок, среднее: 5,00 из 5)

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: vseofinansah.ru