Владелец недвижимости имеет право распоряжаться ею по своему усмотрению, если это не противоречит законам. Он на законных основаниях может ее продавать или сдавать в аренду. Причем проводить такие операции можно, как с физическими, так и с юридическими лицами. Для того чтобы сдать квартиру организации на законном основании, следует разобраться с действующими правилами и рекомендациями.

Можно ли арендовать?

Гражданский (ГК) и Трудовой (ТК) кодекс РФ предоставляет такую возможность.

Важно. Статья 671 ГК РФ устанавливает, что жилое помещение сдается юридическому лицу на основании договора аренды или другого аналогичного договора.

При этом оплату аренды производит организация (компания), но использоваться квартира может только для проживания граждан.

Плюсы и минусы сделки

Договор аренды. Для чего он нужен?

Собственник недвижимости почувствует такие преимущества сделки с юридическим лицом:

- долгосрочность соглашения, т.к. организация не заинтересована постоянно искать новые варианты, и старается заключить долгосрочный договор;

- стабильность оплаты, что контролируется бухгалтерией организации;

- практически полное исключение мошенничества при правильном подходе к проверке учредительных документов перед заключением договора и особенно при госрегистрации документа;

- упрощение решения спорных вопросов через суд, т.к. юридическое лицо никуда не исчезнет.

Существенный минус обнаруживается в случае, когда арендуемая квартира используется для проживания командированных лиц, т.е. фактически становится гостиницей. Частая смена жильцов может не понравиться соседям, а это лишние претензии и жалобы.

Конечно, не совсем добросовестные собственники видят минус в том, что невозможно скрыть реальные доходы от сдачи квартиры, т.к. все оплаты производятся строго по договору, но для законопослушного гражданина это скорее плюс, упрощающий уплату налогов.

Нюансы сделки

При сдаче квартиры организации можно выделить следующие нюансы сделки:

- Сдача помещения производится по договору аренды, заключаемому между физическим (арендодатель) и юридическим (арендатор) лицом. Организация может попросить заключить иной договор на временное пользование квартирой.

- Если договор заключается на срок более одного года, то он подлежит госрегистрации (п.2 ст.609 и п.2 ст.651 ГК РФ). При меньшем сроке аренды регистрация не обязательна.

- Организация в обязательном порядке (п.1 ст.230 Налогового кодекса РФ) ведет учет выплаченных физическому лицу доходов. По заявлению собственника квартиры она начисляет и перечисляет в бюджет НДФЛ.

- Квартира передается арендатору по Акту передачи в соответствии со ст.655 ГК РФ.

Важно. Закон не ограничивает выбор арендатора. Им может являться частная фирма, государственная организация или компания, воинская часть и т.д.

При сдаче квартиры военным надо учитывать, что договор имеет установленную, военную форму, а предоплата не предусматривается.

Нужна ли собственнику проводить сдачу декларации 3-НДФЛ?

При сдаче квартиры в аренду организации физическим лицом все обязанности по учету доходов ложатся на арендатора.

В срок до 1 апреля организация обязана подать в налоговый орган (по месту своего нахождения) данные о фактических доходах, выплаченных гражданину за отчетный год, с указанием начисленного и перечисленного налога. Это освобождает арендодателя от подачи декларации по форме 3-НДФЛ. Организация направляет в налоговую инспекцию справку по форме 2-НДВЛ.

Если организация не производила налоговых отчислений, то собственник недвижимости сам должен подать декларацию 3-НДФЛ в срок до 30 апреля. Обычно такие обстоятельства возникают в случае подачи арендодателем соответствующего заявления арендатору о том, что уплату налога он будет производить самостоятельно. В соответствии со ст.224 НК РФ НДФЛ составляет 13% от полученного от аренды дохода.

Когда собственник жилья оформляется в качестве индивидуального предпринимателя (ИП), то он выступает, как юридическое лицо. Он сам подает сведения в налоговую инспекцию по форме 2-НДФЛ и уплачивает налог в размере 6% от полученного дохода.

Как правильно составить договор?

Важно. Договор аренды составляется обязательно в письменной форме (п.1 ст.609 ГК РФ) с подписью сторон и печатью организации.

В документе приводятся:

- полные данные об арендодателе и арендаторе;

- адрес квартиры;

- срок аренды;

- сумма арендной платы;

- порядок оплаты.

Состояние помещения, наличие мебели и оборудования фиксируется в Акте передачи. В договоре можно отразить:

- обязанности сторон по содержанию помещения, в т.ч. по проведению ремонта;

- а также порядок уплаты коммунальных услуг;

- отдельным пунктом выделяются условия досрочного прекращения действия соглашения.

Принципиальным вопросом считается использование арендуемого помещения. В договоре рекомендуется оговаривать, кто имеет право проживать в квартире (постоянное проживание сотрудника с семьей, временное проживание сотрудников до приобретения постоянного жилья, проживание командированных лиц и т.д.).

Целесообразно оговаривать состав проживающих, т.е. максимальное количество жильцов. Желательно указывать необходимость согласования с арендодателем изменения состава проживающих лиц.

- Скачать бланк договора аренды квартиры

- Скачать образец договора аренды квартиры

При заключении договора потребуются такие документы:

- удостоверение личности физического лица;

- документ, подтверждающий право собственности;

- справка об ИНН (он обязательно вписывается в документ);

- свидетельство государственного пенсионного страхования;

- банковские реквизиты сторон.

Важно. Если собственник оформлен в качестве ИП, то дополнительно предоставляется документ об его регистрации, а также копия решения о переходе на упрощенную систему налогооблажения и выписки из ЕГРЮЛ.

Аренда в командировке

Многих интересует, возможна ли аренда квартиры в командировке у физических лиц. Да, но есть некоторые нюансы.

Можно ли сотруднику взять жилье у физического лица?

Работник организации имеет право на найм жилого помещения по своему усмотрению с компенсацией расходов в соответствии с коллективным договором и нормативными актами (ст.168 ТК РФ и п.11 Положения, утвержденного Постановлением Правительства РФ от 13.10.2008 г. N 749). Предельные размеры компенсации проживания без обложения налогом оговорены п.3.ст.217 НК РФ и составляют:

- для городов России – 700 руб/сутки;

- для загранкомандировок – 2500 руб/сутки.

Для законной аренды квартиры в командировке необходимо заключить Договор найма жилого помещения с его собственником. Документ составляется в письменной форме, причем допускается рукописный, печатный или набранный на принтере вариант. Важно, чтобы в нем было отражено:

- полные личные данные арендодателя и арендатора с указанием реквизита удостоверений личности (паспортов);

- тип жилого помещения (квартира, комната, дом) и его адрес;

- права и обязанности сторон;

- арендная плата и условия ее выплаты;

- срок действия договора, срок проживания;

- дата составления документа.

Важно. Договор оформляется в 2-х экземплярах.

Регистрация и нотариальное заверение не предусматривается.

- Скачать бланк договора найма квартиры

- Скачать образец договора найма квартиры

Для оформления документа достаточно предъявить паспорта обеими сторонами.

Однако арендатору рекомендуется проверить документ, подтверждающий право распоряжения помещением (собственности), и наличие иных жильцов.

На практике возможен и другой вариант проживания в арендованной квартире. Ее может снимать организация, куда направлен командированный работник другой компании.

В этом случае арендатор выдает квитанцию об оплате проживания в арендованном помещении, получив наличные деньги.

Документы для бухгалтерского учета, подтверждающие расходы за найм

Компенсация проживания в арендованном помещении осуществляется на основании документов, подтверждающих данный факт (п.1 ст.252 НК РФ). При этом признается только период фактического проживания.

Не принимается в расчет предварительное бронирование и период временного отъезда в другой город, т.е. периоды, в течение которого помещение пустовало (Письмо Минфина РФ от 25.03.2010 г. N 03-03-06/1/178).

Внимание. Основным документом, подтверждающим расходы, является расписка арендатора.

В ней необходимо указать:

- сведения о получателе и плательщике с указанием паспортных данных и адресов прописки;

- передаваемую сумму;

- назначение платежа и срок проживания;

- дату получения денег.

- Скачать бланк расписки о получении денег за аренду квартиры

- Скачать образец расписки о получении денег за аренду квартиры

Оплата может производиться с личного расчетного счета командированного лица или банковской картой. В этом случае нужен документ о проведенной операции. Могут приниматься к оплате документы по уплате коммунальных услуг за время аренды помещения, если условия ее проведения оговорены Договором найма.

Для получения компенсации расходов на аренду жилья достаточно представить в бухгалтерию следующие документы:

- Приказ руководителя о командировании в конкретный город.

- Командировочное удостоверение с отметками о прибытии и убытии, проездные документы.

- Договор найма.

- Расписка арендодателя в получении арендной платы.

Это полный перечень необходимых документов, и требование дополнительного подтверждения незаконно. Проблема может возникнуть при их отсутствии. В этом случае компенсация осуществляется по минимальным суммам расчетным путем в пределах установленных норм.

Собственник квартиры имеет законное право сдавать ее в аренду любой организации, при условии использования в качестве жилого помещения. Для этого необходимо заключить договор аренды. Долгосрочность соглашения и надежность платежей обуславливает преимущества такой сделки. Арендовать помещение может и командированный сотрудник организации путем заключения договора найма с последующим предоставлением необходимых документов в бухгалтерию для компенсации расходов.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас

+7 (499) 938-94-16 (Москва)

+7 (812) 467-39-65 (Санкт-Петербург)

Это быстро и бесплатно !

Источник: zhivem.pro

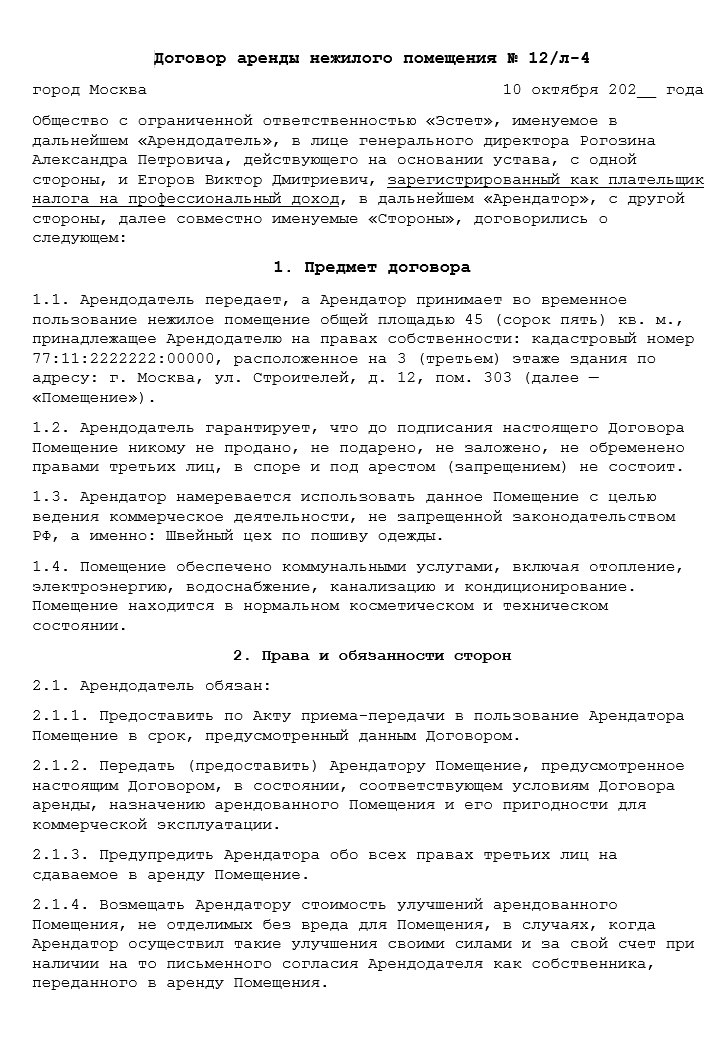

Составляем арендный Договор на Помещение между предприятием и Самозанятым

Физическому лицу (в том числе предпринимателю) перешедшему на режим (НПД) для ведения бизнеса может потребоваться офисное или производственное помещение. Арендовать его Самозанятому гражданину законодательство не запрещает . Следовательно, нужно понять, как оформить договорные отношения между сторонами правильно, на основании закона и с наименьшими затратами.

Правила составления Договора аренды нежилого помещения с Самозанятым лицом (предпринимателем) мы рассмотрим в этой статье.

Правовой образец в 2022-2023 году

Предлагаем вам актуальный вариант договора аренды с Самозанятым, который вы прямо сейчас можете скачать на странице:

Договор аренды помещения (скачать пустой бланк бесплатно в формате word)

Заполненный вариант (заполненный образец) Наглядный пример ниже на странице ↓

Составляете документ впервые? Боитесь ошибиться? Читайте материал до конца.

Правовая сторона

Договорные взаимоотношения с Самозанятым регулирует ГК РФ. Основные условия содержания договора аренды устанавливает гл. 34 ГК РФ . Эти нормы не противоречат 422 ФЗ , который контролирует деятельность Самозанятого.

Если площади в аренду сдает организация или ИП, то соглашение обязательно оформляется письменно, именно таковы требования ст. 609 ГК . Эта же статья регулирует порядок регистрации соглашения в государственных органах.

Срок действия договора определяется его условиями. Если срок окончания аренды не указан, то он считается бессрочным.

Правила составления документа

Договор аренды рабочего места для Самозанятого не имеет стандартизированной формы. Составляется в простом письменном виде, согласно общим нормам и требованиям к деловой документации. Такой документ можно составить самостоятельно, без привлечения помощи юриста.

Силу документ будет иметь при наличии необходимых реквизитов:

- Наименование организации,

- Название документа и его номер,

- Место составления,

- Дата подписания,

- Наименование сторон,

- Описание события. Обязательно: сумма аренды (без указания арендной платы соглашение не действительно ( Ст.654 ГК РФ )) и описание помещения,

- Подпись (должность, расшифровка).

Исполненным соглашение будет считаться после подписания акта приема-передачи, если иное не предусмотрено в договоре.

Печать ставится при наличии или по договоренности сторон. Это не входит в перечень обязательных реквизитов.

Важные разделы договора

Рассмотрим подробнее заполенние отдельных разделов договора:

| Часть | Описание раздела |

| Преамбула | Это вводная часть, которая содержит реквизиты и общую информацию о сторонах сделки: наименование и номер документа, место заключения договора, дата, данные сторон, ответственные лица. Кроме того, нужно обозначить статус Самозанятого и указать, что он является плательщиком НПД. |

| Предмет | Арендодатель обязуется сдать в аренду, за плату, имущество арендатору на определенный/неопределенный срок, для конкретных целей. Подробное описание имущества. Подтверждение прав собственности на объект (данные свидетельства). |

| Права и обязанности сторон | Права арендатора . Снижение платы при ухудшении условий аренды, первоочередное право аренды на новый срок, субаренда (по согласованию), проведение ремонтных работ. При отсутствии срочного капитального ремонта от арендодателя провести работы самостоятельно с последующей компенсацией или расторгнуть договор. Обязанности арендатора . Своевременность платежей, использование имущества согласно договору и цели назначения. Оплата коммунальных услуг, обеспечение порядка. Косметический ремонт. Информирование арендодателя при смене или лишении статуса Самозанятого. Предоставление арендодателю чеков после оплаты. Возвращение имущества в надлежащем виде при прекращении сделки. Права арендодателя . Проверка содержания арендуемого объекта. Право на расторжение договора и компенсацию убытков при серьезных нарушениях. При нарушении сроков оплаты арендодатель может потребовать преждевременной оплаты, но не более чем за 2 месяца. Обязанности арендодателя . Сдача имущества в надлежащем виде, согласно прописанным требованиям. Предоставление доступа к нему в указанный срок. Капитальный ремонт. Компенсация существенных улучшений имущества арендатору. Принять арендуемый объект после прекращения соглашения в указанные сроки. |

| Цена | Сумма аренды указывается за всю площадь или рассчитывается за кв.м. Цифрами и прописью. Устанавливаются сроки, порядок расчетов и способ платежей. Оплата коммунальных услуг, электроэнергии, интернет и пр. Условия изменения платы за аренду — по договоренности, но не более одного раза в год. |

| Ответственность контрагентов | Нарушение пунктов соглашения регулируется законодательством РФ. Если имущество передано с нарушением сроков или есть недочеты, препятствующие деятельности арендатора, то арендодатель должен компенсировать причиненный ущерб. Необходимо обозначить пеню на просрочку по платежам аренды и штраф при несоответствии использования имущества по его назначению. |

| Срок действия и порядок расторжения | Определить срок, на который заключается договор аренды. Условия и сроки по его продлению или расторжению. Если ни одна из сторон не подала на расторжение — договор продлевается без подтверждения с теми же условиями, на тот же срок. |

| Заключительные положения | Решение разногласий переговорами или судебным путем. Гарантии арендодателя, что по имуществу отсутствуют обременения. Условия по внесению изменений и дополнений. Информация о количестве экземпляров договоров. Форс-мажор и пр. |

| Приложение | В зависимости от ситуации: акт приема – передачи, дополнительное соглашение, график платежей, подробное описание имущества, документ с расчетами размера аренды, техническая документация, расписка по принятию предоплаты и пр. |

07 сентября 2023

- 33418 просмотров

Источник: trudko.ru

Все что стоит знать, если планируете сдавать в аренду нежилое помещение

Процесс сдачи в аренду нежилых помещений юр. лицом либо физ. лицом имеет некоторые нюансы и порой вызывает много вопросов. Для осуществления деятельности любой организации требуется соответствующее помещение, которое далеко не всегда возможно приобрести в собственность. Именно поэтому целесообразнее арендовать необходимую площадь.

Порядок сдачи в аренду нежилого помещения физическим лицом

Требуется ли физ. лицам регистрация ИП

В гражданском кодексе РФ в статьях 130 и 213 п. 1 закреплено право любого физического и юридического лица обладать нежилым имуществом.

Гражданин, являющийся собственником той или иной площади, согласно закону, способен владеть этой недвижимостью, распоряжаться и пользоваться по собственному усмотрению. Данное право отмечено в 209 статье ГК РФ. Сдача в аренду нежилого помещения – привилегия любого гражданина, закреплённая 608 статьёй ГК РФ.

Из вышеизложенных данных следует, что физическое лицо может реализовать своё право на распоряжение недвижимостью, находящейся у него в собственности. При этом он не обязан становиться индивидуальным предпринимателем (т. е. открывать ИП), потому как российское законодательство не содержит подобного условия.

Исключение составляет ведение предпринимательской деятельности физ. лицом с помощью сдачи в аренду площади. В таком случае необходимо открытие ИП.

В каких случаях необходимо получение статуса ИП

Физические лица могут заниматься предпринимательской активностью только после прохождения соответствующей процедуры регистрации и получения статуса ИП. Однако гражданин не обязан становиться юридическим лицом (ст. 23 п. 1 ГК РФ).

Предпринимательскую деятельность отличает несколько характерных черт:

- регулярное получение денежной выручки в результате пользования имуществом (ст. 2 ч. 1 ГК РФ);

- ведение учётности по операциям и сделкам;

- наличие устойчивых связей со съёмщиками;

- приобретение недвижимости для получения прибыли при её реализации либо в процессе пользования;

- регулярное совершение сделок в конкретный период;

- покупка нескольких нежилых помещений с аналогичной целью.

Ключевым фактором для признания предпринимательством сдачи в аренду физ. лицом недвижимости, является приведение доказательств того, что осуществляемые сделки относятся к деятельности с целью получения постоянного дохода.

К примеру, таким подтверждением может выступать подписание арендного договора на один год и более, многократное совершение сделок с теми же юридическими лицами и т. д. В таком случае гражданин обязан произвести регистрацию ИП.

Последствия за совершение незаконной предпринимательской деятельности

При осуществлении предпринимательства с помощью сдачи в аренду площади физ. лицом, не прошедшим соответствующую регистрацию ИП, в его отношении возбуждается судебное производство.

Правонарушитель привлекается по одному из двух видов ответственности:

- уголовной (взыскание до 300 тысяч рублей, назначение обязательных работ в сумме до 480 часов, штраф в размере дохода за 2 года или арест до полугода по 171 статье УК РФ);

- административной (взыскание от 500 до 2 тысяч рублей по статье 14.1 части первой КоАП РФ).

Правила заключения арендных договоров

В российском законодательстве отсутствуют специальные правила по регулированию передачи нежилых помещений в аренду, поэтому при составлении договора необходимо ориентироваться на Главу 34 ГК РФ, включающей в себя общие сведения об аренде.

Основываясь на 606 статье ГК РФ, арендодатель, который в этом случае не относится к юридическим лицам, обязуется передать арендуемую площадь арендатору во временное использование или владение после внесения определённой оплаты.

Составление самого договора происходит в соответствии со статьями 434 ч. 2 и 609 ч. 1 ГК РФ в письменном виде и с подписанием бумаг обоими участниками.

В договоре необходимо указание следующих условий, без которых документ будет считаться недействительным:

- реквизиты обеих сторон, заключающих соглашение;

- характеристики арендуемого объекта (по ст. 607 ч. 3 ГК РФ без указания этих данных заключение невозможно);

- условия пользования объектом;

- сумма выплат за арендование.

Период действия в документе может не указываться, тогда договор относится к заключённым на неопределённое время (статья 610 часть вторая ГК РФ).

Также в тексте должен присутствовать код по ОКВЭД (общему по территории России классификатору различных видов экономической деятельности). Для арендования нежилых помещений используется ОКВЭД под номером 70.20.2.

В характеристики объекта входят:

- инвентарный номер;

- точный адрес (включая этаж и местонахождение на этаже);

- функциональное назначение (например, офисное, для склада и т. д.);

- наименование;

- площадь.

Договор называется официально заключённым только после факта его регистрации в гос. органах Росреестра (609 статья ГК РФ). При составлении с физическими или юридическими лицами на период до одного календарного года договора не требуют соответствующей регистрации и могут заключаться в любой форме (то же касается продления договора на тот же период).

Для гос. регистрации потребуются перечисленные ниже документы:

- заявление (предоставляется нотариусом либо специалистом, принимающим необходимые бумаги);

- кадастровый паспорт нежилого помещения;

- договор со всеми имеющимися приложениями;

- удостоверение личности (паспорт);

- квитанция об уплате госпошлины (1 000 рублей);

- дополнительная документация, если необходима (согласие супруга, разрешение от органов опеки и т. д.).

Налогообложение арендодателя

Любое помещение, которое приносит доход, подлежит обложению налогом. Сроки уплаты и порядок его расчёта зависят напрямую от статуса налогоплательщика:

- 6% от суммы арендной платы при УСН с дополнительными страховыми взносами (для ИП);

- 13% НДФЛ с оплатой единожды (для физ. лиц ст. 208 п. 1 пп. 4 НК РФ).

При уклонении от уплаты налогов следует уголовная ответственность либо взыскание административного штрафа.

Порядок сдачи в аренду нежилого помещения юр. лицом

В качестве арендодателя может выступать и юридическое лицо (например, агентство недвижимости). На основании статей 213 п. 1, 209 п. 1–2, 608 Гражданского кодекса юридические лица имеют те же права на владение, распоряжение и пользование недвижимым имуществом, что и физические.

Ограничение на количество имеющихся или сдаваемых нежилых помещений отсутствует, что закреплено частью 2 статьи 213 ГК РФ.

Особенности сдачи в аренду помещений юр. лицами

Заключение арендного договора и регулирование возникших после этого отношений, происходит с ориентированием на статьи ГК РФ с 606 по 670.

Код для деятельности юридических лиц по ОКВЭД указывается 70.20.2. Документ должен составляться исключительно в письменном виде независимо от того, на какой период времени требуется аренда помещения, если один из участников имеет статус юридического лица (ст. 609 ч. 1 ГК РФ).

Все договора должны также обязательно содержать указанные ниже данные, без которых документ не будет признан действительным:

- характеристика сдаваемого помещения;

- реквизиты участников, заключивших соглашение (432 и 606 статьи ГК РФ);

- сумма выплат за арендование;

- нюансы пользования помещением и его ремонта;

- подписи обеих сторон;

- при отсутствии в тексте документа срока заключения договора, он признаётся заключённым на неопределённое время (статья 610 часть вторая ГК РФ).

Договор и все приложения к нему подлежат регистрации в гос. реестре при подписании на срок больше одного календарного года. Только после этого он считается официально заключённым (609 статья ГК РФ). Для осуществления регистрации в гос. органах юридическому лицу потребуется следующая документация:

- заявление о регистрации;

- подписанный договор со всеми приложениями;

- кадастровый паспорт помещения;

- подтверждение правового статуса юридического лица (свидетельство о гос. регистрации, учредительные документы и прочее);

- бумаги, подтверждающие уплату госпошлины (15 000 рублей);

- дополнительные документы, если требуются (например, документы, подтверждающие полномочия представителей арендатора либо юридического лица и т. д.).

Аренда нежилого помещения у физического лица

При заключении договора аренды с арендодателем, не являющимся юридическим лицом, необходимо обратить внимание на следующие нюансы:

- в документе должны быть указаны адрес и характеристики объекта;

- арендные выплаты не подлежат начислению НДС в связи с тем, что договор заключается с физ. лицом;

- в сумму выплат за арендование могут входить также коммунальные платежи;

- выплаты производятся несколькими вариантами – безналичным способом на банковский счёт физ. лица или наличными средствами;

- изменение размера платы может происходить не более раза ежегодно (ст. 614 ч. 3 ГК РФ);

- при указании срока аренды более одного года необходимо зарегистрировать договор в территориальном органе Росреестра.

Источник: yuristznaet.ru