Для рационального использования финансовых средств любая компания может сэкономить на приобретении кассовой техники, стоимость и обслуживание которой нельзя назвать дешевыми. Но нужно учитывать все юридические и правовые аспекты, чтобы при первой налоговой проверке не оплачивать штрафы.

Об особенностях применения кассового аппарата

Об особенностях применения кассового аппарата

Согласно действующему законодательству, в 2016 году ИП или организации обязаны применять контрольно-кассовую машину (ККМ) при выполнении работ или продажи определенной продукции в случае оплаты наличностью или банковской карточкой. Выступает ли компания в роли посредника или работает от своего имени при этом, значения не имеет.

Но бывают случаи, при которых ККА (контрольно-кассовый аппарат) не нужен. К примеру, при работе на патентной системе налогообложения.

В таком случае покупателю по его требованию должен выдаваться документ, подтверждающий передачу денег. В роли такого документа может выступать квитанция или чек, оформленные по всем правилам.

Патент и ККТ. Кто должен применять кассу на патенте?

Использование контрольно-кассового аппарата при патентной системе

Применение кассового аппарата при ПСН – непростой момент, который имеет свои подводные камни. Цель разработки данной системы – создание более простой и понятной версии УСН (упрощенная система налогообложения). Работа на патенте подходит ИП, которые не желают вести подробную и сложную бухгалтерскую отчетность. Удобство – главный плюс данной системы.

При покупке патента нет необходимости ежемесячно посещать органы налоговой службы. Предприниматель освобождается от заполнения деклараций и уплаты налогов. Он должен оплачивать только страховые взносы. Расчет суммы, подлежащей к уплате, выполняется налоговым органом и прописывается в патенте. Поэтому итоговые платежи просты и понятны для ИП.

Основными плюсами ведения бизнеса на патентной системе налогообложения можно назвать:

- прозрачность;

- простота;

- невысокая стоимость патента (но не во всех случаях);

- возможность применения ко многим видам предпринимательской деятельности;

- освобождение от уплаты налогов;

- возможность купить несколько патентов в разных регионах;

- отсутствие отчетности в виде декларации, а значит, и бюрократических трудностей, связанных с ее заполнением и проверкой;

- не предусматривается использование ККМ, в связи с чем не требуются деньги на ее приобретение, регистрацию и сервисное обслуживание.

Стоимость патента рассчитывается как возможный доход за год. Поэтому в 2016 году по каждому патенту необходимо вести книгу учета прибыли. Делается это для того, чтобы доказать, что предприниматель получает доход не больше 60 млн. руб. в год.

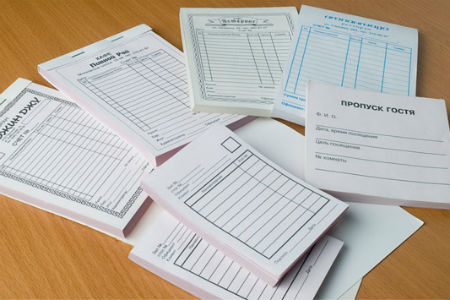

Особенности применения кассового аппарата при работе на патенте

Специфика применения кассового аппарата при патенте прописана в Законе №54-ФЗ «О применении кассовой техники», в котором написано, что бизнесмены, которые ведут деятельность на ПСН, имеют право производить финансовые расчеты наличностью или с применением банковских карточек без использования ККМ. При этом если покупатель потребует подтверждение передачи денег за услуги или приобретенный товар, ему необходимо предоставить бланк строгой отчетности.

Это означает, что решение об использовании ККМ предприниматель принимает самостоятельно. Если при ведении бизнеса кассовый аппарат не нужен, его не устанавливают. Но если компания в своей деятельности не использует регистратор расчетных операций, отказать покупателю в выдаче расчетного документа она не имеет права. Это строгое нарушение.

Если клиент требует расчетный документ, то предприниматель обязан его выдать, при этом в 2016 году не предусмотрено строгих форматов такого бланка.

Главное, чтобы в нем были прописаны следующие поля:

- название документа, его номер;

- контактные данные ИП;

- идентификационный код продавца;

- вид услуг или название оплачиваемых товаров;

- стоимость товара или услуги в денежном эквиваленте;

- величина оплаты;

- должность, ФИО лица, которое отвечает за проведение сделки, его личная подпись;

- печать (при наличии);

- другие реквизиты, которые характеризуют реализуемую продукцию или выполненные работы.

Действующее законодательство России позволяет предпринимателям, работающим на патентной системе налогообложения не регистрировать и не применять в своей деятельности ККМ. Но это не освобождает его от выдачи бланка строгой отчетности клиенту по его требованию.

Изменения в законодательстве

В 2016 году предпринимателей, работающих на патенте, могут ожидать некоторые изменения. Уже разработан законопроект об обязательном использовании кассового аппарата при ПСН. Поправки и нововведения Закона №54-ФЗ вступят в силу после рассмотрения и одобрения Правительством РФ. Также данный законопроект предполагает и другие нововведения. К примеру, компании, занимающиеся реализацией товаров или предоставлением услуг, будут обязаны передавать сведения о каждой продаже в органы налоговой службы через оператора фискальных данных.

При этом, бизнесмены, которые использовали старые образцы кассовых аппаратов, должны будут перейти на новые ККМ в течение 3 лет. В этот период позволяется использование кассовых аппаратов, что были зарегистрированы до 2016 года.

Кто имеет право работать на патенте и не использовать кассовый аппарат

Патентная система налогообложения очень проста и выгодна для многих видов бизнеса. Но по состоянию на 2015 год назвать ее востребованной и распространенной сложно. В прошлом году из 3,6 млн. ИП только 122 тыс. работали на патенте, это примерно 3,5% от всех бизнесменов.

Такая ситуация обусловлена тем, что ПСН разработана достаточно недавно (с 2003 года) и нужна для желающих упростить сдачу отчетности. Ее преимущества частично дублируют другие налоговые режимы – УСН и ЕНВД.

Кто может работать на ПСН в 2016 году и не применять кассовый аппарат (ККМ):

- ИП.

- Годовой доход компании не должен быть более 60 млн. руб. Если предприятие работает по упрощенной и патентной системе налогообложения одновременно, учитывается сумма прибыли по двум режимам.

- Численность персонала не может быть больше 15 человек (по всем видам работ), включая руководящие должности.

- Сфера, в которой работает компания, должна соответствовать п.2 ст. 346.43 Налогового кодекса РФ.

- Не разрешается применение ПСН в рамках договоренностей товарищества.

Не забудьте! Переход на патентную систему налогообложения носит разрешительный характер и основан на подаче заявления об изменении налогового режима. Получив патент, ИП имеет право работать без кассового аппарата, если он не нужен для его работы.

Заявление на оформление патента направляется в органы налоговой службы. В 2016 году такое заявление можно подать в момент регистрации ИП, но только если место жительства бизнесмена и место действия патента совпадают.

Кассовый аппарат при ЕНВД для индивидуальных предпринимателей

Аудит кассовых операций и кассы ИП

Кто может работать без кассы, а кто обязан ее иметь?

Свежие записи

Что такое акциз и что к нему относится

Что означает оферта?

Аванс и зарплата:расчет и сроки выплаты

Подлинность больничного листа

Изменения в ЕГРИП

Источник: ipprof.ru

Онлайн-касса для ИП в 2023 году: особенности и этапы подключения

Большинство ИП, которые продают товары или оказывают услуги, обязаны регистрировать все расчёты с покупателями в онлайн-кассе. Это устройство в режиме реального времени передаёт данные о продажах ОФД, который обрабатывает и направляет их в налоговую службу. Порядок применения контрольно-кассовой техники описан в 54-ФЗ и различается в зависимости от сферы деятельности и системы налогообложения компании.

Что такое онлайн-касса

Все кассовые аппараты с установленным фискальным накопителем (ФН) — онлайн-кассы. До 2017 года ККМ оснащались электронной контрольной лентой, которая сохраняла данные о расчётах, но не отправляла их онлайн. Современные модели касс должны быть оборудованы ФН – криптографическим модулем, который записывает, хранит и отправляет фискальные данные (кассовые чеки, отчёты об открытии и закрытии смены и т.д.) в онлайн-режиме.

Как данные с кассы попадают в налоговую

После проведения любой кассовой операции ФН отправляет данные с уникальным фискальным признаком ОФД. Оператор обрабатывает и передаёт эти данные в налоговую.

Задача предпринимателя — передать корректную информацию оператору фискальных данных, который, в свою очередь, обязан шифровать и хранить их копии на своих серверах и отправлять в ФНС.

Подключенная к интернету касса мгновенно передаёт фискальные данные в ОФД без возможности их изменения. Без соединения с интернетом ККМ все равно будет хранить информацию о расчетах в памяти ФН и передаст их, когда аппарат подключится к сети. Если не отправлять данные в ОФД больше 30 дней, ФН автоматически заблокируется.

Какая информация должна быть в чеке покупателя

Список обязательных реквизитов для кассового чека приведен в 4 статье 54-ФЗ. Большинство информации заполняется один раз при настройке кассы и в дальнейшем присваивается автоматически.

В кассовом чеке должны быть указаны данные о компании и кассе:

- ИНН собственника ККТ;

- Применяемый налоговый режим;

- Номер ФН;

- Регистрационный номер кассы;

- Заводской номер кассы;

- Сайт налоговой.

Информация о точке продаж и кассире:

- Порядковый номер чека за рабочую смену;

- ФИО, ИНН и должность кассира (ИНН не печатается, но указывается);

- Дата, время и адрес продажи;

Данные об операции:

- Наименование документа;

- Форма расчёта (наличный, безналичный и т.д.);

- Признак расчёта (приход, расход и т.д.);

- Наименование, цена за единицу и количество ТРУ;

- Общая стоимость покупки;

- Сумма и ставка НДС (может не указываться, если ИП не платит этот налог. В этом случае в чеке должно быть указано «Без НДС»);

- Порядковый номер фискального документа;

- QR-код для проверки чека;

- Фискальный признак чека.

Какие ИП должны установить онлайн-кассу

Согласно 54 Федеральному закону, большинство индивидуальных предпринимателей обязаны использовать онлайн-кассы для своих расчётов. Исключение составляют компании, которые соответствуют критериям, перечисленным во второй статье закона.

Кому не нужен ККТ для ИП

Предприниматели, получающие оплату за свои товары и услуги от юридических лиц безналичным переводом на счёт, освобождены от применения кассовой техники.

Также онлайн-касса не понадобится тем, кто перешёл на режим «Налог на профессиональный доход» — другими словами, зарегистрировался как самозанятый.

От применения кассового аппарата для ИП освобождены некоторые сферы предпринимательской деятельности:

- продажа бумажных газет и журналов в киосках;

- питание в образовательных учреждениях;

- реализация мороженого или разливных напитков в киосках;

- продажа билетов и абонементов в государственные театры (с рук или лотка);

- торговля без оборудованного прилавка на рынках или в общественных местах;

- услуги, которые оказываются внутри государственных библиотек;

- бытовые услуги: ремонт обуви, изготовление ключей, сдача собственности в аренду, работа носильщика, услуги няни и сиделки;

- продажа бахил в розницу и др.

Часть предпринимателей вправе подтверждать расчёты с покупателями документом с реквизитами и данными о продаже, заменяющим кассовый чек:

- некоторые ИП на патенте (перечислены во 2 статье 54-ФЗ);

- предприниматели, которые ведут деятельность в регионе из перечня отдалённых или труднодоступных местностей.

Нужна ли касса ИП онлайн-магазину

Это зависит от того, как расплачивается покупатель. Существует несколько вариантов продажи товаров через интернет:

- Оплата на сайте продавца. Если вы реализуете товары на собственном сайте, то на вас действуют общие обязательства по установке кассового аппарата, описанные в 54-ФЗ.

- Сотрудничество с маркетплейсами. Если вы разместили своё предложение на одной из существующих торговых площадок, вам не нужно приобретать онлайн-кассу. Маркетплейс сам выдаст покупателю чек и переведёт вам деньги безналичным платежом.

- Доставка курьером. Вам не нужно приобретать ККТ, если вы заключили договор со службой доставки, которая берёт регистрацию чеков на себя. Зачастую такой договор предусматривает комиссию за каждую проведенную продажу.

Нужен ли кассовый аппарат для ИП без работников

Кассовую технику вводили в сферу торговли и услуг постепенно: для некоторых видов деятельности, в том числе для ИП без работников, действовала отсрочка, которая закончилась в июле 2021 года. Сейчас на всех предпринимателей действуют общие правила применения ККТ.

Преимущества онлайн-кассы

Среди преимуществ использования онлайн-касс:

- Быстрая передача данных: касса отправляет данные в ОФД и получает подтверждение операции всего за 3 секунды;

- Прозрачность расчётов: клиент может проверить любой чек по QR-коду или фискальному признаку и сумме;

- Защита информации: фискальные данные хранятся на защищенном накопителе, их невозможно скорректировать;

- Упрощенная процедура подключения: можно зарегистрировать ККТ удалённо, некоторые современные модели продаются с предустановленным кассовым ПО;

- Управление бизнес-процессами: многие ОФД предлагают инструменты для автоматизации бизнеса в личном кабинете пользователя. Функционал «умных» касс можно расширить приложениями из маркетплейса устройства.

Как открыть онлайн-кассу для ИП

Если для вашей сферы деятельности обязательно применение онлайн-касс, вам нужно приобрести кассовое оборудование, зарегистрировать его в ФНС и загрузить список ТРУ (товаров, работ и услуг) перед началом работы.

Выбор кассы для ИП

Закон предъявляет к ККМ несколько требований: касса должна быть оборудована фискальным накопителем и включена в реестр ФНС. Также в ККТ должна быть предусмотрена работа с маркировкой, если это актуально для вашей деятельности.

При выборе модели нужно определиться с тем, какой формат подойдет для вашего бизнеса. Кассы отличаются по источнику питания: стационарные работают от сети и подойдут точкам продаж с фиксированным местом кассира, мобильные — от встроенного аккумулятора и будут полезны для выездных продаж.

Существует несколько разновидностей кассовых аппаратов:

- Автономная касса: устройство с ж/к дисплеем, встроенным аккумулятором, клавиатурой и принтером чеков. Может сохранять информацию о расчётах без выхода в сеть и отправлять их оператору фискальных данных, когда подключится к интернету. Подойдёт тем, кто ищет бюджетную кассу для работы в разных погодных условиях;

- Фискальный регистратор: оборудование с ФН и принтером чеков, которое нужно подключать к управляющему устройству. Бывает стационарным и мобильным;

- Смарт-терминал: касса с сенсорным дисплеем, процессором и встроенным принтером. Существуют мобильные модели, большинство из которых дополнительно оборудовано сканером штрих-кода и небольшим дисплеем, и стационарные — работают от сети и зачастую оснащены широким экраном. Такой вид ККТ подойдёт тем, кто работает с карточками товаров или ищет готовое решение для автоматизации бизнеса;

- POS-система: комплект оборудования, который обычно включает в себя кассовый компьютер с встроенным (моноблок) или отдельным дисплеем кассира, фискальным регистратором и программируемой клавиатурой. Такая система позволяет подключать внешнее оборудование (денежный ящик, торговые весы, сканер штрих-кода, терминал для эквайринга и т.д.) и подходит точкам продаж с большим потоком клиентов и фиксированным местом кассира.

Фискальный накопитель

Согласно 54-ФЗ, онлайн-касса должна быть оборудована фискальным накопителем — модулем для хранения, шифрования и передачи фискальных документов.

Существуют ФН со сроком службы 15 и 36 месяцев. Выбор зависит от сферы деятельности и налогового режима компании:

- сроком на 15 месяцев вправе устанавливать ИП, которые работают сезонно или в отдалённой местности, а также реализуют подакцизную продукцию или находятся на общей системе налогообложения (ОСНО);

- на 36 обязаны устанавливать ИП, которые оказывают услуги или находятся на УСН, ЕСХН или патентной системе.

Накопители также различаются по форматам фискальных документов (ФФД), которые они поддерживают. ФФД 1.05 и ФФД 1.1 — это старые форматы, которые можно использовать до окончания срока действия уже установленного ФН, если ИП не реализует маркированные товары. С августа 2021 г. большинство компаний перешли на накопители с ФФД 1.2.

После окончания срока действия ФН его необходимо заменить. Старый накопитель нужно хранить в течение 5 лет после замены.

Дополнительное оборудование

Функционал кассы можно расширить подключением внешнего оборудования. В современных устройствах для этого предусмотрены интерфейсы подключения RJ-11, RJ-12, RS-23, RJ-45, Bluetooth и USB. Обязательно убедитесь, что дополнительное оборудование можно подключить к онлайн-кассе.

Самые распространенные внешние устройства:

- сканер штрих-кода: считывает штрих-кода товара и передаёт данные о нём управляющей кассе. 2D-сканер обязателен, если вы продаёте крепкий алкоголь;

- терминал эквайринга: оборудование для приёма платежей по банковской карте;

- торговые весы: используются автономно или в связке с управляющим устройством;

- денежный ящик: устройство для хранения денег;

- дисплей покупателя: экран, который направлен на клиента.

Вы можете купить весь перечень кассового оборудования на сайте ЦТО «Такском-Касса» по выгодной цене.

Договор с ОФД

Оператор фискальных данных — это компания, которая обрабатывает и передаёт фискальные документы от предпринимателя в ФНС. Без договора с ОФД пользоваться онлайн-кассой не получится, поэтому до начала регистрации необходимо выбрать компанию из одобренного налоговой реестра.

Одна из таких компаний — «Такском» — один из крупнейших ОФД в России. Стоимость подключения к оператору начинается с 350 рублей в месяц. Компания предлагает широкий спектр услуг и сервисов для управления бизнесом: ЭП, личный кабинет с разнообразным функционалом, центр технического обслуживания для покупки и регистрации кассы и т.д.

В большинстве случаев для заключения договора не нужно лично встречаться с представителем ОФД: заявление на заключение договора можно подать через личный кабинет оператора. Когда ваша заявка будет одобрена, вы сможете начать регистрацию ККМ в налоговой.

Регистрация кассового аппарата для ИП в ФНС

После приобретения кассы и заключения договора на обработку фискальных данных с ОФД необходимо зарегистрировать аппарат. Эта процедура требует внимательного заполнения реквизитов компании и данных об устройстве. Есть несколько способов зарегистрировать кассу:

- Самостоятельно обратиться в налоговую службу.

- Заказать регистрацию в ОФД: многие операторы предлагают эту услугу во время заключения договора. Сотрудники Центра Технического Обслуживания «Такском-Касса» зарегистрируют и настроят кассу за вас, а также обучат персонал работе с устройством.

Начало работы с ЛК ОФД

После одобрения регистрации от налоговой, у вас появится возможность зарегистрироваться в личном кабинет ОФД. Для этого может понадобиться электронная подпись и данные ККМ.

Сервис «Такском-Касса» — это личный кабинет для работы с ККТ, подключённой к ОФД «Такском». Его функционал позволяет:

- Мониторить состояние кассовых аппаратов на всех точках продаж организации (статус, сроки замены ФН, открытые и закрытые смены);

- Видеть выписанные чеки, при необходимости дублировать их;

- Формировать отчёты по выручке и работе кассиров;

- Настраивать уведомления на разные события.

Добавление номенклатуры

Кассовый чек должны содержать данные о названии, количестве цене проданных товаров, работ или услуг (ТРУ). Поэтому перед тем, как начать пользоваться кассой, в неё загружается номенклатура — список ТРУ.

54-ФЗ не устанавливает специальных требований к виду ТРУ в чеке. Предприниматель может добавить любое название, которое будет понятно указывать покупателю на товар или услугу.

Производителям стоит ориентироваться на общероссийский классификатор продукции по видам деятельности или регламент Таможенного союза. Компаниям, которые реализуют готовый товар, можно использовать названия с этикетки. Длина названия не должна превышать 128 символов.

Вы можете заказать услугу добавления номенклатуры в ЦТО «Такском-Касса». Наши сотрудники подготовят онлайн-кассу к продажам и обучат вашу команду работе с ней.

Как зарегистрировать ККМ для ИП самостоятельно

Индивидуальный предприниматель может самостоятельно зарегистрировать кассу в налоговой службе во время личного визита или удалённо на официальном сайте.

Регистрация через ЛК ФНС

Для входа в личный кабинет понадобится электронная подпись или регистрационная карта с логином и паролем, которую можно получить в местном налоговом органе.

Для регистрации ККТ с помощью ЛК ИФНС обязательно нужна ЭП.

После входа в ЛК нужно выполнить следующие шаги:

- Заполнить заявление. В нём нужно указать параметры кассы: место установки, заводской номер и модель из паспорта устройства, особенности использования.

- Получить от налоговой регистрационный номер онлайн-кассы.

- Активировать кассу. По-другому этот процесс называется фискализация кассы. Он может отличаться для разных моделей, но обычно для активации ККТ нужно подключить её к управляющему компьютеру и ввести реквизиты компании, данные ОФД и информацию о кассе.

- Получить отчёт о фискализации.

- Завершить регистрацию. Это действие нужно выполнить в личном кабинете ФНС. Внесите в свою заявку данные из отчёта о фискализации в течение суток после получения регистрационного кода и отправьте её в налоговую.

На каждом этапе внимательно проверяйте свои данные: если вы допустите ошибку, придётся регистрироваться заново или даже поменять ФН. Статус заявки будет виден в личном кабинете.

Самостоятельный визит в налоговую

Пройти регистрацию можно при личном посещении ФНС. Для этого можно обратиться в любое отделение налоговой службы и пройти схожие этапы:

- Заполнить заявление и получить от сотрудника регистрационный номер ККТ.

- В течение суток активировать ККМ и распечатать отчёт о фискализации. Чтобы сократить время, можно сделать это сразу в отделении.

- Передать отчёт специалисту ФНС и получить от него подтверждение.

Штрафы за неправильное применение контрольно-кассового аппарата для ИП

Налоговая может оштрафовать предпринимателя за отсутствие ККТ или нарушение правил её использования. В законе установлены штрафы:

- за неприменение онлайн-касс — до 50% от незарегистрированного оборота (минимум 10 тысяч рублей). За повторное нарушение деятельность ИП будет приостановлена на 90 дней (если сумма расчетов превышает миллион рублей). Использование онлайн-кассы или ФН, которые не входят в реестр налоговой, тоже расценивается, как неприменение ККТ;

- за нарушение порядка использования или регистрации ККТ — до 3 000 рублей;

- за невыдачу чека покупателю — до 1 500 рублей;

- за нарушение сроков подачи документов в налоговую — до 3 тысяч рублей.

Ошибки при регистрации

Если вы регистрируете кассу самостоятельно, важно правильно заполнить данные в заявлении. Из-за ошибки вам придётся заново проходить всю процедуру, а в некоторых случаях заменить фискальный накопитель или заплатить штраф. Чтобы этого избежать, нужно соблюдать сроки регистрации и обратить внимание на заполнение полей:

- название ОФД;

- регистрационный номер;

- данные о фискальном накопителе;

- реквизиты компании.

Налоговая также может оштрафовать за расхождение данных в форме регистрации и кассовом аппарате.

Ошибки при использовании

ИП может получить штраф и за неправильную эксплуатацию кассы. Нарушением будет считаться:

- использование ФН с истекшим сроком действия или переполненной памятью;

- отсутствие накопителя в кассе;

- выдача чеков без названия, количества и цены ТРУ, а также других обязательных реквизитов чека;

- работа нескольких организаций с одной кассой.

Перерегистрация кассы

Иногда пользователю онлайн-кассы необходимо заново пройти процедуру регистрации.

Существует несколько причин для этого:

- Изменение данных в карточке регистрации ККТ (адрес установки, данные о собственнике и т.д.). В этом случае нужно поменять настройки кассы и перерегистрировать её в ФНС. Замена накопителя не нужна. Максимальное количество перерегистраций с одним ФН — 12 раз, если вы превысили этот лимит, придётся покупать новый накопитель.

- Изменение данных, которые не были указаны в карточке. Эту процедуру можно сделать самостоятельно. Для этого достаточно обновить настройки кассы и сформировать отчёт о перерегистрации.

- Замена фискального накопителя. Если у ФН истёк срок эксплуатации, закончилась память или произошла поломка, придётся приобрести новый и заново пройти регистрацию в ФНС.

Кассу можно перерегистрировать самостоятельно на сайте налоговой службы или при личном обращении, а также заказать эту услугу у ОФД.

Источник: taxcom-kassa.ru