В соответствии с нормами Гражданского кодекса РФ (далее — ГК РФ), возврат товара может быть осуществлен:

- согласно закону: если был поставлен товар ненадлежащего качества либо вообще не тот, что указан в договоре (т. е. имеет место невыполнение договора);

- договоренностью (такой пункт о возврате товара надлежащего качества может быть прописан в договоре, а может существовать и в форме реализации норм об ответственности покупателя, если тот не уплатил вовремя за него всю сумму).

На основании ст. 454 ГК РФ продавец передает товар покупателю, а тот оплачивает его и принимает в собственность. При этом в соответствии со ст. 223 ГК РФ момент передачи товара является в то же время и моментом перехода права собственности на него от продавца к покупателю. Кроме того, в договоре может быть установлен и другой момент перехода права собственности.

Основания для возврата товаров приведены в ГК РФ. Так, возврат может быть осуществлен:

- в случае недопоставки товаров (ст. 465 и 466 ГК РФ);

- поставки с нарушением ассортимента (ст. 467 и 468 ГК РФ);

- поставки без надлежащей упаковки или с нарушением целостности упаковки (ст. 481 и 482 ГК РФ);

- наличия брака (ст. 475 ГК РФ);

- обнаружения некомплекта (ст. 479 и 480 ГК РФ);

- если продавец не передал в установленный срок принадлежности или документы, относящиеся к товару (ст. 464 ГК РФ).

Также договором могут быть предусмотрены и иные основания для возврата товаров.

Возврат товара поставщику по нескольким поступлениям в 1С:Бухгалтерии 8

В перечисленных случаях покупатель вправе отказаться от приема товара и не обязан оплачивать его стоимость, при этом полученная предварительная оплата должна быть возвращена продавцом по первому требованию покупателя.

Оформляем возврат аванса на усн

Соответственно, при поступлении сумм предоплаты в счет будущей поставки таковые автоматически попадают в базу по «упрощенному налогу.

В то же время в силу тех или иных обстоятельств сделка может так и не состояться и полученные авансы нужно будет вернуть.

Между тем, дабы скорректировать размер своих доходов, в том числе и в целях соблюдения лимита, позволяющего применять УСН, необходимо учесть некоторые нюансы. Порядок признания доходов и расходов на УСН регулируется положениями ст. 346.17 Налогового кодекса (далее — Кодекс).

Позиция Минфина и ФНС по поводу возврата товара с НДС упрощенцем

Во всех ситуациях, когда речь идет о возврате товара, ФНС и Минфин России используют два понятия: возврат товара и обратная реализация. При этом, по мнению и финансового, и фискального ведомств, именно возврат товара имеет место в случае, если ТМЦ не были оприходованы покупателем. Но если товар был принят на учет покупателем, а затем возвращен продавцу, то имеет место обратная реализация. И договоренность с продавцом о возврате товара, если он по какой-то причине не был продан, является не чем иным, как реализацией.

Но такие отличия (возврат товара или его обратная реализация) имеют значение, если покупатель находится на общей системе налогообложения.

Возврат товара поставщику: проводки в 1С 8.3

См. подробнее в материале «Какой порядок учета НДС при возврате товара поставщику?».

Однако финансовое ведомство уже не раз разъясняло, как быть, если возвращает товар упрощенец, который не применяет вычет, поскольку не является плательщиком НДС.

Минфин России в своем письме от 19.03.2013 № 03-07-15/8473 четко указал, что совершенно неважно, какой товар возвращает упрощенец (оприходованный или нет), — порядок оформления счетов-фактур для продавца будет одинаковым.

ФНС России в своем письме от 14.05.2013 № ЕД-4-3/[email protected] подтвердила следование нормам, указанным Минфином. При этом фискальное ведомство напомнило о том, что вычет по возвращенным товарам продавец сможет применять лишь на протяжении года с даты оформленного отказа от товара или его возврата покупателем (п. 4 ст. 172 НК РФ).

Оформляем возврат аванса на УСН

Воспользуемся условиями предыдущего примера. Но теперь возврат предоплаты по договору -испол¬нитель () заключил с заказчиком () договор оказания услуг на условиях 100 процентной предоплаты. 1 марта , руководствуясь пп. 2.1—2.11 Порядка заполнения раздела I «Доходы и расходы», на дату возврата предоплаты отразит сумму возвращенного аванса со знаком минус 10.

Так как получение и возврат предоплаты произведены в одном отчетном периоде, на сумму авансового платежа по налогу эти операции не повлияют 11. Таким образом, налог с полученного аванса в бюджет фактически не уплачивают. В состав выручки от реализации «упрощенцы включают суммы предоплаты (авансы), полученные в счет предстоящей поставки товаров. Ведь при учете доходов они должны руководствоваться в том числе и статьей 251 Налогового кодекса 2. Полученную предоплату в налоговую базу могут не включать только фирмы, которые применяют метод начисления 3. Поэтому суммы полученных авансов «упрощенцы включают в доходы на дату их получения 4. При возврате ранее полученного аванса «упрощенец уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен 5. Данное правило действует с 1 января 2008 года 6. Напомним, что до 2008 года Минфин России требовал от «упрощенцев уточнения базы того налогового периода, в котором предоплата была получена продавцом 7. Таким образом, фирма также вправе при определении базы по «упрощенному налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом. При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы 9. Необходимо иметь следующие документы: Возврат денег от поставщика это доход при усн

Возврат товара от упрощенца

В главе 21 НК РФ нет исключений для порядка применения продавцами вычетов при возврате товара от покупателя, который находится на упрощенной системе налогообложения и поэтому не является плательщиком НДС. Для разъяснения налогоплательщикам того, как следует поступать в данной ситуации, Минфин предусмотрел два варианта развития событий, вне зависимости от того, возвращается принятый или не принятый к учету покупателем товар (письмо № 03-07-15/8473):

- когда покупатель возвращает товар целиком;

- когда покупатель возвращает товар частично.

У продавца появляется право на вычет в соответствии с п. 5 ст. 171 НК РФ. В книге покупок он делает запись либо на основании выписанного ранее счета-фактуры, либо на основании корректировочного счета. Об этом ниже будет рассказано подробнее.

Как упрощенцу вести учет НДС, узнайте здесь.

Возврат целиком

В этом случае финансовое ведомство (а следом за ним и ФНС России) рекомендует продавцу руководствоваться нормами, указанными в п. 5 ст. 171 НК РФ. При этом счет-фактура, зарегистрированный продавцом в книге продаж при отгрузке товаров, регистрируется им в книге покупок по мере возникновения права на налоговые вычеты с учетом положений п. 4 ст. 172 НК РФ.

Подробнее о книге продаж и книге покупок расскажем здесь.

Возврат частями

Если поставленный товар возвращается не целиком, а лишь в какой-то части (при этом причина возврата неважна), то имеет место уменьшение количества, а значит, и стоимости отгруженных ранее товаров. Значит, в соответствии с п. 13 ст. 171 и п. 10 ст. 172 НК РФ, продавец должен оформить корректировочный счет-фактуру при возврате товара от покупателя, не являющегося плательщиком НДС.

О корректировочном счете-фактуре узнайте из статьи «Что такое корректировочный счет-фактура и когда он нужен».

Стоимость, указываемая в корректировочных счетах-фактурах, должна соответствовать сумме, на которую были возвращены товары от покупателя.

При этом важно, чтобы покупатель принял на учет возвращенные товары и оформил необходимые подтверждающие документы.

Оформляем возврат аванса на УСН

28 февраля «упрощенец»-испол¬нитель () заключил с заказчиком () договор оказания услуг на условиях 100 процентной предоплаты. 1 марта , руководствуясь пп. 2.1—2.11 Порядка заполнения раздела I «Доходы и расходы», на дату возврата предоплаты отразит сумму возвращенного аванса со знаком минус 10.

Так как получение и возврат предоплаты произведены в одном отчетном периоде, на сумму авансового платежа по налогу эти операции не повлияют 11. Таким образом, налог с полученного аванса в бюджет фактически не уплачивают. В состав выручки от реализации «упрощенцы включают суммы предоплаты (авансы), полученные в счет предстоящей поставки товаров. Ведь при учете доходов они должны руководствоваться в том числе и статьей 251 Налогового кодекса 2. Полученную предоплату в налоговую базу могут не включать только фирмы, которые применяют метод начисления 3. Поэтому суммы полученных авансов «упрощенцы включают в доходы на дату их получения 4. При возврате ранее полученного аванса «упрощенец уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен 5. Данное правило действует с 1 января 2008 года 6. Напомним, что до 2008 года Минфин России требовал от «упрощенцев уточнения базы того налогового периода, в котором предоплата была получена продавцом 7. Таким образом, фирма также вправе при определении базы по «упрощенному налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом. При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы 9. Необходимо иметь следующие документы: При возврате , так и на «упрощенцев», выбравших объект «доходы».

Данное правило предоставляет налогоплательщику возможность при возврате аванса исключить из объекта налогообложения фактически не полученные доходы в том налоговом периоде, когда предоплата возвращена контрагенту. В этом случае возврат аванса не может рассматриваться как расходы и не является убытками предыдущих периодов.

Отражение в бухгалтерском учете

В случае возврата товара, не оприходованного покупателем, продавец в бухгалтерском учете делает корректировки:

Дт 62 Кт 90 (сторно) — уменьшена выручка от продажи некачественного товара;

Дт 90 Кт 41 (сторно) — уменьшена себестоимость некачественного товара;

Дт 90 Кт 68.2 (сторно) — уменьшен НДС с отгруженного некачественного товара;

Дт 62 Кт 51(50) — покупателю возвращены деньги.

Если возвращается качественный товар, который был принят покупателем на учет, используются проводки:

Дт 41 Кт 60 — продавец принял на учет возвращенный покупателем товар;

Дт 19 Кт 60 — учтен НДС;

Дт 62 Кт 51 — продавец вернул деньги покупателю за возвращенный товар;

Дт 60 Кт 62 — корректировка долга.

О нюансах применения УСН расскажут материалы:

- «Нужен ли кассовый аппарат при УСН в 2019 году?»;

- «Минфин отказывает ИП на УСН в праве принимать расходы на командировки»;

- «Упрощенцам хотят разрешить не сдавать отчетность».

Как вернуть товар физическому лицу?

Нередки случаи, когда типичный покупатель может столкнуться с покупкой некачественного товара. В этом случае также вносятся соответствующие проводки в бухгалтерский учет. Но не все виды товаров подлежат возврату. Например, текстиль, ювелирные предметы и парфюмерная продукция обратно не принимается. Следует это учитывать при покупке.

Во взаимодействии юридических лиц основной документ, по которому совершаются все операции – это договор поставки. Остальные виды перемещения товара и денежных средств осуществляется путем оформления дополнительного письма с просьбой.

Ознакомиться с возвратом денежных средств или товаром по безналичному расчету можно в статье по ссылке

15 апреля 2021 Как оформить возврат товара поставщику — об этом пойдет речь в данной статье. Мы рассмотрим случаи, когда такая операция законом или договором допускается, и ситуации, когда это запрещено. Кроме того, приведем основные правила оформления возврата, а также налоговые нюансы, которые следует учитывать при возврате товара. Фото:

Какими документами оформляется возврат товара

При обнаружении некачественного товара составляется акт о выявленных недостатках. Данный акт составляет покупатель, при этом его может подписать и представитель продавца. Форма акта может быть представлена в договоре поставки или разработана покупателем в соответствии с его учетной политикой. На основании данного акта составляется претензия продавцу, и покупатель сможет взыскать с него убытки, связанные с поставкой некачественной продукции (постановление ФАС Северо-Кавказского округа от 31.01.2014 № А53-27651/2012).

При возврате бракованного товара, ранее принятого покупателем к учету, кроме акта приема-передачи бракованного товара заполняется еще и форма ТОРГ-12, на которой делается пометка: «Возврат товара». Такой порядок предусматривается п. 2.1.9 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденных письмом Роскомторга от 10.07.1996 № 1-794/32-5.

Такой комплект документов также был одобрен существующей судебной практикой (постановление ФАС Западно-Сибирского округа от 08.08.2013 № А45-22984/2012, которое было подтверждено определением Высшего арбитражного суда России от 21.10.2013 № ВАС-14900/13).

Как заполнить товарную накладную на возврат, узнайте из этой публикации.

В товарной накладной стоит указать, что составлен акт о выявленных недостатках и выставлена претензия поставщику. При этом сам акт необходимо составить сразу же после обнаружения недостатков. При наличии правильно оформленных документов у покупателя есть шанс подтвердить в суде факт и срок хранения бракованного товара, а значит, и компенсировать свои расходы по хранению бракованного товара до момента его вывоза продавцом (постановление ФАС Поволжского округа от 20.11.2013 № А55-34907/2012).

При возврате качественного товара по взаимному согласию сторонам необходимо подписать соглашение о возврате. Сама же передача товара оформляется путем составления товарной накладной (чаще всего используется форма ТОРГ-12, на которой делается пометка: «Возврат»).

Об обновленных форматах ТОРГ-12 узнайте по ссылке.

Итоги

При возврате товара от покупателя, который находится на УСН, продавец имеет право на вычет НДС в любом случае. То есть для налогового учета совершенно неважно, по какой причине осуществляется возврат товара.

При этом продавец делает запись в книге покупок при оформлении документов на возврат товара покупателем на основании:

- выписанного ранее счета-фактуры (если товар возвращен целиком),

- либо корректировочного счета-фактуры (если возвращена часть отгруженного ранее товара).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Усн: доходы при возврате аванса

При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы9. Необходимо иметь следующие документы:

- платежное поручение, в графе «Назначение платежа которого надо написать: «Возврат аванса по договору № …»;

- выписку банка (доказывает перечисление денег);

- документ, подтверждающий изменение либо расторжение договора (например, дополнительное соглашение с контрагентом).

Однако возврат предоплаты может быть в рамках как одного, так и разных отчетных (налоговых) периодов. Рассмотрим на примерах заполнение книги учета доходов и расходов в зависимости от момента возврата предоплаты.

Вам также может быть интересно

Счет 45 «Товары отгруженные» в бухгалтерском учете. Специфика использования и пример оформления счета. Субсчета

Nalog.ru — вход в личный кабинет налогоплательщика для физических лиц через госуслуги, ФНС, по

⭐ Налоговики обнародовали давно ожидавшуюся многими бухгалтерами форму универсального корректировочного документа (УКД). Она приведена

Образец и форма акта выполненных работ по договору об оказании услуг в 2021 году:

Оплачивается ли больничный в отпуске за свой счет. Пособие по временной нетрудоспособности не назначается,

Источник: mjjm.ru

Возврат товара поставщику без ндс 2020 2020 год

В соответствии с нормами Гражданского кодекса РФ (далее — ГК РФ), возврат товара может быть осуществлен:

- согласно закону: если был поставлен товар ненадлежащего качества либо вообще не тот, что указан в договоре (т. е. имеет место невыполнение договора);

- договоренностью (такой пункт о возврате товара надлежащего качества может быть прописан в договоре, а может существовать и в форме реализации норм об ответственности покупателя, если тот не уплатил вовремя за него всю сумму).

На основании ст. 454 ГК РФ продавец передает товар покупателю, а тот оплачивает его и принимает в собственность. При этом в соответствии со ст. 223 ГК РФ момент передачи товара является в то же время и моментом перехода права собственности на него от продавца к покупателю. Кроме того, в договоре может быть установлен и другой момент перехода права собственности.

Основания для возврата товаров приведены в ГК РФ. Так, возврат может быть осуществлен:

- в случае недопоставки товаров (ст. 465 и 466 ГК РФ);

- поставки с нарушением ассортимента (ст. 467 и 468 ГК РФ);

- поставки без надлежащей упаковки или с нарушением целостности упаковки (ст. 481 и 482 ГК РФ);

- наличия брака (ст. 475 ГК РФ);

- обнаружения некомплекта (ст. 479 и 480 ГК РФ);

- если продавец не передал в установленный срок принадлежности или документы, относящиеся к товару (ст. 464 ГК РФ).

Также договором могут быть предусмотрены и иные основания для возврата товаров.

В перечисленных случаях покупатель вправе отказаться от приема товара и не обязан оплачивать его стоимость, при этом полученная предварительная оплата должна быть возвращена продавцом по первому требованию покупателя.

Правовая помощь

Анализ правоприменения свидетельствует о наличии определенных пробелов в законодательном регулировании ответственности за злоупотребления в сфере госзакупок со стороны лиц, представляющих интересы государственных или муниципальных заказчиков, а также лиц, исполняющих государственные или муниципальные контракты. 7 марта 2020 г.Проект Федерального закона № 408171-7 «Об особенностях участия социально ориентированных некоммерческих организаций в приватизации арендуемого государственного или муниципального недвижимого имущества и о внесении изменений…»Целью данного законопроекта является предоставление социально ориентированным некоммерческим организациям преференций при отчуждении из государственной собственности субъектов Российской Федерации или из муниципальной собственности недвижимого имущества, арендуемого этими организациями.

Рекомендуем прочесть: Если Право Собственности На Имущество Зарегистрировано После Развода

Указание в декларации отрицательной разницы между суммой возвращенных авансов и суммой полученного дохода приводит к неправомерному заявлению налога к возврату из бюджета. Однако кассационный суд признал выводы нижестоящих коллег несостоятельными. И вот почему. В случае возврата аванса на эту сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

Позиция Минфина и ФНС по поводу возврата товара с НДС упрощенцем

Во всех ситуациях, когда речь идет о возврате товара, ФНС и Минфин России используют два понятия: возврат товара и обратная реализация. При этом, по мнению и финансового, и фискального ведомств, именно возврат товара имеет место в случае, если ТМЦ не были оприходованы покупателем. Но если товар был принят на учет покупателем, а затем возвращен продавцу, то имеет место обратная реализация. И договоренность с продавцом о возврате товара, если он по какой-то причине не был продан, является не чем иным, как реализацией.

Но такие отличия (возврат товара или его обратная реализация) имеют значение, если покупатель находится на общей системе налогообложения.

См. подробнее в материале «Какой порядок учета НДС при возврате товара поставщику?».

Однако финансовое ведомство уже не раз разъясняло, как быть, если возвращает товар упрощенец, который не применяет вычет, поскольку не является плательщиком НДС.

Минфин России в своем письме от 19.03.2013 № 03-07-15/8473 четко указал, что совершенно неважно, какой товар возвращает упрощенец (оприходованный или нет), — порядок оформления счетов-фактур для продавца будет одинаковым.

Как учесть возврат аванса

Компании и предприниматели, применяющие упрощенную систему, при определении объекта налогообложения учитывают:

- доходы от реализации (ст. 249 НК РФ);

- внереализационные доходы (ст. 250 НК РФ).

Отметим, что при определении налоговой базы не учитываются доходы, указанные в ст. 251 Кодекса. «Упрощенцы» учитывают доходы и расходы кассовым методом. Поэтому датой получения доходов является день поступления денег на счета в банках и (или) в кассу, получения иного имущества.

Таким образом, суммы предоплаты, полученные в счет оказания услуг или будущих поставок товаров, должны учитываться в периоде их получения. Сумма предоплаты отражается в графе 4 Книги учета доходов и расходов в том квартале, в котором поступил аванс.

В случае возврата полученных от покупателей авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат. Такое правило установлено п. 1 ст. 346.17 НК РФ. В связи с этим при возврате в текущем году предоплаты, полученной от покупателей, например, в прошлом году, на эту сумму нужно уменьшить налоговую базу по единому налогу (авансовым платежам по налогу) в 2012 г.

Возврат товара от упрощенца

В главе 21 НК РФ нет исключений для порядка применения продавцами вычетов при возврате товара от покупателя, который находится на упрощенной системе налогообложения и поэтому не является плательщиком НДС. Для разъяснения налогоплательщикам того, как следует поступать в данной ситуации, Минфин предусмотрел два варианта развития событий, вне зависимости от того, возвращается принятый или не принятый к учету покупателем товар (письмо № 03-07-15/8473):

- когда покупатель возвращает товар целиком;

- когда покупатель возвращает товар частично.

У продавца появляется право на вычет в соответствии с п. 5 ст. 171 НК РФ. В книге покупок он делает запись либо на основании выписанного ранее счета-фактуры, либо на основании корректировочного счета. Об этом ниже будет рассказано подробнее.

Как упрощенцу вести учет НДС, узнайте здесь.

Возврат целиком

В этом случае финансовое ведомство (а следом за ним и ФНС России) рекомендует продавцу руководствоваться нормами, указанными в п. 5 ст. 171 НК РФ. При этом счет-фактура, зарегистрированный продавцом в книге продаж при отгрузке товаров, регистрируется им в книге покупок по мере возникновения права на налоговые вычеты с учетом положений п. 4 ст. 172 НК РФ.

Подробнее о книге продаж и книге покупок расскажем здесь.

Возврат частями

Если поставленный товар возвращается не целиком, а лишь в какой-то части (при этом причина возврата неважна), то имеет место уменьшение количества, а значит, и стоимости отгруженных ранее товаров. Значит, в соответствии с п. 13 ст. 171 и п. 10 ст. 172 НК РФ, продавец должен оформить корректировочный счет-фактуру при возврате товара от покупателя, не являющегося плательщиком НДС.

О корректировочном счете-фактуре узнайте из статьи «Что такое корректировочный счет-фактура и когда он нужен».

Стоимость, указываемая в корректировочных счетах-фактурах, должна соответствовать сумме, на которую были возвращены товары от покупателя.

При этом важно, чтобы покупатель принял на учет возвращенные товары и оформил необходимые подтверждающие документы.

Как отразить в книге доходов и расходов при усн возврат денег покупателю

Об этом прямо говорится в п. 2.4 Порядка, утвержденного приказом № 135н. Как вести книгу учета доходов и расходов в электронном формате На большинстве официальных порталов с нормативными документами предлагается скачать файл в формате MS Excel для ведения регистра в электронном виде.

Рекомендуем прочесть: Сколько Лет Ждать Очереди На Молодой Семье

Рассмотрим на примерах заполнение книги учета доходов и расходов в зависимости от момента возврата предоплаты. 28 февраля «упрощенец»-испол¬нитель () заключил с заказчиком () договор оказания услуг на условиях 100 процентной предоплаты.

Отражение в бухгалтерском учете

В случае возврата товара, не оприходованного покупателем, продавец в бухгалтерском учете делает корректировки:

Дт 62 Кт 90 (сторно) — уменьшена выручка от продажи некачественного товара;

Дт 90 Кт 41 (сторно) — уменьшена себестоимость некачественного товара;

Дт 90 Кт 68.2 (сторно) — уменьшен НДС с отгруженного некачественного товара;

Дт 62 Кт 51(50) — покупателю возвращены деньги.

Если возвращается качественный товар, который был принят покупателем на учет, используются проводки:

Дт 41 Кт 60 — продавец принял на учет возвращенный покупателем товар;

Дт 19 Кт 60 — учтен НДС;

Дт 62 Кт 51 — продавец вернул деньги покупателю за возвращенный товар;

Дт 60 Кт 62 — корректировка долга.

О нюансах применения УСН расскажут материалы:

- «Нужен ли кассовый аппарат при УСН в 2019 году?»;

- «Минфин отказывает ИП на УСН в праве принимать расходы на командировки»;

- «Упрощенцам хотят разрешить не сдавать отчетность».

Какими документами оформляется возврат товара

При обнаружении некачественного товара составляется акт о выявленных недостатках. Данный акт составляет покупатель, при этом его может подписать и представитель продавца. Форма акта может быть представлена в договоре поставки или разработана покупателем в соответствии с его учетной политикой. На основании данного акта составляется претензия продавцу, и покупатель сможет взыскать с него убытки, связанные с поставкой некачественной продукции (постановление ФАС Северо-Кавказского округа от 31.01.2014 № А53-27651/2012).

При возврате бракованного товара, ранее принятого покупателем к учету, кроме акта приема-передачи бракованного товара заполняется еще и форма ТОРГ-12, на которой делается пометка: «Возврат товара». Такой порядок предусматривается п. 2.1.9 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденных письмом Роскомторга от 10.07.1996 № 1-794/32-5.

Такой комплект документов также был одобрен существующей судебной практикой (постановление ФАС Западно-Сибирского округа от 08.08.2013 № А45-22984/2012, которое было подтверждено определением Высшего арбитражного суда России от 21.10.2013 № ВАС-14900/13).

Как заполнить товарную накладную на возврат, узнайте из этой публикации.

В товарной накладной стоит указать, что составлен акт о выявленных недостатках и выставлена претензия поставщику. При этом сам акт необходимо составить сразу же после обнаружения недостатков. При наличии правильно оформленных документов у покупателя есть шанс подтвердить в суде факт и срок хранения бракованного товара, а значит, и компенсировать свои расходы по хранению бракованного товара до момента его вывоза продавцом (постановление ФАС Поволжского округа от 20.11.2013 № А55-34907/2012).

При возврате качественного товара по взаимному согласию сторонам необходимо подписать соглашение о возврате. Сама же передача товара оформляется путем составления товарной накладной (чаще всего используется форма ТОРГ-12, на которой делается пометка: «Возврат»).

Об обновленных форматах ТОРГ-12 узнайте по ссылке.

Учет возвращенного аванса при объекте «доходы минус расходы»

Применяя объект «доходы минус расходы», особых проблем с учетом возвращенных авансов возникнуть не должно.

Итак, расходами «упрощенца» признаются затраты после их фактической оплаты.

Оплатой признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг, имущественных прав) перед продавцом, которое непосредственно связано с поставкой.

В связи с этим суммы авансов в счет предстоящих поставок товаров (работ, услуг) при определении налоговой базы в составе расходов не учитываются.

Таким образом, перечисленный налогоплательщиком аванс признать расходом нельзя. Такие разъяснения содержатся в Письмах Минфина России от 30.03.2012 N 03-11-06/2/49, от 12.12.2008 N 03-11-04/2/195, УФНС России по г. Москве от 10.11.2005 N 18-11/3/82713.

Из этого чиновники делают вывод, что суммы авансовых платежей, возвращенные поставщиками товаров (работ, услуг), при определении налоговой базы по «упрощенному» налогу в состав доходов не включаются (Письмо Минфина России от 16.06.2010 N 03-11-06/2/93).

Сентябрь 2012 г.

Итоги

При возврате товара от покупателя, который находится на УСН, продавец имеет право на вычет НДС в любом случае. То есть для налогового учета совершенно неважно, по какой причине осуществляется возврат товара.

При этом продавец делает запись в книге покупок при оформлении документов на возврат товара покупателем на основании:

- выписанного ранее счета-фактуры (если товар возвращен целиком),

- либо корректировочного счета-фактуры (если возвращена часть отгруженного ранее товара).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Источник: orenrabota56.ru

Возврат товаров от покупателя в 1С: Бухгалтерия 8.3 по правилам с 2019 года. Инструкция

В любой торговой точке может возникнуть ситуация, когда покупатель возвращает товар. Причины этому могут быть разные, например, заводской брак или несоответствие заявленным свойствам.

С 2019 года процедура возврата была изменена в соответствии с законодательством РФ. И в программном обеспечении 1С: Бухгалтерия 8.3 существует специальная операция для оформления возврата.

Для возвращения товара по нынешнему законодательству используется корректировочная счет-фактура. Документ должен формироваться продающей стороной. И она должна принять к вычету налог на добавленную стоимость по вернувшемуся товару. Это делается на основании корректировочной счет-фактуры, которая войдет в «Книгу покупок» продавца датой возврата.

Для действий по возврату товаров в программном обеспечении 1С версии 8.3 используются следующие проводки:

62 «Расчеты с покупателями и заказчиками»

41 «Товары»,

43 «Готовая продукция»

Сторно списания себестоимости

19.09 «НДС по уменьшению стоимости реализации»

Сторно НДС, начисленного при реализации

19.09 «НДС по уменьшению стоимости реализации»

НДС, начисленный при реализации, принят к вычету

В случае с розничной торговлей правила по возврату и оформляемые документы другие. В программе 1С версии 8.3 предусмотрены все операции для различных типов возврата. Все действия ниже описаны пошагово.

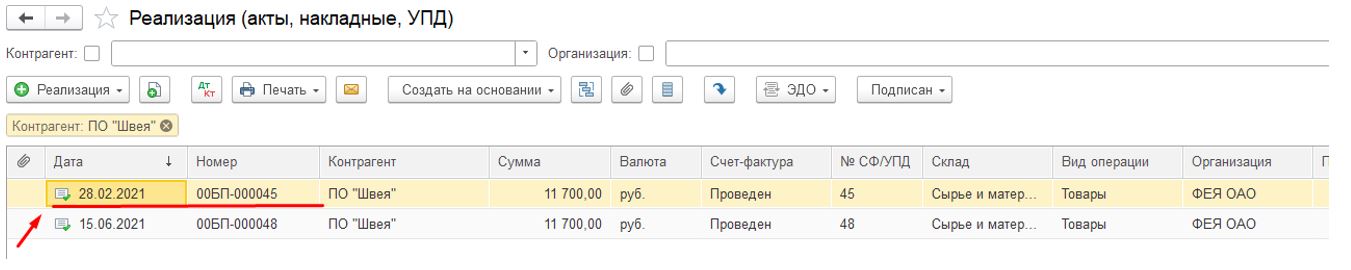

Оформление возврата от контрагента в 1С

В системе возврат от покупателя необходимо формировать на основе документа продажи товара.

- Чтобы это сделать, требуется выполнить действия:

- перейти в меню «Продажи»;

- кликнуть на надпись «Реализация (акты, накладные)».

Откроется форма со списком продаж.

В открывшемся окне нужно открыть продажу, в которой зафиксирована реализация возвращаемого товара. Она открывается двойным кликом мышки.

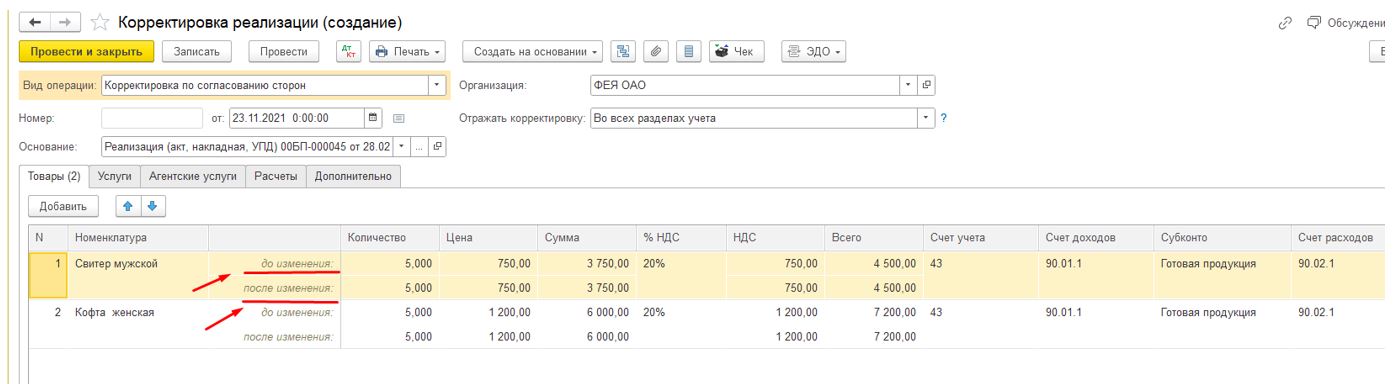

Далее требуется непосредственно из списка:

- кликнуть на надпись «Создать на основании»;

- выбрать «Корректировка реализации».

- Второй вариант — зайти вовнутрь документа реализация и нажать ту же кнопку «Создать на основании»:

Откроется созданный документ «корректировка реализации».

В документе напротив строки «до изменения» показана информация из формы по реализации товара.

В пункт «после изменения» нужно ввести количество товара, которое осталось у покупателя после возврата. Если были возвращены все покупки, данный пункт должен быть пустым.

Чтобы завершить действия, следует кликнуть на надписи «Записать» и «Провести».

Для просмотра проводок надо нажать на надпись «ДтКт». Отобразится форма с проводками.

В проводках содержатся следующие записи:

- о корректировке товарной себестоимости;

- об изменении реализации;

- об изменении налога на добавленную стоимость.

Далее подробнее о том, как оформлять корректировочную счет-фактуру.

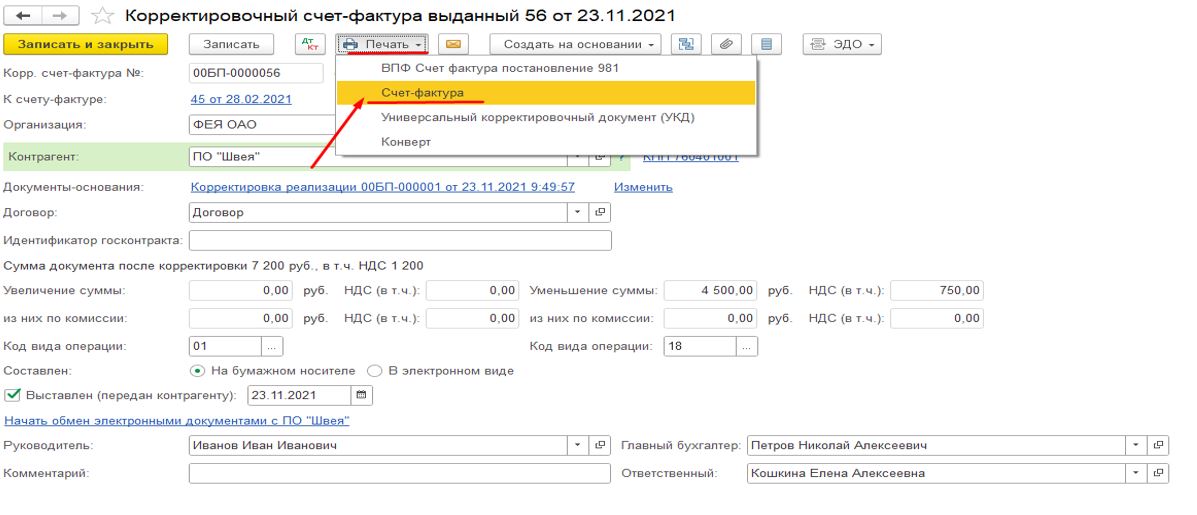

Формирование корректировочной счет-фактуры в 1С

В документе корректировка реализации надо кликнуть на надпись «Выписать корректировочный счет-фактуру».

После создания в документе в виде ссылки отобразится дата и номер.

Для распечатки формы требуется нажать на данную ссылку и откроется соответствующая форма. Здесь следует провести такие действия:

- кликнуть на надпись «Печать»;

- выбрать необходимую форму (счет-фактура или универсальный корректировочный документ).

Далее следует отправить его покупателю в качестве основания для корректировки налога на добавленную стоимость.

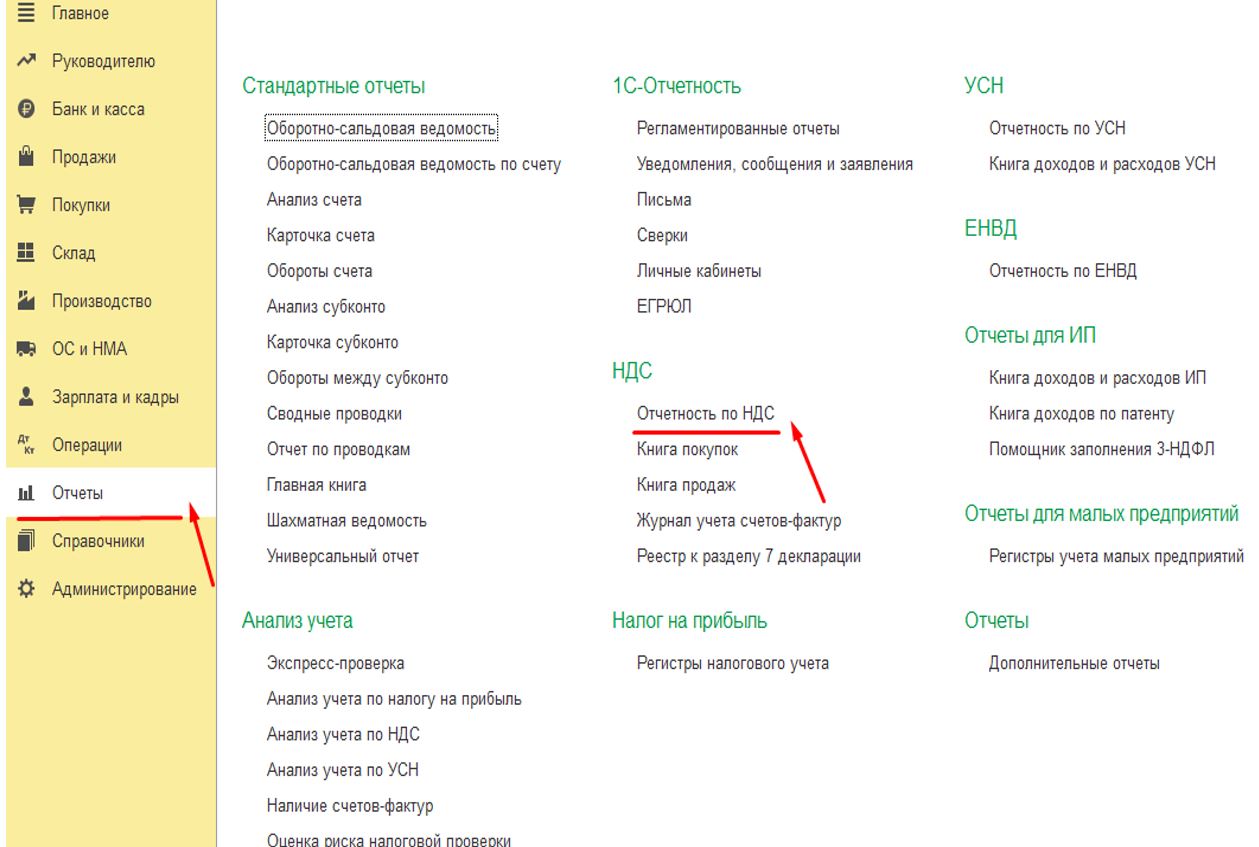

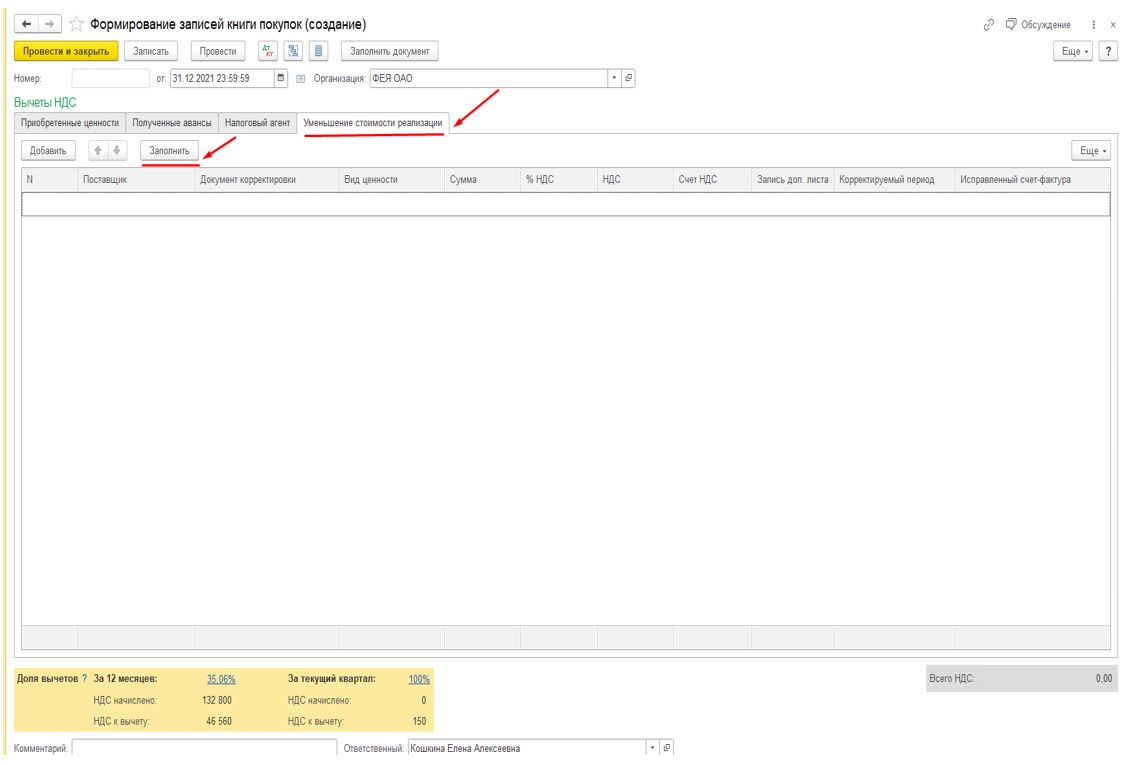

Оформление возврата в «Книге покупок» в 1С

Для появления проводок в отчетности по НДС, требуется создать регламентную операцию по налогу на добавленную стоимость. Она называется «Формирование записей книги покупок».

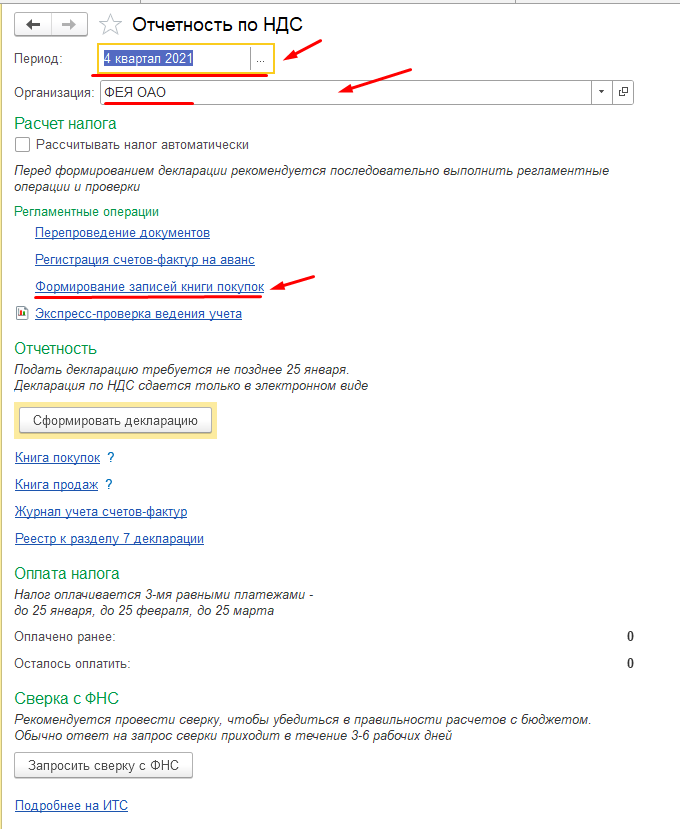

Чтобы это сделать, нужно:

- открыть меню «Отчеты»;

- нажать на надпись «Отчетность по НДС».

Появится форма с регламентными операциями.

В отобразившемся окне надо провести следующие настройки:

- указать организацию и период;

- кликнуть на надпись «Формирование записей книги покупок».

Появится соответствующее окно.

Для создания книги следует кликнуть на надпись «Формирование записей книги покупок», в результате откроется форма для заполнения. Теперь надо перейти на вкладку «Уменьшение стоимости реализации» и нажать кнопку «Заполнить».

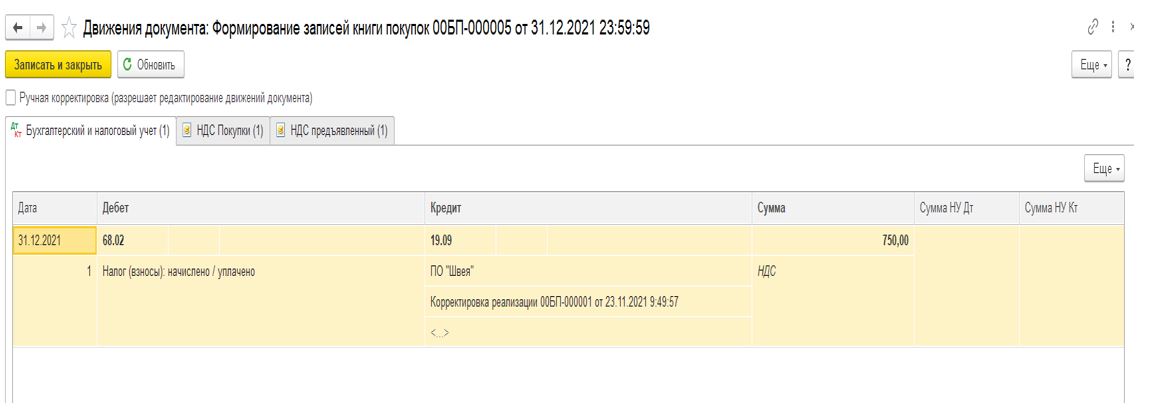

Табличная часть заполнится автоматически документами «Корректировка реализации». Далее следует провести документ, после чего надо кликнуть на надпись «ДтКт», чтобы отобразить проводки.

В проводке имеется запись по вычету налога на добавленную стоимость, по возврату товара через дебетовый счет 68.02, и по кредиту 19.09. Подобные показатели указывают на успешное и корректное отображение возврата товара в декларациях.

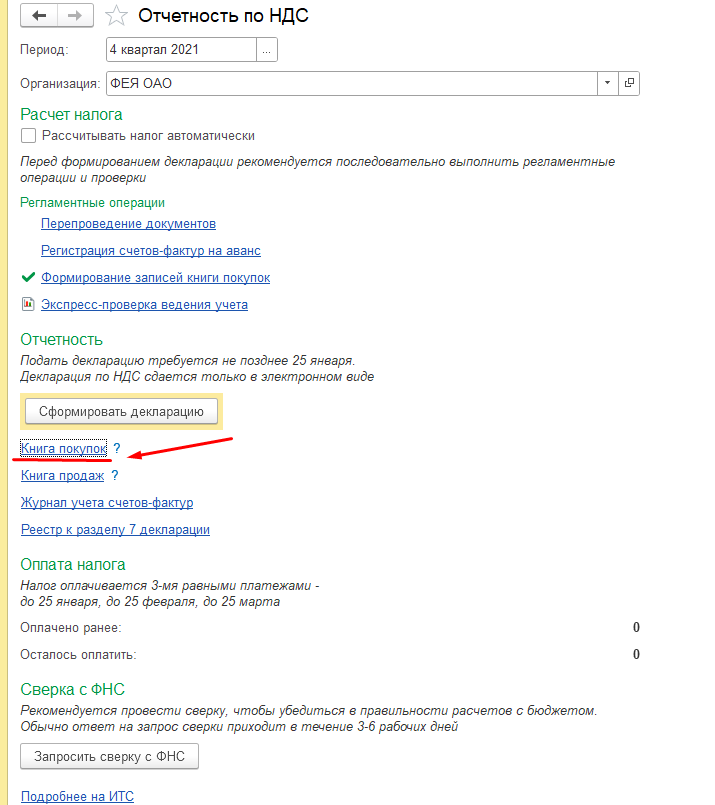

Проверка возврата в «Книге покупок» в 1С

Чтобы проверить возврат товара в книге покупок, нужно нажать на кнопку «Книга покупок» в форме с регламентными операциями.

В этом окне возврат товара должен быть выражен кодом операции 18 (Основанием для отражения в книге продаж записи с кодом вида операции 18 является корректировочный счет-фактура, выставляемый продавцом покупателю при уменьшении стоимости отгруженных товаров (работ, услуг).

По итогу проверки видно, что все действия были произведены корректно.

Источник: itcons99.ru