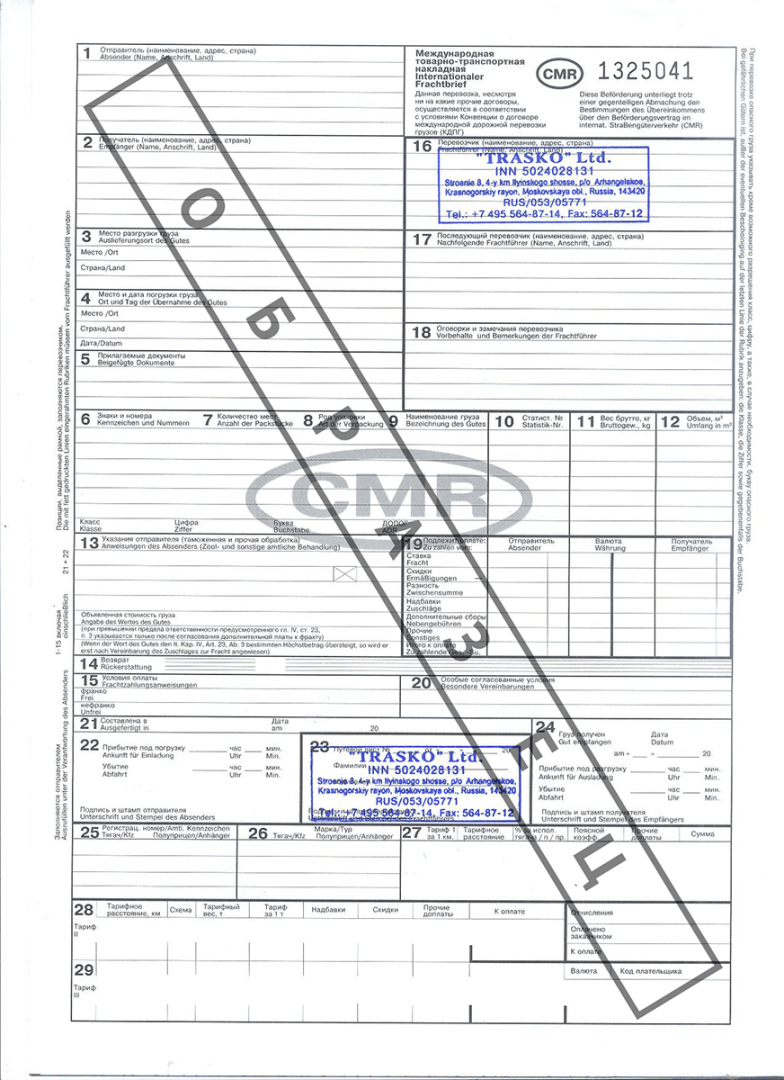

Автодорожная накладная CMR (фр. Convention relative au contrat de transport international de marchandises par route — Конвенция о договоре международной перевозки грузов автомобильным транспортом) — транспортный документ, который, по сути, подтверждает наличие договора об автодорожной перевозке грузов. Но так ли все просто? Пояснить суть документа и возможные особенности оформления мы попросили начальника транспортного отдела «ТРАСКО» Александра Пятибрата.

«СMR — это международная накладная, законная формальность, которая всегда должна сопровождать груз», — ответят почти все участники ВЭД и перевозчики. И будут правы, но не до конца. Мы все привыкли к этим простым бланкам, в них нет ничего лишнего и есть все необходимое: что везем, откуда, куда, кто везет, на чем И к этому безусловно важному документу, бывает, незаслуженно относятся с пренебрежением. Его заполняют от руки, не слишком понятно, иногда не придавая значения ошибкам и последующей сохранности документа, проще говоря, мнут, рвут, теряют и относятся в целом просто как к источнику информации о перевозке и не более того. А на самом деле все не так просто.

КОНЦЕРТЫ: Астана

давно, в 1956 году, в Женеве была принята некая Конвенция КДПГ — Конвенция о договоре международной перевозки грузов автомобильным транспортом. Цель была простая: навести порядок в автомобильных перевозках, а именно унифицировать юридические отношения между тремя основными участниками перевозок — отправителями, получателями и перевозчиками. В тексте конвенции были прописаны все основные моменты: что обязан делать каждый участник, кто за что и как отвечает и пр. И знакомая нам как раз и была принята как документ, подтверждающий наличие договора о перевозке груза. Нет, не наличие договора, который составляют и проверяют юристы в каждой компании, а общего документа, регулирующего отношения участников перевозок.

Занимаясь внешнеэкономической деятельностью и международными перевозками, нужно помнить, что конвенция конвенцией, а жизнь, как всегда, сложна и многообразна.

«Сюрпризы» могут появиться, начиная с самой первой графы CMR — здесь указывается отправитель груза. Перевозчики из других стран в целях экономии «трехсторонних» разрешений

(для справки: например, польская компания при обмене разрешениями между странами всегда получит мало «трехсторонних» разрешений, по которым можно везти грузы, например, из Германии в Россию, и много «двусторонних» для перевозок из Польши в РФ)

после загрузки и заполнения CMR у реального отправителя груза в своей стране печатают новую CMR, где первая графа заполняется в стиле «SP Zoo по поручению Berlin GmbH», то есть реальный отправитель меняется на местную фирму, которая якобы по поручению немецкой фирмы, на самом деле отправившей груз, якобы отгрузила со своего склада в своей восточноевропейской стране товар перевозчику.

Помимо возможных проблем с расчетом таможенной стоимости груза такие махинации могут привести и к более серьезным бедам. Посудите сами, по накладной получается, что товар перегружался в одной стране, хотя на самом деле этого не было. Поручения тоже никакого, по сути, нет. Если в такой перевозке случится с дорогим грузом, последствия могут быть самые неожиданные, вплоть до полной его утраты.

КОНЦЕРТЫ: Астана

Еще пример. В CMR редко указывают стоимость груза, но иногда она там есть, и это может быть сигналом о том, что стоимость груза является объявленной, то есть перевозчик будет нести ответственность в случае полной утраты груза в размере этой суммы. Без объявления стоимости груза ответственность ограничена конвенцией в размере 8,33 SDR (англ. SpecialDrawingRights, SDR, SDRs — искусственное резервное и платежное средство, эмитируемое МВФ; существует только в безналичной форме в виде записей на банковских счетах, банкноты никогда не выпускались) за 1 кг веса. Это, конечно же, немало, к примеру, за 20 тонн на сегодняшний день это будет около 15 млн рублей, но грузы бывают намного дороже.

В общем, не стоит недооценивать накладную CMR.

Источник: trasko.ru

Определение налоговой базы при совершении операций с товарами (работами, услугами) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления

Порядок определения налоговой базы при передаче товаров (выполнению работ, оказанию услуг) для собственных нужд

Один из основных принципов действующих положений законодательства о налогах и сборах заключается в том, что при установлении системы налогообложения все ее элементы должны быть четко выделены, включая и непосредственный объект.

В отношении процедуры, сущность которой заключается в передаче определенных товаров, выполнении работ, либо оказании услуг для собственных нужд, принцип определения объекта здесь не работает.

В действующих нормах НК РФ отсутствует точный список и определение обстоятельств, при которых появление непосредственного объекта налогообложения может быть возможным.

Действующий порядок определения налоговой базы при передаче определенных товаров, оказания услуг, либо проведения работ для собственных нужд устанавливаются ст. 159 НК РФ. При этом общая налоговая база должна представлять собой совокупную стоимость указанных товаров, работ, либо услуг, участвующих в передаче, которая была исчислена в соответствии с действующими ценами на реализацию идентичного товара.

Если такие виды товаров отсутствуют, за основу могут быть взяты однородные виды товаров, работы, либо соответствующие услуги.

Для расчетов берутся цены за определенные виды товаров, подлежащих передаче, за предыдущий налоговый период.

Если такие цены отсутствуют, за основу берется рыночная стоимость товаров с учетом акцизов, в том случае, если товар для собственных нужд является подакцизным.

В отдельных случаях, предусмотренных действующим законодательством РФ, операции по передаче товаров, оказанию услуг, либо при выполнении определенных работ для собственных нужд могут не являться объектом устанавливаемой налоговой базы.

Тогда у налогоплательщика будет иметься законное право не начислять те или иные налоги и сборы, которые устанавливаются соответствующими нормами законодательства РФ. При этом все документы, необходимые при выполнении оформления данных операций, все равно должны быть составлены. Сюда можно отнести договор, счет, счет-фактуру и т.д.

В обязанности налогоплательщика также будет входить и ведение соответствующих журналов учета как полученных, так и выставленных счетов, счетов-фактур, а также книги покупок и т.д. При этом составленная налогоплательщиком счет-фактура обязательно должна быть зарегистрирована в соответствующем журнале учета в тот момент, когда возникло данное налоговое обязательство.

Понятие «собственных нужд»

Положения действующего налогового законодательства не дают никаких разъяснений по поводу того, какие именно элементы входят в понятие собственных нужд и что подразумевается под данным понятием. Если обратиться к иным нормам, непосредственно связанным с налоговыми, можно понять, что собственные нужды представляют собой саму процедуру использования тех или иных товаров, услуг, либо проведенных работ, необходимых для функционирования той или иной организации.

Сюда, например, можно включить различные хозяйственные и хозяйственно-бытовые нужды, которые могут являться как постоянными, так и одноразовыми, в зависимости от особых обстоятельств и иных нюансов.

В отношении определенных работ, либо услуг, которые были проведены и оказаны для собственных нужд, они будут считаться таковыми только в том случае, если были оказаны, либо проведены самой организацией или иным юридическим лицом.

Что касается купленных или поставленных товаров, они будут являться законным объектом налогообложения и могут быть признаны товарами для собственных нужд только в том случае, если данные товары участвовали в передаче их одним структурным подразделением другому, с обязательным оформлением всех необходимых юридических документов. При этом налогоплательщику принадлежит право выбора – будет ли участвовать в передаче готовая продукция, либо свои и приобретенные товары и т.д.

Еще одним важным нюансом в системе налогообложения товаров, услуг или работ, участвующих в передаче, для собственных нужд является тот факт, что все сопутствующие расходы не учитываются при определении налоговой базы. К таким расходам можно отнести дополнительные траты, например, оплата хранения тех или иных товаров, транспортные расходы и т.д.

Обязанность по уплате данных расходов лежит на ответственном лице – налогоплательщике, если иное не установлено положениями договора, либо соответствующими иными нормативно-правовыми актами.

Порядок определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления

В соответствии с действующими налоговыми нормами, сам факт выполнения строительно-монтажных работ для собственного потребления влечет за собой возникновение определенных налоговых обязательств для ответственного лица.

При этом при непосредственном выполнении строительно-монтажных работ для собственных нужд и потребления, исчисление налоговой базы происходит на основании суммы фактических расходов, которые понесла данная организация для выполнения тех или иных строительно-монтажных работ.

В общую сумму должны быть включены все расходы, включая реорганизуемой, либо уже реорганизованной организации или иного юридического лица.

В процедуре определения налоговой базы также должны участвовать различные строительные материалы, запасные детали, а также иные предметы, приобретение которых было необходимо при выполнении определенных строительно-монтажных работ, указанных в договоре между участниками данных правоотношений.

При этом факт приобретения данных товаров для собственных нужд и последующего использования обязательно должен быть зафиксирован в соответствующей налоговой документации.

Не включение одного, либо нескольких наименований в общую налоговую базу является грубым нарушением действующего законодательства РФ. Как только данный будет выявлен и подтвержден, например, при проведении налоговой проверки, в отношении налогоплательщика может быть назначена определенная ответственность.

Чаще всего, она выражается в виде штрафа, размер которого будет зависеть от количества не включенных в налоговую базу наименований, а также от иных нюансов, имеющих важное значение.

Налоговое законодательство РФ также устанавливает и возможные дополнительные расходы, которые не должны учитываться при определении налоговой базы.

Прежде всего, к таким расходам можно отнести подрядные работы, которые были выполнены соответствующей подрядной организацией по инициативе заказчика.

При этом обязанность по оплате данных работ лежит на заказчике, но данная сумма не должна участвовать в процедуре определения и установления общей налоговой базы.

Что относится к строительно-монтажным работам

К виду строительно-монтажных работ относятся все сопутствующие работы по непосредственной подготовке строительного участка, прокладке трубопровода, обеспечению электронной связи. Помимо этого, к строительно-монтажным работам также можно отнести и первоначальные действия по демонтажу существующих строений – зданий, сооружений, построек и т.д.

При этом становление строительно-монтажных работ полноценным объектом налогообложения будет осуществлено только в том случае, если:

- выполнение данных строительно-монтажныхработ привело к определенному результату – появлению новых объектов основных средств, которые могут быть выражены в новых зданиях, сооружения и иных видах недвижимого имущества;

- при выполнении определенных строительно-монтажныхработ произошло непосредственное изменение первоначальной стоимости того или иного объекта недвижимости. Такое нередко происходит при выполнении определенных строительно-монтажных действий по реконструкции объектов, при его модернизации, частичной ликвидации и т.д.

Помимо этого, к строительно-монтажным работам могут относиться не только действия по непосредственной постройке тех или иных объектов, но и по закладке фундамента для будущих зданий, дорожные и подводно-технические работы, возведение опорных конструкций зданий и т.д.

В том случае, когда те или иные работы, по каким-либо причинам, не могут быть признаны строительно-монтажными, они не будут являться правомерным объектом налогообложения.

Однако это не значит, что у налогоплательщика не будет обязательств по уплате тех или иных налогов и сборов в отношении проведенных ранее действий. Эти действия могут попадать под другой налог, установленный налоговым законодательством РФ, уплата которого также будет необходима в соответствии с действующими нормами.

Автор статьи

Кузнецов Федор Николаевич

Опыт работы в юридической сфере более 15 лет; Специализация — разрешение семейных споров, наследство, сделки с имуществом, споры о правах потребителей, уголовные дела, арбитражные процессы.

Источник: advokat-malov.ru

Нужно ли ИП вступать в СРО?

Требование получить допуск СРО при проведении работ, влияющих на безопасность объекта капитального строительства также распространяется на индивидуальных предпринимателей. Допуск СРО ИП получит только в том случае, если станет членом саморегулируемой организации.

Частные предприниматели вступают в саморегулируемые организации по тем же правилам, что и юридические лица. Они отправляют в выбранную организацию заявление вместе с документами и проходят проверку со стороны контролирующего органа. В то же время ИП сложней соответствовать всем требованиям законодательства в отличие от юридического лица, где за каждый вид работ отвечает отдельный сотрудник.

Если частный предприниматель выполняет работы самостоятельно, без сторонней помощи, он должен соотвествовать следующим требованиям:

- Опыт работы в выбранной сфере от 3 лет и более

- Наличие профильного образования

- Свидетельство о повышении квалификации

В случае, когда у ИП есть наемные сотрудники, которые выполняют работы требующие допуска СРО, вышеперечисленные требования касаются каждого такого работника.

Источник: edsert.ru