В самом начале трудовой недели, хотелось бы обратить Ваше внимание на одну из последних налоговых новостей.

ЧТО СЛУЧИЛОСЬ?

С 1 октября 2017 года постановлением Правительства от 19.08.2017 № 981 утверждены и вступили в силу новые правила хранения счетов-фактур.

А также этим же документом введены в действие:

- новая форма счета-фактуры;

- новая форма журнала учета полученных и выставленных счетов фактур;

- новая форма книги покупок;

- новая форма книги продаж.

ЧТО ИЗМЕНИЛОСЬ В ПРАВИЛАХ ХРАНЕНИЯ СЧЕТОВ-ФАКТУР?

Комментируемое мною постановление № 981 указывает, что компании с 01.10.2017 года обязаны хранить в хронологическом порядке по дате выставления или по дате получения за соответствующий период не только первичные счета-фактуры, но и корректировочные и исправленные.

Обратите внимание, что такой же подход нужно применять теперь и для подтверждений оператора электронного документооборота, и для извещений покупателя о получении счета-фактуры!

Часть 5/7. Формирование счет-фактуры в 1С, полученной от поставщика и выданной

ЧТО ИЗМЕНИЛОСЬ В СРОКАХ ХРАНЕНИЯ СЧЕТОВ-ФАКТУР?

Уважаемые коллеги, отмечу, что в сроках хранения счетов-фактур с 01.10.2017 года ничего не изменилось! Они, как и прежде, составляют не мене 4 лет со дня последней записи.

НА ЧТО НЕОБХОДИМО ОБРАТИТЬ ВНИМАНИЕ!

Постановление Правительства от 19.08.17 № 981 не вводит новые сроки, а только уточняет документы, которые должны храниться 4 года и более, а также указывает на тех, кто теперь обязан организовать хранение этих документов.

Кто обязан организовать хранение документов, и какие документы, согласно постановлению с 01.10.2017 года необходимо хранить, приведу ниже:

1. Комитенту (принципалу) необходимо организовать хранение копий счетов-фактур, полученных через посредника от продавцов при приобретении товаров (работ, услуг) для комитента (принципала);

2. Заказчику строительных работ (инвестору) необходимо организовать хранение копий счетов-фактур, полученных им через застройщика (заказчика, выполняющего функции застройщика) от продавцов при покупках товаров (работ, услуг) для покупателя (инвестора);

3. Заказчику экспедиторских услуг необходимо организовать хранение копий счетов-фактур, полученных через экспедитора от продавцов при покупках товаров (работ, услуг) для заказчика.

При этом копии счетов-фактур в бумажном варианте, полученные от посредников, должны быть заверены подписями комитентов, принципалов, застройщиков или экспедиторов.

Также положениями постановления № 981 установлено, что с 01.10.2017 года в течение 4-х лет нужно хранить и некоторые другие первичные бухгалтерские документы, а именно:

- при операциях компаний по импорту из стран ЕАЭС необходимо хранить заявления о ввозе товаров и об уплате косвенных налогов, их заверенные копии, копии платежек и других документов об уплате НДС;

- при операциях компаний по импорту из других стран необходимо хранить таможенные декларации, их заверенные копии и другие документы об уплате НДС на таможне;

- при учете командировочных расходов на аренду жилья необходимо хранить бланки строгой отчетности (их копии) с выделенной отдельной строкой суммой НДС;

- по НДС, который восстанавливает акционер, участник или пайщик необходимо хранить документы, которыми стороны оформляют передачу имущества, НМА, имущественных прав в соответствии с п. 3 ст. 170 НК РФ в виде нотариально заверенных копий;

- по НДС, который восстанавливают при уменьшении стоимости в соответствии с подп. 4 п. 3 ст. 170 НК РФ или по НДС, который восстанавливают при покупке или строительстве основных средств необходимо хранить бухгалтерскую справку-расчет согласно ст. 171.1 НК РФ.

ИТАК, подведём итоги, так ли уж страшны новые правила хранения счетов-фактур? Я думаю, нет, если вспомнить основы их хранения!

Входной НДС на УСН

Для тех, кто ещё не знает их, я сейчас расскажу, ну а тем, кто забыл, напомню, что каждая компания и предприниматель обязаны хранить бухгалтерские документы! Такое требование вытекает из Закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учёте».

РУКОВОДИТЕЛЯМ КОМПАНИЙ ПОСВЯЩАЕТСЯ!

Помните, что в соответствии с Законом от 6 декабря 2011 г. № 402-ФЗ « О бухгалтерском учёте», обеспечить хранение документов в компании должен ее руководитель!

Согласно п. 8 п. 1 ст. 23 НК РФ, п. 1.13 Порядка выставления и получения счетов-фактур в электронной форме, все счета-фактуры, в т.ч. электронные, надо хранить минимум четыре года после окончания квартала, в котором документ использовался в последний раз для исчисления налога и составления налоговой отчетности.

Как видите, собственно ничего нового и тем более страшного не произошло. А с 01.10.2017 года законодатель вышеназванным Постановлением только ввёл уточнения в правила и сроки хранения счетов-фактур и первичных бухгалтерских документов.

КАКИЕ МЕРЫ НАКАЗАНИЯ ПРЕДУСМОТРЕНЫ ЗА НАРУШЕНИЕ ПРАВИЛ ХРАНЕНИЯ СЧЕТОВ-ФАКТУР И ПЕРВИЧНЫХ БУХГАЛТЕРСКИХ ДОКУМЕНТОВ?

Если при проверке будет выявлено, что бухгалтерских документов нет, то это будет являться грубым нарушением правил учета доходов и расходов.

За это компании грозит штраф 10 000 руб. по статье 120 НК РФ.

Такое же наказание будет, если не соблюдать порядок и срок хранения документов.

К должностному лицу могут применить меры наказания по статье 15.11 КоАП РФ, а именно:

- штраф от 5000 до 10 000 руб. – за первое нарушение;

- от 10 000 до 20 000 руб. или дисквалификация на срок от года до двух лет – за повторное нарушение, а это уже неприятно.

БЕРЕГИТЕ СЕБЯ И СВОЙ БИЗНЕС!

ВСЕМ ОТЛИЧНОЙ РАБОЧЕЙ НЕДЕЛИ И ТОЛЬКО ДОБРЫХ НОВОСТЕЙ!

Источник: investaudit.ru

Кем и когда выставляется счет-фактура

Счет-фактура представлен документом, который подтверждает отгрузку товаров или оказание услуг. В нем дополнительно приводится информация об уплаченной сумме покупателем. Документация выставляется заказчику со стороны продавца разнообразных товаров или исполнителем, выполняющим работы или оказывающим услуги. Процесс выполняется после того, как покупатель официально оформит приемку груза.

- 1 Назначение счета-фактуры и его реквизиты

- 2 По какой форме выставляются счета-фактуры

- 3 Ставка и сумма налогообложения

- 4 Кто выставляет счет-фактуру покупатель или продавец

- 5 В каких случаях не выставляется счет-фактура

- 6 Сроки выставления счет-фактуры

- 7 Когда выставляется счет фактура

- 8 Электронный и бумажный счет-фактура

- 9 Сводный счет-фактура

- 10 Выставление корректировочного счета-фактуры

- 11 Журнал учета счетов-фактур

- 12 Ответственность за нарушение сроков выставления счет-фактуры

- 13 Полезное видео

Назначение счета-фактуры и его реквизиты

Он необходим для ведения налогового учета в компаниях при уплате НДС. К особенностям его заполнения относится:

- формируется исключительно по установленному образцу;

- оформляется продавцом, так как именно он по закону обязан уплачивать НДС;

- на основании счета-фактуры покупатель принимает суммы НДС к вычету;

- документ фиксирует факт выполнения обязательств по договору, а также подтверждает сумму уплаченного НДС, который разрешено зачесть.

Внимание! НК содержит основные реквизиты этого документа.

К обязательным реквизитам относится:

- порядковый номер, причем он может меняться, так как зависит от количества вносимых корректировок;

- юридические адреса и другие сведения об обоих участниках;

- информация об отправителе и получателе груза;

- номер платежки, если предварительно перечислялся аванс или иные платежи за будущие поставки;

- название продаваемых товаров или оказываемых услуг, а также единицы измерения;

- количество товаров, которые были фактически отгружены;

- цена за каждую единицу, причем это значение должно совпадать со сведениями из договора, а также не учитывается размер налога;

- общая стоимость поставленных товаров;

- размер акциза, если продаются подакцизные предметы;

- дата составления;

- ставка налогообложения;

- сумма налога;

- страна, где были произведены товары;

- реквизиты таможенной декларации.

Страна происхождения указывается, если продаются товары, изготовленные иностранными государствами.

По какой форме выставляются счета-фактуры

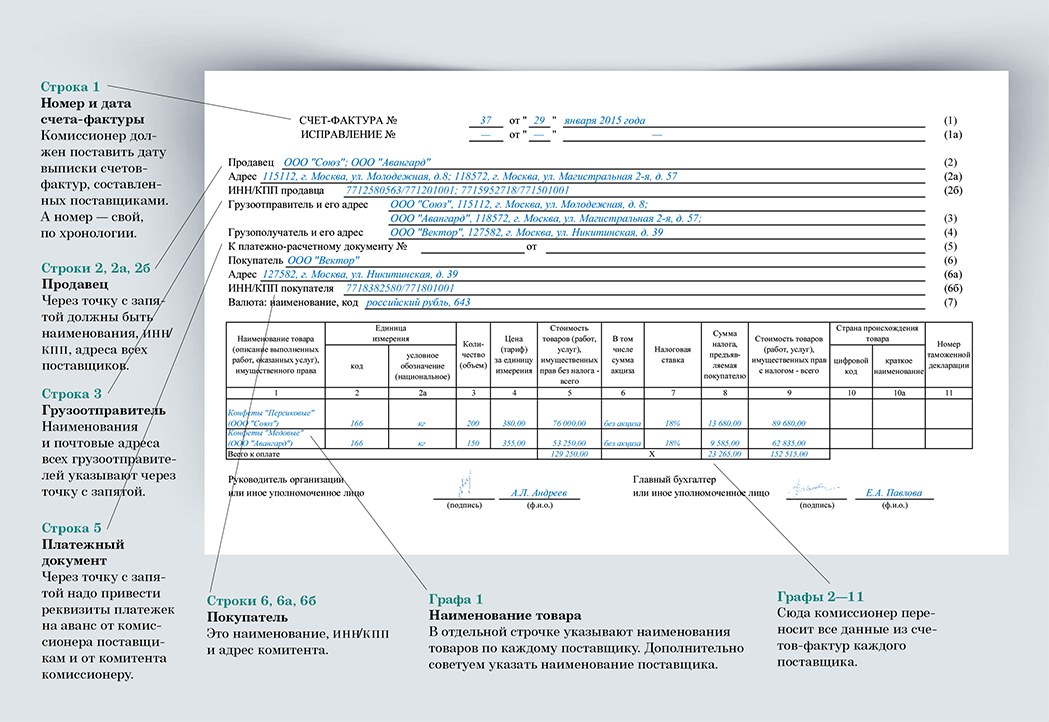

Он содержит значимую информацию о контрагентах и продаваемых товарах. Указывается их цена, место производства и другие экономические показатели. Поэтому при внесении сведений учитываются правила:

- первая строка включает дату формирования документации, а также ее номер;

- во 2-ой строке указываются сведения о продавце и получателе товаров, причем к ним относится наименование компаний, их юридический адрес, ИНН и КПП, но сведения должны совпадать с информацией из учредительной документации организаций, а также приводятся полные и сокращенные названия;

- строки 3 и 4 предназначены для сведений о грузоотправителе и получателе, поэтому приводятся их наименования и почтовые адреса, но если процесс отгрузки выполняется продавцом, то повторять сведения не нужно;

- строка 5 содержит номер и дату составления платежки, если предварительно покупатель перечислил продавцу аванс, а если он отсутствует, то ставится прочерк;

- в строке 7 приводится название валюты, в которой перечисляются средства;

- далее идет таблица, которая включает наименования всех товаров или услуг, причем сведения переносятся из официальных контрактов, а также приводятся их коды, условные обозначения, единицы измерения, число предметов и цена за каждый элемент;

- в графу 6 таблицы вносятся сведения о размере акциза;

- графы 7 и 8 предназначены для ставки налогообложения по НДС, а также прописывается размер налога, предъявляемого покупателю, причем сумма указывается с копейками, поэтому не допускается округление;

- в таблице графы 10 и 11 заполняются исключительно при продаже иностранных товаров, поэтому приводится наименование страны их происхождения и специальный цифровой код;

- допускается ставить прочерки в графах 10 и 11, если происходит продажа отечественных товаров или поставщик не обладает нужной информацией.

Документ подписывается директором компании, а также главбухом или иными работниками предприятия, обладающими соответствующими полномочиями. Допускается заполнять счет-фактуру не только в бумажном виде, но и на ПК.

Ставка и сумма налогообложения

Грамотно сформированные счета-фактуры передаются представителю ФНС для расчета НДС, а также они обязательно изучаются налоговыми инспекторами во время камеральных или выездных проверок.

В процессе заполнения документа рассчитывается НДС, для чего цена товара или услуги умножается на ставку налогообложения. С 2019 года основная ставка повысилась с 18% до 20%. При этом осталась неизменной ставка 10%, которая применяется для детских товаров и продуктов питания.

Справка! До 2025 года предлагается ставка 0% при поставке разных товаров авиатранспортом в Крым и Севастополь.

Если точно знать правильную ставку, то не составит труда рассчитать размер налога по каждой операции, а также определить размер вычета по НДС. Многие фирмы не обязаны уплачивать НДС, если они работают по специальным налоговым режимам, к которым относится ЕНДВ, УСН, ПСН, или ЕСХН. Поэтому они могут не формировать регулярно счета-фактуры. Они рассчитывают только единый налог, который заменяет несколько видов сборов.

Компании, которые пользуются упрощенными режимами, часто сталкиваются с отказом от сотрудничества, так как поставщики, работающие с НДС, не смогут при таком партнерстве вернуть часть налога.

Кто выставляет счет-фактуру покупатель или продавец

Многие предприятия во время функционирования обязаны грамотно заполнять и хранить счета-фактуры, а иначе нарушают закон. Документ составляется следующими лицами:

- налогоплательщиками, выбравшими в процессе регистрации систему ОСНО;

- деятельность фирмы осуществляется от имени владельца, работающего по НДС;

- участники сделки выступают членами товарищества доверительного управления или концессии, а также другого аналогичного учреждения;

- товары импортируются из других государства.

В остальных ситуациях компании могут отказаться от обязательной уплаты НДС, хотя представители ФНС рекомендуют всегда выставлять счета, чтобы не возникало дополнительных вопросов по уплате налогов.

Предприниматели формируют документацию в следующих ситуациях:

- компания работает по ОСНО, поэтому главному бухгалтеру приходится рассчитывать и уплачивать несколько видов налогов, к которым относится и НДС;

- фирма рассчитывает налоги на основании полученного аванса, причем он может быть как частичным, так и полным. Счет-фактуры на аванс обязательно выставлять;

- организация сотрудничает с иностранными гражданами, выступающими покупателями;

- фирма арендует объекты недвижимости, принадлежащие муниципалитету;

- учреждение покупает имущество у государства.

Счета-фактуры составляются в конце месяца или квартала на основании всех предложенных товаров, причем это особенно важно для компаний, которые каждый день или ежемесячно занимаются отгрузкой больших партий товаров.

В каких случаях не выставляется счет-фактура

Имеются определенные предприятия, которые могут отказаться от составления данной документации, причем к ним не могут быть предъявлены какие-либо претензии со стороны ФНС. Нужно ли выставлять счет-фактуру без НДС? Не нужно составлять счета-фактуры бизнесменам:

- предприятия и ИП, работающие по упрощенным режимам;

- предприниматели специализируются на розничной торговле товаров или предлагают услуги населению, а не другим организациям;

- предприятия, которые продают товары только за безналичный расчет;

- фирма специализируется на предоставлении услуг общепита;

- компании, которые получили освобождение от уплаты многочисленных сборов, так как совершают какие-либо специальные операции.

Важно! Право на освобождение от уплаты НДС и составление счетов-фактур должно подтверждаться официальными бумагами, которые по первому требованию передаются налоговым инспекторам.

Сроки выставления счет-фактуры

Они должны выставляться в строго установленные сроки. По общим правилам документ оформляется в течение максимально 5 дней с момента заключения сделки по продаже товаров или оказания услуг. Но учитываются и другие даты:

- с момента получения аванса, причем, даже если он представлен только частичной оплатой товаров;

- при непосредственной передаче имущества или прав на какую-либо собственность;

- с момента выполнения обязательства по отгрузке партии товара.

С любого вышеуказанного события должно пройти не больше 5 дней. Учитываются только календарные дни, но если пятый день выпадает на праздник или выходной, то допускается переносить срок на один день вперед.

Нужно ли хранить счет фактуру на усн

Консультации юрлиц по налогам и бухгалтерии

Хранение счетов-фактур: основы

Каждая организация и предприниматель обязаны хранить бухгалтерские документы. Этого требует статья 29 Закона от 6 декабря 2011 г. № 402-ФЗ. Обеспечить хранение документов в организации должен ее руководитель. А индивидуальный предприниматель отвечает за это самостоятельно (ст. 7 Закона от 6 декабря 2011 г. № 402-ФЗ).

Счета-фактуры, в т.ч. электронные, надо хранить минимум четыре года после окончания квартала, в котором документ использовался в последний раз для исчисления налога и составления налоговой отчетности (пп. 8 п. 1 ст. 23 НК РФ, п. 1.13 Порядка выставления и получения счетов-фактур в электронной форме).

Закрыл бизнес — обязан сохранить счета-фактуры и иные документы

Рассмотрим пример. ИП Рябинин К. Н. принял решение прекратить коммерческую деятельность. Так как арендодатели срочно требовали освободить помещение, все документы коммерсант перевез к себе домой и разместил на свободной площади в хозяйственном помещении. Счета-фактуры занимали немалый объем, так как реализация товара производилась мелкими партиями в адрес многочисленных контрагентов. Прошло определенное время и хранимые в неприспособленном помещении документы выцвели, отсырели и утратили свой первоначальный вид.

Изменения с 1 октября 2020 года

С 1 октября 2020 года вступает в силу Постановление Правительства от 19.08.2017 № 981.

Этот документ вводит в действие:

- новую форму счета-фактуры;

- новую форму книги продаж;

- новую форму книги покупок;

- новую форму журнала учета полученных и выставленных счетов фактур.

Однако, помимо этого, были внесены в поправки также в нормы, которые касаются хранения счетов-фактур. Расскажем о них подробнее.

Хранение счетов-фактур в хронологическом порядке

Положения комментируемого постановления предусматривают более подробные правила хранения счетов-фактур. Предусматривается, что хранить счета-фактуры нужно будет в хронологическом порядке по мере того, как они выставляют (составляются, исправляются) или получаются. Такой же подход нужно применять и к хранению подтверждений оператора электронного документооборота (ЭДО) и извещения покупателей о получении счета-фактуры. Также см. «Реестр операторов электронного документооборота (ЭДО)».

Сроки хранения счетов-фактур

Хранить счета-фактуры с 1 октября 2020 года нужно будет, по-прежнему, 4 года. В этом период организовать хранение необходимо:

- комитенту (принципалу) – копии счетов-фактур, которые передал ему посредник. Посредник получает их от продавцов при покупках товаров (работ, услуг) для комитента (принципала);

- заказчику строительных работ (инвестору) – копии счетов-фактур, которые передал ему застройщик (заказчик, выполняющий функции застройщика застройщик). Он, в свою очередь, получает их от продавцов при покупках товаров (работ, услуг) для покупателя (инвестора);

- заказчику экспедиторских услуг – копии счетов-фактур, которые передал ему экспедитор. Он получает эти счета-фактуры от продавцов при покупках товаров (работ, услуг) для заказчика.

Требуется хранить все виды счетов-фактур: первичные, корректировочные и исправленные. Копии счетов-фактур в бумажном варианте, полученные от посредников, должны быть заверены их подписями (комитентов, принципалов, застройщиков или экспедиторов).

Срок хранения электронных счетов-фактур

Об особенностях электронного счета-фактуры читайте здесь.

Еще до того, как будет организовано хранение электронного счета-фактуры, т. е. уже при его оформлении, необходимо учесть, что подписан он должен быть квалифицированной электронной подписью (п. 6 ст. 169 НК РФ, письмо Минфина России от 05.05.2015 № 07-01-06/25701).

Сроки хранения электронных счетов-фактур те же, что у бумажных — 4 года (п. 1.13 Порядка, утв. приказом Минфина РФ от 10.11.2015 № 174н, подп. 8 п. 1 ст. 23 НК). Хранить распечатанные бумажные экземпляры электронных счетов-фактур компании не обязаны (письмо ФНС от 06.02.2014 № ГД-4-3/1984).

Уточнения сроков коснулись не только счетов-фактур

Также постановлением Правительства от 19.08.2017 № 981 уточняется, что с 1 октября 2020 года в течение 4-х лет нужно хранить и некоторых другие «бухгалтерские» документы по различным операциям. Приведем сроки хранения в таблице.

| Операция | Что хранить |

| Импорт из стран ЕАЭС | Заявления о ввозе товаров и об уплате косвенных налогов, их заверенные копии, копии платежек и других документов об уплате НДС. |

| Импорт из других стран | Таможенные декларации, их заверенные копии и другие документы об уплате НДС на таможне. |

| Командировочные расходы на аренду жилья и проезд | бланки строгой отчетности (их копии) с выделенной отдельной строкой суммой НДС. |

| по НДС, который восстанавливает акционер, участник или пайщик | Документы, которыми стороны оформляют передачу имущества, НМА, имущественных прав (п. 3 ст. 170 НК РФ) – в виде нотариально заверенных копий. |

| по НДС, который восстанавливают при уменьшении стоимости (подп. 4 п. 3 ст. 170 НК РФ | бухгалтерскую справку-расчет (ст. 171.1 НК РФ . |

| – по НДС, который восстанавливают при покупке или строительстве основных средств | бухгалтерскую справку-расчет (ст. 171.1 НК РФ). |

Также в течение 4-х лет нужно хранить первичные и другие документы с суммарными (сводными) данными по операциям каждого месяца или квартала, которые регистрируются в книге продаж.

Если при проверке выяснится, что бухгалтерских документов нет, то это это грубое нарушение правил учета доходов и расходов. За это компании грозит штраф 10 000 руб. по статье 120 НК РФ. Такое же наказание будет, если не соблюдать порядок и срок хранения документов.

К должностному лицу могут применить такие меры наказания (ст.15.11 КоАП РФ):

- штраф от 5000 до 10 000 руб. – за первое нарушение;

- от 10 000 до 20 000 руб. или дисквалификация на срок от года до двух лет – за повторное нарушение.

КЛАССИФИКАЦИЯ БУХГАЛТЕРСКИХ ДОКУМЕНТОВ

Все бухгалтерские документы с точки зрения выполняемой ими функции укрупненно можно разделить на две большие группы:

- документы бухгалтерского учета;

- документы налогового учета.

Документы бухгалтерского учета

Бухгалтерская документация является частью системы управленческой документации организации в соответствии с Общероссийским классификатором управленческой документации[2]. Руководствуясь последовательностью документирования хозяйственной деятельности компании бухгалтерскую документацию можно разделить на три части:

- первичная – документация, фиксирующая факты совершения хозяйственных операций; на основании ее ведется бухгалтерский учет;

- регистры бухгалтерского учета – предназначены для систематизации и накопления информации, содержащейся в принятых первичных учетных документах;

- отчетная бухгалтерская документация – единая система данных об имущественном и финансовом положении компании, о результатах ее хозяйственной деятельности.

Бухгалтерские документы также классифицируются по назначению и типам документов. Общая схема движения бухгалтерских документов начинается с первичных документов. Предположим, что мы заключаем договор с контрагентом на поставку продукции с безналичным способом оплаты. Последовательность действий будет следующей:

- заключаем договор;

- выставляем контрагенту счет на оплату;

- покупатель платежным поручением подтверждает факт оплаты им продукции;

- для отгрузки продукции выставляем товарную накладную и счет-фактуру.

Таким образом, основной перечень первичных документов будет таким:

- договор;

- счет;

- платежные документы;

- товарная накладная;

- счет-фактура;

- акт о сдаче-приемке выполненных работ (оказания услуг).

Бухгалтерские документы важны не только в текущей деятельности организации, но и для последующей отчетности. Кроме того, их по тем или иным поводам могут запросить государственные инстанции. Это значит, что важно организовать хранение этих документов.

Документы налогового учета

К документам налогового учета относятся:

- первичные учетные документы;

- аналитические регистры налогового учета;

- расчет налоговой базы.

Структура документирования налогового учета похожа на структуру документирования бухгалтерского учета:

- первичные учетные документы – документы, являющиеся подтверждением налогового учета. Это те самые первичные учетные документы, которые являются основанием ведения бухгалтерского учета, а кроме того, документы, которые предусмотрены для оформления операций законодательством о налогах и сборах;

- аналитические регистры налогового учета – это либо измененные регистры бухгалтерского учета, либо самостоятельные регистры, которые формируются и ведутся по аналогии с регистрами бухгалтерского учета, но без применения двойной записи;

- расчет налоговой базы – можно представить, как документ синтетического налогового учета, аналогичный по своим функциям синтетическим регистрам бухгалтерского учета.

Непосредственное документирование налогового учета – это «вотчина» бухгалтеров. Едва ли они «впустят» в эту область секретаря. Поэтому не будем углубляться в детали. Нас интересует именно архивное хранение этих документов.

Когда срок хранения счета-фактуры должен продлеваться

Оговоренный ранее обязательный 5-летний срок хранения счетов-фактур может увеличиваться. Это связано с тем, что с 01.01.2015 компании могут переносить налоговые вычеты. Право переноса вычетов НДС в пределах 3-летнего срока с момента принятия на учет товаров (работ, услуг) закреплено в п. 2 ст. 171 НК РФ.

Учитывая дату оприходования товаров из рассмотренного примера (11.08.2019), заявить его, если компания отложит вычет ровно на 3 года, нужно в декларации за 3-й квартал 2022 года. 5-летний же срок хранения нужно будет отсчитывать с 01.10.2022, т.е. в этом случае он фактически составит 8 лет.

Рассматривая увеличенные сроки хранения счетов-фактур при переносе вычетов, необходимо помнить, что на вычет при возврате аванса покупателю на 3 года перенести нельзя. Вычет может быть осуществлен только в том налоговом периоде, в котором выполнены условия, предусмотренные статьями ст. 171, 172 НК РФ (письмо Минфина России от 21.07.2015 № 03-07-11/41908).

Нужно ли сшивать счета-фактуры?

К ответу на данный вопрос следует подходить с практической точки зрения. Нормативным документом предусмотрено: журналы учета полученных и выставленных счетов-фактур должны быть прошнурованы, а их страницы — пронумерованы. И это правильно. Все-таки срок хранения названных налоговых документов немаленький, и за этот период могут смениться как работники бухгалтерии, так и руководители торгового предприятия. С другой стороны, в процессе деятельности бухгалтер нередко сталкивается с необходимостью откопировать тот или иной документ (в том числе по требованию налоговой), а когда они сшиты в толстую папку, сделать это неудобно.

Кроме того, обращаем внимание читателей на следующее. При архивировании документов лицу, непосредственно принимающему в нем участие, нужно быть предельно осторожным в своих действиях, чтобы не повредить содержащиеся в счете-фактуре сведения (например, не проколоть дыроколом данные о номере и дате выставления счета-фактуры), так как отсутствие обязательных реквизитов на счете-фактуре может послужить основанием для отказа в принятии к вычету сумм налога налоговыми инспекторами.

Источник: business-programming.ru