Можно ли оказывать услуги юр. лицам и ИП без использования кассы при безналичном расчете и нужно ли устанавливать кассу при наличном расчете для населения и организаций/ИП, еще можно использовать онлайн-кассы?

| Игорь , Москва

Ответы юристов (1)

Сергеев Олег Юрист,

Москва На сайте: 1624 дня

Ответов: 0 Рейтинг: 3.62

Отвечая на вопросы, следует отметить следующее: 1. В соответствии с пунктом 9 статьи 2 Федерального закона от 22 мая 2003 г. №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» юридические лица и индивидуальные предприниматели, которые осуществляют расчеты с покупателями физическими лицами только за безналичный расчет, с официальными организациями, государственными учреждениями и иными покупателями, указанными в пункте 1 статьи 2 данного Закона, у которых отсутствует техническая возможность принимать денежные средства с использованием контрольно-кассовой техники до 1 января 2019 года, освобождаются от установления контрольно-кассовой техники. Следовательно, если Вы планируете осуществлять услуги только юридическим лицам и индивидуальным предпринимателям за безналичный расчет, не будете обязаны иметь кассу до 1 января 2019 года и после этой даты. 2. В соответствии с пунктом 1 статьи 2 Федерального закона от 22 мая 2003 г. №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» юридические лица и индивидуальные предприниматели обязаны установить контрольно-кассовую технику в случае осуществления наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа при реализации товаров (работ, услуг) физическим лицам, за исключением реализации товаров (работ, услуг) народного потребления либо реализации товаров (работ, услуг) по перечню, утвержденному Правительством Российской Федерации. Следовательно, если Вы планируете осуществлять услуги населению, а также организациям и индивидуальным предпринимателям за наличный расчет, то Вы обязаны установить контрольно-кассовую технику с момента регистрации индивидуального предпринимателя.

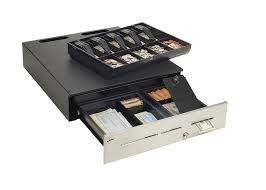

Кассы для ИП без сотрудников и сферы услуг. Как подобрать и не прогадать?

Надеюсь, что данная информация будет полезной для Вас. В случае возникновения дополнительных вопросов Вы можете обратиться к специалистам в области налогового права.

#4366668 2023-04-16 17:50:06

Сергеев Олег Юрист,

Москва На сайте: 1624 дня

Ответов: 0 Рейтинг: 3.62

Для регистрации индивидуального предпринимателя в Российской Федерации необходимо предоставить следующие документы:

- Заявление о государственной регистрации в качестве индивидуального предпринимателя;

- Паспорт гражданина Российской Федерации либо иной документ, удостоверяющий личность физического лица;

- Квитанцию об уплате государственной пошлины;

- Документы, подтверждающие полномочия лица на оформление документов на регистрацию индивидуального предпринимателя (в случае, если представитель будет оформлять документы).

Относительно использования кассы при оплате услуг нужно учитывать следующее:

- Если ИП будет оказывать услуги только юр.лицам и ИП, при этом расчет будет осуществляться безналичным способом, то он не обязан иметь кассовый аппарат до 1 июля 2018 года и в последующем, в соответствии с п. 9 ст. 2 закона о ккт. Однако, если ИП будет осуществлять расчет наличными деньгами при оказании услуг юр.лицам и ИП, то он должен установить кассовый аппарат.

- Если ИП будет оказывать услуги как населению, так и юр.лицам и ИП, а расчет при этом будет осуществляться независимо от способа расчета, то обязательно кассовое обслуживание с момента регистрации ИП.

#4462068 2023-04-16 17:50:06

Сергеев Олег Юрист,

Москва На сайте: 1624 дня

Ответов: 0 Рейтинг: 3.62

- Пункт 9 статьи 2 Федерального закона от 22 мая 2003 года №54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации».

- Статья 2.1 Федерального закона от 22 мая 2003 года №54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации», а также статья 170 Налогового кодекса Российской Федерации.

Источник: prav.io

Может ли ИП брать наличные без кассы

Начинающих предпринимателей часто интересует вопрос, нужно ли зарегистрировать ККМ ИП или работа с наличными без кассы допустима? Как показывает практика можно работать с наличными деньгами без кассовых документов. Однако это правило касается не каждого субъекта хозяйствования. Законом установлено фиксировать выручку с помощью специальных аппаратов.

Применение ККТ

При получении оплаты за реализованную продукцию, оказанные услуги, выполненные работы используются контрольно-кассовые аппараты, с присвоенным государственным номером. Правило действует для организаций и физических лиц.

Допускается проведение оплат без кассового аппарата, что дает клиентам возможность рассчитываться за товар наличными деньгами. Применимо при расчете с частным лицом после оказания услуги. Фискальный чек для физлица заменяется квитанцией или бланком строгой отчетности.

В документе указывается:

- название, номер бланка;

- дата оформления;

- информация ИП (ФИО, ИНН, номер налогоплательщика);

- описание выполненной работы;

- сумма к оплате в денежной единице.

Наличка без кассы

Как работать без кассы ИП?

Специфические виды деятельности не требуют оприходования наличности (ст.2 ФЗ № 54-ФЗ):

- реализация печатных изданий (газет, журналов);

- продажа из цистерн на розлив молока, слабоалкогольных напитков, керосина, масла растительного, кислых составов на основе сока, экстракта, морса и морской, речной рыбы;

- торговля религиозной литературой, предметами религиозных культов;

- поштучная реализация арбуза, дыни, овощей с огорода;

- продажа талонов и билетов в транспортных средствах;

- прием от гражданских лиц утильсырья, стеклянной посуды, исключение – металлолом;

- мелкорозничная разносная реализация товаров, не требующих лицензии, специальных условий хранения;

- торговля в необорудованных местах (выставочные комплексы, ярмарки, рынки) продовольственными товарами;

- распространение лотерейных билетов;

- проведение в специально отведенных местах религиозных церемоний и обрядов;

- продажа чайной продукции в пассажирских составах;

- реализация по номинальной стоимости федеральных знаков, относящихся к почтовым отправлениям;

- снабжение продуктами питания учебных заведений;

- торговля на розлив в киосках безалкогольными напитками, мороженым;

- продажа ценных бумаг.

Предприниматели, проводящие деятельность в отдаленных от города местностях, не используют ККТ. Насколько место труднодоступно решают местные власти.

На видео: Штрафы за наличную оплату

Сравнение: работа ИП с наличными без кассы и налоговый режим:

| Наименование операции | Выбранная система налогообложения | |

| УСН | ЕНВД, патент | |

| Оказание услуг простым гражданам | Разрешается проведение расчетов без кассы | |

| Реализация товаров, предоставление услуг частным лицам | Клиенту всегда выдается чек ККТ | По требованию выгодоприобретателя выдается квитанция об оплате |

| Принятие наличных денежных средств в счет оплаты от юридических, физических лиц | Выбивается кассовый чек ККТ, дополнительно составляется ПКО (приходный кассовый ордер) | После просьбы клиента выдается квитанция, товарный чек с данными ИП, датой проведения операции, полным описанием товара, заверенный личной подписью ответственного лица |

| Занятие деятельностью, указанной в ст.2 ФЗ № 54-ФЗ | Контрольно-кассовый аппарат не применяется, платежный документ не выдается | |

В большинстве случаев, бизнесмены на упрощенке работают с использованием ККТ. Предприниматели, которые выбрали патент или ЕНВД самостоятельно решают, применять специальные бланки или нет.

На видео: Как можно законно не применять кассу

Виды расчетов наличкой

При отправке товара через почтовое отделение ИП работает без кассы, чтобы избежать двойного налогообложения. Подобная сделка идет без налички и в бандероль кассовый чек не вкладывается. Покупатель при получении посылки оплачивает ее на почте и получает соответствующий документ. Сумма за товар передается, согласно договоренности лично в руки или через отделение связи.

Расчет пластиковыми платежными карточками происходит одним из способов:

- Кассовый аппарат. Клиент получит чек на сумму покупки, которая снимется с его счета.

- Интернет. Денежные средства зачисляются на лицевой счет получателя. Применение ККТ не требуется.

Заключение договора с оператором электронных денег позволяет рассчитываться с физическими лицами. Гражданин переводит средства оператору, который зачисляет их на счет предпринимателя. Информацию по расчетному счету в финансовом учреждении бизнесмен заранее сообщает сотруднику компании. ИП и юридические лица не используют этот метод для расчета между собой.

Договор между гражданами

Метод показывает, можно ли ИП работать без кассы, заключая сделку с физическим лицом. Подходит бизнесменам, занимающимся оказанием нелицензируемых услуг. Предприниматель выступает в качестве самостоятельного частного лица и лично выполняет работу.

В качестве документа, подтверждающего оплату, выступает расписка о получении денежных средств (два экземпляра).

- Правильно составить договор с указанием того, что услуги оказываются лично.

- Деньги брать после подписания обеими сторонами договора и получения расписки.

- Если сотрудничество оказалось проверочной закупкой, вести себя спокойно, не нервничать. В акте упомянуть о составленном контракте. Деньги не возвращать.

- Не выкидывать свой экземпляр соглашения.

Чем заменить кассовый чек

Накладная и фискальный чек отличаются по назначению. По товарной накладной передается товар, продукция. Квитанция подтверждает оплату наличными средствами. Допускается одновременная выдача обоих документов. Нельзя один заменить другим.

Чек с кассового аппарата имеет другое назначение в отличие от товарного чека, который является своего рода накладной и используется в розничной торговле. При оказании бытовых услуг им заменять фискальный чек нельзя. Хозяйствующие субъекты, которые работают на патентной системе или ЕНВД имеют право выдавать вместо квитанции из ККТ – товарную накладную.

Кассовые ордера, ПКО и РКО используются для внутреннего фиксирования операций предпринимателя. Подходят для сотрудничества с юридическими, физическими лицами. Документ дополняет чек ККТ, но не заменяет его.

Бланки строгой отчетности используются вместо кассового чека в предусмотренных законодательством случаях (ОКУН ОК 002-93). Выдаются для проведения окончательных расчетов за оказанные услуги населению: изготовление кадастрового паспорта на земельный участок, межевого плана. Документ составляется в двух экземплярах и выдается обеим сторонам сделки. В остальных случаях предприниматель выдает не БСО клиенту.

Бланки строгой отчетности

Форма заказывается в печатной типографии с учетом вида деятельности. Распечатывание их на компьютере, печатной машинке законодательством не допускается. Журнал учета БСО для ведения учета документов приобретается в специализированных магазинах. После получения бланки ставятся на приход. Их постепенная выдача является расходом.

Листы книги учета прошнуровываются и пронумеровываются, заверяются личной подписью бизнесмена, скрепляются печатью (при наличии).

Записи в БСО вносятся разборчиво, четко, без помарок. Испорченный бланк перечеркивается и крепится к листу журнала учета за день, когда заполнялся. Формы хранятся в сейфе пять лет. Документ выдается ответственному лицу по приказу или требованию-накладной. На списание испорченных бумаг оформляется соответствующий акт.

Нарушение сроков и правил хранения БСО влечет ответственность:

- Налоговую. На нарушителя налагается штраф от 10 000 руб. до 20% от суммы неуплаченного налога (не меньше 40 000 руб.).

- Административную. Бизнесмены, которые выполняют несколько обязанностей, не подвергаются этому наказанию (ст.15 КоАП РФ)

На видео: Штрафы ИП – Серия 3. Не пробили чек ККМ

Штраф за нарушение

Статья 15.1 КоАП РФ описывает, какой штраф предусмотрен за нарушение субъектами хозяйствования кассовой дисциплины.

Наличные расчеты не могут превышать установленного лимита в 100 000 руб. по одной сделке. Ограничение не распространяется на выплату таможенных сборов, выдачу аванса, заработной платы, прием денег от граждан. Норма закона не содержит указаний в отношении ответственности предпринимателей.

Статья 120 НК РФ говорит о взысканиях налоговых инспекторов в случае нарушения бизнесменов кассовой дисциплины. Штрафные санкции равняются 15 000 руб. Статья 14.5 КоАП РФ применяется к предпринимателям, которые не приобрели кассовую машину, постоянно не пробивают чеки или занижают сумму в документе. Взыскание составляет от 3 000 до 4 000 руб.

Вывод

Может ли ИП работать без кассы, оказывая услуги, торгуя, выполняя работу – этот вопрос регулирует КоАП РФ и НК РФ. Возможность обходиться без ККМ зависит от избранной системы налогообложения и места проведения деятельности.

Понравилась статья? Сохраните в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку этой статье, а именно — Может ли ИП брать наличные без кассы, проголосуйте — это анонимно и полезно для других. Может есть чем поделиться и дополнить?

Источник: biznes-prost.ru

Порядок применения ККТ и БСО при осуществлении кассовых операций

Сфера применения ККТ.

Согласно п. 1 ст. 1.2 Закона № 54-ФЗ ККТ применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов, за исключением случаев, установленных названным законом.

Под расчетами понимаются прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги.

- осуществляющим расчеты с физическими лицами, которые не являются индивидуальными предпринимателями, в безналичном порядке (за исключением расчетов с использованием электронных средств платежа);

- осуществляющим расчеты при приеме платы за жилое помещение и коммунальные услуги, включая взносы на капитальный ремонт;

- осуществляющим зачет и возврат предварительной оплаты и (или) авансов;

- предоставляющим займы для оплаты товаров, работ, услуг;

- предоставляющим или получающим иное встречное предоставление за товары, работы, услуги.

Однако поскольку Законом № 129-ФЗ действие данной нормы не продлено, при осуществлении таких расчетов необходимо применять ККТ.

Например, в Письме от 25.01.2019 № 03-01-15/4355 Минфин указал, что в случае исполнения обязательств работников организации-работодателя по оплате оказываемых им услуг путем удержания из зарплаты работников соответствующих сумм задолженности организация обязана применять контрольно-кассовую технику с 01.07.2019.

Выдача кассового чека и (или) БСО

В силу п. 2 ст. 1.2 Закона № 54-ФЗ при осуществлении расчета учреждение обязано выдать кассовый чек или БСО на бумажном носителе. В случае предоставления покупателем до момента расчета абонентского номера либо адреса электронной почты необходимо направить кассовый чек или бланк строгой отчетности на данный номер либо адрес. Иными словами, Законом № 54-ФЗ предусмотрено, что при каждом расчете обязательно должен выдаваться кассовый чек или БСО.

Заметим, что исходя из п. 5.4 ст. 1.2 Закона № 54-ФЗ при осуществлении безналичных расчетов, исключающих возможность непосредственного взаимодействия с покупателем, кассовый чек (БСО) должен быть сформирован не позднее рабочего дня, следующего за днем расчета (Письмо Минфина РФ от 06.03.2019 № 03-01-15/14628).

Под БСО понимается первичный учетный документ, приравненный к кассовому чеку, сформированный в электронном виде и (или) отпечатанный с применением автоматизированной системы для БСО в момент расчета между пользователем и клиентом за оказанные услуги. Этот документ содержит сведения о расчете и подтверждает факт его осуществления, а также соответствует требованиям законодательства РФ о применении ККТ.

Обратите внимание:

В связи с завершением переходного периода с 01.07.2019 организации и индивидуальные предприниматели при оказании услуг населению обязаны оформлять БСО с применением ККТ.

Нужно учитывать, что автоматизированная система для БСО используется исключительно при осуществлении расчетов за оказанные услуги. При этом ККТ, которая не является автоматизированной системой для БСО, данного ограничения не имеет и может применяться при расчетах и за товары, и за услуги (работы).

Применение ККТ вне места совершения расчетов.

Законом № 129-ФЗ учтены особенности применения ККТ в случаях, когда расчеты производятся отдаленно от места расположения контрольно-кассовой техники.

В статью 1.2 Закона № 54-ФЗ включены новые п. 5.6 – 5.10. Так, из п. 5.6 следует, что пользователи вправе применять ККТ[3], расположенную вне места совершения расчетов:

1) при осуществлении расчетов (за исключением расчетов в безналичном порядке в Интернете) за реализуемые товары при разносной торговле и при дистанционном способе продажи товаров (кроме случаев, указанных в п. 5.1 ст. 1.2 Закона № 54-ФЗ);

2) при осуществлении расчетов по месту выполнения работ и (или) оказания услуг, которые выполняются (оказываются) пользователем вне торгового объекта, торгового места, здания, строения, сооружения, их частей и (или) земельного участка, используемых на праве собственности, аренды или ином законном основании;

3) при осуществлении расчетов в случаях, предусмотренных п. 5.8 – 5.10 ст. 1.2 Закона № 54-ФЗ.

В случаях, перечисленных в п. 5.6 ст. 1.2 Закона № 54-ФЗ, обязанность по выдаче покупателю (клиенту) кассового чека (БСО) помимо способов, указанных в п. 2 данной статьи, может быть исполнена пользователем одним из способов (п. 5.7):

1) путем направления покупателю в момент расчета на абонентский номер либо по адресу электронной почты, которые предоставлены покупателем до совершения расчета:

- сведений в электронной форме, позволяющих идентифицировать такой кассовый чек (БСО)[4];

- информации об адресе информационного ресурса, который размещен в Интернете и по которому данный кассовый чек (БСО) может быть бесплатно получен покупателем;

2) путем обеспечения покупателю (клиенту) возможности в момент расчета считать с дисплея мобильного телефона, смартфона или иного компьютерного устройства QR-код.

В случае если согласно законодательству РФ федеральные органы исполнительной власти наделены полномочиями по утверждению форм бланков документов, используемых при оказании услуг населению, и (или) законодательство РФ предусматривает использование соответствующих бланков документов при оказании услуг населению, обязанность пользователя по выдаче клиенту кассового чека (БСО) помимо способов, указанных в п. 2 ст. 1.2 Закона № 54-ФЗ, может быть исполнена им путем передачи клиенту документа на бумажном носителе с содержащимися на нем реквизитами кассового чека (БСО), позволяющими идентифицировать этот кассовый чек (БСО) (QR-кодом и (или) датой и временем осуществления расчета, порядковым номером фискального документа, признаком расчета, суммой расчета, заводским номером фискального накопителя и фискальным признаком документа).

Применение ККТ при расчетах за ЖКХ.

Если бюджетные учреждения осуществляют расчеты с населением за жилое помещение и коммунальные услуги, то им следует обратить внимание на п. 5.10 ст. 1.2 Закона № 54-ФЗ.

В случае осуществления расчетов[5] при приеме платы за жилое помещение и коммунальные услуги обязанность по применению ККТ, в том числе по формированию кассового чека (БСО) и передаче всех фискальных данных ФНС, исполняется пользователем в срок, не превышающий пяти рабочих дней со дня поступления денежных средств на расчетный счет пользователя. Обязанность по выдаче клиенту кассового чека (БСО) при осуществлении данных расчетов исполняется путем выдачи (направления) клиенту пользователем бесплатно по его письменному запросу на бумажном носителе или в электронной форме, содержащему наименование услуги, дату и сумму расчета, в срок, не превышающий пяти рабочих дней со дня получения такого запроса. Этот запрос должен быть передан (направлен) клиентом пользователю не позднее трех месяцев со дня формирования соответствующего кассового чека (БСО). При отсутствии такого запроса по истечении указанного срока обязанность пользователя по выдаче (направлению) клиенту кассового чека (БСО) считается исполненной.

Кто вправе не применять ККТ?

1. В силу закона ККТ не нужно применять при осуществлении расчетов в безналичном порядке между организациями и (или) индивидуальными предпринимателями, за исключением производимых ими расчетов с использованием электронного средства платежа с его предъявлением (п. 9 ст. 2 Закона № 54-ФЗ). Аналогичные разъяснения приведены в письмах Минфина РФ от 15.02.2019 № 03-01-11/9459, от 06.03.2019 № 03-01-15/14614.

- при выдаче работникам организации заработной платы, материальной помощи и других выплат, а также денежных средств под отчет и возврате сотрудником неизрасходованных денежных средств, ранее выданных под отчет.

- при выплате организацией денежных средств физическому лицу за оказанные им услуги в рамках обязательств по договору гражданско-правового характера;

- при возмещении работников расходов организации-работодателя на приобретение бланка трудовой книжки, расходов на мобильную связь.

2. ККТ не применяется при осуществлении видов деятельности и при оказании следующих услуг, которые перечислены в п. 2 ст. 2 Закона № 54-ФЗ. В данном перечне, в частности, приведены:

- продажа газет и журналов на бумажном носителе, а также продажа в газетно-журнальных киосках сопутствующих товаров при условии, что доля продажи газет и журналов в их товарообороте составляет не менее 50% товарооборота и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта РФ. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

- обеспечение питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров.

В силу поправок, внесенных в п. 2 ст. 2 Закона № 54-ФЗ, разрешено не применять ККТ учреждениям при оказании услуг по розничной продаже бахил (см. ст. 1 Закона № 129-ФЗ).

3. Согласно п. 3 ст. 2 Закона № 54-ФЗ учреждения, осуществляющие расчеты в местностях, указанных в перечне отдаленных или труднодоступных местностей, утвержденном органом государственной власти субъекта РФ (за исключением городов, районных центров, поселков городского типа), вправе не применять ККТ.

Критерии отнесения местностей к отдаленным или труднодоступным в случае необходимости могут быть разработаны органами государственной власти субъектов РФ самостоятельно (Письмо Минфина РФ от 22.01.2019 № 03-01-15/343).

Однако в этом случае должно соблюдаться условие о выдаче покупателю по его требованию документа, подтверждающего факт осуществления расчета между им и организацией. Данный документ должен содержать наименование, порядковый номер, реквизиты, установленные абз. 4 – 12 п. 1 ст. 4.7 Закона № 54-ФЗ, и подпись лица, его выдавшего (Письмо Минфина РФ от 19.12.2018 № 03-01-15/92862).

4. В соответствии с п. 5 ст. 2 Закона № 54-ФЗ вправе не применять ККТ аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах, и обособленные подразделения медицинских организаций, имеющих лицензию на фармацевтическую деятельность, расположенные в сельских населенных пунктах, в которых отсутствуют аптечные организации.

5. В силу п. 12 ст. 2 Закона № 54-ФЗ ККТ может не применяться государственными и муниципальными библиотеками, а также библиотеками Российской академии наук, других академий, научно-исследовательских институтов, образовательных организаций при оказании в помещениях указанных библиотек платных услуг населению, связанных с библиотечным делом.

Перечень платных услуг, оказываемых указанными в названном пункте библиотеками без применения контрольно-кассовой техники, утверждается Правительством РФ.

6. Кроме того, ст. 2 Закона № 54-ФЗ дополнена новыми п. 13 и 14. Так, в соответствии с п. 13 данной статьи ККТ может не применяться при осуществлении расчетов:

- товариществами собственников недвижимости (в том числе товариществами собственников жилья, садоводческими и огородническими некоммерческими товариществами), жилищными, жилищно-строительными кооперативами и иными специализированными потребительскими кооперативами за оказание членам таких товариществ и кооперативов услуг в рамках их уставной деятельности, а также при приеме платы за жилое помещение и коммунальные услуги;

- образовательными организациями при оказании населению услуг в сфере образования;

- физкультурно-спортивными организациями при оказании населению услуг в сфере физической культуры и спорта;

- домами и дворцами культуры, домами народного творчества, клубами, центрами культурного развития, этнокультурными центрами, центрами культуры и досуга, домами фольклора, домами ремесел, домами досуга, культурно-досуговыми и культурно-спортивными центрами при оказании населению услуг в области культуры.

Обратите внимание:

В силу норм, изложенных в п. 13 ст. 2 Закона № 54-ФЗ (в редакции Закона № 129-ФЗ), положения данного пункта не распространяются на расчеты наличными деньгами, а также на расчеты с предъявлением электронного средства платежа при условии непосредственного взаимодействия покупателя (клиента) с пользователем.

Согласно п. 14 ст. 2 Закона № 54-ФЗ (в редакции Закона № 129-ФЗ) ККТ может не применяться индивидуальными предпринимателями при реализации входных билетов и абонементов на посещение театров, являющихся государственными или муниципальными учреждениями, осуществляемой с рук и (или) лотка. Положения обозначенного пункта не распространяются на случаи реализации указанных входных билетов и абонементов с использованием Интернета и сетей связи.

В заключение отметим, что неприменение ККТ в установленных Законом № 54-ФЗ случаях является административным правонарушением и влечет наложение административного штрафа (ч. 2 ст. 14.5 КоАП РФ):

- на должностных лиц – в размере от 1/4 до 1/2 суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб.;

- на юридических лиц – в размере от 3/4 до полной суммы расчета, осуществленного с использованием наличных денежных средств и (или) электронных средств платежа без применения ККТ, но не менее 30 000 руб.

[1] Федеральный закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации».

[2] Федеральный закон от 03.07.2018 № 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

[3] За исключением контрольно-кассовой техники, применяемой в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме через оператора фискальных данных.

[4] Регистрационного номера ККТ, суммы, даты и времени расчета, фискального признака документа.

[5] За исключением расчетов наличными деньгами, а также расчетов с предъявлением электронного средства платежа при условии непосредственного взаимодействия клиента с пользователем.

Источник: www.audit-it.ru