Платит ли ИП на УСН 6% или его контрагенты (ИП,ООО) НДС?

Ответы на вопрос (2):

06.11.2018, 15:03,

г. Смоленск

Упрощенна налогом НДС не облагается.

Обязанность уплатить НДС в бюджет возникает у «упрощенца» лишь в одном случае — если он выставит покупателю счет-фактуру с выделенной суммой НДС.

Автор вопроса

06.11.2018, 15:14,

г. Смоленск

То есть я «попаду» на НДС только если мой покупатель-контрагент очень меня об этом попросит? Мне же самому очень не выгоден НДС.

06.11.2018, 15:29,

Конечно попадете на НДС. Причем при первой камеральной проверке вашего контрагента. Вы же выставите НДС, он его возместит, а бюджет возместит с вас. Круговорот НДСа в природе — есть такой закон в экономике.

Нужно ли ООО, работающему по УСН, платить НДС при получении товара из Белоруссии и как предоставить подтверждение уплаты?

ООО работающее по УСН, получило товар из Белоруссии, платит ли оно в этом случае НДС? Контрагент из Белоруссии просит предоставить подтверждение уплаты НДС.

Нужно ли платить НДС на УСН и патенте

Законность создания ООО с УСН 15% при отказе контрагентов работать с ИП на УСН 6%

Вопрос: есть ИП УСН 6% (разработка программного обеспечения) некоторые контрагенты отказываются работать с ИП им нужно ООО, если я открою ООО УСН 15% (учредитель, директор тоже я) и буду оформлять договора по схеме «Контрагент — ООО — ИП» в ООО доходы=расходы, а с ИП плачу 6% будет ли это законно?

У арендатора ИП УСН 6%, а у арендодателя ООО работает с НДС. Как должен платить арендатор с НДС или без?

ООО с учредителем НКО: какой налог выбрать — УСН или НДС?

Платить ли НДС ИП на УСН при оказании оптового посредничества и сравнение выгодности УСН для ИП и ООО.

Нужно ли платить НДС ИП на УСН, если ИП выступает оптовым посредником между продавцом и покупателем? И как вариант что выгоднее ИП на УСН, или ООО на УСН?

Оптовики на УСН (15%) покупают товар с НДС у ОСНО: декларация по НДС, оплата и оформление документов.

Как ИП может работать с НДС в 2023 году

В начале предпринимательской деятельности новичков интересует, может ли ИП работать с НДС и как обстоят дела с этим в году? Многие субъекты ведут деятельность по ОСН. При этом они не знают, как правильно делать закупку товаров у юридического лица, нужно ли выставлять и оплачивать НДС. Отношения между потенциальными партнерами могут сложиться по-разному в зависимости от того, работает ИП с НДС или без него. Рассматривая вопрос работы предпринимателя, можно найти законные способы не платить этот вид налога.

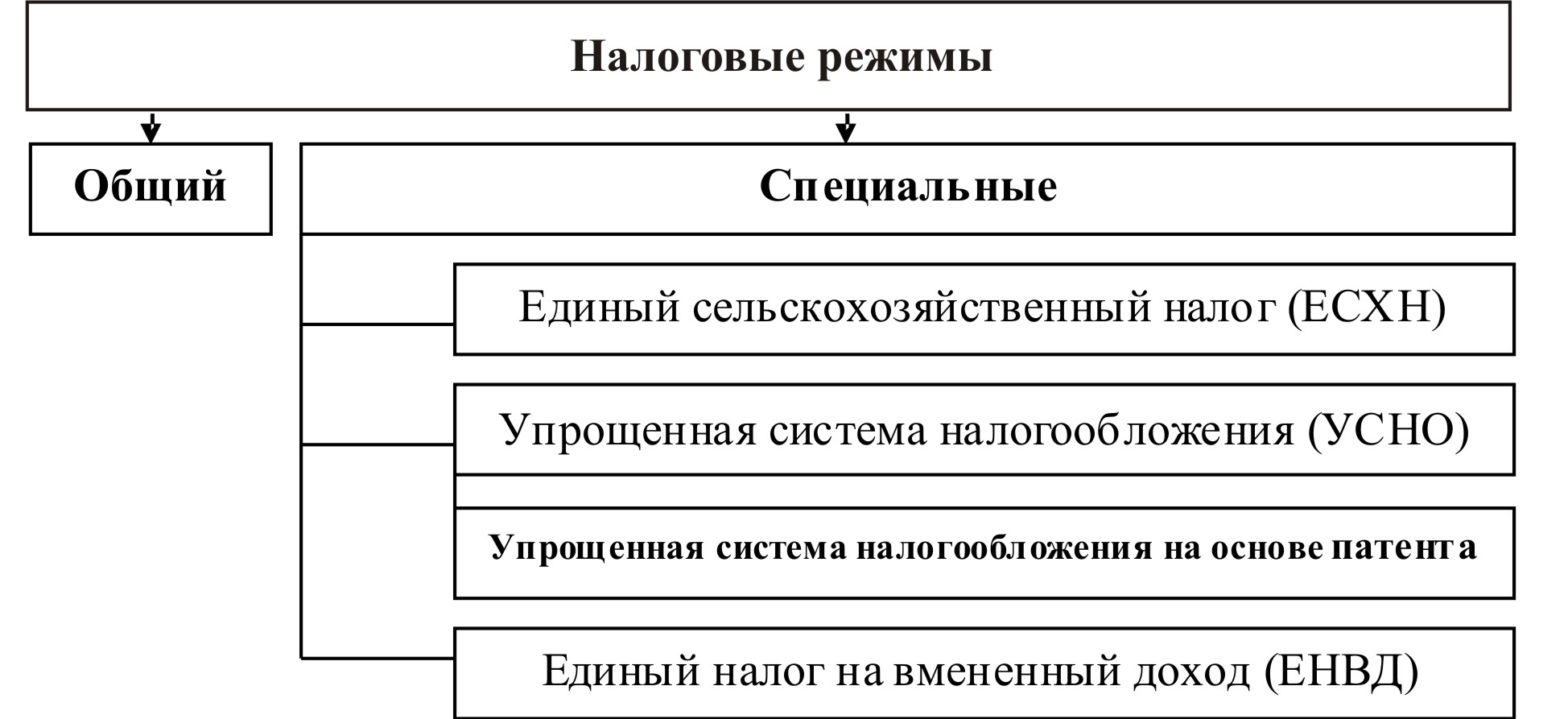

Схема учета налоговых выплат

После регистрации в качестве ИП, хозяйствующий субъект автоматически становится налогоплательщиком. Если выбирается специальный режим, например, УСН, то НДС с бизнесмена снимется пока он не перейдет на ОСНО. Когда ИП работает с НДС, он включает его во время производства и реализации продукции, при выполнении работ.

Налоговым кодексом определен круг предпринимателей, которые платят этот налог. ИП можно работать с НДС, особенно, если он планирует сотрудничать с предприятиями. Также этот налог уплачивается при ввозе импортного товара через территорию РФ, независимо от используемой системы налогообложения.

Может ли ИП работать без НДС? Существуют способы ведения бизнеса, при которых хозяйственная деятельность может осуществляться без уплаты налога на добавленную стоимость.

Чем отличаются ставки налога для ИП

Налог рассматривают в трех вариантах. Подавать декларацию необходимо до 20 числа каждого месяца. Платить его нужно каждый месяц. Если выручка за квартал превышает 1 млн руб., необходимо ежемесячно подавать отчеты.

Как узнать, какую ставку применяют при различных видах деятельности?

- ставку 0% применяют при экспортируемых товарах;

- в список 10% входят (продовольственные товары, детские товары, книжки и печатная продукция, медицинские изделия и лекарства);

- во всех остальных случаях применяется ставка 18%.

На видео: В.Туров об НДС

Почему ООО не хотят сотрудничать с ИП

Иногда предприниматели осознанно работают на ОСН. Поэтому важно знать, как работать ИП с ООО с НДС. Происходит взаимодействие контрагентов, работающих с НДС. Открывая бизнес, выбирают ОСН, а затем переходят на работу с НДС. Это удобно, если нужно сделать возврат средств с учетом налога при выставлении поставщиком счета-фактуры.

Налоговая нагрузка станет больше, если ИП без ОСН сделает это самостоятельно.

Есть ситуации, при которых уменьшается налог путем вычетов.

К этой категории относится:

- организация, работающая с НДС;

- приобретение товаров или услуг;

- после покупки их поставили на приход;

- договор заключен и оформлен правильно.

При соблюдении всех пунктов можно произвести уменьшение налога. По закону уменьшение производится после уплаты налога в бюджет.

На видео: Платить ли НДС, если Вы на УСН при подписании госконтракта по 44-ФЗ?

Как работает ИП без НДС

Бизнесменов интересует, как работать ООО с ИП без НДС? Например, в Беларуси работают ООО только с НДС. Они стремятся заключать договор с равной по статусу компанией. Недоверие к ИП возникает из-за непрочной финансовой ответственности.

ООО работает на ОСН, поэтому уплата налога для них является обязанностью. Приобретая товар у поставщика, владелец бизнеса возвращает 18% за счет налоговых вычетов. Сотрудничество с ИП без НДС предполагает выплату налога со всего оборота. Следовательно, приобретение товара на продажу станет убыточным. Поэтому сотрудничество происходит по цепочке, в которой каждая организация уплачивает налог на добавленную стоимость.

Работает предприниматель на НДС или без него, сотрудничать с ООО на общем налоге можно, выбирая одну из возможных схем. Заключая договор с ИП на НДС или без, как узнать, на каких видах деятельности стоит остановиться для положительного сотрудничества? Можно придумать схему.

На видео: УСН или НДС что выгоднее в госзакупках

- Сфера работы без налога. Есть сделки, которые можно заключить без выделения налога. Сюда относится (ремонт, услуги курьера, субподряд, аренда маленьких помещений, закупка канцтоваров).

- Эксклюзивность предлагаемых товаров или услуг. Если ИП не имеет конкурентов предлагаемым товарам, то купить небольшой объем выгодно и без потерь в прибыли.

- Выставление счета с НДС. Ведение дела на упрощенном налогообложении предполагает включение добавленного налога в счет, выставленный ООО. Единственный минус, у второй стороны могут возникнуть затруднения при возврате налога из бюджета. Часто делают это только через суд.

- Бизнесмен уменьшит цену ровно на такую сумму, которая равна налогу на добавленную стоимость. Такой вариант подходит для приобретения товара не для продажи, так как это будет невыгодно юридическому лицу. Снижать цену придется больше, чем на 18%, которые ООО может вернуть в течение года.

- Перейти на ОСН и открыть ООО. При совершении постоянных крупных сделок так и поступают многие ИП, не прекращая деятельности первоначально открытого бизнеса. Правовую форму можно использовать для совершения выгодных сделок.

Как работать ИП с НДС на ОСН

После того как станет понятно, можно ли ИП работать с НДС, стоит рассмотреть порядок и условия ведения бизнеса на ОСН. Такая система является актуальной при оптовых продажах. Счет-фактура с отдельно выделенным налогом выставляется клиенту. В конце отчетного квартала все данные вносят в книгу продаж и покупок. Здесь есть плюсы и минусы.

Среди преимуществ выделяют долгое сотрудничество с крупными компаниями, что приносит хорошую прибыль.

Есть и недостатки:

- при ведении учета необходимо использовать НДФЛ к оплате, рассчитывая его кассовым методом;

- требуется вести бухгалтерию и хранить ее 5 лет;

- сдавать налоговую декларацию раз в квартал;

- на бизнесмена накладывается большая налоговая нагрузка.

На видео: НДС: изменения и перспективы 2017- гг.

Добавленный налог для ИП при УСН

Предприниматели, которые не знают, какая система налогообложения оптимальна для ведения деятельности, выбирают упрощенный вариант, чтобы не платить НДС. Здесь есть возможность работать по договору комиссии, выставлять счета клиенту. Важно не задерживать подачу декларации и внесение налога. Книгу продаж и покупок не ведут.

При УСН без НДС одновременно нужно платить:

- от 5 до 15%, если имеются доходы и расходы;

- 6% от прибыли, если расходов нет.

Если упрощенная система, то может ли ИП работать с НДС? Ответ отрицательный. Предприниматель может подобрать схему расчета налогов. Первый вариант выбирают, если в бизнесе предполагаются большие расходы. Если их нет, стоит остановиться на втором варианте.

Как работать предпринимателю на ЕНВД

Определенный вид деятельности подразумевает работу на конкретной системе налогообложения. При оптовой торговле работаю на ОСН. Можно выбрать специальный режим. Но ИП на ЕНВД может работать с НДС не со всеми видами деятельности. Однако с такой системой налогообложения можно уменьшить страховые взносы.

При ЕНВД выплачивается фиксированный налог.

На сумму выплаты влияет:

- размер помещения;

- количество работников или транспортных средств.

При ЕНВД налог фиксированный. На едином налоге в розницу этот вариант достаточно выгодный. При получении высокой прибыли будет маленьким размер налога.

Есть ли способы не платить НДС

Считается, что законных оснований обойти уплату налога – нет. Однако предприниматели знают легальные способы избавиться от него. В первом случае можно уменьшить размер выручки на основании ст.145 НК РФ. Еще один способ – увеличить расходы. Для этого предприятие закупает оборудование, проводит ремонтные работы. Можно использовать лизинговые платежи.

Освободиться от уплаты налога можно первого числа любого месяца. Следует подать документы в налоговую службу.

- данные из книги продаж;

- сведения о доходах и расходах из КУДиР;

- копия журнала учета счетов-фактур.

При удовлетворении обращения предприятие может находиться в таком режиме 1 год. Затем документы нужно собирать повторно. Выбирая систему налогообложения при регистрации ИП в году, важно помнить и о том, какие отчеты сдавать придется предпринимателю с соблюдением сроков.

Понравилась статья про особенности ведения индивидуального предпринимательства? Поделитесь в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку статье о ведении ИП, ПРОГОЛОСУЙТЕ за полезность — это анонимно и всем видно.

Источник: biznes-prost.ru

Как ИП не платить НДС

По закону любая деятельность, подпадающая под понятие «предпринимательство», облагается налогом на добавочную стоимость. Это касается как предприятий, так и индивидуальных предпринимателей, занятых в розничной торговле или при экспорте услуг. Однако нужно разобраться, должен ли ИП платить НДС во всех случаях или имеются послабления.

Что такое предпринимательская деятельность

Понятие «предпринимательство» закрепляется Гражданским Кодексом. Здесь перечисляются все признаки, на основании которых можно определить является ли осуществляемая деятельность предпринимательством.

Главным определяющим признаком служит направленность на получение прибыли. Лица, имеющие статус ИП могут получать прибыль от реализации товаров, при пользовании имуществом. Дополнительно доход может быть от аренды недвижимости или за услуги, предоставляемые предпринимателем по договору.

При этом для налоговых органов не важно, в каком статусе выступает получатель прибыли – ИП или организация. Любое лицо, систематически получающее прибыль от перечисленных действий является налогоплательщиком.

Когда можно надеяться на льготы

Платит ли ИП НДС? Хозяйствующий субъект признается налогоплательщиком по отношению к операциям, осуществляемым в рамках деятельности, попадающей под понятие «предпринимательство». Налоговый Кодекс устанавливает для граждан, находящихся на общей системе налогообложения правила уплаты налоговых сборов, как для организаций. Также закон определяет, на основании чего ИП не платит НДС.

Процедура регистрации ИП фиксируется в органах ФНС, что приводит к автоматическому получению предпринимателем статуса налогоплательщика. На каком основании ИП не платит НДС?

По закону предприниматель попадает под послабления со стороны ФНС:

- если он сельскохозяйственный производитель (вид налога ЕСХН). Форма оплаты этого налога определяется ст.346.1 НК РФ;

- если он осуществляет деятельность по упрощенной системе (УСН). В каких случаях ИП платит НДС на упрощенке, определяется ст.346.11 НК РФ;

- если он работает на ЕНВД. Это специальный налоговый режим, который могут применять ИП. Ставка налога зависит не от полученной прибыли, а от размера предполагаемого дохода.

Платит ли ИП на ЕНВД НДС? Нет! Но освобождение от выплаты дополнительных налогов не будет действовать при экспорте товаров.

Нужно ли платить НДС ИП решается соответствующими статьями Налогового кодекса. Вопрос должен ли ИП платить НДС при ЕНДВ регламентируется ст.346.26 НК РФ. Внесение в бюджет налога происходит в отношении той деятельности, которая подпадает под действие налогового режима.

ИП, не осуществляющие выплату НДС, не освобождаются от налога при импорте товаров. Отдельно следует отметить освобождение от уплаты НДС при растоможке автомобиля. Если транспортное средство приобретается частным лицом для личного пользования, то платится только таможенная пошлина. При продаже автомобиля, ввезенного из-за границы, требуется оплата НДС, таможенной пошлины и акцизного сбора.

Нужно ли платить НДС ИП на УСН? Это зависит от вида предпринимательской деятельности. При ввозе товаров внутрь страны или при исполнении обязанностей налогового агента послабления по уплате налога не действуют.

На видео: Что выгоднее открыть: ООО или ИП?

Освобождение от налоговых обязательств

По закону хозяйствующий субъект может освобождаться от уплаты НДС в особых случаях. Если ИП не находится на упрощенке или если деятельность не велась, что подтверждается отсутствием доходов на протяжении трех месяцев до наступления даты подачи декларации, то есть возможность не выплачивать 18% налога.

Для получения налогового послабления следует предоставить в ФНС ряд документов:

- выписку хозяйственных операций;

- копии счетов-фактур, которые были получены или выставлены.

Подтвердить отсутствие доходов за последние три месяца можно по накладным. Чтобы избавиться от уплаты НДС необходимо соблюдать определенные правила. Изначально нужно известить налоговую службу по месту постановки на учет ИП и приложить документы, подтверждающие право на льготу (выписки из бухгалтерского баланса).

Предприниматели, действующие по упрощенной схеме, могут подать книгу учета расходов и доходов. Предоставление документов в ФНС производится до 20 числа календарного месяца, с которого используется право на льготу (Письмо ФНС от 29.06.2015 г., разъясняющее порядок применения ст.45 НК РФ).

Согласно решениям арбитражных судов, не предоставление в указанные сроки уведомления не может являться препятствием реализации указанного права налогоплательщика. Переход на подобную систему налогообложения подразумевает работу по данной схеме на протяжении года. После этого можно только самостоятельно отказаться от предоставленной льготы.

На видео: Изменения по НДС с 1 июля 2017- года.

Патентная система

На территории РФ действует еще один вид специального режима налогообложения (патентный). Суть данного режима заключается в приобретении предпринимателем определенного документа – патента, дающего право на занятие конкретной деятельностью. Удобство патентного режима заключается в возможности получения льгот по уплате налогов сроком до одного года, что способствует развитию малого бизнеса.

Платит ли ИП на патенте НДС? Нет, не платит, поскольку патентная система заключается в выплате налога ПСН, который включает сумму, определяющую стоимость патента.

Лицо, перешедшее на патент, освобождается от следующих налогов:

- НДФЛ на прибыль, полученную от указанной в патенте деятельности.

- НДС. Единственным исключением являются случаи, когда ИП платит НДС при импорте. Любой ввоз товаров из-за границы автоматически исключает освобождение от налоговых льгот.

- Налог на имущество лица, занимающегося патентной деятельностью.

На видео: Как не платить НДС в интернет бизнесе легально

Особенности деятельности по УСН

Упрощенная система включает два варианта осуществления выплаты налогов в году:

- УСН «доходы».

- УСН «доходы минус расходы».

Невозможно сделать вывод, является ли упрощенная система самым выгодным вариантом, поскольку это зависит от конкретного вида деятельности. Однако этот режим позволяет снизить налоговую нагрузку на хозяйствующего субъекта. Должен ли ИП на УСН платить НДС? Ответ будет отрицательным.

В бюджет государства перечисляются отдельные разновидности налогов в зависимости от установленной ставки, которые отличаются от общепринятой ставки налога на добавочную стоимость. Платит ли ИП НДС при УСН 6%? Нет, не платит. Выплаты включают в себя только установленные 6% налога плюс обязательные взносы в ПФР, ФСС и ФМС.

Для упрощенного режима, в котором объектом выступают доходы минус расходы, размер ставки составляет 15%. Ее снижение допускается на основании решения органов местного самоуправления.

Должен ли ИП на УСН платить НДС, а также платит ли НДС ИП на ОСНО в году – вот вопросы, которые являются актуальными для многих предпринимателей, желающих добиться снижения налогового бремени. Отказ от уплаты НДС позволяет добиться снижения расходов на 18%. При этом существует вероятность, что некоторые компании откажутся работать с ИП, не выплачивающим НДС. Поскольку для них это будет невыгодно из-за невозможности производить соответствующие вычеты.

Понравилась статья про особенности ведения индивидуального предпринимательства? Поделитесь в соц. сетях, расскажите друзьям — это лучшая благодарность нам! Поставьте свою оценку статье о ведении ИП, ПРОГОЛОСУЙТЕ за полезность — это анонимно и всем видно.

Источник: biznes-prost.ru