Нужно ли сдавать нулевую декларацию 6 НДФЛ налоговым агентам в 2022 году, если нет работников. Законодательная база, ответственность за нарушения. Изменения в законодательстве с 2022 года.

- Законодательная база сдачи отчетности о доходах

- Об отсутствии обязанности сдавать «нулевую» 6-НДФЛ

- Уведомить ли налоговую о причинах непредставления 6-НДФЛ?

- Нужно ли сдавать «нулевую» форму 6-НДФЛ в 2022 году, если нет работников?

- Об отсутствии аналогичных правил в отношении страховых взносов

Рассмотрим действующее налоговое законодательство в отношении того, какие изменения в 2022 году произойдут в порядке сдачи отчетности о доходах. С приближением нового года у многих возникает вопрос, нужно ли заполнять и сдавать нулевую форму 6-НДФЛ, если нет работников.

Законодательная база сдачи отчетности о доходах

Об отсутствии обязанности сдавать «нулевую» 6-НДФЛ

В соответствии с п. 2 ст. 230 Налогового кодекса РФ форму расчета (6-НДФЛ) надлежит заполнять и предоставлять в налоговые органы всем налоговым агентам, кто осуществляет начисление и выплату доходов сотрудникам и/или другим физическим лицам, если с таких доходов подлежит уплате налог в бюджет РФ (НДФЛ).

Сдача нулевой отчетности по сотрудникам (ФСС, ПФР, НДФЛ)

При этом в 2022 году не нужно предоставлять в уполномоченный орган «нулевую» декларацию по форме 6-НДФЛ, если доходы, с которых необходимо уплачивать налог в бюджет РФ (НДФЛ), работодателем не начислялись и не выплачивались работнику по факту.

Уведомить ли налоговую о причинах непредставления 6-НДФЛ?

Подразумевается, что организация для осуществления хозяйственной деятельности нанимает (в штат или по гражданско-правовому договору) сотрудников – физических лиц, доход которых подлежит соответствующему налогообложению. Чтобы избежать неблагоприятных последствий (начисления штрафов, пеней и др.) в случае отсутствия сданной отчетности организации 6-НДФЛ рекомендуется все же оповестить налоговый орган о причинах непредоставления отчета. Если ФНС не получит от организации отчетность по форме 6-НДФЛ, она вправе:

- выставить штраф за несданный расчет на основании п. 1.2 ст. 126 Налогового кодекса РФ;

- приостановить операции организации по расчетным счетам согласно п. 3.2. ст. 76 НК РФ.

Форма обращения в налоговый орган в целях оповещения об отсутствии оснований предоставления организацией 6-НДФЛ законодательно не установлена, соответственно, является свободной, но главное – указать в таком уведомлении причину несдачи отчета.

Несмотря на то что эти разъяснения даны в период действия ранее утвержденной формы расчета 6-НДФЛ, они остаются актуальными в настоящее время и распространяют свое действие на новую форму 6-НДФЛ.

Нужно ли сдавать «нулевую» форму 6-НДФЛ в 2022 году, если нет работников?

- трудоустроенные работники;

- оплата вознаграждений физическим лицам;

- подарки организации физическим лицам;

- выплаты по дивидендам или другим облагаемым НДФЛ доходам;

Данные разъяснения актуальны и в текущее время.

Также следует учитывать, что если заработная плата начислялась налоговым агентом, но выплаты не производились, доход все равно считается признанным, основание для начисления НДФЛ имеется. Согласно п. 3 ст. 226 Налогового кодекса РФ с признанного дохода физического лица подлежит исчисление НДФЛ даже в том случае, если он еще не выплачен самому физическому лицу. При этом отчеты следует сдавать за все периоды, в которых были начислены доходы работникам, это может быть как один квартал в прошедшем году, так и целый год.

Когда предприятие на конец отчетного года не имеет сотрудников, а в течение года нанимало их или привлекало по гражданско-правовым договорам, т. е. являлось налоговым агентом в соответствии с положениями законодательства, оно обязано предоставить в налоговый орган 6-НДФЛ как за тот период, в котором были наняты/привлечены работники, так и за последующие периоды отчетного года.

Об отсутствии аналогичных правил в отношении страховых взносов

Иным образом обстоят дела с порядком предоставления нулевого расчета по страховым взносам. Действующим законодательством не предусмотрена возможность непредставления указанных расчетов в случае неосуществления организацией финансово-хозяйственной деятельности.

Письмом Министерства финансов Российской Федерации от 24.03.2017 № 03-15 07/17273 даны разъяснения, согласно которым плательщик, представляя страховые расчеты с нулевыми показателями, заявляет в налоговую инспекцию об отсутствии в конкретном отчетном периоде выплат и вознаграждений в пользу физических лиц, а также об отсутствии сумм страховых взносов, подлежащих выплате за отчетный период. Налоговым кодексом РФ (п. 1 ст. 119) предусмотрен штраф в размере 1000 руб. за непредставление плательщиком страховых взносов в установленный срок расчетов по страховым взносам, в том числе с нулевыми показателями.

Итоги

В срок до 1 марта 2022 года налоговым агентам необходимо сдавать 6-НДФЛ только в случае, если за отчетный год были начислены и осуществлены выплаты, облагаемые НДФЛ. В отсутствие указанных выплат налоговому агенту рекомендуется направить в свободной форме уведомление в налоговый орган по месту учета о причинах непредставления 6-НДФЛ за отчетный период.

Источник: www.kleo.ru

6-НДФЛ нулевой за 2020 год: образец

6-НДФЛ — одна из обязательных форм отчетности работодателей, сдаваемых за сотрудников. В ней работодатели-налоговые агенты указывают суммы выплаченного физлицам дохода и даты удержания, перечисления в бюджет подоходного налога. Разберемся, существует ли нулевая форма этого отчета и если да, то в каких случаях она сдается в ИФНС.

Нужно ли сдавать нулевой 6-НДФЛ

- ИП не имеет работников, которым выплачивается доход.

- В течение 9 месяцев сотруднику доход выплачивался, но весь 4 квартал он его не получал.

- Доход сотруднику выплачен только в первом квартале, и до конца года он его больше не получал.

- Доход выплачен во втором квартале. Ни до, ни после него сотрудник никаких выплат не получал.

- В течение прошлого года сотрудник получал доход, но с началом нового года он ушел в неоплачиваемый отпуск, и доход ему никакой не выплачивался.

Поэтому желательно направить в ИФНС пояснительное письмо, в котором нужно объяснить, что отчет не направлен правомерно, поскольку в 1 квартале доход сотруднику не выплачивался.

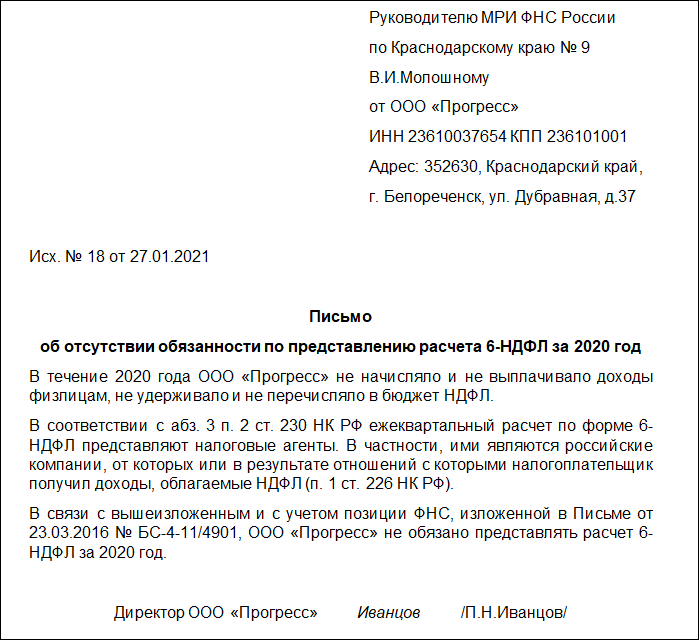

Образец пояснительного письма

Пояснительное письмо в налоговый орган с информацией о том, что вы не собираетесь представлять расчет 6-НДФЛ за 2020 (с объяснением причин), поможет избежать таких негативных последствий, как приостановление операций по счетам (переводов электронных денежных средств) или штрафа за несданный отчет ([cplink params ]п. 3.2 ст. 76[/cplink], [cplink params ]п. 1.2 ст. 126 НК РФ[/cplink]).

Письмо об отсутствии обязанности сдачи 6-НДФЛ в отчетном периоде не имеет унифицированного бланка. Оно составляется в свободной форме с указанием:

- ФИО начальника инспекции, в которую оно направляется;

- данных организации или ИП, представляющих объяснения;

- причин, по которым отчет 6-НДФЛ не представлен в налоговый орган;

- ФИО генерального директора или ИП;

- даты и подписи лица, составившего письмо.

Образец пояснительного письма Скачать

Направить это письмо в ИФНС нужно до окончания срока сдачи 6-НДФЛ за отчетный период. Для расчета за 2020 год это 01.03.2021. Эта отчетная дата выпадает на рабочий день, поэтому переносов по [cplink params ]п. 7 ст. 6.1 НК РФ[/cplink] не будет.

- лично или через представителя;

- по почте заказным письмом с описью вложения;

- в электронной форме по телекоммуникационным каналам связи.

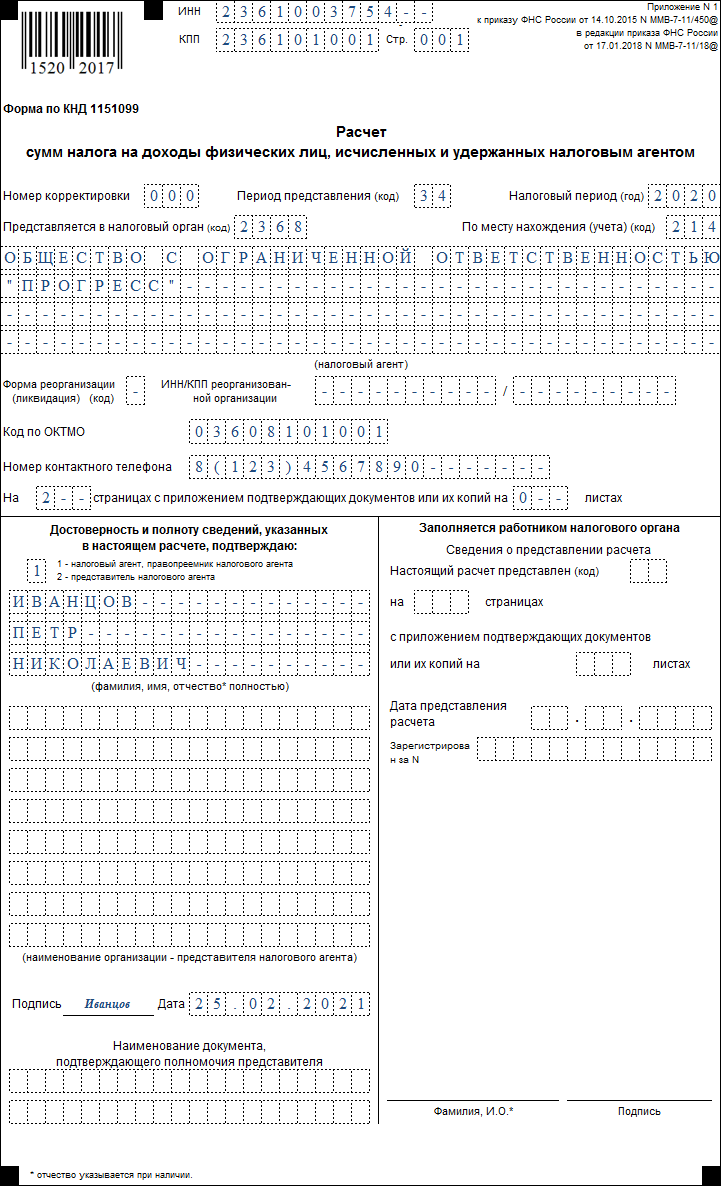

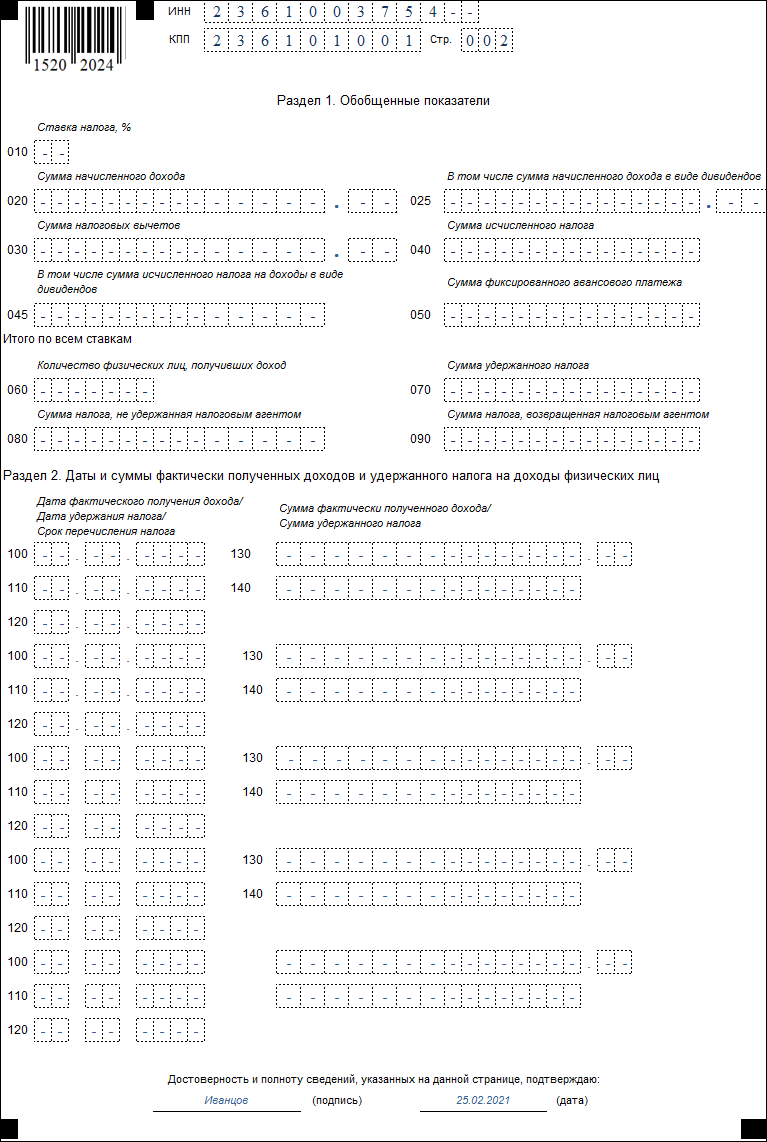

Как составить нулевой 6-НДФЛ за 2020 год

- Титульного листа.

- Разделов 1 и 2.

При составлении нулевого отчета в этих разделах ставятся прочерки.

Образец нулевого 6-НДФЛ за 2020 год Скачать

Куда сдавать нулевой расчет 6-НДФЛ за 2020 год

- организации сдают его по месту своего нахождения;

- ИП — по месту жительства.

- в инспекцию по месту нахождения ответственного подразделения, если организация находится в другом муниципальном образовании;

- в инспекцию по месту нахождения самой организации, если организация и ОП расположены в одном муниципальном образовании.

- По сотрудникам, занятым в деятельности на ЕНВД, — в ИФНС по месту ведения такой деятельности.

- По сотрудникам, занятым в деятельности на УСН, — в ИФНС по месту жительства предпринимателя

Полезная информация от КонсультантПлюс

Смотрите [cplink params ]подробную инструкцию[/cplink] — как сдать отчетность по НДФЛ налоговому агенту.

Подводим итоги

- Нулевой 6-НДФЛ можно сдать в ИФНС, если в течение всего 2020 года доходы сотрудникам не выплачивались.

- Если доходов не было только в 4 квартале, то отчет за год сдается в любом случае, так как сведения в нем указываются нарастающим итогом с начала года.

- Если в прошлом году доходы работникам выплачивались, а в текущем уже нет, то в налоговую желательно направить пояснительное письмо, объясняющее причину непредставления отчета.

Источник: blogkadrovika.livejournal.com

Нужно ли сдавать нулевую 6 НДФЛ в 2022 году, если нет работников

Рассмотрим действующее налоговое законодательство в отношении того, какие изменения в 2022 году произойдут в порядке сдачи отчетности о доходах. С приближением нового года у многих возникает вопрос, нужно ли заполнять и сдавать нулевую форму 6-НДФЛ, если нет работников.

Законодательная база сдачи отчетности о доходах

С 2021 года налоговым законодательством изменена форма предоставления декларации организации по расчетам начисленных и удержанных налоговым агентом к уплате сумм налога на доходы физических лиц (далее НДФЛ). Основная суть изменений – в объединении расчета налогов по форме отчета 6-НДФЛ и справки 2-НДФЛ.

Интересно! Повышение зарплаты бюджетникам в 2022 году в России

Об отсутствии обязанности сдавать «нулевую» 6-НДФЛ

В соответствии с п. 2 ст. 230 Налогового кодекса РФ форму расчета (6-НДФЛ) надлежит заполнять и предоставлять в налоговые органы всем налоговым агентам, кто осуществляет начисление и выплату доходов сотрудникам и/или другим физическим лицам, если с таких доходов подлежит уплате налог в бюджет РФ (НДФЛ).

При этом в 2022 году не нужно предоставлять в уполномоченный орган «нулевую» декларацию по форме 6-НДФЛ, если доходы, с которых необходимо уплачивать налог в бюджет РФ (НДФЛ), работодателем не начислялись и не выплачивались работнику по факту.

Уведомить ли налоговую о причинах непредставления 6-НДФЛ?

Подразумевается, что организация для осуществления хозяйственной деятельности нанимает (в штат или по гражданско-правовому договору) сотрудников – физических лиц, доход которых подлежит соответствующему налогообложению. Чтобы избежать неблагоприятных последствий (начисления штрафов, пеней и др.) в случае отсутствия сданной отчетности организации 6-НДФЛ рекомендуется все же оповестить налоговый орган о причинах непредоставления отчета.

Если ФНС не получит от организации отчетность по форме 6-НДФЛ, она вправе:

- выставить штраф за несданный расчет на основании п. 1.2 ст. 126 Налогового кодекса РФ;

- приостановить операции организации по расчетным счетам согласно п. 3.2. ст. 76 НК РФ.

Форма обращения в налоговый орган в целях оповещения об отсутствии оснований предоставления организацией 6-НДФЛ законодательно не установлена, соответственно, является свободной, но главное – указать в таком уведомлении причину несдачи отчета.

Интересно! Стоит ли брать ипотеку в 2022 году и мнения экспертов

Несмотря на то что эти разъяснения даны в период действия ранее утвержденной формы расчета 6-НДФЛ, они остаются актуальными в настоящее время и распространяют свое действие на новую форму 6-НДФЛ.

Нужно ли сдавать «нулевую» форму 6-НДФЛ в 2022 году, если нет работников?

- трудоустроенные работники;

- оплата вознаграждений физическим лицам;

- подарки организации физическим лицам;

- выплаты по дивидендам или другим облагаемым НДФЛ доходам;

Данные разъяснения актуальны и в текущее время.

Также следует учитывать, что если заработная плата начислялась налоговым агентом, но выплаты не производились, доход все равно считается признанным, основание для начисления НДФЛ имеется. Согласно п. 3 ст. 226 Налогового кодекса РФ с признанного дохода физического лица подлежит исчисление НДФЛ даже в том случае, если он еще не выплачен самому физическому лицу. При этом отчеты следует сдавать за все периоды, в которых были начислены доходы работникам, это может быть как один квартал в прошедшем году, так и целый год.

Когда предприятие на конец отчетного года не имеет сотрудников, а в течение года нанимало их или привлекало по гражданско-правовым договорам, т. е. являлось налоговым агентом в соответствии с положениями законодательства, оно обязано предоставить в налоговый орган 6-НДФЛ как за тот период, в котором были наняты/привлечены работники, так и за последующие периоды отчетного года.

Об отсутствии аналогичных правил в отношении страховых взносов

Иным образом обстоят дела с порядком предоставления нулевого расчета по страховым взносам. Действующим законодательством не предусмотрена возможность непредставления указанных расчетов в случае неосуществления организацией финансово-хозяйственной деятельности.

Письмом Министерства финансов Российской Федерации от 24.03.2017 № 03-15 07/17273 даны разъяснения, согласно которым плательщик, представляя страховые расчеты с нулевыми показателями, заявляет в налоговую инспекцию об отсутствии в конкретном отчетном периоде выплат и вознаграждений в пользу физических лиц, а также об отсутствии сумм страховых взносов, подлежащих выплате за отчетный период. Налоговым кодексом РФ (п. 1 ст. 119) предусмотрен штраф в размере 1000 руб. за непредставление плательщиком страховых взносов в установленный срок расчетов по страховым взносам, в том числе с нулевыми показателями.

Итоги

В срок до 1 марта 2022 года налоговым агентам необходимо сдавать 6-НДФЛ только в случае, если за отчетный год были начислены и осуществлены выплаты, облагаемые НДФЛ. В отсутствие указанных выплат налоговому агенту рекомендуется направить в свободной форме уведомление в налоговый орган по месту учета о причинах непредставления 6-НДФЛ за отчетный период.

Источник: womanchic.ru