Если во 2 квартале 2023 года не велась деятельность, то сдаётся ли нулевой 6-НДФЛ за 2 квартал 2023 года? Существуют ли какие-то особенности в заполнении нулевого отчёта 6-НДФЛ? Об этом пойдёт речь в данной статье.

Для чего необходим отчёт 6-НДФЛ?

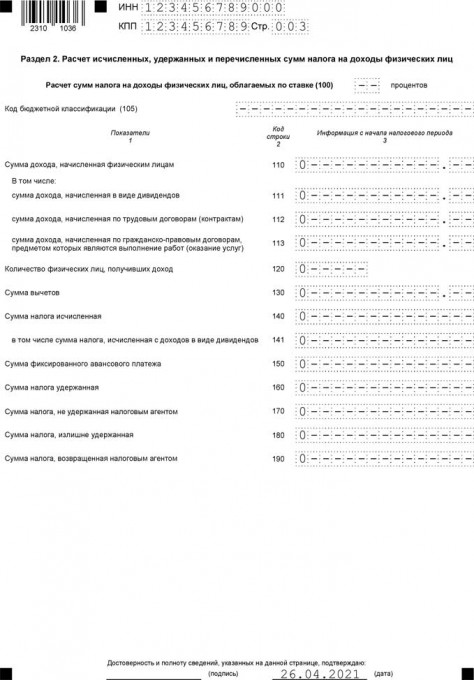

Согласно ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).В Расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) указываются следующие данные:· доходы физических лиц;· налоговые вычеты;· НДФЛ.В соответствии с Письмом Министерства финансов Российской Федерации

от 23 марта 2016 года № БС-4-11/4901 «О заполнении и представлении расчета по форме 6-НДФЛ обособленным подразделением российской организации» если обособленное подразделение российской организации не производит выплату доходов физическим лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает.

Как заполнить 6-НДФЛ за I квартал

В какие сроки необходимо сдать отчет 6-НДФЛ?

Согласно п. 2 ст. 230 НК РФ налоговые агенты предоставляют расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) в 2023 году в следующие сроки:

| Отчётный период | Срок предоставления отчёта |

| Не позднее последнего дня месяца, следующего за соответствующим периодом: | |

| Первый квартал | — не позднее 30 апреля |

| Второй квартал | — не позднее 31 июля |

| Девять месяцев | — не позднее 31 октября |

| Год | Не позднее 1 апреля 2023 года |

Таким образом, отчёт 6-НДФЛ за 2 квартал 2023 года необходимо предоставить не позднее 31 июля 2023 года. Окончательный срок сдачи отчёта не выпадает на выходной или праздничный день и, соответственно, переносу не подлежит.

Сдаётся ли нулевой 6-НДФЛ за 2 квартал 2023 года?

Отчёт 6-НДФЛ, представляемый за 2 квартал 2023 года, по своей сути формирует отчётность за полугодие:

Таким образом, сведения раздела 1 позволяют контролировать ситуацию за весь текущий налоговый период, а сведения раздела 2 позволяют контролировать сроки уплаты налогов.

В случае предоставления отчёта 6-НДФЛ за 2 квартал 2023 года нулевым он может быть лишь в том случае, если отсутствуют данные для заполнения на протяжении всего налогового периода.

При заполнении нулевого отчёта необходимо в соответствующем поле проставить «0» в крайней левой ячейке, в остальных ячейках проставить «-».

Как рассчитать налоги ИП на УСН 6% без работников | УСН ДОХОДЫ для ИП | Упрощенка | Предприниматель

Лишь наличие во всех полях нулевых отметок позволяет отнести отчёт 6-НДФЛ к нулевому.

Как можно сдать отчёт 6-НДФЛ в ИФНС?

Отчёт 6-НДФЛ налогоплательщики представляют в налоговый орган по месту своего учета.

Налоговые агенты — российские организации, имеющие обособленные подразделения, представляют 6-НДФЛ в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Налоговые агенты — организации, отнесенные к категории крупнейших налогоплательщиков, представляют 6-НДФЛ в зависимости от ситуации:

Налоговые агенты — индивидуальные предприниматели предоставляют отчёт 6-НДФЛ в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Документ, содержащий сведения о доходах физических лиц за истекший налоговый период и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляются налоговыми агентами следующим образом:

| Численность физических лиц, получивших доходы в налоговом периоде | Способ предоставления отчёта 6-НДФЛ |

| до 25 человек | на бумажных носителях |

| 25 человек и более | в электронной форме по телекоммуникационным каналам связи |

Ответственность за непредоставление отчёта 6-НДФЛ

За нарушение отчётности по отчёту 6-НДФЛ законодательством Российской Федерации предусмотрено наложение штрафных санкций:

· на граждан в размере от ста до трехсот рублей;

Вопросы и ответы

- Обязаны ли мы предоставлять нулевой отчёт 6-НДФЛ, если доходы и выплаты у нас появятся только в июле? У нас сезонный бизнес.

Ответ: Нулевые отчёты ИФНС не требует, но во избежание лишних вопросов его лучше предоставить – принять нулевой отчёт налоговые органы обязаны.

- Не нужно ставить нули во всех ячейках в поле?

Ответ: Нет, нули во всех ячейках не указываются. Достаточно лишь в крайней левой ячейке, а в остальных поставить прочерки.

Оцените статью

![]()

Источник: pravo-invalida.ru

Нужно ли сдавать нулевой 6-НДФЛ

Отчет на бланке 6-НДФЛ сдают налоговые агенты, то есть работодатели, осуществляющие выплаты своему персоналу. В этот отчет включаются сведения о суммах подоходного налога, удержанного с зарплат сотрудников. На практике у компаний возникают вопросы: сдают ли 6-НДФЛ, если в каком-либо отчетном или налоговом периоде выплат персоналу не было? Ответ дадим далее.

Для того чтобы узнать, сдается ли нулевая декларация 6-НДФЛ в инспекцию, обратимся к положениям Налогового кодекса РФ. Согласно пункту 2 ст. 230 НК РФ налоговые агенты сдают расчет сумм удержанного НДФЛ (форму 6-НДФЛ) в инспекцию по своему учетному месту.

Понятие «налоговые агенты» раскрывается в пункте 1 ст. 226 НК РФ. К ним относятся компании, ИП, нотариусы, иные частнопрактикующие лица, в результате взаимоотношений с которыми плательщик налога получил доход.

Из приведенных нормативных положений следует, что расчет сдается только агентами при предоставлении физлицам выплат. При отсутствии начислений обязанность по сдачи формы не возникает.

У ИФНС есть право заблокировать операции по счету агента, если он не сдаст 6-НДФЛ (ст. 76 НК РФ). Поэтому даже если компания, захотев подстраховаться, все же решит подать в инспекцию нулевую форму, ее должны принять. Соответствующие разъяснения давала ФНС РФ в письме от 04.05.2016 № БС-4-11/7928.

Налоговики поясняли, что при отсутствии выплат персоналу обязанности налогового агента не образуются. Поэтому сдавать соответствующую отчетность не требуется. А в случае подачи 6-НДФЛ с нулевыми показателями форму примут в установленном порядке.

Особенностей заполнения такого отчета немного: оформляется титульный лист, в разделах 1 и 2 проставляются нули.

В качестве альтернативы подачи нулевки можно предупредить свою инспекцию о том, что выплат физлицам не было, и сдавать расчет не требуется. Для этого составьте письмо в свободной форме и направьте в свою ИНФС.

Нельзя не упомянуть и о случаях, когда представлять нулевой отчет все же нужно в обязательном порядке.

В соответствии с пунктом 2 ст. 230 НК РФ работодатели сдают не только годовую 6-НДФЛ, но и формы за отчетные периоды: I квартал, полугодие и 9 месяцев. Поэтому говорить о сдаче нулевого расчета будет уместно в тех случаях, когда выплаты были только в одном квартале.

Компания выплатила дивиденды однократно только в II квартале, в связи с чем попросила разъяснить, как быть со сдачей расчета.

В налоговой службе сообщили, что в подобной ситуации необходимо представить 6-НДФЛ только за шестимесячный и девятимесячный периоды, а также за год. Нулевой отчет за I квартал не сдается.

Если в III и IV кварталах начисления не производились, то заполнять форму следует со следующими особенностями:

- в расчетах за 9 месяцев и год показатели вносятся только в раздел 1 «Обобщенные показатели»;

- раздел 2, где с датами отражаются суммы выплат и размер удержанного с них налога, не заполняется.

Однако отметим основные изменения в новой форме, с которым придется столкнуться при заполнении нулевки. Теперь в составе 6-НДФЛ присутствует справка 2-НДФЛ. Она приведена в виде отдельного приложения к расчету. Заполнять справку в каждом отчетном квартале не нужно. Показатели в нее вносятся только при сдаче годового расчета.

Также изменения затронули разделы 6-НДФЛ. Первый раздел теперь называется «Данные об обязательствах налогового агента» — в нем, по сути, указываются сведения, которые в старом бланке отражались в разделе 2 «Даты и суммы полученных доходов и удержанного НДФЛ». Раздел 2 новой формы называется «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ» и соответствует разделу 1 с общими показателями прежнего расчета.

Источник: www.v2b.ru

Нулевой отчет по форме 6-НДФЛ: сдавать или нет — вот в чем вопрос!

После того, как всех работодателей, включая юрлиц и ИП, обязали подавать 6-НДФЛ, появились вопросы, в каких случаях этого можно избежать. И есть ли возможность отделаться нулевым вариантом этой формы.

Нужно или нет сдавать нулевой 6-НДФЛ

6-НДФЛ по полной форме работодатели имеют право не подавать, только если за цельный отчетный период у них не было не одного платежа по зарплате. Причины могут быть такие:

- Отсутствие работников как штатных, так и внештатных.

- Компания или ИП не вели деятельности связанной с выплатой зарплат.

- Компания или ИП полностью не платили зарплату своим работникам.

Но при отсутствии у ФНС информации о выплате денежных сумм сотрудникам, которая должна поступать в аде отчета 6-НДФЛ, у фискальных органов могут возникнуть подозрения в сокрытии этих платежей. Результатом чего может быть внеплановая проверка, штраф или закрытие банковского счета. Поэтому потенциальный работодатель обязан проинформировать инспекцию об отсутствии необходимости заполнения отчета 6-НДФЛ. Согласно директивного письма ФНС он имеет право сделать это одним из двух способов:

- Нулевым отчетом 6-НДФЛ.

- Пояснительным письмом с изложением причин неподачи данной формы.

Выбор способа уведомления остается за работодателем.

Что собой представляет нулевка

Нулевой 6-НДФЛ подается на обычных для этого отчета бланках и представляет собой такой же официальный документ, как и его полная форма.

- В нем должны присутствовать все необходимые реквизиты и подписи.

- Отличает его только более простое заполнение.

- Сроки подачи совпадают со сроками предоставления основного документа.

Как заполнить документ

Структура

Документ 6-НДФЛ состоит из трех частей:

- Титульного листа.

- 1-го раздела.

- 2-го раздела.

Все они входят и в его нулевой вариант. Он отличается только степенью заполненности этих разделов.

Нужно ли сдавать нулевую 6-НДФЛ, расскажет видео ниже:

Образец заполнения

Заполнять начинают с титульного листа, и это выглядит как обычный процесс:

- Верхние строки – ИНН/КПП и 1-ый номер листа.

- Ниже названия формы должны быть указаны: первичная корректировка (000), код отчетного квартала и год отчетности.

- Под ними код ФНС и региона регистрации налогового агента.

- Дальше – название для фирмы или фамилия и полные инициалы для ИП.

- ОКТМО.

- Телефонный номер для контактов.

- Число страничек.

Нижняя часть листа состоит из двух частей, причем подателем формы заполняется только левая:

- Коды 1 или 2 (сам налоговый агент или его представитель).

- Фамилия с полными инициалами.

- Дата, подпись.

В 1-ом и 2-ом разделах во всех клеточках ставятся прочерки. Подпись в конце – обязательна.

Образец нулевой 6-НДФЛ

Когда предусмотрен штраф за нулевой отчет

Так как подача нулевой 6-НДФЛ не является обязанностью, то и штраф за это неисполнение не предусмотрен. Но вот проинформировать ФНС об отсутствии зарплатных платежей надо, так как они могут расценить это как нарушение сроков подачи отчета и оштрафовать на 1000 рублей. Это сумма с первого дня просрочки и до месяца. Далее она удваивается и утраивается. Кроме того, при длительной задержке информации, налоговики имеют право на арест банковского счета.

Есть и другие виды нарушений, которые касаются и подателей «нулевой» декларации:

- Недостоверная информация (500 рублей).

- Ошибки при заполнении (500 рублей).

- Неправильный способ подачи, например, личный вместо электронного для крупных компаний (200 рублей).

Важная информация

Еще одним важным нюансом при заполнении «нулевой» 6-НДФЛ является то, что информация в 1-ый раздел вносится нарастающим суммированием. То есть, если у фирмы была отраженная в отчете выплата зарплаты в 1-ом квартале, а в дальнейшем компания не работала и зарплату не платила, то подавать отчет с этой же суммой надо и за полгода, и за 9-ть месяцев, и за год. А вот во 2-ом разделе надо везде ставить прочерки.

Понравилась статья? Поделитесь с друзьями в социальных сетях:

И подписывайтесь на обновления сайта в Контакте, Одноклассниках, Facebook, или Twitter.

Источник: uriston.com