Предприятие или предприниматель на УСН «доходы минус расходы» по общему правилу не платит НДС. Если «упрощенец» выставил покупателю документы с НДС, то с 2016 года такой «исходящий» НДС в доходах не учитывается. Но и в расходы его списывать нельзя.

Как учитывать НДС при УСН доходы минус расходы?

Как учесть исходящий НДС

Если упрощенец выставил счёт-фактуру с НДС и получил от покупателя оплату, в доходы нужно включить сумму без НДС. Дело в том, что налога на добавленную стоимость, выставленного покупателям, нет в закрытом перечне доходов при упрощёнке «Доходы минус расходы» (п. 1 ст. 248 НК РФ).

ЧИТАЙТЕ ЕЩЕ ПО ТЕМЕ:

- Как считать ндс 20 от суммы формула

- Усн 6 или 15 что выбрать

- Как восстановить ндс ранее принятый к вычету

- Кто работает без ндс

- Когда уплачивается ндс при импорте

- Сколько налог на прибыль

- Как вернуть ндс юридическим лицам

- Если ндс к возмещению что делать

- Ндс к вычету что это значит

Как отражать входящий НДС при УСН?

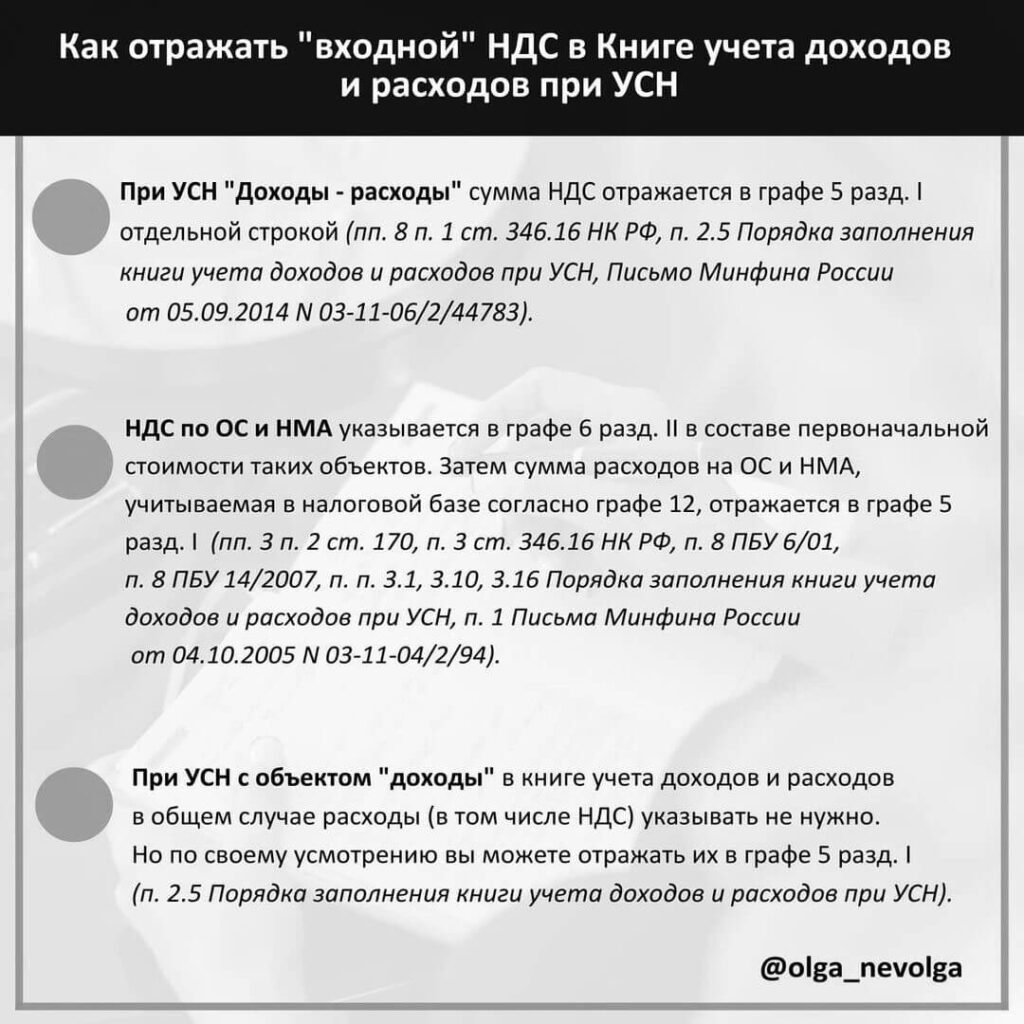

Учет НДС при УСН в книге учета доходов и расходов

26.2 выделен в качестве самостоятельного расхода, то в книге учета доходов и расходов нужно его отражать отдельной строкой. При этом в качестве первичного документа в графе 2 необходимо указать номер платежного поручения, акта или товарной накладной.

Что делать с НДС при УСН?

Когда продавец на УСН выставляет счёт-фактуру с НДС, он должен уплатить налог в бюджет. Платить налог нужно равными платежами по ⅓ каждый месяц в течение всего квартала, следующего за отчётным. В 2020 году сроки следующие. Декларацию по налогу сдают до 25-го числа месяца, следующего за окончанием отчётного квартала.

ЭТО ИНТЕРЕСНО: В каком случае недопустим отказ в принятии искового заявления или его возвращение?

Можно ли выделять НДС при УСН?

НДС при УСН По общему правилу организации и ИП, применяющие упрощенную систему налогообложения, НДС не начисляют и не платят, т. к. не признаются плательщиками этого налога.

Можно ли работать с НДС при УСН ИП?

ИП на упрощенке с объектом «Доходы минус расходы» могут включить уплаченный НДС в состав расходов, но возместить его из бюджета не имеют права. … В этом случае налог уплачивают ИП на ОСНО, а также налоговые агенты. Спецрежимники платят его только при выставлении счет-фактуры контрагенту с выделенной суммой НДС.

Нужно ли учитывать НДС при УСН?

Предприятие или предприниматель на УСН «доходы минус расходы» по общему правилу не платит НДС. Если «упрощенец» выставил покупателю документы с НДС, то с 2016 года такой «исходящий» НДС в доходах не учитывается. Но и в расходы его списывать нельзя.

Нужно ли выделять НДС в книге доходов и расходов?

Да, входной НДС со стоимости товаров, материалов, работ и услуг, вы отражаете в Книге учета доходов и расходов отдельной строкой, поскольку это самостоятельный вид расходов (письма Минфина России от 18.01.2010 № 03-11-11/03, от 02.12.2009 № 03-11-06/2/256).

Нужно ли регистрировать входящий счет фактуру при УСН?

Поэтому формально лица, не являющиеся плательщиками данного налога, могут выставить покупателю (как по его просьбе, так и по собственной инициативе) счет—фактуру с выделенным НДС. Причем такие счета—фактуры им не нужно регистрировать в журнале учета выставленных и полученных счетов фактур.

Как ИП на УСН оплатить счет с НДС?

Если вы на УСН «Доходы минус расходы» и купили товар с НДС, спишите его в расходы одним из способов:

- Включите его в стоимость купленного товара и спишите в расходы одной суммой. …

- Выделите отдельной строкой в расходах — по пункту 1.8 статьи 346.16 Налогового кодекса.

ЭТО ИНТЕРЕСНО: Вопрос: Что такое страховая сумма по каско?

Можно ли выставить счет с НДС компании на УСН?

На УСН Вы плательщиком НДС не являетесь, поэтому не должны выставлять своему клиенту НДС, а также оформлять счета-фактуры, то есть выделять этот налог в стоимости реализации.

Можно ли выставить счет с НДС компании на УСН почему?

Если вы применяете УСН и поставщик вам выставил счет с НДС — смело оплачивайте всю сумму с НДС и указывайте НДС в платежных документах. Вам это никакими сложностями не грозит. А вот наоборот, выставлять счета с НДС на УСН не стоит, потому что тогда вам придется платить НДС в бюджет и сдавать декларацию.

Нужно ли выделять входной НДС при УСН?

Все, кто работает на УСН «доходы», не могут учесть уплаченный НДС совсем. А вот при УСН «доходы минус расходы» сумма налога относится на стоимость товаров и учитывается в расходах.

Как определить выручку при УСН?

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (п. 1, п. 2 ст. 249 НК РФ).

Источник: onixhome.ru

Упрощенцу выставили счет с НДС: что делать?

Все плательщики на УСН освобождены от НДС. Но что делать, если поставщик выставляет «упрощенцу» счет с учетом НДС? Можно ли оплатить такой счет и что потом будет? На эти вопросы ответил руководитель компании «Авирта», автор популярного телеграм-канала «Налоги, законы, бизнес» Марат Самитов.

Иллюстрация: Everett Collection/Shutterstock

Руководитель компании «Авирта», автор телеграм-канала «Налоги, законы, бизнес»

Каждый предприниматель-новичок, который выбрал упрощенную систему налогообложения, знает, что он не имеет дела с НДС. Чаще всего именно из-за этого и выбирают УСН. Но с НДС могут иметь дело партнеры предпринимателя. И тут у новичков возникают вопросы.

Распространенная ситуация: начинающий упрощенец хочет что-то купить у поставщика, тот выставляет ему счет, а там написано «В том числе НДС …» Предприниматель видит эти страшные буквы «НДС» и у него начинается паника. Что делать? Какую сумму оплачивать? А что мне за это будет, если я оплачу счет с НДС?

Спешу успокоить — ничего не будет. То, что вам выставили счет с НДС, означает лишь то, что ваш поставщик — плательщик НДС, в отличие от вас. Он обязан начислять НДС на стоимость своих товаров и услуг, и обозначать его в документах. Если он этого не сделает — нарушит закон. И неважно, кому он продает свои товары или услуги.

Даже если клиент упрощенец, для поставщика это ничего не меняет. Поэтому, когда вы получаете счет с НДС, нужно оплатить всю сумму, включая НДС. Если в счете написано «Стоимость товара 120 000 рублей, в том числе НДС 20 000 рублей», вы оплачиваете все 120 000 рублей. В платежных документах смело указывайте сумму НДС. Никаких дополнительных обязанностей и трат у вас от этого не появится.

Заплатить только 100 000 рублей, ссылаясь на то, что вы упрощенец, вы не можете. После отгрузки поставщик вам выставит еще и счет-фактуру с НДС — это он тоже обязан сделать. Для вас этот документ никакой роли не играет, просто подшейте его вместе с остальными документами по сделке. Если вы применяете УСН «Доходы минус расходы», то в расходы включите всю сумму: одной строкой запишете в КУДиР сумму товара или услуги без НДС, и отдельной строкой — сумму НДС.

Что если упрощенец сам выставит счет с НДС?

А вот это уже чревато проблемами. Упрощенцы — не плательщики НДС. То есть они не начисляют на стоимость своих товаров или услуг НДС и не платят его в бюджет. В договорах и счетах на оплату они пишут «НДС не облагается», а счета-фактуры на выставляют. Но и запрета на это нет.

Вы можете выставить покупателю счет с НДС, а потом выписать ему счет-фактуру с НДС. Вас за это не накажут, но тогда вам придется:

- выделенную сумму НДС по счету-фактуре заплатить в бюджет в течение 25 дней по окончании квартала;

- в этот же срок сдать декларацию по итогам этого квартала.

Пример. Предприниматель на УСН продает мебель собственного производства. Один клиент — крупная компания на ОСНО — потребовал, чтобы ИП выставил счет и счет-фактуру с выделенной суммой НДС. ИП решил не портить отношения с клиентом и выполнил требование — 17 сентября выставил счет-фактуру на 360 тысяч рублей, в том числе НДС 60 тысяч.

Теперь ему придется до 25 октября заплатить эти 60 тысяч в бюджет и сдать декларацию по НДС. Причем ее можно сдать только в электронном виде, поэтому придется сначала оформить электронную подпись, если у предпринимателя ее еще нет и раньше он электронными документами с налоговой не обменивался.

Лучше полюбовно договориться с клиентом и сделать ему скидку, чем ввязываться в эти хлопоты с платежами и отчетностью по НДС. Тем более, что сами вы все равно не сможете принимать к вычету НДС, который заплатили поставщикам.

Если клиенту очень нужно, вы можете выставить ему счет-фактуру без НДС, то есть так и написать в ней «НДС не облагается». За этим никаких дополнительных обязанностей не последует — сдавать декларацию не придется. Только ни в коем случае не пишите «НДС 0%» — это уже совсем другая история и не про вас.

Выводы

Если вы применяете УСН и поставщик вам выставил счет с НДС — смело оплачивайте всю сумму с НДС и указывайте НДС в платежных документах. Вам это никакими сложностями не грозит.

А вот наоборот, выставлять счета с НДС на УСН не стоит, потому что тогда вам придется платить НДС в бюджет и сдавать декларацию. Без последствий можно только выставить счет с пометкой «НДС не облагается».

Источник: delovoymir.biz

Входной НДС при УСН

В общем случае при УСН вычет по «входному» НДС заявить нельзя. Правда, есть редкие исключения, когда вы исполняете обязанности плательщика НДС по ст. 174.1 НК РФ. Но этот пост не о том.

При УСН «Доходы» «входной» НДС не учитывается. При УСН «Доходы-Расходы» «входной» НДС можно учесть в затратах по определенным правилам.

1. «Входной» НДС – это отдельный вид расхода, который должен быть подтвержден первичными документами: накладные, акты, платежные поручения и пр. Минфин России утверждает, что обязательно наличие и счета-фактуры (письмо Минфина России от 24.09.2008 №03-11-04/2/147). Но согласно НК РФ счет-фактура – это документ, который необходим только для вычета НДС. Поэтому данный момент спорный. Не готовы спорить – позаботьтесь о наличии счета-фактуры, готовы к спорам – вот вам для примера Постановление ФАС МО от 11.04.2011 № КА-А40/2163-11.

2. В гл. 26.2 НК РФ нет специальных правил для учета «входного» НДС , но из разъяснений госорганов следует, что НДС нужно включать в затраты одновременно с расходами, к которым он относится (Письма Минфина России от 21.04.2020 N 03-07-14/32018, от 23.09.2019 N 03-11-11/73036).

2.1. «Входной» НДС по материалам и сырью учитывается после оплаты и оприходования, независимо от списания в производство (пп. 1 п. 2 ст. 346.17 НК РФ, Письмо Минфина России от 16.06.2014 N 03-11-06/2/28535).

2.2. «Входной» НДС по товарам для перепродажи учитывается в расходах после оплаты и оприходования, но по мере их реализации (пп. 2 п. 2 ст. 346.17 НК РФ; письмо Минфина России от 24.09.2012 №03-11-06/2/128).

2.3. «Входной» НДС по ОС и НМА включается в их первоначальную стоимость и списывается на расходы после оплаты поставщику и вводу в эксплуатацию равными доля ежеквартально (пп. 3 п. 2 ст. 170, пп. 8, 11 п. 1 ст.

346.16, п. 3 ст. 346.16 НК РФ, п. 8 ПБУ 6/01, п. 8 ПБУ 14/2007, п. 1 Письма Минфина России от 04.10.2005 N 03-11-04/2/94).

Если же расходы учесть при УСН с объектом «доходы — расходы» нельзя, то и НДС по ним также в затраты не списывайте.

Отражение входного НДС в КУДиР при УСН

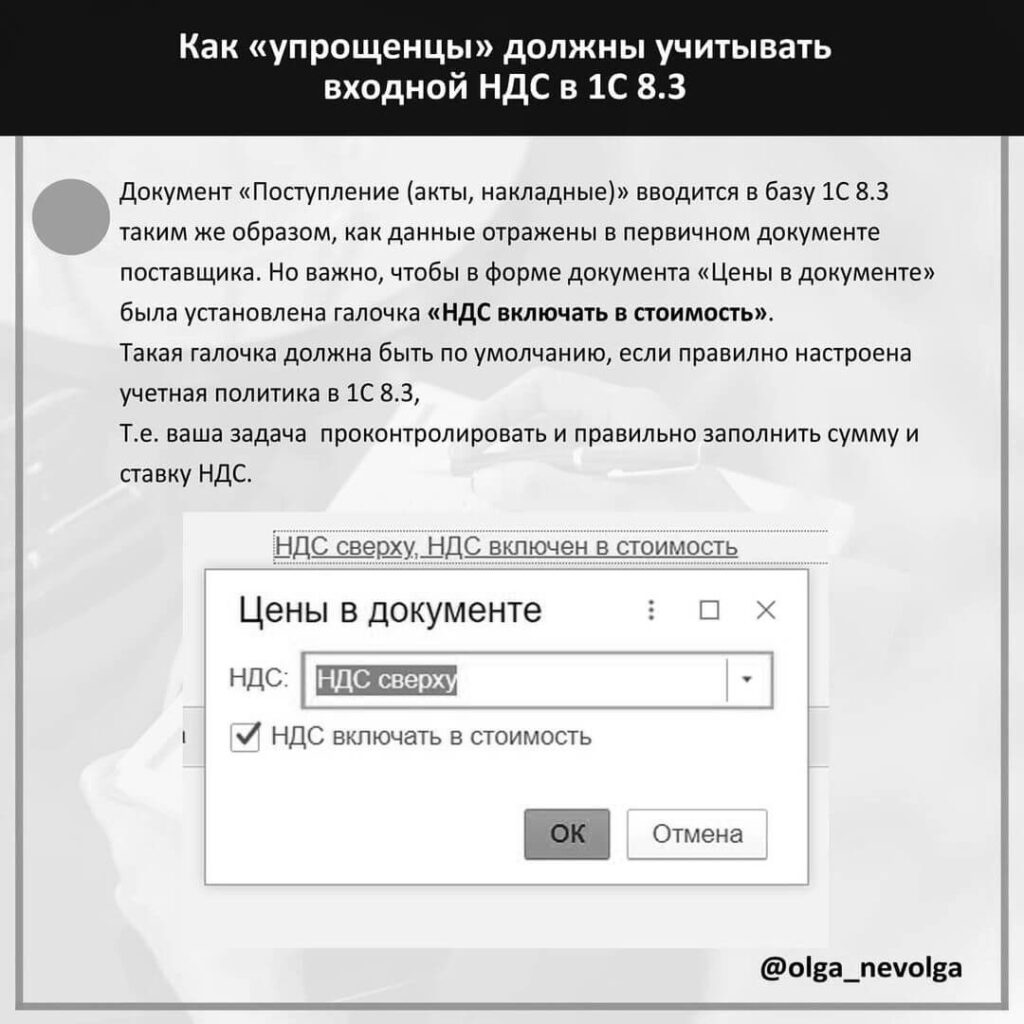

Учет входного НДС в 1С на УСН

Автор материала:

Налоговый юрист, к.э.н.

Ольга Неволина

Источник: buhpress.ru