Эксперт фирмы «1С» Елена Кудинова в ходе Единого онлайн-семинара 1С разъяснила, какие изменения внесены в налоговую декларацию по УСН с 2021 года.

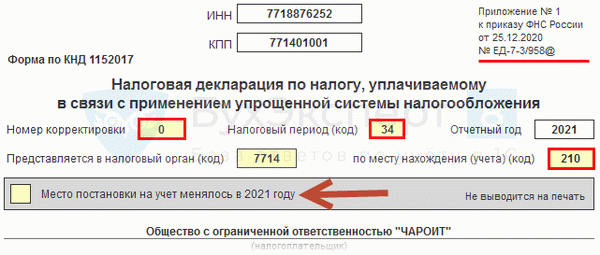

Согласно тексту приказа, новую форму декларации необходимо применять, начиная с отчетности за 2021 год.

«Таким образом, налогоплательщикам было предоставлено право выбора, по какой форме представлять налоговую декларацию за 2020 год», — отметила Елена Кудинова.

В новой форме декларации по УСН из титульного листа удален код ОКВЭД.

В разделы 1.1 и 1.2 налоговой декларации добавлена строка 101. «В ней необходимо указать сумму налога, уплаченную в связи с применением патентной системы налогообложения, и эта сумма подлежит зачету», — пояснила Елена Кудинова.

В разделах 2.1.1 и 2.2 декларации добавлен новый код признака налоговой ставки. В данном случае необходимо указывать код:

- «1» — если применяется общая ставка (6% либо меньше – для объекта налогообложения «доходы», 15% либо меньше – для объекта налогообложения «доходы минус расходы»)

- «2» — если применяется повышенная ставка (8% — для объекта «доходы», 20% — для объекта налогообложения «доходы минус расходы» — при превышении лимита по доходам или работникам).

Кроме того, в этих же разделах добавлены новые строки (124 и 264, соответственно) для данных, которые обосновывают применение налогоплательщиком пониженных налоговых ставок (менее 6% или менее 15%) по закону субъекта РФ.

Декларация по УСН. Заполнение строк 124 и 264.

Эксперт также напомнила, что Минфин в своем письме от 27.01.2021 № 03-11-06/2/4855 предупредил налогоплательщиков, что в 2021 году не умножается на коэффициент-дефлятор величина предельного размера дохода (150 млн. рублей), при превышении которой применяются повышенные налоговые ставки в размере 8% («доходы») и 20% («доходы минус расходы»).

Обращаем внимание, Единый онлайн-семинар для бухгалтеров и руководителей проходит сегодня (7 апреля 2021 года) . Стать участником онлайн-семинара совершенно бесплатно может любой бухгалтер, индивидуальный предприниматель, руководитель компании или специалист. Для этого достаточно только зарегистрироваться . Поспешите, может интересующий вас вопрос обсуждается прямо сейчас.

Источник: buh.ru

В строке 124 декларации по УСН указывают код пониженной ставки

С отчета за 2021 год применяется новая форма декларации по УСН. Там появилась строка 124 «Обоснование применения налоговой ставки, установленной законом субъекта РФ».

Многие не понимают, как ее заполнить. В частности, вопрос задали на нашем форуме.

Поле кода состоит из двух частей.

В первой части указывается семизначный код из приложения к порядку заполнения декларации.

- для объекта «доходы» код 3462010;

- для объекта «доходы минус расходы» код 3462020;

- для Крыма и Севастополя — код 3462030;

- для налоговых каникул ИП (ставка 0 %) — код 3462040.

Во второй части кодируется статья, часть, пункт, подпункт, абзац регионального закона.

ЗАПОЛНЕНИЕ ДЕКЛАРАЦИИ УСН ДОХОДЫ 2021 САМОСТОЯТЕЛЬНО ПОДРОБНАЯ ИНСТРУКЦИЯ

Для каждого реквизита — 4 знакоместа. Если пункт состоит из одной цифры, значит впереди ставим нули.

Например, в законе Ленинградской области для УСН «доходы» пониженная ставка 3 % указана в пункте 2 статьи 1-2.

Значит вторая часть кода будет такой: 01-20020000.

Строка 124 будет заполнена так:

Источник: bckapital-plus.ru

Строка 124 декларации по усн

Кто обязан представлять: организации-плательщики УСН-налога.

Куда: в ИФНС по месту нахождения организации.

Налоговый период: год.

- электронный (п. 3 ст. 80 НК РФ);

- бумажный (Письмо ФНС от 03.12.2013 N ЕД-4-15/21594).

Санкции за несдачу отчета:

- штраф 5% от суммы УСН по декларации за каждый полный или неполный месяц просрочки —не > 30% от суммы и не

Разницу между уплаченным минимальным налогом и обычным налогом, а также налоговый убыток можно перенести на будущие периоды учесть в УСН-расходах (п. 7 ст. 346.18 НК РФ).

Перенос убытка возможен в течение 10 лет.

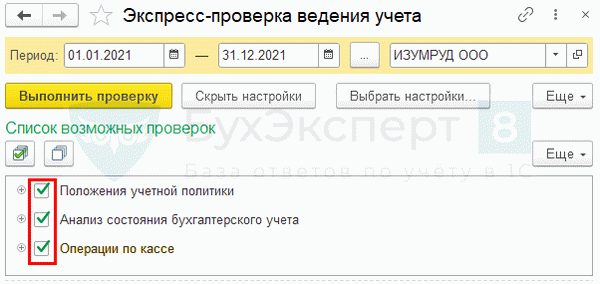

Шаг 10. Экспресс-проверка

Выполните экспресс-проверку учета с максимальной аналитикой в Отчеты — Экспресс-проверка .

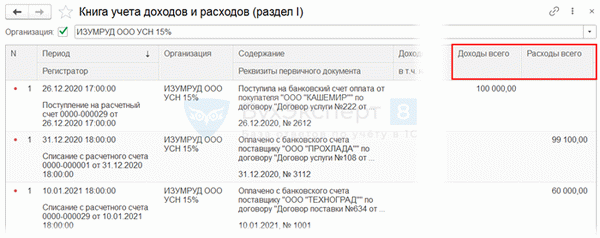

Шаг 11. Проверка КУДиР

Источник для заполнения КУДиР: регистр накопления Книга учета доходов и расходов (раздел I) и т. д.

Проверьте операции, отраженные в КУДиР , в разделе Отчеты — Книга доходов и расходов УСН , по всем разделам, где есть данные.

- вести надо по форме из Приказа Минфина от 22.10.20212 N 135н;

- в электронном виде из 1С по итогам года:

- распечатать;

- прошнуровать;

- заверить у руководителя;

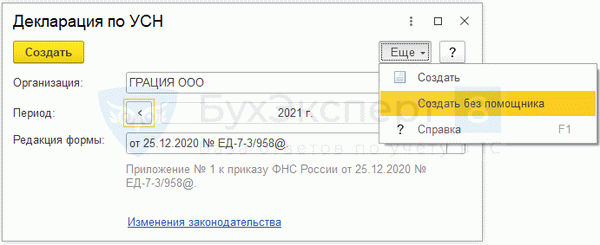

Шаг 13. Создание декларации

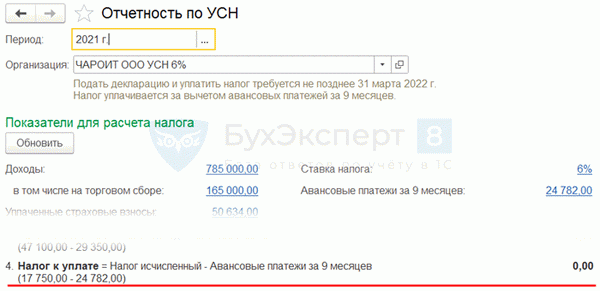

Создайте декларацию по УСН в актуальной редакции из:

- Начальная страница – Все задачи организации – УСН, декларация ;

- Отчеты — Отчетность по УСН – Помощник по УСН ;

- Отчеты — 1С-Отчетность – единое рабочее место.

Декларацию можно сформировать без использования Помощника по УСН (с релиза 3.0.105.45).

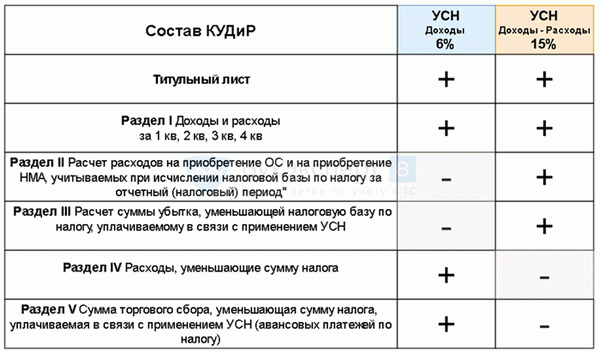

Состав декларации зависит от объекта налогообложения — УСН «доходы» или УСН «доходы-расходы».

Титульный лист – данные подставляются из карточки организации.

Дата заполнения – рабочая дата.

Большинство строк заполняется автоматически, при этом:

- светло-желтые ячейки заполняются вручную;

- светло-зеленые ячейки заполняются по данным 1С и могут редактироваться;

- темно-зеленые ячейки заполняются по данным светлых ячеек и не редактируются.

Шаг 14. Проверка декларации

Выполните встроенную проверку контрольных соотношений ФНС и проведите форматно-логический контроль.

Шаг 15. Контроль состояния расчетов

Проконтролируйте задолженность / переплату налога по УСН в Помощнике по УСН .

Шаг 16. Уплата налога в бюджет

Сформируйте автоматически платежное поручение на уплату налога удобным способом из раздела:

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Источник: volzhsk-city.ru