Авансовый отчет – это документ, который подтверждает расход средств, связанных с осуществлением деятельности юридического лица и выданных в качестве аванса.

В авансовом отчете лицо, получившее денежные средства (независимо от цели), указывает:

- сумму, полученную под отчет;

- фактически произведенные расходы;

- остаток либо перерасход денег.

Причем к отчету должны быть приложены документы, подтверждающие соответствующие траты.

Форма авансового отчета

Форма авансового отчета (N АО-1) утверждена Постановлением Госкомстата России от 01.08.2001 N 55 «Об утверждении унифицированной формы первичной учетной документации N АО-1 «Авансовый отчет».

Однако с 2013 года она не является обязательной к применению, поэтому организация может разработать собственную форму учитывая требования к обязательным реквизитам в ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее по тексту — Закон о бухучете).

Как оформить авансовый отчет в СБИС

Отметим, что на практике пор большинство компаний предпочитает использовать унифицированную форму N АО-1.

Нормативные акты, регулирующие порядок составления и сдачи авансового отчета

Порядок составления и сдачи авансового отчета установлен Указанием Банка России от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее — Указание N 3210-У).

Часть норм также содержится в Положении об особенностях направления работников в служебные командировки, утвержденном Постановлением Правительства РФ от 13.10.2008 N 749 (далее – Положение о командировках).

Кто должен составлять авансовый отчет

В соответствии с абз. 2 п. 6.3 Указания N 3210-У авансовый отчет должно заполнить и сдать в бухгалтерию подотчетное лицо, которому наличные денежные средства ранее были выданы под отчет:

- в первую очередь – работники организации;

- физические лица-внештатные сотрудники, заключившие с компанией гражданско-правовые договоры (например, договор оказания услуг или подрядный договор).

Согласно письму Банка России от 02.10.2014 N 29-Р-Р-6/7859 при заполнении авансового отчета они приравниваются к работникам компании.

В связи с этим и выдача денег под отчет, и окончательный расчет с ними осуществляются в таком же порядке, что и со штатными сотрудниками.

Список лиц, имеющих право получать денежные средства под отчет

При этом список лиц, имеющих право получить деньги под отчет, компания утверждать не обязана.

Однако организация может прописать их в локальном нормативном акте (ЛНА): это может быть как отдельный документ-инструкция по составлению авансового отчета, так и раздел в положении о документообороте в организации.

Срок для представления авансового отчета

Срок для представления отчета по израсходованным суммам установлен в 3 рабочих дня:

Урок 33. Авансовые отчеты в 1С:Бухгалтерия 3.0

- после дня истечения срока, на который выданы деньги под отчет;

- или со дня выхода на работу (возвращения из командировки или из отпуска/болезни).

Пример. Расчет даты представления авансового отчета

Ситуация 1:

Деньги были выданы под отчет в понедельник 15.05.2017 на 5 рабочих дней.

Тогда 1-й рабочий день заканчивается 16.05.2017 во вторник, а последний 5-й – в понедельник 22.05.2017.

Значит, в течение следующих 3 рабочих дней со вторника по четверг включительно (23 мая – 25 мая) авансовый отчет должен быть представлен в бухгалтерию.

Ситуация 2:

Допустим, деньги были выданы на командировочные расходы.

Последний день командировки – пятница 19.05.2017.

А в понедельник 22 мая сотрудник компании возвращается на свое привычное рабочее место. Тогда у него будет 3 дня (с 23 по 25 мая) для представления авансового отчета.

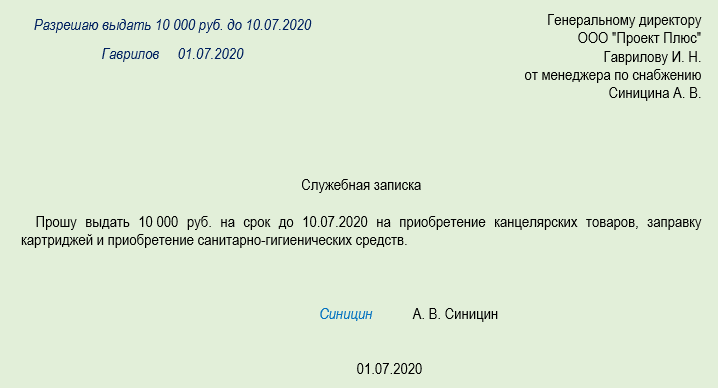

Заявление работника о выдаче денег под отчет

Для выдачи наличных денег работнику под отчет (далее – подотчетное лицо) на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер оформляется согласно письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату (абз. 1 п. 6.3 Указания N 3210-У).

Таким образом, в заявлении работника о выдаче денег под отчет:

- подотчетное лицо указывает сумму наличных денег и срок, на который они требуются;

- а резолюция руководителя подтверждает запрос работника либо корректирует его.

Подпись руководителя и дата на таком заявлении являются обязательными реквизитами.

Отметим, что форма заявления не предусмотрена нормативным актом и потому заявление составляется произвольно (с отражением всех необходимых сведений) либо утверждается в ЛНА компании.

В заявлении также еще должна содержаться информация об отсутствии задолженности за подотчетным лицом.

Это обязательное требование к подотчетному лицу: выдача наличных денег под отчет проводится при условии полного погашения с его стороны задолженности по ранее полученной под отчет сумме наличных денег (абз. 3 п. 6.3 Указания N 3210-У).

Таким образом, если сотрудник еще не отчитался по выданному ранее авансу, выдать ему новый нельзя.

Срок проверки, утверждения авансового отчета и окончательного расчета с работником организации

Авансовый отчет передается в бухгалтерию, где он проверяется, далее его утверждает руководитель организации и производится окончательный денежный расчет с работником организации в срок, установленный в ЛНА или приказом.

Срок, в течение которого проверяется и утверждается авансовый отчет, а также проходит окончательный расчет, устанавливается руководителем (абз. 2 п. 6.3 Указания N 3210-У).

При окончательном расчете с работником сотрудник или возвращает неизрасходованную часть денег или наоборот: ему выплачивают сумму перерасхода, если пришлось потратить больше запланированного и руководство это уже утвердило.

Бухгалтерские проводки по авансовому отчету

Работник, получивший деньги под отчет, должен представить авансовый отчет о потраченных суммах (форма N АО-1).

Неизрасходованные деньги, т.е. остаток по авансовому отчету, работник возвращает в кассу.

Если денег потрачено больше, чем выдано, перерасход с согласия руководителя возмещается работнику.

В бухучете эти операции отражаются так:

На дату выдачи денег под отчет

Дебет 71 — Кредит 50

Работнику выданы деньги под отчет

На дату утверждения авансового отчета

Дебет 10 (08, 20, 26, 44) — Кредит 71

Приняты к учету товары (работы, услуги), оплаченные подотчетником. Например, канцтовары, услуги нотариуса, командировочные расходы

Дебет 50 — Кредит 71

От работника получен остаток неизрасходованных подотчетных денег

Дебет 71 — Кредит 50

Работнику возвращен перерасход по авансовому отчету

Расчеты с использованием пластиковой карты

Дебет 55 — Кредит 51,52

Работнику выделены денежные средства для их расходования по корпоративной карте

Дебет 71 — Кредит 55

Сняты работником деньги с корпоративной карты (работнику выданы денежные средства под отчет)

Дебет 73- Кредит 55

Отражено списание наличных денег со специального счета, не подтвержденное первичными документами

Дебет 50 — Кредит 73

Внесены работником наличные денежные средства для возмещения расходов

Дебет 70 — Кредит 73

Удержана из заработной платы работника денежная сумма, потраченная по корпоративной карте в личных целях

В определенных случаях подотчетные деньги можно удержать из зарплаты работника. Проводки будут такие:

Отражены подотчетные суммы, не возвращенные в установленный срок

Из зарплаты работника удержаны подотчетные суммы, не возвращенные в установленный срок

Источник: infodoki.ru

Блог /

Часто в деятельности предприятия возникают ситуации выдачи денежных средств сотрудникам «в подотчет». В этой статье мы расскажем какая должна быть отчетность по таким расходам.

К расходам, на которые выдаются подотчетные средства, можно отнести:

- приобретение товарно-материальных ценностей;

- командировочные и представительские расходы;

- оплата за оказанные услуги;

- выполненные работы;

- оплата хозяйственных расходов, которые осуществляются работником за счет средств предприятия.

В систему взаиморасчетов с подотчетными лицами входят такие понятия как – «авансовый отчет», «подотчетные средства», «командировочные расходы», «представительские расходы».

Определения

Подотчетные средства — это денежные средства, выдаваемые сотруднику на предстоящие расходы в наличном или безналичном виде;

Авансовый отчет — это отчет подотчетного лица о расходовании выданных денежных средств, подтверждаемый прилагаемыми документами (счетами-фактурами, актами выполненных работ и т.д.). Иными словами, документ, подтверждающий расход денежных средств, которые выдаются в качестве аванса и имеют связь с деятельностью юридического лица.

Независимо от цели, получившее деньги лицо в авансовом отчете указывает:

- выданную сумму;

- произведенные расходы по факту;

- перерасход или остаток денег.

К отчету должны быть прикреплены подтверждающие траты документы.

Командировочные расходы — это расходы сотрудника за время нахождения в командировке, оплачиваемые предприятием. Например, суточные, расходы по найму жилья, расходы на проезд и т.д.

Представительские расходы — это расходы предприятия по приему и обслуживанию представителей других организаций, участвующих в переговорах для установления и поддержания сотрудничества, а также участников, прибывших на различные мероприятия предприятия (оплата услуг переводчика, оплата за проезд, расходы на размещение и питание и т.д.).

Для чего нужен Авансовый отчет

Авансовый отчет относится к первичным бухгалтерским документам и нужен для учета подотчетных сумм. Отметим, что учет подотчетных сумм ведется в разрезе каждого сотрудника в соответствии с учетной политикой предприятия и в зависимости от назначения аванса, устанавливаются сроки предоставления отчетности и возврата денежных средств. Выдача денежных средств лицу, не предоставившему отчет за предыдущий полученный аванс, не производится.

ВАЖНО! После получения денежных средств, подотчетное лицо предоставляет авансовый отчет в установленные сроки с приложением подтверждающих документов на каждый вид расхода. Предоставленный отчет проверяется главным бухгалтером (иным ответственным лицом) и утверждается руководителем предприятия.

ПРИМЕР

Работник вашей организации как подотчетное лицо, приложил к авансовому отчету билет на автобус, в котором не указано ни наименования организации ни БИНа. Можете ли вы взять на затраты и принять данные расходы подотчетного лица? В соответствии с подпунктом 1) пункта 1 статьи 244 Налогового кодекса вычету подлежат расходы на проезд к месту командировки и обратно, включая оплату расходов за бронь, на основании документов, подтверждающих расходы на проезд и за бронь.

В Налоговом кодексе не раскрывается понятие документов, подтверждающих расходы на проезд, и не указан конкретный перечень таких документов.

Тогда следует руководствоваться положениями статьи 7 Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности», согласно которым бухгалтерская документация включает в себя первичные документы, регистры бухгалтерского учета, финансовую отчетность и учетную политику.

Бухгалтерские записи производятся на основании первичных документов.

Первичные документы как на бумажных, так и на электронных носителях, формы которых или требования, к которым не утверждены в соответствии с пунктом 2 настоящей статьи, индивидуальные предприниматели и организации разрабатывают самостоятельно либо применяют формы или требования, утвержденные в соответствии с законодательством Республики Казахстан, которые должны содержать следующие обязательные реквизиты:

Таким образом, билет на автобус принимается в качестве документа, подтверждающего расходы на проезд, если в нем содержатся вышеуказанные обязательные реквизиты, в том числе наименование организации или фамилия и инициалы ИП, от имени которых составлен документ, а также идентификационный номер.

Следовательно, если работник организации — подотчетное лицо приложил к авансовому отчету билет на автобус, в котором не указано ни наименования организации, ни БИН, то вы взять на затраты и принять данные расходы подотчетного лица не можете.

Неиспользованные суммы или перерасход

Если деньги которые вы выдали сотруднику он не потратил, то тогда он должен их вернуть. Если же возвращать он их отказывается ссылаясь на то что он их потратил по делам компании, но при этом у него отсутствуют подтверждающие документы, то эти средства могут быть удержаны из его зарплаты.

Если произошел перерасход денежных средств, то сотруднику выплачивается сумма перерасхода, на основании составленного сотрудником и утвержденного руководителем авансового отчета. В случае, если предприятие является плательщиком налога на добавленную стоимость (далее НДС), при составлении авансового отчета необходимо указывать сумму НДС и сумму расходов без НДС. Данное заполнение позволит в дальнейшем произвести корректное отнесение суммы НДС в зачет.

При выдаче денежных средств в подотчет, в бухгалтерском учете формируется краткосрочная кредиторская задолженность работников. Данная задолженность погашается отчетными документами, подтверждающими расход выданных средств. Выдача денежных средств на командировочные и представительские расходы относится на расходы предприятия.

В соответствии с Налоговым Кодексом РК расходы налогоплательщика (юридического лица), связанные с хозяйственной деятельностью, относятся на вычеты при определении налогооблагаемого дохода. При этом размер расходов, относимых на вычеты, регулируется законодательными актами РК. Представительские расходы относятся на вычеты в размере, не превышающем 1% от суммы расходов работодателя по доходам работников, подлежащих налогообложению. Представительские расходы относятся на вычет в случае утверждения руководителем предприятия приказа/распоряжения о проведении представительского мероприятия, сметы расходов, отчетах ответственных лиц с приложением всех подтверждающих документов.

Что проверит аудиторская проверка ведения бухучета

Для проверки достоверности ведения бухгалтерского учета может быть произведена аудиторская проверка по внутренним расчетным операциям и их соответствия нормативно-правовым актам в части налогообложения и учетной политики.

При проведении проверки проверяются следующие документы:

- авансовые отчеты;

- приказы о направлении сотрудников в командировки;

- командировочные удостоверения;

- копии загранпаспортов командированных сотрудников с отметками о пересечении границы;

- список лиц, которым разрешено получение наличных денег из кассы;

- сметы представительских расходов;

- приказы об утверждении смет представительских расходов;

- подтверждающие первичные документы.

Также взаиморасчеты с подотчетными лицами отражаются в отчете о движении денежных средств, главной книге предприятия и других документах бухгалтерского и налогового учета в соответствии с учетной политикой предприятия. Результаты аудиторской проверки помогают предотвратить в дальнейшем повторение подобных ошибок и повысить эффективность ведения учета на предприятии.

Вывод:

Если вы распоряжаетесь деньгами компании, выделяете деньги сотруднику, к примеру, на приобретение каких либо товаров в офис, то обязательно вы должны доказать документально, что данные товары были приобретены. Иначе, вашу компанию ждут штрафы. Отсутствие учетной документации и нарушение ведения налогового учета у налогоплательщика и (или) несоблюдение требований по составлению и хранению учетной документации, установленных законодательством Республики Казахстан влечет на первый раз в году предупреждение, на второй раз в году — штраф на индивидуальных предпринимателей в размере 25, на юридических лиц, являющихся субъектами малого или среднего предпринимательства или некоммерческими организациями, — в размере 50, на юридических лиц, являющихся субъектами крупного предпринимательства, — в размере 75 МРП (1 МРП в 2021 году — 2917 тенге)

- Финансовый лизинг и его учет

- Классификатор основных фондов (КОФ) РК

- Что такое срок исковой давности и какой он в Казахстане

- Декретный отпуск в Казахстане – как рассчитать

- План счетов бухгалтерского учета

- Как предпринимателю в Казахстане приобрести автомобиль для бизнеса

- Какие ОКЭД запрещены ИП на упрощенке

- Как рассчитать отпускные в Казахстане в 2021 году

- Конвенция об избежании двойного налогообложения (double taxation treaty, DTT) — что это, для чего нужна и с какими странами заключена

- Что такое НДС и кого освободили от его уплаты в 2021 году

Источник: id.buhta.com

Документальное оформление расчетов с подотчетными лицами в 2020 году

Выдача денег под отчет и контроль за их расходованием сопровождается оформлением целого комплекта документов. Что в него включается? Какие риски возникают при неверном оформлении подотчетных бумаг и как их снизить? В нашем материале вы найдете образцы этих документов, а также узнаете, повлияло ли новое Указание ЦБ РФ № 5348-У на порядок документального оформления расчетов с подотчетными лицами.

3 основных документа по оформлению подотчетных сумм

- Заявление подотчетника либо распорядительный документ работодателя.

Выдать деньги под отчет банкиры позволяют только при наличии одного из документов, оформленного в письменном виде (п 6.3 Указания Банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У):

- заявления подотчетного лица;

- Лраспорядительного документа работодателя (приказа, распоряжения и т. д.).

Оформляется такой документ на каждую выдачу наличных денег. Форма — произвольная, но с указанием (Письмо Банка России от 06.09.2017 № 29-1-1-ОЭ/20642):

- ФИО подотчетного лица;

- цели получения подотчетных денег;

- размера подотчетной выплаты;

- срока ее возврата;

- подписи руководителя;

- даты и регистрационного номера.

Если подотчетные деньги перечисляются на банковскую карту сотрудника, в документе должны присутствовать детальные реквизиты, необходимые для оформления перечисления.

Образец заявления подотчетного лица Скачать

- Приходно-расходные кассовые документы по подотчету.

Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами.

Деньги под отчет могут выдаваться и путем их перечисления на банковскую карту сотрудника (Письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

Минфин не возражает против перечисления подотчетных сумм на банковские «зарплатные» карты сотрудников (Письмо от 21.07.2017 № 09-01-07/46781). В законодательстве нет прямых запретов на такие действия (п. 1.5, п. 2.5 Положения ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт»).

Этот документ оформляет подотчетное лицо, отражая в нем набор сведений о подотчетных средствах — сумме полученного аванса, величине расхода, остатке или перерасходе подотчетных денег и другие сведения.

Оформляется он в одной из форм:

- на унифицированном бланке № АО-1, утв. Постановлением Госкомстата России от 01.08.2001 № 55.

- в произвольной форме с указанием обязательных реквизитов (ст. 9 Закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»), разработанной в компании и закрепленной в качестве первичного документа в приложении к учетной политике.

К авансовому отчету прилагаются оправдательные документы: товарные и кассовые чеки, билеты, товарные накладные, акты, квитанции такси, счета гостиницы и т. д. Если подотчетные расходы оплачены за счет полученных на карту средств, к авансовому отчету нужно приложить чеки с информацией по карте.

Если у вас остались вопросы по операциям с подотчетными средствами, ответы на них вы можете найти в КонсультантПлюс.

Дополнительные подотчетные документы

Не всегда документальное оформление расчетов с подотчетными лицами ограничивается только заявлением, кассовыми документами и авансовым отчетом с приложенными подтверждающими документами.

Среди дополнительных подотчетных бумаг можно назвать:

- служебную записку (если работник ездил в командировку на автомобиле), отчет (при осуществлении представительских расходов), иные необходимые пояснительные документы;

- приказ об удержании подотчетных сумм — он нужен, если подотчетник не сдал авансовый отчет и не вернул деньги (ст. 137 ТК РФ);

- уведомление (сообщение) и приказ о прощении подотчетного долга — оформляются в том случае, если работодателем принято решение не взыскивать с работника указанные суммы (п. 2 ст. 145 ГК РФ, п. 6 ст. 226 НК РФ).

Готовые образцы подотчетных документов представлены в материалах Консультант+:

- Служебная записка работника, направленного в командировку на личном автомобиле (образец заполнения);

- Отчет о представительских расходах.

Налоговые риски документальных ошибок подотчета

Если в документах подотчетных лиц имеются ошибки или к авансовому отчету не приложены подтверждающие документы, могут возникнуть разного рода риски, в том числе налоговые:

В «прибыльных» расходах допустимо учитывать подотчетные расходы, если подтверждающие документы оформлены в соответствии с законодательством РФ, и из них можно установить, какие расходы произведены (п. 1 ст. 252 НК РФ, письма Минфина от 28.01.2020 № 03-03-06/3/4915, от 28.01.2020 № 03-03-06/1/4913, от 21.03.2019 № 03-03-06/1/19017, от 20.03.2019 № 03-03-06/1/18478)

- Риск доначисления НДФЛ.

Выданные под отчет средства, по которым сотрудник не отчитался в установленные сроки, признаются его задолженностью перед работодателем и подлежат удержанию из заработной платы (ст. 137 ТК РФ)

Помимо налоговых рисков возможны и иные негативные последствия. К примеру, если приобретенные на подотчетные деньги ТМЦ без оправдательных документов не будут оприходованы, к подотчетнику может быть предъявлен иск в части причинения вреда компании (Постановление АС Северо-Кавказского округа от 05.10.2017 № А32-12049/2015).

Способы снижения рисков

Снизить риски от ошибок в документальном оформлении подотчета работодателю помогут несколько действий:

- Детализируйте порядок оформления подотчета в локальных актах.

Внесите условие о возможности выдачи денег под отчет и возврате неиспользованных подотчетных сумм как в наличной, так в безналичных формах во внутренние локальные акты (учетную политику, Положение о выдаче подотчетных сумм или иные внутрифирменные документы).

Предусмотрите также, что при безналичной форме расчетов подотчетные суммы перечисляются на личные или зарплатные карты сотрудников с расчетного счета работодателя.

Не забудьте прописать сроки представления авансового отчета по подотчету, перечисленному на карту сотруднику — такой срок законодательно установлен только при выдаче наличного подотчета. Это необходимо, чтобы пресечь злоупотребления со стороны сотрудников.

Ознакомьте сотрудников под роспись с установленными в компании подотчетными правилами.

Образец Положения о расчетах с подотчетными лицами смотрите в системе Консультант+.

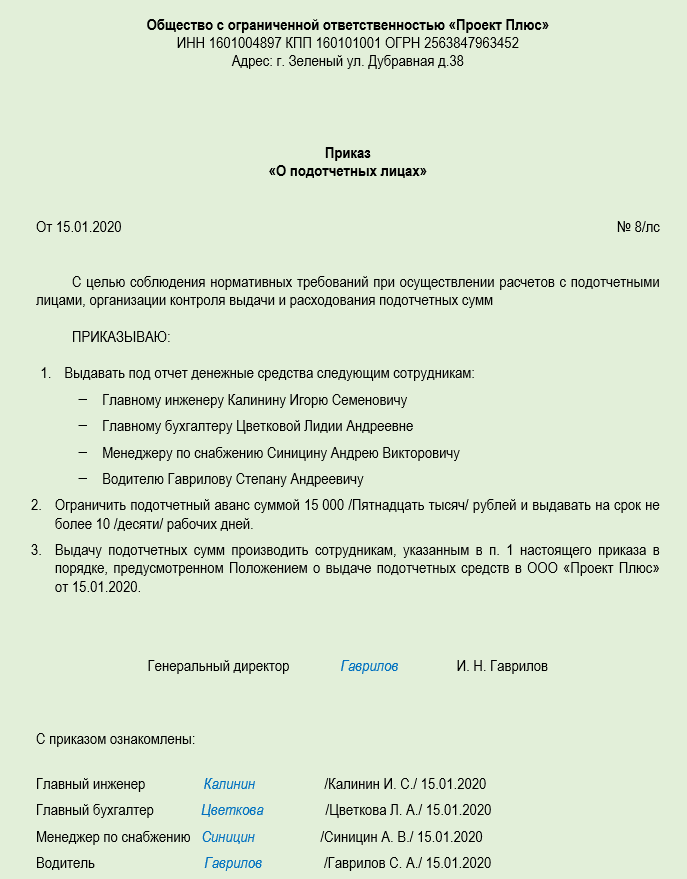

- Оформите приказ о подотчетных лицах.

В приказе зафиксируйте:

- список сотрудников, имеющих право получать деньги под отчет;

- допустимую к выдаче максимальную сумму;

- предельные сроки, на которые выдаются подотчетные средства.

Обычно такой приказ оформляется в начале года на 12 месяцев или на больший срок. При необходимости в него вносятся изменения и дополнения.

Образец приказа о подотчетных лицах Скачать

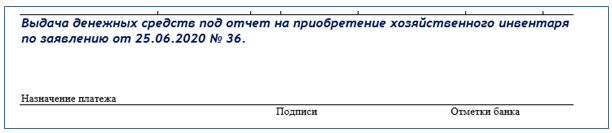

- Контролируйте назначение платежа в платежках на перечисление подотчетных средств.

Чтобы перечисленный на карту сотрудника подотчет контролеры не спутали с зарплатным доходом, а у банкиров подобное перечисление не вызвало подозрений, при оформлении платежных поручений важно следить за надлежащей формулировкой назначения платежа (поле 24):

Снизить риски поможет планомерная работа с сотрудниками — выдайте им памятки с напоминанием о сроках отчетов по подотчетным суммам и перечнями документов, прилагаемых к авансовым отчетам для разных ситуаций, разработайте шаблоны заявлений на выдачу денег, проводите обучение сотрудников по подотчетным правилам.

Подотчетный документооборот и новое Указание ЦБ РФ № 5348-У

С конца марта 2020 года компании при выдаче подотчетных денег должны руководствоваться новыми правилами наличных расчетов (Указание ЦБ РФ от 09.12.2019 № 5348-У «О правилах наличных расчетов»). Они не изменили коренным образом прежние нормы из Указания от 07.10.2013 № 3073-У, но частично подкорректировали их.

Новое указание предписывает производить наличные расчеты между компаниями, ИП и физлицами за счет налички, поступившей в кассу участника наличных расчетов с его банковского счета (Письмо ЦБ от 04.06.2020 № 45-19/5013).

Получается, что выдать наличные средства под отчет из наличной выручки можно, а вот возвращенный одним сотрудником в кассу неизрасходованный подотчетный аванс сразу выдать другому подотчетному лицу станет рискованной процедурой, которая привлечет внимание контролеров. Наказание за подобное нарушение — для должностных лиц от 4 000 до 5 000 руб., для компаний от 40 000 до 50 000 руб. (ч. 1 ст. 15.1 КоАП РФ).

В такой ситуации придется деньги сначала сдать в банк, а затем снять и уже затем выдать подотчетнику.

Повлияет ли такой порядок на подотчетный документооборот? Скорее всего нет. Прибавиться работа кассирам и бухгалтерам по оформлению приходно-расходных кассовых документов, а набор документов подотчетника от этого не изменится.

Подводим итоги

- Оформление подотчетных денег начинается с заявления подотчетного лица или приказа (распоряжения) работодателя.

- На основе этого документа наличные средства выдаются из кассы или расчетного счета после оформления платежных документов (РКО или платежного поручения).

- Чтобы отчитаться за потраченные подотчетные средства, сотруднику необходимо собрать подтверждающие документы и заполнить авансовый отчет.

- Если документы по подотчетным суммам оформлены с ошибками или авансовый отчет не представлен, а выданный под отчет аванс не возвращен, возникают налоговые риски.

Источник: blogkadrovika.ru