Налогоплательщик, применяющий УСН, по своему желанию с начала следующего налогового периода (календарного года) может поменять объект налогообложения: «доходы» или «доходы, уменьшенные на величину расходов». Эксперты 1С рассказывают о порядке смены объекта налогообложения при УСН, об особенностях признания расходов в соответствии с законодательными нормами и о том, какие учетные операции требуется отразить в программе «1С:Бухгалтерия 8» редакции 3.0 при переходе на УСН с объектом «доходы, уменьшенные на величину расходов».

Когда можно изменить объект налогообложения

Смена объекта осуществляется с начала налогового периода (календарного года). Менять объект в течение года запрещено (п. 2 ст. 346.14 НК РФ).

Почитайте в материале «Новая компания не может сменить объект по УСН среди года» о том, что даже допущенная при выборе объекта налогообложения ошибка не позволит изменить его во внеурочное время.

ООО «Гедеон» применяет УСН с 01.01.2020. Руководство компании задумалось о смене объекта налогообложения в марте 2021. Однако в течение года менять объект УСН нельзя (п. 2 ст. 346.14 НК РФ).

Смена объекта по УСН с 6% на 15% и наоборот

Изменить его можно только с 1 января следующего года, то есть с 01.01.2021.

Вместе с тем согласно разъяснениям Минфина из письма от 14.10.2015 № 03-11-11/58878 налогоплательщик вправе до окончания официального срока подачи уведомления о смене объекта изменить свое решение и повторно подать уведомление, если в первом он ошибся с объектом. Аналогично следует поступить, если налогоплательщик ошибся, заполняя графу «Объект налогообложения» при подаче уведомления о переходе на УСН. Он вправе исправить ошибку и изменить объект, если успеет подать новое уведомление до 31 декабря текущего года (письмо Минфина от 16.01.2015 № 03-11-06/2/813).

Какие бывают системы налогообложения или налоговые режимы?

- Общая система налогообложения (ОСН) — Базовый режим налогообложения.

Специальные налоговые режимы:

- Упрощенная система налогообложения (УСН);

- Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

- Система налогообложения в виде единого налога на вмененный доход (ЕНВД);

- Патентная система налогообложения (ПСН);

- Налог на профессиональный доход (НПД).

Сроки подачи сведений об изменении объекта налогообложения

Подача сведений о смене объекта налогообложения по УСН производится до 31 декабря текущего года посредством уведомления налоговых органов по форме 26.2-6, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected]

Такое уведомление руководителю фирмы или ИП следует принести в налоговую лично, направить через представителя по доверенности или отправить по почте ценным письмом с описью вложения.

Кроме того, осуществить подачу уведомления можно по телекоммуникационным каналам связи в электронном виде. Формат представления электронных данных утвержден приказом ФНС России от 16.11.2012 № ММВ-7-6/[email protected]

26012021 Налоговая новость об учете расходов при смене объекта по УСН / cost accounting

Построчный алгоритм заполнения уведомления и заполненный образец вы можете найти в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

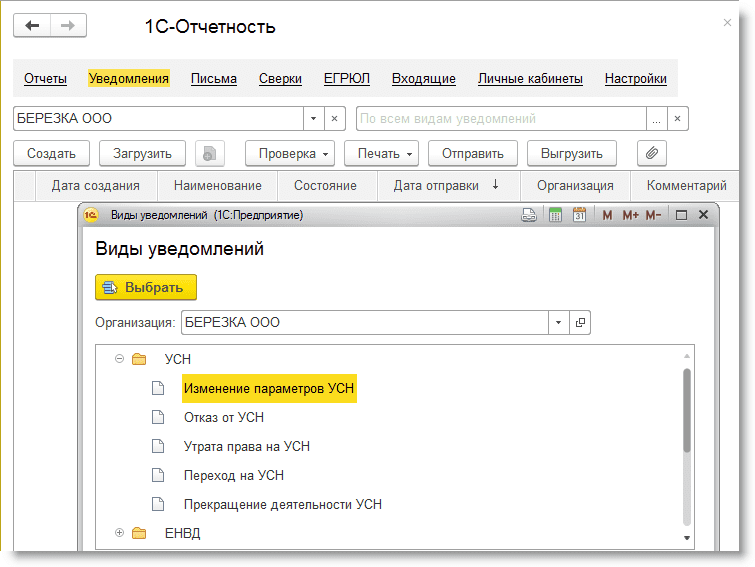

На картинке ниже посмотрите оптимальный порядок действий при изменении объекта налогообложения.

Чтобы принять правильное решение, почитайте статью «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Подсказки по учету доходов и расходов после смены объекта налогообложения вы найдете в КонсультантПлюс. Оформите пробный доступ к К+ бесплатно и переходите в Готовое решение.

Порядок заполнения формы 26.2-6

по форме КНД 1150016 в формате PDF можно по ссылке

Важно обратить внимание на заполнение полей:

- при заполнении формы юридические лица должны указать ИНН и КПП и наименование организации. Индивидуальные предприниматели указывают фамилию, имя и отчество полностью;

- код отделения налоговой службы;

- год, с которого налогоплательщик делает изменение объекта налогообложения УСН;

- цифрой код — указывается нужный вариант объекта налогообложения УСН;

- внизу формы нужно указать «1», если уведомление подает лично руководитель или предприниматель, а «2» указывается, если уведомление подает представитель на основании доверенности выписанной руководителем или ИП лично.

Нужно ли получать разрешение на смену объекта налогообложения

Изменение объекта налогообложения носит добровольный характер, так же как и переход на УСН. Поэтому налоговый орган не вправе отказать в смене объекта в случае, если соблюдены все требования по оформлению и срокам подачи уведомления.

Юридическим лицам в некоторых случаях может понадобиться разрешение общего собрания участников или акционеров либо совета директоров, в случае если уставом вопросы утверждения локальных нормативных актов отнесены к их компетенции. В этом случае единоличный исполнительный орган (директор, генеральный директор, управляющий и т. п.) не вправе внести изменения в учетную политику предприятия, а именно: изменение объекта налогообложения при УСН должно быть прописано в ней еще перед подачей уведомления в налоговую инспекцию.

ВАЖНО! Минфин в письме от 15.04.2016 № 03-11-11/22058 пояснил, что налогоплательщик не вправе учесть понесенный при объекте «доходы» ущерб для снижения налоговой базы после смены объекта на «доходы минус расходы».

Налоговый учет при УСН

Для целей исчисления налога, уплачиваемого при УСН, в соответствии со статьей 346.24 НК РФ налогоплательщики ведут учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН.

Форма КУДиР утверждена приказом Минфина России от 22.10.2012 № 135н. C 01.01.2018 следует применять КУДиР в обновленной редакции, с изменениями, внесенными приказом Минфина России от 07.12.2016 № 227н. В решениях «1С:Предприятие» поддерживается возможность ведения КУДиР по обновленной форме.

В целях применения УСН доходы и расходы признаются кассовым методом. Это означает, что:

- датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом (п. 1 ст. 346.17 НК РФ);

- расходами признаются затраты после их фактической оплаты с учетом особенностей, указанных в пункте 2 статьи 346.17 НК РФ.

В программе отчет Книга учета доходов и расходов УСН заполняется автоматически на основании данных налогового учета расчетов при УСН. Налоговый учет расчетов при УСН организован в специальных регистрах подсистемы УСН. Это регистры накопления:

- Книга учета доходов и расходов (раздел I);

- Книга учета доходов и расходов (раздел II);

- Зарегистрированные оплаты основных средств (УСН);

- Книга учета доходов и расходов (НМА);

- Зарегистрированные оплаты нематериальных активов (УСН);

- Книга учета доходов и расходов (раздел IV);

- Книга учета доходов и расходов (раздел V);

- Расходы при УСН;

- Расходы, уменьшающие налог по отдельным режимам налогообложения;

- Прочие расчеты.

А также регистры сведений:

- Расчет налога, уплачиваемого при УСН;

- Расшифровка КУДиР;

- Первоначальные сведения НМА (налог. учет УСН);

- Первоначальные сведения ОС (налог. учет УСН).

Записи в специальных регистрах УСН вводятся, как правило, автоматически при проведении документов, которыми регистрируются операции.

При УСН «доходы минус расходы» в КУДиР учитываются доходы и расходы, уменьшающие доходы (ст. 346.16 НК РФ). Для целей налогового учета задействуется большинство регистров подсистемы УСН.

При УСН «доходы» в КУДиР учитываются доходы и расходы, уменьшающие сумму исчисленного налога (п. 3.1 ст. 346.21 НК РФ). Налоговый учет ведется только с использованием регистров:

- Книга учета доходов и расходов (раздел I) (в части доходов);

- Книга учета доходов и расходов (раздел IV);

- Книга учета доходов и расходов (раздел V);

- Расходы, уменьшающие налог по отдельным режимам налогообложения;

- Расчет налога, уплачиваемого при УСН.

Подробнее о том, как организовать налоговый учет при УСН, см. в справочнике «Учет при применении УСН» раздела «Бухгалтерский и налоговый учет».

При переходе с УСН «доходы минус расходы» на УСН «доходы» часть регистров подсистемы УСН просто перестает использоваться.

Переход на УСН «доходы минус расходы» сложнее: подключаются незадействованные ранее регистры, и в некоторых случаях по ним необходимо ввести начальные остатки для корректного ведения налогового учета.

Какие это могут быть случаи? Прежде чем ответить на этот вопрос, рассмотрим особенности признания расходов при смене объекта УСН на «доходы минус расходы».

Смена объекта налогообложения при реорганизации

Что произойдет с объектом налогообложения при реорганизации, зависит от того, в какой форме эта реорганизация осуществляется. В ст. 57 ГК РФ выделяется:

- слияние;

- присоединение;

- разделение;

- выделение;

- преобразование.

В ст. 58 ГК РФ каждое из вышеуказанных понятий раскрывается с точки зрения передачи прав и обязанностей. На схеме ниже посмотрите, какой вид реорганизации повлечет за собой необходимость заново подавать заявление на упрощенку, а в каких случаях ничего не изменится.

Если предприятие после реорганизации вправе остаться на УСН, то и объект налогообложения остается прежним.

Если потребовалось изменить объект налогообложения, то сделать это можно по общему правилу с 1 января следующего года подав в налоговую инспекцию до 31 декабря текущего года уведомление о смене объекта (п. 2 ст. 346.14 НК РФ).

ООО «Каммелия» и ООО «Импульс» 20.01.2020 было реорганизовано посредством слияния в ООО «Каммелия-Импульс». Одновременно с регистрацией нового юрлица компания подала в налоговую инспекцию заявление о применении УСН с объектом доходы.

АО «Каммелия-Импульс» 02.03.2020 было принято решение о смене объекта налогообложения. Произвести данную процедуру можно только с 01.01.2021, подав заявление до 31.12.2020.

Переход на НПД

Условия применения НПД

- Место ведения деятельности — Москва, Московская область, Татарстан, Калужская область, Санкт-Петербург, Воронежская, Волгоградская, Ленинградская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская, Челябинская области, Красноярский и Пермский края, Ненецкий автономный округ, Ханты-Мансийский автономный округ – Югра, Ямало-Ненецкий автономный округ и Республика Башкортостан;

- Доход — не больше 2,4 млн руб. в год.

Применять НПД могут физические лица и индивидуальные предприниматели, не имеющие наемных работников по трудовому договору.

НПД недоступен тем, кто занимается:

- перепродажей товаров и имущественных прав. Продавать на НПД разрешено только товары собственного производства;

- реализацией подакцизных товаров и товаров с обязательной маркировкой;

- добычей и/или реализацией полезных ископаемых;

- посреднической деятельностью по договорам поручения, комиссии, агентирования;

- доставкой товаров с приемом (передачей) платежей за них в интересах других лиц. Из этого и предыдущего пунктов есть одно исключение: НПД разрешен, если при расчетах за доставляемые товары самозанятый применяет зарегистрированную на продавца онлайн-ККТ.

При наличии хотя бы одного из запрещенных видов деятельности перейти на НПД нельзя — даже по другим, разрешенным операциям. Соответственно, как только самозанятый начал заниматься чем-то из приведенного списка, он сразу утрачивает право на этот спецрежим.

Порядок перехода на НПД

Для того, чтобы перейти на НПД, необходимо установить бесплатное мобильное приложение или зарегистрироваться через портал госуслуг, в налоговой, в уполномоченном банке.

Если ИП зарегистрируется как самозанятый, он должен в течение месяца со дня такой регистрации подать в ИФНС заявление об отказе от того режима, который применялся им ранее:

Переход с УСН на НПД — уведомление по форме № 26.2-8. Переход с ЕНВД на НПД — заявление по форме № ЕНВД-4. Переход с ЕСХН на НПД — уведомление по форме № 26.1-7.

Если ИП планирует оказывать услуги только одному юрлицу, то переходить на ПСН нельзя, т.к. юр.лицу придется платить НДФЛ и страховые вхносы с доходов самозанятого.

Статья обновлена 03 февраля 2021г.

Источник: biznes-practic.ru

Уведомление о смене объекта налогообложения по УСН

Налогоплательщик, применяющий УСН, может направить в инспекцию уведомление о смене объекта, составленное в произвольной форме (Письмо ФНС России от 15.04.2013 N ЕД-2-3/261).

В соответствии с положениями ст. 346.14 Налогового кодекса Российской Федерации (далее — Кодекс) объект налогообложения по УСН может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения.

В случае если налогоплательщик не является участником договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, то он выбирает объект налогообложения в целях применения УСН по своему усмотрению — «доходы» либо «доходы, уменьшенные на величину расходов».

Таким образом, если налогоплательщик направил в налоговый орган уведомление о смене объекта налогообложения в установленный п. 2 ст. 346.14 Кодекса срок, то он вправе применять выбранный объект налогообложения с начала года, следующего за годом направления указанного уведомления.

Оглавление

- Блог (7 602)

- Бухучет (491)

- бухучет в учреждениях (8)

- МСФО (84)

- договорное право (115)

- новости гражданского права (365)

- общая часть (59)

- особенная часть (4)

- международные правовые новости (980)

- формы документов (338)

- — декларации (47)

- — налоговые споры (133)

- — формы налоговых документов (436)

- виды налогов (46)

- налоговая проверка (550)

- налоговое планирование (763)

- новости налогообложения (3 124)

- ошибки налогоплательщика (196)

- перечни документов (6)

- расчет налоговой базы (17)

- судебные налоговые решения (640)

- унифицированные формы документов (20)

Источник: lawedication.com

glbyh

Журнал бухгалтеров и аудиторов в LiveJournal

Бухгалтерский и налоговый учёт ОСНО, УСНО, ЕНВД, ИП. Сдача отчётности в ФНС, ФСС, ПФ.

17 октября 2013

Смена объекта налогообложения при УСН

Налогоплательщики в соответствии со статьей 346.14. Налогового Кодекса РФ сами выбирают объект налогообложения на упрощенной системе (УСН): Доходы или Доходы, уменьшенные на величину Расходов .

Процедура выбора объекта налогообложения и его смены (изменения)

1. Вновь созданная организация или вновь зарегистрированный индивидуальный предприниматель.

Выбор объекта — при подаче в 5-ти дневный срок с даты постановки на учёт в налоговом органе заявления о переходе на УСН (указание в Форме № 26.2-1 по КНД 1150001: кода 1- доходы или кода 2 — доходы, уменьшенные на величину расходов).

Исходя из практики, лучше подавать заявление в день представления документов на регистрацию организации или ИП . Система налогообложения УСН и Объект действует с даты, указанной в свидетельстве о постановке на учет в налоговом органе.

Изменение объекта налогообложения — при подаче уведомления (форма № 26.2-6 по КНД 1150016) до 31 декабря года постановки на учёт на новый налоговый период. Объект налогообложения будет действовать с 1 января следующего года.

2. Действующая организация или ИП на Общей системе налогообложения; на Вмененной системе налогообложения (при добавлении деятельности отвечающей УСН, которая не соответствует ЕНВД) или утратившая обязанности ЕНВД (при изменении условий деятельности не подпадающих под ЕНВД без изменения законодательства).

Выбор объекта налогообложения — при подаче заявления (Форма № 26.2-1 по КНД 1150001) не позднее 31 декабря текущего календарного года о переходе на УСН на новый налоговый период. Система налогообложения УСН и Объект будет действовать с 1 января следующего года. Объект будет действовать с 1 января следующего года.

3. Действующая организация или ИП, утратившая обязанности ЕНВД (при изменении условий деятельности не подпадающих под ЕНВД в результате изменения законодательства).

Выбор объекта — при подаче заявления о переходе на УСН (Форма № 26.2-1 по КНД 1150001). Срок подачи заявления в НК РФ не оговорен. Исходя из практики, желательно подавать заявление в момент утраты обязанностей ЕНВД. Система налогообложения УСН и Объект налогообложения действует с начала того месяца, в котором была прекращена обязанность по уплате единого налога на вмененный доход.

Изменение объекта — при подаче уведомления (Форма № 26.2-6 по КНД 1150016) до 31 декабря года постановки на учет на новый налоговый период. Объект будет действовать с 1 января следующего года.

4. Действующая организация или ИП на УСН.

Смена объекта налогообложения — при подаче уведомления (Форма № 26.2-6 по КНД 1150016) до 31 декабря текущего налогового периода на следующий налоговый период. Объект будет действовать с 1 января следующего года. Смена объекта в соответствии со Статьей 346.14. НК РФ может осуществляться налогоплательщиками ежегодно (самостоятельно и добровольно) с обязательным уведомлением.

Выбранный объект действует в течение всего налогового периода. Уведомлять о сохранении действующего объекта на следующий налоговый период не требуется.

Что ещё должен знать налогоплательщик единого налога по УСН о смене объекта налогообложения?

Предприниматели и организации, применяющие упрощённую систему налогообложения, вправе менять объект налогообложения ежегодно. В 2013 году данное правило действует также как и прежде.

Уведомление о смене объекта налогообложения при УСН (форма № 26.2-6) должно быть представлено в налоговую инспекцию. Здесь всё осталось неизменным, другое дело срок, в который данный документ требуется направить в ИФНС. Новая редакция 2 пункта ст. 346.14 НК РФ определяет его увеличение.

Если ранее уведомление должно было быть получено налоговиками до 20-го декабря того года, который предшествует периоду смены объекта налогообложения, то ныне предельный срок – 30 декабря. То есть уведомить ИФНС о принятом решении нужно до 31-го декабря. При этом в силе правило о переносе крайнего срока, выпадающего на дни праздников или выходные. Например, 31.12.2012 г. было выходным, следовательно, в соответствии с правилом переноса «час икс» отодвинулся автоматически на 09.01.2013 г. – ближайший рабочий день.

[ Нажмите, чтобы подписаться на блог: ] Если вы этого не сделали, то:

Источник: glbyh.livejournal.com