Нужно ли мне платить налог за выплаты кэшбэка и кто должен его оплачивать — я как клиент или онлайн-сервис?

| Милан , Москва

Ответы юристов (1)

Казаков Валентин Юрист,

Москва На сайте: 1583 дня

Ответов: 2698 Рейтинг: 8

В соответствии с законодательством Российской Федерации, выплаты кэшбэк подлежат налогообложению как доходы физических лиц, если они превышают установленный законом порог. При этом налог на доходы физических лиц, согласно Закону № 114-ФЗ «О порядке расчетов по договорам с использованием электронных средств платежа», удерживается налоговыми агентами, в данном случае, налог на доходы физических лиц должен удерживаться и перечисляться сервисом, предоставляющим кэшбэк, при условии, что выплаты по кэшбэк превышают порог, установленный Законом РФ «О налогах и сборах».

#4382705 2022-12-07 17:52:30

Казаков Валентин Юрист,

Москва На сайте: 1583 дня

Ответов: 2698 Рейтинг: 8

Для решения данного вопроса потребуются следующие документы: 1. Текст запрашиваемого договора на предоставление кэшбэк-услуг. 2. Текст законодательства Российской Федерации об обложении налогом на доходы физических лиц. 3. Документы, подтверждающие выплаты кэшбэк-вознаграждения и источник его выплаты (например, выписки из банковских счетов, специального сервиса и т.д.). 4. Известные сведения о статусе клиента, включая информацию о его занятости, наличие других источников доходов и т.п.

Вознаграждение за покупки | Кэшбек сервисы | Деньги из воздуха

В зависимости от конкретных обстоятельств, может потребоваться и другая документация, такая как налоговые декларации и т.д. Кроме того, следует обратиться к официальным источникам информации, таким, как налоговые органы и специализированные консультационные центры, для получения дополнительной информации и помощи в решении вопроса.

#4477516 2022-12-07 17:52:30

Казаков Валентин Юрист,

Москва На сайте: 1583 дня

Ответов: 2698 Рейтинг: 8

Статьями, применимыми в данном случае являются статьи 207, 208 Налогового кодекса РФ.

Источник: prav.io

Как провести кэшбэк по бухгалтерии

Предприниматель платит налоги с того, что заработал. А еще платит с доходов, которые не связаны с его работой: например, с кэшбека или процентов по депозиту. Объясняем, как платить налог с таких доходов и когда их учитывать.

Что такое кэшбэк и проценты для юрлиц

Допустим, есть Максим, владелец кофейни. После всех расходов у него на расчетном счете осталось 100 000 рублей, которые пока не нужны. Вот что можно сделать с ними Максиму:

30122021 Налоговая новость об учете по УСН кешбэка / Cashback tax accounting

- получить остаток по счету. Если банк Максима платит процент на остаток, деньги можно просто оставить на счете, а в конце месяца получить процент. Для этого не надо ничего специально делать.

- открыть депозит и получать проценты. Владелец счета зарабатывает на времени, которое его деньги лежат на депозите. Обычно чем дольше срок, тем больше процент. Главный недостаток: если снять деньги раньше срока, то процент будет маленький.

- оплачивать расходы корпоративной картой и получать кэшбэк. Банк сам начислит процент за все покупки в конце месяца. Главное — платить картой.

Эти варианты можно сочетать: например, часть денег оставить на счете, а часть — положить на вклад. Об этом чуть дальше.

Почему эти доходы тоже нужно учитывать

Деньги от процентов и кэшбэков налоговая называет «внереализационными доходами». Это доходы, которые не связаны с основной работой компании.

С них тоже нужно платить налоги, даже если вы просто держали нужную сумму на счете, а банк начислял за это бонусы.

С деньгами от процентов или кэшбэка нужно знать, когда они включаются в доходы. Это важно для патента и ЕНВД, а ещё — для определения доходов на общей и упрощенной системах налогообложения.

Как заплатить налог с процентов на упрощенке

На упрощенке кэшбэк или проценты считаются доходом, когда они поступают на расчетный счет. Например, банк начисляет проценты с депозита 30 числа каждого месяца. 30 числа предприниматель проверяет счет и видит: ага, 1500 рублей начислили — это проценты с депозита. Вот с этих 1500 рублей и нужно заплатить налог.

Налог платится каждый квартал. Сразу платить налог с любого поступления на счет необязательно, главное — сделать это до 25 числа. Или можно завести отдельный счет и откладывать туда налог с каждого дохода, чтобы не запутаться.

Максим работает на упрощенке 6%.

Он получает каждый месяц 100 000 рублей за проект, 500 рублей кэшбэка и 1000 рублей процентов с остатка на счете. Максим записывает это в книгу доходов и ближе к концу квартала считает налог: всего за три месяца он получил 304 500 рублей.

Налог с этой суммы — 18 270 рублей. Столько Максим заплатит налоговой.

Или Максим получает столько же, но у него открыт отдельный расчетный счет — туда часть каждого дохода уходит на налог. Максим получил на счет 50 000 рублей — 3000 отложил на налог. Получил 500 рублей кэшбэка — 30 рублей тоже ушло на налог.

Отчитаться по этим доходам нужно в декларации по упрощенке. Это делается раз в год до 30 апреля.

Как заплатить налог на общей системе налогообложения

На общей системе кэшбэк считается так же, как и на упрощенке. Пришел кэшбэк на счет — всё, вот он, доход. А вот с процентами немного по-другому:

- процент по остатку на счете нужно учитывать в последний день месяца. Например, у Максима банк считает проценты каждый день и начисляет их в последний день. 31 августа банк перевел Максиму 10 000 рублей — с этого момента они включаются в доходы. С этих десяти тысяч он заплатит 600 рублей налога.

- процент по депозитам учитывается в день закрытия депозита. У Максима вклад на шесть месяцев, срок депозита заканчивается 31 августа. За это время у него накопились проценты — 10 000 рублей, и банк переводит их в день закрытия вклада. Максим записывает эту сумму в отчетность и датирует 31 августа. Август находится в третьем квартале, поэтому когда Максим будет заполнять декларацию, он учтет этот доход в третьем квартале.

Компании на общей системе подают декларацию каждый квартал, ИП — раз в год.

Как заплатить налог на патенте или ЕНВД

Те, кто работают на патенте или вмененке, не могут включить кэшбэк и проценты в доходы: на этих системах налог платится не с реального дохода, а с потенциально возможного. Налог на патенте фиксированный и зависит от региона, а на вмененке зависит от физических показателей: например, от размера магазина или количества работников.

Поэтому налог с процентов по депозиту или с кэшбэка нужно платить либо по упрощенке, либо по общей системе — смотря на какой еще работает предприниматель. А вот налог с процентов по остатку на счете вообще платить не надо.

Что выгоднее: проценты или кэшбэк

Кэшбэк выгоден, если картой активно пользуются. У Модульбанка есть кэшбек по всем картам: 0,5% на все покупки от 100 рублей и повышенный кэшбек 5% на покупки от 100 рублей в некоторых категориях.

А вот как лучше сочетать проценты с вкладов и проценты с остатка — зависит от оборотов.

У процентов с остатка есть ограничения — выше определенной суммы проценты не начисляются. У одних банков это 10 миллионов рублей, у других — 100. А еще проценты не начисляются, если сумма на счету не доходит до неснижаемого порога.

Поэтому логика примерно такая. Если обороты небольшие и не дотягивают до неснижаемого остатка, лучше открыть депозит и получать проценты за то, что хранишь деньги на вкладе.

И наоборот: если обороты слишком большие, то тоже лучше использовать депозит — это может быть выгоднее, чем получать проценты на остаток. А еще можно разделить сумму: часть оставить на счете, а часть — положить на вклад.

Добрый день,

Вам отвечает эксперт Справочно-правового сервиса Норматив https://normativ.kontur.ru/

Проценты, начисленные банком за среднедневные остатки за месяц, могут быть отражены в бухгалтерской программе проводкой Д 51 К 91.1, без использования счета 76.

Но, также, не является ошибкой, в данной ситуации, применение счета 76. В этом случае, проводки выглядят следующим образом:

Д 51 К 76 – зачисление суммы процентов на расчетный счет организации

Д 76 К 91.1 – процентный доход отражен в составе прочих доходов

Нужно ли платить налог на кэшбэк? Если нет, то просто замечательно. Если да, то кто должен уплачивать? Вернее как? Сам владелец карты, по истечении налогового периода должен заполнить декларацию о доходах, отнести ее в налоговую, собрать еще справки из банка и задекларировать доход. И уплатить денежку.

Или банк сам автоматически при начислении кэшбэка будет удерживать необходимую сумму. А нам, простым владельцам кэшбэк-карт, не нужно заморачиваться.

Именно такие вопросами я озадачился, когда примерно подсчитал сколько мне удалось сэкономить (заработать) на кэшбэк картах. Проверив все свои интернет банки, получилось чуть больше 23 тысяч рублей. За год.

И вот стали меня мучить смутные сомнения. Что, как и почему?

Как законопослушный гражданин, я знаю, что со своих доходов граждане обязаны уплачивать налог по ставке 13%. Это так называемый НДФЛ — налог на доходы физических лиц.

А вот незнание закона не освобождает от ответственности.

Помните рекламу: «заплати налоги и спи спокойно».

Статья для тех, кто хочет спать спокойно.

А если вы и так не жалуетесь на здоровый сон, будете спать еще лучше)))).

Итак, будем разбираться:

облагается ли кэшбэк налогом или нет?

Как было раньше

Раньше обязанность по оплате налога с cash back возникала. Но здесь не было какого-то единого мнения. Некоторые банки снимали 13% автоматически. Другие нет. Одни делали это с любой суммы, другие только с того, что свыше 4000 рублей.

Размер получаемого кэшбэка тоже влиял. На все, что было выше 2% — снимали НДФЛ.

Кто не знает. Доход до 4 тысяч рублей не облагается налогом. За год. То есть теоретически, если вам начислялся банком кэшбэк по 333 рублей в месяц и меньше, (за год получаем как раз около четырех тысяч) — то налоговая обязанность не возникала. Простыми словами — налоги платить не нужно.

Проблема в том, что банк не знает про вас и ваши другие доходы ничего. Кроме того, что он начисляет на карту в виде вознаграждения.

Возможно у вас есть еще доход в другом банке по кэшбэк-картам. И например, у одного банка у вас скромный размер каши, 100-200 рублей в месяц. А в другом вы получаете по 1-2 тысячи за месяц.

Поэтому многие подстраховывались и списывали налог на кэшбэк по полной. Независимо от суммы вознаграждения. По ставке 13%.

С другой стороны. Потеря сотни другой не сильно нас обеднит. Для родного государства ничего не жалко.))) Конечно, если деньги в виде налогов, попадут по назначению.

Главное было то, что декларировать свои кэшбэк доходы и переводить деньги в казну самостоятельно не нужно. Банк все сделает за вас.

Как стало сейчас

Что я выяснил точно — налог платить не надо. И никто не имеет право удерживать его с вашего кэшбэка.

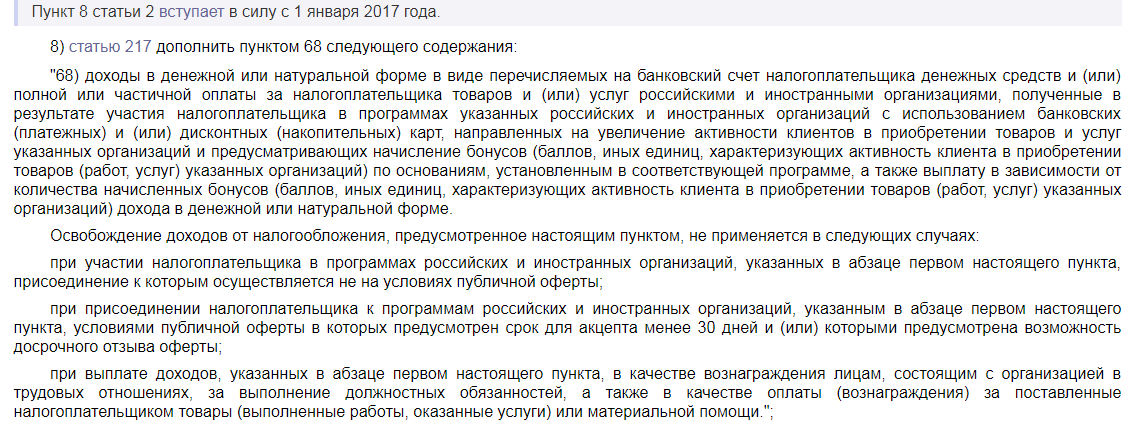

С 1 января 2017 года ситуация с налогообложением вознаграждения, связанного с кэшбэк, регулируется законом, а вернее его дополнениями и правками. Почитать можно по этой ссылке.

Для тех, кто этого делать не будет (а таковых наверняка большинство), привожу основной интересующий нас момент.

Для тех, кто и здесь ничего не понял. А таких опять наверное большинство (полный смысл закона до самого дошел с третьего раза после прочтения) объясняю простым человеческим языком.

Для того, чтобы кэшбэк освобождался от налогообложения нужно:

- Программа по кэшбэк карте должна быть публичной офертой. То есть доступна для всех (а не узкому кругу заинтересованных или привилегированных клиентов). И вам, и мне, и бабе Нюре. Любому, кто захочет поучаствовать в программе, может спокойно получить карту.

- Срок программы должен быть не менее 30 дней. Без права прекращения в этот срок.

- Cash back не должен быть вознаграждением в качестве оплаты труда. То есть, если вы работаете в банке и за хорошую работу руководство решит подкинуть вам вознаграждение в виде кэшбэк (деньгами или бонусами) с них придется уплатить 13%.

Непонимание вызывает первый абзац пункта «68).

В двух словах. Компания, для стимулирования продаж своих товаров и услуг, может выплачивать своим клиентам бонусы (в нашем случае кэшбэк).

Смысл в следующем.

Кэшбэк — это не денежное вознаграждение. А скорее всего подходит под понятие отложенная скидка за покупки.

Вы же согласны с тем, что когда вы берете товар со скидкой в магазине, не должны платить налог на эту разницу. Хотя вы и купили с выгодой. То есть можно сказать, получили определенный доход.

Здесь тоже самое.

Только скидка идет не от продавца. А от банка.

Если на пальцах, то схема примерно следующая.

Банк мотивирует вас пользоваться его картами. На этом он зарабатывает. А программа кэшбэк служит для стимулирования активности клиентов в приобретении товаров и услуг.

В нашем случае услуги пользования банковскими картами.

Если вкратце, то когда вы покупаете товары по карте в магазине, продавец платит комиссию 1-3% от суммы покупки.

Комиссия идет платежным системам (VISA, MasterCard, МИР) и самому банку.

Получается, каждый раз, когда вы расплачиваетесь картой, банк зарабатывает деньги. И для увеличения объема операций, часть полученной прибыли банк и отдает вам, в виде cash back. То есть делает определенную скидку. И мотивирует вас продолжать пользоваться его (банка) услугами по безналичным операциям.

А скидка, как мы выяснили, не является доходом.

И поэтому налог с кэшбэк платить не нужно!

Ух, как то так! Так что получайте свой кэшбэк и спите спокойно.

Источник: lawsexpert.ru

Облагается ли кэшбэк налогом в Узбекистане?

Следует ли считать кэшбэк дополнительным доходом и облагать его налогом, объясняют эксперты Мансур Тангишов и Сергей Гимадиев.

Фото: Эльдос Фазылбеков / Spot

В ноябре банки Узбекистана начали предлагать клиентам услугу кэшбэк, позволяющую возвращать 5−30% от потраченной суммы. О запуске услуги сообщали также электронная платежная система Oson, cервис такси EasyTaxi.

Эксперты Мансур Тангишов и Сергей Гимадиев объясняют, как это работает с точки зрения налогового законодательства Узбекистана.

Мансур Тангишов

Главный специалист по международным стандартам финансовой отчетности в АО «Узпромстройбанк», преподаватель Ташкентского финансового института, финансовый аналитик.

Сергей Гимадиев

Руководитель проекта по развитию мобильных финансовых сервисов Beeline Uzbekistan, ранее — директор департамента розничного бизнеса в АКБ «Капиталбанк».

Многие организации в области торговли и обслуживания предоставляют скидки, бонусы и дисконтные карты для привлечения и удержания клиентов.

Потребитель участвует в программе лояльности, поскольку понимает, что экономит, приобретая товары или услуги, и может получить новые товары или услуги за счет этой экономии в будущем — со скидкой или бесплатно.

Большое внимание уделяется концепции лояльности клиентов в маркетинге, потому что лояльный покупатель будет совершать покупки в привычном месте, даже в другом месте какой-то продукт стоит дешевле. На это влияют не только дисконтные карты или скидки, но также и личное внимание к потребителю. Покупатель чувствует, что магазин благодарит его после каждой совершенной покупки. Это одна из самых популярных форм борьбы за клиентов.

Один из способов привлечения и удержания клиентов, который становится все более популярным — это кэшбэк.

Что такое кэшбэк

Кэшбэк (с английского — возврат наличных денег) — это бонусная программа, используемая для привлечения и повышения лояльности клиентов, прежде всего в интернет-торговле, банковских услугах и игровом бизнесе.

В развитых странах кэшбэк в основном используется на кредитных картах банка и крупных торговых интернет-площадках. Клиент, который участвует в программе лояльности, может получить назад часть потраченной суммы (обычно от 1% до 15%) при покупке нескольких продуктов у определенных поставщиков или во всей партнерской сети.

Кэшбэк существенно отличается от традиционных скидок и дисконтных программ:

- покупатель выплачивает полную стоимость розничной цены продукта (при этом могут быть применены прочие скидки или бонусные программы);

- покупатель получает обратно часть стоимости покупки не от продавца, а от аффилированного лица (организации, обслуживающей клиента), которая, в свою очередь, помогает продавцу привлекать покупателей (например, какой-либо из банков, либо крупная интернет-площадка, маркетплейс);

- источник кэшбэка — комиссионный сбор, выплачиваемый продавцом каждому аффилированному лицу. Далее аффилиаты — владельцы сайтов, маркетплейсов, банки, которые получают указанный комиссионный сбор от продавца, — будут делиться им с покупателями и в конечном итоге смогут поощрять покупку товаров и услуг на своих порталах.

При кэшбэке, как правило, сумма возвращается покупателю в денежном эквиваленте, и он может расходовать ее по своему усмотрению, в отличие от традиционных бонусных карт и скидок. Например, клиенты крупных сетей супермаркетов или гипермаркетов могут использовать средства, переведенные на их накопительные карты, только при совершении будущих покупок в данной сети и не могут получить бонусы наличными.

Облагается ли кэшбэк налогом?

До сих пор у налогоплательщиков не было проблем с возможностями, предлагаемыми дисконтными картами и программами в Узбекистане, потому что сэкономленные средства не возвращаются на платежную карту и не выдаются наличными. А вот возврат денежных средств по кэшбэку признается доходом физического лица.

Однако денежные поступления от кэшбэка — это не доходы от оплаты труда, не имущественные доходы и не соответствуют прочим видам дохода, предусмотренным законом. Только один из видов доходов, упомянутых в статье 177 Налогового кодекса «Доходы в виде материальной выгоды», может быть применен при получении кэшбэка.

И все-таки кэшбэк — это не дополнительный доход, а сумма, которую человек сумел сэкономить. С денег, потраченных в магазине, он и так заплатит подоходный налог (заработная плата на пластиковые карты зачисляется только после уплаты подоходного налога юридическими лицами). Таким образом, покупатель должен будет повторно уплатить подоходный налог с суммы кэшбэка — по максимальной ставке. А это уже двойное налогообложение.

В Узбекистане подоходный налог физических лиц рассчитывается и выплачивается работодателями, при этом работодатель выступает в качестве налогового агента. Поэтому часто люди не знают, сколько и в каких случаях они должны платить налоги. Кроме того, работодатели несут ответственность за неверный расчет подоходного налога и/или неверный расчет налоговых льгот налогоплательщика для физических лиц.

Сложившаяся ситуация создает ряд проблем в деятельности нескольких организаций, которые предлагают кэшбэк. Организации, выплачивающие кэшбэк на пластиковые карты, обязаны выплатить максимальную сумму подоходного налога от имени физических лиц с причитающейся клиенту суммы кэшбэка, запросив ИНН (идентификационный номер налогоплательщика) и зачислить оставшуюся сумму на пластиковую карту. Организации вынуждены закреплять условия по удержанию подоходного налога в отдельном контракте (заявлении), чтобы обеспечить выплату кэшбэка в соответствии с действующим законодательством.

В частности, средства на карты кэшбэк, предлагаемые Hi-Tech Bank, международные карты Visa от Ravnaqbank и карты с функцией кэшбэк от «Капиталбанка», будут возвращены только после оплаты максимальной шкалы подоходного налога с клиента (22,5%). В результате клиент получает только 77,5% от суммы.

Такая ситуация создает неудобства как для коммерческого банка, так и для клиента. На самом деле, если клиент в конце года подаст декларацию о доходах, в которой укажет излишне уплаченный подоходный налог, может получиться, что налоговые органы должны будут вернуть ему часть средств. В большинстве стран, у которых в этой сфере больше опыта, чем у нас, кэшбэк не считается дополнительным доходом.

Можно ли считать кэшбэк доходом?

В Великобритании кэшбэк считается скидкой и не подлежит налогообложению. В России также нет налога на прибыль при кэшбэке. В США кэшбэк или скидка, предоставленные местным производителем или дилером, также не облагаются налогом (интересный факт: в США доходы от взяточничества или незаконной деятельности могут быть задекларированы и попасть под обложение налогом на прибыль). В Южной Корее кэшбэк по кредитным картам не включается в налогооблагаемую базу.

В Украине в ряде случаев подоходный налог может быть вычтен из причитающейся клиенту суммы кэшбэка. В Беларуси налогоплательщик не несет налоговую нагрузку, если сумма кэшбэка не превышает 2%, но выплачивает подоходный налог при суммах свыше.

Теперь обратим внимание на интересную ситуацию. Один и тот же продукт может продаваться на разных рынках и в магазинах по разным ценам. Так что если мы покупаем продукт за 100 тысяч сумов, и наш постоянный продавец дает нам скидку, например, в 10 тысяч сумов, можно сказать, что сэкономив, мы сами выплатили себе кэшбэк в размере 10%. Так насколько точным является применение налогообложения на сэкономленные средства?

Принимая во внимание приведенные выше аргументы, мы не должны рассматривать кэшбэк как дополнительный доход. Мы считаем, что в Налоговый кодекс необходимо внести изменения, включающие вопрос об исключении кэшбэка из базы подоходного налога.