На вопрос ответила эксперт buxgalter.uz Татьяна ЛЫМАРЕВА:

– «Учредитель может оказать помощь своему предприятию в виде:

- безвозмездной финансовой помощи;

- денежного займа.

В обоих случаях оформляется договор между учредителем и предприятием.

В случае предоставления займа кроме суммы укажите в договоре сроки возврата и процентную ставку (для процентного займа). Если речь идет о крупной сделке, решение о ней принимает общее собрание участников общества.

Если помощь оказывается в наличной форме, продумайте формулировку при оформлении квитанции в банке, которую учредитель заполнит при внесении средств (как это сделать, см. ниже). Квитанция и выписка банка будут первичными документами, подтверждающими факт пополнения расчетного счета.

Бухгалтер LIVE. Учредитель оказывает помощь своей компании

Ситуация № 1. При получении средств в виде безвозмездной финпомощи предприятие признает доход в виде безвозмездно полученного имущества (деньги – это имущество). При этом возникает налогооблагаемый доход

. Для плательщика налога с оборота сумма такого дохода облагается по ставке

. Для плательщика налога с оборота сумма такого дохода облагается по ставке  , установленной для вида деятельности, по которой доля доходов в общем совокупном доходе преобладает по итогам отчетного (налогового) периода

, установленной для вида деятельности, по которой доля доходов в общем совокупном доходе преобладает по итогам отчетного (налогового) периода  .

.

Бухгалтерские проводки:

Дт 5110 «Расчетный счет» Кт 9380 «Безвозмездная финансовая помощь».

Ситуация № 2. Если по договору займа вносятся наличные деньги, в квитанции укажите «Временная финансовая помощь» или «Целевой заем погашения обязательства по кредиту». Так как заем надо вернуть, сумма полученных средств не будет доходом. Но у предприятия в этом случае может возникнуть «прочий» доход в соответствии со ст. 299 НК – не на сумму полученных средств, а на рассчитанную сумму безвозмездно полученного имущественного права – права пользования денежными средствами.

Такой доход возникает , если заем:

- беспроцентный;

- ниже основной ставки ЦБ.

Бухгалтерские проводки:

Дт 5110 «Расчетный счет» Кт 6820 «Краткосрочные займы» (либо Кт 7820 «Долгосрочные займы»).

Рассчитанный в целях налогообложения доход от безвозмездного использования заемных средств в бухгалтерском учете не отражается.

В налоговой отчетности по налогу с оборота сумма безвозмездно полученного имущества (имущественного права) отражается в строке 0404 прил. №1 к Расчету налога с оборота

Для плательщиков налога на прибыль сумма доходов в виде безвозмездного пользования имуществом и имущественным правом включается в совокупный доход и облагается налогом на прибыль .

Как рассчитать доход, если получен беспроцентный заем

Предприятие (основной вид деятельности – производство) 4 января 2021 года получило по договору беспроцентного займа 50 млн сум. сроком на 6 месяцев (возврат 4 июля 2021 года). Предприятие – плательщик налога с оборота, ставка – 4%.

Основная ставка ЦБ в 2021 году – 14%.

Сумма дохода от безвозмездного использования заемных средств составит:

- за I квартал – 50 000 000 х 14% : 365 дней х 87 дней = 1 668 493,15 сум.;

- за 6 месяцев (накопительно) – 50 000 000 х 14% : 365 х 178 = 3 413 698,63 сум.;

- за 9 месяцев (включаются 3 дня июля) – 50 000 000 х 14% : 365 х 181 = 3 471 232,88 сум.

Сумма налога с оборота в бюджет от такого дохода составит:

- за I квартал – 1 668 493,15 х 4% = 66 739,73 сум.;

- за полугодие – 3 413 698,63 сум. х 4% = 136 547,95 сум. К оплате за II квартал = 136 547,95 – 66 739,73 = 69 808,22 сум.;

- за 9 месяцев – 3 471 232,88 х 4% = 138 849,32 сум. К оплате за III квартал = 138 849,32 – 136 547,95 = 2 301, 37 сум.

В целом за 2021 год сумма дохода и налога повторится, если не изменится ставка налога с оборота по основному виду деятельности.

Если заем будет возвращаться частями, нужно делать расчет от невозвращенной суммы займа аналогично расчету процентов по кредитам банка.

Как определить сумму дохода, если проценты по займу ниже основной ставки ЦБ

Производственное предприятие 4 января 2021 года получило по договору процентного займа (3% годовых) 50 млн сум. сроком на один год (возврат 4 января 2022 года). Предприятие – плательщик налога с оборота, ставка – 4%:

- за I квартал начислены:

– проценты к выдаче заимодавцу – 50 000 000 х 3% : 365 х 87 = 357 534,25 сум.;

– доход от безвозмездного использования заемных средств, по ставке 11% (основная ставка 14% минус ставка процента по займу 3%) – 50 000 000 х 11% : 365 х 87 = 1 310 958,90 сум.;

- за 6 месяцев начислены:

– проценты к выплате заимодавцу – 50 000 000 х 3% : 365 х 178 = 731 506,85 сум.;

– доход от безвозмездного использования заемных средств – 50 000 000 х 11% : 365 х 178 = 2 682 191,78 сум.;

- за 9 месяцев начислены:

– проценты к выплате заимодавцу – 50 000 000 х 3% : 365 х 270 = 1 109 589,04 сум.;

– доход от безвозмездного использования заемных средств – 50 000 000 х 11% : 365 х 270 = 4 068 493,15 сум.;

- за 2021 год начислены:

– проценты к выплате заимодавцу – 50 000 000 х 3% : 365 х 362 = 1 487 671,23 сум.;

– доход от безвозмездного использования заемных средств – 50 000 000 х 11% : 365 х 362 = 5 454 794,52 сум.

Таким же образом доход просчитается за 3 дня января 2022 года – с применением основной ставки ЦБ 14% на дату получения займа – 4 января 2021 года.

Сумма налогов в бюджет с дохода от безвозмездного использования заемных средств за 2021 год составит:

- налог на проценты, удержанные источником выплаты (заемщиком), – 1 487 671,23 сума х 5% = 74 383,56 сум.;

- налог с оборота – 5 454 794,52 сума х 4% = 218 191,78 сум.».

Buxgalter.uz рекомендует

Как определить доход от безвозмездно полученного имущества (услуг) и отразить его в налоговой отчетности, читайте в нашей рекомендации .

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Источник: buxgalter.uz

Учет безвозмездной финансовой помощи от учредителя общества в «1С:Бухгалтерии 8»

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки, перейдите на закладку «Расчет показателей отложенного налога» и посмотрите расчет расхода по налогу на прибыль. В программе при использовании балансового метода по ПБУ 18/02 сумма постоянного налогового расхода при подсчете расхода по налогу на прибыль будет определена как числовая сверка между расходом по налогу на прибыль, рассчитанным из суммы текущего налога на прибыль и изменением отложенных налогов, и условным расходом по налогу на прибыль.

Аналогичные показатели представлены и в справке-расчете Расход по налогу на прибыль.

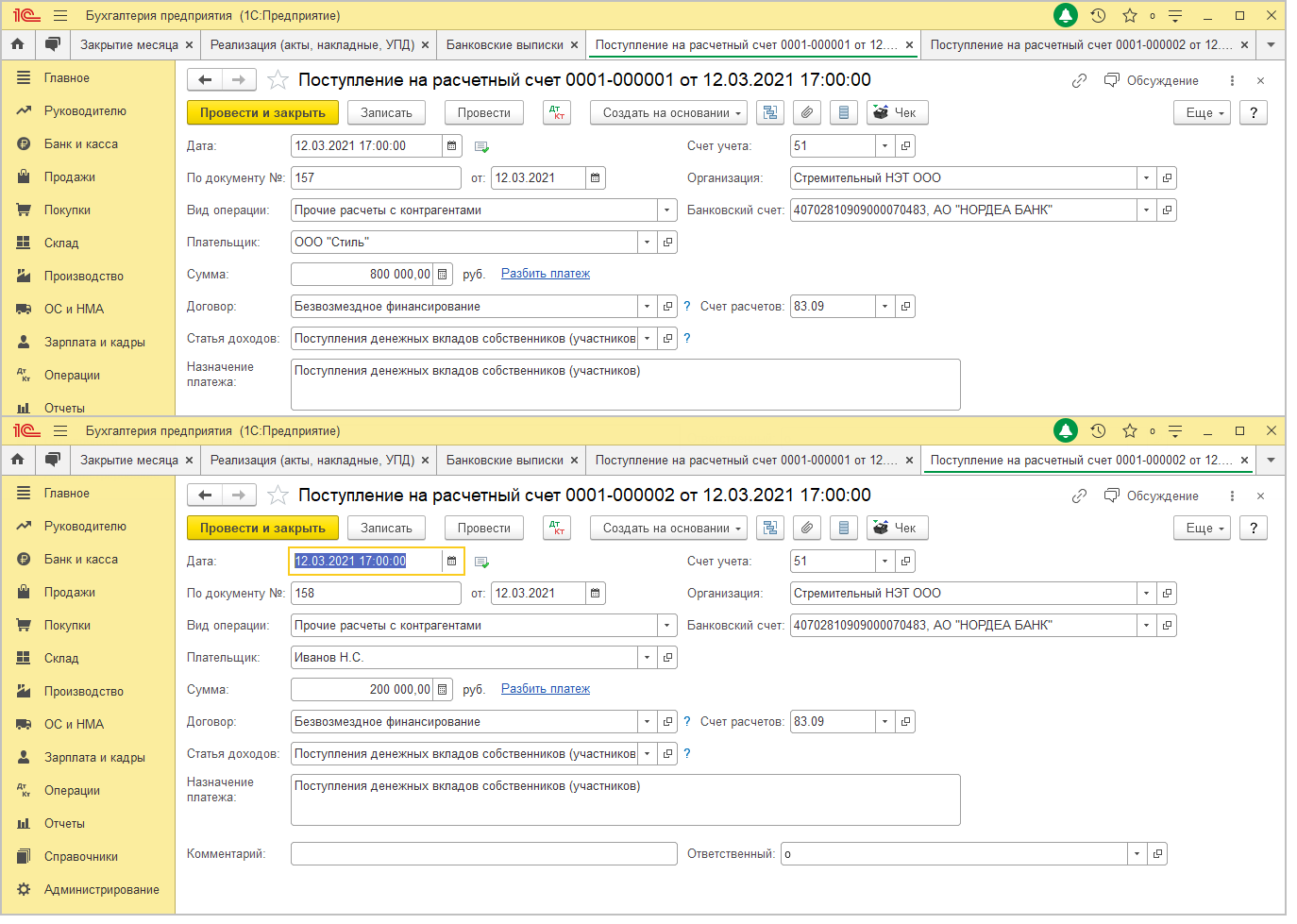

Оказание безвозмездной финансовой помощи учредителем в «1С:БП 3.0»

1. Оказание безвозмездной финансовой помощи

1.1 Перечислены денежные средства

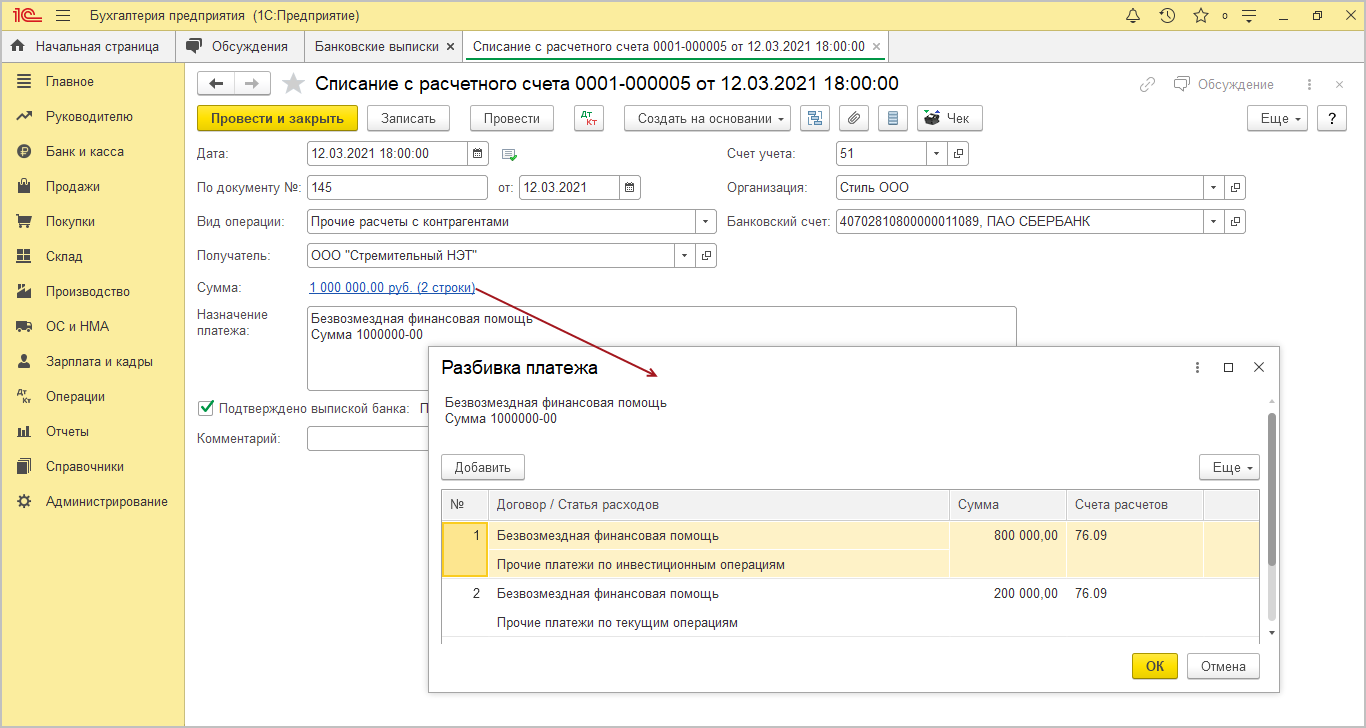

Документ «Списание с расчетного счета»

- Раздел: Банк и касса – Банковские выписки.

- Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ.

- Выберите Вид операции — «Прочие расчеты с контрагентами».

- Заполните документ. Укажите получателя, перечисляемую сумму, договор. В поле Счет расчетов укажите счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

- Перейдите по ссылке Разбить платеж рядом с полем Сумма и разбейте сумму платежа на две части. В первой части платежа укажите сумму платежа, признаваемую в дальнейшем финансовым вложением, в колонке Договор / Статья расходов во второй подстроке выберите (статью движения денежных средств с видом движения «Прочие платежи по инвестиционным операциям». Во второй части платежа укажите сумму платежа, признаваемую в дальнейшем расходом организации, в колонке Договор / Статья расходов во второй подстроке выберите статью движения денежных средств с видом движения «Прочие платежи по текущим операциям». В обеих частях платежа проверьте счет расчетов 76.09 «Прочие расчеты с разными дебиторами и кредиторами» и договор.

- Кнопка Ок.

- Заполните остальные поля.

- Установите флажок Подтверждено выпиской банка.

- Кнопка Провести.

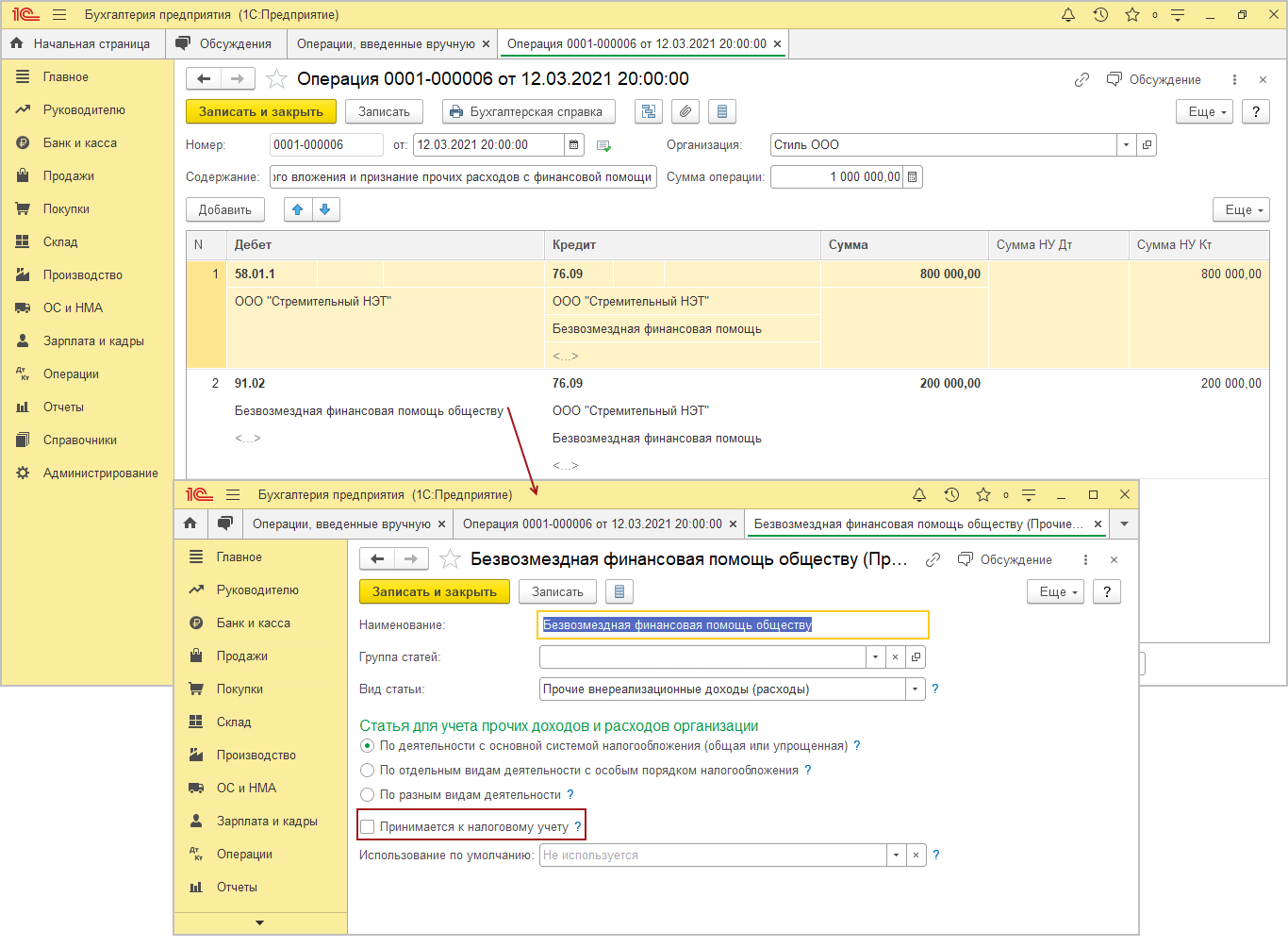

2. Отражение финансового вложения и признание прочих расходов с финансовой помощи

2.1 Финансовая помощь признана дополнительной инвестицией и отнесена на финансовые вложения

2.2 Финансовая помощь отнесена на прочие расходы

Документ «Операция»

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Укажите дату перечисления денежных средств.

- Заполните табличную часть по кнопке Добавить

- В колонке Дебет укажите счет 58.01.1 «Паи» и аналитику к нему;

- В колонке Кредит укажите счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами» и аналитику к нему;

- В колонках Сумма, Сумма НУ Кт укажите сумму денежных средств, которая должна быть отнесена на финансовые вложения. Колонку Сумма НУ Дт не заполняйте, так как сумму безвозмездно переданных денежных средств нельзя учесть при определении стоимости финансового вложения в НУ.

- В колонке Дебет укажите счет 91.01 «Прочие доходы» и субконто к нему;

- В колонке Кредит укажите счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами» и аналитику к нему;

- В колонках Сумма, Сумма НУ Кт укажите сумму денежных средств, которая должна быть отнесена на расходы организации в БУ, колонку Сумма НУ Дт не заполняйте, так как сумму безвозмездно переданных денежных средств нельзя учесть в расходах организации в НУ.

- Кнопка Записать и закрыть.

3. Признание ОНО и ПНР с суммы безвозмездной финансовой помощи

3.1 Признано ОНО с суммы безвозмездной финансовой помощи в части, признаваемой финансовым вложением

Обработка «Закрытие месяца»

- Раздел: Операции – Закрытие месяца.

- Установите месяц закрытия.

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца»

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения.

Проанализируйте суммы отложенного налогового обязательства за период = по справке-расчету Расчет отложенного налога на прибыль.

3.2 Признан ПНР с суммы безвозмездной финансовой помощи в части, признаваемой расходом

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки, перейдите на закладку «Расчет показателей отложенного налога» и посмотрите расчет расхода по налогу на прибыль. В программе при использовании балансового метода по ПБУ 18/02 сумма постоянного налогового расхода при подсчете расхода по налогу на прибыль будет определена как числовая сверка между расходом по налогу на прибыль, рассчитанным из суммы текущего налога на прибыль и изменением отложенных налогов, и условным расходом по налогу на прибыль.

Источник: www.vdgb.ru

Безвозмездная финансовая помощь от учредителя налогообложение

Пример проводок для безвозмездной финансовой помощи от учредителя

ПРИМЕР. Учредитель ООО «Кантата» Л. В. Контрабасов владеет 50% уставного капитала фирмы. В феврале 2022 года он перечислил компании финансовую помощь на пополнение оборотных средств, которая составила 300 000 руб. Расчетный счет «Кантаты» был пополнен 16 февраля 2022 года.

В бухучете на эту дату должна содержаться следующая запись: «Дебет 50(51), кредит 91-1 – 300 000 руб. – получена денежная помощь от учредителя Л. Контрабасова». При этом налогом на прибыль эта помощь обложена не будет.

Безвозмездная передача – это не «подарок» в общепринятом смысле слова. Средства предоставляются без расчета на какие-либо действия в ответ, однако, такая операция должным образом оформляется и в большинстве случаев облагается налогом.

Безвозмездная финансовая помощь от учредителя налогообложение при осно

- помощь передает компании учредитель, имеющий долю больше 50% в капитале компании;

- помогает организация-учредитель, вложившая в уставный фонд получающей компании больше 50% капитала;

- передающая помощь сторона имеет долю в капитале получателя, превышающую 50%.

Безвозмездная финансовая помощь от учредителя — как оформить ее правильно? Безвозмездная финансовая помощь от учредителя в 2022 году может быть оформлена также договором дарения (предоставления так называемой матпомощи). Однако данный вариант, несмотря на необходимость оформления всего лишь одного документа, имеет свои ограничения.

Как производится безвозмездная финансовая помощь от учредителя, налогообложение помощи

Поэтому помощь полностью переносится на имущественные счета организации и кредитуется по счетам добавочного капитала (83 счёт, в частности). Подтверждение этому можно найти в письме Минфина № 07-05-06/18 от 29 января 2022 г.

Так как в данном случае «безвозмездная финансовая помощь» была использована с целью приобретения тех или иных товаров, конечным потребителем которых стал сам учредитель, вся сумма вклада будет учтена при формировании налоговой базы в части налога на добавленную стоимость.

Безвозмездная помощь учредителя: проводки

Законодатель не препятствует учредителю, давая ему право помогать компании. Одним из видов денежной помощи является заем, т. е. временная финансовая помощь, передаваемая на возвратной основе. А можно профинансировать компанию или внести имущество безвозмездно, пополнив тем самым капитал фирмы. В любом случае, проведенные операции обязательно отражают в учете. Лишь после этого полученные средства можно расходовать на нужды фирмы или по назначению, если есть специальные указания учредителя.

Подобный порядок приемлем для предприятий всех форм собственности. К льготной категории безвозмездной финансовой помощи от учредителя в части налогообложения относят договор беспроцентного займа, поскольку на деньги по нему проценты не начисляются, а по окончании срока предоставления заем возвращают. Как таковой прибыли у предприятия не было, а, значит, налог на сумму займа не начисляют.

Рекомендуем прочесть: Педагогическая пенсия по выслуге лет 2022

Финансовая помощь на безвозмездной основе

Полученная от учредителя безвозмездная помощь не учитывается при определении налоговой базы по налогу на прибыль, если доля учредителя в уставном капитале организации составляет более 50% (пп. 11 п. 1 ст. 251 НК РФ). Если у одного учредителя было бы 51% уставного капитала, а у другого 49%, то тогда первый сможет оказывать своей фирме финансовую помощь, которая выводится из-под налогообложения.

Налоги: денежные средства, безвозмездно полученные организацией от учредителей, которые не связаны с оплатой товаров (работ, услуг), реализуемых организацией, то такие денежные средства в налоговую базу по НДС не включаются (письмо Минфина России от 09.06.2022 N 03-03-06/1/380).

Безвозмездная помощь от учредителей: бухгалтерский учет и налогообложение

Денежные средства, внесенные в качестве вклада в имущество общества участником, имеющим долю в уставном капитале 1%, учитываются для целей налогообложения в составе внереализационных доходов на основании п. 8 ст. 250 НК РФ.

Для целей бухгалтерского учета вклад в имущество не признаются безвозмездно полученным имуществом, потому что вклад в имущество влияет на размер чистых активов, на основе которого определяется действительная стоимость доли участников. Согласно Рекомендациям аудиторским организациям (письмо Минфина России от 29.01.2022 N 07-05-06/18) в бухгалтерском учете компании-получателя вклад участника в имущество отражается по дебету счетов учета имущества в корреспонденции с кредитом счета 83 «Добавочный капитал» (смотрите также письмо Минфина РФ от 13.04.2022 N 07-05-06/107).

Безвозмездная финансовая помощь от учредителя налогообложение при осно

Когда же речь идет об оказании помощи учредителем то главным документом, подтверждающим ее осуществление, является протокол собрания учредителей. На котором была определена необходимость осуществления дополнительных взносов.

Этот вопрос выносится на обсуждение и фиксируется в протоколе, там указываются причины таких мер, в каком виде и размере будет осуществлена помощь. Для подтверждения факта, того что была осуществлена финансовая помощь учредителя на безвозвратной основе выступает договор. Бухгалтерские проводки при финансовой помощи учредителя на безвозвратной основе Оказание финансовой помощи учредителями собственному предприятию должно быть правильно отображено в бухгалтерской отчетности. Прежде чем приступить к отображению этой операции стоит определиться с ее характеристикой.

- датой оформления протокола собрания участников (или решения единственного учредителя) нужно провести дебет 75, субсчет «Средства учредителей, направленные на покрытие убытка», кредит 84 – принято решение погасить убыток за счет акционера (учредителя);

- датой поступления финансов на счет проводится дебет 50(51), кредит 75, субсчет «Средства учредителей, направленные на покрытие убытка» – получены финансы от учредителя на покрытие убытков по итогам отчетного года.

Безвозмездная финансовая помощь учредителя: документальное оформление

Право участников общества самостоятельно вносить вклады в имущество общества законодательно не ограничено. Учредитель вправе оказать финансовую помощь обществу путем безвозмездной передачи денежных средств, ценных бумаг или иного другого имущества.

Согласно п. 1 ст. 27 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон 14-ФЗ) участники общества обязаны, если это предусмотрено уставом, по решению общего собрания участников вносить вклады в имущество общества. При этом в соответствии п. 4 этой же статьи вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества.

Согласно ст. 39 Закона 14-ФЗ в обществе, состоящем из одного участника, решения по вопросам, относящимся к компетенции общего собрания участников общества, принимаются единственным участником общества единолично и оформляются письменно.

Таким образом, для документального оформления дополнительного вклада (финансовой помощи) необходимо оформить в письменном виде Решение участника общества с ограниченной ответственностью, в котором рекомендуем отразить:

— цель внесения дополнительного вклада;

— размер дополнительного вклада;

— форма внесения дополнительного вклада.

Рекомендуем прочесть: Кому положена надбавка к пенсии за узод одному из супругов

Цитата: Единственный учредитель, он же — генеральный директор, хочет внести финансовую помощь на расчетный счет ООО (уставный капитал ООО оплачен полностью).

Как это отразить в бухгалтерском учете и какие необходимо оформить документы?

Проводки при получении безвозмездной финансовой помощи от учредителя

Ситуация: В обществе «Крона» трое учредителей, доли между ними поделены поровну. Учредитель №3 перечислил 12.06.2022г. на счет Общества безвозмездную помощь для выплаты заработной платы в сумме 1,5 млн. руб. «Крона» 15.06.2022г. выплатило работникам зарплату в сумме 1,305 млн. руб, оплатило НДФЛ 0,195 млн. руб.

Резервный фонд допустимо формировать за счет нераспределенной прибыли, соответственно резервный капитал увеличивают при подведении итогов по сч.84 «Нераспределенная прибыль» в конце года (письмо Мин.Фина от 23.08.2022г. № 04-02-06/ 3/ 60). На этом основании безвозмездные взносы учредителя необходимо первоначально учесть на счете 91.1.

Безвозмездная финансовая помощь от учредителя налогообложение

Согласно п. 2.4 Порядка заполнения Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, в графе 4 разд. I «Доходы и расходы» не отражаются доходы, указанные в ст. 251 Кодекса.

Порядок определения доходов организациями, применяющими упрощенную систему налогообложения, установлен ст.346.15 НК РФ. Согласно указанной статье организации при исчислении налоговой базы по единому налогу учитывают следующие доходы:

— доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со ст.249 НК РФ;

— внереализационные доходы, определяемые в соответствии со ст.250 НК РФ.

Безвозмездная помощь учредителя

ГК РФ — один из наиболее удачно разработанных образцов современного российского законодательства, и, пожалуй, очень трудно найти вариант гражданско-правовых отношений, в нем не упомянутый. Вместе с тем, по нашему мнению, в Кодексе нет упоминания о договоре безвозмездной передачи имущества, не являющемся договором дарения.

Обратите внимание! Между коммерческими организациями не допускается дарение, за исключением обычных подарков, стоимость которых не превышает 3000 руб. Такой запрет установлен пп. 4 п. 1 ст. 575 ГК РФ.

Таким образом, коммерческая организация может получить по договору дарения имущество, стоимость которого превышает установленный предел, только от некоммерческой организации или физического лица, которые являются учредителями этой организации. Налогообложение имущества, полученного по договору дарения, осуществляется в порядке, аналогичном описанному выше.

Передача финансовой помощи ООО от учредителя

Нюансы передачи доли посредством дарения регулирует ст. 572 ГК РФ, а также ст. 21 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ. Основанием совершить такую передачу является 2-сторонняя сделка, которая должна быть оформлена в соответствии с законом. Непременными условиями для такой сделки являются:

- выполнение обязательств перед кредиторами и предотвращение банкротства;

- погашение задолженности по платежам в бюджет;

- приобретение активов;

- выплата зарплаты;

- увеличение оборотных средств;

- пополнение резервных фондов;

- покрытие убытков.

Безвозмездная финансовая помощь от учредителя

Вопрос: Облагается ли налогом на прибыль безвозмездная помощь учредителя? Процент в уставном капитале учредителя — меньше 50%. Есть ли способ избежать налогообложения?

И.Петракова, помощник главного бухгалтера

Ответ: В соответствии с пп. 11 п. 1 ст. 251 Налогового кодекса Российской Федерации при определении налоговой базы не учитываются доходы, полученные российской организацией безвозмездно от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

Исходя из того что доля учредителя в уставном капитале общества — меньше 50%, внесенные денежные средства должны быть учтены при расчете налогооблагаемой базы по налогу на прибыль. Они будут отнесены на внереализационные доходы налогоплательщика в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав (ст. 250 НК РФ). Таким образом, полученная организацией помощь подлежит обложению налогом на прибыль.

Предлагаем внести эти средства в качестве взноса в уставный капитал. На общем собрании участников надо принять решение об увеличении уставного капитала за счет дополнительного вклада участника. Внесение вклада одним учредителем не препятствует остальным тоже осуществить взнос.

В таком случае деньги, внесенные в качестве вклада в уставный капитал, в доходах организации не учитываются и налогообложению по налогу на прибыль не подлежат (пп. 3 п. 1 ст. 251 НК РФ). Однако не стоит забывать, что увеличение уставного капитала должно быть отмечено в учредительных документах организации и информация об этом должна быть передана в налоговые органы.

Рекомендуем прочесть: Вернуть Права После Лишения Досрочно 2022

Безвозмездная помощь от учредителя не облагается налогом на прибыль, если его доля больше 50%

В соответствии с п. 8 ст. 250 Налогового кодекса Российской Федерации (далее — НК РФ) внереализационными доходами налогоплательщика признаются доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за исключением случаев, указанных в ст. 251 НК РФ.

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Тема: безвозмездное поступление и финансовая помощь от учредителя облагается налогом усн

пп.11 п.1 ст 251 написано:

При определении налоговой базы не учитываются следующие доходы:

..

в виде имущества, полученного российской организацией безвозмездно:

от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

потом дописка в этом же пункте

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам;

Финансовая помощь от учредителя на безвозмездной основе

- взнос в уставный капитал ООО согласно требованиям статьи 19 ФЗ «Об обществах…» от 08.02.1998 № 14-ФЗ;

- перечисление денег на счет в качестве дара (безвозмездной помощи) без изменения размера долей участников, например в силу статьи 572 ГК РФ;

- предоставление временной возвратной помощи в виде займа согласно статье 807 ГК РФ.

- Участнику (либо третьему лицу) необходимо подать заявление о внесении им дополнительного вклада в уставный капитал (либо принятии его в состав участников организации), в котором следует указать:

- размер и состав вклада;

- процедуру и срок его внесения;

- размер той доли, которую участник или третье лицо планирует приобрести в ходе данной операции.

- Другим участникам общества на своем собрании необходимо одобрить заявление своим решением об увеличении уставного капитала, а также принять решение о внесении изменений в устав компании в связи с изменением процентного соотношения долей других участников.

Источник: yur-grupp.ru