У коммерческого банка курс € составляет 73,6987, у ЦБ – 74,2256 RUB/€. Котировка Центробанка выше, а значит, при покупке получится курсовая разница плюсовая: 5 500·(74,2256-73,6987) = 2 897, 95 руб. Эта сумма отразится в КУДиР как доход. Особенности налогового учета курсовых разниц

- Первая особенность состоит в том, что в налоговом учете курсовая разница возникает только при условии, что обязательство выражено в инвалюте, и оплатить его следует именно в ней. Датой появления разницы выступает отрезок времени, когда операция совершается.

- Вторая особенность. Разницы с плюсом налоговый учет относит к внереализационным доходам. Это означает, что они не фигурируют при расчете НДС, но влияют на сумму налога на прибыль.

- Третья особенность.

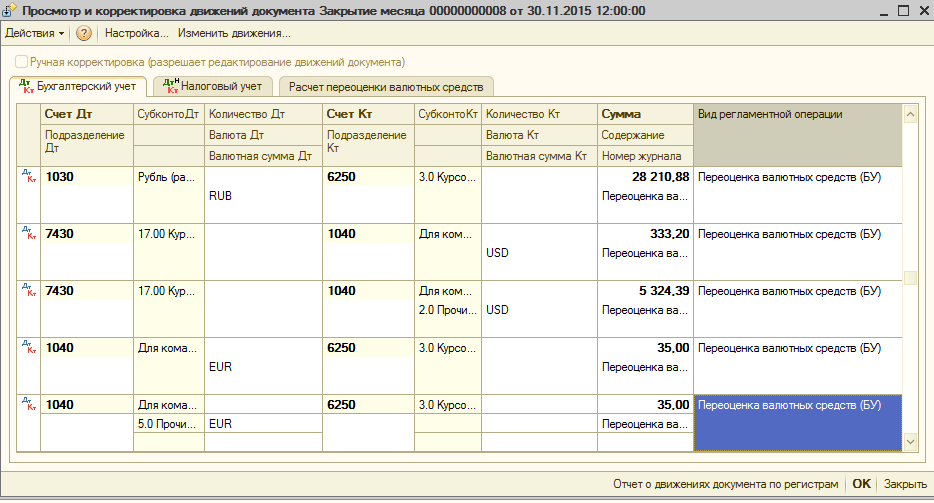

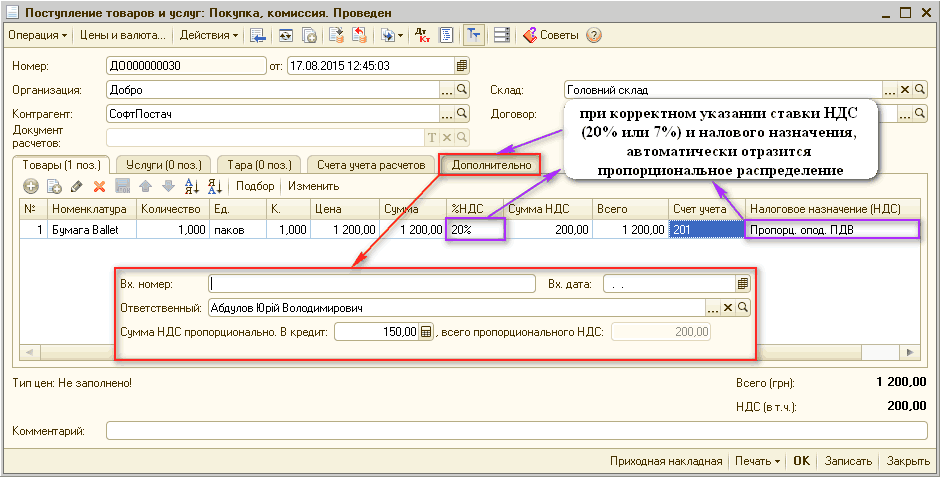

Так, в бухучете пересчет средств в валюте на банковских счетах (вкладах) в рубли производится на дату совершения операции в иностранной валюте (дату зачисления и списания средств), а также на отчетную дату. Кроме того, пересчет может осуществляться по мере изменения курса (п.

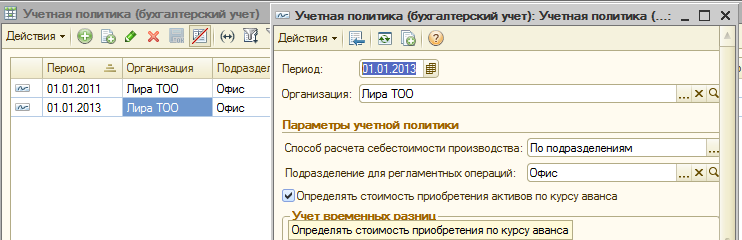

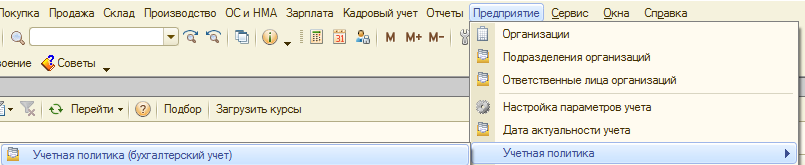

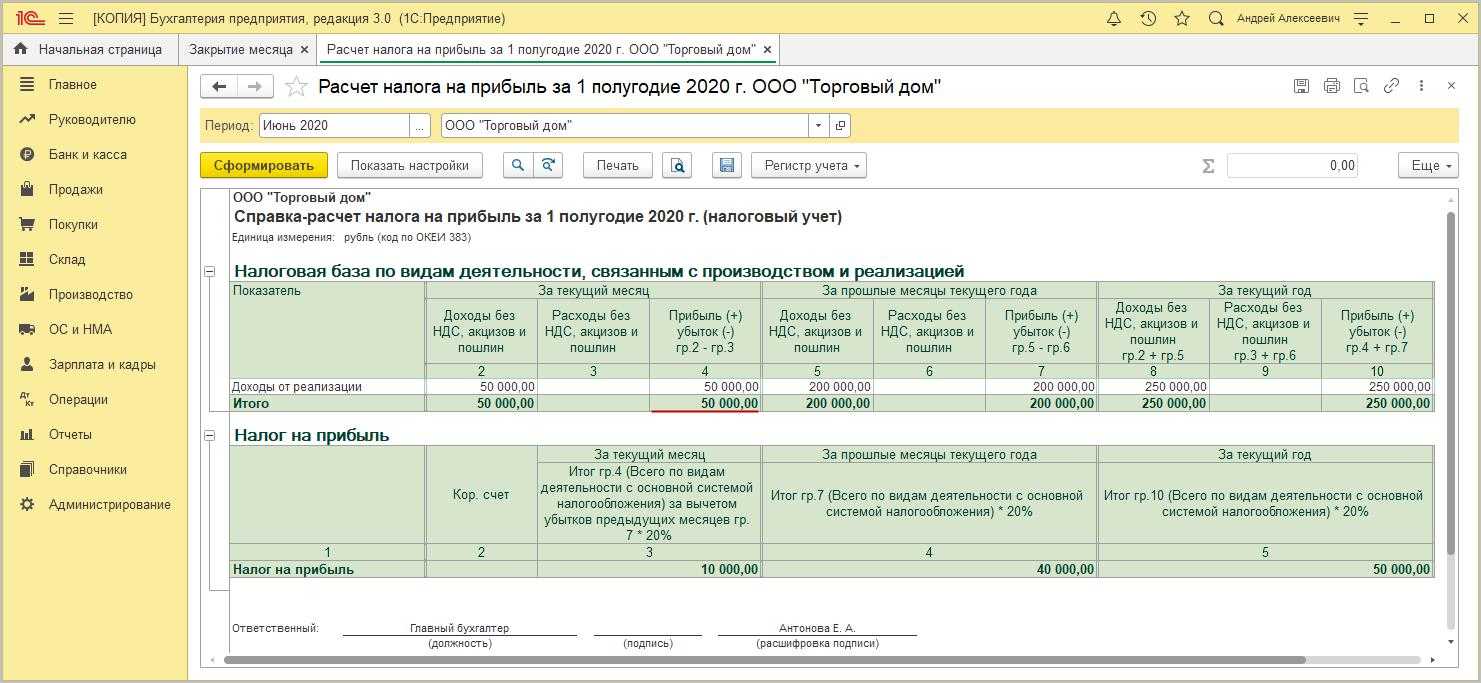

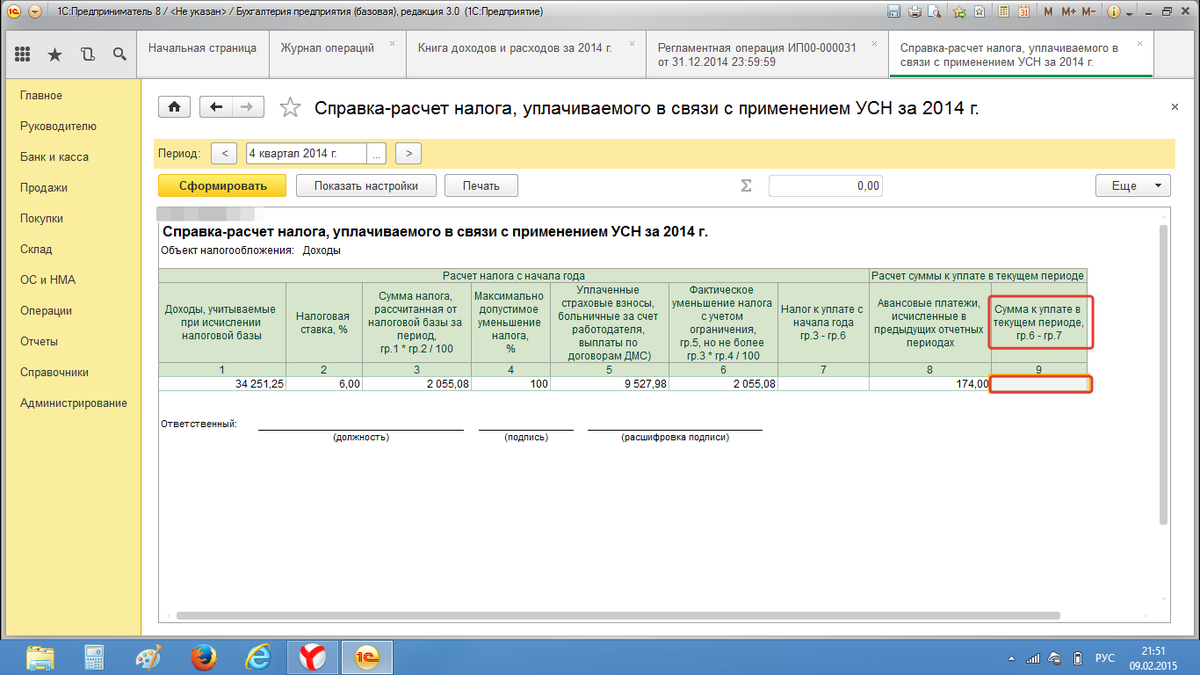

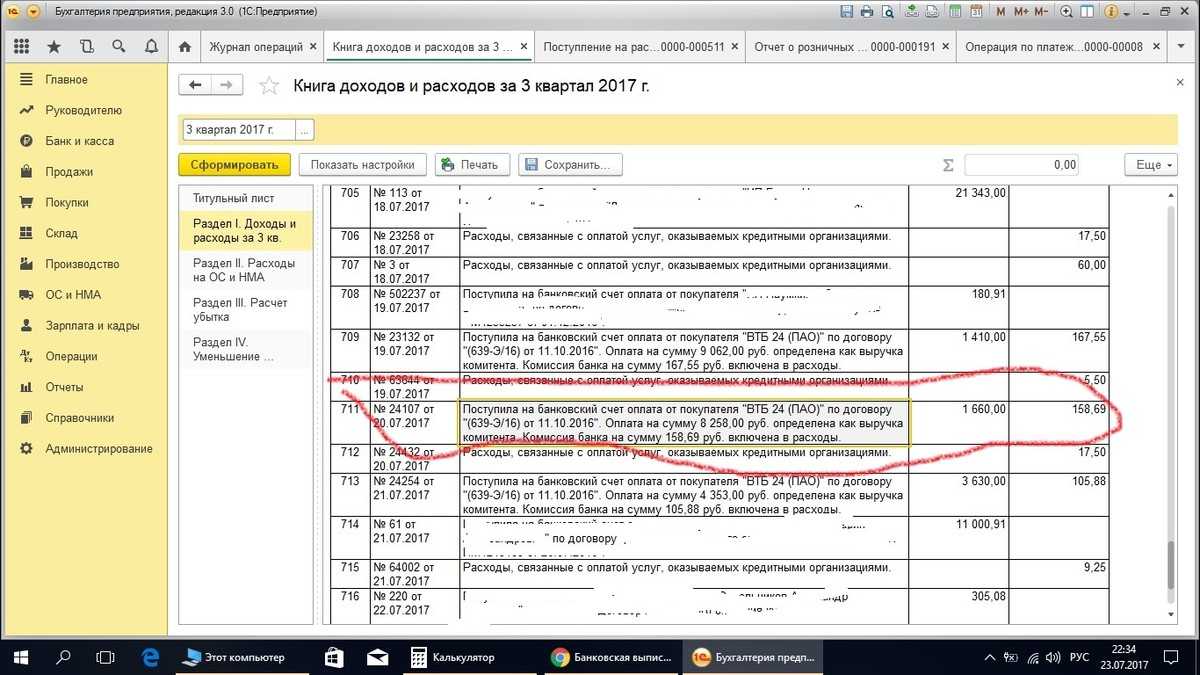

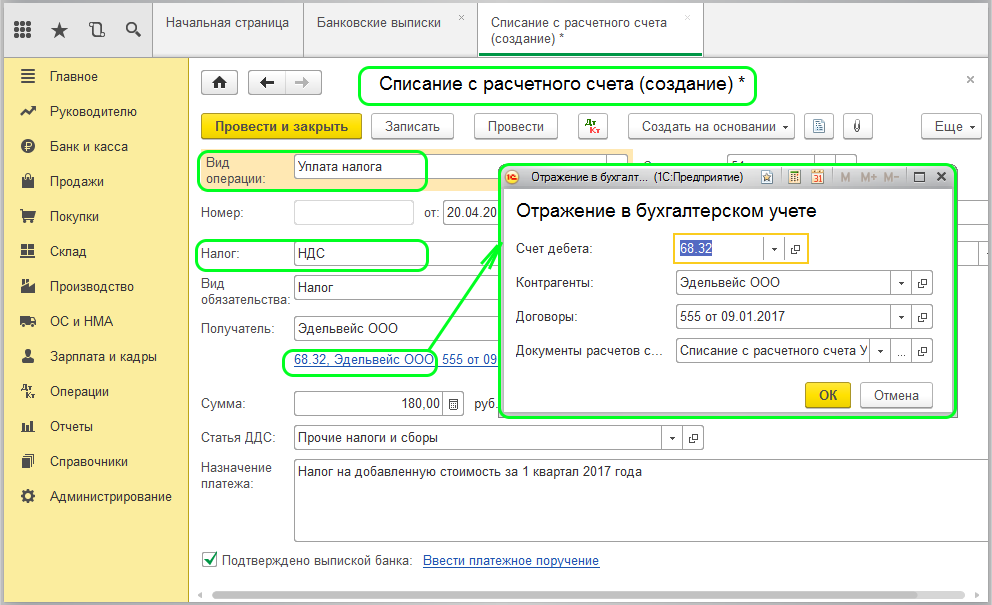

Как учитывать курсовые разницы по новым правилам в 1С — изменения в 2022-2024 г.

7 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», приложение к ПБУ)). Возникающие при этом курсовые разницы зачисляются на финансовые результаты организации как прочие доходы или прочие расходы (п.

13 ПБУ 3/2006).

Курсовые разницы при усн в 2018

Правовед.RU 208 юристов сейчас на сайте

- Категории

- Налоговое право

Добрый день! Продаем и покупаем валюту. Большинство сделок с положительной разницей- начисляем доход 6%.

Одна сделка в налоговом периоде прошла с убытком. Убыток по этой сделке уменьшает ли общие доходы от курсовых разниц за налоговый период? Виктория Дымова Сотрудник поддержки Правовед.ru Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

- УСН 6 или 15

- Учет курсовой разницы при налоговом учете (УСН 6%)

Ответы юристов (4)

- Все услуги юристов в Москве Урегулирование налоговых споров в судебном порядке Москва от 50000 руб. Арбитражные налоговые споры Москва от 50000 руб.

Онлайн журнал для бухгалтера

НК РФ); — доходы в виде положительной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ (п. 11 ст.

250 НК РФ). Таким образом, в налоговом учете существуют два самостоятельных вида внереализационных доходов в виде курсовых разниц. Как Вами справедливо отмечено, с 01.01.2013 в главу 26.2 НК РФ внесены изменения. В частности, ст.

Учитывается ли курсовая разница при усн?

НК РФ не отменяет обязанности налогоплательщиков, применяющих УСН, по учету доходов, поименованных в п. 2 ст. 250 НК РФ.

На основании изложенного считаем, что в 2013 году так же, как и ранее, доходы в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного ЦБ РФ на дату перехода права собственности на иностранную валюту, подлежат учету при расчете налоговой базы по Налогу.

В то же время официальных разъяснений по данному вопросу нами не обнаружено. В целях главы 26.2 НК РФ датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Курсовая разница при усн 6%

Как и в бухучете, нет необходимости производить пересчет авансов и предоплат в инвалюте.Важно! При расчетах в инвалюте не должно возникать разниц между налоговым и бухучетом.

Доходы и издержки отражаются в одинаковых величинах.

Топ 5 популярных вопросов Вопрос №1. Фирма совмещает УСНО и ЕНВД.

У нее имеется кредит в инвалюте, по которому ежеквартально рассчитывается курсовая разница.

Будет ли ее положительное значение доходом для целей налогообложения? Ответ. Положительная курсовая разница входит во внереализационные доходы, сумма которых влияет на размер единого налога.

Вопрос №2. Облагается ли штрафом неправильный учет курсовых разниц? Ответ. Если такие ошибки привели к неполной оплате или неоплате налога, без штрафа не обойтись. Его размер – 20% от суммы неуплаченных средств. При этом минимальный размер штрафа 40 тыс. руб.

Вопрос №3.

Суммовые и курсовые разницы при упрощенной системе налогообложения

- Внимание

- Основные понятия бухучета

Законодательство РФ не предусматривает каких-либо ограничений или запретов для упрощенцев касательно операций с инвалютой. Котировка денежной массы различных стран не остается неизменной, что приводит к образованию курсовых разниц.

Учет курсовых разниц на усн доходы минус расходы

У коммерческого банка курс € составляет 73,6987, у ЦБ – 74,2256 RUB/€. Котировка Центробанка выше, а значит, при покупке получится курсовая разница плюсовая: 5 500·(74,2256-73,6987) = 2 897, 95 руб. Эта сумма отразится в КУДиР как доход. Особенности налогового учета курсовых разниц

- Первая особенность состоит в том, что в налоговом учете курсовая разница возникает только при условии, что обязательство выражено в инвалюте, и оплатить его следует именно в ней. Датой появления разницы выступает отрезок времени, когда операция совершается.

- Вторая особенность. Разницы с плюсом налоговый учет относит к внереализационным доходам. Это означает, что они не фигурируют при расчете НДС, но влияют на сумму налога на прибыль.

- Третья особенность.

Курсовые разницы при усн

Курсовую разницу необходимо пересчитывать на различные периоды времени:

- на дату отчетную, которая соответствует последнему дню квартала;

- когда происходит значительное колебание котировки инвалют;

- на день перевода у.е. контрагентами или зачисления полученных от них денег.

Компаниям, применяющим ЕСХН, во внереализационные доходы следует включать курсовые разницы положительные, как и при УСНО, но на конец квартала. А вот уменьшить налоговую базу при наличии разниц со знаком минус по платежам авансовым они не могут.

Это касается и остальных, работающих на «упрощенке».

Учет курсовых разниц при ЕНВД Организации, используемые ЕНВД, ведут бухучет полностью и сдают соответствующую отчетность.

Когда формируется налоговая база, в расчет курсовые разницы не принимаются.

Как учитывать в бухгалтерском и налоговом учете курсовые разницы?

- Важно

- Основные понятия бухучета

Законодательство РФ не предусматривает каких-либо ограничений или запретов для упрощенцев касательно операций с инвалютой. Котировка денежной массы различных стран не остается неизменной, что приводит к образованию курсовых разниц. В данной статье рассмотрим курсовые разницы при УСН, особенности их документального оформления, учет и налогообложение.

Формирование курсовых разниц и их виды Под курсовой разницей подразумевается разница, образуемая по причине колебания курса валют за различные отрезки времени. Она появляется при перерасчете стоимости основного капитала или обязательств предприятия с учетом изменения котировок, официально установленных Центробанком. Курсовая разница актуальна не только для тех компаний, деятельность которых связана с операциями по экспорту или импорту напрямую.

Учет курсовых разниц при усн

Налогоплательщики же, применяющие УСН, используют кассовый метод (ст. 346.17 НК РФ). Однако отдельный порядок учета курсовых разниц при кассовом методе нигде не прописан. Поэтому Минфин России высказал мнение, что «упрощенцам» следует пользоваться порядком, установленным для метода начисления.

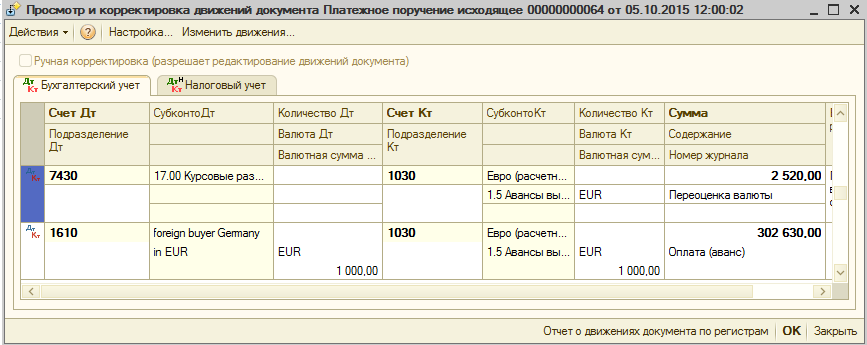

Как в 1С провести учет суммовых и курсовых разниц»

Правда с финансистами можно не согласиться. Ведь при кассовом методе датой признания доходов или расходов признается день фактического поступления или выбытия средств.

Курсовые же разницы не связаны с реальным движением денежных средств, так как они рассчитываются путем переоценки активов или пассивов.

К тому же Минфин России в Письме подчеркнул, что применение метода начисления «упрощенцами» для расчета курсовых разниц — это лишь мнение финансистов.

Источник: juristaslovo.ru

Суммовые и курсовые разницы при упрощенной системе налогообложения

Сразу скажем, что ещё с 2013 года налоговый учет курсовых разниц при УСН стал невозможен. Соответствующие положения были давно изъяты из Налогового кодекса РФ.

СПРАВКА

Курсовая разница – это разница, возникающая при пересчете определенного количества единиц в одной валюте в другую валюту с использованием разных обменных курсов (п. 8 МСФО 21 «Влияние изменений валютных курсов», введен в действие в РФ приказом Минфина от 28.12.2015 № 217н).

Согласно абз. 4 п. 3 ПБУ 3/2006, курсовая разница – это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухучету в отчетном периоде или отчетную дату предыдущего отчетного периода.

Таким образом, возникшая курсовая разница на УСН «Доходы» или курсовая разница при УСН «Доходы минус Расходы» никак не влияет на налоговый учёт и отчисления по данному спецрежиму, которые должен сделать упрощенец. То есть, нет смысла на УСН отслеживать изменение официального курса иностранной валюты к рублю, установленного Центробанком России.

Отражать при УСН положительные курсовые разницы и отрицательные разницы в курсах нельзя при выборе любого объекта для данного спецрежима.

По сути курсовая разница валюты на УСН сказывается только один раз – в момент поступления выручки, когда нужно оценить ценности и/или требования, выраженные в валюте. Ведь плательщики УСН используют кассовый метод учёта доходов.

Разумеется, ИП на УСН курсовую разницу тоже не должны рассматривать как основание для корректировок в налоговом учёте.

Еще раз подчеркнём, что доходы и расходы от валютно-курсовой переоценки не нужно ни определять, ни учитывать. Будь то курсовая разница при УСН 6 или 15%. Такой же подход должен быть, если требования (обязательства) выражены в иностранной валюте или у.е., но оплата сделана в рублях.

Есть мнение, что у ИП на УСН «Доходы» возникает внереализационный доход от положительной курсовой разницы, который нужно учесть, когда получен платеж в валюте и переведён на его личный банковский счет как физлица, а затем валюта обменена на рубли по завышенному курсу. Счёт, с которого продана валюта, значения не имеет.

Причина возникновения курсовых разниц

Курс валют может колебаться в любую сторону – как расти, так и снижаться. События могут развиваться непредсказуемо, поэтому компания может получить меньший или больший доход, чем рассчитывала, если в договоре цена указана не в рублях. Изменение официальной стоимости валюты повлияет на сумму доходов организации.

Рост курса увеличивает:

- расходы при покупке товаров, оборудования, материалов, оплате услуг;

- объем выручки при продажах.

И наоборот, снижение курса может уменьшить расходы по оплате обязательств в валюте или доходы от продаж товаров, работ, услуг, цена которых была указана в денежных единицах другого государства.

Курсовые разницы могут быть как положительными, так и отрицательными. Если курс не менялся, разниц не возникает.

Что такое переоценка валютных средств?

Операции в валюте и последующая переоценка валютных средств на сегодняшний день актуальны для любого предприятия независимо от его размера, формы собственности и направленности производства. В эпоху кризиса и гиганты вроде «Газпрома» и «Лукойла», и средний и мелкий бизнес стремятся действовать сразу в нескольких сферах деятельности для того, чтобы остаться на плаву.

Так строительная фирма может заниматься торговлей, а юридическая компания — вложить часть своих активов в инвестиционную деятельность. Очень часто предприятиям, особенно тем, которые работают в области медицины или высоких технологий, приходится закупать оборудование и расходные материалы у зарубежных партнеров. Все это требует валютных средств, а операции в валюте в свою очередь требуют особого контроля и учета.

Возврат ps3

- Покупатель имеет право на отказ в течение семи дней с момента доставки, то есть получения на руки.

- Если информация о порядке и сроках возврата не была получена покупателем в письменном виде при доставке товара, то от него можно отказаться в течение трех месяцев.

- Товар должен иметь надлежащий вид. То есть явно не быть в употреблении (сохранены ярлычки, пломбы и иные доказательства того, что Вы его не использовали)

- Должны быть в наличии документы, подтверждающие факт покупки (чеки, накладные, бланки)

- Вернуть товар, который не имеет дефектов и был изготовлен по индивидуальному заказу, не получится.

Возврат товара осуществляется по письменному заявлению покупателя, в котором должны быть его паспортные данные и мотивированная причина, по которой он принял решение вернуть покупку.

Можно ли вернуть игровую приставку в магазин в течении 14 дней?

На что продавец сказал «что Вы будете тут заморачиваться из-за 1500 рублей??» Я попросила вернуть мне деньги за приставку, в чем мне тоже было отказано. Хотя по Закону «О защите прав потребителя» я могу сдать товар в течении 14 дней со дня покупки. пожалуйста, подскажите, как обменять приставку или вернуть деньги.

спасибо Светова Юлия Викторовна Ответ Юриста: Здравствуйте, Юлия Викторовна. В течение 14 дней можно ОБМЕНЯТЬ непродовольственный товар надлежащего качества на аналогичный товар можно лишь в том случае, если указанный товар не подошел по форме, габаритам, фасону, расцветке, размеру или комплектации.

В их отношении действует особый порядок приема претензий. Для таких случаев предписан 15-дневный срок удовлетворения требования покупателя. Также, если товаром нельзя пользоваться по назначению более тридцати дней в течение гарантийного срока, то продавец обязан поменять на аналогичный или вернуть деньги в срок не более двадцати дней.

Если из-за дефекта приобретенного технически сложного товара покупатель сдает его в гарантийный ремонт, он также вправе потребовать предоставить ему аналогичный агрегат на время ремонта. Заменяющее устройство предоставляется продавцом бесплатно. Все расходы по доставке и транспортировке устройства, которое предоставляется взамен, полностью лежат на продающей стороне.

Приставка рабочая? Играли на ней эти 6 дней? Играли, не играли. Что за странная постановка вопроса. Подлежит или не подлежит возврату. vit92861ну так ст25 написано,что если товар не понравился,то я его могу вернуть! Читайте перечень который не подлежит возврату.

Посоветуйтесь со знакомым юристом. Почитайте судебную практику, а так же решение Верховного суда в данных вопросах.

- Права потребителей по возврату приобретенной вещи в магазин

- Основания обмена или получения денег

- Возврат товара надлежащего качества

- Сроки, в которые можно вернуть

- Покупка по телефону или в интернет-магазине

- Защита прав покупателя

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Закон четко определяет права покупателя. Их можно условно разделить на две части:

- Первая часть прав распространяется на покупателя в момент, когда он совершает покупку. Он имеет право получить всю информации о товаре, чтобы окончательно определить для себя необходимость приобретения.

- Вторая часть прав относится к тем потребителям, которые уже совершили покупку, заплатили и стали собственниками.

Законом (ст.4) определено, что продавец обязан передать покупателю товар соответствующего качества, годного к использованию и употреблению в соответствии с договорными условиями. Как правило, письменный договор заключается лишь в случаях крупных покупок. Чаще всего его нет. Доказательством произошедшей сделки будет кассовый чек, ну и сам товар. Продавец отвечает за качество продукции.

Покупка и продажа иностранной валюты: бухучет в 2021 году

Многие компании сталкиваются с операциями, связанными с покупкой или продажей иностранной валюты. В отношении данных операций имеется множество споров. В статье разберемся с правильным бухгалтерским учетом таких операций: как учитывать валюту при продаже, при покупке, как учитывать разницы от официального курса.

Приведены также примеры проводок по учету продажи и покупки валюты на счете 52. Учет регулируется , , введенным приказом № 154н от 27.11.06.

Взаимодействуя с валютой российские компании сталкиваются с необходимостью учета следующих операций:

- покупка;

- переоценка;

- конверсионные операции.

- продажа;

Для бухгалтерского учета данных операций применяются такие счета:

- 57 «Переводы в пути» — транзитный счет, показывает промежуточное движение средств между счетами.

- 52 «Валютные счета» — отражает текущее количество валюты в российских рублях по курсу ЦБ РФ;

Что нужно знать при совершении валютных операций:

- Покупку и продажу валюты может совершать только через уполномоченные банки;

- Между резидентами РФ валютные сделки не допустимы (исключения перечислены в пп.1-24 п.1 ст.9 Закона 173-ФЗ;

- Для проведения сделок по купле-продаже валюты резиденты должны открывать валютные счета в уполномоченных банках, причем для большинства никаких ограничений не предусмотрено.

- Данные об открытии, закрытии, изменении реквизитов валютного счета резидентам нужно передавать в ИФНС в течение месяца.

- Нерезиденты вправе открывать валютные счета в российских банках также без ограничений;

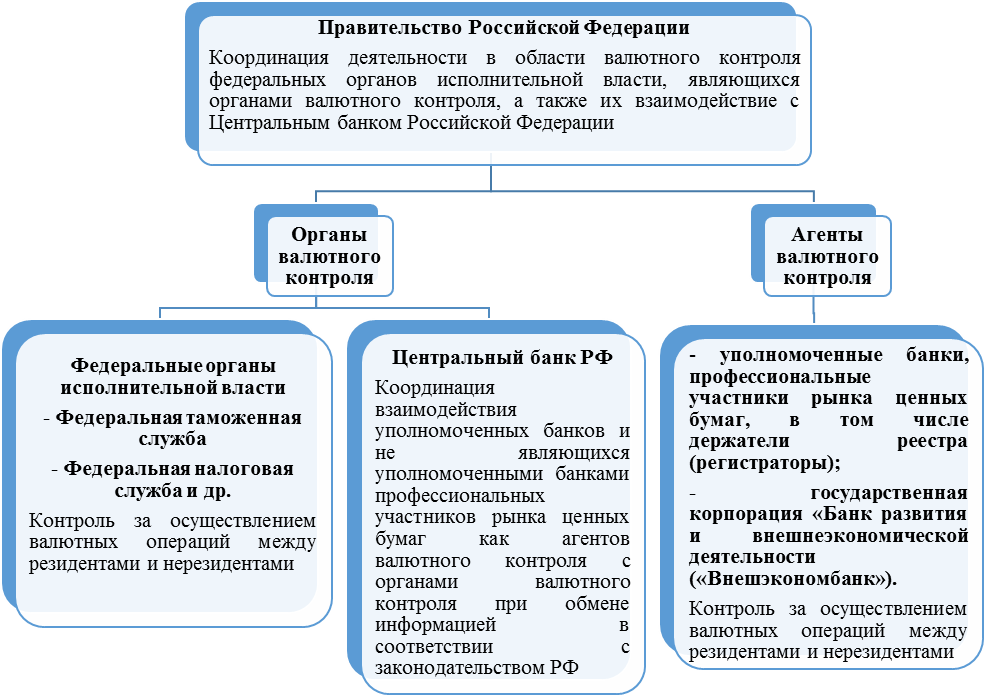

- Органом регулирования данных операций является Центробанк РФ и Правительство;

- Валютные операции между лицами проводятся без ограничений по сумме;

- Переоценка проводится на отчетные даты, для составления бухгалтерской отчетности, в день проводимой с валютой операции, а также по мере изменения курса;

- Курсовые разницы от пересчета относят к прочим доходам или расходам.

Представляем инфографика с краткой характеристикой 52 счета бухгалтерского учета:

- Субсчета;

- Основные типовые проводки.

- Назначение и применение;

Валютные средства, поступившая от иностранных покупателей, подлежит продаже уполномоченным банкам.

Как это происходит? До момента продаже валютные средства хранятся по дебету счета 52. В момент продажи они списываются с кредита счета 52.Обратите внимание: записи по всем бухгалтерским счетам, в том числе на валютном счете 52, выполняются в российских рублях.

Перевода в рубли проводится в момент зачисления средств на сч.52 по курсу Центробанка. В момент получения оплаты от покупателя-нерезидента РФ (иностранного) в безналичной валюте происходит их зачисление в дебет сч.52 в рублях.

Курс берется официальный Банка России на день зачисления. В момент продажи валюты банку производится пересчете стоимости по текущему официальному курсу, если он отличен от курса дня зачисления, то возникает разница — положительная или отрицательная.

Покупка инвалюты при УСН: проводки

В том случае, когда инвалюта покупается, чтобы оплатить кредит или компенсировать затраты сотрудникам на зарубежные командировки, в бухучете записывается:

| Дебет | Кредит | Комментарий |

| 57 | 51 | Перечисление денег для покупки инвалюты |

| 52 (1, 2, 3) | 57 | Зачисление средств на транзитный счет |

| 91.2 | 51 | Банку выплачены комиссионные |

Внереализационный доход получается, когда котировка ЦБ выше курса покупки. Проводка выглядит так:

Возрастает сумма доходов компании.

Пример 3. имеет валютный кредит. Для его погашения нужно купить валюту на €5 500. У коммерческого банка курс € составляет 73,6987, у ЦБ – 74,2256 RUB/€.

Котировка Центробанка выше, а значит, при покупке получится курсовая разница плюсовая:

5 500·(74,2256-73,6987) = 2 897, 95 руб.

Эта сумма отразится в КУДиР как доход.

Конвертация валюты по курсу биржи

Для бизнеса, которому важен курс валют $ ¥ € Снижение издержек Благодаря прямому доступу к валютному рынку. Прозрачность Вы видите предложения о купле продаже.

ООО «Компания БКС» Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа.

Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания БКС», лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности.

Выдана ФСФР. Без ограничения срока действия. Доходность инвестиционных портфелей, «Биржевой Гуру» смоделированная экспертами ООО «Компания БКС» с учетом комиссионных расходов за сделку в размере 0,03% от объема сделки по данным торгов на ОАО Московская биржа, не учитывает расходы на оплату депозитарных услуг, подачи поручений по телефону и иных расходов, подлежащих оплате клиентом.

Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС».

Результат инвестирования в прошлом не определяет дохода в будущем. ООО «Компания БКС» не несет ответственности за результаты деятельности по данным рекомендациям. Торговые рекомендации «Биржевой Гуру» предоставляются исключительно в информационных целях и не могут рассматриваться как, или быть использованы в качестве, предложения или побуждения сделать заявку на покупку или продажу, или вложение в ценные бумаги, или другие финансовые инструменты.

ООО «Компания БКС» может не предпринимать каких-либо шагов к тому, чтобы убедить кого-либо в том, что ценные бумаги, указанные в торговых рекомендациях, являются подходящими для того или иного инвестора. 1 ООО «Компания БКС» номер 1 в рейтинге ПАО Московская Биржа «Ведущие операторы Акции и паи: режим основных торгов Т+, режим

Подведем итог

Таким образом, при операциях с валютой и применением УСН, следует помнить следующие основные моменты:

- Валютную выручку следует записывать в книге учета доходов и расходов в день, когда деньги поступили на транзитный валютный счет.

- Доходы, полученные в валюте, пересчитайте в рубли. Курс для пересчета используйте тот, который установил Центральный банк РФ на дату поступления денег на транзитный валютный счет.

По мнению Минфина РФ, валюта считается товаром. Если вы разделяете такую точку зрения, включите в доходы всю сумму, полученную от банка за проданную валюту. Если готовы поспорить, отразите только доходы от продажи валюты по курсу выше установленного ЦБ РФ.

Суммовые и курсовые разницы при упрощенной системе налогообложения

- Внимание Главная

- Основные понятия бухучета

Законодательство РФ не предусматривает каких-либо ограничений или запретов для упрощенцев касательно операций с инвалютой. Котировка денежной массы различных стран не остается неизменной, что приводит к образованию курсовых разниц.

Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

Источник: biznes-practic.ru

Как платить налоги при расчётах в валюте

Коррективы в законодательстве, начало которых датировано 2013 годом, исключили необходимость проводить переоценку инвалютных остатков. Подобные операции не актуальны для расчета налога упрощенного. Отпала необходимость учета разниц, получаемых из-за переоценки, в доходах или издержках.

Такое явление у «упрощенцев» уже не возникает. Пояснение простое – использование при УСНО кассового метода. Он предполагает, что доход в налоговом учете должен отражаться датой осуществления операции, а именно, числом поступления на счет или в кассу выручки.

Нужно обратить внимание, что:

- Учет доходов и издержек в инвалюте необходимо вести совместно с отечественными рублями.

- Суммы притока денежной массы и ее расходов необходимо пересчитывать по курсу Центробанка именно на дату конкретной операции.

На датирование прихода денег при использовании кассового метода не оказывает никакого влияния момент непосредственной отгрузки. Поэтому оценка производится единожды – когда поступает оплата от контрагента, то есть, происходит фактическая реализация. Расчет проводится по курсу Центробанка, актуальному в этот день.

Пример 1. Фирма-«упрощенец» «Прогресс» отгрузила товар 16 января на €4800. Курс Центробанка составлял 74,2356 RUB/€.

Поставщик полностью оплатил поставку через неделю – 23 января. Курс в этот день составлял 73,9567. Именно по нему следует отразить выручку:

4800·73,9567 = 354 992,16 руб.

Отражение курсовых разниц по правилам бухгалтерского и налогового учета

В бухгалтерском учете сумма курсовых разниц показывается в составе прочих доходных поступлений или прочих издержек. Для этого предназначен счет 91. Исключение делается для показателя курсовой разницы, возникновение которого обусловлено произведенными расчетами с учредителями и переоценкой ресурсной базы, используемой за пределами РФ. В этом случае в учетных данных составляются корреспонденции не с 91, а с 83 счетом.

При осуществлении записей по курсовым разницам в учете необходимо ориентироваться на ПБУ 3/2006. Исходное значение для выведения значения курсовых колебаний представлено курсом валюты на дату осуществленного платежа. Задолженность перед поставщиками должна подвергаться переоценке на момент ее погашения. Если долг переходит на следующий месяц, то его надо пересчитать в рублевый эквивалент при закрытии месяца по состоянию на его последний день.

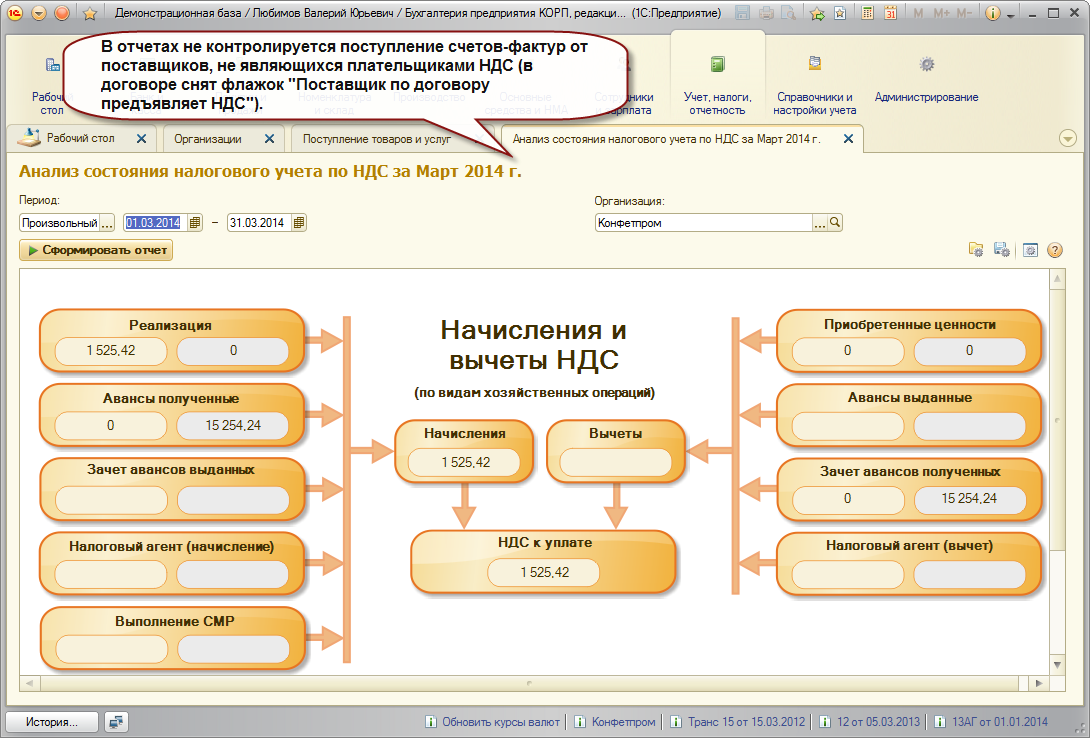

В налоговом учете все образовавшиеся курсовые разницы должны быть причислены к внереализационным доходам или издержкам. Пересчет этого показателя с его дальнейшим отражением в учетных данных осуществляется по мере реализации хозяйственных операций или по состоянию на последние сутки отчетного интервала (месяца). Для активов, хранящихся на банковских валютных счетах, пересчет стоимостной оценки должен производиться в каждом случае появления курсовых колебаний, фиксируемых ЦБ РФ.

ОБРАТИТЕ ВНИМАНИЕ! Расчет показателя курсовых разниц в бухгалтерском и налоговом учете производится по общим правилам. В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п

11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ)

В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п. 11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте.

Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ).

Курсовые разницы должны показываться в декларационных формах налоговой отчетности. При подсчете налогооблагаемой суммы по НДС с привязкой к дате отгрузки товаров (если расчет за них ведется в иностранной валюте) перевод стоимости в рублевый эквивалент должен осуществляться по курсу ЦБ РФ.

Значение курса берется то, которое зафиксировано на момент фактической выгрузки товаров на объекте получателя. На день поступления платежа за поставленную продукцию переоценка законодательством не предусмотрена. В итоге курсовые разницы в целях налогообложения НДС не образуются. Величина курсовых разниц существенна для налога на прибыль.

ВАЖНО! Курсовые разницы не показываются в декларации по НДС, но обязательно отражаются в декларации по прибыли в категории внереализационного типа доходов и издержек

А есть ли разницы?

Неформальный ответ на поставленный вопрос требует прежде всего понять природу суммовых и курсовых разниц как объекта учета.

Выше была приведена довольно пространная цитата из статьи 250 НК РФ, к которой стоит обратиться снова. С точки зрения метода начисления нет никаких парадоксов: на момент реализации (оприходования) товаров (работ, услуг) и на момент оплаты официальный курс валюты, установленный ЦБ РФ, может отличаться, что и порождает курсовые и суммовые разницы (в этом смысле их природа одинакова).

Однако при упрощенной системе налогообложения доходы признаются кассовым методом (ст. 346.17 НК РФ), то есть момент отражения доходов в налоговом учете совпадает с моментом поступления денежных средств (получением иного имущества, работ, услуг, имущественных прав).

Действительно, доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Центрального банка РФ, установленному соответственно на дату получения доходов и (или) дату осуществления расходов (п. 3 ст. 346.18 НК РФ).

А как же можно тогда объяснить ссылку на статью 250 НК РФ? Ну, во-первых, в ней говорится не только и даже не столько о курсовых и суммовых разницах, сколько о внереализационных доходах вообще. Кроме того, сама статья 250 относится к главе 25 НК РФ, в которой учет налога на прибыль допускается и кассовым методом, и методом начисления, при котором суммовые и курсовые разницы являются вполне равноправным объектом учета.

Для пояснения ситуации следует добавить, что хотя сами суммовые и курсовые разницы при упрощенной системе налогообложения как объект налогообложения отсутствуют, изменение официального курса валют, устанавливаемого ЦБ РФ, все же влияет на суммы признаваемых доходов и расходов, так как для целей налогового учета берется курс валюты именно на дату их признания (п. 3 ст. 346.18 НК РФ).

Одним словом, в нашем примере с креслами достаточно признать доход в размере 1000 у.е. по курсу 35 рублей — 35 000 рублей. Никаких суммовых разниц дополнительно учитывать не надо. Может показаться, что найти обоснование для ответа, который был очевиден с самого начала — заслуга небольшая, но не всегда ответы столь очевидны. Принцип, который мы в итоге сформулировали, поможет нам и в более трудных ситуациях (должен помочь!).

Почему и когда возникают курсовые разницы

Говоря о валюте договора, важно различать такие понятия, как валюта обязательства по договору и валюта платежа. В денежном обязательстве (цена договора) может быть предусмотрено, что оно подлежит оплате в рублях или иной валюте в размере, эквивалентном определенной сумме, как правило, иностранной валюты или в условных денежных единицах

Расчёты на территории России производятся в рублях, а валютные операции между резидентами, по общему правилу, запрещены (ст. ст. 140, 317 ГК РФ, ч. 1 ст. 9 Закона о валютном регулировании).

Если в денежном обязательстве предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (у. е.), то в этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон (п. 2 ст. 317 ГК РФ).

Причина возникновения курсовых разниц в том, что п. 2 ст. 317 ГК РФ допускает устанавливать оплату по договору в рублях в сумме, эквивалентной в иностранной валюте или у. е., а ст. 12 Закона от 06.12.2011 № 402-ФЗ обязывает вести учёт на территории РФ в рублях. В результате возникает обязанность пересчитывать валютные активы, требования и обязательства в рубли.

На общей системе налогообложения при применении метода начисления переоценке подлежат:

- дебиторская задолженность у продавца, а кредиторская у покупателя, если она выражена в валюте или в у. е.;

- остатки валюты на счетах в банке и в кассе;

- полученные и выданные займы (кредиты) в валюте и проценты по ним.

Очевидно, что нет необходимости в пересчете как выданных, так и полученных авансов (п. 8 ст. 271 НК РФ); а, так же, валютных ценностей и обязательства в валюте, если их стоимость была зафиксирована в рублях (письмо Минфина от 26.08.2020 № 03-03-06/2/74686). Минфин в письме от 13.11.2017 № 03-03-06/1/74457 подтвердил, что не будут возникать курсовые разницы, если по условиям договора предусмотрена оплата в рублях на дату отгрузки.

Покупка инвалюты при УСН: проводки

В том случае, когда инвалюта покупается, чтобы оплатить кредит или компенсировать затраты сотрудникам на зарубежные командировки, в бухучете записывается:

| Дебет | Кредит | Комментарий |

| 57 | 51 | Перечисление денег для покупки инвалюты |

| 52 (1, 2, 3) | 57 | Зачисление средств на транзитный счет |

| 91.2 | 51 | Банку выплачены комиссионные |

Внереализационный доход получается, когда котировка ЦБ выше курса покупки. Проводка выглядит так:

Возрастает сумма доходов компании.

Пример 3. Фирма-«упрощенец» имеет валютный кредит. Для его погашения нужно купить валюту на €5 500. У коммерческого банка курс € составляет 73,6987, у ЦБ – 74,2256 RUB/€.

Котировка Центробанка выше, а значит, при покупке получится курсовая разница плюсовая:

5 500·(74,2256-73,6987) = 2 897, 95 руб.

Эта сумма отразится в КУДиР как доход.

Особенности учета при УСНО

У фирм на УСНО учету подлежит курсовая разница от проведения операций, касающихся покупки инвалюты и ее продажи. Но только при условии, что она будет положительной.

Основанием для такого ведения учета выступают разъяснения Минфина о том, что операции во внебанковском секторе по обмену инвалюты – это не реализация товара. Они становятся таковыми только для банковских учреждений. У них инвалюта выступает имуществом для продажи, а значит, товаром.

Для фирм на УСНО покупка инвалюты и ее реализация за отечественную валюту, это операции, которые:

- связаны с обращением инвалюты;

- не относятся к ее продаже.

Когда же инвалюту пришлось реализовать по курсу, ниже за официальный, предприятие получает курсовую разницу с минусом. Как ее зачесть в издержки? Никак, потому что такие разницы не учитываются при УСНО, поскольку:

- При УСНО «доходы минус расходы» подобный вид издержек не предусмотрен в исчерпывающем и закрытом перечне НК (ст. 346.16).

- «Упрощенцам», работающих на системе «доходы», любой вид издержек по определению не важен для расчета единого налога.

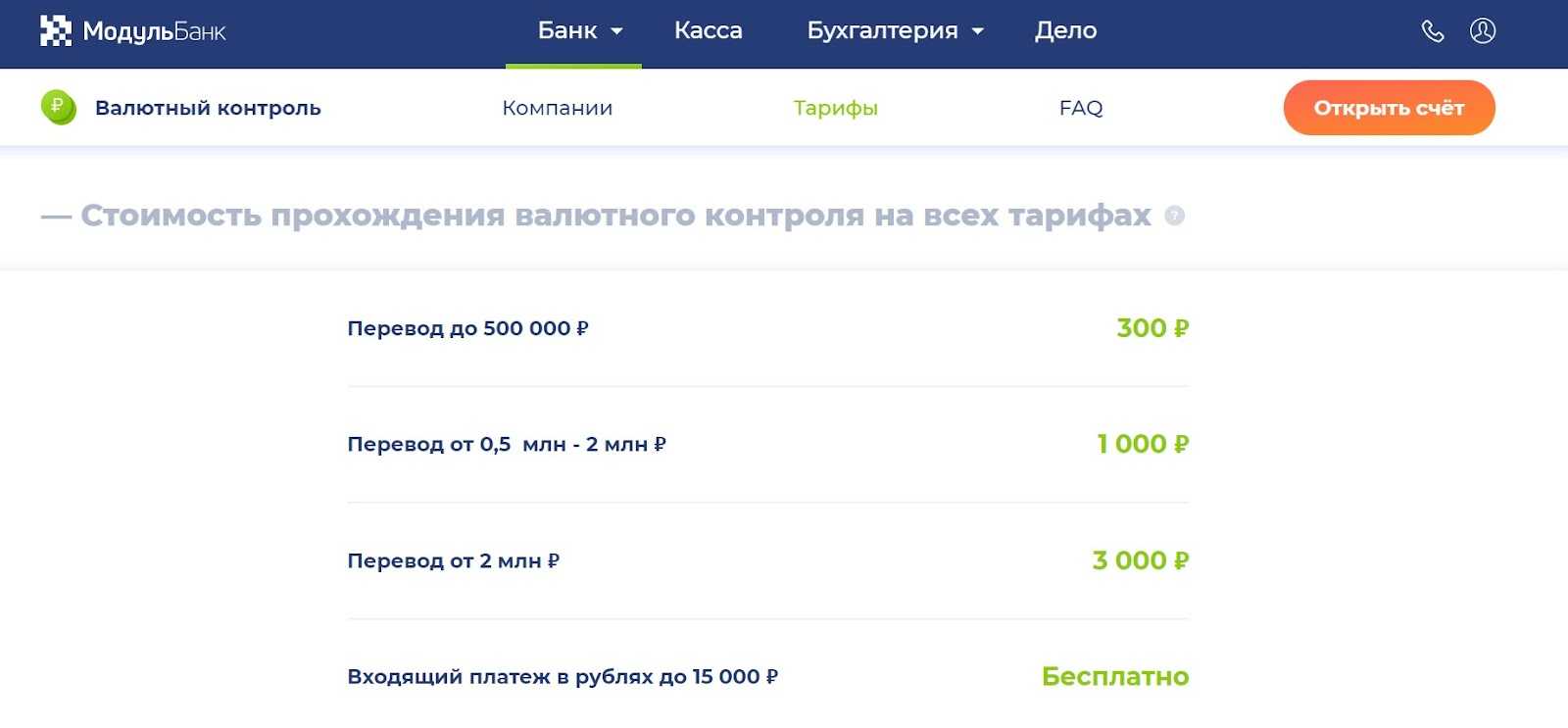

Особенности совершения валютных операций организацией на УСН

Если организация получает валюту в качестве выручки от иностранного покупателя-нерезидента, то эти расчеты осуществляются без ограничений, установленных валютным законодательством (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Закон N 173-ФЗ)).

Купля и продажа валюты в наличной и безналичной форме – это банковские операции, которые можно совершать только на основании лицензии, выданной ЦБ РФ (п. 6 ст. 5, ст. 13 Федерального закона от 2 декабря 1990 г. N 395-1 «О банках и банковской деятельности»).

Но для организаций небанковского сектора валютно-обменные операции относятся к операциям, связанным с обращением российской или иностранной валюты. Они не являются реализацией товаров, работ, услуг на основании подпункта 1 пункта 3 статьи 39 Налогового кодекса.

Поэтому, для обычной организации на УСН, у которой нет лицензии на совершение банковских операций, купля-продажа иностранной валюты не признается ее реализацией. То есть организации не надо признавать выручку от реализации валюты при ее продаже банку.

Валютные операции в случае ведения деятельности за границей

Если предприятие ведет деятельность за границей, то при составлении бухотчетности все используемые активы и имеющиеся обязательства пересчитываются в рубли. Это касается и денежных средств, находящихся на счетах в иностранных банках, осуществляющих деятельность за границей.

Пересчет в рубли для отражения валютных операций в бухгалтерском учете производится по официальному курсу, установленному Центробанком для валюты, в которой учитываются активы, обязательства и запасы. Исключение составляют случаи, когда пересчет производится по усредненному курсу.

Денежные средства в валюте, в том числе и в расчетах по заемным обязательствам, которые используются организацией для ведения деятельности за рубежом, пересчитываются в рубли по курсу Центробанка, действующему на отчетную дату. Заграничные внеоборотные активы компании, а также полученные и отправленные в связи с деятельностью за рубежом авансы пересчитываются в рубли по курсу Центробанка на день совершения операции в инвалюте.

В случае если компания пересчитала стоимость своих заграничных активов и обязательств по требованию норм иностранного законодательства, то в рубли данная пересчитанная стоимость переводится по курсу, который действовал на дату произведения пересчета.

Разница, возникающая при пересчете в рубли стоимости активов и обязательств, которые используются для ведения зарубежной деятельности компании, в учете валютных операций отражается на счете 83 как добавочный капитал.

Разобраться с тонкостями бухучета вам помогут материалы этой рубрики.

Курсовые разницы при выплате дивидендов

Кроме того, курсовые разницы возникают и при выплате дивидендов.

Дивиденды представляют собой часть прибыли акционерного общества или общества с ограниченной ответственностью, распределяемую между акционерами или участниками в соответствии с количеством акций, долей.

На практике курсовая разница при выплате дивидендов может возникнуть в двух основных случаях (рис. 6).

Рис. 6. Возникновение курсовой разницы при выплате дивидендов

Согласно п. 1 ст. 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам относятся расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, за исключением авансов, выданных (полученных) в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ (подп. 5 п. 1 ст. 265 НК РФ).

Суммы курсовой разницы можно учесть в полном объеме при выплате дивидендов.

Курсовая разница, полученная в результате дооценки выраженного в иностранной валюте обязательства по выплате дивидендов, возникает объективно вне воли налогоплательщика вследствие макроэкономических процессов и изменения курса рубля по отношению к иностранной валюте и представляет собой потери в имущественной сфере налогоплательщика в результате увеличения размера его обязательства в рублевом исчислении.

Положения подп. 5 п. 1 ст. 265 НК РФ не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода. Отсутствуют в данной норме и какие-либо ограничения для учета отрицательных курсовых разниц, возникших в связи с переоценкой обязательств по выплате дивидендов (Постановление Президиума ВАС РФ от 29.05.2012 № 16335/11 по делу № А81-5904/2010).

На основании п. 20 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02), утвержденного Приказом Минфина России от 19.11.2002 № 114н (в ред. от 24.12.2010), при признании в бухгалтерском учете дохода в виде дивидендов, а также соответствующих курсовых разниц по расчетам с дочерними компаниями организация начисляет условный расход (доход) по налогу на прибыль исходя из ставки налога 9 %.

В таблице 5 представлен пример расчетов по дивидендам с казахстанской дочерней компанией.

Таблица 5. Расчеты по дивидендам

Источник: gosuslugiguide.ru