методикой их расчета и интерпретации. Это создает проблему их взаимной увязки и, самое главное, обоснования того показателя, который может быть использован как обобщающий критерий эффективности деятельности. Наличие такого (таких) критериев оценки эффективности деятельности позволяет создать целостную картину финансового состояния организации и охарактеризовать его перспективы.

При этом изменение всех остальных показателей частного характера рассматривается с позиции их влияния на обобщающий показатель. Тем самым обеспечивается взаимная увязка показателей, с разных сторон характеризующих эффективность деятельности организации.

Инвесторы капитала (акционеры) вкладывают в предприятие свои средства с целью получения прибыли от инвестиций, поэтому с точки зрения акционеров наилучшей оценкой результатов хозяйственной деятельности является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный акционерами (собственниками) капитал, называемый рентабельностью собственного капитала, определяется по формуле

Показатели эффективности использования оборотных средств

Рентабельность собственного капитале

Имея в виду особую важность данного показателя для оценки финансового состояния предприятия, следует обратить внимание на способ его расчета.

Числитель формулы (6.12) представляет собой тот конечный финансовый результат, который остается в распоряжении собственников. В ее знаменателе отражается величина капитала, предоставленного собственниками в распоряжение предприятия и включающего следующие составляющие: уставный капитал; добавочный капитал; резервы, сформированные за счет чистой прибыли; нераспределенную прибыль.

Подчеркнем, что для обеспечения взаимной увязки показателей в целях составления аналитического заключения необходимо выдержать единство методики расчета показателя, характеризующего величину собственного капитала, как при анализе структуры капитала, так и при оценке рентабельности его отдельных составляющих. Как было отмечено в главе 3, такая проблема решается на стадии составления аналитического баланса.

Поскольку величина собственного капитала меняется во времени, необходимо выбрать способ его расчета, которым может быть: 1) расчет по данным о его состоянии на конкретную дату (конец периода); 2) определение средней величины за период.

Пример 3. Пусть чистая прибыль организации в анализируемом периоде составляет 15 000 руб.; величина собственного капитала в начале периода — 100 000 руб., в конце — 115 000 руб. (100 000 + 15 000). Расчет рентабельности собственного капитала двумя способами покажет расхождение:

1) рентабельность собственного капитала

2)рентабельность собственного капитала

Несложно заметить: для прибыльно работающего предприятия второй вариант обеспечивает более высокий результат (он же, как правило, оказывается и более точным, также в определенной степени отражает процесс формирования прибыли в течение анализируемого периода).

Оценка персонала при помощи KPI. Сильный метод оценки эффективности персонала без лишних затрат!

В анализе следует придерживаться выбранного способа расчета, с тем чтобы обеспечить возможность сравнения показателей рентабельности в динамике.

Для предприятий, функционирующих в форме акционерных обществ, возникает необходимость дифференциации уставного капитала на вклады участников, произведенные обыкновенными и привилегированными акциями. В соответствии с этим следует различать прибыль, приходящуюся на весь акционерный (собственный) капитал, и прибыль, выплачиваемую на обыкновенные акции.

При расчете последнего показателя необходимо иметь в виду конкретные условия выпуска привилегированных акций. Как правило, их владельцы участвуют в капитале, который соответствует номинальной стоимости привилегированных акций, а в полученных прибылях в пределах фиксированного процента. Тогда оставшаяся часть прибыли принадлежит владельцам обыкновенных акций.

Однако в отдельных случаях держатели привилегированных акций могут иметь право на полученную прибыль помимо фиксированного процента. Таким образом, в каждой конкретной ситуации следует принимать во внимание условия эмиссии привилегированных акций.

Для того чтобы определить прибыль, причитающуюся держателям обыкновенных акций, необходимо, во-первых, исключить из общей величины собственного капитала долю держателей привилегированных акций и, во-вторых, из общей суммы чистой прибыли за вычетом налогов и чрезвычайных выплат исключить величину доходов по привилегированным акциям.

В результате таких подготовительных действий может быть рассчитан показатель:

| п |

где П — прибыль, причитающаяся владельцам простых акций;

СК — собственный капитал;

КПр — вклад держателей привилегированных акций.

Если показатель формулы (6.12) характеризует уровень прибыли, приходящейся на совокупный капитал собственников, то показатель формулы (6.13) свидетельствует о норме отдачи средств, сформированных за счет вклада собственников, на которых лежит весь предпринимательский риск. Последний показатель следует отличать от показателя прибыли на обыкновенные акции, методика расчета которого будет рассмотрена далее.

Являясь обобщающим показателем, комплексно характеризующим эффективность деятельности предприятия, рентабельность собственного капитала является функцией трех основных показателей, характеризующих доходность операционной, инвестиционной и финансовой деятельности предприятия.

Доходность операционной деятельности. Среди показателей доходности ключевой характеристикой в оценке рентабельности собственного капитала является доходность операционной деятельности, которая, в свою очередь, может быть охарактеризована двумя группами показателей. Показатели первой группы представляют собой соотношения прибыли и вложенного капитала и характеризуют доходность вложения капитала в активы организации. Вторая группа — это соотношения прибыли и объема продаж, которые характеризуют эффективность продаж. К показателям второй группы может быть также отнесен показатель, представляющий собой отношение прибыли к произведенным расходам.

В качестве обобщающей количественной характеристики доходности операционной деятельности может быть использован финансовый коэффициент, получивший название рентабельности активов. Экономический смысл показателя состоит в том, что он характеризует отдачу с каждого рубля, вложенного в активы предприятия.

В аналитических целях определяется рентабельность как всей совокупности активов, так и оборотных активов:

(6.15)

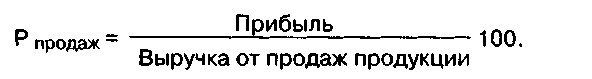

По соотношению прибыли и объема продаж определяется величина показателя, получившего название рентабельности продаж. Для его расчета используется формула:

(6.16)

На базе формулы (6.16) может быть рассчитана группа показателей рентабельности продаж, различия в расчетах которых будут связаны с выбором числителя. В качестве последнего может быть выбрана валовая прибыль, прибыль от продаж, прибыль до налогообложения, прибыль от обычной деятельности или чистая прибыль. В практике анализа рассматриваемые показатели получили название промежуточных уровней доходности.

Коэффициенты рентабельности продаж показывают, какую прибыль получает предприятие с каждого рубля продаж.

Величина показателя рентабельности продаж широко варьируется в зависимости от сферы деятельности предприятия. Объясняется это различиями в скорости оборота средств, связанными с различиями в размеpax используемого капитала, необходимого для хозяйственных операций, в сроках кредитования, величине складских запасов и т. д. Длительный оборот капитала делает необходимым получение большей прибыли, чтобы достичь удовлетворительных результатов. Более быстрый оборот капитала приносит те же результаты и при меньшей величине прибыли в расчете на объем проданной продукции.

Различия в значениях показателя рентабельности продаж в рамках одной отрасли непосредственно определяются эффективностью управления на конкретном предприятии.

Величина показателя рентабельности продаж находится в прямой зависимости от структуры капитала предприятия. Очевидно, что при прочих равных условиях рентабельность продаж будет тем меньше, чем значительнее величина задолженности (и, соответственно, плата за заемные средства).

Первым этапом анализа рентабельности продаж является вертикальный анализ отчета о прибылях и убытках, который позволяет выявить

соотношения основных элементов отчета (себестоимости, коммерческих и управленческих расходов, показателей финансовых результатов и выручки). Методика вертикального анализа отчета о прибылях и убытках была показана в параграфе 5.4.

Результаты анализа с учетом специфики конкретного предприятия должны быть детализированы таким образом, чтобы полученные данные раскрывали причины их изменения. Так, требуют более подробного рассмотрения статьи расходов от обычной деятельности. Динамика данных показателей должна быть объяснена с учетом таких факторов, как изменение себестоимости единицы продукции и номенклатуры выпускаемых изделий.

В тех случаях, когда влияние операционных и внереализационных доходов и расходов на конечный финансовый результат является существенным, следует оценить причины их возникновения в отчетном периоде и вероятность появления в будущем.

Следует также иметь в виду, что динамика соотношения расходов и доходов в составе выручки от продаж продукции зависит не только от эффективности использования ресурсов, но и от применяемых на предприятии принципов ведения учета.

Исходя из принятой учетной политики предприятие имеет возможность увеличивать или уменьшать размер прибыли за счет выбора того или иного способа оценки активов и порядка их списания, установления срока использования и т. д.

К вопросам учетной политики, от которых зависит величина финансового результата деятельности предприятия, в первую очередь относятся:

• выбор метода начисления амортизации основных средств;

• выбор метода оценки материалов;

• установление срока полезного использования внеоборотныхактивов;

• выбор порядка отнесения на себестоимость проданной продукцииотдельных видов расходов (путем непосредственного их списания на себестоимость по мере совершения затрат или с предварительным зачислением в резерв предстоящих расходов);

• определение состава затрат, относимых непосредственно на себе-стоимость конкретного вида продукции;

• определение состава косвенных (накладных) расходов и метода ихраспределения и др.

Поскольку изменение учетной политики по любому из перечисленных пунктов окажет влияние на соотношение доходов и расходов, этот

принципиальный момент непременно должен учитываться в анализе рентабельности продаж.

Анализ структуры показателей по данным формы № 2 носит общий характер и может рассматриваться как начальный этап оценки изменений показателя рентабельности продаж. На следующем этапе анализа следует выявить влияние изменений в структуре продаж, а также рентабельности отдельных видов продукции (или видов деятельности) на рентабельность продаж организации в целом:

Анализ проводится в такой последовательности:

1. Исчисляют удельный вес каждого вида продукции (вида деятельности) в общем объеме продаж.

2. Рассчитывают значения рентабельности для отдельных видов продукции (видов деятельности). При этом используют показатель, рассчитываемый как отношение валовой прибыли по отдельному виду продукции (деятельности) к выручке от этого вида продукции (деятельности).

3. Определяют влияние рентабельности отдельных видов продукции(видов деятельности) на ее средний уровень для всей проданной продукции. Для этого значение рентабельности отдельных видов продукции (деятельности) умножают на долю продукции в общем объеме продаж. При этом рентабельность продаж определяется по формуле

где/?Г — рентабельность £-го вида продукции (деятельности); qi — доля г-го вида продукции (деятельности) в общем объеме продаж; п — количество видов выпускаемой продукции (видов деятельности).

где/?Г — рентабельность £-го вида продукции (деятельности); qi — доля г-го вида продукции (деятельности) в общем объеме продаж; п — количество видов выпускаемой продукции (видов деятельности).

Умножением разности между фактической и базовой величинами рентабельности отдельных видов продукции (деятельности) на их фактический удельный вес в объеме проданной продукции определяют влияние, связанное с изменением индивидуальной рентабельности выпускаемых видов продукции (видов деятельности); произведение базовой рентабельности f-ro вида продукции (деятельности) и разности между фактическим и плановым удельным весом характеризует влияние структурного фактора.

По данным годового отчета анализируемого предприятия можно видеть, что ОАО «Молоко» осуществляет три вида деятельности: производство продукции, оказание услуг, продажа товаров.

Исходные данные для анализа представлены в табл. 6.5.

Таблица 6.5 Сведения о рентабельности и структуре продаж

| Виды деятельности | Отчетный период | Прошлый период | ||||

| Валовая прибыль, тыс. руб. | Рентабельность продаж, % | Доля продаж в выручке | Валовая прибыль, тыс. руб. | Рентабельность продаж, % | Доля продаж в выручке | |

| А | ||||||

| 1. Продукция собственного производства | 1 695 831 | 27,73 | 0,84 | 863 494 | 21,31 | 0,87 |

| 2. Работы и услуги | 38,68 | 0,002 | 40,68 | 0,001 | ||

| 3. Товары | 31 694 | 3,24 | 0,14 | 15 871 | 2,93 | 0,12 |

| Всего | 1 732 925 | 24,38 | 1,0 | 881 124 | 19,16 | 1,0 |

Для обобщения результатов проведенных расчетов используется табл. 6.6.

Источник: cyberpedia.su

Основные обобщающие показатели эффективности деятельности организации: состав и порядок расчета.

Показатели эффективности использования трудовых ресурсов: состав и порядок расчета.

Показатели эффективности использования материальных ресурсов: состав и порядок расчета.

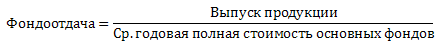

Показатели эффективности использования основных производственных фондов: состав и порядок расчета. Таблица 6.3

Использование основных фондов представлено показателями фондоотдачи, фондоемкости и фондовооруженности. Фондоотдача Эффективность использования основных фондов характеризует показатель фондоотдачи, рассчитываемый как отношение объема выпуска продукции за год (на уровне предприятия) к среднегодовой полной стоимости основных фондов. На уровне же отраслей в качестве показателя продукции используется выпуск или валовая добавленная стоимость, а на уровне экономики в целом — стоимость валового внутреннего продукта. Фондоотдача это объем выпущенной продукции деленный на среднюю сумму промышленно-производственных основных фондов по первоначальной стоимости. Рациональное использование основных производственных фондов необходимо для увеличения производства общественного продукта и национального дохода. Повышение уровня использования основных фондов позволяет увеличить размеры выпуска производства без дополнительных капитальных вложений и в более короткие сроки. Ускоряет темпы производства, уменьшает затраты на воспроизводство новых фондов и снижаетиздержки производства. Экономическим эффектом повышения уровня использования основных фондов является рост общественной производительности труда. Фондоотдача показывает, сколько продукции (или прибыли) получает организация с каждого рубля имеющихся у нее основных фондов. Определим способом абсолютных разниц влияние на объем продукции двух факторов, связанных с основными фондами:

- количественный (экстенсивный) фактор — сумма основных фондов;

- качественный (интенсивный) фактор — фондоотдача.

Источник: studfile.net

Обобщающие показатели эффективности оценки бизнеса

Внимание Скидка 50% на курсы! Спешите подать

заявку

Профессиональной переподготовки 30 курсов от 6900 руб.

Курсы для всех от 3000 руб. от 1500 руб.

Повышение квалификации 36 курсов от 1500 руб.

Лицензия №037267 от 17.03.2016 г.

выдана департаментом образования г. Москвы

Обобщающая комплексная оценка эффективности хозяйственной деятельности

Тема: Обобщающая комплексная оценка эффективности хозяйственной деятельности

- Теоретическая основа комплексной оценки хозяйственной деятельности.

- Интенсификация и эффективность использования производственных и финансовых ресурсов.

- Методы комплексной оценки эффективности хозяйственной деятельности.

- Степени использования производственных ресурсов

- Соблюдение договорной и платежной дисциплины

- Конъектуры на финансовых и товарных рынков.

- Оценка прибыли до налогообложения.

- Изучение состава и структуры финансовой прибыли предприятия.

- Оценка финансового состояния предприятия.

- Выявление причин и факторов влияющих на изменение финансового состояния предприятия.

- Укрепление финансовой устойчивости, платежеспособности и роста рентабельности.

- Анализ структуры капитала, в котором изучается ликвидность и платежеспособность предприятия.

- Анализ рентабельности капитала, то есть эффективности использования производственных и финансовых ресурсов.

- Структура активов

- Эффективность использования активов

- Управление запасами

- Соотношение собственного и заемного капитала

- Структура собственного капитала

- Структура заемного капитала

- Минимизация финансовых рисков

- Анализ рентабельности активов

- Анализ рентабельности собственного капитала

- Анализ рентабельности продаж

- Инструментом учета анализа и планирования

- Индикатором научно-технического состояния финансового объекта

- Критерием сравнительной оценки хозяйственной деятельности предприятий и их подразделений

- Показателем эффективности принятых ранее управленческих решений

- Основой выбора возможных вариантов развития производства в будущем

- Без расчета единого интегрального показателя (основаны на эвристических методах анализа.)

- Методы с расчетом единого интегрального показателя.

- Показатели рентабельности продаж (рентабельности продукции).

- Показатели рентабельности капитала.

- Рентабельности продаж

- Оборачиваемости активов

- Структуры капитала предприятия

- Рентабельности продаж

- Оборачиваемость заемных средств

- Коэффициент финансовой задолженности (плечо финансового рычага)

Источник: doc4web.ru