Рассмотрим на конкретных образцах как правильно заполнить платежное поручение по НДФЛ в 2019 году. Разберемся в нюансах заполнения наиболее важных реквизитов платежки по НДФЛ налоговыми агентами.

Платежки по НДФЛ обязаны оформлять налоговые агенты — юридические лица и индивидуальные предприниматели при уплате налога с доходов своего персонала и лиц, которым они производили выплаты по договорам ГПХ на выполнение работ и оказание услуг.

Внимание! Правильно заполнить сведения о доходах и отчитаться по ним в налоговую вам помогут следующие документы. Скачивайте бесплатно:

Вести учет зарплаты и кадров удобно в программе БухСофт. Она подходит для ИП, ООО, бюджетных учреждений, НКО, банков, страховых организаций и т.д. Программа включает в себя полный кадровый учет, табели, расчет зарплаты для любой системы, калькуляторы больничных и отпускных, выгрузку проводок в 1С, автоматическое формирование всей отчетности (ФСС, 2-НДФЛ, РСВ, персучет и т.д.) и многое другое.

Как перечислить ЕНП и оформить платежное поручение в 2023 году

Порядок заполнения платежного поручения по НДФЛ 2019

Как правильно заполнить платежное поручение по налогам в 2019 году определяют ЦБ РФ положением от 19.06.2012 № 383-П и Минфин приказом № 107н от 12 ноября 2013 года. Приказ содержит образец платежки, актуальный бланк и реквизиты, а также порядок их внесения.

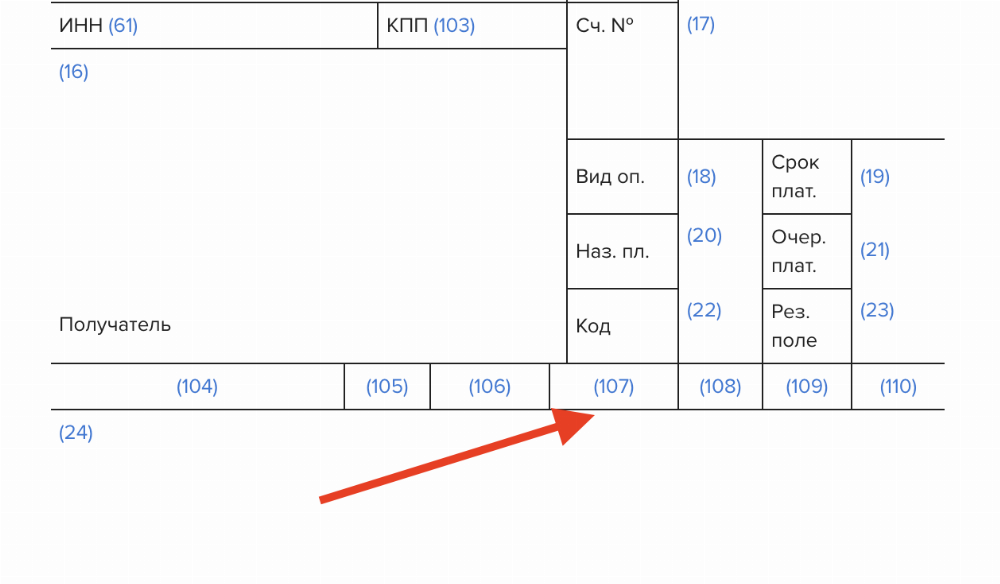

Поля платёжки по НДФЛ о получателе

Поля платежного поручения в 2019 году заполняйте без ошибок, чтобы деньги не попали в невыясненные платежи на счетах Федерального казначейства. Рассмотрим, самые важные поля платежки в части получателя.

Поле 21 “Очередность платежа”. Ставьте код “5”, если уплачиваете НДФЛ самостоятельно в обычном порядке. Когда заплатить НДФЛ требуют инспекторы — поставьте код “3”.

Поле 22 “УИН”. В нем проставьте ноль (“0”). Инспекторы сами идентифицируют перечисленную сумму посредством таких реквизитов, как КБК, КПП, ИНН, ОКТМО и др.

Поле 61 “ИНН получателя”. Здесь указывайте ИНН подразделения инспекции, в которой зарегистрирован головной офис компании или ее обособленное подразделение, которые производили выплаты физическим лицам.

С остальными кодами статусов платежного поручения вы можете ознакомиться в подробной статье “Статусы в платежном поручении в 2019 году”

Поле 103 “КПП получателя”. Здесь указывайте КПП подразделения инспекции, в которой зарегистрирован головной офис компании или ее обособленное подразделение, которые производили выплату.

Поле 104 “КБК” для налоговых агентов имеет следующие значения:

Таблица 1. КБК платежного поручения для уплаты НДФЛ

| Код | Вид платежа |

| 182 1 01 020 10 01 1000 110 | Перечисление налога |

| 182 1 01 020 10 01 2100 110 | Перечисление пени |

| 182 1 01 020 10 01 3000 110 | Перечисление штрафа |

Поле 106 “Основание платежа”. При перечислении налога в бюджет поставьте код “ТП”.

Поле 107 “Период уплаты НДФЛ”. В него впишите период, за который начислен налог. Например, при перечислении НДФЛ с заработной платы, больничных, отпускных выплат за август в сентябре указывают: МС.08.2019. Если платите штраф, то проставьте ноль “0”. ИП на ОСНО при уплате НДФЛ за 2019 год указывает ГД.00.2019.

Заполнение в платежке по НДФЛ сведений о плательщике

Особенности заполнения таких полей мы собрали в таблице:

Таблица. Реквизиты плательщика НДФЛ в платежном поручении

ИНН фирмы или ИП, производящих уплату в бюджет. Знаки 1 и 2 не должны иметь значение “0” одновременно.

Если перечисляет третье лицо, оно указывает ИНН фирмы или ИП, за которых осуществляет платеж

КПП фирмы или ИП, производящих уплату в бюджет. Знаки 1 и 2 не должны иметь значение “0” одновременно.

Если НДФЛ перечисляет третье лицо, оно указывает КПП фирмы или ИП, за которых осуществляет платеж

Если перечисляет третье лицо, оно указывает данные фирмы или ИП, за которых осуществляет платеж

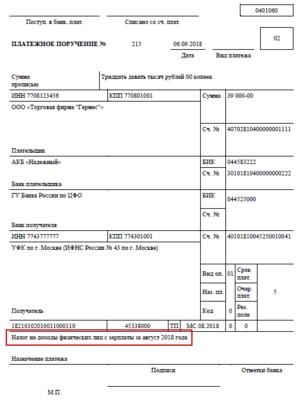

Образец заполнения платежного поручения по НДФЛ с зарплаты

По общему правилу, при выплате персоналу заработной платы днем, фактического получения дохода, считается последний день месяца, в котором начислялся такой вид выплат. Удерживают налог в день перечисления физлицам сумм зарплаты. Если это делают частями, то и налог уплачивают с каждой части.

С аванса налог по общему правилу не удерживают. Но произвести удержание нужно при выплате персоналу аванса в последний день месяца или в случае, если за текущий месяц физлица получали доход в натуральном виде либо имели материальную выгоду.

Заполнить платежку нужно в день выплаты заработной платы. Но не позже дня, следующего за днем такой выплаты. Образец заполнения платежного поручения:

Образец платежного поручения по НДФЛ в части уволенных работников

Налог с таких лиц удерживают в день выплаты им последнего заработка в и иных доходов, полученных в компании. Уплата НДФЛ и заполнение платежки производится в порядке, который есть в предыдущем разделе.

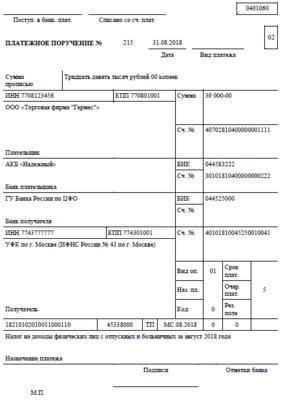

Образец платежки по НДФЛ с отпускных выплат и больничного

Заплатить в бюджет подоходный налог с отпускных выплат и больничных пособий нужно до конца месяца, в котором производились такие выплаты. Заполнить платежное поручение нужно датой осуществления выплаты. Но не позднее следующего за ней дня.

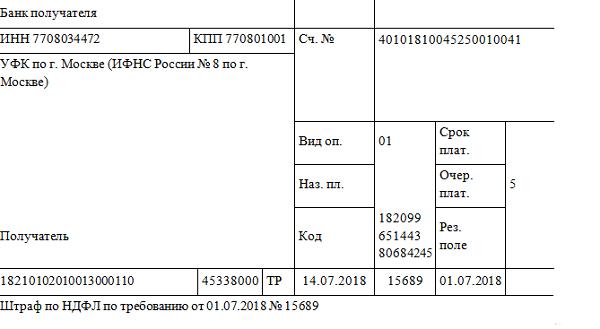

Платежное поручение по НДФЛ при уплате штрафов

Возможна ситуация, когда у фирмы или ИП при неперечислении налога или его просрочке образовались недоимка и пени или даже штраф.

Пени налоговые органы начислят в целом по организации. Инспекторы учтут дату выплаты персоналу дохода и дату фактического удержания налога.

Отметим: штраф инспекторы выпишут, если налог был неверно отражен в налоговой отчетности и при этом ошибка не была вовремя устранена (пост. КС РФ от 06.02.2018 № 6-П). Если же сумма показана в отчетности верно, то нужно просто погасить задолженность и заплатить в бюджет пени по просрочке. Уточненную декларацию при этом в ИФНС не представляют.

Но налог и пени по нему следует уплатить в бюджет до обнаружения недоимки инспекторами (пост. Президиума ВАС РФ от 18.03.2014 № 18290/13).

Оформление платежного поручения по НДФЛ в 2019 году ИП

ИП на ОСНО обязаны перечислить налог со своих доходов не позднее 15 июля следующего за налоговым периодом, по которому следует отчитаться.

Как исправить ошибку в платежном поручении

Наиболее распространенные ошибки, которые допускают в платежном поручении и порядок их исправления представлены в таблице ниже:

Но практика показывает, что некоторые бухгалтеры при уплате НДФЛ в данном поле указывают точную дату, когда они перечисляют налог (например, 05.07.2019, если перечислили НДФЛ 5 июля 2019 года). Однако с этим не согласны в Минфине. Налоговикам на местах это, видимо, тоже не нравится.

Другие бухгалтеры указывают просто месяц, в котором у физического лица возник доход (например, МС.06.2019).

Но как же правильно?

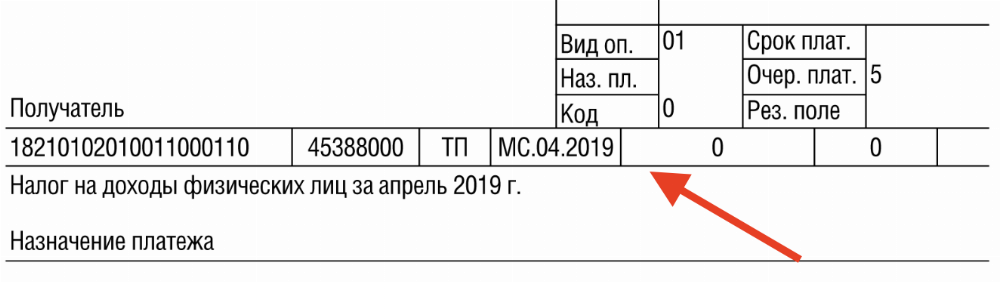

Минфин: новое разъяснение о поле 107

В поле 107 платежки по НДФЛ отражайте месяц, а не точную дату, когда перечисляете удержанный налог. Такие разъяснения приведены в письме Минфина от 11.06.2019 № 21-08-11/42596.

Следовательно: например, при перечислении НДФЛ с зарплаты за июнь надо записать МС.06.2019. Точную дату перечисления указывать не нужно.

Другой пример. Бухгалтер перечисляет НДФЛ за апрель 2019 года. Тогда поле 107 должно выглядеть так:

А если бухгалтер указывает точную дату?

Наш совет

Заполнение платежного поручения по налогам в 2021 году

Пожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.06.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н (ред. от 14.09.2020).

С 1 января 2021 года ФНС перешла на систему казначейского обслуживания платежей в бюджеты. Из-за этого изменились реквизиты для полей 13, 14, 15 и 17 платежного поручения. Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога.

Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2021 год».

Оформление платежных поручений на перечисление налога с 01.01.2021

По-новому следует заполнять два реквизита получателя средств (органа Федерального казначейства) в платежных поручениях по перечислению в бюджет:

- В поле 15 — номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета — ЕКС). До 01.01.2021 это поле оставляли пустым.

- в поле 17 — новый номер счета территориального органа Федерального казначейства (ТОФК), с 01.01.2021 рекомендовано, с 01.05.2021 — обязательно.

Введен новый КБК для перечисления налога с доходов работника или учредителя, если они в течение года превысили 5 млн рублей.

Приказом Минфина от 14.09.2020 № 199н с 01.01.2021 изменен порядок внесения сведений о физлице-налогоплательщике. При отсутствии ИНН и УИН достаточно внести серию и номер паспорта или СНИЛС. Это относится к физлицам без статуса ИП. Порядок, как заполнить платежное требование по НДФЛ ИП, не изменился — предприниматель указывает присвоенный ему ИНН.

Кроме того, с 01.10.2021 применяется обновленный перечень оснований платежа при погашении задолженности за прошедшие периоды.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно рассчитать и оплатить НДФЛ.

Правила заполнения

Платежное поручение разбито на поля, каждое из которых имеет номер. Уникальные номера закреплены в положении 383-П. Рассмотрим образец заполнения платежки и правила заполнения значений основных полей этого документа, которые чаще всего вызывают вопросы.

Направление денежных средств в бюджет

В 2021 году вовремя заполнить и сдать отчётность по НДФЛ недостаточно, если нужно, чтобы денежные средства на оплату подоходного налога были учтены в бюджете в соответствии с их назначением.

Для этого необходимо заполнить в ФНС платежное поручение согласно всем официальным требованиям. В противном случае организация и сам федеральное казначейство могут просто не увидеть перечисленных денежных средств. Тогда придется:

- уточнять все данные платежа;

- проверять реквизиты;

- искать допущенную ошибку.

Никто не говорит, что уплаченные суммы пропадут. Однако иногда юридическим лицам и ИП с персоналом в качестве подстраховки приходится заново перечислять необходимую сумму, чтобы избежать неприятностей с отношениях с ИФНС.

Таким образом, оплата НДФЛ в 2021 году платежным поручением, которое сформировано по определенному образцу, требует пристального внимания, чтобы не допустить ошибку. Приведем бланк платежного поручения, которое в 2021 году юридические лица могут применять в целях перечисления НДФЛ.

Форма платежного поручения по НДФЛ образца 2021 года не приобрела изменений.

Форма платежного поручения приведена в Приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Платежное поручение на уплату налога следует заполнять по Правилам, которые установлены в Приложениях № 1, № 2, № 5 к Приказу Минфина России от 12.11.2013 № 107н.

Заполнение платежки при оплате пеней

Рассмотрим образец платежки, как оплатить пени по НДФЛ в 2021 году при получении требования налогового органа. Порядок оформления документа отличается. Указываем другой КБК 182 1 0100 110. В поле 107 прописываем период, за который образовалась задолженность.

В поле № 22 проставьте значение УИН, которое указано в требовании. Если кода УИН нет, в поле поставьте 0. В поле № 106 поставьте «ТР» (что означает «требование»). В поле 24 используйте такую формулировку, чтобы пояснить, что назначение платежа при уплате НДФЛ (пеня) — не добровольное погашение обязательств, а исполнение требования ФНС:

Пени по НДФЛ на основании требования налогового органа от ______ № ___.

Ответственность за нарушение сроков уплаты налогов

Налоговики разделяют виды нарушений, за которые предусмотрены штрафные санкции. При оплате обязательств не в полном объеме или при отсутствии оплаты организации выпишут штраф в размере 20% от не поступившей суммы в соответствующий бюджет. Штраф выпишут на основании п. 1 ст. 122 НК РФ.

Если сотрудники ФНС обнаружат занижение базы для расчета платежа между взаимозависимыми компаниями, то штраф составит 40% от заниженной суммы налога, но не менее 30 000 рублей. Основание — п. 1 ст. 129.3 НК РФ.

Если организация забудет включить в налоговую базу доходы от подконтрольной иностранной фирмы, то оштрафуют на 20% от неучтенного налогового обязательства, но не менее 100 000 рублей (ст. 129.5 НК РФ).

За умышленное занижение доходов выпишут штраф по пункту 3 статьи 122 НК РФ — в размере 40% от неоплаченного налога.

Оштрафуют налогового агента за то, что тот не удержал и не перечислил налог в бюджет, например с дивидендов. Штраф выпишут на основании статьи 123 НК РФ — в размере 20% от суммы неудержанного налогового обязательства.

Коды бюджетной классификации (КБК)

| Наименование платежа | КБК |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Налог на доходы ИП «за себя» | 182 1 0100 110 |

| Платеж физлица (не ИП) | 182 1 0100 110 |

| Пени по НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Пени, которые платит ИП «за себя» | 182 1 0100 110 |

| Пени, которые платит физлицо (не ИП) | 182 1 0100 110 |

| Штрафы за неуплату НДФЛ налоговым агентом | 182 1 0100 110 |

| Штраф по НДФЛ (ИП «за себя») | 182 1 0100 110 |

| Штраф по НДФЛ физлица (не ИП) | 182 1 0100 110 |

Приказом Минфина от 12.10.2020 № 236н с 01.01.2021 введены новые коды бюджетной классификации. Они применяются для НДФЛ, рассчитанного по повышенной ставке 15%, с доходов, превышающих 5 млн рублей в год. Такой налог следует перечислять отдельно.

| Платеж | КБК |

| Налог на доходы физлиц по повышенной ставке 15% | 182 1 0100 110 |

| Пени по налогу по повышенной ставке 15% | 182 1 0100 110 |

| Штрафы по налогу по повышенной ставке 15% | 182 1 0100 110 |

Как зарплата облагается НДФЛ в 2021 году

Работодатель (в том числе, юридические лица) обязаны при выплате заработной платы исчислять с нее НДФЛ и выступать налоговым агентом, удерживая налог и перечисляя его в бюджет (п. 1 и п. 2 ст. 226 НК РФ). НДФЛ по общему правилу необходимо удержать при фактической выплате зарплаты работнику (п. 4 ст.

226 НК РФ).

Срок уплаты НДФЛ с зарплаты

Перечислить НДФЛ с зарплаты работника в бюджет нужно не позднее рабочего дня, следующего за днем ее выплаты (п. 6 ст. 6.1, п. 6 ст. 226 НК РФ).

Источник: astclub.ru

Платежное поручение на уплату НДФЛ с зарплаты: образец на 2021 год

Как выглядит образец платежного поручения по НДФЛ в 2021 году? Какие особенности уплаты подоходного налога с заработной платы? Как заполнять поля зарплатной платежки по НДФЛ? Приведем образец заполнения платежного поручения на оплату НДФЛ в 2021 году.

Также советуем вам ознакомиться со статьей: «Бланк платежного поручения».

Оформление платежных поручений на перечисление налога с 01.01.2021

По-новому следует заполнять два реквизита получателя средств (органа Федерального казначейства) в платежных поручениях по перечислению в бюджет:

- В поле 15 — номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета — ЕКС). До 01.01.2021 это поле оставляли пустым.

- в поле 17 — новый номер счета территориального органа Федерального казначейства (ТОФК), с 01.01.2021 рекомендовано, с 01.05.2021 — обязательно.

Введен новый КБК для перечисления налога с доходов работника или учредителя, если они в течение года превысили 5 млн рублей.

Приказом Минфина от 14.09.2020 № 199н с 01.01.2021 изменен порядок внесения сведений о физлице-налогоплательщике. При отсутствии ИНН и УИН достаточно внести серию и номер паспорта или СНИЛС. Это относится к физлицам без статуса ИП. Порядок, как заполнить платежное требование по НДФЛ ИП, не изменился — предприниматель указывает присвоенный ему ИНН.

Кроме того, с 01.10.2021 применяется обновленный перечень оснований платежа при погашении задолженности за прошедшие периоды.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно рассчитать и оплатить НДФЛ.

Пошаговая инструкция

15 октября заключен договор с физическим лицом Дроздовым О. В. на оказание услуг по ремонту помещения на сумму 30 000 руб. Вместе с документами Дроздов представил заявление на вычет по НДФЛ на первого ребенка до 18 лет.

16 ноября подписан акт оказания услуг, и выплачено вознаграждение работнику на банковский счет. Уплачен НДФЛ в бюджет.

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Договор ГПХ с физлицом на оказание услуг | |||||||

| 15 октября | — | — | — | Регистрация физлица в программе | Справочник Физические лица | ||

| — | — | — | Регистрация сотрудника в программе | Справочник Сотрудники | |||

| — | — | — | Регистрация договора ГПХ в программе | Договор подряда | |||

| Отражение в учете услуг по договору ГПХ | |||||||

| 16 ноября | 26 | 76.10 | 30 000 | 30 000 | 30 000 | Учет затрат на услуги | Начисление зарплаты |

| 76.10 | 68.01 | 3 536 | 3 536 | Удержание НДФЛ | |||

| 26 | 69.03.1 | 1 530 | 1 530 | Начисление взносов в ФФОМС | |||

| 26 | 69.02.7 | 6 600 | 6 600 | Начисление взносов в ПФР | |||

| Перечисление вознаграждения по договору ГПХ | |||||||

| 16 ноября | 76.10 | 51 | 26 464 | 26 464 | Перечисление оплаты подрядчику | Списание с расчетного счета — Перечисление сотруднику по договору подряда | |

| Уплата НДФЛ в бюджет | |||||||

| 16 ноября | 68.01 | 51 | 3 536 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

Правила заполнения

Платежное поручение разбито на поля, каждое из которых имеет номер. Уникальные номера закреплены в положении 383-П. Рассмотрим образец заполнения платежки и правила заполнения значений основных полей этого документа, которые чаще всего вызывают вопросы.

Когда перечислять НДФЛ

Чаще всего НДФЛ перечисляется налоговым агентом. Что касается срока осуществления платежа, то в настоящее время он должен быть произведен не позже 1-ого рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Например, доход выплачен и удержан НДФЛ 18.11.20ХХ, крайний срок уплаты налога — 19.11.20ХХ.

Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства. Например, выплата пособия и удержание с него НДФЛ — 18.11.20ХХ, срок перечисления налога в бюджет с 18.11.20ХХ по 30.11.20ХХ.

Как правильно отобразить сроки перечисления налога в форме 6-НДФЛ см. здесь.

Если НДФЛ рассчитывается и перечисляется непосредственно самим налогоплательщиком-физлицом или ИП, тогда крайним сроком уплаты налога является 15 июля года, следующего за налоговым периодом (п. 6 ст. 227, п. 4 ст. 228 НК РФ). ИП на ОСНО также перечисляет авансовые платежи. С 2021 года сроки следующие:

- за 1-й квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за девять месяцев — не позднее 25 октября.

Заполнение платежки при оплате пеней

Рассмотрим образец платежки, как оплатить пени по НДФЛ в 2021 году при получении требования налогового органа. Порядок оформления документа отличается. Указываем другой КБК 182 1 0100 110. В поле 107 прописываем период, за который образовалась задолженность.

В поле № 22 проставьте значение УИН, которое указано в требовании. Если кода УИН нет, в поле поставьте 0. В поле № 106 поставьте «ТР» (что означает «требование»). В поле 24 используйте такую формулировку, чтобы пояснить, что назначение платежа при уплате НДФЛ (пеня) — не добровольное погашение обязательств, а исполнение требования ФНС:

Пени по НДФЛ на основании требования налогового органа от ______ № ___.

Последние сроки оплаты налога на прибыль

Сроки и порядок уплаты указаны в Налоговом кодексе в статьях 287 и 289. Последняя дата зависит от способов исчисления авансов.

Если организация проводит ежемесячные расчеты, то последний срок — до 28-го числа месяца, следующего за отчетным.

Для квартальных — до 28-го числа месяца, следующего за отчетным кварталом.

Для итогового транша за год срок уплаты — до 28 марта года, следующего за отчетным.

Если последний срок выпадает на праздничный или выходной день, то обязательства выполняются в ближайший рабочий день. Такая особенность установлена п. 7 ст. 6.1 НК РФ.

Коды бюджетной классификации (КБК)

| Наименование платежа | КБК |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Налог на доходы ИП «за себя» | 182 1 0100 110 |

| Платеж физлица (не ИП) | 182 1 0100 110 |

| Пени по НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| Пени, которые платит ИП «за себя» | 182 1 0100 110 |

| Пени, которые платит физлицо (не ИП) | 182 1 0100 110 |

| Штрафы за неуплату НДФЛ налоговым агентом | 182 1 0100 110 |

| Штраф по НДФЛ (ИП «за себя») | 182 1 0100 110 |

| Штраф по НДФЛ физлица (не ИП) | 182 1 0100 110 |

Приказом Минфина от 12.10.2020 № 236н с 01.01.2021 введены новые коды бюджетной классификации. Они применяются для НДФЛ, рассчитанного по повышенной ставке 15%, с доходов, превышающих 5 млн рублей в год. Такой налог следует перечислять отдельно.

| Платеж | КБК |

| Налог на доходы физлиц по повышенной ставке 15% | 182 1 0100 110 |

| Пени по налогу по повышенной ставке 15% | 182 1 0100 110 |

| Штрафы по налогу по повышенной ставке 15% | 182 1 0100 110 |

Отражение в учете услуг по договору ГПХ

Нормативное регулирование

БУ. Стоимость работ (услуг) по договору ГПХ, в зависимости от характера и направления работ (услуг), формирует:

- расходы по обычным видам деятельности: например, оказание консультационных, бухгалтерских услуг (п. 5 ПБУ 10/99);

- стоимость внеоборотных активов: например, монтаж оборудования (п. 8 ПБУ 6/01);

- стоимость материально-производственных запасов: например, услуги доставки (п. 6 ПБУ 5/01);

- внереализационные расходы: например, услуги юриста по оформлению регистрационных документов, патентов (п. 11 ПБУ 10/99).

В нашем примере затраты по договору ГПХ на оказание услуг по косметическому ремонту помещения учитываются в составе расходов по обычным видам деятельности и признаются в момент подписания акта оказания услуг (п. 5, п. 16 ПБУ 10/99):

- Дт «Общехозяйственные расходы»;

- Кт 76.10 «Прочие расчеты с физическими лицами» (план счетов 1С).

Торговыми организациями для учета затрат на ремонт помещения используется счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

НУ. Стоимость вознаграждения работнику признается:

- не состоящему в штате и не являющемуся предпринимателем — в составе расходов на оплату труда (п. 21 ст. 255 НК РФ);

- состоящему в штате и не являющемуся предпринимателем — в составе прочих расходов (пп. 49 п. 1 ст. 264 НК РФ, Письмо Минфина от 21.09.2012 N 03-03-06/1/495)

Учет в 1С

Отразите начисление вознаграждения по договору ГПХ по окончании работ документом Начисление зарплаты (Зарплата и кадры — Начисление зарплаты — кнопка Создать).

По кнопке Заполнить начисление по ГПХ отражается автоматически.

Дата выплаты устанавливается как предполагаемая дата выплаты зарплаты, указанная в настройках (Зарплата и кадры — Порядок учета зарплаты). При необходимости исправьте вручную.

НДФЛ и страховые взносы рассчитываются автоматически.

Стандартные налоговые вычеты по НДФЛ предоставляются работнику за каждый месяц действия договора подряда (Письма Минфина от 07.04.2011 N 03-04-06/10-81, ФНС от 04.03.2009 N 3-5-03/233).

Проводки по документу

Документ формирует проводки:

- Дт Кт 76.10 — начисление вознаграждения по договору подряда;

- Дт 76.10 Кт 68.01 — удержание НДФЛ с вознаграждения;

- Дт Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт Кт 69.02.7 — начисление взносов в ПФР.

Вознаграждение за работы (услуги) по договору ГПХ — это объект обложения страховыми взносами на ОПС и ОМС, за исключением вознаграждений лицам, самостоятельно уплачивающим страховые взносы за себя (п. 2 ст. 420 НК РФ).

Страховыми взносами на ВНиМ выплаты по договорам ГПХ не облагаются (пп. 2 п. 3 ст. 422 НК РФ).

Страховыми взносами в НСиПЗ вознаграждение облагается, если это предусмотрено договором ГПХ (п. 1 ст. 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ).

Декларация по налогу на прибыль

В нашем примере вознаграждение Дроздова О. В. учитывается на счете «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

В декларации по налогу на прибыль затраты на заработную плату и начисленные на нее страховые взносы отразятся в косвенных расходах только после проведения операции Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца: PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего»: оплата труда;

- страховые взносы;

- страховые взносы.

Когда выплачивают отпускные

Срок выплаты отпускных – за три календарных дня до начала отпуска.

Дата начала отпуска фиксируется в графике отпусков или в заявлении работника. То есть, например, работнику, который уходит в отпуск с пятницы, отпускные надо выплатить во вторник. Если же день выплаты приходится на выходной или праздник, выдайте отпускные накануне (Письмо Роструда от 30.07.2014 № 1693-6-1).

Отпускные можно выдать вместе с зарплатой. Главное – не нарушить сроки выплаты. Например, срок выплаты зарплаты – 5 октября. Работнику, который уходит в отпуск 6 октября, 2 октября надо выплатить отпускные и можно перечислить зарплату. Работнику, который уходит в отпуск 9 октября, 5 октября можно выдать и зарплату, и отпускные.

Перечисление вознаграждения по договору ГПХ

Перечисление вознаграждение по договору ГПХ производится в соответствии с условиями договора. В нашем примере расчет с работником осуществляется после подписания акта об оказании услуг.

Шаг 1. По кнопке Выплатить в шапке документа Начисление зарплаты сформируйте комплект документов.

в нашем примере:

В документе Ведомость в банк установите переключатель:

- Автоматическая подстановка кода выплаты доходов в ведомости

- Памятка кодов для доходов, выплачиваемых физлицам

- Коды выплат по заработной плате в платежных документах

- Трудности применения кодов вида дохода в платежных документах

Шаг 2. Перечисление оплаты отразите документом Списание с расчетного счета вид операции Перечисление сотруднику по договору подряда, создав его на основании Ведомости в банк или из Платежного поручения (в разделе Банк и касса — Банковские выписки — кнопка Списание).

Обратите внимание на заполнение полей:

- Вид операции — Перечисление сотруднику по договору подряда;

- Сумма — вознаграждение по акту оказания услуг за минусом НДФЛ;

- Статья расходов — Оплата поставщикам (подрядчикам), предопределенная статья из справочника Статьи движения денежных средств: Вид движения — Оплата товаров, работ, услуг, сырья и иных оборотных активов.

- работы по договору ГПХ — оплата отражается по статье ДДС Оплата поставщикам (подрядчикам) по умолчанию;

- работы (услуги) по договору ГПХ направлены на создание ОС — оплата отражается по статье ДДС Приобретение, создание, модернизация и реконструкция внеоборотных активов (п. 10 ПБУ 23/2011).

Проводки по документу

Документ формирует проводку:

- Дт 76.10 Кт — оплата по договору ГПХ.

Нужно ли применять ККТ при выплате вознаграждения по договору ГПХ физическому лицу-не ИП?

Нет, применять ККТ в данном случае не требуется. Пробивать чек должна сторона, оказывающая услуги, в данном случае — физлицо. Но физлица, не являющиеся ИП, не обязаны применять ККТ (Письмо Минфина от 25.07.2018 N 03-01-15/52265). Подробнее Контролеры внесли ясность: ККТ при выплатах по договорам ГПХ, для подотчетников и др.

Основание платежа — 2-я особенность платежки на пени

2-е отличие платежки по пеням — основание платежа (поле 106). По текущим платежам мы ставим здесь ТП. По пеням же возможны следующие варианты:

- Мы самостоятельно посчитали пени и платим их добровольно. В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые.

- Уплата пеней по требованию ИФНС. В этом случае основание платежа будет иметь вид ТР.

- Перечисление пеней на основании акта проверки. Это основание платежа АП.

Все три вышеприведенных случая подробно рассмотрены в Готовом решении от КонсультантПлюс. К каждому из них приведены образцы заполнения платежки. Посмотреть их можно, получив пробный доступ к К+ бесплатно.

Подробнее о реквизитах платежки читайте в этой статье.

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai