Распределение чистой прибыли должно быть прописано в Уставе компании. Согласно первому пункту 43 статьи Налогового кодекса доход распределяется между владельцами долей организации или акций пропорционально вкладу в уставной капитал компании. Минимальный уставной капитал ООО составляет 10 тыс. руб.

Протокол о выплате дивидендов ООО – документ, который может заполняться как каждый квартал текущего года, так и один раз в год. Причем если это делается раз в 365 дней, то выплачиваются дивиденды под конец года, когда кончается налоговый период по налогу на прибыль.

Решение о выплате дивидендов ООО — образец и приказ

- УК полностью оплачен;

- выбывшему участнику выдана стоимость его доли;

- чистые активы превышают сумму УК и резервного фонда, и это соотношение сохранится после выдачи дивидендов;

- признаки банкротства отсутствуют и не возникнут как следствие выдачи дивидендов.

Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п. 1 ст. 28 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание.

Дивиденды в ООО как утвердить и оформить

Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст. 29 закона № 14-ФЗ):

Протокол о выплате дивидендов ооо образец 2022

Если по итогам финансового года, стоимость чистых активов стала меньше уставного капитала и резервного фонда (при наличии), в течение шести месяцев после окончания года необходимо принять меры по увеличению чистых активов (как минимум до размера уставного капитала) либо уменьшать уставный капитал или даже ликвидировать ООО.

В этом случае пособие выплачивается на ребенка до 16 лет. Выплаты могут продлиться до 18 лет, если ребенок не окончил учебное заведение. Для этого нужно обратить в органы соцзащиты по месту жительства и написать соответствующее заявление.

Прежде чем произведена выплата материальных средств, которые получены организацией, созывается собрание учредителей, где утверждается соответствующее решение и закрепляется в виде протокола. Голосование связано с принятием решения большинством голосов. Отличный порядок закрепляется в уставных бумагах.

Когда в организацию вступают новые участники, прежде чем производится деление прибыли. Тогда зачастую возникают спорные моменты относительно распределения финансов. Распределение прибыли подлежит в соответствии с долями участников в уставном капитале. Значения не имеет, когда они прибыли в компанию.

Здесь можно сравнивать разные режимы налогообложения. При общем режиме налогообложения ставка налога на прибыль составляет 20 % от прибыли, полученной компанией в целом от финансово-хозяйственной деятельности. Сравним это, например, со ставкой, предусмотренной для УСН с объектом налогообложения “Доходы минус расходы” . Общая ставка составляет 15 %. Цена дивидендов в первом и втором случае отличается, потому что для того, чтобы распределить дивиденды на общем режиме налогообложения нужно заплатить 20 % государству, а находясь на упрощенке — всего 15 %.

Вас может заинтересовать :: Льготы Ветеранам Военной Службы Во П Кове В 2022году

НДС возникает, если применяется общий режим налогообложения. Может возникнуть при выплате дивидендов на предприятии, которое в 2022 году продолжает применять ЕНВД, в зависимости от того, что передается. Если передаются товары, предназначенные для розничной продажи, то НДС не возникает, потому что такая передача попадает под определение розничной продажи, будет включаться в розничный товарооборот и будет включена в тот вид деятельности, который применяет предприятие на ЕНВД.

Сведения о полученных дивидендах; образец 2022

Устанавливается размер налога, который нужно переслать, и из дохода по результатам деятельности вычисляется налог. Остается чистая сумма, которая располагается в организации, а она имеет право по собственному усмотрению распоряжаться чистым доходом.

Налоговые расчеты за отчетный период представляются не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3 ст. 289 НК РФ). Налоговые расчеты по итогам налогового периода представляются не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ).

В случаях, когда последний день срока представления приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока представления считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Чистая прибыль — это часть прибыли организации, остающаяся в ее распоряжении после уплаты налогов, сборов, отчислений и других обязательных платежей в бюджет. Она является расчетной величиной и определяется на основе данных бухгалтерского баланса. Следовательно, она полностью зависит от бухгалтерской оценки различных статей активов и пассивов бухгалтерского баланса.

- место, дату и время проведения общего собрания;

- фамилии председателя и секретаря собрания;

- фамилии участников общества, принимающих участие в собрании, и их доли в уставном капитале;

- повестку дня;

- решения, принятые на собрании;

- если участнику выплачивается только часть чистой прибыли — ее размер и цели, на которые будет направлена оставшаяся часть прибыли (это может быть формирование резервов, развитие бизнеса, покрытие убытков прошлых лет и тп);

- срок, место и форму выплаты дивидендов (перечисление на банковский счет, выплата наличными, передача имущества).

- размер чистой прибыли и период, за который она образовалась.

Как учредителю вывести прибыль из ООО: дивиденды

— Вместо прибыли у компании убытки.

— Учредители оплатили уставный капитал не полностью.

— Учредитель вышел из организации, а ООО ещё не выплатила ему стоимость доли.

— Компания подходит под признаки банкротства или будет подходить после выплаты дивидендов. Признаки банкротства — организация больше трёх месяцев не платит по долгам сотрудникам, контрагентам или контролирующим органам.

Половину года ООО «Лютик» работало успешно, поэтому учредители получили дивиденды. Затем ушёл ключевой клиент, и вторая половина завершилась убытком. Учредители подвели итоги года, и выяснили, что прибыль нулевая. Раз нет основания выдавать дивиденды, значит, то, что учредители получили по итогам полугодия — по закону не дивиденды, а «иные выплаты». «Лютику» придётся заплатить страховые взносы с выплат учредителям, с которыми заключены трудовые или гражданско-правовые договоры, пересдать отчёты по страховым взносам, 2-НДФЛ и 6-НДФЛ.

Решение о выплате дивидендов ооо образец 2022

- полностью оплачен уставной капитал;

- компания не имеет признаком банкротства;

- к тому же эти признаки не могут возникнуть и после выплаты дивидендов (например, изъятие части прибыли не приведет к ситуации неисполнения обязательств перед партнерами по договору поставки);

- величина чистых активов в сумме больше, чем сумма уставного капитала, а также специального резервного фонда, причем даже после выплаты это соотношение останется в прежнем виде.

Вас может заинтересовать :: Куда Предоставить Алиментное Соглашение Чтобы Алименты Перечисляли Из Пенсии Мвд

Выплатить часть прибыли акционеру можно только в безналичном порядке. Издавать отдельный приказ о перечислении нет необходимости. Достаточно ранее перечисленных документов. Но если документооборотом организации он предусмотрен, то его составление не возбраняется.

- Чистая прибыль была занижена, т.е. после пересчета появилась дополнительная сумма прибыли. В таком случае проблем нет. По решению учредителей ее можно распределить на дивиденды или реинвестировать.

- Чистая прибыль была завышена, дивиденды переплачены. Ситуация решается просто. Переплата снизит чистую прибыль следующего периода. Следовательно, собственники распределят на дивиденды меньшею сумму.

Итоговая прибыль общества может быть направлена на покрытие убытков прошлых периодов, на увеличение уставного капитала или выплату дивидендов участникам. Для последнего случая Уставом общества определяется периодичность расчетов: раз в квартал, раз в полгода или раз в год. Разрешается и перечисление дивидендов из прибыли прошлых периодов.

Расчет и выплата дивидендов в 2022 году

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2022 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Протокол на выплату дивидендов образец 2022

Визировать печатью данный документ не обязательно, так как достаточно тех подписей, которые поставлены под документом. Но если в самих законодательных актах предприятия есть обязательное условие постановки печати на таком документе, то это следует осуществить.

- Шапка протокола о выплате дивидендов ООО.

- Общие сведения о проводимом мероприятии.

- Участники общего собрания.

- Повестка дня.

- Кто заслушал эту повестку.

- Предложение, сформулированное одним из участников (списком).

- Постановление, вынесенное общим собранием.

- Подписи участников.

- Информация о том, кто осуществлял подсчет голосов.

КАМАЗ готов выплатить дивиденды за 2022 год, решение за акционерами — гендиректор

«На последнем совете директоров вопрос (выплаты дивидендов — ред.) обсуждался. Мы ждём директивы на голосование на следующем совете директоров от «Ростеха», он основной мажоритарный акционер. Скажут акционеры, что надо платить — значит, мы это сделаем. Чистый денежный поток у нас в порядке, выплатить акционерам дивиденды мы в состоянии», — сказал он.

За 2022 и 2022 годы «Камаз» дивидендов не выплачивал. По итогам 2022 года компания направила на их выплату 749,66 миллиона рублей (24,85% чистой прибыли) из расчета 1,06 рубля на акцию. За 2022 год акционеры «Камаза» получили 297,036 миллиона рублей (по 42 копейки на акцию). По итогам 2022 и 2014 года дивиденды не выплачивались.

Вас может заинтересовать :: Положение О Ветеране Труда В Рязани

Добрый день Светлана. Меня зовут Татьяна, я не ЮЛЯ.

1.»Налоговые агенты уплачивают НДФЛ с дивидендов не позднее дня, следующего за днем выплаты или перечисления дивидендов (п. 4, 6 ст. 226 НК РФ)»- с этим все понятно вопроса не было.

2.»При уплате НДФЛ с дивидендов один раз в год реквизит «107» распоряжения о переводе денежных средств необходимо заполнить в формате «ГД.00.2022» при условии перечисления суммы налога не позднее дня, следующего за днем выплаты налогоплательщику дохода» — в Вашем пояснении распределяли прибыль 2022г? Сами дивиденды когда были начислены в 2022 или 2022г?

У меня вопрос в том, что у нас прибыль за 2022,2022гг была распределена на общем собрании учредителей в 2022г (есть протокол собрания учредителей с датами выплат дивидендов). На основании протокола дивиденды начислены и выплачены частями в 2022г. и перечислен НДФЛ своевременно, поэтому я не очень понимаю, если мы укажем в поле «107» ГП.00.2022г, то и начислены дивиденды в моем понимании они дб в 2022г., в нашем случае их начисление 2022г на основании протокола общего собрания учредителей. Как то странно получается, что начисление и выплата дивидендов в 2022г, а при перечислении НДФЛ укажем 2022г. У Налоговой инспекции не будет вопроса, а за что налог то перечислен за 2022г , долгов по 2022г нет.

Юлия, добрый день!

Налоговые агенты уплачивают НДФЛ с дивидендов не позднее дня, следующего за днем выплаты или перечисления дивидендов (п. 4, 6 ст. 226 НК РФ);

При уплате НДФЛ с дивидендов один раз в год реквизит «107» распоряжения о переводе денежных средств необходимо заполнить в формате «ГД.00.2022» при условии перечисления суммы налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

При уплате НДФЛ с дивидендов раз в квартал реквизит «107» распоряжения о переводе денежных средств необходимо заполнить в формате «КВ.03.2022 при условии перечисления суммы налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

При уплате НДФЛ с дивидендов ежемесячно реквизит «107» распоряжения о переводе денежных средств необходимо заполнить в формате «МС.08.2022» при условии перечисления суммы налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Также в 2022 году Полиметалл заплатит дивиденды по итогам 1 полугодия 2022 года. Доходность этой выплаты будет зависеть от прибылей компании в этом году. Но, учитывая, что цена золота упала до 1776 долларов за унцию, а себестоимость добычи золота в очередной раз увеличится, я не думаю, что дивиденды будут такие же большие. Например, аналитики компании Доход прогнозируют дивиденды на уровне 44,88 рубля на акцию.

Полиметалл работает в Свердловской и Магаданской областях, на Дальнем Востоке, в Якутии, Камчатке, а также в Казахстане (два месторождения – Кызыл и Варваринское). Всего в активе Полиметалла 7 рудников, самый крупный – Амурский. В 2022 году Полиметалл также выкупил 4-ое по величине месторождения в России – Нежданинское (запасы – 12,4 унций золота), и сейчас ведет активное его освоение.

Источник: gkmol.ru

Решение учредителей ООО о выплате дивидендов образец

Полученную прибыль компания вправе отправить на выплату дивидендов, которые начисляются в пользу учредителей. Для этого оформляется соответствующее решение, образец которого для разных случаев можно найти ниже.

Мнение эксперта

Чадова Светлана

Ведущий специалист по кадрам, юрист консультант по трудовому законодательству, эксперт сайта

Ранее мы рассказывали о том ка правильно оформляется протокол совещаний, образец документа вы можете посмотреть тут.

- Законодательная база: что такое дивиденд

- Образец решения учредителей

- Если учредитель – единственное лицо

- Нужно ли заверять решение у нотариуса

- Пошаговая процедура по оформлению решения

- Поделиться ссылкой:

Законодательная база: что такое дивиденд

При выплате дивидендов учредителям следует исходить из того, что такое решение не приведет к возникновению дефолта по отдельным обязательствам, а также наступлению иных признаков банкротства. Важно понимать, что дивиденд – это часть прибыли, которая останется после оплаты налогов, взносов и других обязательных платежей. К тому же сумма должна превышать вклад каждого отдельного учредителя в уставной капитал ООО.

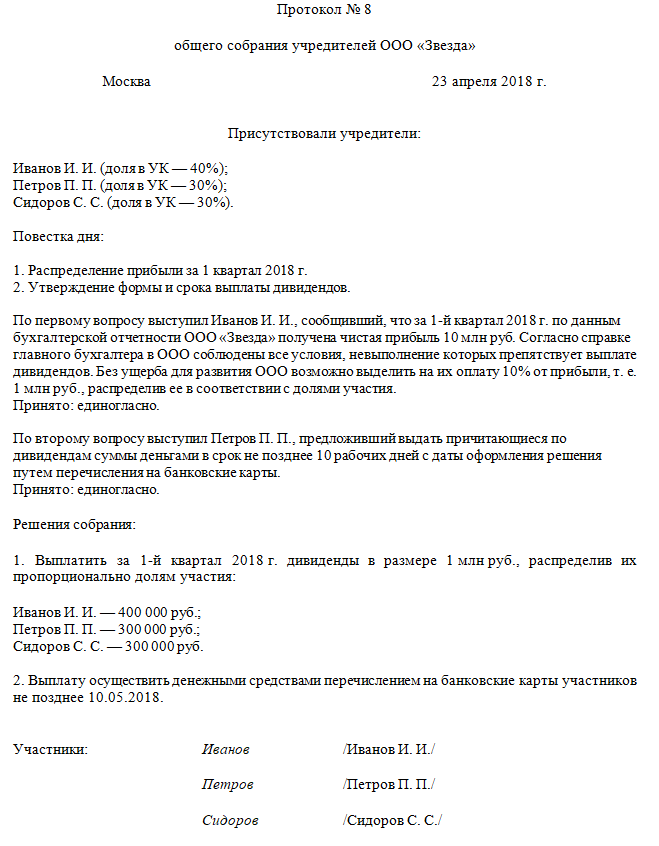

Образец решения учредителей

Для принятия решения о выплате дивидендов учредители ООО должны организовать работу собрания. Решение оформляется в письменном виде: его протокол получает свой номер (обычно нумерация сквозная) и содержит такие данные:

- Название компании (в полном варианте, без сокращений).

- Место и дата его проведения.

- Фамилия, инициалы учредителей, их доля в уставном капитале, выраженная в процентах.

- План собрания (повестка дня с перечислением тем по пунктам).

- Формулировка решений по каждому пункту. По дивидендам нужно указать конкретную сумму и ФИО получателя.

- Также следует прописать способ (наличными, переводом на банковский счет, на карту) и крайний срок выплаты.

- В конце документа все участники ставят свои подписи и расшифровки подписей (фамилия, инициалы).

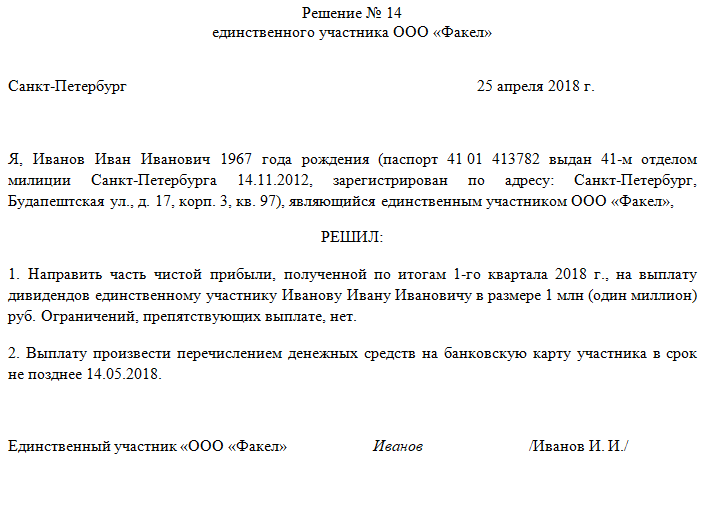

Если учредитель – единственное лицо

Если учредителем компании является одно лицо, он не может проводить совещание, поэтом у вправе принять единоличное решение о выплате дивидендов. Документ оформляется по точно таким же правилам, однако вместо списка учредителей указываются данные единственного участника.

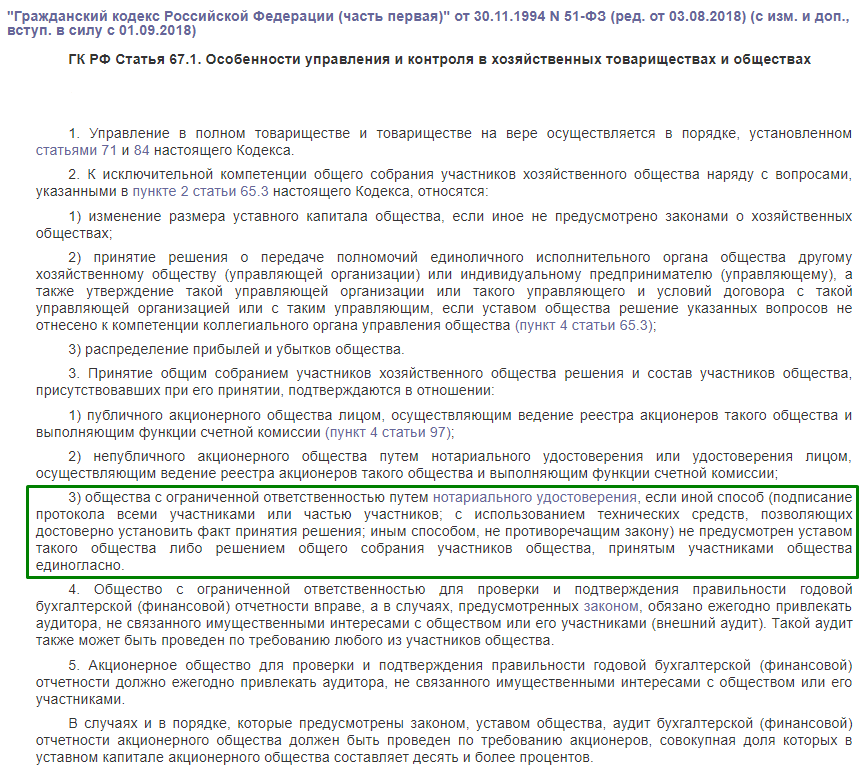

Нужно ли заверять решение у нотариуса

Достоверность принятого решения, а также составленного протокола фиксируется различными способами – например, с помощью видеозаписи, свидетельских показаний самих участников и иных лиц и т.п. Однако обязанность нотариального заверения этого документа напрямую в законодательстве не прописана.

В данном случае членам собрания следует руководствоваться Уставом ООО. Если в документе указана необходимость нотариального заверения, значит, эта процедура обязательна; в противном случае достаточно поставить подписи участников, а также печать организации.

Пошаговая процедура по оформлению решения

Решение принимается на собрании учредителей, на котором они должны присутствовать лично. При этом законодательство предъявляет ряд требований и к организации как к юридическому лицу:

- полностью оплачен уставной капитал;

- компания не имеет признаком банкротства;

- к тому же эти признаки не могут возникнуть и после выплаты дивидендов (например, изъятие части прибыли не приведет к ситуации неисполнения обязательств перед партнерами по договору поставки);

- величина чистых активов в сумме больше, чем сумма уставного капитала, а также специального резервного фонда, причем даже после выплаты это соотношение останется в прежнем виде.

Соблюдение этих требований дает учредителям право на выплату дивидендов. В противном случае (например, при наличии признаков банкротства) процедуру могут признать незаконной, а часть средств удержать в судебном порядке.

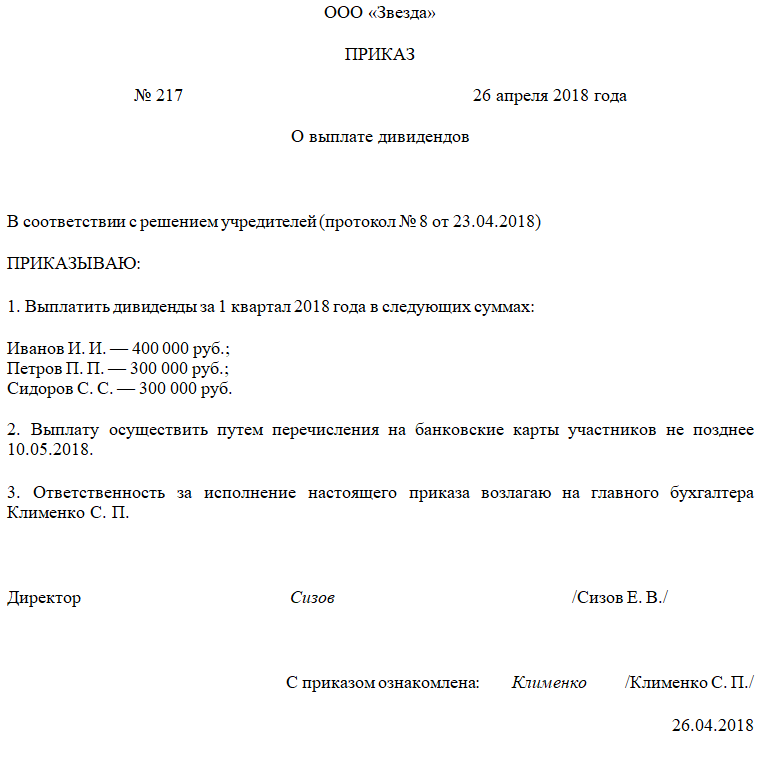

Решение принимается на собрании, после чего составляется не только протокол, но и приказ. Его структура стандартная для подобных документов:

- название;

- дата и место издания;

- основание для приказа (протокол с решением собрания);

- суть приказа – выплата дивидендов;

- ответственный за исполнение приказа (обычно главный бухгалтер);

- подпись, расшифровка подписи (фамилия, инициалы) директора;

- отметка об ознакомлении с приказом главного бухгалтера.

Таким образом, решение о выплате дивидендов может быть принято только на собрании учредителей. Оно оформляется в виде протокола, на основании которого составляется приказ директора. Руководитель обязан подчиниться решению учредителей, а также проконтролировать выполнение приказа ответственным лицом (главным бухгалтером).

Источник: 2ann.ru

Протокол собрания акционеров о выплате дивидендов образец

Доброго дня. Если кто не знает Вам советует и консультирует — Стефания Волна. Рассказываю свой опыт и знания в юриспруденции, которого в совокупности больше 15 лет, это дает возможность дать правильные ответы, на то, что может необходимо в различных ситуациях и сейчас рассмотрим — Начисление и выплата дивидендов учредителям, проводки. Если в Вашем конкретном случае потребуется мгновенный ответ в своем городе или же онлайн, то, конечно же, лучше получить помощью на сайте. Или еще проще спросить в комментариях у постоянных читателей, которые ранее сталкивались с таким же вопросом.

Аttention please, данные могут быть неактуальными в момент прочтения, законы очень быстро обновляются и дополняются, поэтому ждем Вашей подписки на нас в соц. сетях, чтобы Вы были в курсе всех обновлений.

Чтобы отразить выплату дивидендов в ООО, рекомендуется использовать отдельный расчет с учредителями по выплате дивидендов (субсчет 75-2) и счет о расчете по оплате труда персоналу (счет 70).

Бухгалтерский отчет

Дивиденды – это часть от чистого дохода акционерного общества или другого хозяйствующего субъекта.

Они распределяются равномерно между всеми акционерами или владельцами. Сумма начислений зависит от количества участников и видов доли или акции, которыми они владеют. Также см. Срок выплаты дивидендов.

Процедура выплаты дивидендов

По итогам 2022 года, ООО «Кентавр» получило 300 тысяч рублей прибыли. 25 апреля, согласно собранию всех учредителей, было принято решение о направлении этой суммы на выплату дивидендов.

Весь капитал общества рекомендуется разделять на 100 обыкновенных акций. Из них 54 акции принадлежат директору «Кентавра», А.В. Иванову, а 46 акций – гражданину Нидерландов С. Анкершмит (который не является сотрудником ООО).

Выплата дивидендов в денежной форме физическим лицам, права которых на акции учитываются в реестре акционеров Общества, осуществляется путем перечисления денежных средств на их банковские счета, реквизиты которых имеются у регистратора Общества, либо при отсутствии сведений о банковских счетах путем почтового перевода денежных средств, а иным лицам, права которых на акции учитываются в реестре акционеров Общества, путем перечисления денежных средств на их банковские счета.

Лица, которые имеют право на получение дивидендов и права которых на акции учитываются у номинального держателя акций, получают дивиденды в денежной форме в порядке, установленном законодательством Российской Федерации о ценных бумагах.

ГАРАНТ:

Решили: по результатам [ первого квартала, полугодия, девяти месяцев ] [ значение ] года выплатить дивиденды по размещенным [ категория (тип) ] акциям в размере [ сумма цифрами и прописью ] рублей, что составляет [ сумма цифрами и прописью ] рублей на одну [ категория (тип) ] акцию.

Если в обозначенный срок прибыль участникам не перечисляется, то они могут направить обращение в организацию для напоминания и требования выплаты прибыли. Если же и тогда дивиденды не выплачиваются, то собственники вправе направить ходатайство в суд.

- Шапка — верхняя часть документа содержит полное название компании, в которой собираются акционеры, номер, место составления протокола прописывается слева, справа — дата.

- Вводная часть — указывается время начала и окончания заседания, место проведения, количество присутствующих человек, все ли из них являются полноправными участниками.

- Перечисление участников — записывается подробная информация о каждом акционере: имя, фамилия и отчество полностью, реквизиты паспорта, место регистрации, доля уставного капитала.

- Повестка дня, предложение, постановление — данные в этих пунктах могут повторяться, но они должны быть достоверными. Предложение могут поступать от одного или нескольких участников, где прописывается от кого именно поступило предложение (ФИО) и текст самого высказывания. Они, как правило, состоят минимум из 2-х пунктов: в первом фиксируется распределение прибыли между владельцами долей, во втором — способ выплаты дивидендов и срок их перечисления.

Рекомендуем прочесть: Сроки Мат Капитала При Покупке Квартиры 2022

Как составить правильно?

- закон №208-ФЗ от 26.12.1995 г. и №14-ФЗ от 08.02.1998 г. регламентируют подготовку и подписание протокола собрания;

- Федеральный закон №14-ФЗ определяет периодичность выплат: раз в квартал, полугодие, год;

- Налоговый кодекс определяет обязанность фирм самостоятельно подсчитывать суммы налога и перечислять их в бюджет;

- письма Министерства финансов указывают срок перечисления налогов.

Налоги на выплату дивидендов зависят от режима налогообложения. У общего режима ставка налога 20% от общей суммы прибыли. У упрощенцев ставка меньше и зависит от базы. Выплата дивидендов на УСН «Доходы минус расходы» облагается по ставке 15 %, только «Доходы» — всего 6 %. То есть, цена распределения прибыли на УСН меньше, так как ставка налога к уплате ниже. При выплате дивидендов при УСН нужно отдать бюджету 6 % или 15 %, а при ОСНО — все 20 %.

Выгоднее выплачивать дивиденды в ООО на УСН или ЕНВД. Но помните, что в отличие от ОСНО, эти режимы имеют ограничения. Например, у УСН есть лимит по годовой выручки — 150 млн рублей. Соответственно ограничен и размер чистой прибыли к распределению, так как прибыль не может быть больше выручки.

Взносы по дивидендам в ПФР, ОМС и ФСС

Дивиденды никак не связаны с трудовыми отношениями. Нельзя их отнести и к оказанию услуг, подряду и так далее. Выплата дивидендов — это распределение прибыли, часть которой акционер или собственник получить вне зависимости от своих трудовых результатов. Он может вообще не работать в компании.

И даже если участвует в распределении прибыли сотрудник, а чаще всего это топ-менеджеры, с его зарплаты взносы уплачиваются, а с дивидендов — нет. Он получает деньги не за свои результаты, а за результаты работы всей компании, так как прибыль была в распоряжении фирмы, и она результат работы все организации.

При перечислении части прибыли участнику оформляется платежное поручение в общем порядке. Указывается получатель перевода денежных средств, его банковские реквизиты. Необходимо правильно прописать назначение платежа при выплате дивидендов учредителю для того, чтобы перевод мог быть однозначно квалифицирован банком и контролирующими органами. Например, так:

Выплаты дивидендов по акциям в 2022 году

Во исполнение решения генеральный директор может издать Приказ о перечислении, который станет распоряжением главному бухгалтеру произвести перечисление. Но это не является обязательным, его не запрашивают контролирующие органы. В принципе, для перечисления достаточно решения единственного собственника.

Решение учредителя о выплате дивидендов, образец

Решение о переводе участникам части прибыли влияет на строку 1370 «Нераспределенная прибыль» бухгалтерского баланса. При принятии решения о распределении чистого финансового результата сумма, отраженная в ней, уменьшается.

Правом получить прибыль обладают участники компании с момента, когда они на общем собрании приняли решение о распределении полученной компанией прибыли (п. 1 ст. 8, ст. 28 закона «Об обществах с ограниченной ответственностью» от 8.02.1998 № 14-ФЗ).

Протокол общего собрания участников о выплате дивидендов

- как выплачивать дивиденды учредителям ООО — имуществом или денежными средствами;

- какая часть полученной компанией распределяется;

- как прибыль будет поделена между всеми учредителями компании;

- в какой срок должен быть произведен расчет с учредителями.

Порядок принятия решения о выплате дивидендов, если участник один

Итак, решение учредителей распределить прибыль, полученную от хозяйственной деятельности компании, оформляется протоколом либо решением единственного участника ООО. Этот документ отражает все вопросы, касающиеся распределения прибыли компании и порядка выплаты дивидендов ее участникам.

- руководитель предприятия, которое должно выплатить указанные в протоколе средства;

- те работники компании, которых эти выплаты касаются непосредственно;

- исполнитель данного решения, т. е. главный бухгалтер.

Рекомендуем прочесть: Стоимость Метро В Москве Для Детей

Если же прибыль получена, решение о выплатах принято, то нужно ее произвести. И в данном случае какого-то особого документа, который должен быть предусмотрен в таком случае, нет. Поэтому можно использовать следующее:

Образец платежного поручения о перечислении

После того как все формальности соблюдены и принято решение, по итогам года (или квартала) распределить прибыль между основателями, руководитель компании составляет соответствующий приказ для бухгалтерии. Образец протокола собрания приведен ниже.

При этом удерживать НДФЛ или налог на прибыль обязана компания — источник выплаты дохода, которая считается налоговым агентом. В случае с выплатой дивидендов в виде имущества часто возникает нестандартная ситуация, когда физически отсутствует возможность для удержания налога. Организации в этом случае обязаны подать сведения о невозможности удержать НДФЛ по форме справки 2-НДФЛ на учредителей-граждан с признаком «2», если они не получают еще каких-либо выплат в данной компании. Также они обязаны направить такие справки самим учредителям. Если же учредитель, которому выдали дивиденды имуществом, получает еще какие-либо доходы в этой фирме (например, зарплату), то сумму НДФЛ по дивидендам ООО или АО имеет право удержать с этих выплат.

Похожие публикации

Любые выплаченные дивиденды считаются доходом и должны облагаться соответствующими налогами. Если учредитель — гражданин, то с него удерживают НДФЛ по ставке 13% для резидентов и 15% в случае если он обладает статусом нерезидента. Для учредителей — юридических лиц возникает обязанность уплаты налога на прибыль с дивидендов, причем даже тех, кто находится на спецрежимах: по ставке 0%, если их доля участия в компании, выплачивающей дивиденды более 50% (при непрерывном владении долей в течение года), в остальных случаях — по ставке 13% для российских фирм и 15% для иностранных.

reshenie_o_vyplate_div >

Если оформляется передача недвижимости, к протоколу в обязательном порядке составляется акт приема-передачи и проводится государственная регистрация права собственности. При передаче транспортных средств также следует составить акт приема-передачи и провести переоформление в органах ГИБДД.

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Периодичность начисления дивидендов

Протокол собрания учредителей о выплате дивидендов: После того как все формальности соблюдены и принято решение, по итогам года (или квартала) распределить прибыль между основателями, руководитель компании составляет соответствующий приказ для бухгалтерии. Образец протокола собрания приведен ниже.

Когда можно оформлять

Полученную прибыль компания вправе отправить на выплату дивидендов, которые начисляются в пользу учредителей. Для этого оформляется соответствующее решение, образец которого для разных случаев можно найти ниже.

Отметим, что при составлении протокола общего собрания о выплате дивидендов АО нужно указать все обязательные реквизиты, перечисленные в пункте 2 статьи 63 Федерального закона от 26.12.1995 № 208-ФЗ. Такой документ должен быть составлен в двух экземплярах.

Чтобы участники общества смогли получить дивиденды, нужен протокол общего собрания о выплате дивидендов: образец 2022. Без этого документа распорядиться денежными средствами, потенциально принадлежащими собственникам, не получится. Все о документе расскажем в статье.

Оформляем документ

Любая предпринимательская деятельность затевается ради прибыли. Если бизнес ведется в коллективной форме, то есть создано коммерческое общество, то все собственники (участники или акционеры) должны принять общее решение о судьбе прибыли.

Рекомендуем прочесть: Пристройка к жилому дому градостроительный кодекс

Я, _______________, гражданин Республики Казахстан, удостоверение личности № ____________ выдано ___________________ МЮ РК, являясь единственным учредителем Товарищества с ограниченной ответственностью «», принимаю

Последние материалы:

Читайте начало: Выплата дивидендов в ООО. Образец протокола общего собрания участников общества, если количество участников более одного Протокол № ХХ общего собрания участников Общества с ограниченной ответственностью “НАША ФИРМА” г.Москва 28 апреля 2022 года Присутствовали: участники Общества: Иванов И.И. (дата рождения, паспортные данные, адрес регистрации; доля в уставном капитале — 60%), Петров П.П. (дата рождения, паспортные данные, адрес регистрации; доля в уставном капитале — 40%), генеральный директор Сидоров С.С. Собрание имеет кворум 100%. Повестка дня: 1. Признание обоснованности расходов, произведенных в 2022 году за счет чистой прибыли (не подлежащих учету в целях налогообложения прибыли). 2. Признание обоснованности формирования фондов в 2022 году.

Следующие:

2. Распределение прибыли (за исключением прибыли, распределенной в качестве дивидендов по результатам первого квартала, полугодия, девяти месяцев финансового года) и убытков Общества по результатам ________ года. О размере, порядке и сроках выплаты дивидендов по результатам _______ года.

Правом получить прибыль обладают участники компании с момента, когда они на общем собрании приняли решение о распределении полученной компанией прибыли (п. 1 ст. 8, ст. 28 закона «Об обществах с ограниченной ответственностью» от 8.02.1998 № 14-ФЗ).

Протокол общего собрания участников о выплате дивидендов

- как выплачивать дивиденды учредителям ООО — имуществом или денежными средствами;

- какая часть полученной компанией распределяется;

- как прибыль будет поделена между всеми учредителями компании;

- в какой срок должен быть произведен расчет с учредителями.

Порядок принятия решения о выплате дивидендов, если участник один

Итак, решение учредителей распределить прибыль, полученную от хозяйственной деятельности компании, оформляется протоколом либо решением единственного участника ООО. Этот документ отражает все вопросы, касающиеся распределения прибыли компании и порядка выплаты дивидендов ее участникам.

» » » » 07.08.2022 Любое коммерческое предприятие создается для получения дохода своими владельцами. Но для получения прибыли требуется надлежащее оформление протокола о выплате причитающихся сумм участникам общества в соответствии с нормами закона.

ООО Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц. сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели > > 07 января 2022 Решение о выплате дивидендов ООО — образец его будет приведен в нашей статье.

Протокол О Выплате Дивидендов Ооо Образец 2022 — Юридические Советы

Начисление и выплаты дивидендов учредителю можно проводить не чаще 1 раза в квартал. Экономисты советуют начислять дивиденды раз в год, т.к. только тогда можно точно определить сумму прибыли и выплат Если сумма начисленных дивидендов окажется выше чистой прибыли, то эта выплата будет рассматриваться как вознаграждение физическому лицу.

- нет единой формы этого документа, он составляется произвольно с обязательным обозначением доли выплат, каждого учредителя или акционера;

- если же в компании есть определенная форма, по которой заполняются подобные документы, то надо следовать именно ей.

Кто подписывает приказ?

Не получит он ее в том, случае, если по итогам года предприятие будет объявлено банкротам или же просто не принесет никакого дохода, а просто окупит само себя, с обязательной выплатой всех необходимых налогов и зарплат, а также иных обязательств.

Образец платежного поручения о перечислении

Если же прибыль получена, решение о выплатах принято, то нужно ее произвести. И в данном случае какого-то особого документа, который должен быть предусмотрен в таком случае, нет. Поэтому можно использовать следующее:

Источник: lawyer32.ru