Согласие на обработку персональных данных

Пользователь, используя возможности сервиса My-Forms.ru, а также регистрируясь в нем, обязуется принять Согласие на обработку персональных данных (далее – Согласие).

- Настоящим я принимаю решение о предоставлении моих персональных данных и даю согласие на их обработку свободно, своей волей и в своем интересе

- Перечень персональных данных, на обработку которых предоставляется согласие, входит в перечень заполняемых полей в генерируемых формах, а также в форме регистрации.

- В случае предоставления персональных данных третьих лиц, я подтверждаю, что мною получено согласие третьих лиц, в интересах которых я действую, на обработку их персональных данных, в том числе: сбор, систематизация, накопление, хранение, уточнение (обновление или изменение), использование, распространение (в том числе, передача), обезличивание, блокирование, уничтожение, а также осуществление любых иных действий с персональными данными в соответствии с действующим законодательством.

- Согласие на обработку персональных данных дается мною в целях использования сервиса, предоставляемого сайтом My-Forms.ru.

- Я выражаю свое согласие на осуществление со всеми указанными персональными данными следующих действий: сбор, систематизация, накопление, хранение, обезличивание, блокирование, уничтожение, а также осуществление любых иных действий с персональными данными в соответствии с действующим законодательством. Обработка данных может осуществляться с использованием средств автоматизации, так и без их использования (при неавтоматической обработке). При обработке персональных данных администрация сервиса My-Forms.ru не ограничена в применении способов их обработки.

- Настоящим я признаю и подтверждаю, что в случае необходимости администрация сервиса My-Forms.ru вправе предоставлять мои персональные данные правоохранительным органам и иным официальным организациям, если это необходимо для предотвращения нарушения законодательства, либо для устранения последствий такого нарушения.

- Я осознаю, регистрация на сайте после заполнения форм с моими персональными данными, а также заполнения форм для создания документов онлайн, означает мое письменное согласие с вышеуказанными условиями.

- Настоящее согласие действует в течение неопределенного срока. Действие согласия прекращается после удаления аккаунта Пользователя после его непосредственного запроса.

- Подтверждаю, что ознакомлен(а) с положениями Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных», права и обязанности в области защиты персональных данных мне известны.

Источник: my-forms.ru

Как выставить счет на оплату

Счета на оплату не относятся к первичной бухгалтерии, и не отображаются в финансовой отчётности. При этом документ играет первостепенную роль в правовых отношениях между контрагентами. В частности, такие счета уведомляют о необходимости внесения стоимости товара и фиксируют цену покупки. Попробуем разобраться, как и при каких обстоятельствах оформляется этот документ.

Счет на оплату — документ рекомендательный, а не обязательный. Его главная цель — зафиксировать обязанность возмещения средств за взятый товар, и величину требующегося платежа.

Установленного регламента написания не существует. При оформлении показывается информация о товаре и участниках договоренности. В частных случаях дополнительно отмечается временной отрезок, в течение которого обязательство нужно исполнить.

Независимо от ситуации, документ должен отображать следующую информацию:

- Сведения о продавце: полное наименование, юридический адрес, КПП и ИНН;

- Сведения о покупателе: аналогично предыдущему пункту;

- Список товаров или оказанных услуг, с указанием их окончательной стоимости;

- Итоговая сумма к оплате;

- Реквизиты для зачисления денежных средств;

- Дата составления документа.

Как оформляется счет на оплату

Он выставляется продавцом. Оплачивать — обязанность покупателя, или его представителя.

Оформляется как до, так и после покупки товара или услуги — все будет зависеть от договоренностей между участниками. Заполненный образец передается заказчику.

Кто выписывает счёта на оплату

Подготовкой занимается бухгалтер. Затем формуляр передается директору компании для визирования.

Делается в двух копиях: по одной на каждого участника. Отпечатывается на обычной бумаге, или на фирменном бланке предприятия (такой вариант лучше, поскольку избавляет от необходимости каждый раз писать данные фирмы). Исправления не допускаются.

Когда нужно выставлять

Если между участниками существует соглашение о сотрудничестве, то в тексте обычно прописываются условия поставок и оплаты.

Когда стороны работают совместно только периодически, а размеры и стоимость поставок отличаются, то каждая операция отображается отдельно. Контракт заключается позже, в его тексте прописываются только общие положения. Такое случается, если доставка требуется срочно.

В той ситуации, когда покупателю требуется только разовое приобретение товара, то договор между компаниями не заключается — в нем просто нет надобности. Счет за оказание услуги выставляется в обычном порядке.

Примечание: если между контрагентами не было заключено соглашение, то документ может выступать в качестве публичной оферты, при условии, что в нем будут указаны все требуемые условия договоренности (основание — статья 435 ГК РФ). Внесение оплаты — акцепт оферты (статья 438, пункт 3 Гражданского кодекса РФ). А сама бумага, с подтверждением отправки денежных средств, будет доказательством совершенной сделки между ее участниками (статья 434, пункт 3 ГК РФ). Это станет «плюсом» в случае возможного судебного разбирательства.

Чем отличаются счета на оплату от ООО и ИП

Образец, полученный от «частника» имеет одну подпись. ООО выдаст бумагу, содержащую два «автографа» — главного бухгалтера и директора. Кроме того:

- ИП указывают только Ф.И.О., фирмы — название, зафиксированное в уставе;

- бланк ИП содержит только ИНН, организации — ИНН и КПП.

Читать так же: Расчет среднесписочной численности работников

Прочих принципиальных различий нет.

Отличия при выставлении с НДС и без НДС

Плательщики НДС показывают размер налога отдельно.

Если поставщик освобожден от взноса из-за использования особого налогового режима (упрощенная система, единый налог, патент), то при написании документа сумма НДС не выносится. Однако соответствующая пометка все равно проставляется. И обязательно называется причина. К примеру, при УСН пишется:

- для ИП — пункт 2 статьи 346.11 Налогового кодекса России;

- организации — пункт 3 этого нормативного акта.

Примечание: если покупателю, работающему по льготному налоговому режиму, выставляется счет с НДС, то оплачивать нужно всю сумму, но потом отмечать — «включая НДС».

Перечень форм для выставления счета на оплату

Известно несколько вариантов, из-за чего иногда возможна путаница.

В чем особенности каждого вида:

- Счет-договор — идентичен «привычному», но добавочно содержит реквизиты контракта. Этот вид фиксирует условия доставки и оплаты (предоплата или постоплата, наличный или безналичный расчет), процедуру рекламаций, обмена, и прочие моменты. Обычно он заменяет стандартное соглашение (если сумма сделки небольшая).

- Счет-фактура — свидетельствует о факте покупки товара (услуги), фиксирует наличие НДС. Используется ИП и фирмами, осуществляющими деятельность с применением общего режима налогообложения.

Образцы заполнения счетов

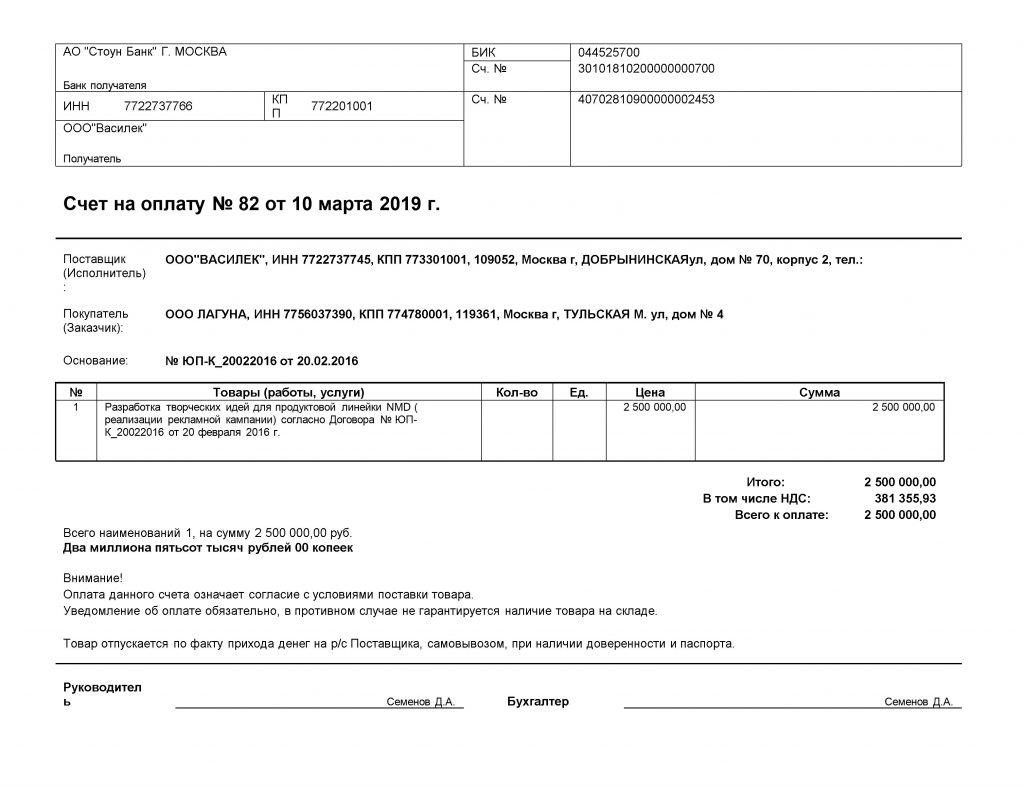

Пример 1 — заполнение с учетом налога.

Пример 1 — с НДС

Пример 2 — без учета.

Пример 2 — без учета

Инструкция по оформлению счёта на оплату

Четкого регламента по написанию не предусмотрено. Однако обычно применяется определенный порядок заполнения.

Вверху проставляются данные покупателя и продавца. Ниже фиксируются:

- банковские данные;

- номер бланка (нумерация ведется с 1 января текущего года);

- дата выставления;

- список товаров (работ, услуг), с фиксированием их количества, цены и конечной стоимости с учетом или без учета НДС;

- по желанию — другие условия.

Внизу ставится подпись уполномоченного лица.

Реквизиты

При заполнении этот раздел обязателен. Что указывается:

- наименование участников (например, ИП Минина Светлана Игоревна, ООО «Стройсервис»);

- ИНН для ИП, для компаний — ИНН и КПП;

- данные банков (например, Сбербанк России ОАО г. Анапа, БИК 1234567, счет № 454773777, р/с № 57585998696);

- адреса участников (ИП указывают фактический). Например: 353440, г. Анапа, ул. Астраханская, дом 12, тел.;

- подписи (должность, Ф.И.О., расшифровка).

Важно: если вместо ИП подписывается представитель, то нужно указывать и реквизиты доверенности.

Регистрация выставленного счета

Разрешается не регистрировать, так как все расходы учитываются по накладным, а доходы — по фактическому зачислению денежных средств.

Регистрации подлежат только счета-фактуры — они вносятся в «книгу продаж» или «книгу покупок». Делать это обязаны только те фирмы, что работают по ОСН.

Фирмы, работающие УСН, не платят НДС, но и претендовать на его возмещение из бюджетных средств они не могут.

Необходимость заверения печатью

С 2016 года наличие печати не является обязательным атрибутом. Это правило распространяется на индивидуальных предпринимателей и организации. Чтобы заверить счёт, достаточно подписи ответственного лица.

Нужен ли оригинал счета плательщику

Сейчас в основном используется электронная форма документации. Скан-копии бумаг отправляются контрагенту факсом или почтой.

Читать так же: Право подписи первичных документов

Если возникает необходимость передать подлинники, то пользуются курьерской службой или почтой. Оригинальный экземпляр счета-фактуры передается плательщику НДС (требуется для налогового вычета). Поэтому подготавливается два экземпляра, один из которых остается у продавца, второй — направляется покупателю.

Важно: плательщики НДС также могут использовать электронную версию счета-фактуры, но он должен иметь цифровую подпись. Другие варианты визирования документа недопустимы.

Как выставить счет на оплату по безналу

В ФЗ № 161 «О национальной платежной системе» сказано, что все расчеты, проводимые по безналичной форме, могут осуществляться только с согласия клиента.

Регламент заполнения документа идентичен тому, что используется при других видах оплаты.

Как отражать НДС в счете на оплату

Если бизнесмен — плательщик НДС, то сумма взноса обязательно отображается в платежных документах. Сделать это можно так:

- Налог включается в итоговую стоимость, но для наглядности выделяется отдельной строкой.

- Показывается стоимость услуги (товара) без учета налога, затем вычисляется его размер. Итоговая цена формируется как сумма этих двух величин.

Важно: рекомендуется всегда выносить размер налога отдельной строкой — это позволит избежать возможных ошибок при расчетах.

Когда нужно указывать в счете срок его оплаты

Деньги должны поступить продавцу в срок, предусмотренный договоренностями. Он указывается в тексте контракта, либо же на самом платежном документе. Изменять период внесения средств не допускается.

Примечание: если средства вносились по безналичному расчету и при этом были обнаружены неточности в реквизитах, то поставщик должен быть уведомлен об ошибке как можно скорее. Делается это в письменной форме. Такая процедура позволит увеличить срок оплаты.

Выставляем счет на английском языке

Речь идет о счетах-фактурах, используемых при работе с зарубежными контрагентами. Инвойсы (invoice) должны содержать информацию:

- исходящий и входящий номер документа;

- данные контрагентов, их контакты;

- дата выписки;

- система налогообложения в компаниях-участниках сделки;

- дату отправки товара, его получения;

- сведения, позволяющие отслеживать сторонам договора состояние заказа;

- общая сумма сделки;

- платежные условия;

- другая необходимая информация — например, условия возврата, описание штрафных санкций за нарушение договора и прочее.

Учитывать нужно все, даже мельчайшие, детали, так как законодательство, по которому работают зарубежные партнеры, отличается от российского.

Как выставить счет физическому лицу?

Иногда платежи могут выписываться на физическое лицо. В этом случае указывается Ф.И.О. этого человека, адрес и контакты.

Оплачиваются они в банке наличным переводом на реквизиты, указанные контрагентом.

Как выставить счет с НДС

Налог оплачивают только те дельцы, которые осуществляют свою деятельность по ОСН. Те, что работают на УСН или патенте платят единый взнос.

Для того чтобы бизнесмены могли сделать выводы о компенсации или вычете суммы этого взноса, рекомендуется подготавливать счета-фактуры. Они заполняются по стандартному образцу.

Читать так же: Налоги самозанятых граждан в 2021 году

Основные ошибки при выставлении счета

Самые частые ошибки, встречающиеся в этой бумаге:

- несоблюдение сроков счета-фактуры — на основании статьи 168, пункт 3 Налогового кодекса РФ установлено, что оплата должна быть произведена не позднее 5 дней после получения товара (услуги);

- «шапка» содержит неточности или устаревшие сведения;

- отличаются даты на копиях документа;

- нарушение сроков предоставления документа для оформления налогового вычета по НДС — рекомендуется заявлять вычет в том же отчетном периоде, когда был получен счет;

- при написании использовались факсимильные подписи уполномоченных лиц — в этом случае в вычете может быть отказано;

- нет расшифровки подписей.

Примечание: использование цифровой подписи уже исключает ошибку, связанную с отсутствием расшифровки, так как ЭПЦ уже содержит все нужные сведения.

Если в документе выявляется ошибка, то ее нужно исправить: неверные данные зачеркнуть, внести действительные сведения, указать дату внесения изменений, поставить печать предприятия и завизировать у руководителя.

Источник: zakonoved.su

Как выставить счет на оплату: образец

Сегодня счет является обычным документом, который служит основанием для согласования с руководством оплаты по безналичному/наличному расчету.

В нем указывается продавец или исполнитель определенной работы (в качестве юридического лица или ИП), номер расчетного счета и реквизиты банка, адрес, перечень товаров или услуг, которые подлежат оплате. Должны быть указаны количество, цена и, в случае необходимости, НДС. Дата и номер нужны только для внутреннего документооборота. Его можно выставить по факсу, по почте, передать с курьером, доставить лично, в электронном виде.

В каких ситуациях выставляется счет

Перед началом любого сотрудничества контрагентами, как правило, заключаются договора, в которых прописываются сроки оплаты, суммы и прочие условия сделок. К тому же, нашим законодательством совершение сделок без договоров не предписано.

Если условиями контракта не предусмотрено, что продавцу обязательно нужно выставить счет на оплату, можно и не делать этого. В данном случае покупатель должен оплатить услугу или товар лишь на основании договоренности.

Но бывают ситуации, когда без счета обойтись нельзя. В случае, когда условиями договора сумма, которую покупатель должен перечислить, не определена, продавцом счет должен быть выставлен непременно.

Так может быть, к примеру, при оплате услуг связи: в договорах такого рода сумма, как правило, заранее не прописываются. Счет-фактура выставляется, когда организацией осуществляются операции, подлежащие налогообложению НДС, и в других случаях, установленных законодательством.

Такой счет заказчику (или покупателю) должен быть выставлен:

- организацией, освобожденной от НДС (статья 145 Налогового кодекса РФ);

- организацией, реализующей товары или услуги по агентскому договору от своего имени при условии применения общей системы налогообложения, п. 1 ст. 169 НК РФ;

- организацией, получившей аванс/частичную оплату в счет предстоящей реализации товара от заказчика (Ст.168 НК РФ).

Зачем нужен счет

Кроме выставления счета другого способа ускорения расчета между сторонами пока не существует. Счет выступает в качестве предварительного соглашения, когда продавцом назначаются цены на свой товар, а покупателем производится оплата на его основании (без фактического наличия договора), остальные документы оформляются по факту получения товара. В таком случае счет выписывают обычно в одном экземпляре.

В финансовой сфере выставление счета-фактуры считается серьезным хозяйственным документом. Применяют его в основном юридические лица и ИП плательщики НДС.

Такой счет может быть выставлен продавцом (или исполнителем) после продажи товаров или услуг. Используют его с целью подтверждения уплаты НДС и акцизного сбора. К тому же, он может информировать о стране происхождения товара, содержит сведения о номере таможенной декларации (если товар импортирован). Выписывается он по строго установленной форме и считается основанием для вычета сумм НДС с покупателя. Оформляется в двух экземплярах.

Можно ли выставить счет от физического лица?

Поскольку физические лица, не зарегистрированные как ИП, не платят НДС, а счет может быть выставлен только организацией или ИП с НДС, напрямую данная функция им недоступна.

Любая серьезная компания не станет оплачивать счет, выставленный физическим лицом, подставляя себя под налоги. Или придется оформить ИП/ЗАО/ООО, чтобы иметь возможность выставлять счета, или составлять с организацией договор на предоставление определенного вида услуг, а она производит оплату как физлицу за выполненную работу. Так что, с юридической точки зрения физическое лицо и выставление счета понятия несовместимые.

Информация о том, как получить копию ИНН физического лица через интернет, содержится в этой статье.Если вам интересно, нужно ли уведомление об открытии расчетного счета налоговой или других органов, узнайте об этом отсюда.

Счет на оплату от ИП или ООО

Сегодня не существует формы, утверждающей вид счета или предполагающей его стандарт. Он даже не считается бухгалтерским подотчетным документом. Выписывают и выставляют на оплату счет в электронном или в бумажном виде. Обязательно указывают следующее:

- реквизиты ИП или юридического лица (идентификационный код, название организации, ее правовая форма и юридический адрес);

- реквизиты обслуживающего банка (наименование, адрес, расчетный и корреспондентский счета, БИК);

- коды (ОКПО, ОКОНХ).

Чистый бланк и образец заполнения счета на оплату

После указания ИП своих реквизитов и реквизитов покупателя, проставляется номер счета и дата его формирования и указывается наличие или отсутствие НДС. В конце документа ИП необходимо указать фамилию, инициалы и поставить подпись. Печать ставить не обязательно.

Чаще всего счет создается в стандартной офисной программе Excel или Word: там необходимо сделать шаблон, в который в дальнейшем будут вноситься данные.

Еще лучше пользоваться специальной программой, которая формирует счета. К тому же, она будет автоматически вести учет всех совершенных сделок, существенно упрощая ведение бухгалтерской отчетности. Она так же позволит отслеживать оплату счетов, исключая появление ошибок, например, перечисление денег на другой счет.

На следующем видео – выписка счета в программе 1С 8.2:

Выставляем счет на английском языке

Счет-фактура по-английски – invoice – в России часто используется без перевода. Этот документ, прежде всего, должен содержать слово invoice (на русском и на английском языке).

Согласно рекомендациям специалистов, любая счет-фактура, выставленная на английском языке, должна включать такие сведения:

- исходящий и входящий собственный номер;

- имя, контактные данные продавца;

- сведения и контактные данные покупателя или заказчика;

- дату выписки;

- данные о компании и налогообложении;

- дату отсылки/доставки/покупки/оказанных услуг;

- номер заказа или другой номер, по которому заказчик может отслеживать ход доставки;

- итоговая сумма;

- платежные условия;

- и другие сведения, к примеру, особенные условия, информация о налогах, штрафах за несвоевременную доставку, задержку оплаты или возмещение в случае повреждения заказа.

Поскольку при выставлении счета на английском, как правило, речь идет о сотрудничестве с зарубежным партнером, а законы в его стране могут отличаться от наших, в счетах важно все подробно расписывать. Данные, указанные в договорах и счетах (счетах-фактурах), должны быть идентичны информации в товарных накладных.

Возможные ошибки при составлении документа

Если проанализировать проблемы, возникающие при составлении счетов, можно выделить такие распространенные ошибки:

- Отсутствие расшифровки подписи уполномоченных лиц (в электронных счетах такая ошибка исключается: на документ ставится электронная подпись, которая уже содержит сведения о подписанте).

- Нарушение пятидневного срока выставления счета-фактуры – в этом случае проблема в различном понимании терминов «дата составления» счета-фактуры и «дата выставления».

В пункте 3 ст. 168 НК РФ эти понятия не расшифрованы, там просто указано, что счет-фактуру необходимо выставить не позже 5 дней со дня отгрузки товаров. К тому же, в реквизитах стандартной формы счета-фактуры предусмотрена всего одна дата, которая одновременно является и датой составления и датой выставления. - Счет-фактура не получен в налоговый период, за который заявлен к вычету НДС (Минфин рекомендует заявлять вычет в том же налоговом периоде, в котором был получен счет). Чтобы исключить такую проблему, организации хранят конверты, квитанции, ведут журналы входящей почты.

- На экземплярах счета-фактуры у продавца и покупателя проставлены разные даты, как правило, это происходит по причине исправлений (отличающиеся экземпляры одного счета-фактуры не являются доказательством сделки).

- Наличие в счете-фактуре подписей главного бухгалтера и руководителя (по мнению налоговиков, речь идет об использовании факсимильной подписи, и на основании этого вам может быть отказано в вычете).

- Ошибки в оформлении «шапки» счета (неправильно указывается наименование продавца или покупателя, их ИНН или КПП, адреса и т.п.).

Когда в счете-фактуре обнаружена ошибка, она исправляется в установленном порядке (пункт 29 Правил). В случае корректировки счета-фактуры зачеркиваются неверные показатели и вписываются правильные, затем указывается дата внесения исправлений. Изменения заверяются подписью руководителя и печатью предприятия. Учтите, что вносить исправления в счет может только организация, выписавшая этот документ.

Источник: znaydelo.ru