Единая упрощенная декларация (ЕУД) — особая форма налогового отчета, которую можно использовать лишь в определенных ситуациях и в отношении далеко не всех налогов. Подробнее об условиях ее применения — в нашем материале.

Кто сдает единую упрощенную декларацию

- движения денежных средств;

- налогооблагаемых объектов.

У налогоплательщика при этом должна присутствовать обязанность сдачи налоговой отчетности, даже если она сформируется с нулевыми показателями (а такая обязанность при отсутствии объекта, подлежащего налогообложению, возникает не по всем налогам).

Еще одним условием, ограничивающим возможность применения ЕУД, становится указанная в п. 2 ст. 80 НК РФ периодичность ее представления — по истечении каждого из периодов заканчивающегося по истечении очередного квартала, — что делает этот документ неприменимым к налогам, для которых законодательством установлена ежемесячная отчетность.

Какие налоги заменяет ЕУД

Исходя из вышеперечисленных ограничений, попасть в единую декларацию должны налоги:

- обязанность сдачи отчета по которым не отменяется фактом отсутствия облагаемого налогом объекта;

- с периодичностью формирования отчетов, кратной кварталу (она может равняться кварталу, полугодию, 9 месяцам и году).

К числу одновременно соответствующих обоим условиям относятся:

- налог на прибыль — с отчетностью, формируемой нарастающим итогом поквартально;

- НДС — отчет по нему составляется по итогам каждого прошедшего квартала;

- УСН — здесь отчет формируется 1 раз по итогам года;

- ЕСХН — для него тоже требуется составить 1 отчет по истечении года.

Применение ЕУД к налогам, отвечающим нужной для этой декларации периодичности, но не требующим подачи отчетности по ним при отсутствии налогооблагаемого объекта, лишено смысла. По этой причине в ЕУД никогда не отражаются налоги на:

- имущество;

- транспорт;

- землю;

- воду.

Неприменимой из-за наличия у отчетности месячной периодичности ЕУД оказывается для:

- акцизов;

- НДПИ;

- налога на игорный бизнес.

Не может использоваться ЕУД и для декларации по ЕНВД, поскольку этот налог рассчитывается и уплачивается вне зависимости от наличия или отсутствия деятельности в отчетном квартале.

На каком бланке сдавать ЕУД за 2019 год

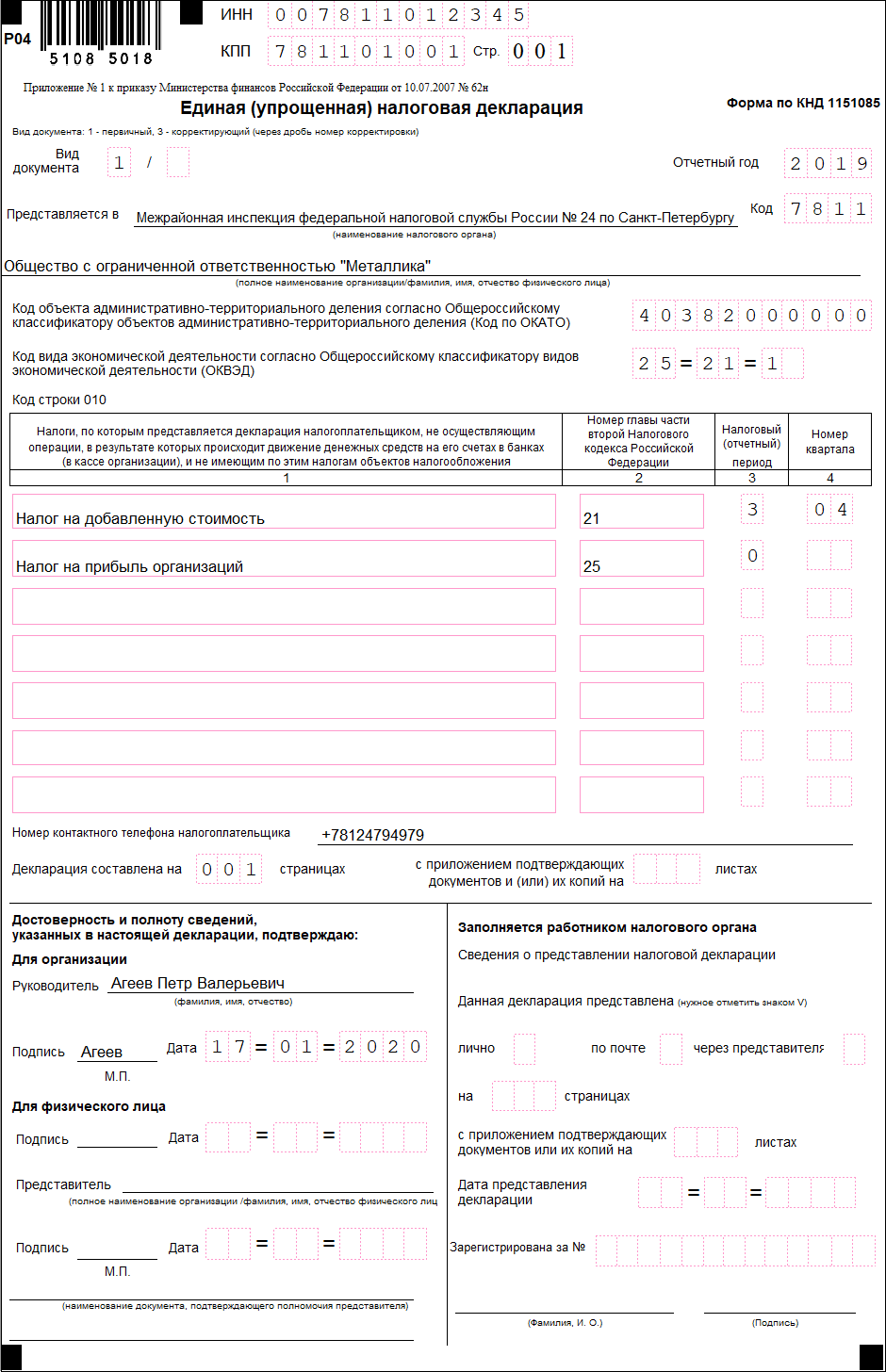

Бланк, на котором сформируется ЕУД-2019, утвержден Приказом Минфина РФ от 10.07.2007 № 62н. И в этом же документе отражен порядок, используемый при оформлении декларации.

Бланк ЕУД за 2019 год Скачать

Поскольку форма бланка не менялась с момента его утверждения, в качестве кода, отражающего территориальную принадлежность отчитывающегося лица, в нем указан код ОКАТО. В предназначенное для него поле ФНС России рекомендует вносить код ОКТМО (Письмо от 17.10.2013 № ЕД-4-3/18585).

Особенности оформления и сдачи ЕУД в 2019 году

Преимуществами ЕУД в сравнении с обычными декларациями являются:

- возможность отразить в ней данные сразу по нескольким налогам и применительно к различающимся по продолжительности налоговым периодам;

- необязательность применения к ней электронного способа представления.

Но единую декларацию требуется сдавать не позже 20 числа месяца, наступающего после завершения отчетного периода (п. 2 ст. 80 НК РФ) — заметно раньше тех сроков, которые установлены для представления обычных деклараций по налогам, отражаемым в ЕУД.

Из-за этого ЕУД редко используют для налогов УСН и ЕСХН, в отношении которых отчетность сдается разово по итогам года.

По ним проще сформировать обычную декларацию с нулевыми показателями и сдать ее в существенно более поздние сроки (до 31 марта — для организаций, а если речь идет об отчетности ИП на УСН, то и еще позже — до 30 апреля).

С учетом всех особенностей, сопровождающих использование единой декларации, ее обычно применяют всего для двух налогов: на прибыль и НДС. Срок сдачи ЕУД по окончании 2019 год — не позднее 20.01.2020.

Порядок заполнения единой упрощенной декларации 2019

Основные правила заполнения ЕУД представлены в таблице:

ИНН заполняют как ИП, так и организаций. Вписываем его слева направо. Организации в двух последних пустых ячейках ставят прочерки

Заполняют только организации, ИП здесь ставят прочерки

При первичной сдаче отчета ставим «1», при сдаче уточненки — «3» (и через дробь указываем номер корректировки)

Год, за который сдаем отчет (в нашем прмере — 2019)

Код и полное наименование ИФНС, в которую сдается ЕУД 2019

Название отчитывающейся организации в соответствии с учредительной документацией. ИП указывают Ф.И.О. полностью (отчество — если есть)

Вид экономической деятельности отчитывающейся организации (ИП) в соответствии с выпиской ЕГРЮЛ (ЕГРИП)

Названия налогов, по которым сдается ЕУД. Если отчитываетесь по нескольким налогам, отразите их в том порядке, в котором они идут в НК РФ

Номер главы НК РФ, регламентирующей налог

Налоговый период и номер квартала

Кодировка зависит от отчетного периода налога, по которому сдается отчет.

По налогу с налоговым периодом «квартал» в графе 3 (период) проставляют код «3». При это в графе 4 (квартал) указывают:

- за 1-й квартал — «01»;

- за 2-й квартал — «02»;

- за 3-й квартал — «03»;

- за 4-й квартал — «04».

По налогу с налоговым периодом «год» в графе 3 ставят:

- за квартал — «3»;

- за полугодие — «6»;

- за 9 мес. — «9»;

- за год — «0».

При этом графу 4 не заполняют

Контактный телефон для связи с налогоплательщиком в формате +74954658412 (знак «+», код страны, номер)

Число страниц в отчете

Образец заполнения ЕУД за 2019 год Скачать

Подводим итоги

- При соблюдении определенных условий обычную налоговую отчетность, формируемую с нулевыми показателями, для ряда налогов можно заменить единой упрощенной декларацией, включающей сведения сразу по нескольким налогам.

- Как правило, в ЕУД попадают налог на прибыль и НДС.

- ЕУД позволяет сократить объем отчетности, формируемой в период отсутствия деятельности, но сдавать ее требуется раньше, чем обычную декларацию.

- Электронная форма отчетности для ЕУД не является обязательной.

Источник: blogkadrovika.ru

Единая упрощенная налоговая декларация

Единая (упрощенная) налоговая декларация сдается субъектами предпринимательской деятельности (предприятиями, организациями, ИП) в случае, если объекта налогообложения на момент сдачи налоговой отчетности, как такового, не имеется.

Нулевые показатели

Субъекты предпринимательской деятельности, включенные в систему налогообложения по любому из видов налога, обязаны представлять в ИФНС налоговые декларации.

Отсутствие какой-либо финансовой и производственной деятельности на предприятии или у индивидуального предпринимателя в налогооблагаемый период равносильно отсутствию доходов, отсутствию данных для заполнения налогового отчета и, как следствие, отсутствию объекта налогообложения.

В подобных случаях субъекты предпринимательской деятельности вправе сдавать, вместо «нулевой» декларации (по НДС, налогу на прибыль, УСН или ЕСХН) упрощенную налоговую декларацию.

Условия подачи

В соответствии со ст. 80 Налогового кодекса РФ, для получения возможности подачи единой (упрощенной) налоговой декларации должны быть соблюдены следующие условия:

- за налоговый период у налогоплательщика не должно существовать объекта налогообложения;

- за налоговый период у налогоплательщика не должно быть движения финансов ни по кассе, ни на банковских счетах.

При этом следует помнить, что подача единой упрощенной налоговой декларации – это свободная опция. То есть налогоплательщик может выбирать, что именно для него целесообразнее – стандартная «нулевая» декларация или единая упрощенная.

В рамках данной статьи наши пользователи могут скачать типовой шаблон единой (упрощенной) налоговой декларации, а также ознакомиться с образцом ее заполнения.

Источник: zakonius.ru

Единая упрощенная налоговая декларация: образец заполнения в 2019 году

Когда субъект бизнеса использует общую систему налогообложения либо льготные режимы, закон дает возможность при соблюдении определенных требований заменить несколько деклараций единым отчетов. Он носит название единая упрощенная налоговая декларация. С его помощью организации и предприниматели могут облегчить себе подготовку документов в отчетный период.

В каком случае подается единая упрощенная налоговая декларация

НК точно устанавливает, кто сдает единую упрощенную налоговую декларацию и в каких случаях ее можно использовать.

Так, закон определяет, что заменить несколько отчетов данным разрешено в следующих ситуациях:

- У субъекта бизнеса полностью отсутствуют любые движения по расчетному счету и кассе. При этом требование действует даже в том случае, если движение средств носит некоммерческий характер. К примеру, покупатель ошибочно сделал платеж на расчетный счет, и компания данные средства тут же вернула. Даже в таких случайных ситуациях единая упрощенная налоговая декларация не может быть применена.

- У субъекта бизнеса нет каких-либо объектов налогообложения, а также не происходили операции любого характера, по которым необходимо отчитаться перед госорганами.

Чаще всего, право на применение данной декларации возникает у тех субъектов бизнеса, кто только встал на учет, и еще не успел начать деятельность. А вот большая часть уже функционирующих компаний и предпринимателей не попадают под указанные требования, а потому применять единую декларацию не может.

Важно: некоторые субъекты бизнеса считают, что раз у них в течение периода не было никаких доходов, то они могут использовать единую декларацию. Однако это неверно, и такой шаг приведет к большому количеству штрафов, которые будут рассчитываться от количества не поданных в действительности деклараций.