В соответствии с главой 33 «Торговый сбор» Налогового кодекса Российской Федерации (далее – Кодекс) и статьей 1 Закона города Москвы от 17.12.2014 № 62 «О торговом сборе» (далее — Закон города Москвы № 62) с 1 июля 2015 года на территории города Москвы введен торговый сбор.

Плательщики сбора

Плательщиками сбора признаются юридические лица и индивидуальные предприниматели (кроме применяющих патентную систему налогообложения и систему налогообложения для сельскохозяйственных товаропроизводителей) осуществляющие виды предпринимательской деятельности на территории г. Москвы через объекты:

- стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющихся автозаправочными станциями) и нестационарной торговой сети (за исключением развозной и разносной розничной торговли);

- торговля через объекты стационарной торговой сети, имеющие торговые залы;

- торговая деятельность по организации розничных рынков (объект недвижимого имущества, с использованием которого управляющая рынком компания осуществляет указанную деятельность, определяемую в соответствии с положениями Федерального закона от 30.122006 № 271-ФЗ «О розничных рынках и о внесении изменений в Трудовой кодекс Российской Федерации»).

Льготы по торговому сбору

Согласно статьи 3 Закона города Москвы № 62 освобождается от обложения торговым сбором использование объектов движимого или недвижимого имущества для осуществления следующих видов торговой деятельности:

Порядок исчисления и уплаты торгового сбора за 2016 год

- розничная торговля, осуществляемая с использованием торговых (вендинговых) автоматов;

- торговля на ярмарках выходного дня, специализированных ярмарках и региональных ярмарках;

- торговля через объекты стационарной и нестационарной торговой сети, расположенные на территории розничных рынков;

- разносная розничная торговля, осуществляемая в зданиях, сооружениях, помещениях, находящихся в оперативном управлении автономных, бюджетных и казенных учреждений. Освобождаются от уплаты торгового сбора:

- организации федеральной почтовой связи;

- автономные, бюджетные и казенные учреждения.

Ставки торгового сбора

установлены статьей 2 Закона города Москвы № 62 (приложение 1)

Период обложения

Периодом обложения сбором признается квартал.

Учет плательщиков сбора

Организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, предусмотренные статьей 413 Кодекса, на территории города Москвы, в отношении которых Законом города Москвы № 62 установлен торговый сбор, обязаны в соответствии с пунктом 2 статьи 416 Кодекса представить в налоговый орган не позднее пяти дней с даты возникновения объекта обложения сбором уведомление о постановке на учет в качестве плательщика сбора. Организации и индивидуальные предприниматели, фактически использующие объекты движимого или недвижимого имущества для осуществления вида предпринимательской деятельности до 01.07.2015, в отношении которого с указанной даты будет установлен торговый сбор, обязаны представить в соответствующий налоговый орган уведомления о постановке на учет в качестве плательщика торгового сбора в срок не позднее 07.07.2015. Дата возникновения объекта обложения сбором в данном случае будет считаться 01.07.2015. В соответствии с пунктом 7 статьи 416 Кодекса постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляются:

Начисление и уплата торгового сбора

- по месту нахождения объекта недвижимого имущества — в случае, если предпринимательская деятельность, в отношении которой установлен сбор, осуществляется с использованием объекта недвижимого имущества;

- по месту нахождения организации (месту жительства индивидуального предпринимателя) — в иных случаях.

Например, в случае, если организация или индивидуальный предприниматель состоят на учете в налоговом органе по месту нахождения организации или месту жительства индивидуального предпринимателя в Московской области и одновременно осуществляют предпринимательскую деятельность с использованием объектов недвижимого имущества (магазин) в городе Москве, в отношении которых на территории города Москвы введен торговый сбор, то указанная организация или индивидуальный предприниматель обязаны представить в налоговый орган по месту нахождения этого недвижимого имущества уведомление о постановке на учет в качестве плательщика торгового сбора.

В случае, если указанная организация или индивидуальный предприниматель будут осуществлять предпринимательскую деятельность с использованием объектов движимого имущества (автомагазин, торговая палатка и др.) в городе Москве, в отношении которых на территории города Москвы введен торговый сбор, уведомление о постановке на учет в качестве плательщика торгового сбора данная организация или индивидуальный предприниматель обязаны представить в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя, то есть в Московскую область.

При этом, в случае, если несколько объектов осуществления видов предпринимательской деятельности, в отношении которых установлен сбор, находятся в одном муниципальном образовании (городе федерального значения Москве, Санкт-Петербурге или Севастополе) на территориях, подведомственных разным налоговым органам, уведомление о постановке на учет в качестве плательщика торгового сбора представляется в налоговый орган по месту нахождения того объекта, сведения о котором указаны в таком уведомлении первыми.

В соответствии с пунктом 3 статьи 416 Кодекса постановка на учет производится на основании уведомления, представленного плательщиком сбора, в течение пяти дней после получения налоговым органом указанного уведомления. В течение пяти дней с даты постановки на учет плательщику сбора направляется соответствующее свидетельство.

Свидетельство о постановке на учет в налоговом органе в качестве плательщика торгового сбора выдается (направляется) по рекомендуемой форме № ТС на бланке налогового органа.

Рекомендуемые формы уведомлений о постановке на учет (снятия с учета), форматы и порядок заполнения указанных уведомлений, а также рекомендованная форма свидетельства о постановке на учет размещены на сайте ФНС России www.nalog.ru.

Реквизиты для уплаты торгового сбора

Согласно приказа Минфина России от 12.03.2015 № 36н «О внесении изменений в приказ Минфина Российской Федерации от 01.07.2013 № 65н» уплата торгового сбора на территориях городов федерального значения осуществляется на КБК 182 1 05 05010 02 0000 110 с указанием в платежном документе счета № 40101810800000010041, открытого УФК по г. Москве, в Отделение 1 Московского ГТУ Банка России, реквизитов территориальных налоговых органов и кодов ОКТМО по месту постановки на налоговый учет в качестве плательщика указанного сбора.

Формы представления Уведомления

Уведомление может быть представлено налогоплательщиком в налоговый орган на бумажном носителе (лично, по почте) или передано в электронной форме по телекоммуникационным каналам связи. УФНС России по г. Москве рекомендует воспользоваться программой «Налогоплательщик ЮЛ», размещенной на сайте ФНС России в разделе «Программные средства», которая позволяет заполнить Уведомление в электронном виде и распечатать для представления в налоговый орган.

Ставки торгового сбора

| № п/п | Вид торговой деятельности | Физический показатель | Ставка торгового сбора (рублей за квартал) |

| 1 | Торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющихся автозаправочными станциями), и нестационарной торговой сети (за исключением развозной и разносной розничной торговли) в: | Объект осуществления торговли | |

| 1) районах, входящих в Центральный административный округ города Москвы | 81 000 | ||

| 2) районах и поселениях, входящих в Зеленоградский, Троицкий и Новомосковский административные округа города Москвы, а также в районах Молжаниновский Северного административного округа города Москвы, Северный Северо-Восточного административного округа города Москвы, Восточный, Новокосино и Косино-Ухтомский Восточного административного округа города Москвы, Некрасовка Юго-Восточного административного округа города Москвы, Северное Бутово и Южное Бутово Юго-Западного административного округа города Москвы, Солнцево, Ново-Переделкино и Внуково Западного административного округа города Москвы, Митино и Куркино Северо-Западного административного округа города Москвы | 28 250 | ||

| 3) районах, входящих в Северный (за исключением района Молжаниновский), Северо-Восточный (за исключением района Северный), Восточный (за исключением районов Восточный, Новокосино и Косино-Ухтомский), Юго-Восточный (за исключением района Некрасовка), Южный, Юго-Западный (за исключением районов Северное Бутово и Южное Бутово), Западный (за исключением районов Солнцево, Ново-Переделкино и Внуково), Северо-Западный (за исключением районов Митино и Куркино) административные округа города Москвы | 40 500 | ||

| 2 | Развозная и разносная розничная торговля | Объект осуществления торговли | 40 500 |

| 3 | Торговля через объекты стационарной торговой сети с торговыми залами: | ||

| 1) до 50 кв. метров (включительно), расположенные в: | Объект осуществления торговли | ||

| а) районах, входящих в Центральный административный округ города Москвы; | 60 000 | ||

| б) районах и поселениях, входящих в Зеленоградский, Троицкий и Новомосковский административные округа города Москвы, а также в районах Молжаниновский Северного административного округа города Москвы, Северный Северо-Восточного административного округа города Москвы, Восточный, Новокосино и Косино-Ухтомский Восточного административного округа города Москвы, Некрасовка Юго-Восточного административного округа города Москвы, Северное Бутово и Южное Бутово Юго-Западного административного округа города Москвы, Солнцево, Ново-Переделкино и Внуково Западного административного округа города Москвы, Митино и Куркино Северо-Западного административного округа города Москвы; | 21 000 | ||

| в) районах, входящих в Северный (за исключением района Молжаниновский), Северо-Восточный (за исключением района Северный), Восточный (за исключением районов Восточный, Новокосино и Косино-Ухтомский), Юго-Восточный (за исключением района Некрасовка), Южный, Юго-Западный (за исключением районов Северное Бутово и Южное Бутово), Западный (за исключением районов Солнцево, Ново-Переделкино и Внуково), Северо-Западный (за исключением районов Митино и Куркино) административные округа города Москвы; | 30 000 | ||

| 2) свыше 50 кв. метров, расположенные в: | 1 кв. метр площади торгового зала | ||

| а) районах, входящих в Центральный административный округ города Москвы; | 1200 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров | ||

| б) районах и поселениях, входящих в Зеленоградский, Троицкий и Новомосковский административные округа города Москвы, а также в районах Молжаниновский Северного административного округа города Москвы, Северный Северо-Восточного административного округа города Москвы, Восточный, Новокосино и Косино-Ухтомский Восточного административного округа города Москвы, Некрасовка Юго-Восточного административного округа города Москвы, Северное Бутово и Южное Бутово Юго-Западного административного округа города Москвы, Солнцево, Ново-Переделкино и Внуково Западного административного округа города Москвы, Митино и Куркино Северо-Западного административного округа города Москвы; | 420 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров | ||

| в) районах, входящих в Северный (за исключением района Молжаниновский), Северо-Восточный (за исключением района Северный), Восточный (за исключением районов Восточный, Новокосино и Косино-Ухтомский), Юго-Восточный (за исключением района Некрасовка), Южный, Юго-Западный (за исключением районов Северное Бутово и Южное Бутово), Западный (за исключением районов Солнцево, Ново-Переделкино и Внуково), Северо-Западный (за исключением районов Митино и Куркино) административные округа города Москвы | 600 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров | ||

| 4 | Организация розничных рынков | 1 кв. метр площади розничного рынка | 50 |

Образец заполнения Уведомления о постановке на учет

Источник: vpbu.ru

Статья 416 НК РФ. Учет плательщиков сбора

1. Постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляются на основании соответствующего уведомления плательщика сбора, представляемого им в налоговый орган, либо на основании информации, представленной указанным в пункте 2 статьи 418 настоящего Кодекса уполномоченным органом в налоговый орган.

В уведомлении указывается информация об объекте обложения сбором: вид предпринимательской деятельности; объект осуществления торговли, с использованием которого осуществляется (прекращается) указанная предпринимательская деятельность; характеристики (количество и (или) площадь) объекта осуществления торговли, необходимые для определения суммы сбора.

2. Плательщик сбора представляет соответствующее уведомление не позднее пяти дней с даты возникновения объекта обложения сбором.

Осуществление вида предпринимательской деятельности, в отношении которого установлен сбор, без направления указанного уведомления приравнивается к ведению деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе.

Плательщик сбора обязан уведомить налоговый орган о прекращении использования объекта осуществления торговли, а также о каждом изменении показателей объекта осуществления торговли, которое влечет за собой изменение суммы сбора, не позднее пяти дней со дня соответствующего изменения или прекращения торговли.

3. Постановка на учет производится на основании уведомления, представленного плательщиком сбора, в течение пяти дней после получения налоговым органом указанного уведомления, и в тот же срок плательщику сбора выдается (направляется) соответствующее свидетельство.

4. В случае прекращения осуществления предпринимательской деятельности, в отношении которой установлен сбор, плательщик сбора представляет соответствующее уведомление в налоговый орган.

Датой снятия с учета организации или индивидуального предпринимателя в качестве плательщика сбора является дата прекращения осуществления плательщиком сбора вида деятельности, указанная в уведомлении.

Плательщик сбора представляет указанное уведомление не позднее пяти дней с даты прекращения осуществления предпринимательской деятельности, в отношении которой установлен сбор.

5. Формы уведомлений, а также порядок и состав сведений, указываемых в уведомлениях, определяются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

6. Уведомление о постановке на учет в качестве плательщика сбора по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен сбор, представляет собой соответствующее письменное заявление или заявление, составленное в электронной форме и переданное по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи.

7. Постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляются:

по месту нахождения объекта недвижимого имущества — в случае, если предпринимательская деятельность, в отношении которой установлен сбор, осуществляется с использованием объекта недвижимого имущества;

по месту нахождения организации (месту жительства индивидуального предпринимателя) — в иных случаях.

В случае, если несколько объектов осуществления видов предпринимательской деятельности, в отношении которых установлен сбор, находятся в одном муниципальном образовании (городе федерального значения Москве, Санкт-Петербурге или Севастополе) на территориях, подведомственных разным налоговым органам, постановка на учет плательщика сбора осуществляется налоговым органом по месту нахождения того объекта, сведения о котором поступили от плательщика сбора ранее, чем о других объектах.

8. При нарушении плательщиком сбора срока подачи уведомления о прекращении использования объекта осуществления торговли (уведомления о прекращении осуществления деятельности, в отношении которой установлен сбор), датой прекращения использования объекта осуществления торговли (датой снятия с учета организации или индивидуального предпринимателя в качестве плательщика сбора) является дата представления в налоговый орган соответствующего уведомления.

Комментарии к ст. 416 НК РФ

Текст комментария: «ПОСТАТЕЙНЫЙ КОММЕНТАРИЙ К ГЛАВЕ 33 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ «ТОРГОВЫЙ СБОР»

Авторы: Ю.М. Лермонтов

Издание: 2015 год

Комментируемая статья регламентирует порядок постановки на учет и снятия с учета организаций и индивидуальных предпринимателей — плательщиков сбора в налоговом органе.

а) по месту нахождения объекта недвижимого имущества — в случае, если предпринимательская деятельность, в отношении которой установлен торговый сбор, осуществляется с использованием объекта недвижимого имущества. В частности, в отношении следующих видов торговли:

торговля через объекты стационарной торговой сети, не имеющих торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющихся автозаправочными станциями);

торговля через объекты стационарной торговой сети, имеющих торговые залы;

торговля, осуществляемая путем отпуска товаров со склада;

деятельность по организации розничных рынков;

б) по месту нахождения организации (месту жительства индивидуального предпринимателя) — в иных случаях (в отношении торговли, осуществляемой через объекты нестационарной торговой сети).

Если несколько объектов торговли, в отношении которых установлен торговый сбор, находятся в одном муниципальном образовании (городе федерального значения Москве, Санкт-Петербурге или Севастополе) на территориях, подведомственных разным налоговым органам, постановка на учет плательщика торгового сбора осуществляется налоговым органом по месту нахождения того объекта, сведения о котором поступили от плательщика торгового сбора (уполномоченного органа) ранее, чем о других объектах, либо объекта, указанного первым в уведомлении о постановке на учет (информации, представленной уполномоченным органом).

Датой постановки на учет в качестве плательщика торгового сбора признается дата возникновения объекта обложения торговым сбором, указанная в уведомлении либо в информации, представленной уполномоченным органом.

Предоставление плательщиком сбора в налоговый орган уведомления о постановке на учет в качестве плательщика торгового сбора в связи с возникновением нового объекта обложения сбором либо получением информации о возникновении нового объекта обложения сбором, представленной в налоговый орган в соответствии с пунктом 4 статьи 418 НК РФ после постановки на учет в качестве плательщика сбора, не влечет повторную постановку на учет в качестве плательщика сбора.

Датой снятия с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора является дата прекращения осуществления плательщиком торгового сбора вида деятельности, указанной в уведомлении, или дата постановки на учет в случае, если снятие с учета осуществляется на основании информации об отмене акта о выявлении нового объекта обложения торговым сбором, на основании которого осуществлена указанная постановка на учет.

Заполнить уведомление плательщики торгового сбора могут с помощью программного средства «Налогоплательщик ЮЛ» (версия 4.41.4 и выше) (размещено на сайте http://www.nalog.ru в разделе «Программные средства»).

Программное средство позволяет организациям и индивидуальным предпринимателям сформировать уведомление как на бумажном носителе, так и в электронном виде.

Кроме того, данное программное средство осуществляет проверку правильности заполнения всех необходимых реквизитов в уведомлении, что исключает совершение плательщиками торгового сбора типичных ошибок.

Уведомление может быть представлено плательщиком торгового сбора в налоговый орган лично или через представителя, направлено по почте заказным письмом или передано в электронной форме по телекоммуникационным каналам связи.

В случае представления в налоговый орган уведомления уполномоченным представителем налогоплательщика необходимо учитывать следующее.

Положениями подпунктов 1, 3 статьи 26 НК РФ предусмотрено, что налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя.

Полномочия представителя должны быть документально подтверждены в соответствии с НК РФ и иными федеральными законами.

Согласно пункту 1 статьи 29 НК РФ уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами), иными участниками отношений, регулируемых законодательством о налогах и сборах.

В соответствии с пунктом 3 статьи 29 НК РФ уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации, если иное не предусмотрено НК РФ.

Пунктом 4 статьи 185.1 ГК РФ предусмотрено, что доверенность от имени юридического лица выдается за подписью его руководителя или иного лица, уполномоченного на это в соответствии с законом и учредительными документами.

В соответствии с абзацем вторым пункта 3 статьи 29 НК РФ уполномоченный представитель налогоплательщика — физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

ВАС РФ в пункте 4 Постановления Пленума от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» указал, что положения абзаца второго пункта 3 статьи 29 НК РФ распространяются также и на физических лиц, являющихся индивидуальными предпринимателями.

В письме Департамента экономической политики и развития г. Москвы от 26.06.2015 N ДПР-20-2/1-161/15 разъяснены вопросы о подаче уведомлений.

При осуществлении торговли через стационарный торговый объект организация или индивидуальный предприниматель встают на учет в качестве плательщика торгового сбора по месту нахождения такого объекта. Соответственно, уведомление подается в инспекцию по месту нахождения объекта торговли.

При осуществлении нестационарной торговли организация или индивидуальный предприниматель встают на учет в качестве плательщика торгового сбора по месту нахождения организации (месту жительства индивидуального предпринимателя).

Если торговая деятельность на объекте больше не ведется, плательщики должны направить уведомление о прекращении ведения торговой деятельности на объекте ведения торговли в налоговые органы.

Если торговая деятельность на объекте больше не ведется, но уведомление о прекращении ведения торговой деятельности не подано, организация (индивидуальный предприниматель) продолжает считаться плательщиком торгового сбора. Неуплата торгового сбора такими организациями (индивидуальными предпринимателями) будет считаться нарушением законодательства о налогах и сборах.

Если магазин (торговая точка) поменял местонахождение и ведет торговую деятельность по другому адресу, необходимо направить в налоговые органы уведомление о прекращении ведения деятельности на старом объекте, а также подать уведомление плательщика сбора в отношении нового объекта.

Если площадь магазина изменилась (была арендована дополнительная площадь для торгового зала), плательщик торгового сбора должен в течение 5 рабочих дней со дня изменения такой характеристики подать уведомление плательщика торгового сбора в налоговые органы, поскольку сумма торгового сбора зависит от площади торгового зала.

Все плательщики торгового сбора обязаны подать уведомление в установленные сроки, включая тех плательщиков, в отношении которых установлены льготы (т.е. даже те плательщики, которые в соответствии с законом освобождены от уплаты торгового сбора, т.к. подпадают под льготу). При этом для получения льготы вместе с уведомлением необходимо представить документы, подтверждающие право на получение такой льготы.

Глава 33 НК РФ не содержит специальных положений, предусматривающих отдельный порядок представления организацией или индивидуальным предпринимателем в налоговый орган сведений об ошибочном представлении уведомлений о постановке на учет в качестве плательщика торгового сбора, в случае, когда они не признаются плательщиками торгового сбора.

В этой связи в случае ошибочного представления указанного выше уведомления, на основании которого осуществлена постановка на учет в налоговом органе в качестве плательщика торгового сбора, налогоплательщики вправе представить в соответствующий налоговый орган заполненное в произвольной форме заявление с указанием наименования организации (фамилии, имени, отчества (при наличии) индивидуального предпринимателя), идентификационного номера налогоплательщика (ИНН), причин представления такого заявления и копии соответствующего ошибочно поданного уведомления.

В этом случае налоговым органом осуществляется снятие с учета организации или индивидуального предпринимателя, поставленных на учет в налоговом органе в качестве плательщиков торгового сбора, в связи с ошибочной постановкой на учет. Код причины снятия с учета в налоговом органе соответственно «25» и «07». Дата снятия с учета в налоговом органе равна дате постановки на учет в качестве плательщиков торгового сбора. Суммы торгового сбора подлежат сторнированию в информационном ресурсе налогового органа, а также в случае необходимости в карточках РСБ.

На практике актуальным является вопрос привлечения к ответственности в случае непредставления плательщиком сбора в налоговый орган уведомления в установленный срок (не позднее пяти дней с даты возникновения объекта обложения сбором).

Пунктом 1 статьи 116 НК РФ предусмотрена ответственность за нарушение налогоплательщиком установленного НК РФ срока подачи заявления о постановке на учет в налоговом органе по основаниям, предусмотренным НК РФ, в связи с чем применение ответственности за непредставление уведомления о постановке на учет неправомерно.

Вместе с тем пунктом 1 статьи 126 НК РФ установлена ответственность за непредставление в установленный срок налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119, 129.4 и 129.6 НК РФ, а также пунктом 1.1 статьи 126 НК РФ.

В этой связи, если плательщиком торгового сбора представлено несвоевременно соответствующее уведомление, такой плательщик торгового сбора подлежит привлечению к ответственности, предусмотренной пунктом 1 статьи 126 НК РФ.

Пунктом 2 статьи 116 НК РФ предусмотрена ответственность за ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе по основаниям, предусмотренным Кодексом в виде взыскания штрафа в размере 10 процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тысяч рублей.

Таким образом, при наличии доказательств, подтверждающих факт ведения деятельности без постановки на учет в качестве плательщика сбора, получения доходов в указанный период плательщиком сбора, налогоплательщик подлежит привлечению к ответственности, предусмотренной пунктом 2 статьи 116 НК РФ.

В частности, таким доказательством может являться информация (акт о выявлении нового объекта обложения сбором), представленная уполномоченным органом о выявлении нового объекта обложения сбором, если таким плательщиком сбора не было ранее представлено уведомление о постановке на учет в качестве плательщика торгового сбора.

Кроме того, следует учитывать, что пунктом 1 статьи 15.6 КоАП РФ предусмотрена ответственность за непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы, таможенные органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде.

Следовательно, если плательщиком торгового сбора несвоевременно представлено соответствующее уведомление, то плательщик торгового сбора подлежит привлечению к ответственности по статье 15.6 КоАП РФ.

Ответственность по пункту 2 статьи 15.3 КоАП РФ к плательщикам торгового сбора применена быть не может, поскольку состав налогового правонарушения включает подачу заявления о постановке на учет в налоговом органе.

Такие разъяснения приведены в письме ФНС России от 18.08.2015 N СА-4-7/14604.

+7 (499) 703-46-71 — для жителей Москвы и Московской области

+7 (812) 309-95-68 — для жителей Санкт-Петербурга и Ленинградской области

Источник: rulaws.ru

Торговый сбор в 1С

1. Настройка программы 1С 8.3 2. Занесение данных о торговой точке в 1С 3. Начисление и уплата налога в 1С 4. Снятие с регистрации торговой точки в 1С

Прошло чуть больше пяти лет с момента, когда была введена глава 33 Налогового кодекса о «Торговом сборе» согласно Федеральному закону от 29.11.2014 № 382.

В 2020 году налог действует на территории Москвы и плательщиками «Торгового сбора» являются организации, индивидуальные предприниматели, осуществляющие торговую деятельность.

Исключения: Ø применение ПСН или ЕСХН (п. 2 ст. 411 НК РФ) Ø льготы на основании п. 3 ст. 410 НК РФ Торговый сбор является ежеквартальным налогом.

Регистрация и уплата налога производится по месту регистрации организации или регистрации филиала осуществляющего торговую деятельность на территории Москвы. Индивидуальные предприниматели регистрируют и уплачивают налог по месту регистрации торговой точки, либо по своему месту проживания.

Под налогообложение подпадает как движимое, так и недвижимое имущество, которое используется в торговой деятельности.

Если в течении квартала был зафиксирован хотя бы раз факт торговой деятельности, налогоплательщик обязан уплатить налог и отчитаться за этот квартал в ИФНС.

Если торговая деятельность подпадает под торговый сбор, то необходимо в течении 5 дней подать уведомление в ИФНС по месту регистрации. Рассмотрим, как отразить «Торговый сбор» в программе 1С:Бухгалтерия Предприятия 3.0.

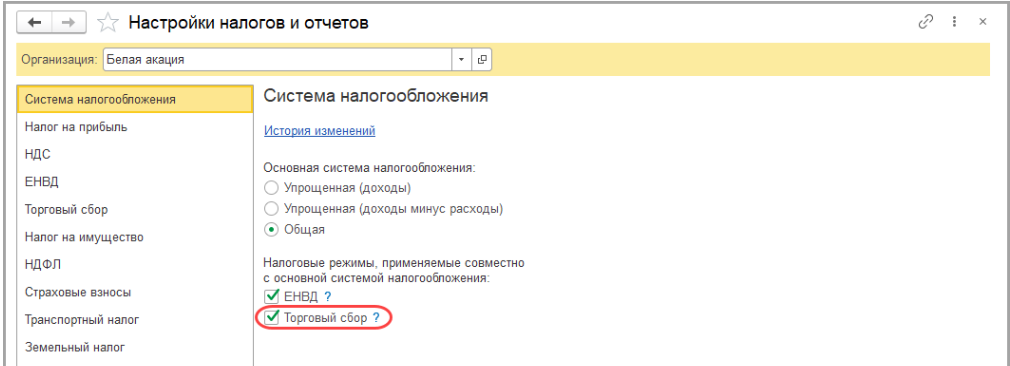

1. Настройка программы 1С 8.3

В разделе «Главное» выберите пункт навигации «Налоги и отчеты в 1С». На закладке «Система налогообложения» установите флаг напротив пункта «Торговый сбор в 1С».

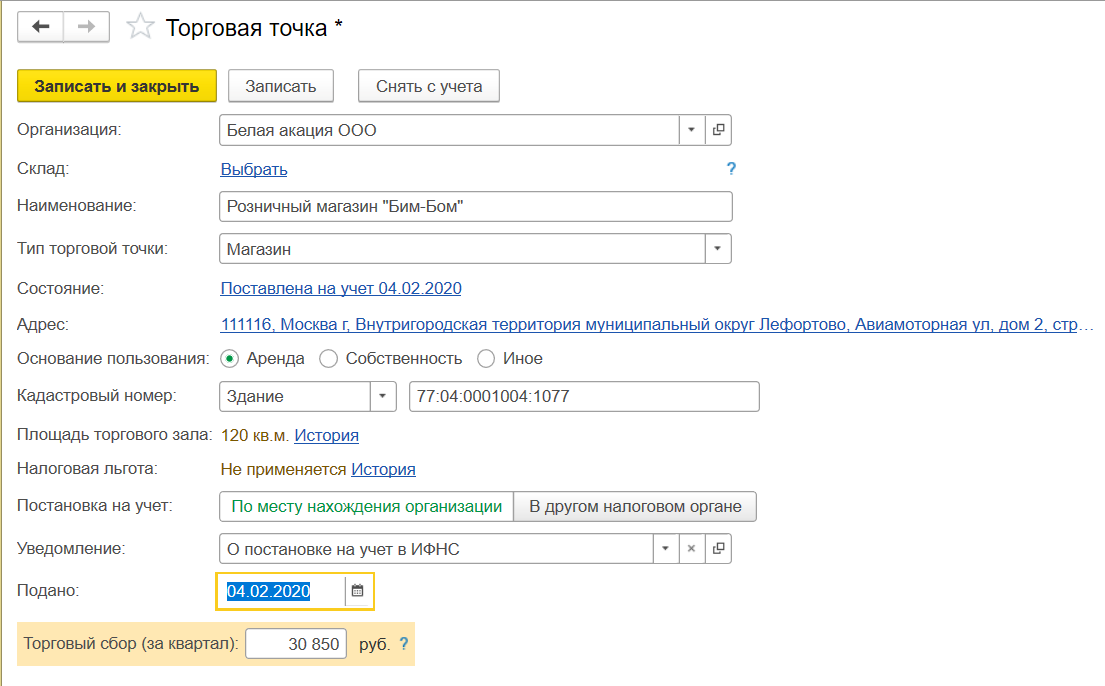

2. Занесение данных о торговой точке в 1С

После нажатия на гиперссылку «Торговые точки в 1С» откроется общий журнал «Торговых точек в 1С». При нажатии кнопки «Создать» открывается форма для заполнения. В зависимости от того, какой тип торговой точки в 1С будет выбран, будут отображаться поля для заполнения.

При указании адреса расположения торговой точки в 1С и площади торгового зала программа сама автоматически рассчитывает налог.

Из формы заполнения торговой точки в 1С можно создать «Уведомление».

Открывается унифицированная форма ТС-1 «Уведомление о постановке на учет в 1С в качестве плательщика торгового сбора».

Исходя из уже введенных данных настроек для программы 1С 8.3, она далее сама автоматически заполняет все необходимые поля.

Остается только нажать кнопку «Отправить» и «Записать и закрыть». Уведомление в 1С 8.3 сформированное и проведенное автоматически подставится в поле «Уведомление» формы заполнения «Торговая точка в 1С».

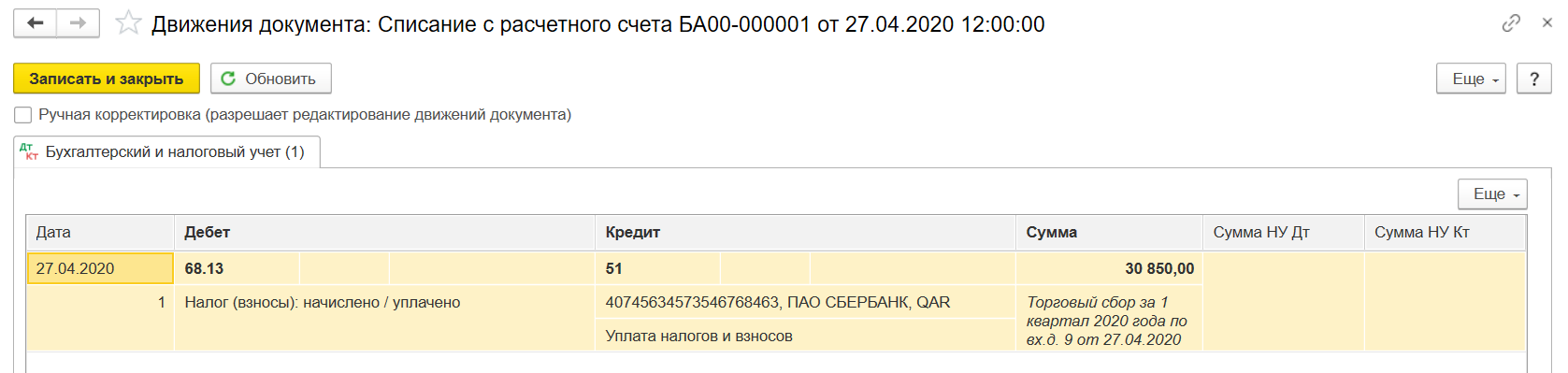

3. Начисление и уплата налога в 1С

Начисление налога в программе происходит через выполнение регламентной операции «Закрытие месяца». Это происходит в последний месяц каждого квартала. Для учета расчетов по налогу был добавлен в общий план счетов счет 68.13 «Торговый сбор 1С».

После того как налог был начислен, программа отслеживает срок его уплаты и сообщит в списке задач, когда именно необходимо уплатить налог в 1С «Торговый сбор». От Вас только требуется нажать кнопку «Оплатить».

Настроенная программа 1С 8.3 формирует и открывает заполненную форму платежного поручения. Необходимо проверить правильность занесения всех данных и убедиться в правильности указания статьи движения денежных средств в 1С.

После того как мы убедились в правильности указания статей движения денежных средств в 1С, платежное поручение будет передано в банк. При загрузке банковских выписок у вас появится документ, подтверждающий уплату налога в 1С.

Этот документ сделает в программе следующую проводку.

И если потребуется проверить себя и убедиться в правильности выполненных действий, можно сформировать карточку счета 68.13

4. Снятие с регистрации торговой точки в 1С

В случае когда торговая точка закрывается, необходимо в программе провести операцию по снятию с регистрации торговой точки. Для этого нужно отправить в ИФНС форму №ТС-2 «Уведомление о снятии с учета в качестве плательщика торгового сбора в 1С».

Для настройки уведомления о снятии с учета в качестве плательщика торгового сбора в 1С необходимо зайти в справочник «Торговые точки 1С» (раздел Главное – Налоги и отчеты в 1С – Торговый сбор) и открыть журнал «Торговые точки 1С». Выделить курсором нужную строчку и нажать на кнопку «Снять с учета в 1С».

При нажатии на кнопку «Снять с учета в 1С» появляется поле, в котором нужно указать дату снятия с учета торговой точки.

После открывается Уведомление о снятии с учета в 1С.

Данное Уведомление в 1С 8.3 необходимо проверить и отправить в ИФНС по кнопке «Отправить». После проведения уведомления статус торговой точки в 1С изменится.

Специалист компании ООО «Кодерлайн» Чекуров Андрей

Источник: www.koderline.ru