Главный редактор

Обновлено: 04 октября 2022

Зачем нужен расчетный счет

Расчетный счет — это счет в банке, открываемый юридическим лицом или предпринимателем для хранения денежных средств, для осуществления и приема безналичных платежей.

Как ООО, так и ИП имеют право открывать неограниченное количество расчетных счетов в одном или нескольких банках.

Расчетный счет незаменим для:

- Безналичных расчетов партнерами по бизнесу

- Расчетов в рамках одного договора, когда общая сумма превышает 100 000 рублей

- Приема безналичных платежей от физических лиц (эквайринг)

В целом ИП может работать без расчетного счета, если он будет получать выручку исключительно наличными средствами, оплачивать услуги и товары наличными и не более установленного лимита.

ООО такой возможности лишены, так как юридические лица обязаны:

Эквайринг

- Соблюдать лимит кассы и отправлять превышающие его средства на счет

- Оплачивать налоги исключительно с расчетного счета организации

Для того, чтобы пользоваться любым видом эквайринга и ООО, и ИП должны иметь расчетный счет. Так же не имеет значения, какой вид эквайринга выбирает предприниматель.

Торговый эквайринг без расчетного счета

Торговый эквайринг — прием безналичной оплаты за товар в торговой точке. Другими словами, покупатель расплачивается за покупку или услугу не наличными средствами в кассу продавца, а переводом с банковской карты на расчетный счет организации.

Торговый эквайринг не может использоваться без открытия расчетного счета, даже индивидуальными предпринимателями, которые в остальных случаях могут обходиться без счета.

Дело в том, что услуги торгового эквайринга банки предоставляют только юридическим лицам с уже открытыми расчетными счетами. Поэтому даже ИП, применяющий торговый эквайринг тоже обязан иметь счет в банке.

Банк, предоставляющий услуги эквайринга даже не станет заключать договор с бизнесменом без расчетного счета. Он либо предложит клиенту сначала заключить соглашение на открытие счета, либо попросит сначала открыть расчетный счет в любом банке, а уже потом думать об эквайринге.

Если нет расчетного счета, то куда банк будет перечислять принятые у покупателей средства? Перечислять выручку на дебетовую карту физического лица они просто не имеют права.

Не обязательно расчетный счет должен быть открыт в том же финансовом учреждении, которое будет принимать безналичную оплату. Банк может перечислять платежи и на счет в другой организации.

Интернет-эквайринг без открытия Р/с

Интернет-магазинов и прочих сайтов, принимающих оплату с банковских карт, с каждым годом становится все больше, но интернет-эквайринг в России все равно остается явлением молодым и плохо проработанным. Банки не предоставляют четких тарифов, а интернет-продавцы не всегда сами понимают чем эквайринг отличается от альтернативных способов приема платежей через интернет.

Интернет-эквайринг без открытия расчетного счета невозможен. Более того, некоторые банки не имеют лицензии на интернет-эквайринг, а соответственно не предоставляют подобные услуги.

Принимать платежи без расчетного счета можно лишь с помощью платежного агрегатора — кредитной организации, которая по договору обязуется обеспечить прием платежей разными способами (с банковских карт, электронных кошельков) на любой, в том числе физический счет (банковскую карту, электронный кошелек) клиента. Для оказания таких услуг агрегаторы заключают договоры с банками, мобильными операторами и прочими участниками процесса. Агрегаторы объединяют средства на своем счету, а затем передают их в банк.

Мобильный эквайринг без Р/с

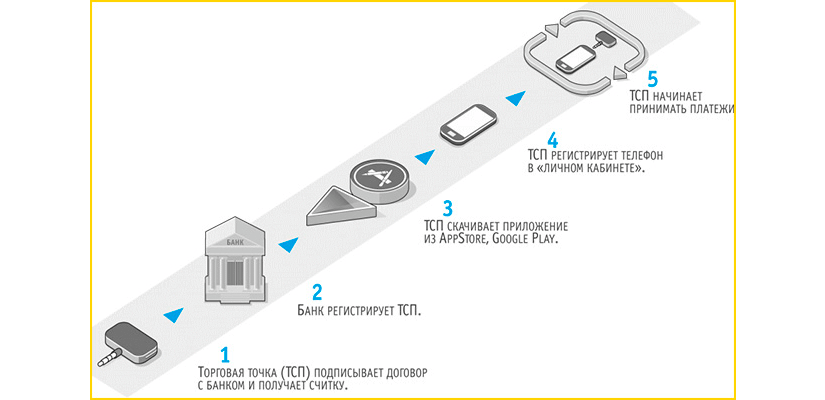

Мобильный эквайринг появился на отечественном рынке не так давно. От торгового он отличается тем, что платежи принимаются с помощью мобильного телефона (смартфона, планшета) и подключенного к нему кардридера.

В остальном процедура оплаты картой не отличается от торгового эквайринг, а значит не может происходить без открытия расчетного счета, на который банк будет направлять денежные средства.

Рекомендовано для вас

- Как работает эквайринговое решение для интернет-магазина ЮKassa

- Мобильный эквайринг в России вырос в два раза

- Примсоцбанк приготовил праздничные скидки на эквайринг

Источник: vsezaimyonline.ru

Что такое эквайринг и как подключить его без POS‑терминала?

Сегодня лишь 40% небольших магазинов и прочих точек продаж предлагают своим покупателям расплатиться банковской картой. Многие предприниматели полагают, что это связано с дополнительными затратами. Между тем есть способ реализовать прием карт бесплатно.

Как принимать карты к оплате: варианты

Чтобы покупатель смог расплатиться картой, продавец должен подключить эквайринг. Так называют услугу банка по приему платежей картами.

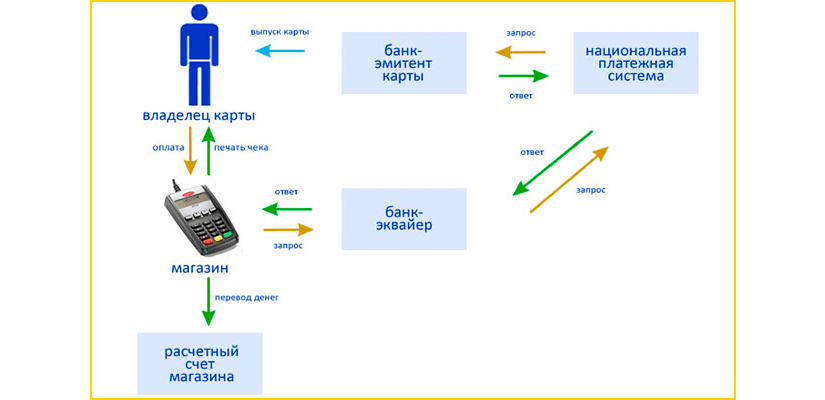

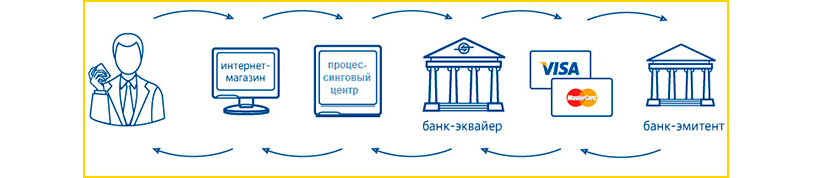

Эквайринг — сложный процесс, в котором задействовано несколько участников. Это покупатель и продавец, банк — эмитент карты покупателя и банк-эквайер, а также платежный шлюз или процессинговый центр. При этом все процессы взаимодействия укладываются в считанные секунды.

Покупатель в магазине вставляет карту в терминал или прикладывает к нему, информация передается по цепочке между всеми участниками, проводятся проверки, и в итоге операция подтверждается или отклоняется. Если все хорошо, оплата проходит. Это называется торговый эквайринг.

Чтобы все работало, нужно заключить договор с банком и установить POS-терминал. Его цена начинается от двух десятков тысяч рублей. Для малого бизнеса это ощутимые затраты, тем более почти всем (за редким исключением) недавно уже пришлось потратиться на онлайн-кассы. Однако есть несколько возможностей сэкономить:

- Мобильный эквайринг. Он полностью аналогичен торговому, но вместо полноценного терминала используется миниатюрный. Он работает в связке со смартфоном, на который устанавливается специальное приложение.

- Интернет-эквайринг. Терминал не нужен — вместо него данные с карты вводятся в форму на сайте. Минус в том, что решение ориентировано на интернет-магазины и онлайн-сервисы.

- Эквайринг через приложение. По сути, это тот же интернет-эквайринг, но вместо ввода данных на сайте платежного сервиса используется приложение на кассе (смартфоне).

Обратите внимание! Терминал эквайринга и касса — не взаимозаменяемые устройства. При оплате картой продавец обязан выдать покупателю кассовый чек.

Эквайринг через приложение

Такой вариант отлично подходит для малого бизнеса, поскольку позволяет обойтись без покупки POS-терминала. Его может заменить приложение. Оно устанавливается на кассу либо на смартфон (если роль кассы играет мобильное устройство + принтер чеков). Как правило, аналогичное приложение должно стоять на смартфоне покупателя.

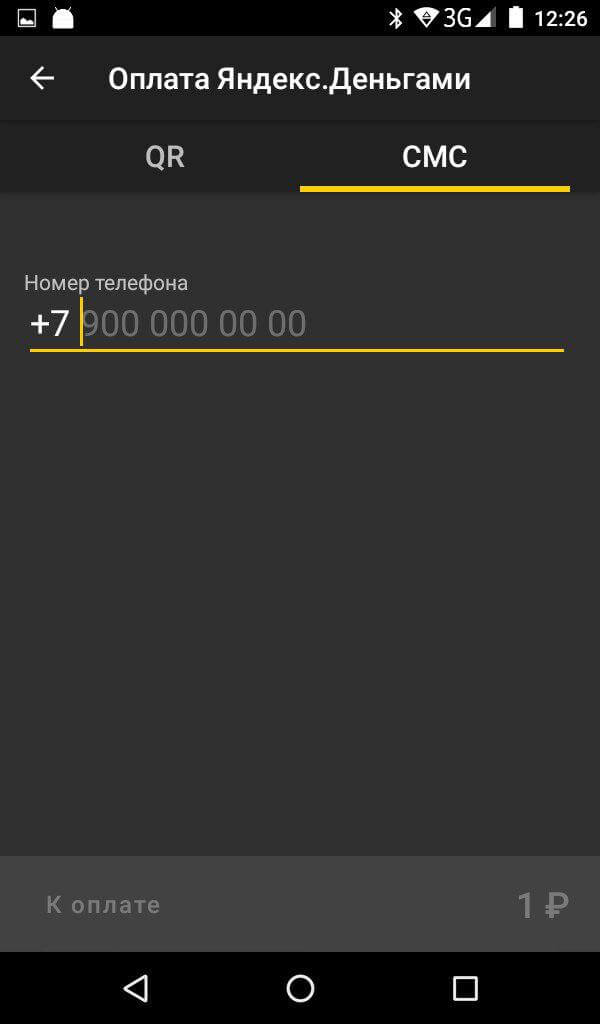

Порядок расчета следующий:

- Продавец пробивает на кассе товар. При формировании чека нужно указать, что расчет производится через приложение.

- На экране ККТ появляется QR-код, в котором зашифрованы данные о покупке.

- Покупатель сканирует код смартфоном, после чего деньги переводятся на счет продавца.

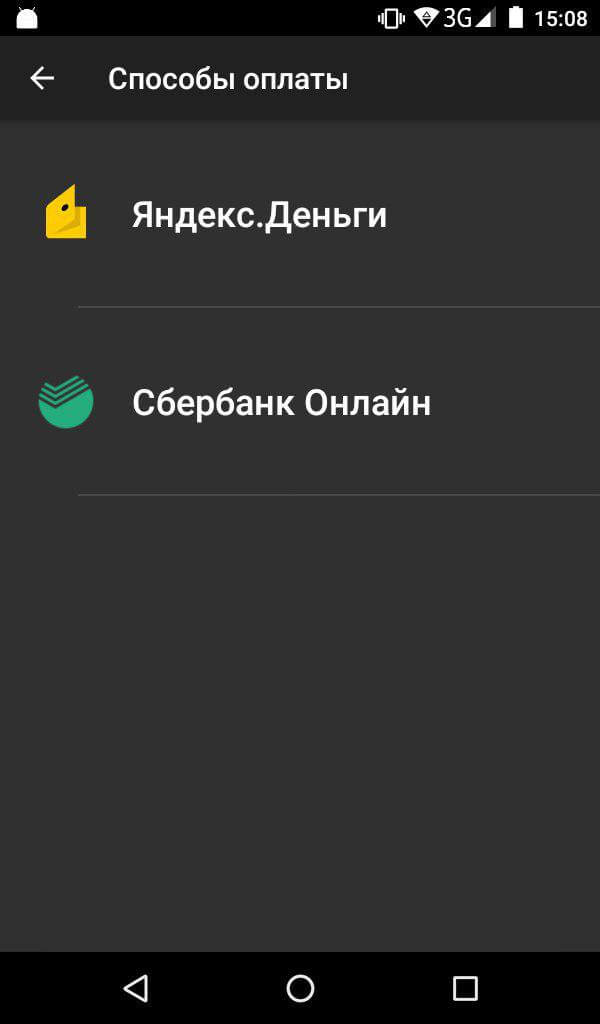

Чтобы подключить такой эквайринг, нужно заключить договор с соответствующим сервисом или банком. Наибольшей популярностью из приложений пользуются Сбербанк Онлайн и Яндекс.Касса. В остальном все так же, как при торговом, мобильном либо интернет-эквайринге. Придется уплачивать комиссию, зато можно прилично сэкономить на установке терминалов.

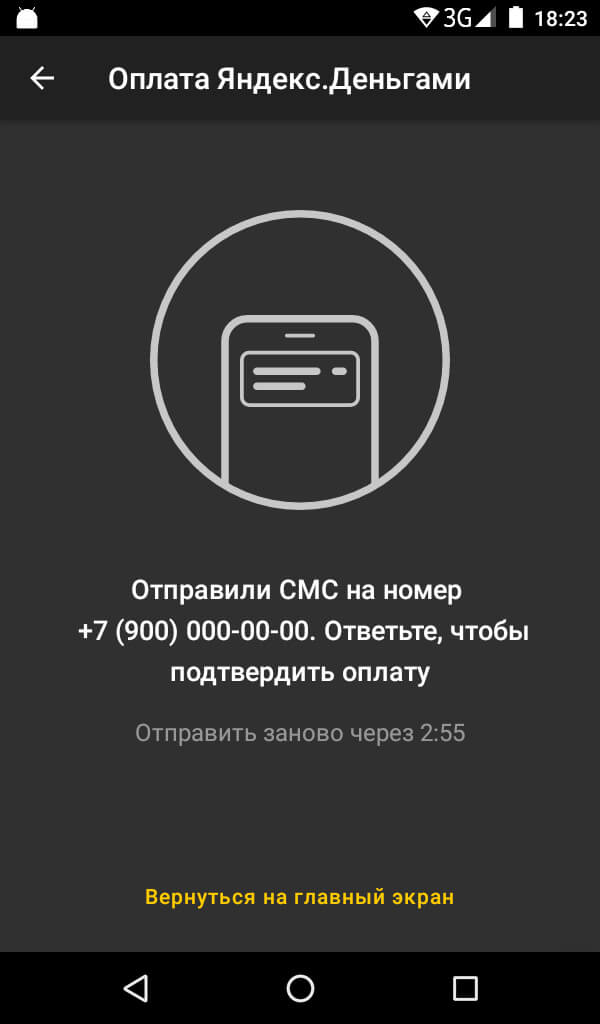

В разных сервисах процесс расчета реализован по-своему. Например, в некоторых QR-код генерируется мобильным устройством покупателя, а кассир должен его считать. Другие сервисы вовсе не требуют установки приложения на смартфон покупателя. На кассе водится его номер, затем на него направляется SMS-сообщение с защитным кодом, после введения которого производится списание средств.

Пример

В магазине применяется онлайн-касса. Продавец заключит договор с Яндекс.Кассой на интернет-эквайринг. Далее он скачал на свою кассу приложение «Платежи через Яндекс.Кассу» и однократно произвел его настройку. Теперь касса сможет принимать к оплате карты Сбербанка и Яндекс.Деньги. Оплата выглядит так:

- Покупатель указывает способ оплаты — карта Сбербанка или кошелек Яндекс.Деньги.

Плюсы и минусы

Итак, описанный выше способ представляет собой новую ступень развития эквайринга. Она имеет свои преимущества:

- Не придется ставить специальное оборудование. Малый бизнес может сэкономить. Причем не только на покупке либо аренде терминала, но и на его техобслуживании и ремонте.

- Не нужно проводить инкассацию, поскольку деньги сразу поступают на расчетный счет.

- Можно принимать оплату дистанционно. Если не хватает денег, покупатель может отправить код своим близким, и они оплатят покупку.

У такого «облегченного» эквайринга есть и свои минусы:

- Комиссия. Она немного выше, чем при торговом эквайринге.

- Необходимость установки приложения. Скорее всего, у покупателя нужное приложение отсутствует. То есть его придется сначала скачать и установить — только после этого получится оформить продажу.

- Невысокая распространенность. Метод оплаты через приложение пока не завоевал особой популярности. Большинство покупателей о нем даже не знают. А значит, нужно разъяснить его суть, помочь с настройкой приложения. На практике это нереально (хотя если покупателей не так много, то почему бы и нет?).

Тем не менее в некоторых ситуациях эквайринг через приложение может стать удобным инструментом. Например, на случай, если у покупателя не будет в кошельке наличности (он рассчитывал, что вы принимаете карты). Или если среди постоянных клиентов есть пользователи электронных кошельков. В конце концов, не помешает эквайринг через приложение и при наличии POS- терминала — как запасной вариант на случай его поломки.

Почему рискованно принимать деньги на личную карту

Иногда при отсутствии в магазине эквайринга предприниматели предлагают покупателям перевести деньги на карту продавца. Речь, как правило, о Сбербанке. При этом покупателю предоставляется номер личной карты (как физического лица, а не ИП) либо привязанный к ней телефон. Не стоит путать этот способ с эквайрингом, о котором мы рассказали выше. В данном случае имеет место личный перевод денег одного гражданина другому.

Уже много лет обсуждается вопрос: законно ли ИП использовать личный счет либо карту для предпринимательской деятельности? В принципе, Налоговая служба против этого не возражает. Подразумевается, что, получив перевод на личную карту, предприниматель возьмет эти денежные средства и внесет на свой расчетный счет. А затем задекларирует их и уплатит с этой суммы налог.

Однако на практике все иначе. Провернуть такую операцию пару раз и с небольшими суммами, возможно, безопасно. А вот если ИП поставит это на поток, то вопросы возникнут обязательно. И в первую очередь — у банка. Инструкция ЦБ РФ не разрешает использовать текущий счет физического лица для расчетов, которые осуществляются в рамках предпринимательской деятельности.

Поэтому банк вправе отказать в обслуживании.

Таким образом, для приема оплаты картой ИП следует открыть расчетный счет. И подключить к нему эквайринг — полноценный либо через приложение.

Источник: pro126.ru

Нужны ли онлайн-кассы при эквайринге?

Содержание

- Кто должен работать с онлайн-кассами?

- Кто может работать без онлайн-касс?

- Что такое эквайринг?

- Нужны ли онлайн-кассы при эквайринге?

- Ответственность за отказ в применении онлайн-кассы при эквайринге

- Вопросы и ответы

Что такое эквайринг? Нужны ли онлайн-кассы при эквайринге? Данные вопросы будут подробно раскрыты в статье.

Кто должен работать с онлайн-кассами?

Кто может работать без онлайн-касс?

В соответствии с Федеральным законом от 3 июля 2016 г. № 290-ФЗ

организации и индивидуальные предприниматели с учетом специфики своей деятельности или особенностей своего местонахождения могут производить расчеты без применения контрольно-кассовой техники при осуществлении следующих видов деятельности и при оказании следующих услуг:

Что такое эквайринг?

Эквайринг — банковская услуга, позволяющая потребителям оплачивать покупку при использовании пластиковой карты, благодаря чему отсутствует необходимость обналичивания денежных средств.

Согласно п. 1.9 Положения Банка России от 24 декабря 2004 г. № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием» на территории Российской Федерации кредитные организации (далее — кредитные организации — эквайреры) осуществляют расчеты с организациями торговли (услуг) по операциям, совершаемым с использованием платежных карт, и (или) выдают наличные денежные средства держателям платежных карт, не являющимся клиентами указанных кредитных организаций (далее — эквайринг).

Таким образом, под эквайрингом понимается процесс приёма оплаты банком-эквайером:

| Вид эквайринга | Комментарий |

| Торговый | Оплата банковской картой посредством специально установленных на объектах торговли устройств. |

| АТМ-эквайринг | Снятие наличных средств или внесение наличных средств на банковскую карту посредством банкоматов или платёжных терминалов |

| Интернет-эквайринг | Оплата интернет-покупок посредством специального интерфейса |

| Мобильный эквайринг | Способ оплаты с помощью мобильных устройств, к которым подключается картридер |

Нужны ли онлайн-кассы при эквайринге?

С 2017 года предприниматели начали внедрение онлайн-касс. Для онлайн-кассы не требуется ЭКЛЗ, фискальная память, но обязателен фискальный накопитель. Фискальный накопитель – это сменный блок, служащий для хранения, защиты и передачи информации в ИФНС. По мере заполнения накопителя он подлежит замене, равно как и онлайн-касса. Каждый экземпляр регистрируется в налоговом органе электронно.

- если бизнес ведётся честно и ФНС это отмечает, то вероятность проверки значительно снижается;

- снизятся совокупные затраты на приобретение и эксплуатацию ККТ.

Новая кассовая техника будет отличаться тем, что будет отправлять в ИФНС информацию о совершённой продаже в режиме реального времени.

Согласно Федеральному закону от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» при расчёте за товар, работу или услугу денежными средствами или банковской картой применение контрольно-кассовой техники обязательно.

Таким образом, если оплата производится посредством эквайринга – предприниматели обязаны применять онлайн-кассы.

Ответственность за отказ в применении онлайн-кассы при эквайринге

За несоблюдение законодательства и отсутствие онлайн-кассы предусмотрены значительные штрафы как для юридических лиц, так и для индивидуальных предпринимателей:

Вопросы и ответы

- Я являюсь ИП, применяю ЕНВД (розничная торговля запчастями для автомобилей). Сотрудников у меня нет, но есть эквайринг. Нужна ли мне онлайн-касса?

Ответ: Да, онлайн-касса нужна с 1 июля 2023 года.

- Можем ли мы заменить эквайрингом онлайн-кассу?

Ответ: В случае, если вашими клиентами являются физические лица – сделать этого нельзя, т.к. чек предоставлять необходимо, но юридические лица могут производить оплату по безналичному расчёту.

Источник: online-buhuchet.ru