Скажите, пожалуйста, что должно входить в чек самозанятого для физ лица? Можно ли сделать чек, если не знаешь фамилию заказчика и его ИНН? Заранее спасибо за ответ.

Ответы на вопрос (3):

27.06.2021, 11:18,

г. Ростов-на-Дону

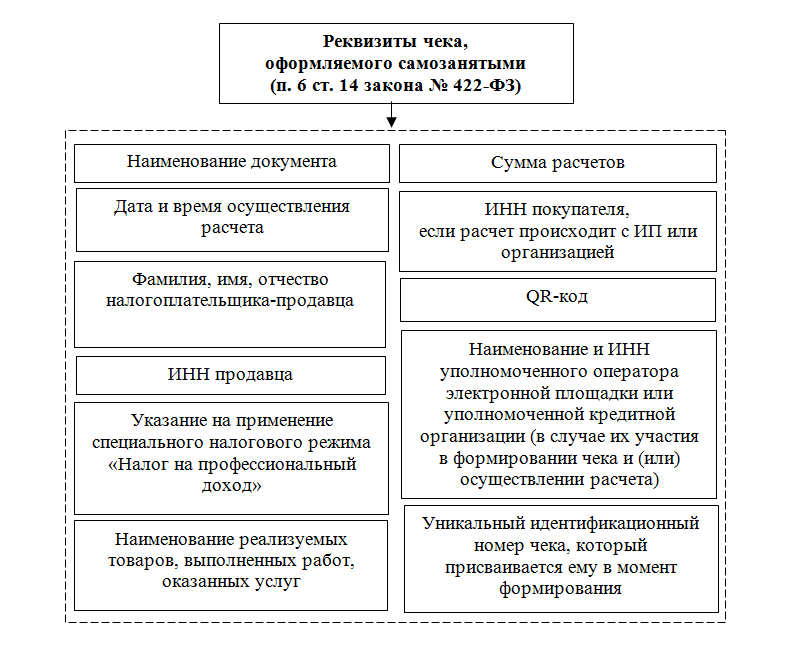

Что должно быть в чеке самозанятого (п. 6 ст. 14 422-ФЗ)?

Дата и время расчета.

Обозначение налогового режима «Налог на профессиональный доход».

Название товаров, услуг или работ.

ИНН покупателя, если это юрлицо или ИП.

27.06.2021, 11:24,

г. Владикавказ

Здравствуйте Елена Борисовна

Что должно быть в чеке указано ниже отразила

В соответствии с п.6 ст.14

Федерального закона от 27 ноября 2018 г. N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»

В чеке должны быть указаны:

1) наименование документа;

2) дата и время осуществления расчета;

3) фамилия, имя, отчество (при наличии) налогоплательщика-продавца;

Самозанятые и чек – главное о расчетах с клиентами (0+)

4) идентификационный номер налогоплательщика продавца;

5) указание на применение специального налогового режима «Налог на профессиональный доход»;

6) наименования реализуемых товаров, выполненных работ, оказанных услуг;

7) сумма расчетов;

8) идентификационный номер налогоплательщика юридического лица или индивидуального предпринимателя — покупателя (заказчика) товаров (работ, услуг, имущественных прав) в случае осуществления реализации указанным лицам. Обязанность по сообщению идентификационного номера налогоплательщика возлагается на покупателя (заказчика);

9) QR-код, который позволяет покупателю (заказчику) товаров (работ, услуг, имущественных прав) осуществить его считывание и идентификацию записи о данном расчете в автоматизированной информационной системе федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов;

10) идентификационный номер налогоплательщика уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

11) наименование уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

12) уникальный идентификационный номер чека — номер записи в автоматизированной информационной системе налоговых органов, который присваивается чеку в момент его формирования.

Если не знаете ФИО покупателя, то конечно можно чек сформировать

Статья 14. Порядок передачи сведений при произведении расчетов

1. При произведении расчетов, связанных с получением доходов от реализации товаров (работ, услуг, имущественных прав), являющихся объектом налогообложения, налогоплательщик обязан с использованием мобильного приложения «Мой налог» и (или) через уполномоченного оператора электронной площадки и (или) уполномоченную кредитную организацию передать сведения о произведенных расчетах в налоговый орган, сформировать чек и обеспечить его передачу покупателю (заказчику), если иное не предусмотрено настоящим Федеральным законом. Состав передаваемых сведений о расчетах и порядок их передачи через мобильное приложение «Мой налог» устанавливаются порядком использования мобильного приложения «Мой налог».

2. При реализации товаров (работ, услуг, имущественных прав) в интересах налогоплательщика на основе договоров поручения, договоров комиссии либо агентских договоров с участием посредника в расчетах налогоплательщик обязан с использованием мобильного приложения «Мой налог» и (или) через уполномоченного оператора электронной площадки и (или) уполномоченную кредитную организацию передать в налоговый орган сведения о произведенных за налоговый период расчетах по каждому расчету с покупателем (заказчиком) или сводные сведения не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты с покупателями (заказчиками), если указанные сведения не переданы посредником в установленном порядке с применением контрольно-кассовой техники. Сведения об указанных в настоящей части расчетах, переданных посредником с применением контрольно-кассовой техники, отражаются налоговым органом в мобильном приложении «Мой налог». При реализации товаров (работ, услуг, имущественных прав) в интересах налогоплательщика на основе договоров поручения, договоров комиссии либо агентских договоров с участием посредника в расчетах у налогоплательщика отсутствует обязанность по передаче покупателю (заказчику) чека по таким операциям.

3. Чек должен быть сформирован налогоплательщиком и передан покупателю (заказчику) в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа. При иных формах денежных расчетов в безналичном порядке чек должен быть сформирован и передан покупателю (заказчику) не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

4. Чек может быть передан покупателю (заказчику) в электронной форме или на бумажном носителе.

5. В электронной форме чек может быть передан следующими способами:

1) путем направления чека покупателю (заказчику) на абонентский номер или адрес электронной почты, представленные покупателем (заказчиком);

2) путем обеспечения покупателю (заказчику) возможности в момент формирования чека в месте продажи считать компьютерным устройством (мобильным телефоном, смартфоном или компьютером, включая планшетный компьютер) QR-код, содержащийся на чеке.

Источник: www.9111.ru

Может ли самозанятый работать по трудовому договору

Может ли организация заключить трудовой договор с самозанятым, как выглядит чек от самозанятого, нужна ли печать и кассовый аппарат плательщику налога на профдоход — на эти и другие вопросы ответим в статье.

Отчетность самозанятых

Для каждого налогового режима предусмотрен регламент предоставления отчетности. Самозанятость — это специальный режим по уплате налога для физлиц, которые занимаются ручным трудом, оказывают личные услуги или сдают в аренду жилую недвижимость. С начала 2019 года все граждане, которые зарегистрировались в качестве самозанятых, обязаны платить налог: 4% при получении дохода от физических лиц и 6% — от юридических.

Как отчитываются самозанятые: все о чеках

Вся деятельность ведется через официальное приложение налоговой службы “Мой налог” либо через специальный банковский сервис (например, “Свое дело” в Сбербанке). Каждый раз при получении дохода самостоятельный работник должен внести данные о прибыли в приложение и выдать чек своему покупателю или заказчику.

Выдавать чек нужно по следующим правилам:

- сразу после оплаты, если покупатель расплатился наличными средствами при личном контакте;

- до 9 числа месяца, следующего за месяцем оплаты, если деньги были переведены безналично либо оплата производилась заочно (не при личной встрече);

- если деятельность ведется через посредника, чек можно не формировать.

Пример: Даша делает мыло ручной работы. По объявлению с “Авито” к ней пришла Марина, купила подарочное мыло и заплатила 300 рублей наличными. Даша должна сразу выдать чек. Если Марина переведет деньги Даше на карту, — чек можно предоставить до 9 числа следующего месяца. Если Даша относит часть готового мыла на реализацию в местный магазинчик handmade-товаров, то чеки за каждый проданный магазином товар Даша может не предоставлять — эта обязанность перекладывается на магазин.

Самозанятый может сформировать чек в приложении “Мой налог”, через оператора электронной площадки (например, “Яндекс.Такси”, “Ситимобил”) или через специальный сервис банка (Сбербанк, ВТБ, Альфа-Банк, “Тинькофф”, “Ак Барс” и другие).

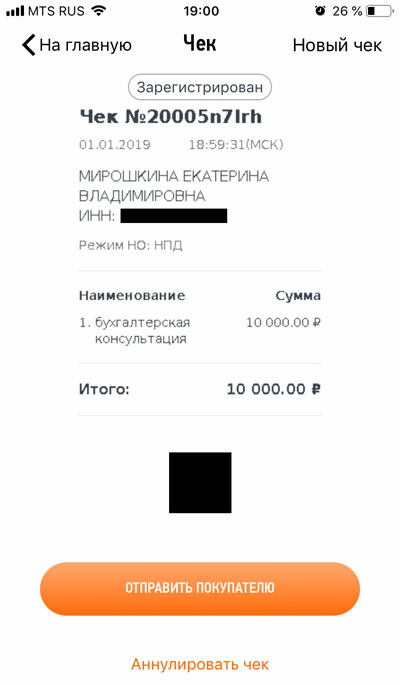

Вот так выглядит чек самозанятого.

Плательщик НПД выдает чек на бумажном носителе либо в электронном виде. Чек можно отправить по электронной почте или в мессенджерах. Также можно показать покупателю QR-код, тогда чек сохранится на его устройстве.

Оплата налога

Каждый календарный месяц является новым налоговым периодом для самозанятых. В течение месяца работник вносит все данные о поступающих средствах в приложение “Мой налог”. По окончании периода налоговая служба формирует уведомление о сумме начисленного налога.

Самозанятый получает эту информацию до 12 числа месяца, следующего за отчетным.

Важно! Оплатить налог за доход, полученный в предыдущем месяце, нужно до 25 числа текущего месяца.

Если налог не будет оплачен в установленный срок, ФНС в течение 10 дней пришлет уведомление с требованием об оплате, а также с информацией о штрафах.

Есть исключение: если начисленный налог менее 100 рублей, то обязанность по его оплате переносится на следующий месяц.

Все отчеты самозанятых ведутся онлайн в приложении, подавать декларацию в налоговую службу не нужно.

Онлайн-касса для самозанятых

Нужна ли касса самозанятым гражданам? Нет, обязанности по приобретению онлайн-кассы или подключению услуги эквайринг для самозанятых не имеется. Это требование касается только организаций и ИП.

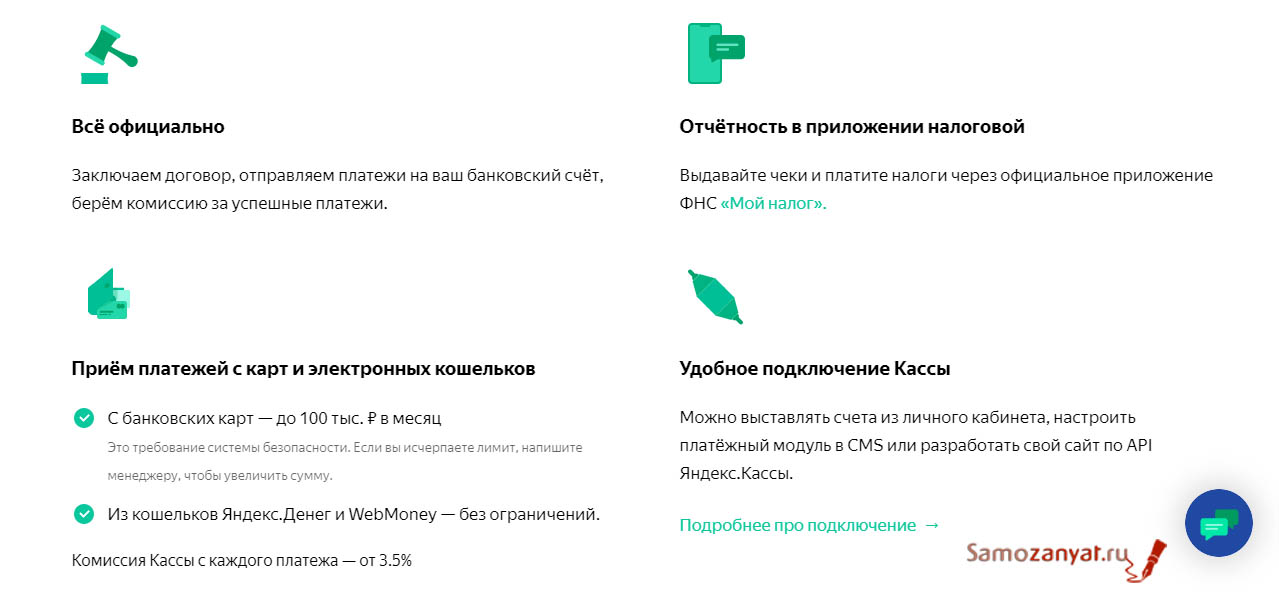

По своему желанию физлицо, работающее на себя, может подключить услугу “Яндекс Касса для самозанятых” (kassa.yandex.ru).

Это специальный сервис от компании «Яндекс», с помощью которого можно выставлять счета об оказанных услугах, формировать чеки, принимать платежи на свой банковский счет. За каждый принятый платеж сервис взимает комиссию от 3,5%.

Также для самозанятого нет обязанности открывать специальный расчетный счет. Все платежи можно принимать на обычную карту или счет физического лица.

Печать для самозанятых

Нужна ли самозанятым печать? Обязательств по заведению печати нет. Даже ИП может работать без печати. Но и запрета на ее создание нет, а это значит, что по своему желанию работник может сделать печать.

В каком случае это удобно? Например, если исполнитель оказывает услуги юрлицам, работает по договору, подписывает акты и т.д. Недобросовестные бизнес-партнеры могут подделывать подпись, что, конечно, незаконно. Если же подпись дополнительно заверена печатью, подделать такой документ гораздо сложнее.

Заключение договора с самозанятым

По закону самозанятые могут сотрудничать как с физическими лицами, так и с юридическими. До появления особого спецрежима организации работали с частными лицами по договорам найма, т.е. гражданин являлся сотрудником фирмы. В этом случае компания не только платила работнику за услуги (зарплата), но и отчисляла в налоговую НДФЛ, платила взносы в ПФР и ФФОМС. На партнерских правах заключались агентские договора только с такими же ИП и юрлицами (ООО).

Теперь организация может воспользоваться услугами или приобрести товары у физлица, который не является ее сотрудником, но для этого нужно заключить договор юридического лица с самозанятым.

Как заключить договор с самозанятым лицом

Предварительно нужно проверить статус физлица, действительно ли он является самозанятым. Сделать это можно на сайте npd.nalog.ru/check-status либо запросить справку о статусе в качестве самозанятого. Далее заключается стандартный договор ГПХ (гражданско-правового характера) с самозанятым гражданином.

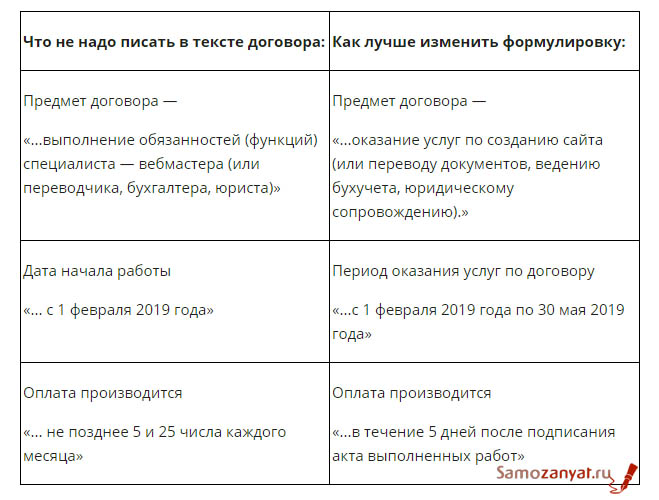

Обратите внимание на следующие моменты:

- В договоре с физическим лицом обязательно должен быть прописан его статус в качестве самозанятого. В противном случае документ может быть переведен в статус трудового и тогда на организацию ложится обязанность по уплате налога и взносов за работника.

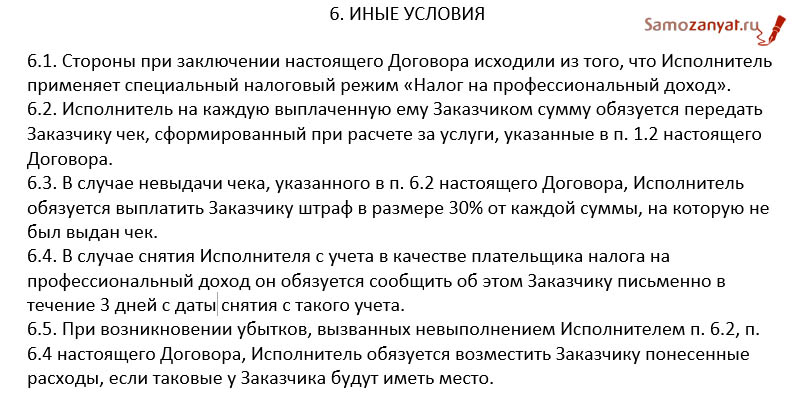

- Отдельно пропишите ответственность самозанятого за убытки, которые понесет фирма в случае, если исполнитель будет укрываться от уплаты налога на профдоход.

- При каждой оплате требуйте с исполнителя чек.

Приведем пример фрагмента договора на оказание услуг с самозанятым.

Также к договору подряда можно прикладывать акт выполненных работ, в котором будут перечислены все оказанные услуги.

Для справки: можно заключить договор аренды с самозанятым, например, если физлицо хочет использовать для работы кабинет в офисном здании организации. В этом случае деньги будет получать фирма, а не физлицо. Также и организация может брать в аренду у частного лица недвижимость, но только жилую, например, для своих сотрудников в период командировки. Напомним, что самозанятый не может сдавать в аренду коммерческие помещения.

“Подводные камни”

Важно! Организация, которая сотрудничает с самозанятым, НЕ является его налоговым агентом.

Сотрудничать с физлицом, который является самостоятельным плательщиком НПД, для юрлица выгоднее, чем нанимать его в качестве сотрудника на работу, когда налог на доходы физ. лица и страховые взносы платит организация. Но не торопитесь просить своих сотрудников уволиться и перейти в статус самозанятых, налоговая это быстро выявит и доначислит все неуплаченные налоги, а также предъявит штраф за нарушение трудового законодательства.

Дело в том, что по закону прежний или действующий работодатель не может являться покупателем или заказчиком у самозанятого. Бывшим считается работодатель, на которого работник официально трудился в течение последних двух лет (по ФЗ №422 от 27.11.2018 года, п.8 ч.2 ст.6).

Также ФНС заинтересуется фирмой, которая регулярно платит самозанятому, особенно если платежи совпадают с датой массовой выплаты зарплаты другим сотрудникам и размер перечислений будет примерно равен средней зарплате работникам подобной специализации.

Может ли самозанятый работать по трудовому договору

Рассмотрим вопрос совмещения самозанятости и трудового договора. По закону человек имеет право официально работать и получать дополнительный доход, но нельзя оказывать услуги в качестве самозанятого для своего работодателя, в том числе на которого трудился в течение последних двух лет.

Инженер может работать на заводе и получать дополнительный доход от сдаваемой квартиры. Учитель в школе может работать по трудовому договору, но по вечерам заниматься репетиторством и брать оплату с частных лиц — учеников. Но школа не может нанять учителя как самозанятого для ведения дополнительных кружков.

Договор между самозанятыми

Могут ли самозанятые заключать договор об оказании услуг друг с другом? Да, такое возможно, особенно, если каждая сторона является по-совместительству индивидуальным предпринимателем.

Стоит иметь в виду, что по закону плательщик НПД не должен нанимать сотрудников для осуществления деятельности в качестве самозанятого. Поэтому, если налоговая признает такой договор самозанятого с физическим лицом, оказывающим услуги, трудовым, могут быть штрафы.

Сложно ли вести отчетность

Подведем итог вышесказанному, получается, что вести отчетность в качестве самозанятого не так уж и сложно: данные о доходе и оплата налога производится онлайн через приложение “Мой налог” или банковский сервис, подавать декларацию в ФНС не нужно, заводить онлайн-кассу тоже. Чек можно сформировать за пару минут в приложении, а затем распечатать или отправить клиенту онлайн.

Можно заключать договор об оказании услуг с фирмами или ИП, главное, чтобы юрлицо не было вашим работодателем. Выпуск печати при самозанятости остается на усмотрение СЗ.

Источник: samozanyat.ru

Нужна ли онлайн-касса самозанятым лицам?

Нужна ли онлайн-касса для самозанятых граждан? Нет, закон этого не требует. А вот чек оформлять обязательно при каждом получении денег за выполненную работу или оказанную услугу. Мы расскажем, как самозанятому сформировать чек без кассового оборудования и чем опасно отсутствие чека для покупателя и самого гражданина, а также о том, чем чек самозанятого отличается от обычного кассового чека.

- Что написано в законе № 422-ФЗ про онлайн-кассы для самозанятых

- Чек от самозанятого: две особенности

- Двухстороннее наказание за отсутствие чека

- Новый ГОСТ и неожиданные нюансы применения онлайн-касс самозанятыми

Что написано в законе № 422-ФЗ про онлайн-кассы для самозанятых

Ответ на вопрос, нужна ли онлайн-касса для самозанятых, мы будем искать в законе «О проведении эксперимента. » от 27.11.2018 № 422-ФЗ, посвященном новому специальному налоговому режиму «Налог на профессиональный доход» или налог на самозанятых.

Ранее мы писали о том, кто такие самозанятые, кому и при каких условиях можно применять новый спецрежим «Налог на профессиональный доход».

В самом законе про онлайн-кассы не сказано ни слова. Более того, законодательство вообще не обязывает самозанятых применять кассовое оборудование. При этом в ст. 14 закона № 422-ФЗ сказано, что самозанятые обязаны:

- все сведения о произведенных расчетах сообщать в налоговый орган;

- формировать чек и обеспечивать его передачу покупателю (заказчику).

Все это самозанятый делает с помощью специального приложения «Мой налог». Это программный продукт, разработанный для применения нового спецрежима. Распечатывать чеки можно на обычном принтере. Это же приложение позволяет отправлять электронные чеки на электронный адрес покупателя.

Законом предусмотрено также, что обязанность самозанятого по выдаче покупателю чека считается исполненной, когда покупатель в момент формирования чека в месте продажи считает смартфоном, планшетным компьютером или мобильным телефоном содержащийся в чеке QR-код.

Таким образом, законодательство онлайн-кассы для самозанятых применять не требует, но обязывает формировать чеки, выдавать их покупателям и передавать сведения о произведенных расчетах в налоговый орган с помощью специального приложения «Мой налог».

Чек от самозанятого: две особенности

С вопросом о том, нужна ли онлайн-касса самозанятым в 2020 году, мы разобрались: касса не нужна, а чек должен быть сформирован. И этот факт порождает массу дополнительных вопросов. Например, насколько идентичен чек самозанятого кассовому чеку? Существуют ли обязательные реквизиты для чека самозанятого? Нужно ли в чеке отражать данные о покупателе?

Чек, сформированный самозанятым, и кассовый чек имеют одинаковое назначение — они подтверждают факт расчетов. При этом чек самозанятого отличается от кассового следующим:

- его формируют не в онлайн-кассе, а в специальном мобильном приложении «Мой налог»;

- он содержит уникальный набор обязательных реквизитов.

На покупателя возложена обязанность сообщить продавцу свой ИНН, чтобы у самозанятого была возможность формирования чека с полным набором реквизитов. Причем ошибок в ИНН желательно не допускать — чеки с неверным или отсутствующим ИНН налоговики приравнивают к недействительным. Подтвердить расход по такому чеку не удастся.

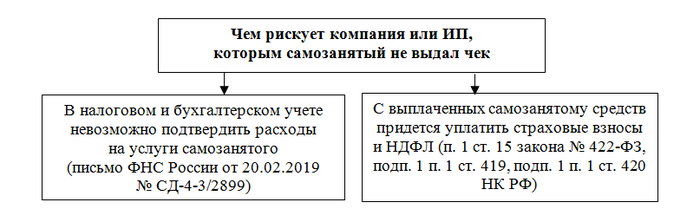

Двухстороннее наказание за отсутствие чека

Если самозанятый гражданин не оформил чек после получения денег от компании или ИП за выполненные работы или услуги, пострадают обе стороны: и покупатель (заказчик), и сам гражданин. Негативные последствия для компании:

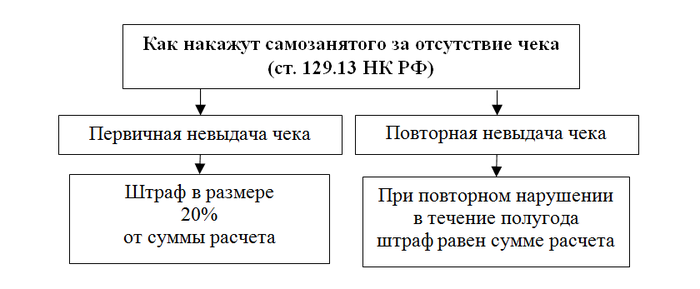

Самозанятого, не оформившего чек, накажут штрафом:

Источником информации для контролеров о том, что самозанятый не выплатил чек, может стать сам покупатель (заказчик). ФНС рекомендует жаловаться на непередавших чек самозанятых через сервис «Обратиться в ФНС России» на официальном сайте налоговой службы (письмо ФНС от 20.02.2019 № СД-4-3/2899).

Новый ГОСТ и неожиданные нюансы применения онлайн-касс самозанятыми

Самозанятым, планирующим оказывать ритуальные услуги, следует обратить внимание на новый ГОСТ 58414-2019 «Услуги населению. Услуги организаторов похорон», вступающий в действие с 01.11.2019. В п. 6.3 этого документа прямо прописано, что во время исполнения служебных обязанностей организатор похорон должен:

- иметь терминал онлайн-кассы для выдачи кассового чека при наличном расчете с заказчиками;

- предоставлять устройство мобильного эквайринга либо доступ к программному обеспечению, позволяющему оплатить заказ с помощью банковской карты.

Пока не совсем ясно, нужна ли онлайн-касса самозанятым, планирующим оказывать населению ритуальные услуги, как предписывает данный ГОСТ, или им будет достаточно сформировать чек в приложении «Мой налог» и передать его заказчику услуг. Ждем разъяснений налоговиков.

Возможно, вам будут интересны наши статьи на тему НПД:

- «Самозанятые: в каких регионах будет налог на профессиональный доход»;

- «Как перестать быть самозанятым»;

- «Преимущества и недостатки самозанятости».

Самозанятое лицо обязано выдать покупателю чек, подтверждающий факт произведенного расчета, и передавать в налоговые органы необходимые фискальные сведения. Эти операции производятся не через онлайн-кассу, а с помощью специального приложения «Мой налог». Если чек не оформлен, самозанятого оштрафуют, а покупателю (ИП или компании) придется уплатить с этой суммы НДФЛ и страховые взносы.

Еще больше материалов по теме — в рубрике «Самозанятые».

Источник: xn--h1apee0d.xn--p1ai