Оплатить налог на профессиональный доход нужно в установленный законом срок, иначе налоговые органы автоматически начислят пени на сумму задолженности. Чтобы избежать просрочек, нужно следить за ежемесячными уведомлениями из приложения «Мой налог». В нашей статье вы узнаете особенности уплаты налога самозанятыми и найдете пошаговый алгоритм.

Самозанятые с доходов от своей деятельности платят налог на профессиональный доход. Ставка налога зависит от категории покупателей. С доходов от граждан нужно платить 4 процента, а от организаций и предпринимателей — 6 процентов.

Налог на профессиональный доход освобождает самозанятых от обязанности перечислять в бюджет страховые взносы, а также от обязанности по уплате НДФЛ с доходов, которые облагаются в рамках данного спецрежима.

Кроме того, самозанятые освобождены от обязанности платить в бюджет НДС, если не зарегистрированы в качестве ИП. Предприниматели должны платить только НДС при импорте (п. 9 ст. 2 Закона от 27.11.2018 № 422-ФЗ).

Несмотря на такие послабления, за самозанятыми остается обязанность по уплате личных налогов. Так, физлица должны платить НДФЛ с прочих доходов, которые получают за рамками своей основной деятельности — например, при продаже своего имущества.

За предпринимателями также сохраняются обязанности налогового агента, которые предусмотрены в Налоговом кодексе. В законодательстве для граждан — не ИП такие требования отсутствуют (п. 10 ст. 2 Закона от 27.11.2018 № 422-ФЗ).

Самозанятый гражданин платит налог на профдоход с общей суммы доходов, которые были получены в течение месяца от его деятельности. При этом возврат денег покупателю или заказчику уменьшает сумму доходов, с которой уплачивается налог.

Кроме того, доходы за месяц уменьшаются на налоговый вычет или же бонус в размере 10 тыс. рублей. Эта сумма может быть использована один раз за все время работы на этом спецрежиме. Однако со временем вычет не сгорает, его можно делить и использовать в нескольких месяцах.

Как и какую именно сумму вычета можно использовать в текущем месяце, напрямую зависит от структуры получаемых доходов в течение месяца и от применяемой ставки налога по доходам от профессиональной деятельности.

Так, при получении доходов от физических лиц ставка налога составит 4 процента, а вычет составит 1 процент, но не более 10 тыс. рублей. Если же доходы поступают от компании или бизнесмена, ставка будет 6 процентов, а вычет 2 процента, но не больше 10 тыс. рублей.

Все вышеперечисленные показатели программа «Мой налог», которой обязаны пользоваться самозанятые, считает в автоматическом режиме. По итогам расчета система показывает сумму налога, которую нужно уплатить в бюджет.

Самозанятые обязаны перечислить налог на профессиональный доход за текущий месяц в бюджет не позднее 25-го числа следующего месяца. Например, не позднее 25 февраля 2022 года потребуется перечислить налог за январь.

Но из общего правила есть исключение. Вновь зарегистрированные самозанятые налог за первый неполный и следующий месяц платят не позднее 25-го числа месяца, который следует за первыми двумя.

В случае если 25-е число выпадает на праздничный или выходной день, срок уплаты переносится на первый рабочий день. Такой порядок предусмотрен в пункте 7 ст. 6.1 НК РФ и распространяется в том числе и на налог на профдоход.

Кроме того, срок уплаты переносится на следующий месяц, если сумма налога на спецрежиме к уплате будет составлять меньше 100 рублей. Эта сумма автоматически добавляется к платежу за следующий месяц.

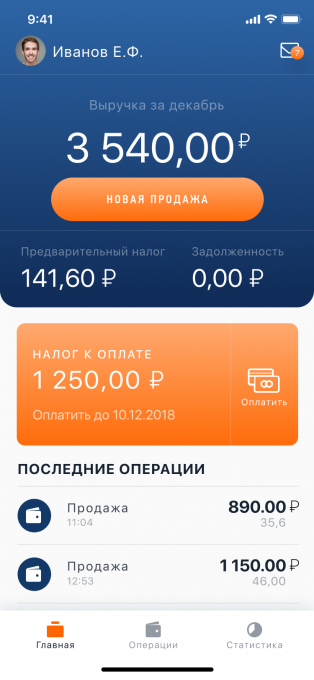

Самозанятые оплачивают налог на профессиональный доход в личном кабинете приложения «Мой налог». Система автоматически формирует уведомление с итоговой суммой платежа не позднее 12-го числа следующего месяца и присылает напоминание о необходимости погасить задолженность.

Вариантов для оплаты налога предусмотрено два. Первый – непосредственно в приложении при помощи личной банковской карты или платежной системы. Второй – сформировать в приложении квитанцию и оплатить ее в любом отделении банка.

Кроме вышеназванного способа, налог также можно оплатить на портале госуслуг — при помощи банковского приложения, в банкомате или же обратившись с квитанцией к специалистам любого банка.

Самый быстрый способ перечислить налог на профессиональный доход в бюджет – через приложение «Мой налог». Пошаговый алгоритм по уплате налога, который состоит состоит из трех шагов, следующий.

Шаг 1. Дождаться уведомления об уплате налога.

В течение месяца программа считает предварительную сумму налога, а итоговую сумму начислений система формирует в установленный законодательством срок – не позднее 12-го числа следующего месяца.

После этого на телефон приходит уведомление о сроке уплаты налога на профессиональный доход, и в приложении появляется специальная кнопка для оплаты задолженности. В случае просрочки кнопка покраснеет и задолженность придется оплачивать с учетом санкций.

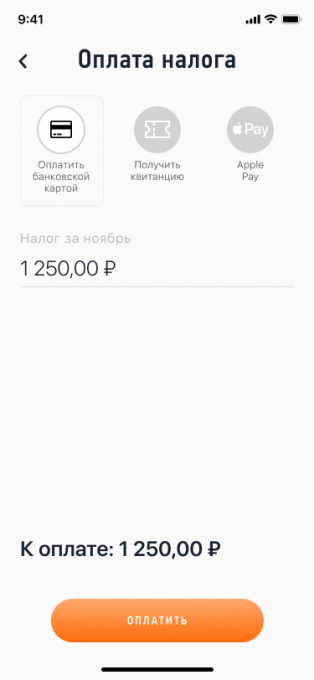

Шаг 2. Выбрать удобный способ оплаты.

После того как придет уведомление и в приложении появится кнопка, потребуется оплатить сумму налога, которая была начислена за предыдущий месяц. Для этого в приложении нужно будет нажать на кнопку «Оплатить».

Система предложит три варианта оплаты задолженности. Первый вариант – банковской картой. Второй – через платежную систему Google pay или Apple pay. Третий – старым способом, через банк по квитанции, которую можно распечатать из приложения.

У каждого из этих способов оплаты есть свои плюсы и минусы. Так, оплата банковской картой и платежными системами проходит мгновенно и позволяет настроить автоплатеж, который поможет избежать просрочек. В свою очередь, квитанция более приватный способ оплатить налог.

»

Шаг 3. Оплатить задолженность по налогам.

После того как выбран способ оплаты, необходимо перечислить налог в бюджет. Для этого потребуется нажать на кнопку «Оплатить». При этом важно помнить, что платить налог можно частями. Главное, чтобы вся сумма была уплачена не позднее 25-го числа следующего месяца.

Заплатить налог можно также по квитанции в любом отделении Сбербанка. Для этого потребуется распечатать заполненный квиток из приложения «Мой налог», а затем принести его в банк для оплаты.

Специалисты банка проведут платеж и произведут расчеты.

В случае пропуска срока оплаты налога налоговые органы посчитают пени на размер задолженности и в течение 10 календарных дней выставят в приложении «Мой налог» требование об уплате долгов. Штрафы за несвоевременную уплату в законодательстве не предусмотрены.

Пени считают со дня, который следует за датой уплаты налога, и по момент погашения задолженности. В расчет берут каждый календарный день просрочки платежа, включая выходные и нерабочие дни.

Размер пени считают следующим образом:

- начиная с 1-го по 30-й день – в размере 1/300 ставки рефинансирования, действовавшей в период просрочки;

- начиная с 31-го дня – в размере 1/150 ставки рефинансирования, действовавшей в период с 31-го календарного дня просрочки.

Источник: www.v2b.ru

Налогообложение договора с самозанятым лицом

Содержание

- Особенности сотрудничества с самозанятыми лицами

- Налогообложение договора с самозанятым лицом

- Налог на прибыль

- НДС

- УСН

- ЕНДВ и патент

- НДФЛ при расчетах с самозанятым лицом

За время внедрения нового налогового режима в виде уплаты НПД у организаций и ИП накопилось немало вопросов, касающихся документального оформления и подтверждения расходов на услуги, полученных от самозанятых. В статье разберем налогообложение договора с самозанятым лицом: учитываются ли расходы на услуги самозанятых в налоговом учете, какими документами можно подтвердить такие расходы и как их правильно оформить.

Особенности сотрудничества с самозанятыми лицами

20.02.2023 года ФНС опубликовал письмо №СД-4-3/2899 с разъяснениями, касающимися особенностей взаимодействия с плательщиками налога на профессиональный доход (НПД) и его документального оформления.

В соответствие с позицией ФНС, при сотрудничестве с самозанятым лицом организация (ИП, физлицо) обязана руководствоваться общими правилами ГК РФ, которые предусматривают:

- письменную форму заключения договора и его нотариального заверение в случае, если соглашение оформлено между организацией и самозанятым лицом, либо общая стоимость договора превышает 10.000 руб.;

- устную форму договора – в прочих случаях.

Говоря об устной форме договора, следует подразумевать договор оферты, согласно которому одна из сторон направляет второй предложение о сделке, после чего вторая сторона может принять такое предложение (договор считается заключенными) либо отклонить его (договор не заключен). После принятия предложения (акцептирование оферты) одна из сторон приступает к выполнению работ/услуг, реализации товара в соответствие с условиями, указанными в предложении. Если сторона не принимает предложение, договор считается незаключенным.

Налогообложение договора с самозанятым лицом

Признание в налоговом учете расходов, понесенных на приобретение товаров (работ, услуг) у самозанятого лица, зависит от системы налогообложения, используемой заказчиком. Ниже рассмотрим особенности налогового учета расходов на услуги самозанятого лица для субъектов хозяйствования на ОСНО и спецрежимах.

Налог на прибыль

Организация на ОСНО, приобретающая товары (работы, услуги) у самозанятого лица, может учесть понесенные расходы в налоговом учете при одновременном соблюдении следующих требований:

- расходы являются экономически обоснованными;

- приобретенные товары (работы, услуги) используются в коммерческой (производственной, хозяйственной) деятельности;

- имеется документальное подтверждение понесенных затрат.

Затраты считаются экономически обоснованными если их стоимость соответствует среднерыночной, а полученные услуги (работы) объективно необходимы для ведения коммерческой деятельности.

Относительно документального подтверждения затрат на услуги самозанятого лица следует обратиться к письму ФНС № №СД-4-3/2899. Позиция налоговиков следующая: организация на ОСНО может учесть расходы на услуги самозанятого при расчете налога на прибыль:

- при наличии договора;

- при условии, что самозанятый отразил полученный доход в учете и выдал заказчику чек.

Относительно особенностей заключения договора с самозанятым мы писали выше – ФНС допускает как договор на бумажном носителе, так и устное соглашение. Однако, если речь идет о сотрудничестве между юрлицом и самозанятым, то в данном случае необходимо заключение письменного договора (в отдельных случаях – с последующим его нотариальным заверением).

Факт оказания работ по договору подтверждается актом, подписанным сторонами в соответствие с условиями договора.

Что касается учета полученного дохода со стороны самозанятого, то позиция ФНС следующая – получив выручку, плательщик ФНС обязан отразить ее в мобильном приложении «Мой налог», после чего выдать покупателю (заказчику) чек.

Таким образом, документальным подтверждением, необходимым для налогового учета расходов на услуги самозанятого, является наличие у налогоплательщика-юрлица (заказчика):

- договора в письменной форме (в отдельных случаях – нотариально заверенного);

- акта выполненных работ/услуг, подписанного сторонами либо расходной накладной, подтверждающей факт поставки товара;

- чека, сформированного самозанятым лицом для заказчика через приложение «Мой налог».

НДС

Согласно условиям применения спецрежима НПД, самозанятые лица не являются плательщикам НДС. В связи с этим они освобождаются от обязательств по выставления счетов-фактур. Таким образом, организация на ОСНО, выступающая в роли заказчика (покупателя), не может принять НДС к вычету и уменьшить налогооблагаемую базу.

Возможна ситуация, когда организация заключила договор с ИП-плательщиком НДС, который впоследствии приобрел статус самозанятого лица. В таком случае ИП обязан выставлять счета-фактуры, а организация может принимать НДС к вычету, до момента перехода предпринимателя на спецрежим в виде уплаты НПД.

После приобретения предпринимателем статуса самозанятого лица сторонам необходимо заключить дополнительное соглашение, в котором утвердить цену без НДС.

УСН

Порядок учета расходов на услуги самозанятого лица для плательщиков УСН зависит от того, какую налоговую схему применяет заказчик таких услуг.

Если организация/ИП использует УСН «Доходы 6%», то уменьшить налогооблагаемую базу на сумму расходов (в том числе услуг самозанятого) она не может.

В случае если заказчик применяет УСН «Доходы минус расходы 15%», то он может признать расходы на услуги самозанятого в общем порядке – на основании договора (письменного или устного).

Признание расходов на услуги самозанятого осуществляется при соблюдении следующих условий:

- услуги получены (имеется акт выполненных работ, подписанный сторонами);

- услуги оплачены (самозанятый гражданин отразил выручку в приложении «Мой налог» и выдал заказчику чек).

При соблюдении вышеперечисленных условий, а также при наличии необходимых документов, плательщик УСН «Доходы минус расходы 15%» учитывает расходы на услуги самозанятого в том отчетном периоде (квартале), к котором они были получены (по дате акте) и оплачены (по дате чека).

Расходы на услуги самозанятого лица отражаются в налоговой декларации, которую «упрощенец» подает ежегодно:

- до 31 марта года, следующего за отчетным – для юрлиц;

- до 30 апреля года, следующего за отчетным – для ИП.

ЕНДВ и патент

Если покупателем товаров (работ, услуг) самозанятого лица выступает плательщик ЕНВД либо ИП на патенте, то учесть данные расходы при расчете налогооблагаемой базы он не может. Основание данного утверждения следующее – расчет ЕНВД и стоимость патента определяется вне зависимости от расходов, понесенных налогоплательщиком в процессе ведения деятельности.

При расчете ЕНВД учитывается базовая доходность бизнеса (в соответствие с видом деятельности) в определенном регионе, а также физический показатель работы предпринимателя (количество сотрудников, площадь торгового помещения, количество посадочных мест в транспорте, т.п.).

Стоимость патента определяется на основании потенциальной доходности деятельности ИП, показатель которой устанавливается на законодательном уровне. Также при расчете патента учитывается период его действия (от 1-го до 12-ти месяцев в течение календарного года).

НДФЛ при расчетах с самозанятым лицом

Один из самых популярных вопросов среди организаций, сотрудничающий с самозанятыми лицами – облагаются ли услуги самозанятыми НДФЛ и выступает ли заказчик в подобных случаях налоговым агентом.

Ответ ФНС на данный вопрос однозначный – нет, услуги самозанятого не облагаются НДФЛ. Обоснование данной позиции следующее – условия применения спецрежима в виде уплаты налога на профессиональный доход предусматривают полное освобождение самозанятых лиц от уплаты НДФЛ. Поэтому при расчете с самозанятым лицом заказчик (покупатель) производит оплату в соответствие со стоимостью, указанной в договоре, НДФЛ при этом не удерживается.

Источник: online-buhuchet.ru