Книгу учета полученных доходов и совершенных расходов (КУДИР) обязаны вести все ИП, применяющие УСН, ОСН, ПСН и ЕСХН. С 2013 года было отменено обязательное заверение КУДИР в ИФНС. Однако, прошитая и пронумерованная книга должна быть в любом случае (штраф за её отсутствие для ИП составляет 200 рублей).

Какую отчетность сдает ИП на Усн без работников 2021?

Предприниматели на УСН без сотрудников в 2020 и 2021 году не должны отчитываться в ПФР и ФСС. То есть, ИП освобождены от сдачи СЗВ-М, РСВ и 4-ФСС. Отчеты 2-НДФЛ и 6-НДФЛ по сотрудникам также не представляются.

Куда сдают отчетность ИП?

Отчетность сдается в три разных органа — Пенсионный и соц. страхования фонды, ИФНС. Основная часть взносов и налогов уплачивается в налоговую инспекцию, в Фонд социального страхования уплачиваются только взносы от НС и ПЗ.

Какую отчетность сдает ИП на усн доходы?

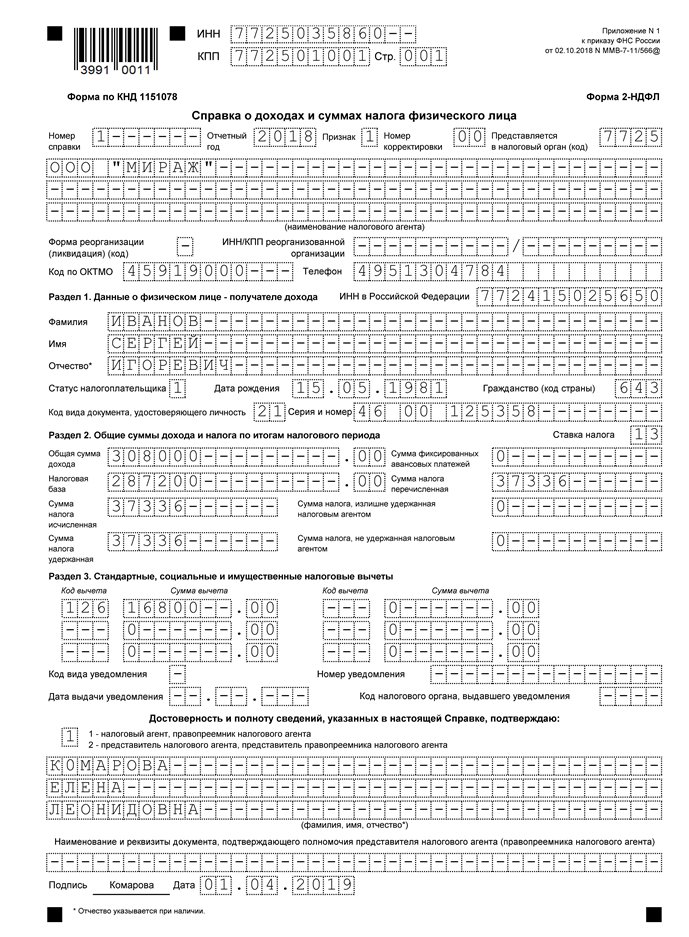

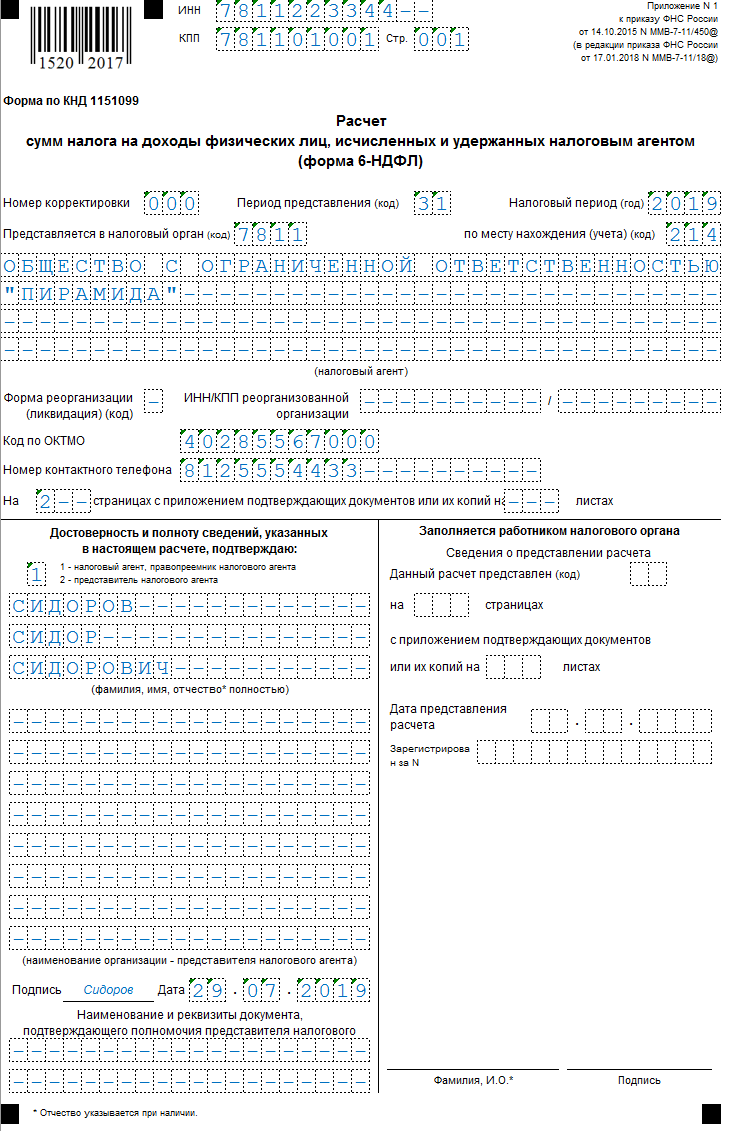

ИП на УСН с наемными работниками сдают в налоговую инспекцию отчеты РСВ, 2-НДФЛ и 6-НДФЛ, где отражают сведения о выплаченных работникам суммам, а также по удержанному и перечисленному подоходному налогу. В случае с НДФЛ работодатель является не налогоплательщиком, а налоговым агентом.

КАКИЕ ОТЧЕТЫ ИП СДАЕТ В 2022? ИП на УСН, ОСНО, ЕСХН, НПД, отчетность за работников

Кто обязан вести книгу учета доходов и расходов?

Книгу учета доходов и расходов обязаны вести: Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, общую систему налогообложения, патентную систему налогообложения, исчисляющие единый сельскохозяйственный налог (т. е. . Организации, применяющие упрощенную систему налогообложения.

Какие отчеты сдает ИП на усн в 2021 году?

- справки 2-НДФЛ и расчет 6-НДФЛ по доходам сотрудников;

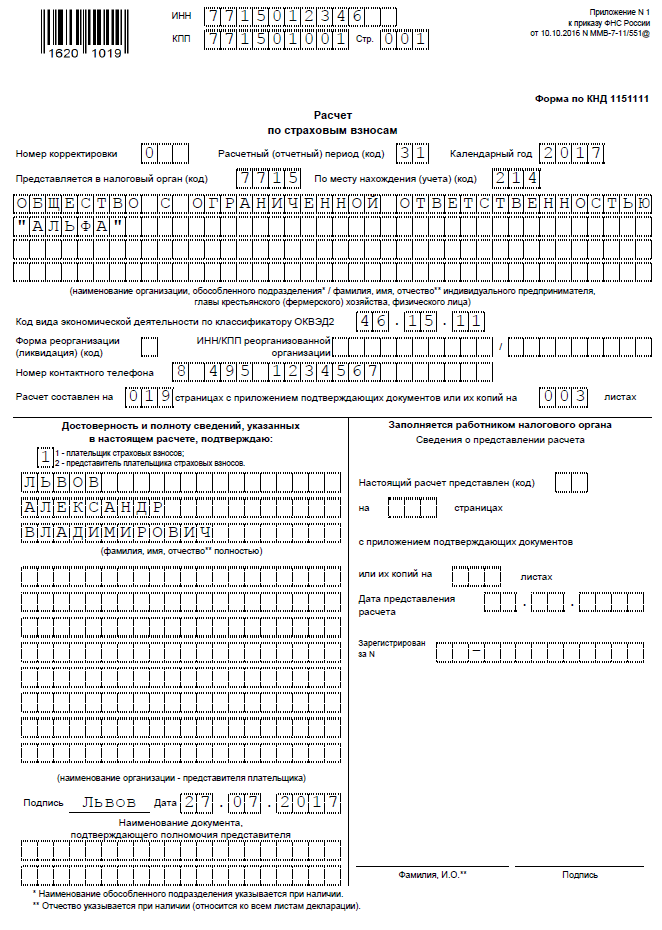

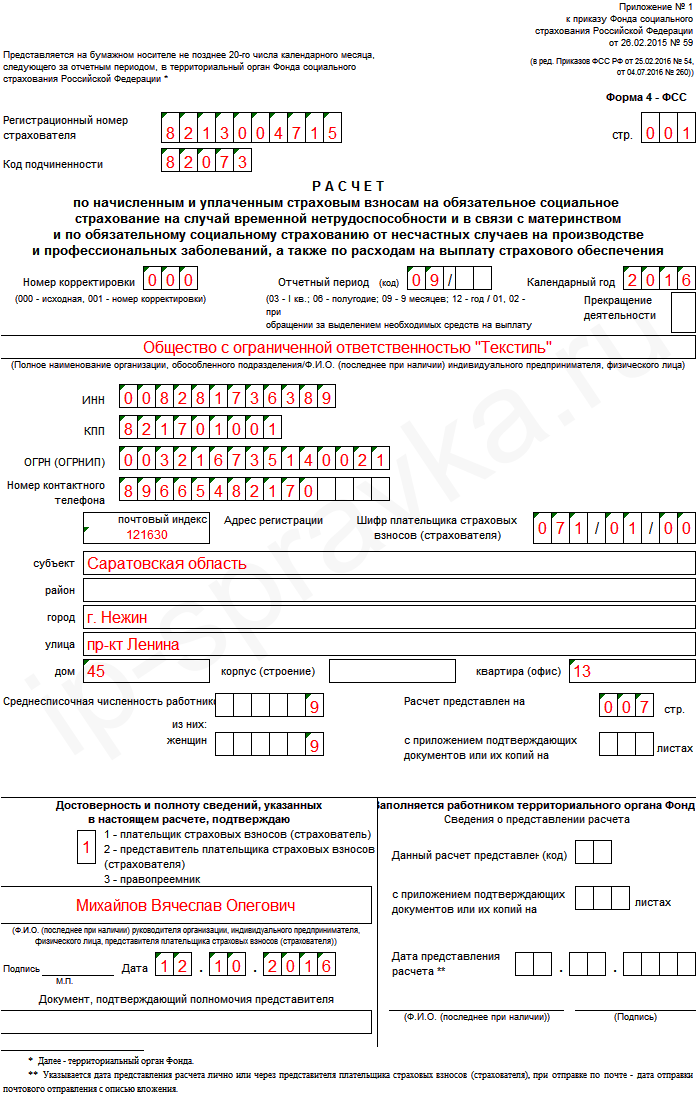

- отчетность по страховым взносам — РСВ, 4-ФСС;

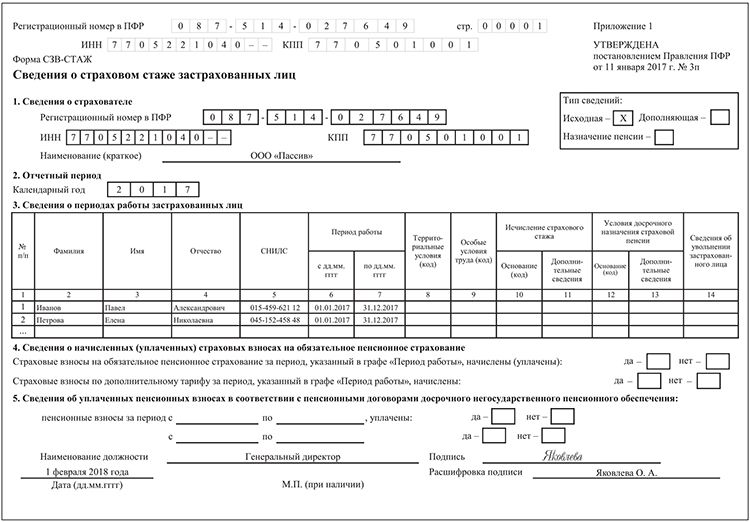

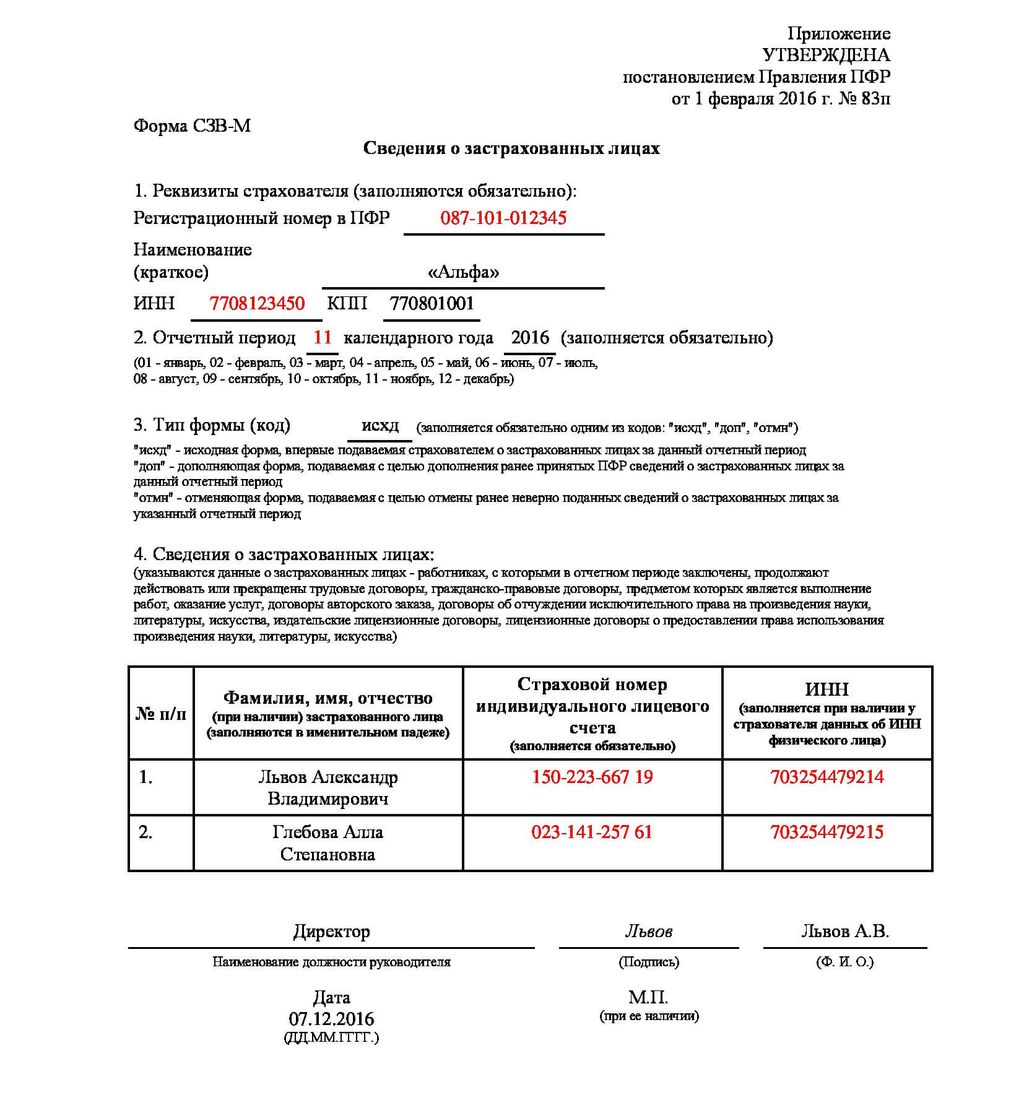

- отчеты в ПФР — СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД.

Какую отчетность должен сдавать ИП на Усн без работников?

Таким образом, ИП на УСН без наемных работников обязательно должен сдать налоговую отчетность и отчет в Росстат. Данные о страховых взносах за себя будут отражены в налоговой декларации.

Какие отчеты сдает ИП на патенте с работниками в 2021?

- 2-НДФЛ — за работников, с которых удержан налог, предоставляется один раз по итогам года до 1 апреля года, следующего за отчетным. .

- 6-НДФЛ — ежеквартальный отчет. .

- СЗВ-М — ежемесячно в срок до 15 числа месяца, следующего за отчетным;

Как сдать отчетность через личный кабинет ИП?

- Зайти в личный кабинет на сайте ФНС.

- Перейти в раздел «Представление налоговой и бухгалтерской отчетности в электронном виде»:

- Пройти процедуру технической проверки условий работы с сервисом.

Как сдать отчетность ИП через госуслуги?

- зайти на сайт;

- найти категорию «налоги и финансы»;

- выбрать «налоговая задолженность»;

- заполнить онлайн-заявку, указав свой ИНН;

- получить информацию.

Как сдавать отчетность ИП на Усн?

- Ежегодно: налоговая декларация по УСН; 2-НДФЛ (справка о доходах физического лица); .

- Ежеквартально: Расчет 6-НДФЛ; 4-ФСС; .

- Ежемесячно: Форма СЗВ-М.

Какую отчетность сдает ИП за 2020 год?

Отчетность ИП на УСН с работниками в 2020 году (таблица со сроками сдачи)

| Расчет 6-НДФЛ Актуальный бланк | 1 кв. 2020 | 30 июля |

| полугодие | 31 июля | |

| 9 мес. | 2 ноября | |

| Расчет по страховым взносам (ЕРСВ) | 2019 | 30 января |

Какую отчетность сдает ИП в Росстат?

Все предприниматели, являющиеся субъектами малого бизнеса, должны сдать в Росстат отчет за 2020 год по сплошному наблюдению, которое проводится каждые 5 лет. Очередное проходит в 2021 году. ИП сдают отчет № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год».

Как вести книгу учета доходов и расходов?

Как оформлять КУДиР

Записи в книгу можно вносить вручную или заполнять её на компьютере и распечатывать по итогам каждого квартала. В конце года книгу нужно прошить и пронумеровать, на последнем листе указать количество страниц, поставить подпись и печать при её наличии. Заверять книгу в налоговой не требуется.

Кто может не вести книгу доходов и расходов?

Ни НК РФ, ни упомянутый Порядок не указывают, что налогоплательщики (включая индивидуальных предпринимателей), применяющие УСН с объектом налогообложения «доходы», освобождаются от обязанности по ведению Книги учета доходов и расходов.

Как заполнять книгу учета доходов ИП на патенте?

- о себе — ФИО, ИНН, адрес;

- патенте — срок действия и субъект РФ, в котором он получен;

- расчётных счетах — номер счёта и название банка;

- присвоенных кодах — ОКУД и дату по нему указывать не нужно, а ОКПО и ОКАТО можно быстро узнать в сервисе Контур. Бухгалтерии.

Источник: madetto.ru

Книга ип кто сдает 2023

Программа «Упрощенка 24/7» настроила персональный календарь бухгалтера на 2023 год. Зайдите в программу и проверьте все важные даты по сдаче отчетности, уплаты налогов и выплат работникам. «Упрощенка 24/7» напомнит о сроках не только на почту, но и при входе в программу. Вы никогда ничего не пропустите.

Обещаем! В Календарь вы можете .

Занести туда любые важные дни — хоть день рождения лучшей подруги. Мы напомним и об этом. Настраивайте свой календарь и работайте без стресса! Для того, чтобы узнать сроки сдачи отчетов в Росстат, воспользуйтесь статьей .

Вид отчетности Куда сдается Кто сдает Срок сдачи Отчеты за 4 квартал 2023 года и за 2023 год Ежемесячная отчетность по форме СЗВМ за декабрь 2023 ПФР Все работодатели 15.01.2023

ИП – 2023: самые важные изменения

Закрыть Каждый год компания СКБ Контур проводит конкурс для предпринимателей «», в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока.

Благодаря конкурсу мы создали вдохновляющую коллекцию бизнес-историй, рассказанных людьми, которые превращают небольшие стартапы в успешные компании. Их опыт и cоветы будут полезны каждому, кто задумывается об открытии своего дела.

Для старта необходимы некоторые предварительные условия: идея, немного денег и, что самое важное, желание начать Фред ДеЛюка Основатель Subway Подписка на уведомления о новых статьях Подписаться Мне не интересно

27 ноября 2023 (обновлено 29 декабря 2023) С 1 января уже с момента регистрации в жизни ИП произойдут перемены — новичкам не придется платить госпошлину. Пожалуй, самым неожиданным сюрпризом станет возможность ИП перейти на спецрежим для самозанятых в 2023 году.

Отчетность ИП в 2023 году: таблица

Copyright: фотобанк Лори Подачу в ИФНС определенного комплекта документов предусматривает сдача отчетности ИП за 2023 год.

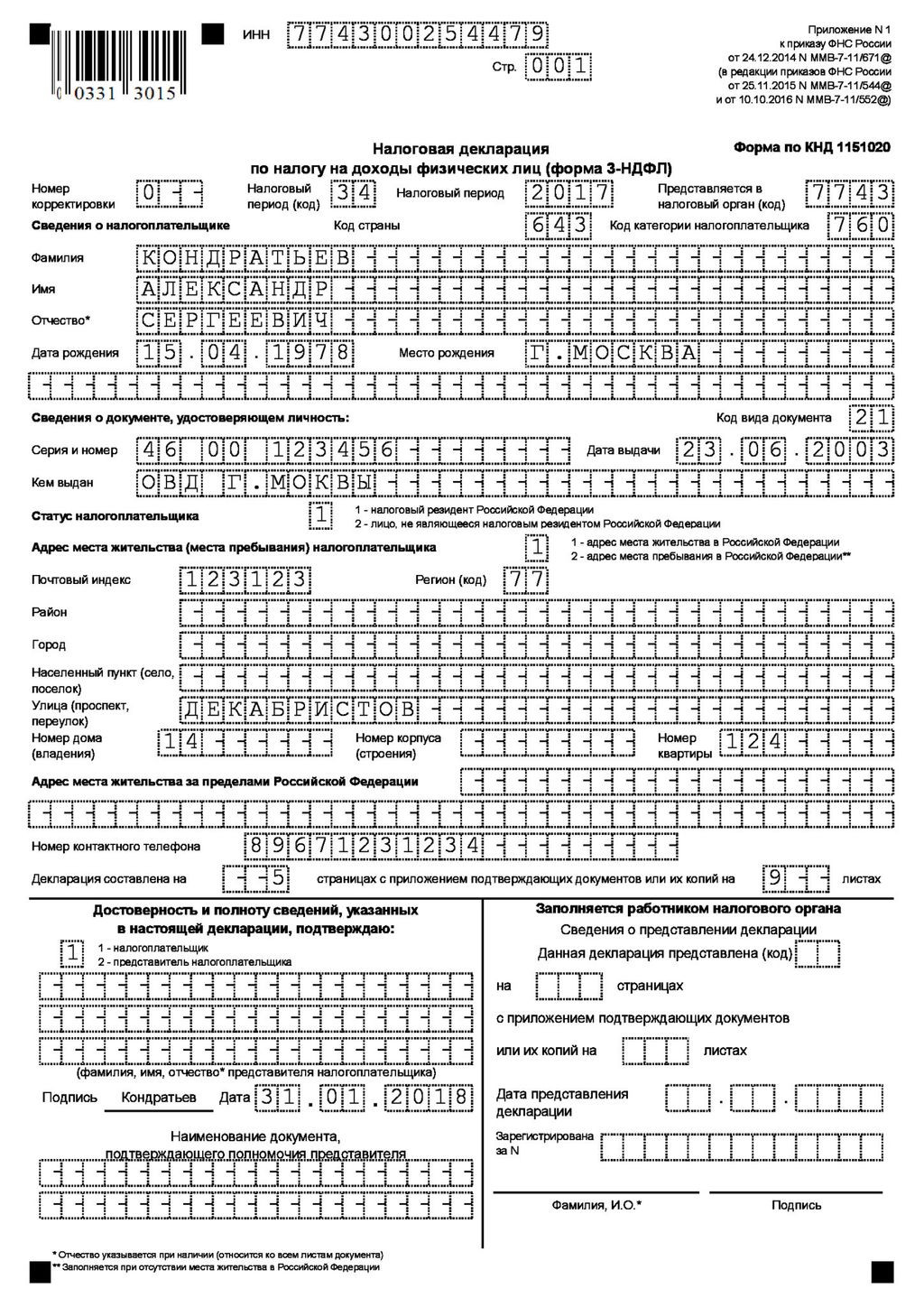

Набор отчетных форм зависит от применяемого субъектом хозяйствования налогового режима и от наличия у предпринимателя работников. Самый объемный список отчетности характерен для ИП на ОСНО, имеющих наемный персонал. Использующие ОСНО ИП обязаны ежегодно отчитываться по своим доходам — делается это подачей .

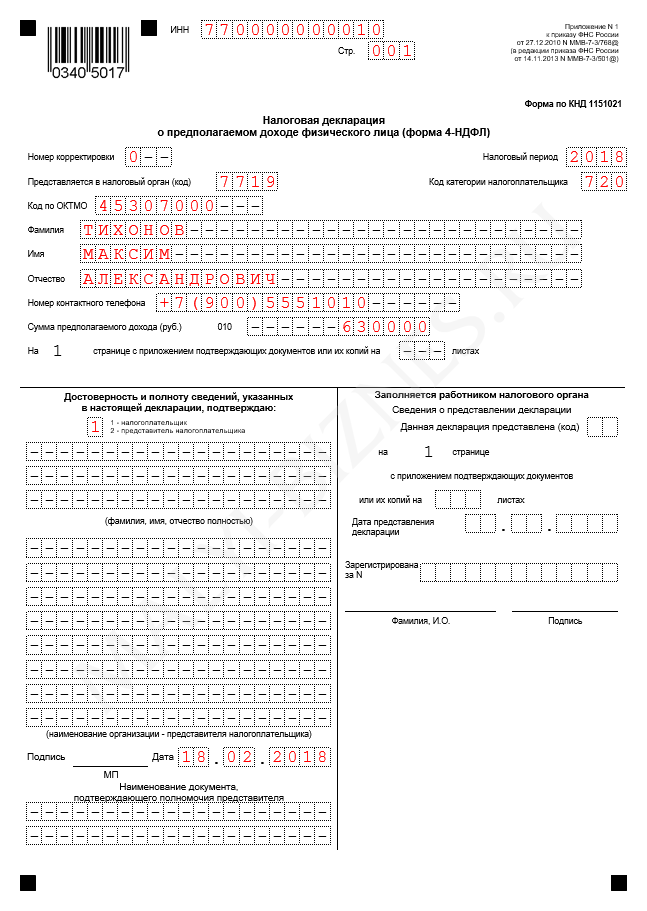

Также для расчета размера авансовых платежей вновь зарегистрированным коммерсантам (или перешедшим на ОСНО) надо представить форму . Ее отличие в том, что в ней фиксируется объем не фактических, а прогнозных доходных поступлений.

Рекомендуем прочесть: Вид на жительство в финляндии для россиян отзывы

Срок подачи 4-НДФЛ не имеет единого для всех субъектов хозяйствования дня – он зависит от того, когда ИП получил свой первый доход на ОСНО: подать «прогнозную» декларацию следует в течение 5 дней через месяц после первой выручки. Отчетность ИП 2023 будет содержать декларационные формы по НДС.

Новая форма книга учета доходов и расходов на усн с 2023 – 2023 года что изменилось

Сегодня рассмотрим тему: «новая форма книга учета доходов и расходов на усн с 2023 — 2023 года что изменилось» и разберем основываясь на примерах.

Все вопросы вы можете задать в комментариях к статье.Содержание При планировании работы на следующий налоговый год предприятия и частные коммерсанты должны оценить прогнозный уровень налоговой нагрузки и степень изменения функционала бухгалтерии в связи с новыми законодательными веяниями.

Свежие новости по нововведениям в налоговом законодательстве затрагивают деятельность почти всех субъектов хозяйствования. Норма затронет не всех лиц, применяющих этот спецрежим, а только тех, кто соответствует одновременно двум требованиям:

КУДиР для ИП и ООО в 2023 году

→→КУДиР КУДиР – книга учета доходов и расходов, которую обязаны вести:

- Организации на УСН.

- ИП на , , , (т.е. все кроме ).

КУДиР можно вести самостоятельно, т.е.

Кого-то коснется повышение ставок НДС, кому-то придется завершить переход на онлайн-кассу. Не обошли стороной изменения и упрощенцев. Нет видео. Видео (кликните для воспроизведения). Главной новостью может стать отмена декларации по УСН.

вручную. Тем не менее, при большом количестве доходно-расходных операций, в целях экономии времени и во избежание ошибок при заполнении КУДиР, лучше использовать предназначенные для этого программы или онлайн-сервисы.

В зависимости от в 2023 году используются следующие бланки книги учета доходов и расходов:

- для ОСН;

- для УСН (подходит для ИП и организаций);

- для ЕСХН;

- (книга учета доходов) для ПСН.

Отчетность ИП на УСН в 2023 году: таблица и сроки сдачи

Какую отчетность сдают ИП при упрощенной системе налогообложения?

Сдавать КУДиР в налоговую инспекцию не нужно. Кроме того, с 2013 года отменено обязательное заверение книги учета доходов и расходов в налоговом органе. Однако, прошитая и пронумерованная КУДиР должна быть обязательно. Штраф за ее отсутствие для ИП – 200 рублей, для организаций – 10 000 рублей.

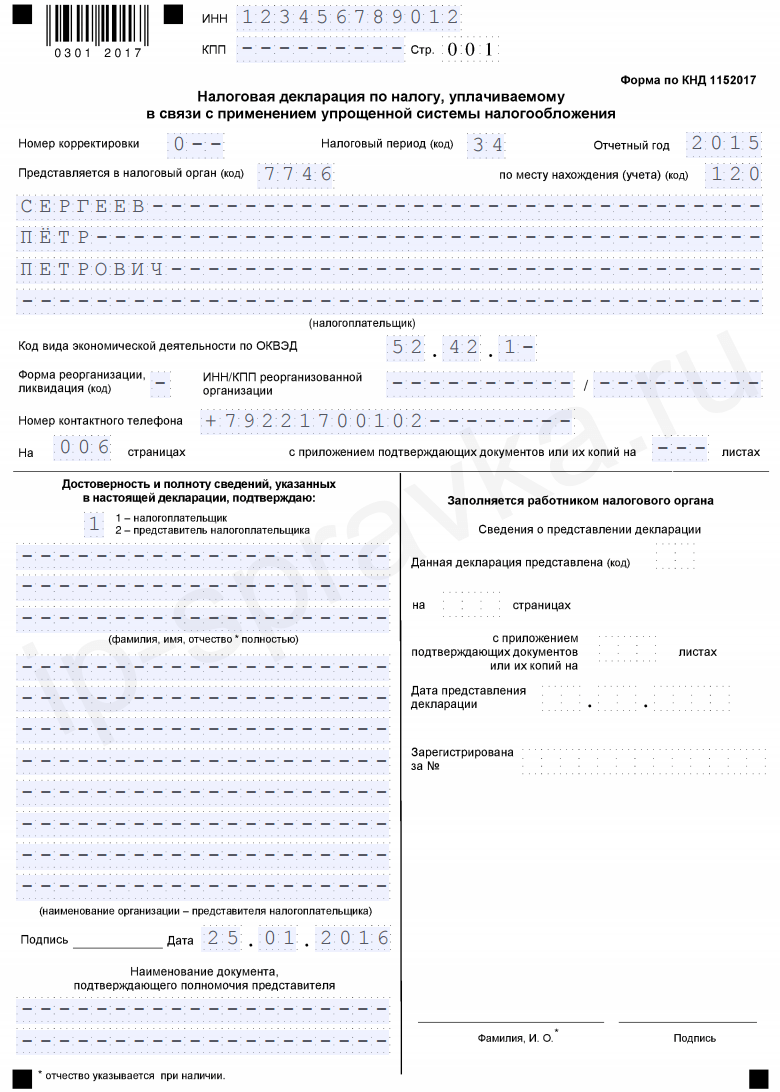

Документы, бланки, формуляры и процедуры — читайте в нашей статье. Содержание: В течение трех месяцев после регистрации ИП, предприниматель должен определиться, по какому из двух вариантов УСН он будет платить бюджетные сборы: 1.«Доходы минус расходы»: налог составляет от 5 до 15% от разницы между доходами за отчетный период и расходами, произведенными на предпринимательскую деятельность.

Какой процент придется заплатить, определяют региональные власти.

2.«Доходы»: ставка налога обычно составляет 6% от оборота, точнее, всего объема выручки. С недавних пор региональным властям разрешено уменьшать налоговую ставку. Так, на Чукотке, она составляет 2-4%, в Крыму и Севастополе от 3%.

Рекомендуем прочесть: Доверительое управление имущества

Вне зависимости от выбранного способа уплаты налогов, основным документом, который нужно предоставить в ФНС, является декларация.

Книга учёта доходов и расходов (КУДиР) в 2023 году

/ Бланк документа: Скачать (новая 2023 г.) Скачать Скачать Скачать Книга учета доходов и расходов (далее КУДиР) – это обязательный способ ведения налогового учета для:

- Организаций (юр. лица) на УСН.

- Индивидуальных предпринимателей на , , , ;

На книга учета не ведется! Вести КУДиР без ошибок можно через , в котором есть бесплатный пробный период.

На каждый налоговой период открывается новая КУДиР, записи в ней ведутся с 01 января по 31 декабря текущего года.

Обратите внимание на то, что при совмещении Патентной системы и УСН необходимо вести раздельный учет доходов и расходов, следовательно, по каждому виду деятельности будет открыта своя КУДиР.

Законодательство РФ допускает ведение КУДиР в двух видах: электронном или бумажном. В конце года электронную КУДиР нужно распечатать, листы в ней пронумеровать, саму книгу прошить и заверить общее количество страниц подписью предпринимателя или директора организации.

Чтобы не нарушить целостность книги, незаполненные разделы тоже распечатывают и прошивают.

Налоги ИП в 2023 году: изменения, новые законы и другие новости!

> Добрый день, уважаемые ИП! Как обычно, начал собирать изменения по налогам и взносам для ИП на 2023 год в единой, сводной статье.

Надеюсь, она Вам тоже пригодится. Для каждого изменения или нововведения будет дан краткий анонс и ссылка на соответствующую статью, в которой я более подробно все рассказываю.

Также рекомендую посмотреть видео, в которых наглядно все показываю и популярно поясняю. Не поленитесь, выделите время, так как в своих видео я расширенно отвечаю на множество популярных вопросов ИП. Обращаю Ваше внимание, что эта статья будет обновляться по мере поступления новой информации.

Если у вас есть чем ее дополнить, то пишите в комментариях ниже. Итак, поехали! Разумеется, самым главным событием года будет заключительный этап по массовому переходу на онлайн-кассы, который состоится 1 июля 2023 года.

Планировалось, что это случится 1 июля 2023 года, но затем дали отсрочку для ряда категорий ИП до 1 июля 2023 года. Чтобы не загромождать сводную статью, настойчиво рекомендую прочитать следующие статьи по ККТ.

Отчетность ИП в 2023 году

/ Весь комплекс отчетной документации, которую ИП обязаны представлять в контролирующие органы, можно условно разбить на 4 группы:

- Статистическая отчетность (в Росстат).

- Отчетность по прочим налогам;

- Отчетность за наемный персонал (сдается, если у ИП есть работники);

- Отчетность в зависимости от применяемого налогового режима.

Примечание: дополнительно к сдаче отчетности ведется учет доходов/расходов в , а также учет .

Если не хочется разбираться в куче отчетности и тратить время на походы в налоговую, можете воспользоваться этим , в котором есть бесплатный пробный период.

Источник: tatzakon.ru

Отчётность ИП в 2019 году. Что, когда и где сдавать?

Рассмотрим какие отчёты в 2019 году нужно сдавать ИП в ФНС, ФСС и ПФР.

Евгений Звягин Автор статьи

Все отчёты, которые необходимо сдавать индивидуальному предпринимателю можно поделить на несколько категорий. Что мы и сделаем, а потом на каждой категории остановимся подробнее.

Категории отчётностей:

- Отчётность по основным налогам (исходя из системы налогообожения).

- Отчётность по другим налогам (если есть).

- Отчётность по наёмным сотрудникам (есть они наняты).

- Отчётность по кассе (в том случае, если ведётся работа с наличностью).

Теперь перейдём к рассмотрению каждой категории отдельно и узнаем подробности.

Отчётность по основным налогам

Примечание: в том случае, если совмещается два режима налогообложения (редкие случаи), то сдаётся две декларации.

Все отчётности по этой категории идут в федеральную налоговую. Для удобства разберём отдельно тему по вариантам налогообложения.

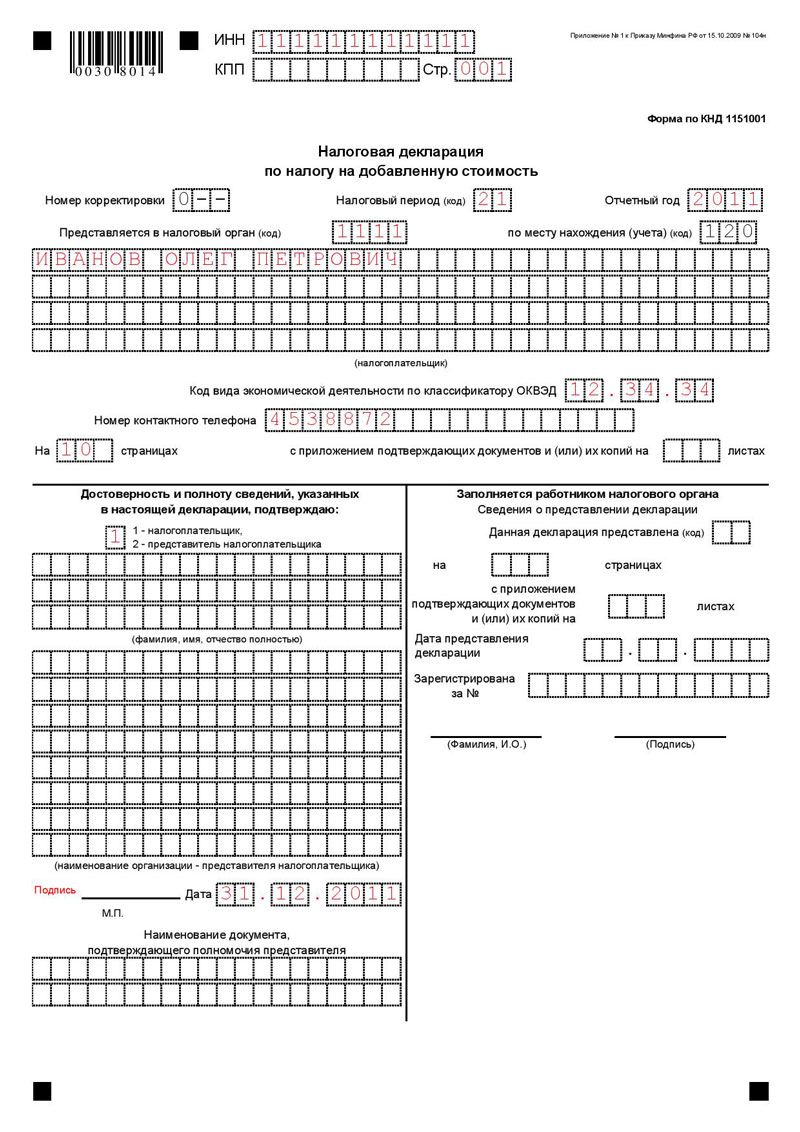

ОСНО. Основная система налогообложения.

Содержит три отчётности.

- 3-НДФЛ. Эту отчётность предпринимателю необходимо составлять за один отчётный год. Сдача отчёта регламентируется 30-ым апреля следующего за отчётным года.

- 4-НДФЛ. Этот вариант нужно составлять как только у вас прошла первая доходная операция. Сдаётся в течение пяти дней после того, как закончился месяц, в котором была эта операция. Нужно новым предпринимателям.

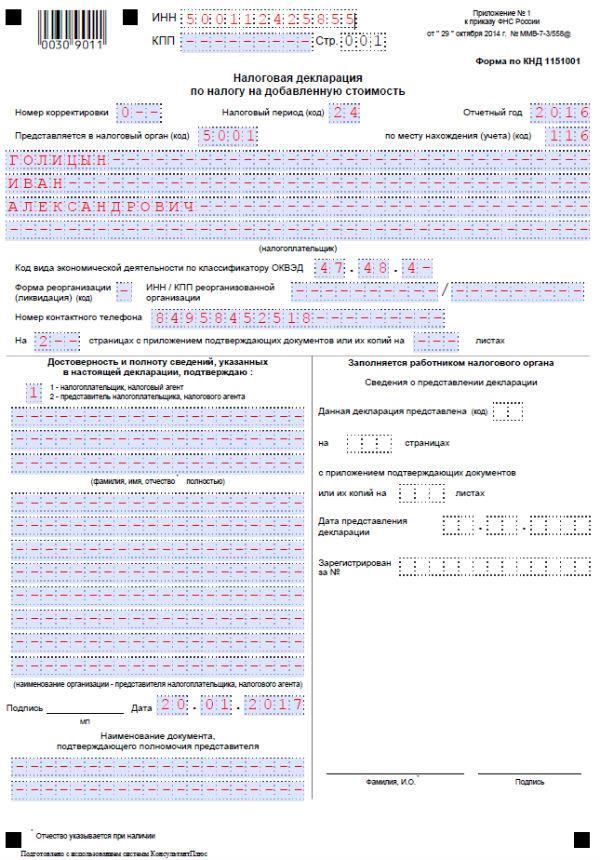

- Декларация по НДС. Ежеквартальная. Регламент подачи – до 25-ого числа месяца следующего за отчётным периодом.

УСН. Упрощённая система налогообложения.

Сдаётся один отчёт.

- Декларация УСН. Такой документ составляется один раз за год. Регламент подачи – до 30-ого апреля следующего за отчётным периодом года.

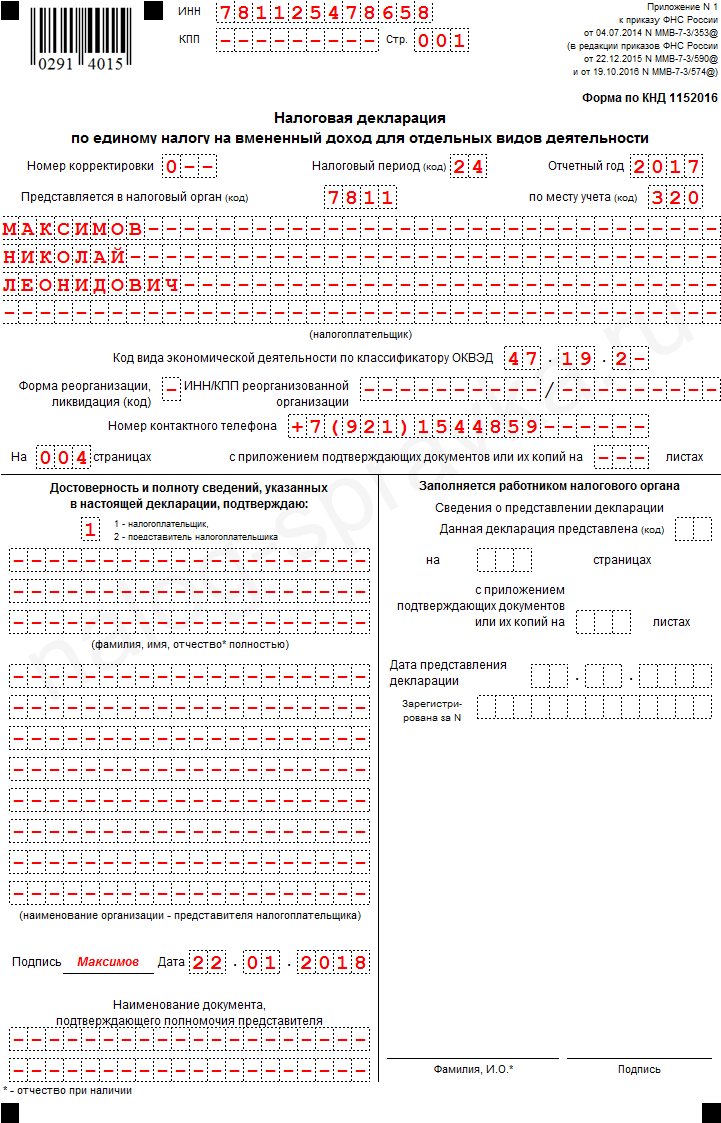

ЕНВД. Единый налог на вменённый доход.

Как и на упрощёнке, сдаётся только одна декларация.

- Декларация ЕНВД. Срок подачи – 20-ое апреля следующего за кварталом отчётности месяца. Ежеквартальная.

ПСН. Патент. Патентный режим.

- Сдавать ничего не нужно, налог платится во время получения патента. Заранее.

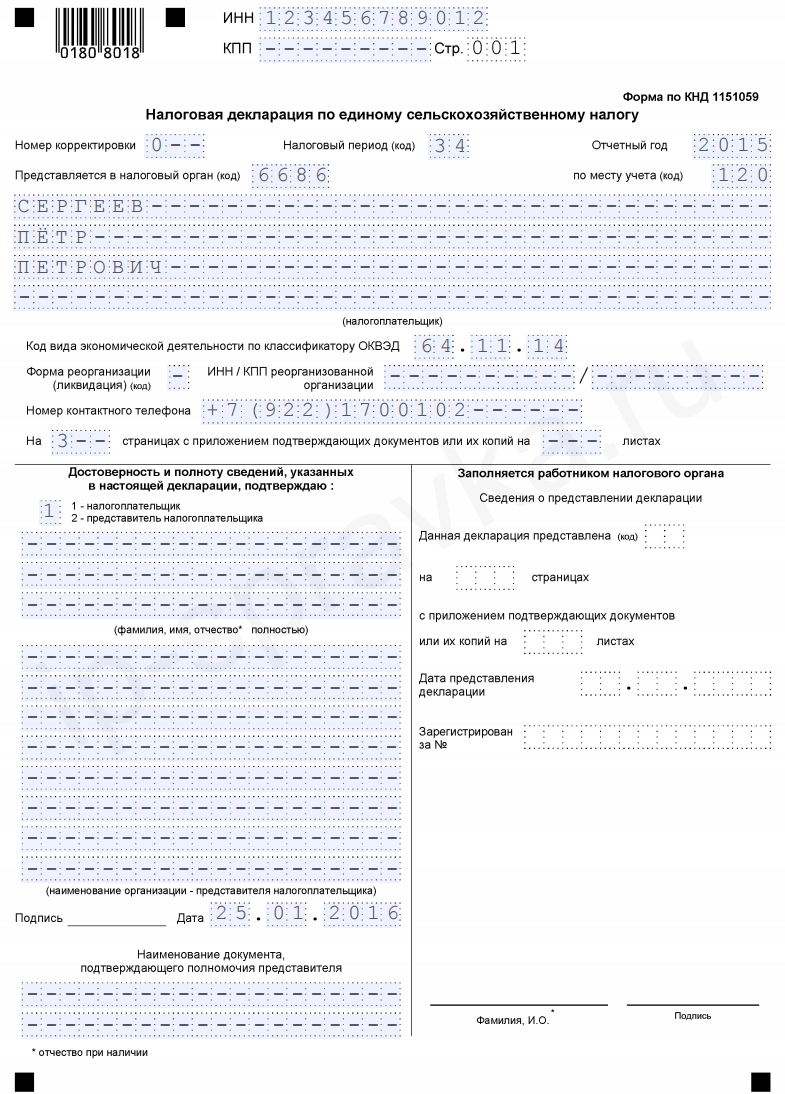

ЕСХН. Единый сельскохозяйственный налог.

Сдаётся две отчётности. Причём, платить НДС на ЕСХН стало необходимым только с 1 января 2019 года. Ранее, как и все специальные режимы, единый сельсхоз налог подразумевал отчётность только по основной декларации.

- Декларация ЕСХН. Сдавать нужно ежегодно. Отчётный период – один год. Регламент подачи – 31-ое марта следующего за отчётным года.

- Декларация по НДС. Составляется за отчётный квартал. Регламент подачи — 25-ое число месяца, идущего после отчётного кваратала.

Ещё немного о совмещеных режимах.

Совмещают, как правило, упрощёнку и вменёнку. Если идёт совмещение, то сдаётся две декларации. Соответственно при совмещении именно этих режимов, сдавать нужно будет и декларацию УСН, и декларацию ЕНВД.

Но в том случае, если совмещается ПСН (патентная система) с какой-либо другой, то декларация составляется только одна. Просто потому, что у ПСН нет никаких отчётностей.

КУДиР для режимов налогообложения

Для каждого режима предусмотрено ведения своей книги учёта доходов и расходов (КУДиР). То есть, для ОСНО это будет КУДиР для ОСНО, например.

Для всех, кроме единого налога на вменённый доход. Там нет никакого учёта доходов и расходов.

Нужно понимать, что при совмещённых режимах налогообложения нужно вести раздельный учёт доходов и расходов.

Самый простой пример, когда могут возникнуть из-за этого проблемы – при отсутствии раздельного учёта на совмещённых режимах, вы не сможете правильно рассчитать страховые взносы, а значит не сможете получить сумму, на которую можно будет налоги свои уменьшить.

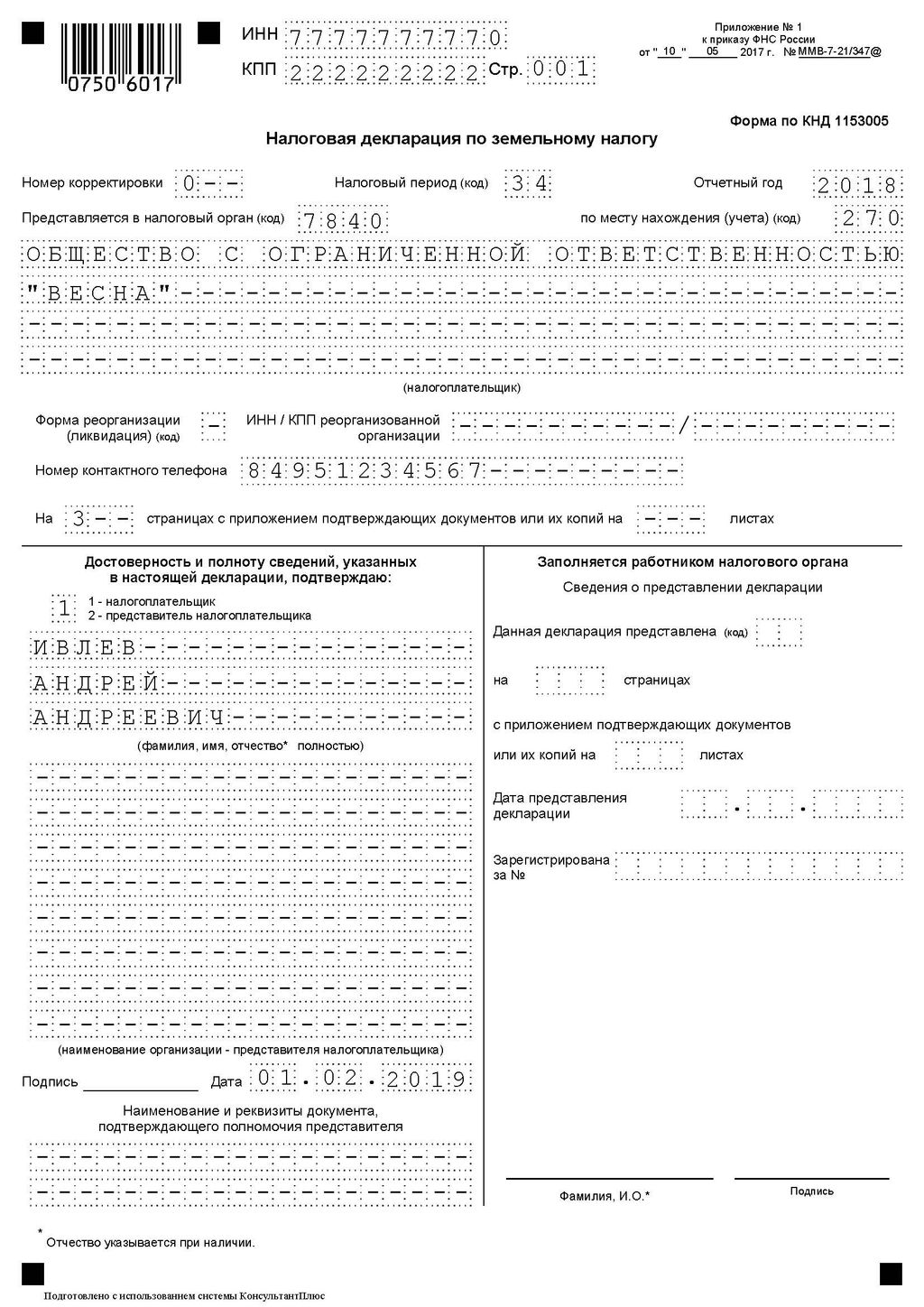

Отчётности по дополнительным налогам

ИП даётся возможность заниматься разной предпринимательской деятельностью, а по некоторым направлениям предусмотрен дополнительный налог. Как и по основным налогам, по доп. также нужно вести и сдавать отчётность. Давайте посмотрим, какие дополнительные налоги бывают, и как по ним сдавать отчёты.

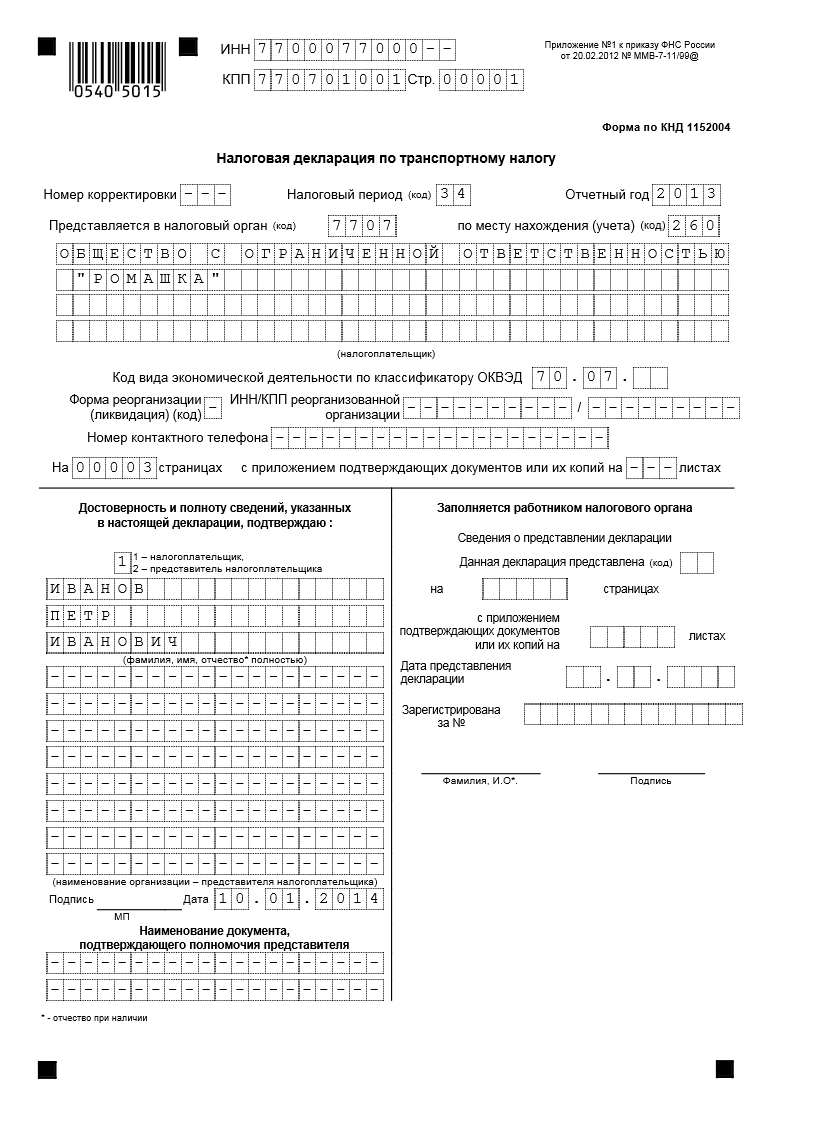

- Транспортный налог

Эти два вида налога индивидуальному предпринимателю не грозят, потому что предусмотрены они только для юридических лиц. Причём юрлица такие налоги не высчитывают, этим за них занимается налоговая и просто присылает уведомление.

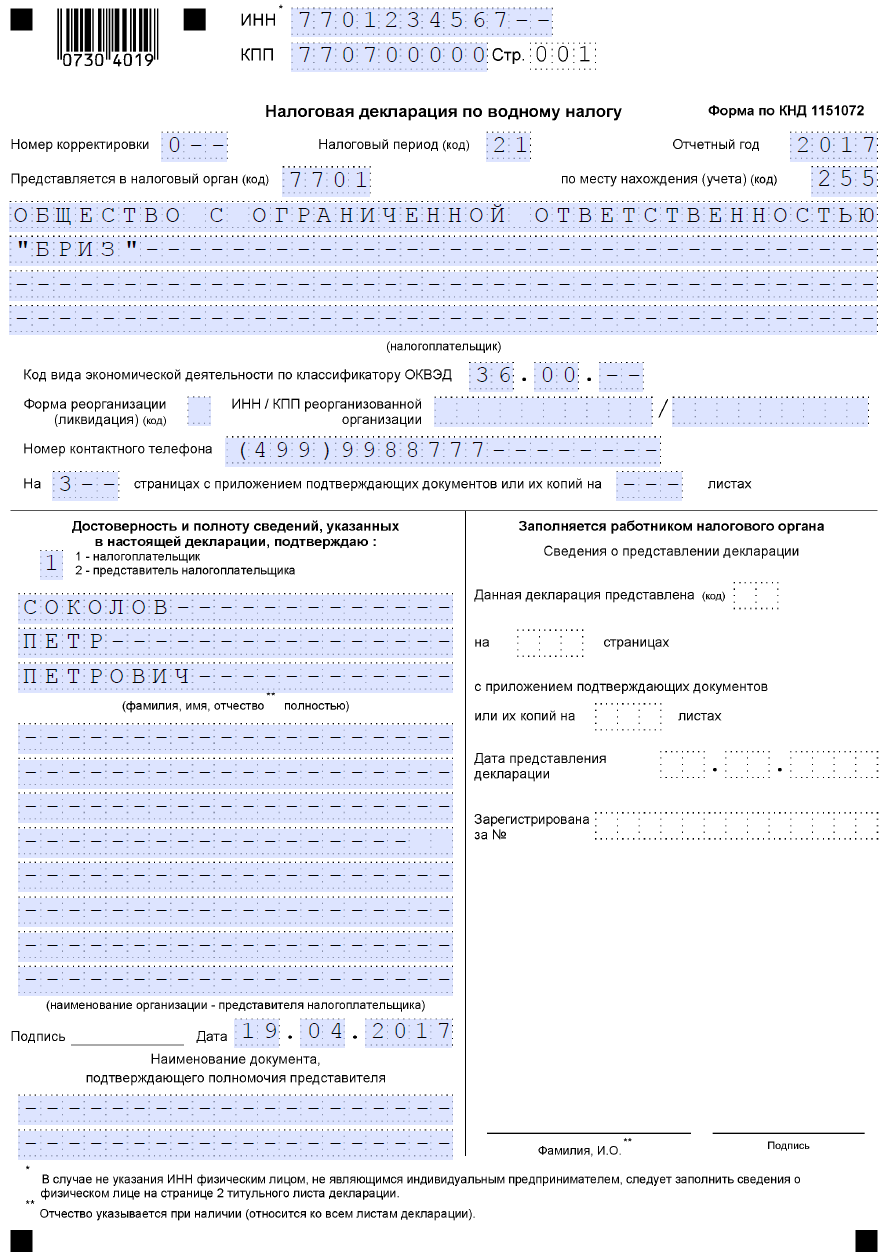

Этот налог выплачивается как фирмами, так и физлицами, которые занимаются специальным (особым) водопользованием. Например – забором воды из водных объектов.

Декларацию по этому виду налога нужно составлять по результатам каждого квартала. Регламент подачи – до 20-ого числа месяца, следующего за отчётным кварталом.

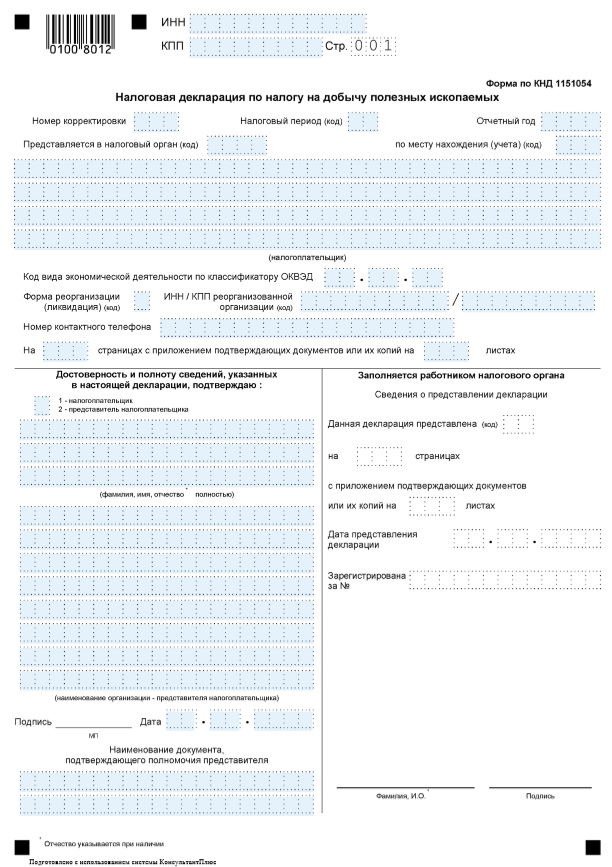

- НДПИ. Налог на добычу полезных ископаемых

Такой налог актуален для ипешников, которые работают, как понятно из названия налога – в сфере добычи полезных ресурсов.

Регламент сдачи отчётности по НДПИ предписывает делать это каждый месяц. Последний день месяца будет крайней датой сдачи декларации за предыдущий месяц.

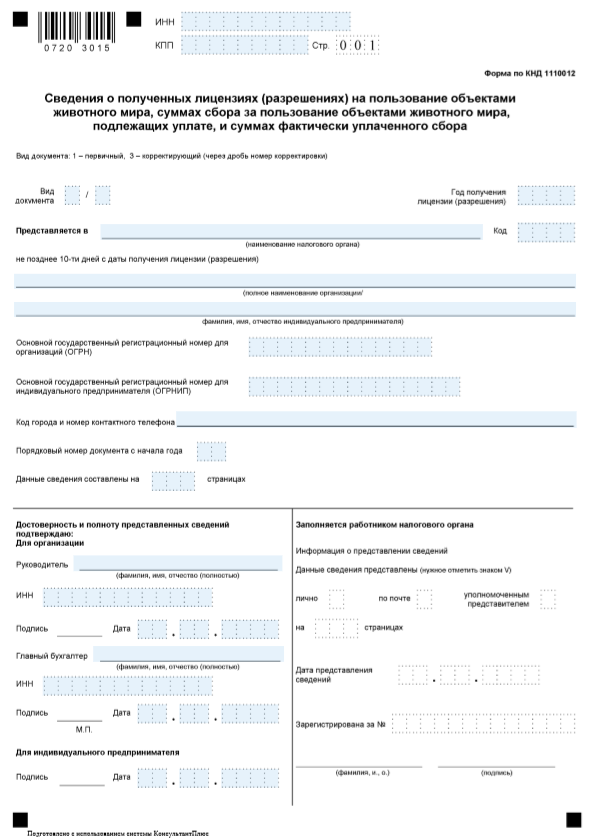

- Сборы за пользование объектами животного мира

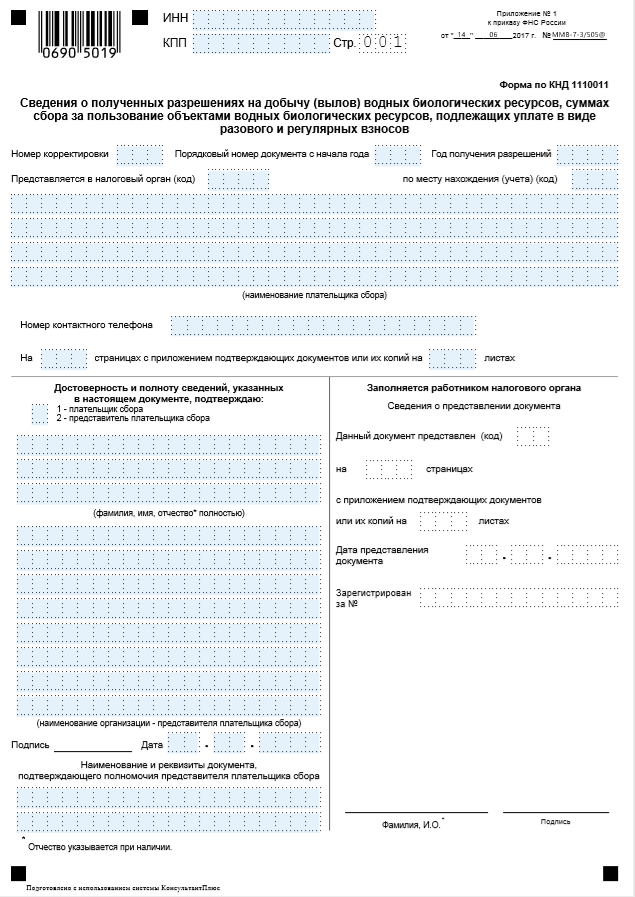

За пользование объектами живого мира предпринимателю также нужно отчитываться о полученных разрешениях. Регламент – 10 дней с момента выдачи разрешений.

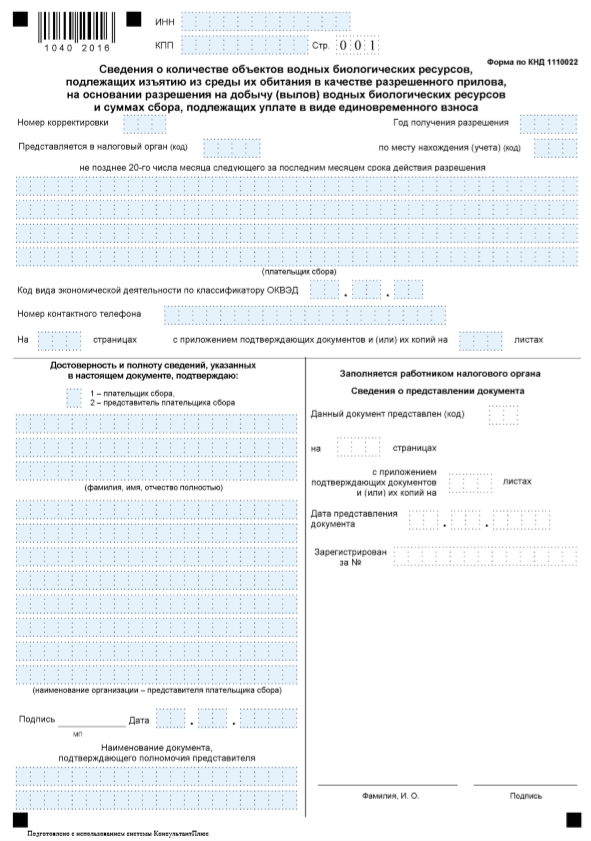

- Сборы за пользование ВБР (расшифровывается как водные биологические ресурсы)

В отличие от предыдущих двух сборов, в случае ВБР в налоговую подаётся два варианта отчётности:

- Также сведения о разрешениях с регламентом подачи в течение 10-и дней.

- А ещё информация о количестве объектов ВБР, которые можно изымать из среды. Это количество как раз определяется разрешением. Такая отчётность сдаётся до 20-ого числа следующего после получения разрешений месяца.

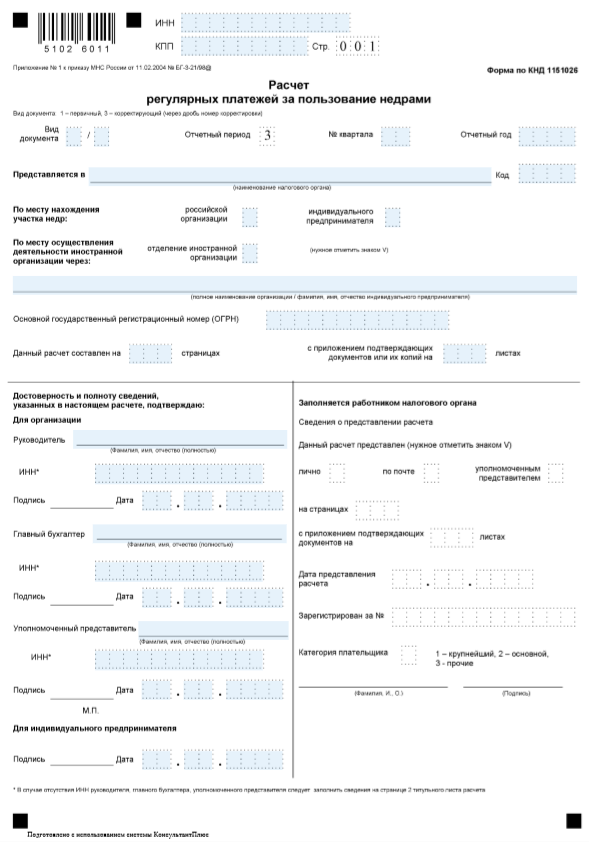

- Регулярные выплаты за пользование недрами

Расчёт платежей за пользование недрами сдаётся в ФНС, отчётный период – один квартал, а сдавать нужно до конца следующего за этим кварталом месяца.

Отчётность, которую предприниматель сдаёт по работникам

В том случае, если ипешник не нанимает работников, то страховые он выплачивает только за себя лично. Это фиксированная сумма (меняется каждый год). Сдавать отчётность в этом случае нет необходимости.

Другое дело, если есть наёмные работники.

Тогда придётся сдавать отчёты в три разных места. ФНС, ФСС и ПФР (налоговая, страховой и пенсионный фонды).

Отчёты в налоговую

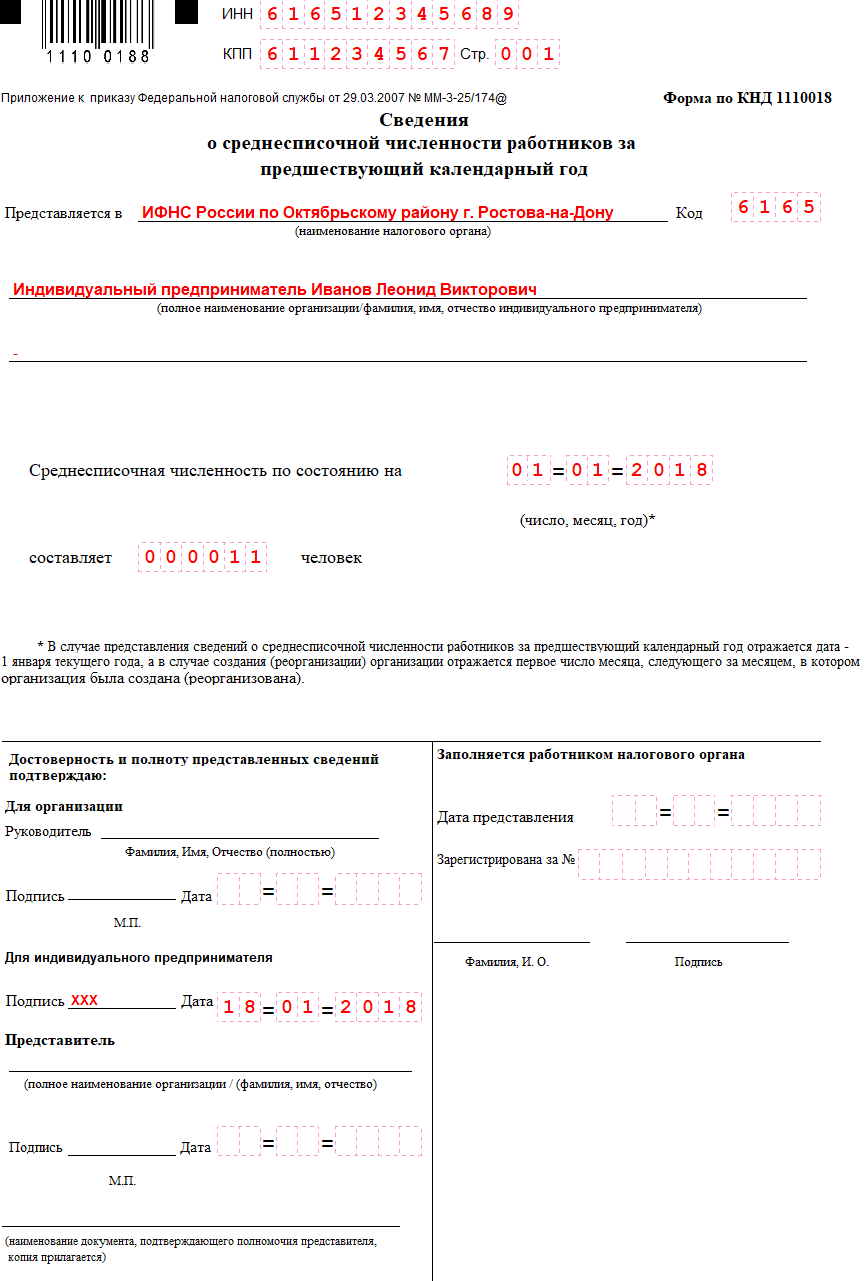

- СЧР (сведения о среднесписочной численности работников). Сдаётся такой отчёт один раз за год. Но сделать это нужно до 20 января следующего за отчётным года.

- 2-НДФЛ. Таких отчётностей нужно сдавать соизмеримо с количеством ваших работников. То есть, если официально у вас трудоустроены шесть человек, то вы сдаёте шесть справок 2-НДФЛ. Сдаются они до 20 апреля следующего за отчётным года.

Примечание: ИП с численностью сотрудников от двадцати пяти человек, сдают отчётность 2-НДФЛ только в электронном формате.

- 6-НДФЛ. Ежеквартальный отчёт. Это общая форма, которая составляется по ИП в целом. Сдаётся она до первого числа месяца следующего за квартальным отчётным периодом. Опять же, сдаётся отчётность либо в бумажном, либо в электронном, либо же только в электронном виде, если численность работников боле двадцати четырёх человек.

Такой отчёт в случае нарушений, грозит не только штрафами, но и возможной блокировкой р/с в том случае, если просрочка превышает десять дней. Поэтому будьте внимательны.

- Расчёт страховых взносов. Что примечательно, сдаётся этот отчёт также в налоговую (туда же, а не в пенсионный фонд поступают взносы). Эту отчётность сдают каждые три месяца, сдать нужно до тридцатого числа следующего за отчётным периодом месяца.

Отчёты в пенсионный фонд

В ПФР сдаётся два отчётных документа:

- Сведения о страховом стаже. Такая информация предоставляется раз в год. Эта форма пришла на смену РСВ-1, когда взносы передали в управление налоговой инспекции.

- Отчёт СЗВ-М. Эта отчётность была введена только в 2016 году. Отчёт ежемесячный. Сдавать нужно до 15 числа следующего за отчётным месяца. Опять же, если работников двадцать пять и более, то сдавать нужно в электронном формате.

В бланке этой отчётности указывается информация о работодателе и список сотрудников, где будут отображены ФИО, номер СНИЛС и ИНН.

Если у ИП нет наёмных сотрудников, то он этот отчёт не заполняет.

Чтобы вы понимали суть этого отчёта – он нужен пенсионному фонду, чтобы отслеживать работающих людей. И в первую очередь – работающих пенсионеров, чтобы не индексировать пенсии тем, кому не полагается.

Отчёты для ФСС

В страховую сдавать нужно только один отчёт.

Сдавать его нужно каждый квартал тем, кто уплачивает взносы по несчастным случаям. В самой форме нужно указать информацию о начисленных и уплаченных взносах за работников.

В 2017 году произошли изменения в структуре этой формы. Было принято решение оставить только один раздел – по взносам на травматизм.

Суть отчёта в том, чтобы страховой фонд мог вернуть часть оплаченных предпринимателем средств.

Сдаётся 4-ФСС как и другие отчётности в бумажном или электронном виде. Опять же, если численность работников – больше 24, то – только электронном.

Сдавать нужно до 25-ого числа следующего за отчётным квартальным периодом месяца. Это для электронного формата. Для бумажного варианта срок на пять дней меньше – до 20-ого числа.

В том случае, если предприниматель деятельность в отчётном периоде не вёл, он сдаёт нулевой отчёт 4-ФСС. Очень рекомендуем сразу к такому отчёту прикладывать объяснения, где будет указано по какой причине сдаётся именно нулевой отчёт.

Источник: businessmens.ru