Кому и в каких случаях ИФНС присылает требование

Налоговики часто присылают требования налогоплательщикам, и на такой запрос обязательно надо ответить. Пояснения запрашивают при (п. 3, 6, 8.8 ст. 88, п. 3.1 ст. 105.27, п. 2, 3 ст. 105.29 НК РФ):

- ошибках и несоответствиях, которые ИФНС выявила во время камеральной проверки;

- заявлении в уточненной декларации меньшей суммы к уплате, чем в первоначальной;

- отражении убытка в отчетности;

- заявлении о льготе;

- запросе инвестиционного налогового вычета в декларации по налогу на прибыль;

- проведении налогового мониторинга.

Но есть и другие случаи, когда инспекция приглашает налогоплательщика для дачи пояснений (пп. 4 п. 1 ст. 31 НК РФ). К примеру, если налоговая прислала требование по самозанятым работникам. Плательщики НПД работают с заказчиком по договору гражданско-правового характера. Но надо учитывать ряд правил:

Ответ на требование об уплате налога; предоставление документов

- В договоре ГПХ обязательно отражают статус исполнителя (плательщик НПД). Заказчик не является для исполнителя налоговым агентом: самозанятый платит за себя налог на профессиональный доход.

- Условия работы плательщика НПД не имеют признаков трудовых отношений. Нельзя включать в договор требования о соблюдении внутренних правил трудового распорядка, режима работы и выплате зарплаты два раза в месяц.

- Нельзя привлекать к труду самозанятого бывшего сотрудника, который уволился из компании-налогоплательщика меньше двух лет назад.

Если заказчик нарушит эти правила, то налоговики пришлют требование о предоставлении пояснений по самозанятым исполнителям. Кроме того, договор ГПХ переквалифицируют в трудовой и доначислят НДФЛ. Заплатить недоимку и штраф придется не исполнителю, а работодателю.

Эксперты КонсультантПлюс разобрали, чем опасна работа с самозанятыми. Используйте эти инструкции бесплатно.

Что требует пояснить ИФНС

Работа с самозанятыми выгодна для заказчика, поскольку он не платит НДФЛ и страховые взносы с доходов исполнителя. Плательщики НПД тоже экономят на налогах и перечисляют с доходов от 4 до 6 % вместо 13 %. Если налоговики обнаружат злоупотребления по привлечению плательщиков НПД вместо сотрудников по трудовому договору и признаки незаконной налоговой оптимизации, то последует вызов в налоговую по самозанятым с обязательным предоставлением пояснений.

Вот как ИФНС выявляет предполагаемых нарушителей:

- Организация или ИП платили физлицам, которых нет в отчетности. Предварительно налоговики запрашивают у банков сведения по движениям денег на расчетных счетах.

- У компании или предпринимателя мало штатных сотрудников, а для работы им требуется много персонала.

- Инспектор проверял отчетность и увидел там выплаты самозанятым. Он проверяет правомерность привлечения к работе сотрудников НПД. К примеру, плательщик сдал декларацию по УСН и предоставил книгу учета доходов и расходов для проверки. В книге проведены расходы на услуги плательщика НПД.

Сведения о заказчиках самозанятых есть и в приложении «Мой налог». В ПО отражаются реквизиты заказчика и суммы выплат от него.

Ответ на требование по НДС о предоствалении документов и пояснений

Если компания привлекает самозанятого, у которого заказчик — единственный клиент, то высока вероятность, что руководителя вызовут в ИФНС для дачи пояснений. Но не забывайте, что 422-ФЗ от 27.11.2018 не запрещает плательщикам НПД работать только с одним заказчиком. И по сути, у нанимателя нет возможности проверить, сотрудничает ли самозанятый с другими компаниями. Работа с плательщиком НПД, у которого вы — единственный покупатель услуг, не нарушение, и оштрафовать за этот факт налоговики не смогут. Главное, чтобы ваши отношения не квалифицировали как трудовые.

В таком случае надо подготовить ответ ИФНС по самозанятому и собрать подтверждающие документы — договор ГПХ и чеки из приложения «Мой налог». Перед тем как отправиться в инспекцию для дачи пояснений, внимательно изучите соглашение с плательщиком НПД. Избегайте в нем признаки трудовых отношений, иначе договор переквалифицируют в трудовой.

- Исполнителю платят дважды в месяц, и дата оплаты совпадает с датой выплаты зарплаты в учреждении.

- Исполнитель работает в офисе заказчика, его рабочий день привязан к графику компании. В процессе оказания услуг он использует технику, материалы и оборудование заказчика.

- Работа ведется под полным контролем заказчика. Объекты, где трудится заказчик, меняются по потребностям и производственной необходимости работодателя. Заказчик устанавливает строгие правила работы.

И еще важный нюанс — величина оплаты. Доход по самозанятости не превышает 2,4 миллиона рублей в год. В договор ГПХ надо включить такой пункт: если плательщик НПД превысит лимит по доходу, то он обязан сообщить об этом заказчику, поскольку потеряет статус самозанятости.

Как ответить на претензии налоговиков

Прежде чем отправиться в ИФНС для беседы с инспектором, надо подготовить письменное пояснение. Вот инструкция, как ответить на требование по самозанятым налогоплательщику:

- Подготовьте объяснения в письменном виде. Форма ответа — произвольная. Включите в пояснение ответы на все вопросы налоговиков.

- Соберите документы, которые подтвердят вашу позицию. Понадобятся договор ГПХ с указанием статуса исполнителя, акты выполненных работ, чеки. Акт надо составлять не за конкретный месяц, а за приемку результата работы, услуги. Налоговики вправе запросить и другие документы — переписку заказчика и исполнителя, письменные претензии, если стороны вели претензионную работу. А если заказчик покупал у плательщика НДС товар, то для подтверждения поставки предоставьте документы доставки, постановки продукции на учет.

- Если инспектор требует только письменных пояснений, то отправьте их на бумаге или в электронном виде по телекоммуникационным каналам связи (п. 3 ст. 88 НК РФ). Отправить ответ надо в течение 5 рабочих дней после получения запроса от налоговиков (п. 2, 6 ст. 6.1, п. 3, 6 ст. 88 НК РФ).

Если предельная дата отправки пояснений выпадает на выходной или праздник, то отправьте пояснения на следующий рабочий день (п. 7 ст. 6.1 НК РФ). А если пропустите сроки для объяснений, то придется заплатить штраф (п. 1, 2 ст.

129.1 НК РФ).

Примеры ответов

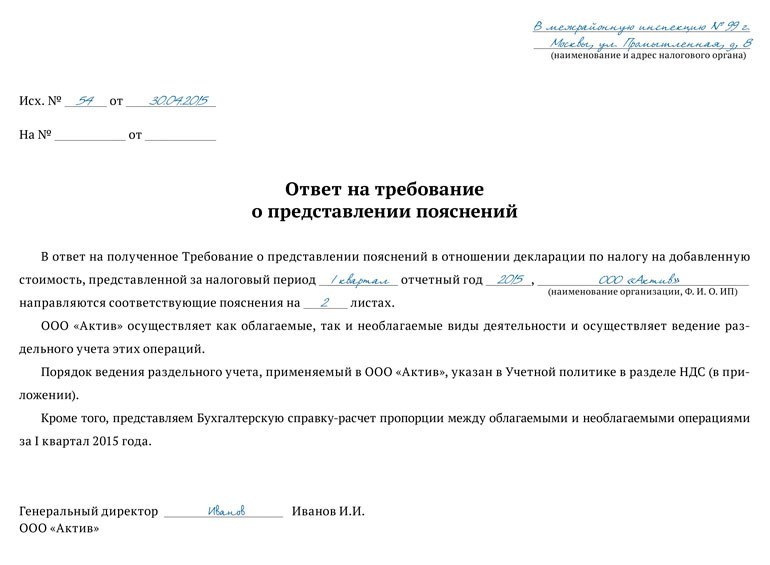

Шаблон пояснительного письма для ИФНС:

В ответ на требование № ___ от «__» ________ 20__ г. сообщаем, что в период до 20__ года ___________________________ (ФИО плательщика НПД) в штате организации не состоял. Сотрудничество ведется по договору гражданско-правового характера с плательщиком НПД. Договор заключался в соответствии со статьями 708 и 783 ГК РФ на _____________________________________ (наименование работ, услуг). Выплата вознаграждения осуществляется после приемки окончательного результата работ, услуг.

При заключении договора ГПХ ___________________________ (ФИО плательщика НПД) предоставил справку о подтверждении статуса самозанятого по форме КНД 1122035. В соответствии с Федеральным законом № 422-ФЗ от 27.11.2018 общество с ограниченной ответственностью «___________» (название компании)не удерживает НДФЛ у ___________________________ (ФИО плательщика НПД) и не отражает эти выплаты в расчетах 6-НДФЛ и справках о доходах и суммах налога физического лица.

Пример пояснения по привлечению самозанятых для налоговой инспекции.

Источник: clubtk.ru

ответ на требование налоговой о предоставлении пояснений образец по усн

Рейтинг: 5.0/ 5.0 ( 1716 проголосовавших)

Описание

Объясняем налоговой инспекции причины несовпадения сумм доходов в декларациях по налогу на прибыль и НДС

Объясняем налоговой инспекции причины несовпадения сумм доходов в декларациях по налогу на прибыль и НДС

Соответствие «прибыльных» и «НДСных» показателей

Теоретически когда-то и у кого-то может соблюдаться равенство:

Но это скорее исключение. В большинстве же случаев эти показатели не будут равны.

Во-первых, всегда найдутся операции, которые приводят к появлению дохода, включаемого в базу по налогу на прибыль, но не образуют объекта налогообложения по НДС (Пункт 1 ст. 146 НК РФ). Например:

— получение имущества при ликвидации выводимых из эксплуатации ОС (Пункт 13 ст. 250 НК РФ);

— выявление излишков при инвентаризации (Пункт 20 ст. 250 НК РФ);

— получение дохода в виде положительных суммовых и курсовых разниц (Пункты 2, 11 ст. 250 НК РФ);

— восстановление резервов (Пункт 7 ст. 250 НК РФ);

— списание кредиторской задолженности по истечении срока исковой давности (Пункт 18 ст. 250 НК РФ);

— продажа работ, услуг, местом реализации которых не признается территория РФ (Статьи 147, 148, пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ; Письмо Минфина России от 29.01.2010 N 03-07-08/21). Кстати, эту реализацию можно увидеть в декларации по НДС в разд.

7 по строке 010 графы 2 с кодами 1010811 и (или) 1010812 (Пункт 44.3 Порядка заполнения декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 N 104н (далее — Порядок); Приложение N 1 к Порядку);

— получение процентов по выданным займам или даже процентов, начисляемых на остаток денег на банковском счете (Пункт 6 ст. 250 НК РФ). Ведь последние ежемесячно начисляются практически всем организациям при наличии на счете определенной суммы денег. В декларацию по налогу на прибыль эта сумма попадает, а в декларацию по НДС — нет.

Во-вторых, может быть и наоборот — некоторые операции являются облагаемыми НДС, но не создают «прибыльных» доходов. К примеру, безвозмездная передача товаров (работ, услуг) (Подпункт 1 п. 1 ст. 146, п. 2 ст. 154 НК РФ) или передача товаров (выполнение работ, оказание услуг) для собственных нужд (Подпункт 2 п. 1 ст. 146, п. 1 ст. 159 НК РФ).

В указанных случаях не требуется отражать доход для целей налогообложения прибыли, ведь передача права собственности на товары (работ, услуги), в том числе и безвозмездная, признается реализацией только тогда, когда это прямо оговорено в Налоговом кодексе (Пункт 1 ст. 39, ст. 41 НК РФ). Поэтому такие операции не отражаются в декларации по налогу на прибыль, но показываются по строке 010 (или 030) графы 3 разд. 3 декларации по НДС (Пункт 38.1 Порядка).

А если вы экспортер товаров. то показатели деклараций вообще не могут совпасть. Ведь экспортная выручка отражается в «прибыльной» и «НДСной» декларациях в разные периоды:

— по налогу на прибыль — в периоде реализации товаров (работ, услуг) (Пункт 1 ст. 249, п. 3 ст. 271 НК РФ);

— по НДС — в периоде (Пункт 9 ст. 165, п. 9 ст. 167 НК РФ):

(или ) сбора документов, подтверждающих обоснованность применения нулевой ставки НДС;

(или ) когда истечет 180 дней с момента отгрузки.

Объясняем налоговикам причины расхождений

Эти пояснения надо представить в ИФНС в течение 5 рабочих дней со дня, следующего за днем получения вами от налоговиков сообщения (уведомления) с требованием об их представлении (Пункты 2, 6 ст. 6.1, п. 3 ст. 88 НК РФ).

Предъявить пояснения лучше в письменном виде (в произвольной форме) и лично налоговому инспектору (при этом нужно, чтобы он поставил отметку об их получении) или в канцелярию ИФНС, а не устно или по почте. Ведь ваши устные пояснения могут быть искаженно истолкованы налоговиками. А отправленные по почте пояснения могут попасть к инспектору с опозданием — после завершения камеральной проверки.

Приведем образец пояснительной записки.

Руководителю ИФНС России N 21

г. Москвы

от ООО «Роза», ИНН 7721025156,

КПП 772101001,

ОГРН 1107712345674

Тел. (495) 111-22-33

Контактное лицо:

гл. бухгалтер Цинния Л.В.

Пояснения о расхождениях между доходами в декларациях по налогу на прибыль и НДС

В ответ на требование от 05.08.2011 N 2357 о представлении пояснений сообщаем следующее.

Расхождения между показателями в декларациях по налогу на прибыль за полугодие 2011 г. и по НДС за I и II кварталы 2011 г. объясняются различным порядком налогообложения некоторых операций по реализации товаров (работ, услуг) для целей расчета налога на прибыль и НДС.

В частности, во II квартале 2011 г. наша организация безвозмездно передавала товары. На основании пп. 1 п. 1 ст. 146 НК РФ стоимость безвозмездно переданных товаров признается объектом налогообложения по НДС. Поэтому она отражена в декларации по НДС в размере 155 000 руб.

А для целей исчисления налога на прибыль стоимость безвозмездно переданных товаров не является доходом в соответствии со ст. ст. 249, 250 НК РФ и Письмами Минфина России от 31.05.2007 N 03-04-06-01/166, от 14.03.2007 N 03-03-06/2/47. В связи с чем она не включена в декларацию по налогу на прибыль.

Генеральный директор ООО «Роза» ————— Васильков В.П.

10 августа 2011 г.

Если дать налоговикам грамотный ответ о причинах расхождения сведений в представленных в ИФНС декларациях, вряд ли впоследствии они станут присылать подобные запросы по отчетности за следующие периоды. Они поймут, что имеют дело с опытным бухгалтером, которого такие бумажки из налоговой не запугают.

Источник: adorishop.ru