До 10 млн ₽ упрощенный анализ финансового состояния заемщика

Сумма кредитной линии до 50% от среднемесячного оборота по РС

Залоговое обеспечение для оформления не требуется

Для каких целей подойдет кредит

- приобретение товаров и оборудования

- оплата аренды и коммунальных услуг

- выплата заработной платы и командировочных

- оплата налогов

Как оформить овердрафт для бизнеса?

Заполните онлайн-заявку на сайте. Это не займет много времени.

Предоставьте документы и дождитесь одобрения по кредиту. Мы свяжемся с вами.

Получите деньги. Деньги придут на счет после подписания договора.

Требования для оформления кредита

Условия кредитования

- Порядок погашения: безакцептное списание

- Комиссия за выдачу:

— до 15 млн рублей – 0,6 %, но не менее 10 тыс. рублей и не более 60 тыс. рублей

— от 15 млн рублей – 0,3 %, но не менее 60 тыс. рублей - Обеспечение:

— до 40 млн. рублей — не требуется

— до 80 млн. рублей — при условии покрытия суммы свыше 40 млн. рублей. Зонтичным поручительством корпорации МСП/Поручительством Фондов поддержки МСП - Поручительство:

— для индивидуальных предпринимателей: в зависимости от запрашиваемой суммы поручительство физических лиц-учредителей (в совокупности владельцев более 50% капитала) или супруга/супруги заемщика

— для юридических лиц: собственников бизнеса – физических лиц, а также крупнейших юридических лиц и индивидуальных предпринимателей, входящих в группу компаний

Что такое овердрафт

Требования, предъявляемые к заемщику

- Организационно-правовая форма компании:

— юридические лица различных организационно-правовых форм, являющиеся коммерческими организациями

— индивидуальные предприниматели, крестьянские (фермерские) хозяйства - Численность сотрудников: не более 250 человек

Требования к бизнесу заемщика

- Годовая выручка компании (группы компаний): не превышает 800 млн рублей

- Максимальный возраст собственников бизнеса: до 65 лет на дату погашения последнего платежа по кредиту

- Срок с момента государственной регистрации или фактического существования бизнеса: не менее 6 месяцев

- Бизнес не должен относиться к перечисленным отраслям:

— производство и торговля оружием и другими изделиями военного назначения

— игорный бизнес, производство игровых аппаратов

— букмекерская деятельность

— нотариальная деятельность

— факторинговые компании

— страховые компании, ломбарды

— лизинговые компании

— операции на рынке ценных бумаг и/или валютном рынке (инвестиционные, финансовые, брокерские компании) o риэлтерская деятельность

— риэлтерская деятельность

— научно-исследовательская деятельность

— производство или экспорт изделий из табака или высокоградусных алкогольных напитков

— строительные компании (строительство зданий, сооружений или их частей гражданского и промышленного характера, строительство индивидуального жилья), за исключением компаний, предоставляющих услуги по ремонтно-строительным, строительно-монтажным, ремонтно-отделочным и т.п. работам

— девелоперская деятельность (деятельность, связанная с извлечением прибыли от операций по продаже объектов недвижимости, а также проведения инвестиционных мероприятий по увеличению стоимости объекта недвижимости, который в последующем планируется реализовать)

Чем опасен овердрафт

Документы для оформления

Источник: www.uralsib.ru

Что такое овердрафт и как им правильно пользоваться

Наверняка вам поступало предложение от банка подключить зарплатной карте, банковскому счету или вкладу овердрафт, но вы не знаете что это и как им пользоваться.

Давайте разберемся в этом термине, чтобы понять, нужна вам такая банковская услуга или нет.

Овердрафт — что это

Овердрафт – это предоставление дополнительных средств на счет клиента, которые он может тратить на свое усмотрение.

Это означает, что вы можете уйти в минус до определенного лимита, разрешенного банком. Это удобно, если вы не рассчитали траты на текущий месяц или возникли непредвиденные обстоятельства, например, болезнь или незапланированная поездка.

За перерасход средств, как и в случае с кредитом, начисляются проценты. Различие между этими услугами в сроке погашения и размере ссуды:

- лимит овердрафта не может быть больше ежемесячных поступлений на счет;

- срок возврата не дольше 30-50 дней;

- долг списывается единожды при поступлении необходимой суммы на счет или частями, если недостаточно средств.

Говоря простыми словами, овердрафт – это небольшая сумма денег, которую вы можете взять в долг у банка на короткий срок и вернуть с первой прибыли.

Раньше его предоставляли только юридическим лицам (кто это такие?). Но сегодня, чтобы привлечь большее число клиентов, банки предлагают его физическим лицам, то есть держателям зарплатных карт или вкладов.

Стандартный овердрафт

Разобравшись с тем, что такое овердрафт, ознакомимся с его видами. Существует 2 типа – стандартный и технический. К первому относится услуга, которую предоставил банк по вашему согласию. Вы можете пользоваться суммой сверх лимита и восстанавливать ушедший в минус баланс поступающими на счет деньгами.

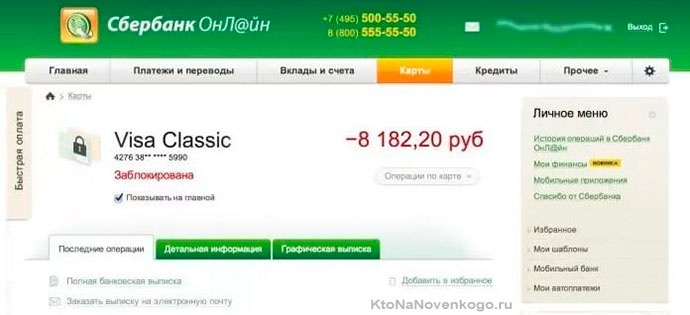

*при клике по картинке она откроется в полный размер в новом окне

Вам не нужно заводить отдельную карту и следить за сроками внесения ежемесячных платежей. Деньги поступают и списываются автоматически, что избавляет от необходимости тратить свое время на переводы с одного счета на другой или походы в банк.

Проценты устанавливаются финансовой организацией, где открыт ваш счет. Так как пользоваться этой услугой удобнее и проще, чем кредитом, то и обслуживание будет дороже. В среднем ставка составляет 20-30%. Но в связи с тем, что срок предоставления денежных средств, как парило, составляет не больше месяца, переплата кажется минимальной.

Технический овердрафт

Этот тип перерасхода имеющихся средств может возникнуть без согласия клиента. Баланс уходит в минус без вашего ведома, и если его вовремя не пополнить, начисляется большой процент. Он составляет около 50%.

Во время проведения операций по карте или счету деньги не списываются моментально, они остаются замороженными на счете еще 7-14 дней в зависимости от вида операции (перевод, покупка, оплата, снятие наличных). Если посмотреть в историю операций, то можно увидеть пометку HOLD. Это значит, что средства заблокированы, но еще не переведены.

Иногда это приводит к возникновению минуса на карте. Клиент часто не виноват в этом и не знает, что у него есть проблемы, узнает о них, только когда проверит баланс. Но платить проценты банк обяжет.

Откуда появляется технический овердрафт:

- При оплате картой в другой денежной валюте. Если на период совершения покупки или снятия денег был один курс обмена, а во время размораживания средств со счета он повысился, вы уйдете в технический овердрафт.

- Банк может не учесть сумму замороженных средств и допустить их списание в счет других покупок и переводов. Когда все платежи подтвердятся, баланс уйдет в минус. Такая проблема часто сопровождает кредитные карты.

- Оплата некоторых услуг проводится без подтверждения банком и независимо от того, сколько денег на счету (например, списание долга за кредит приставами, погашение штрафа).

- При переводе с одного банка в другой, средства некоторое время остаются замороженными и не сразу поступают на счет. Тем не менее на балансе клиента они отображаются раньше. Снятие наличных в этот же день считается перерасходом средств.

- Ошибки системы. Иногда возникают двойные списывания или начисления средств. Вам могут поступить деньги на счет от неизвестного человека, который ошибся реквизитами. Он докажет свою ошибку и вернет деньги, но если вы сняли их с карты или потратили, то уйдете в минус.

Условия предоставления и размер лимита

Каждый банк устанавливает свои лимиты овердрафта. Одни организации, например Альфа-Банк, одобряют 30% от ежемесячных поступлений. Другие, такие как Росбанк, предоставляют твердую денежную сумму независимо от дохода.

Обратите внимание, что помимо основных процентов по овердрафту вам могут быть подключены дополнительные услуги (комиссия при снятии наличных, ведение кредита и другие). Внимательно читайте договор и обговаривайте все непонятные моменты.

Банки предъявляют минимальные требования к своим клиентам, желающим получить эту услугу.

Вы можете пользоваться овердрафтом, если имеете постоянное место работы в течение определенного периода времени (каждая организация устанавливает свои сроки) и не имеете долгов перед банком.

Вы должны быть прописаны и работать в регионе, входящем в зону обслуживания банка. Также от вас потребуется паспорт и заявление. Договор заключается на срок 6-12 месяцев. Потом необходимо повторно подать заявление.

Соглашаться или нет

Как и любая финансовая услуга, овердрафт имеет плюсы и минусы. Он будет полезен, если возникли финансовые трудности и срочно нужны деньги. Но если пользоваться лимитом ежемесячно, то плата за проценты станет ощутимой.

Не всегда получается контролировать свои расходы, особенно если вы знаете, что есть запасные средства. Сразу хочется купить вещи или технику, которые не могли себе позволить ранее. В этом случае всегда помните, что деньги придется вернуть со следующей зарплаты.

Нестабильность финансового положения также заставляет усомниться в целесообразности овердрафта. К сожалению, сегодня многие попадают под сокращения или уходят по собственному желанию. Не тратьте лимит, если не знаете, откуда брать деньги на его погашение.

Чтобы лучше ознакомиться с этой услугой и понять, что такое овердрафт, посмотрите видео с комментариями финансового консультанта:

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Лучше выбирать карты, в условиях пользования которыми указано, что технический овердрафт невозможен. В таком случае расходная операция при недостатке собственных средств просто отклоняется.

Может, овердрафт — это и хорошо, но я решила его отключить из-за больших процентов.

Ваш комментарий или отзыв

Источник: ktonanovenkogo.ru

Условия овердрафта по дебетовой или кредитной карте в Тинькофф банке: как подключить для юридических лиц и ИП

Некоторые кредитные учреждения предлагают своим клиентам услугу овердрафт. Ею могут пользоваться юридические лица и физические. У каждой компании свои нюансы и своя специфика при пользовании этой услугой, но у Тинькофф овердрафт по дебетовой карте условия привлекательнее в отличие от предложений других кредитных организаций.

Что такое овердрафт по карте Тинькофф

Овердрафт – услуга по перерасходу денег, накопленных на карте. Если вам не хватает средств для оплаты чего-либо, можно воспользоваться деньгами банка, которые потом нужно вернуть. Чем-то эта услуга напоминает обыкновенный кредит, но в этом случае не потребуется писать заявления, ждать одобрения заявки, выжидать длинные очереди в банке. Достаточно единоразово заказать подключение этой услуги и количество средств увеличится на определенную сумму. Вам не потребуется дополнительно оформлять кредитную карту Платинум.

Когда с основного счета средства расходуются полностью, плата за приобретение товаров и услуг взимается с кредитных средств. При этом не потребуется производить никаких дополнительных операций. Такая услуга именуется “разрешенный овердрафт”.

Пополняя счет, внесенные деньги сначала перекрывают недостаток заемных средств, а их остаток переводится на личный счет клиента. Отличие овердрафта от кредита заключается и в том, что погашение кредита доступно несколькими платежами по определённым датам, когда в случае использования услуги овердрафт средства придется вернуть на счет не позднее 25 дней с момента их применения.

Также при использовании услуги овердрафт нельзя “уйти в минус”. Когда баланс карты нулевой, расплатиться за товаруслугу будет невозможно.

Но и это скорее очередное преимущество, нежели недостаток. Ведь иногда происходит так, что появляется долг в ином кредитном учреждении в виде разницы суммы на счете и суммы операции (которая немного больше, чем доступно средств на балансе). То есть банк выдал небольшую сумму взаймы. Такая ситуация не вызывает позитивных эмоций, ведь об этом “жесте доброй воли” банк не оповещает клиента, зато ежедневно насчитывает 50% годовых от переведенной суммы на кредитную карту. Это технический овердрафт.

Условия овердрафта для бизнеса и физических лиц

Услуга овердрафт доступна юридическим лицам в рамках продукта “Тинькофф Бизнес”. Функция выполнения у него в принципе та же, что и овердрафт подключенный по проекту Тинькофф Блэк на кредитную карточку. Получается, он дает возможность “залатать” финансовые дыры при помощи кредитных средств. Процентная ставка по овердрафту для юридических лиц составляет от 24.9% до 49.9%. Лимит будет указан исходя из оборота компании за месяц.

Для ведения бизнеса это очень полезная функция. Она дает возможность использовать то количество денег, которое необходимо компании для той или иной операции. Но только в том случае, если сумма необходимых средств не вышеуказанной в лимите.

Наибольшей популярностью пользуется овердрафт для ип и среди маленьких организаций в бизнесе, оборот которого зависит от сезонности. Оформить в банке Тинькофф овердрафт для бизнеса – это хорошая идея, если средств не хватает, и вы уверены в платежеспособности.

Как подключить овердрафт Тинькофф

Для его подключения необходимо:

- Кликнуть “Подробнее” в предложении от Tinkoff банка и просмотреть условия.

- Подать заявку. Это подтвердит намерения клиента и согласие со всеми условиями.

- Персонал в течение нескольких минут отреагирует на заявку и выдаст решение.

Сотрудники банка проведут оценку материальных возможностей потенциального клиента. В результате оценки сумма овердрафта устанавливается индивидуально.

Подключив эту опцию, остаток средств на счету клиента изменится, в нем будет учтена сумма овердрафта.

После того, как средства основного счета потрачены, вступает в силу услуга овердрафт. Заемными средствами можно производить оплату за покупки или услуги, или обналичивать в банкоматах.

Размер оплаты за овердрафт напрямую зависит от объема использованного овердрафта. Если сумма менее 3 000 руб., оплата не требуется. Подробнее про тарифы можно прочитать на официальном сайте.

Как отключить овердрафт на карте Тинькофф

Отключить данную услугу возможно самостоятельно на официальном сайте в личном кабинете, используя инструкцию. Можно попросить это сделать оператора в поддержке на сайте или позвонить с этой же просьбой на горячую линию.

Для отключения потребуется полное погашение задолженности по овердрафту в течение 25 суток с момента его использования.

Овердрафт в тинькофф для бизнеса – отличная возможность не брать наличных кредитов и предупредить банкротство!

Источник: bank-tk.ru