В каких случаях применение ОСНО выгодно?

Применять общую систему выгодно: если большая часть контрагентов, находится на ОСНО и тем самым заинтересована во «входном» НДС; при импорте товаров на территорию РФ (уплачиваемый при ввозе товаров НДС можно заявить к вычету); основная часть деятельности связана с оптовой торговлей; организация является льготником по налогу на прибыль (например, образовательные учреждения).

Какой налог выбрать? ОСНО, УСН, ЕНВД или Патент?

Упрощенная система налогооблажения

Что такое УСН?

Упрощенная система налогообложения(УСН) — один из наиболее экономически целесообразных налоговых режимов, позволяющим минимизировать налоговые платежи и сократить объем представляемой отчетности. Особенностью УСН, как и любого другого специального режима, является замена основных налогов общей системы налогообложения, одним – единым.

На упрощенке не подлежат уплате: НДФЛ (для индивидуальных предпринимателей). Налог на прибыль (для организаций). НДС (кроме экспорта). Налог на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Объекты налогообложения упрощенной системы(УСН)

Упрощенная система(УСН) имеет два объекта налогообложения: Доходы (ставка 6%). Доходы, уменьшенные на величину расходов (ставка 15%). Примечание: ставка по указанным объектам может быть уменьшена региональными властями до 1% для объекта «доходы» и 5% для объекта «Доходы минус расходы». При переходе на УСН организации и ИП обязаны самостоятельно выбрать объект налогообложения («Доходы» или «Доходы минус расходы»).

При каких видах деятельности можно применять УСН?

Так же как и общая система(ОСНО), упрощенка применяется в отношении всех видов деятельности налогоплательщика, а не каких либо конкретных, как в случае с ЕНВД, ПСН и ЕСХН. Исключение составляют банки, страховые компании, пенсионные и инвестиционные фонды и ряд иных организаций, указанных в п. 3 ст. 346.12 НК РФ.

Единый налог на вменённый доход для отдельных видов деятельности

Что такое ЕНВД?

Единый налог на вменённый доход для отдельных видов деятельности(ЕНВД) – это специальный налоговый режим, который могут применять индивидуальные предприниматели и организации в отношении определённых видов деятельности. Примечание: в отличие от УСН для ЕНВД фактически полученный доход значения не имеет.

Налоги для ИП УСН, Патент или ОСНО? / Как выбрать систему налогообложения для ИП. Все о налогах.

Налог рассчитывается, исходя из размера предполагаемого дохода, который устанавливает (вменяет) государство. Особенностью ЕНВД, как и любого другого специального режима, является замена основных налогов общей системы налогообложения одним – единым. На вмененке не подлежат уплате: НДФЛ (для ИП). Налог на прибыль (для организаций). НДС (кроме экспорта).

Налог на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Кто имеет право применять ЕНВД?

Индивидуальные предприниматели и организации, отвечающие определенным условиям, в частности: Количество сотрудников не превышает 100 человек (указанное ограничение до 31.12.2020 года не применяется к кооперативам и хозобществам, учредителем которых является потребительское общество или союз). Доля участия других организаций не более 25%, за исключением организаций, чей уставной капитал состоит из вкладов общественных организаций инвалидов.

Кто не может применять ЕНВД?

Виды деятельности подпадающие под единый налог на вмененный доход(ЕНВД)

Единый налог на вмененный доход(ЕНВД) применяется в отношении следующих видов предпринимательской деятельности (п. 2 ст. 346.26 НК РФ): Бытовые и ветеринарные услуги. Ремонт, техническое обслуживание и мойка автомототранспортных средств.

Предоставление мест для стоянки или хранения автотранспортных средств. Перевозка пассажиров и грузов (при условии, что количество используемых для оказания этих услуг транспортных средств не более 20). Розничная торговля, через магазины и павильоны, с площадью торгового зала не более 150 квадратных метров по каждому объекту.

Розничная торговля, через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети. Общественное питание через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту.

Общественное питание через объекты организации общественного питания, не имеющие зала обслуживания посетителей. Распространение наружной рекламы с использованием рекламных конструкций. Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств.

Предоставление помещений для временного размещения или проживания (при условии, что площадь помещений не более 500 кв. метров). Передача во временное владение или пользование торговых мест или земельных участков.

Примечание: 24 ноября 2016 года Распоряжением Правительства РФ от 24.11.2016 № 2496-р был утвержден новый перечень кодов услуг относимых к бытовым в целях применения ЕНВД. В каждом муниципальном образовании, местные органы власти самостоятельно решают по каким видам деятельности налогоплательщики вправе перейти на ЕНВД. В связи с чем, в зависимости от субъекта этот список может изменяться. Перечень видов деятельности, подпадающих под вмененку, указывается в нормативном акте местных органов власти.

Обратите внимание, законопроектом от 2 июня 2016 года действие ЕНВД продлено до 2021 года. Впоследствии, указанный режим налогообложения планируется отменить вовсе.

Патентная система налогообложения

Что такое патентная система?

Патентная система налогообложения(ПСН) – это специальный налоговый режим, который могут применять только индивидуальные предприниматели. Суть данной системы заключается в получении предпринимателем специального документа (патента), дающего ему право на осуществление определенных видов деятельности. Так же как и на ЕНВД, размер реально полученного дохода на ПСН значения не имеет. Стоимость патента рассчитывается, исходя из размера потенциального возможного дохода, который устанавливается государством. Покупая патент, предприниматель освобождается (в отношении тех видов деятельности, по которым он купил патент) от уплаты основных налогов: НДФЛ, НДС (за исключением таможенного) и налога на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Кто имеет право применять патент(ПСН)?

Применять ПСН, имеют право только индивидуальные предприниматели среднесписочная численность сотрудников (включая работников по гражданским договорам), по всем видам деятельности которых не превышает 15 человек. В свою очередь, применять ПСН в рамках договоров простого товарищества или доверительного управления имуществом нельзя.

Виды деятельности подпадающие под патентную систему налогообложения в 2017 году

Патентная система(ПСН) может применяться в отношении следующих видов предпринимательской деятельности (п. ст. 346.43 НК РФ): Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий. Ремонт, чистка, окраска и пошив обуви. Парикмахерские и косметические услуги.

Химическая чистка, крашение и услуги прачечных. Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц. Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий. Ремонт мебели. Услуги фотоателье, фото- и кинолабораторий.

Техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования. Оказание автотранспортных услуг по перевозке грузов автомобильным транспортом. Оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом. Ремонт жилья и других построек.

Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ. Услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла. Услуги по обучению населения на курсах и по репетиторству. Услуги по присмотру и уходу за детьми и больными. Услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома.

Ветеринарные услуги. Сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности. Изготовление изделий народных художественных промыслов.

Прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах). Производство и реставрация ковров и ковровых изделий.

Ремонт ювелирных изделий, бижутерии. Чеканка и гравировка ювелирных изделий. Монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск. Услуги по уборке жилых помещений и ведению домашнего хозяйства.

Услуги по оформлению интерьера жилого помещения и услуги художественного оформления. Проведение занятий по физической культуре и спорту. Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах. Услуги платных туалетов. Услуги поваров по изготовлению блюд на дому.

Оказание услуг по перевозке пассажиров водным транспортом. Оказание услуг по перевозке грузов водным транспортом. Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка).

Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы). Услуги по зеленому хозяйству и декоративному цветоводству. Ведение охотничьего хозяйства и осуществление охоты.

Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности. Осуществление частной детективной деятельности лицом, имеющим лицензию. Услуги по прокату. Экскурсионные услуги. Обрядовые услуги. Ритуальные услуги. Услуги уличных патрулей, охранников, сторожей и вахтеров.

Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли. Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети.

Услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания. Услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

Новые виды деятельности добавленные с 1 января 2016 года: Оказание услуг по забою, транспортировке, перегонке, выпасу скота. Производство кожи и изделий из кожи. Сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений. Сушка, переработка и консервирование фруктов и овощей. Производство молочной продукции.

Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав. Производство хлебобулочных и мучных кондитерских изделий. Товарное и спортивное рыболовство и рыбоводство. Лесоводство и прочая лесохозяйственная деятельность. Деятельность по письменному и устному переводу.

Деятельность по уходу за престарелыми и инвалидами; Сбор, обработка и утилизация отходов, а также обработка вторичного сырья. Резка, обработка и отделка камня для памятников. Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации.

Ремонт компьютеров и коммуникационного оборудования. Законами субъектов РФ вышеперечисленный список может быть расширен дополнительными видами деятельности, которые, в соответствии с ОКВЭД, относятся к бытовым услугам. При этом, сокращать указанный список субъекты не имеют права. С 1 января 2017 года отнесение тех или иных услуг к бытовым определяется не в соответствии с ОКУН, как было ранее, а в соответствии с ОКВЭД.

Единый сельскохозяйственный налог

Что такое ЕСХН?

Единый сельскохозяйственный налог(ЕСХН) – это налоговый режим, созданный специально для предпринимателей и организаций, которые занимаются производством сельскохозяйственной продукции. Особенностью ЕСХН, как и любого другого специального режима, является замена основных налогов общей системы одним – единым.

На ЕСХН не подлежат уплате: НДФЛ (для ИП). Налог на прибыль (для организаций). НДС (кроме экспорта). Налог на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Кто имеет право применять ЕСХН?

С 2017 года, применять ЕСХН могут индивидуальные предприниматели и организации, у которых доход от ведения сельскохозяйственной деятельности составляет больше 70% от всего дохода. Рыбохозяйственные организации и предприниматели, также имеют право применять ЕСХН, но при этом доход от реализации рыбной продукции у них должен быть больше 70%, а количество сотрудников не должно превышать 300 человек. С 1 января 2017 года применять ЕСХН могут организации и индивидуальные предприниматели, которые оказывают услуги сельскохозяйственным производителям в области животноводства и растениеводства (Федеральный Закон от 23.06.2016 г. № 216).

Объект налогообложения ЕСХН

Объектом налогообложения по единому сельхохозяйственному налогу(ЕСХН) признаются доходы, уменьшенные на величину расходов. Ставка по единому сельхохозяйственному налогу, составляет 6% с разницы между доходами и расходами.

Источник: xn—-7sbabuyja2a4cefe.xn--p1ai

Виды систем налогообложения — какую выбрать

На территории Российской Федерации действуют сразу несколько систем налогообложения, выбор между которыми нередко ставит начинающих и даже опытных бизнесменов в тупик. Всего существует пять налоговых режимов, каждый из которых имеет свои особенности.

Универсальной налоговой системой является лишь одна из них – ОСНО (Общая система налогообложения), которая подходит и для мелких торговцев, и для крупных корпораций. Что немаловажно, она не подразумевает никаких ограничений по виду деятельности, однако сложности, связанные с ней, и немалые налоговые отчисления нередко заставляют ИП и учредителей ООО обращать свое внимание на другие, специальные системы налогообложения.

Эти четыре спецрежима (УСН, ЕСХН, ПСН и ЕНВД) были созданы специально для того, чтобы облегчить работу малого бизнеса. Однако они, в отличие от ОСНО имеют ограничения по виду деятельности. Именно поэтому бизнесменам стоит рассмотреть каждую из них, внимательно изучить их особенности и выбрать подходящий для себя вариант. Это позволит избежать ошибок и снизит риск «прогореть» в первый же год ведения деловой деятельности.

ОСНО – Общая система налогообложения

Если во время регистрации вы не подадите в ИФНС заявление на один из специальных налоговых режимов, вам автоматически присвоят ОСНО. Для ООО, например, налог на прибыль составит 20%, а для ИП – 13% от дохода (НДФЛ, также известный как подоходный налог).

Однако это не вся сумма, которую будет выплачивать предприниматель или организация. К НДФЛ также добавляется НДС (налог на добавленную стоимость), который, как правило, составляет 18% и налог на имущество (для разных типов организаций).

Оплата НДФЛ и НДС не кажется столь уж сложной, по крайней мере, на первый взгляд. Однако на самом деле расчет налога на добавленную стоимость – это огромная проблема, справиться с которой может только опытный бухгалтер. Дело в том, что в бюджет уходит разница между «исходящим» НДС, который оплачивается покупателями ваших услуг или товаров, и «входящим» налогом, который оплачивается вами (входит в стоимость поставок). Разумеется, система устроена таким образом, чтобы ваши отчисления в бюджет были больше, а значит, «входящий» НДС был меньше. Именно поэтому предъявляются строжайшие требования к заполнению счетов, датам, наименованию продукции или же услуг, различным реквизитам и т.д.

Разумеется, подобные сложности отпугивают большинство бизнесменов, которые предпочитают выбирать один из спецрежимов. В этом деле главное не ошибиться и выбрать нужный вариант конкретно для вашего бизнеса.

УСН – Упрощенная система налогообложения

Если бизнесмен выбирает УСН, он может забыть о НДФЛ, налоге на имущество и НДС – главном недостатке Общей системы налогообложения. Взамен он обязуется выплачивать всего лишь один налог, который составляет 6% от доходов или от 5 до 15% разницы между доходами и расходами (процентная ставка будет зависеть от того, в каком регионе ведется деятельность). Объект налогообложения можно выбирать один раз в 12 месяцев.

Однако, как и у всех специальных режимов, у УСН есть свои ограничения. Вы не сможете выбрать данную систему, если ваш доход превышает определенную сумму, если уставный капитал ООО более чем на четверть является вкладом сторонней организации, если вы ведете вид деятельности, упомянутый в пункте 2.1 статьи 346.12 НК РФ, или же осуществляете производство подакцизных товаров. Более того, УСН не вариант, если вы – организация с отделениями, осуществляете торговлю акциями или же другими ценными бумагами, или же попросту являетесь банком.

Если же вы не подпадаете ни под одно из вышеперечисленных ограничений, вам стоит лишь определиться с выбором налога.

Так, если у вас немного расходов, которые могут быть подтверждены, лучшим вариантом станет оплата 6% от доходов. Из общей суммы налога около половины можно вычесть за счет платежей в страховые фонды. Это отличный вариант для Индивидуальных Предпринимателей, так как страховые взносы в последнее время стремительно возросли. Так, если у ИП нет наемных работников, он может фактически обнулить сумму УСН за счет страховых взносов.

Впрочем, если в процессе деятельности вы несете серьезные расходы, выплачивая зарплаты сотрудникам, оплачивая аренду офиса, коммунальных услуг, а также приобретая товар, оптимальным вариантом будет выбор в пользу 15% с разницы.

Однако обратите внимание, 3 раза за 12 месяцев вам необходимо будет выплатить аванс, который составит те же 15% от прибыли за квартал, полгода и девять месяцев. В конце года вам нужно будет посчитать налог за 12 месяцев и 1% от доходов.

Если же сумма налога составит меньше, чем 1%, его нужно будет уплатить как «минимальный» налог. Выплаченные авансы можно будет возвратить или оставить в счет будущих выплат.

Также следует помнить о том, что список расходов, уменьшающих выплату плательщика УСН, лимитирован. Поэтому вам придется немало поработать над тем, чтобы доказать контролеру, что у вас есть право учитывать конкретный расход. Более того, он должен быть внесен правильно и вовремя, а значит, для предотвращения возникновения ошибок лучше нанять опытного бухгалтера.

ЕСХН – Единый сельскохозяйственный налог

В целом, ЕСХН весьма схож с упрощенным налогом. Главным его отличием от УСН является то, что он предназначен исключительно для сельхозпроизводителей. Выбрать этот режим могут те, кто выращивает, перерабатывают и реализовывают сельскохозяйственную продукцию. Стоит также обратить внимание на то, что доля данной деятельности должна составлять не меньше 70% от общего бизнеса, а численность фирмы или предприятия не должна превышать триста человек.

ЕСХН составляет 6% с разницы доходов и расходов. Сложности с расходами в данном случае те же, что и у упрощенного налога. Владельцу или учредителю небольшого сельхозпредприятия придется доказывать расходы, их правильность и своевременность внесения.

По сути, ЕСХН и УСН – это системы, заменяющие ОСНО. Если вы выбираете одну из них, сумма налога будет напрямую зависеть от ваших доходов и расходов. Однако в некоторых ситуациях проще платить установленную сумму. Для этого и существуют такие режимы, как ЕНД и ПСН. Они являются локальными, так как используются только с определенными видами деятельности.

Их главной особенностью является то, что они совместимы в рамках одной ООО или ИП вместе с УСН, ЕСХН или ОСНО.

ЕНВД – Единый налог на вмененный налог

ЕНВД также отличается тем, что он превращает три налога ОСНО в один. При этом сумма налога является фиксированной, а платится он по определенному виду деятельности. Иными словами, бизнесмен обязан выплатить определенную сумму налога каждый квартал, без оглядки на то, был ли он прибыльным или нет.

Разумеется, главным преимуществом ЕНВД является то, что его легко считать. Более того, сумма налога может быть уменьшена до половины за счеты выплат в страховые фонды. Индивидуальные Предприниматели могут и вовсе обнулить налог в том случае, если у них нет работников. Однако этот пункт, вероятнее всего, не сработает, так как с недавнего времени сумма ЕНВД не может быть уменьшена за счет страховых взносов «за себя». Кроме того, те, кто выбрал ЕНВД, могут не пользоваться кассовым аппаратом.

Однако у данной системы налогообложения есть и свои минусы. Прежде всего, ЕНВД загоняет налогоплательщика в весьма узкие рамки. К примеру, вы осуществляете продажу какого-либо товара. Клиент просит доставку, и вы оформляете договор. Однако это уже не подпадает под ЕНВД, а значит, вероятность того, что будет применена другая система налогообложения, крайне велика.

В большинстве случаев это не катастрофа, а лишь огромная головная боль для руководителя.

Более того, каждый вид деятельности по новому адресу учитывается отдельно. Отчетность, вероятнее всего, также придется сдавать в разные налоговые. Сам же ЕНВД высчитывается исходя из количества сотрудников, площади или даже количества авто, то есть в расчет берется именно физический показатель. На этой почве нередко возникают споры с налоговиками, которым нужно доказать, к примеру, что торговля осуществляется на 10, а не на 15 кв. м.

Также следует помнить о том, что ЕНВД может применяться на территории определенных населенных пунктов. Возможность или невозможность выбора данной системы налогообложения напрямую зависит от местной администрации, а поискать соответственный закон можно на сайте гор. управления или же непосредственно в налоговой.

Разумеется, данная система актуальна только для определенных видов деятельности (перечислены в ст. 346.26 НК РФ). Более того, доля сторонних организаций в уставном капитале ООО не должна превышать четверть от его общей суммы, а количество работников должно быть не более ста человек. При этом вы не должны быть производителем сельхозпродукции.

Если же вы проходите по всем вышеперечисленным пунктам, можете смело выбирать единый налог на временный налог, впрочем, никто не даст вам гарантии, что он просуществует дольше 2018 г.

ПСН – Патентная система налогообложения

Прежде всего, стоит упомянуть, что патент подходит только ИП. Приобщиться к ПСН достаточно просто – достаточно приобрести патент на конкретную деятельность. Разумеется, вы автоматически освобождаетесь от подоходного налога и налога на добавленную стоимость, однако патентная система подразумевает определенные ограничения, а именно:

- До пятнадцати человек;

- Доход до 60 миллионов руб. за год;

- 47 разрешенных видов деятельности (подходящие можно найти во втором пункте ст. 346.43 НК РФ).

Патент может быть выдан на срок от одного месяца до одного года (оптимальным является вариант патента на 10 месяцев). Стоимость же патента будет зависеть от региона и потенциального дохода от деятельности. И даже если вы реализуете один товар в двух разных городах, вам придется приобрести два патента.

Приблизительную стоимость патента можно вычислить самостоятельно. Для этого необходимо узнать потенциально возможный доход (в онлайн-источниках или же налоговой) и посчитать цену по простой формуле (Д х 6%) х Т/12 (Д – доход, Т – время действия патента).

Главное преимущество ПСН заключается в том, что при данной системе вы не обязаны сдавать какие-либо отчеты, и лишь выплачиваете патент в определенные сроки. Также вы можете вести деятельность без кассового аппарата, имеете установленную сумму налога и даже льготы при внесении страховых взносов за сотрудников.

Вывод

В целом, если вы еще колеблетесь и не знаете, какую же систему выбрать, оформите УСН на 6% доходов. Если ваша деятельность будет развиваться долго, вам нужно будет лишь сдать декларацию один раз за 12 месяцев. Но если бизнес начнет стремительно расти, у вас будет возможность подумать насчет единого налога, патента или даже ОСНО.

Источник: biznesplan-primer.ru

Как ИП совместить упрощёнку и патент в 2022 году и почему это выгодно

По данным налоговиков , в прошлом году больше 1 000 индивидуальных предпринимателей использовали патент в связке с упрощёнкой. Это удобно: УСН относится ко всему бизнесу независимо от количества объектов и размера площадей, а патент — только к отдельным видам деятельности. За счёт патента можно сэкономить на налогах, а благодаря УСН не переживать за превышение лимитов по доходам и персоналу.

Рассказываем, как совместить ПСН и УСН, какие ограничения соблюсти, как вести учёт доходов и расходов и уменьшать налог на взносы.

Ключевую информацию уместили в последнем разделе — переходите к нему, если спешите. Или потратьте 8 минут и прочтите статью целиком: в ней много полезных нюансов и примеров.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Зачем использовать упрощёнку и патент одновременно

Патент обычно покупают предприниматели, которые оказывают бытовые услуги, ремонтируют автомобили, содержат небольшие точки общепита. Для ИП патент — самый выгодный налоговый режим. Подробнее о нём мы рассказывали в статье « Патент в 2022 году: снижение стоимости за счёт взносов, увеличение торговых площадей и другие важные изменения для ИП ».

Многие ИП работают только в рамках ПСН и считают, что этого достаточно. Однако лучше дополнить патент упрощёнкой и вот почему:

Это удобно. У редкого предпринимателя получится работать только на патенте. К примеру, ИП оказывает парикмахерские услуги на ПСН. Если он продаст хоть одному клиенту шампунь — это уже торговля: для торговли нужен отдельный патент. А маркированные товары на патенте вообще запрещено продавать.

Одежду предприниматель вправе продавать на ПСН, а обувь — нет. Упрощёнка нужна, чтобы не ограничивать свою деятельность и быть готовым учесть любые поступления.

Это безопасно. Патент по умолчанию идёт в сочетании с общей системой налогообложения (ОСНО). Если ИП превысит предел по доходу или сотрудникам, то автоматически окажется на ОСНО. Общая система обязывает платить 20% НДС, 20% налог на прибыль и другие налоги.

А в случае с совмещением предприниматель слетит с патента, окажется на УСН и заплатит 6% с дохода, либо до 15% от «доход минус расход». Иными словами, лучше оказаться на мягкой упрощёнке, чем на суровой ОСНО.

Это экономно. Стоимость патента зависит от потенциально возможного дохода — его устанавливают региональные власти. Патент может быть очень выгодным, если в регионе по конкретному виду деятельности введён небольшой потенциальный доход.

Например, предприниматель оказывает парикмахерские и косметические услуги в Самаре. У него работают мастера и администратор — всего семь наёмных сотрудников. Патент на год обойдётся ему в 24 480 руб. Для сравнения на УСН «доходы» он заплатит в среднем 60 тыс. руб.

Однако экономия на ПСН достигается не всегда. Так, столичные власти подняли потенциально возможный доход по парикмахерским услугам до 2 млн. Предприниматели из Москвы теперь купят патент на год за 118 800 руб. Чтобы быстро прибросить стоимость патента, воспользуйтесь калькулятором : просто подставьте свои данные и увидите цену.

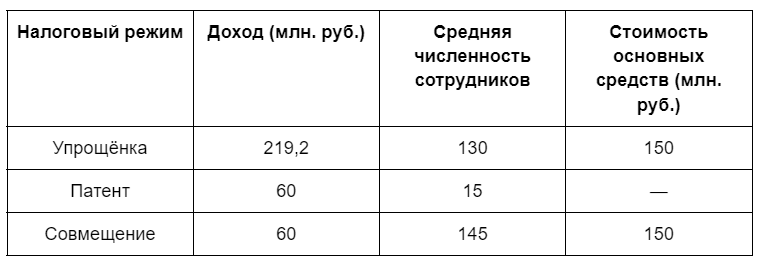

Лимиты при совмещении УСН и патента

Совмещение двух режимов разрешено, пока предприниматель укладывается в установленные лимиты. Они прописаны в статьях 346.21 и 346.45 НК. Это:

- Лимит по годовому доходу. Для УСН предел по выручке составляет 200 млн. руб. (без учёта коэффициента), для патента — это 60 млн. руб. При совмещении ориентируйтесь на 60 млн., потому что при достижении этой величины право на ПСН утрачено.

- Лимит по численности персонала. Бизнес на упрощёнке может иметь до 130 сотрудников, а ИП на патенте — до 15 человек. При совмещении предприниматель вправе нанять до 145 человек. Такое разъяснение оставил Минфин в письме от 20.09.2018.

- Лимит по стоимости основных средств. Для упрощёнки это 150 млн. руб., для патента нет предела. При совмещении остаётся предел в 150 млн. руб.

Учёт работников, занятых при совмещении, должен быть раздельным: до 130 человек на УСН и до 15 на патенте. Такое правило действует, если сотрудники работают исключительно по одному режиму. Однако всегда есть персонал, который работает и там и там, например бухгалтер или личный помощник. Этих сотрудников включайте в обе категории. И всегда прописывайте в трудовом договоре, к какому именно виду деятельности относится сотрудник.

Некоторые чиновники придерживаются мнения, что максимальное количество работников при совмещении не должно превышать 130 человек. Это мнение нельзя исключать, поэтому лучше уточните в своей налоговой инспекции.

Ещё в 2013 году ФНС ввела дополнительное территориальное ограничение: запрещено использовать УСН и ПСН для одного вида деятельности в границах одного субъекта РФ. То есть, не получится держать один магазинчик на патенте, а другой на упрощёнке, если они в одном регионе. А вот Минфин в том же 2013 году высказал прямо противоположную позицию и допустил использовать разные режимы для разных объектов. Этот момент тоже уточните в налоговой инспекции: в разных регионах мнение ИФНС будет отличаться.

Что делать, если ИП превысил лимит по патенту

Предприниматель, который превысил лимит по ПНС, теряет право на использование патента с начала налогового периода. Период может составлять от 1 до 12 месяцев — в зависимости от срока действия патента.

Часто ИП приобретает несколько патентов на год. Если лимит превышен по одному из них, то ИП переходит по этому виду деятельности на упрощёнку с начала налогового периода.

Посмотрим на примере. ИП Сергеев купил два патента: с 1 января по 30 июля, и с 1 августа по 31 декабря. В сентябре Сергеев превысил лимит по доходам. Он считается перешедшим на УСН с начала налогового периода — с 1 августа. Соответственно, августовские доходы и расходы по патенту нужно включить в налоговую базу по УСН.

Важно. Нередко предприниматель заранее знает, что превысит лимит по доходу на патенте. Например, по итогам третьего квартала выручка будет больше 60 млн. В таких случаях эксперты по налогообложению советует брать патент не на год, а на 9 месяцев. А за последний квартал считать налог в рамках упрощёнки.

Как вести учёт доходов и расходов при совмещении налоговых режимов

Ключевая особенность совмещения ПСН и УСН — обязанность вести раздельный учёт (ст. 346.18 НК).

Разделение предусматривает ведение двух разных учётных книг. Для УСН — это книга учёта доходов и расходов (КУДиР), для патента — книга учёта доходов (КУД). Ещё можете завести два отдельных банковских счёта: один для доходов с упрощёнки, другой — с патента. Так поступления от разного бизнеса не перепутаются.

Есть расходы, которые невозможно отнести только к одному из налоговых режимов. Их называют общими или общехозяйственными, к примеру это аренда офиса или зарплата бухгалтера, который ведёт бухгалтерию и первого и второго бизнеса.

Налоговый кодекс в этом случае вводит специальное правило: общие расходы следует распределять пропорционально полученным доходам. Но конкретного метода распределения закон не придумал, поэтому ИП придётся разработать его самостоятельно и закрепить в учётной политике. Советуем отнестись к этой обязанности серьёзно: налоговики тщательно проверяют, ведётся ли раздельный учёт и как именно.

Посмотрим на примере. ИП Сергеев совмещает УСН «доходы минус расходы» и патент. Для определения расходов он использует кассовый метод. Показатели бизнеса за год:

Доход на УСН = 30 млн. руб.; доход на ПСН = 12 млн. руб.

Общие расходы для распределения = 1 млн. руб.

Распределим общие расходы между двумя налоговыми режимами:

Всего доходов ИП: 30 + 12 = 42 млн.

Доля дохода от УСН: 30 / 42 * 100% = 71,4%

Общие расходы, относящиеся к УСН: 1 млн. * 71,4% = 714 тыс. руб.

Общие расходы, относящиеся к ПСН: 1 млн. — 714 000 = 286 000 руб.

В 2022 году у бизнеса появилась возможность перейти на особый налоговый режим, на котором не нужно заморачиваться с учётом доходов и расходов. Речь про автоматизированную упрощёнку (АУСН). На этом режиме налог рассчитывают сами налоговики на основании данных от банков и онлайн-кассы. Всю информацию о новом режиме собрали в статье « Автоматизированная УСН: что бизнесу нужно знать о новой системе налогообложения ».

Как уменьшить налог на страховые взносы при совмещении

Налог на упрощёнке «доходы» и стоимость патента можно уменьшить на уплаченные страховые взносы, а именно на:

- Фиксированные взносы ИП. Их можно поделить пропорционально доходам, либо учесть все взносы только в патенте или только в УСН.

- 1% с дохода свыше 300 тыс. руб.

- Взносы за работников. Взносы за сотрудников, которые заняты в работе на патенте, учитывают в уменьшении патента. Аналогично с упрощёнкой. Не забываем, что ИП с сотрудниками вправе снизить налог на 50%. ИП без работников может уменьшать налог на взносы хоть до нуля.

- Первые три дня больничных сотрудника, которые вы оплачиваете из средств бизнеса.

Главное правило уменьшения налога: учитывать взносы либо в одном из налоговых режимов, либо пропорционально полученным доходам.

Разберём пример пропорционального распределения взносов. ИП Сергеев использует патент и упрощёнку. В феврале он выплатил персоналу зарплату за январь в размере 120 тыс. руб. Из них 40 тыс. относится к патенту, а 80 тыс. — и к патенту и к УСН. Общие страховые взносы составили 24 160 руб.

Доход на упрощёнке в феврале составил 220 тысяч, на ПСН 150 тысяч.

Общий доход за февраль: 220 + 150 = 370 тысяч.

Доля доходов на ПСН: 150 / 370 = 40,5%

Доля доходов на УСН: 220 / 370 = 59,5%

К расходам по патенту относятся взносы: 24 160 * 40,5% + 12 080 = 21 864,8 руб.

К расходам по УСН относятся взносы: 24 160 * 59,5% = 14 375,2 руб.

ИП Сергеев может уменьшить налог по УСН на 14 375,2 рублей, а стоимость патента на 21 864,8 рублей (не забыв про ограничение в 50%).

Как перейти на совмещение налоговых режимов

Для перехода на УСН нужно подать в налоговую инспекцию по месту регистрации уведомление и указать в нём объект (доходы, либо доходы минус расходы). Подать можно сразу при регистрации ИП или до 31 декабря текущего года.

Для перехода на ПСН следует подать заявление по месту регистрации ИП за 10 дней до начала использования этого налогового режима. В заявлении укажите срок действия патента: от 1 до 12 месяцев в пределах года. Можете купить несколько патентов для разных видов деятельности.

О совмещении УСН и патента коротко

- Упрощённая система налогообложения относится ко всему ИП, а патент — только к конкретным видам деятельности. За счёт их совмещения предприниматель может сэкономить на налогах и торговать даже маркированными товарами. А ещё УСН — гарантия того, что бизнес не окажется на общей системе налогообложения с её огромной налоговой нагрузкой.

- При совмещении налоговых режимов нужно соблюдать лимиты: до 60 млн. по доходу, до 145 человек по сотрудникам, до 150 млн. по стоимости основных средств. Вопрос о предельной численности сотрудников остаётся спорным — лучше уточнить его в своей налоговой инспекции.

- Связка УСН + ПСН обязывает предпринимателя вести раздельный учёт поступлений и расходов. Поэтому заведите КУДиР для упрощёнки и КУД для патента.

- Расходы, которые относятся к двум режимам одновременно, распределяйте пропорционально полученным доходам. Методику распределения можно разработать самостоятельно и закрепить в учётной политике.

- При совмещении упрощёнки и патента ИП вправе уменьшить налог на уплаченные страховые взносы. Их можно учесть в каком-то одном из режимов, либо распределить пропорционально полученным доходам.

Источник: delo.ru