У бухгалтеров нередко возникает вопрос: как начислить пени в «1С Бухгалтерия 8.3»? Каким образом можно оформить начисление пеней и штрафов при нарушении сроков внесения обязательных платежей, выполнении договорных обязательств? Какие проводки стоит при этом использовать?

Напомним размеры санкций. В общем случае процентная ставка пени для налогоплательщиков – юрлиц составляет:

- 1/300 от учетной ставки (еx. ставка рефинансирования) Банка России за первые 30 дней просрочки (при расчете используются календарные дни);

- 1/150 от учетной ставки – с 31-го дня.

Для предпринимателей без образования юридического лица (ПБОЮЛ) и физических лиц применяется общий показатель — 1/300.

Как в 1С отражаются налоговые пени и штрафы?

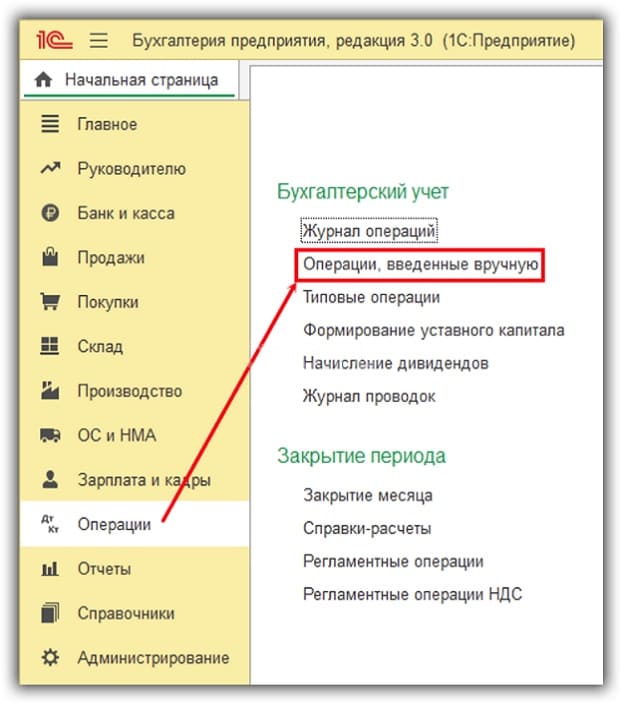

Для проведения начисления пени или штрафа по обязательным платежам (налогам) в платформе «1С Бухгалтерия 8.3» предназначен инструмент ручной операции. Чтобы начислить пени в 1С 8.3, надо воспользоваться этим документом, пройдя по следующему маршруту: «Операции» — «Бухгалтерский учет» — «Операции, введенные вручную».

⚡️ Разбор ЕНС в личном кабинете ИП

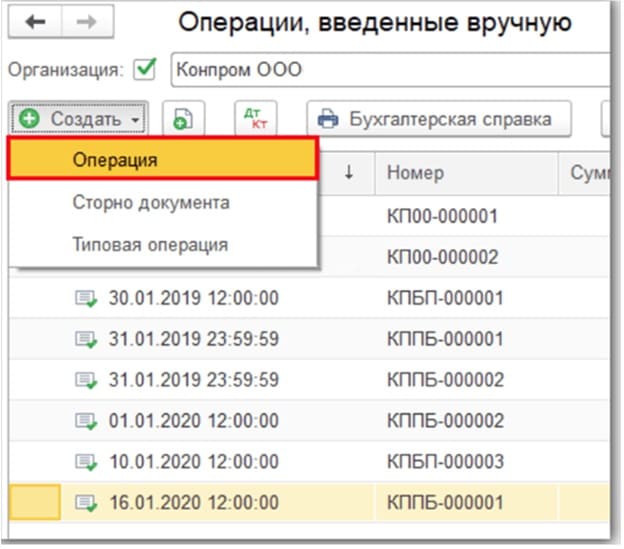

Проводим стандартную операцию по созданию нового документа («Создать» — «Операция»).

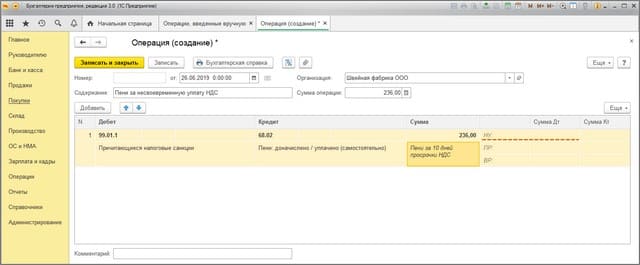

Чтобы отразить пени в 1С 8.3, следует указать наименование хозяйствующего субъекта и дату, в поле «От» указывается дата начисления пени (штрафа). В случае если пени начислены:

- по итогам налоговой проверки – указать дату, когда вступило в силу решение ИФНС;

- налогоплательщиком самостоятельно – указать дату расчета.

Схема проводок будет такой, которая предписана Минфином в Рекомендациях от 28-го декабря 2016 г. № 07-04-09/78875

Так, чтобы начислить пени по НДС в 1С 8.3, схема проводок будет следующей:

Дебет 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», субконто «Причитающиеся налоговые санкции» Кредит 68.02 «Налог на добавленную стоимость» субконто «Пени: доначислено/уплачено (самостоятельно)».

Если речь идет об иных налогов, то указывается субсчет, соответствующий им.

В поле «Сумма операции» проставляется сумма пени (штрафа).

Внимание: для налогоплательщиков на общей системе, применяющих ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», необходимо обнуление суммы по подстроке «НУ» в столбце «Сумма Дт».

Подстроку «ПР» можно не заполнять, контрольная сумма «Контр.» по счету 99.01.1 после реформации баланса закроется автоматом. Сумму можно и указать, если желаете, чтобы показатель «Контр.» по счету 99.01.1 в стандартных отчетах был равен нулю, как это требует принцип соответствия налогового и бухгалтерского учетов. Однако поскольку на данном счете обобщается информация о финрезультатам, на учет это влияния не оказывает, и по разницам, отраженным на нем, не признаются ни постоянным налоговым обязательством, ни постоянными налоговыми активами.

Не забываем воспользоваться кнопкой «Записать и закрыть».

Как в «1С:Бухгалтерия 8» начислить пени при нарушении договорных обязательств?

В сложной экономической ситуации (впрочем, как и во вполне нормальной) нередко возникают вопросы об оформлении:

- Как провести пени в «1С» 8.3 за просрочку платежа?

- Как отразить пени от поставщика в «1С» 8.3?

- Как провести пени по лизингу в «1С» 8.3?

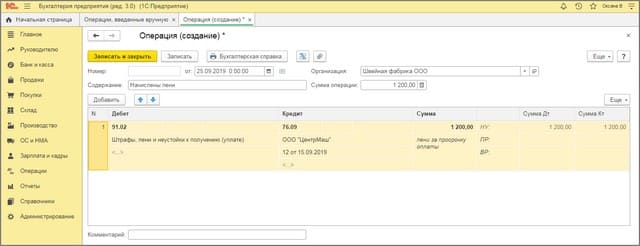

И в этом случае надо обратиться к ручным операциям, т.е. по кнопке «Создать» выбрать «Операция», заполнить поле «От», указав дату начисления.

Схема проводок при начислении штрафа

Дебет 91.02 «Прочие расходы» субконто «Штрафы, пени, неустойки к получению (уплате)» Кредит 76.09 «Прочие расчеты с разными дебиторами и кредиторами», субконто «Контрагенты» и «Договоры»

Напомним, что в целях бухгалтерского учета договорные пени, штрафы, неустойки следует включать в прочие расходы (п. 12 ПБУ 10/99 «Расходы организации»), в целях налогового – во внереализационные (подп. 13 п. 1 ст. 265 части второй Налогового кодекса РФ).

Субконто «Документы расчетов с контрагентом» можно не заполнять. Осталось указать сумму пени (штрафов), «Записать и закрыть».

- Как загрузить электронный больничный лист в 1С Бухгалтерия 8.3 ЗУП?

- Как обновить классификатор банков в 1С Бухгалтерия 8.3 (редакция 3.0)?

- Как создать новую пустую базу в 1С Бухгалтерия 8.3?

ТОП ПРОДАЖ

- 1С:Бухгалтерия 8

- 1С:Управление нашей фирмой 8

- 1С:Управление торговлей 8

- 1С:Управление предприятием 2

- 1С:ЗУП 8

- 1C:Учет путевых листов и ГСМ

- 1С:Учет в управляющих компаниях

- Электронные поставки 1С

Облачные сервисы

- 1С:Фреш

- 1С:Готовое рабочее место

- 1С:ЭДО

- Маркировка товаров

- 1С:Отчетность

- 1C:Товары

- 1C-Ритейл Чекер

Источник: center-comptech.ru

Проводка начислены пени по усн

Как учесть штрафы и пени по налогам и взносам в бухучете и при расчете налога на упрощенке?

Организация платит налог с разницы между доходами и расходами Штрафы за налоговые правонарушения и пени в бухучете отражайте в составе налоговых санкций. При расчете налога на упрощенке штрафы и пени не учитывайте.

Налоговое законодательство и законодательство по уплате страховых взносов разделяет понятия «пени» и «штраф». Пени – сумма, которую организация должна перечислить в бюджет, если несвоевременно уплатила налог или взнос (). Штраф – санкция, которую контролирующие ведомства взыскивают за налоговые правонарушения ().

Размеры налоговых штрафов приведены в . Для целей бухучета штрафы и пени можно объединить в одну категорию учетных объектов – налоговые санкции. Такой подход не противоречит задачам бухучета.

В частности, он обеспечивает полную и достоверную информацию о деятельности организации и соответствует принципам рациональности и приоритету содержания перед формой (, ). В бухучете сумму начисленных налоговых санкций отразите проводкой:

Какими проводками отражать пени

Расчет ведется за весь период просрочки, включая дату погашения. Неустойки также могут образоваться и за нарушенный порядок оплаты за поставленный товар, выполненные работы или оказанные услуги, предусмотренный договорными отношениями.

Бухгалтерский и налоговый учеты штрафных санкций определяются каждой организацией самостоятельно и прописываются в учетной политике (п. 7 ПБУ 1/2008). Бухучет неустойки, образовавшейся в результате просрочки налоговых платежей, ведется в составе счета 99 «Прибыли и убытки» в связи с тем, что такие санкции не имеют прямого отношения к производству товаров, работ или услуг.

Не стоит забывать, что при расчете налога на прибыль суммы начисленных неустоек и штрафов учреждение учитывать не вправе (п. 4, 7 ПБУ 18/02)

Начисление пени по налогам — бухгалтерские проводки: прибыль, НДС, НДФЛ

Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету и кредиту счетов 68 и 69.

2 ст. 270 НК РФ). Взыскания также можно проводить и по счету 91. Однако при бухучете через счет 91 «Прочие доходы и расходы» у предприятия будут возникать налоговые обязательства, так как такие расходы не принимаются для налогообложения (п.

В налоговом учете эти расходы не могут быть признаны. Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф».

А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности.

Рекомендуем прочесть: Образцы писем для строительной деловой переписки

Если сумма попадает

Пени: проводки

А вот корреспонденция в кредите будет зависеть от того, какой именно бюджетный платеж был просрочен, то есть, в связи с чем были начислены те или иные пени.

Наиболее частые бюджетные платежи, с которыми сталкивается компания-работодатель – взносы на пенсионное, медицинское и социальное страхование. Срок их перечислений – до 15 числа месяца, следующего за расчетным.

Таким образом это ежемесячный платеж, который в силу различных обстоятельств может быть просрочен. Пени из-за такой просрочки начисляются по итогам подачи компанией квартальной отчетности. В ней содержатся данные о начисленных и уплаченных суммах, следовательно, получатель платежа имеет возможность сравнить даты перечисления и, если они нарушены, компании предъявляют пени.

Обычно, если речь идет о задержке в 1-2 дня, например, из-за нестыковки в работе бухгалтерии и длительности банковского дня, то сумма пеней будет совсем незначительной.

Проводки по пени по усн

Чаще всего они относятся к субъектам малого предпринимательства (СМП), и вправе осуществлять учет в упрощенной форме.

Кроме того, они ведут книги учета доходов и расходов, которые для этой системы налогообложения являются налоговыми регистрами.Под учетным бухгалтерским регистром, который является атрибутом как полного обычного, так и полного упрощенного бухгалтерского учета, понимается документ, в котором все операции систематизированы по счетам и записаны в хронологическом порядке.

Например, по счету 51 регистр нужен для того, чтобы было видно, на какие цели пошли денежные средства.О суммах штрафов и пени, взимаемых за нарушение налогового законодательства ничего не сказано в ПБУ 10/99 и они не имеют отношения ни к расходам по обычным видам деятельности, ни к прочим расходам фирмы,кроме того, штрафные расходы не учитываются при определении налоговой базы при расчёте налога на прибыль (п.2 ст. 270 НК РФ)

Проводки при начислении штрафов и пени по налогам

Для удобства он разбивается на два субконто – пеня и штраф.

Дебет этого счета корреспондирует с соответствующим налоговым платежом, который отображается по кредиту счета 68 и 69.

Бытуют мнения в бухгалтерских кругах, что для отображения начисленных пеней и штрафов можно также использовать счет 91 Прочие расходы. Однако в таком случае возникает постоянное налоговое обязательство, что несколько усложняет сам процесс их учета.

Кроме того, если начисленные пени и штрафы будут отображаться на 91 счете, то это приведет к снижению налогооблагаемой базы и нарушит подлинность предоставления информации, отображенной в финансовых показателях организации. Важно! Признанные в бухгалтерском учете пеня и штрафы не имеют своего отображения в налоговом учете, поэтому никак не уменьшат ваше налоговое обязательство.

Счет Дт Счет Кт Сумма проводки, руб. Описание проводки Документ-основание Учет штрафов и пени по налогам на сч.

Рекомендуем прочесть: Облагается ли налогом дарителю дарственная на квартиру между родственниками

Пени по налогу на усн проводки

Если Вы испольщуете УСН, то Вы имеете права признавать такие виды расходов:ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИЙ И ИНСТРУКЦИИ ПО ЕГО ПРИМЕНЕНИЮ .

По дебету счета 91 «Прочие доходы и расходы» в течение отчетного периода находят отражение: . штрафы, пени, неустойки за нарушение условий договоров, уплаченные или признанные к уплате, — в корреспонденции со счетами учета расчетов или денежных средств; .В 1с7.7 УСН 91.1-прочие доходы,принимаемые для НУ 91.2-прочие Доходы,не принимаемые для НУ 91.3-прочие расходы,не принимаемые для НУ 91.4-прочие расходы,принимаемые для НУ Поэтому я не могу изменить своего мнения,что счет 91.2 в программе УСН никак не подходит для начисления пени.Расчеты по НДС в учете отражаются по счету 68 «Расчеты по налогам и сборам».

Пени при этом целесообразно будет выделить также на отдельный субсчет либо

Пени по налогам: бухгалтерские проводки

Так, при начислении пени по налогу на добавленную стоимость проводка будет такая: Дебет счет 99 – Кредит счета 68, субсчет «НДС» Соответственно, перечисление суммы начисленных пеней отразится бухгалтерской записью: Дебет счета 68, субсчет «НДС» — Кредит счета 51 и др.

Для данного налога, как правило, открывают субсчет 68-02.

А при начислении пени по налогу при УСН бухгалтерская проводка, соответственно, будет: Дебет счета 99 – Кредит счета 68, субсчет «УСН» При начислении пени по взносам бухгалтерские проводки будет также состоять из дебета счета 99, а вот по кредиту нужно указывать счет 69 «Расчеты по социальному страхованию и обеспечению» При начислении пени в бухгалтерском учете проводки могут быть другие, если речь идет не о нарушении налогового законодательства, а о неисполнении условий хозяйственных договоров, заключенных между контрагентами. Ведь санкции за нарушение условий договора (штраф, неустойка, пеня и т.д.) – это прочий доход или расход в зависимости от того, к начислению или уплате причитаются эти суммы (, ).

Проводки при начислении неустойки по договору

Таким документом может быть, например, решение суда или двусторонний акт участников договора (п. 16 ПБУ 9/99). Неустойка как доход или расход должна быть отражена в бухгалтерском балансе до фактических расчетов сторон (п.

76 положения по приказу Минфина России от 29.07.1998 № 34н).

Основной бухгалтерский счет для формирования проводок по неустойкам — 76.

Изучим, каким образом он и его субсчета используются для отражения операций, связанных с уплатой хозяйствующим субъектом неустойки (либо получения им соответствующего дохода от контрагента).

Источник: ndfl63.ru

Учитываем пени и штрафы в налоговом учете и составляем проводки

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Учитываем пени и штрафы в налоговом учете и составляем проводки». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

3. Проводки по начислению и оплате штрафа в бухучете.

Бухгалтерский учет неустойки по договору в виде штрафа рассмотрим на примере. По договору ООО «Осень» должно было поставить ООО «Лето» товары на сумму 50 000 рублей. Срок исполнения ─ 15.06.2018. В случае нарушения сроков ООО «Осень» должна выплатить неустойку в размере 3 000 рублей. Товар был поставлен 20.06.2018.

Документальное оформление. Если в договоре не прописан порядок оформления неустойки, то пострадавшая сторона может составить претензию и отправить ее должнику. К претензии нужно приложить расчет суммы неустойки.

Согласно п. 7 ПБУ 9/99 «Доходы организации» и п. 11 ПБУ 10/99 «Расходы организации», штрафы и пени относятся к прочим расходам.

8. Налоговые санкции — пени и штрафы в налоговом учете

В п.2 ст.270 НК РФ закреплено, что все штрафные санкции и пени, которые были перечислены в бюджет за неуплату или несвоевременную уплату налогов, взносов, сборов не учитываются в расходах при расчете налога на прибыль.

А это значит, что когда штраф или пени по налогам уплачены, в налоговом учете организации появляется постоянное налоговое обязательство (ПНО), которое увеличивает сумму налога к уплате.

Нужно ли делать проводки, чтобы учесть ПНО?

Если штрафы и пени были начислены по дебету счета 99 и кредиту счета 68, то в этом случае дополнительные проводки не нужны. Дело в том, что счет 99 не участвует в формировании налогооблагаемой базы по налогу на прибыль.

В том случае, когда пени были учтены в бухгалтерском учете на счете 91-2 как прочие расходы, нужно дополнительно начислить ПНО:

Дт 99 ─ Кт 68 ─ на 20% (ставка налога на прибыль) от суммы пеней

Расчет пени по налогам в 2019 году на примерах

Пример 1

Уплата НДС ООО «Мир» за 2 квартал 2019 г. производилась в следующем порядке (по 16 500 руб. каждый платеж):

Фактическая дата оплаты

Период просрочки, дней

При выведении пени по второму платежу необходимо будет учесть изменение размера ставки рефинансирования – до 17 сентября она была равна 7,25%, с 17 сентября ее значение увеличилось до 7,5%. Порядок вычислений:

- Производится подсчет пени за первые 30 дней по 1/300 ставки рефинансирования. Из них 20 дней (с 28 августа по 16 сентября) начисляются по ставке 7,25%, 10 дней (с 17 по 26 сентября) – по 7,5%. Пеня составила 121 руб. ((16 500 х 20 х (7,25% х 1 / 300)) + (16 500 х 10 х (7,5% х 1 / 300)).

- Пеня с 31 по 36 день просрочки (с 27 сентября по 2 октября) составит 49,5 руб. (16 500 х 6 х (7,5% х 1 / 150)).

- Общая сумма пени за задержку второго платежа равна 170,50 руб. (121 + 49,5).

- Пеня по третьему платежу за 7 просроченных дней (с 26 сентября по 2 октября) составит 28,88 руб. (16 500 х 7 х (7,5% х 1 / 300)).

- Итого общая сумма пени составит 199,38 руб. (170,50 + 28,88).

Бухгалтерские проводки по начислению и уплате пени по страховым взносам

Наиболее частые бюджетные платежи, с которыми сталкивается компания-работодатель – взносы на пенсионное, медицинское и социальное страхование. Срок их перечислений – до 15 числа месяца, следующего за расчетным. Таким образом это ежемесячный платеж, который в силу различных обстоятельств может быть просрочен.

Пени из-за такой просрочки начисляются по итогам подачи компанией квартальной отчетности. В ней содержатся данные о начисленных и уплаченных суммах, следовательно, получатель платежа имеет возможность сравнить даты перечисления и, если они нарушены, компании предъявляют пени. Обычно, если речь идет о задержке в 1-2 дня, например, из-за нестыковки в работе бухгалтерии и длительности банковского дня, то сумма пеней будет совсем незначительной.

Счет 69.01 — Расчеты по социальному страхованию,

Счет 69.02 — Расчеты по пенсионному страхованию,

Счет 69.03 — Отчисления в ФОМС,

Начисление пени по УСН, проводки

Уплата налога по УСН предполагает авансовую систему, то есть расчеты с бюджетом фирма или ИП обязаны производить на основании собственных данных, причем ежеквартально, в срок до 25 апреля, 25 июля и 25 октября. Окончательный расчет по итогам года делается в срок подачи отчетности: для компаний это 31 марта, для ИП – 30 апреля.

Бытует мнение, что подобная ситуация позволяет вовсе не платить авансы по УСН. Но это не так. Перечислять их необходимо в строго оговоренные сроки, а просрочка в свою очередь приведет к начислению пеней. Другой вопрос, что предъявлены эти санкции будут лишь после подачи годовой декларации, то есть после того, как налоговая узнает о суммах начисленных квартальных авансовых платежей.

Если компании все же были предъявлены пени по УСН, проводки в подобном случае оформляются идентичным образом, как и в ситуации с НДС, то есть по Дебету счета 99, субчет «пени» и Кредиту 68, с использованием субсчета, предназначенного для отражения упрощенного налога, как правило это, 68-12.

Штрафы и пени перед контрагентами

За нарушения выполнения обязательств по договорам перед контрагентами также применяются штрафные санкции, они называются неустойками. Существует два вида неустойки – штрафы и пени (ст. 330 ГК РФ), которые могут быть взысканы как через суд, так и в добровольном порядке.

В случае если вы являетесь кредитором – на основании ПБУ 9/99 неустойки признаны прочими поступлениями, а если вы должник, то основанием будет служить ПБУ 10/99, а неустойки признаютсяпрочими расходами.

Учет штрафов и пеней согласно Инструкции применения плана счетов, ведется на счёте 91 «Прочие доходы и расходы» в корреспонденции со счетами учёта расчётов и счетами учёта денежных средств.

Бухгалтерские проводки при начислении пени по налогам

Уплатить пени по просроченному платежу налогоплательщику стоит самостоятельно (либо одновременно с налогом, либо после его уплаты). Если этого не сделать, пени начислит инспекция. И не только начислит, но даже может взыскать их в принудительном порядке за счет денег или имущества налогоплательщика (п. 6 ст. 75 НК РФ).

В общем случае пеня начисляется за каждый календарный день просрочки начиная со дня, следующего за сроком уплаты, по день погашения недоимки, включительно. Рассчитывается она в процентах от неуплаченной суммы исходя из 1/300 ставки рефинансирования ЦБ РФ (п. 4 ст. 75 НК РФ).

Что такое пени

Пени представляют собой те средства, которые должник уплачивает сверху, помимо основного платежа по налогам и сборам. Расчет их производится за каждый день просрочки, с первого дня, следующего за крайним днем уплаты и до дня погашения задолженности. Расчет производится в процентах от суммы долга исходя из 1/300 ставки рефинансирования, установленной на дату возникновения задолженности. расчет производится по следующей формуле:

П = Н х Дн х 1/300СР, где

П – сумма задолженности по налогу;

Дн – число дней задолженности;

СР – ставка рефинансирования.

Важно! Рассчитать сумму пени налогоплательщик может самостоятельно и уплатить их вместе с очередной суммой платежа. В противном случае налоговая самостоятельно исчислит штраф, а в случае отказа его уплачивать взыщет его в принудительном порядке за счет средств налогоплательщика или его имущества.

Пени по НДФЛ: проводки

Таким образом, проводки при начислении и уплате пени по НДФЛ будут следующими:

| Хозяйственная операция | Д | К |

| Если учет ведется по 99 счету | ||

| Начислены пени по НДФЛ | 99.06 | 68.04.1 |

| Перечислены пени в бюджет | 68.04.1 | 51 |

| Если учет ведется по 91 счету | ||

| Начислены пени по НДФЛ | 91.02 | 68.04.1 |

| Отражение ПНО | 99 | 68.04.1 |

| Перечисление пени в бюджет | 68.04.1 | 51 |

Алгоритм проведения санкций

Бухгалтеры рекомендуют выработать одну действующую схему в учете пени для каждого конкретного предприятия и всегда следовать ей. Несмотря на то, что по налогам и штрафам за нарушения срока платежей может быть несколько вариантов оформления, эффективнее использовать один стандартный шаблон, который наиболее подходит именно вашей специфике работы. Примерный алгоритм проводки пени в бухгалтерском учете выглядит так.

Бухгалтерский и налоговый учёт пеней по налогам и сборам

Существует два способа начисления пени:

- С использованием счёта 99 «Прибыли и убытки»: Дебет 99 – Кредит 68;

- С использованием счёта 91 «Прочие расходы и доходы»: Дебет 91/2 – Кредит 68.

Важный момент: Вариант учёта пеней должен быть закреплён в учётной политике организации, согласно пункту 7 Положения по бухгалтерскому учёту (ПБУ) 1/2008 «Учётная политика организации» от 6 октября 2008г.

Также важно отметить, что, согласно подпункту «б» пункта 2 статьи 270 НК РФ, запрещено уменьшение налогооблагаемой базы на сумму пеней и штрафов. По счёту 68 «Расчёты по налогам и сборам» необходимо открывать счета, соответствующие тому или иному налогу, например для НДС предусмотрен счёт 68 с субсчётом 2 и проч.

При использовании счёта 91 «Прочие доходы и расходы» субсчёт 2 «Прочие расходы», возникает постоянное налоговое обязательство (ПНО), которая рассчитывается путём умножения суммы налога, учитываемого на данном счёте, на ставку налога на прибыль (20%). ПНО возникает потому что в бухгалтерском учёте пени принимаются к учёту в качестве расходов, а в налоговом – не принимаются. Данный способ усложняет учёт расходов.

Почему удобнее учитывать сумму пеней по налогам на счёте 99? Потому что не происходит имаются к расходам, а в налоговом учёте – не занижения налогооблагаемой базы, ведь 91 счёт – это счёт затрат. статью: → «Счет 99 «Прибыли и убытки». Учет финансовых результатов. Проводки».

Бухгалтерские проводки по начислению и уплате пени по страховым взносам

Для начисления и уплаты суммы пени по страховым взносам используются те же принципы, что и при учёте пени по налогам. Для наглядности рассмотрим пример по начислению сумм пени по страховым взносам.

Пример. Компания ООО «Альтаир» не смогла вовремя уплатить взносы в пенсионный фонд в размере 80 тыс. руб. Срок уплаты был 15 августа 2017 года. Фирма погасила задолженность 5 сентября 2017 года. Помимо суммы взносов бухгалтер ООО «Альтаир» начислил сумму пеней.

Ставка рефинансирования на момент расчёта равна 9,75%.

Рассчитаем размер пени, начисленных с 15 августа по 5 сентября:

- 80 000 руб. * 1/300 * 0,0975 * 22 дня = 572 руб.

Далее в таблице сделаем проводки по учёта пеней по взносам.

Должен ли бухгалтер самостоятельно начислять пени и штрафы, если имеется задолженность по срокам сдачи отчетности и по уплате налогов, сборов и страховых взносов?

Действующее законодательство не обязывает налогоплательщика самостоятельно исчислять суммы штрафа за несвоевременное предоставление налоговой отчетности.

Дела о налоговых правонарушениях (за исключением правонарушений, предусмотренных ст. ст. 120, 122 и 123 НК РФ), выявленных вне рамок налоговых проверок в ходе иных мероприятий налогового контроля, рассматриваются в порядке, предусмотренном статьей 101.4 НК РФ (п. 2 ст. 100.1 НК РФ).

При обнаружении фактов, свидетельствующих о предусмотренных НК РФ налоговых правонарушениях (за исключением налоговых правонарушений, предусмотренных ст. ст. 120, 122 и 123 НК РФ), должностным лицом налогового органа должен быть составлен в установленной форме акт, подписываемый этим должностным лицом и лицом, совершившим такое налоговое правонарушение (п. 1 ст. 101.4 НК РФ).

Акт вручается лицу, совершившему налоговое правонарушение, под расписку или передается иным способом, свидетельствующим о дате его получения (п. 4 ст. 101.4 НК РФ).

Таким образом, налогоплательщик оплачивает штраф за несвоевременное предоставление налоговой отчетности в налоговый орган только на основании акта, полученного из налогового органа.

Нарушение установленных законодательством о налогах и сборах сроков представления налоговой декларации в налоговый орган по месту учета влечет:

- взыскание штрафа в размере 5 % от неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 рублей (ст. 119 НК РФ);

- предупреждение или наложение административного штрафа на должностных лиц в размере от трехсот до пятисот рублей (ст. 15.5 Кодекса РФ об административных правонарушениях).

Учет штрафов по налогам в бухучете

В какой бюджет идет ТН? Дорожный налог — региональный налог, который уплачивается в бюджет по месту нахождения ТС. Коды бюджетной классификации (КБК) используются в формировании платежного поручения для оплаты транспортного налога (ТН), а также задолженностей по нему.

КБК периодически изменяются, поэтому коды следует уточнять перед каждой оплатой ТН.Следовательно, неважно, по какому виду платежа произошло начисление пени по налогам. Проводки составляются идентичные. Одинаково строго карается каждый день просрочки по любому из обязательных взносов в бюджет. Неуплата федеральных налогов К федеральным обязательным платежам относятся НДС, НДФЛ, налоги на прибыль, добычу полезных ископаемых, акцизы, государственные пошлины.

Их величина порадует не каждого предпринимателя, а уж сумма начисленной неустойки тем более. Но ничего не остается после получения уведомления о санкции, кроме того как отразить увеличившееся обязательство в бухгалтерии и поскорее его оплатить. В конце каждого года формируется бухгалтерская и налоговая отчетность, которая содержит информацию о доходах предприятия. Как проводкой начислить пеню по налогу на прибыль? Для этого применяют такую запись: Дт 99 Кт 68 «Пени».

Для анализа прибыли до взыскания налогов можно дополнительно воспользоваться проводкой Дт 91.2 Кт 68 «Пени». На вычисление налогооблагаемой базы это никак не повлияет, а оценить общую величину полученных доходов от экономической деятельности в целях развития предприятия поможет.

Аналогичным образом происходит любое другое начисление пени по налогам. Бухгалтерские проводки по этой операции всегда состоят из кредитуемого 68 счета и дебетуемого 99 (возможно с одновременным отражением на счете 91.2).

Коды бюджетной классификации по ТН

Дорожный налог – региональный налог, который уплачивается в бюджет по месту нахождения ТС.

Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств.

п. 1 ст. 363 НК РФ

Автоналог за наземные и воздушные ТС уплачивается по месту нахождения юр. лица или по месту проживания физ. лица. А налог за водные ТС уплачивают в бюджет региона, в котором ТС зарегистрировано.

Местом нахождения имущества в целях настоящей статьи признается:

1) для водных транспортных средств (за исключением маломерных судов) – место государственной регистрации транспортного средства;

1.1) для воздушных транспортных средств – место нахождения организации или место жительства (место пребывания) физического лица – собственника транспортного средства;

2) для транспортных средств, не указанных в подпунктах 1 и 1.1 настоящего пункта, – место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физического лица, по которым в соответствии с законодательством Российской Федерации зарегистрировано транспортное средство.

Источник: mir-katushek.ru