Общими условиями для получения права на страховую пенсию в 2020 году являются:

— достижение пенсионного возраста 55,5 лет женщины и 60,5 лет мужчины (с 2028 года – 60 лет женщины и 65 лет мужчины);

— минимальный стаж не менее 11 лет (с 2024 года – не менее 15 лет);

— количество индивидуальных пенсионных коэффициентов (ИПК) 18,6 (с 2025 года – не менее 30).

Количество ИПК рассчитывается, исходя из страховых взносов, уплаченных индивидуальным предпринимателем на обязательное пенсионное страхование.

Сумма обязательных платежей состоит из фиксированной и переменной частей. Первая – ежегодно устанавливается Налоговым кодексом РФ и в 2020 году равна 32 448 рублям. Переменную часть уплачивают только те предприниматели, чей доход за год превысил 300 тыс. рублей – 1 процент от суммы превышения.

Как формируется пенсия и как её получить (2020)?

Важно помнить, что уплата страховых взносов обязательна, даже если ИП не ведёт предпринимательскую деятельность и, соответственно, не получает доходов. Эта обязанность прекращается только после снятия с регистрационного учёта в налоговом органе.

Платить страховые взносы можно двумя способами: перечислить сразу всю сумму за год или делать небольшие периодические отчисления.

При уплате страховых взносов в размере фиксированного платежа (в 2020 году это 32 448 рублей за полный календарный год) в страховой стаж засчитывается один год при условии, что за весь период оплата осуществлена не позднее 31 декабря текущего года.

Источник: mayaksbor.ru

У индивидуальных предпринимателей пенсионные права формируются с некоторыми особенностями

Рассмотрим эти нюансы. В соответствии с действующим законодательством каждый гражданин России имеет право вести предпринимательскую деятельность. Право на получение пенсии распространяется и на эту категорию лиц. Стоит отметить, что пенсионные права индивидуальных предпринимателей (ИП) формируются по тем же правилам, что и в случае с наемными работниками.

Однако есть и свои нюансы. Речь идет об особенностях учета страхового стажа и правилах уплаты страховых взносов в ПФР. Общими условиями для реализации права на получение пенсии является достижение пенсионного возраста и требование к минимальной сумме индивидуальных пенсионных коэффициентов (баллов).

Напомним, что в 2019 году с учетом поправок, вступивших в силу с 1 января, мужчины смогут выйти на пенсию в возрасте 60,5 и женщины при достижении 55,5 лет. Минимальное количество пенсионных коэффициентов должно быть не менее 16,2. Законодательством предусмотрен поэтапный рост этого показателя до отметки в 30 баллов к 2025 году.

Количество пенсионных коэффициентов ИП рассчитывается, исходя из количества и величины страховых взносов, уплаченных в ПФР. Расчет суммы обязательных платежей для предпринимателей состоит из фиксированной и переменной частей. Первая – ежегодно устанавливается положениями Налогового кодекса РФ и в 2019 году равна 29354 рублям.

Переменная часть платится только теми предпринимателями, доход которых за расчетный период (год) превышает 300 тыс. рублей. Ставка для переменной части – 1% от суммы, превышающей 300 тыс. рублей. Важно помнить, что уплата страховых взносов – обязательная процедура, даже при условии прекращения деятельности до момента снятия с регистра учета и официального закрытия ИП.

В случае неуплаты образуется недоимка и начисляется пеня, обязательная к погашению. Исключением могут быть только периоды, в которых осуществлялся уход за ребенком (до достижения им 1,5 лет) или престарелым гражданином старше 80 лет (за ребенком-инвалидом, за инвалидом 1 группы), а также время прохождения срочной военной службы.

Отметим, что в том случае, если человек до открытия ИП работал по найму, то при подтверждении этого периода при назначении пенсии ему понадобится и трудовая книжка. Кроме этого, расчет пенсии для предпринимателей допускает даже перерывы в работе, поскольку для определения стажа принимается суммарный период уплаты взносов.

Совокупность страховых платежей формирует страховой стаж каждого гражданина, который у ИП включает все периоды его официальной деятельности на территории РФ, во время которых уплачивались страховые пенсионные взносы. Для выхода на пенсию в 2019 году трудовой стаж должен быть не менее 10 лет.

Чтобы повлиять на размер своей будущей пенсии, предприниматель может уплачивать фиксированный платеж в повышенном размере. В данном случае необходимо известить о своем решении территориальный орган ПФР, чтобы повышенный платеж не был воспринят, как переплата. Таким образом, то, какая пенсия будет у ИП, напрямую зависит от сумм перечисленных страховых взносов. В этой связи ПФР рекомендует тщательно отслеживать корректность поступлений обязательных платежей для предотвращения возникновения задолженностей. Сделать это можно несколькими способами: — на сайте gosuslugi.ru; — в личном кабинете гражданина на сайте ПФР.

Источник: www.oka.fm

Пенсия для ИП по старости — как расчитывается и начисляется

Регистрация собственного ИП набирает всю большую популярность. И хотя государство всячески поддерживает малое предпринимательство, многих останавливает вопрос: на какой размер пенсии может рассчитывать ИП?

Как рассчитывается пенсия для ИП

Индивидуальные предприниматели тоже отчисляют проценты в Налоговую инспекцию (до 2019 года отчисления производились в Пенсионный Фонд). Способ расчета пенсии ИП будет разным, в зависимости от применяемой системы налогообложения.

ИП-пенсионер: перерасчет пенсии

Если после наступления пенсионного возраста пенсионер продолжает работать, то он может сделать перерасчет.

Два вида взносов ИП:

- Пенсия;

- Медицинское страхование.

Законодательством установлен единый минимальный взнос, который одинаковый для каждого ИП и выплачивается вне зависимости от того, какую прибыль получил предприниматель и получал ли он ее вообще. Эта сумма – 36 238 рублей в год (на 2019 год). Из этих средств на пенсию отчисляется 29 354 рублей, а на медицинское страхование – 6884 рубля.

ИП имеет право не платить фиксированные взносы в исключительных случаях. Например, отсутствие прибыли, пока предприниматель находился в местах лишения свободы, а наемных работников у ИП нет.

Сумма взноса рассчитывается 2-мя способами:

- Доход не превысил 300 000 рублей = фиксированный взнос разделить на 12 месяцев, и умножаем на X (количество месяцев в периоде, за который планируется делать взнос)

Справка! Взносы могут оплачиваться за период: месяц, квартал, полугодие, год.

- Если доход превысил 300 000 рублей = Обязательный взнос + ((доход за год – 300 000) * 1%).

В целом, все формулы, как начисляются пенсии индивидуальным предпринимателям, идентичны, но от системы налогообложения зависит база для расчетов взносов.

На УСН (упрощенке)

На УСН может быть 2 базы для расчета. Если система – «УСН Доходы», то базой будут все полученные доходы ИП за год. При системе «УСН доходы минус расходы» предприниматель имеет право уменьшить налогооблагаемую базу на сумму расходов.

Например, предприниматель получил прибыль в размере 200 000 рублей и понес расходы 50 000 рублей. В первом случае, налогооблагаемой базой будут 200 000 рублей, а во втором – всего 150 000 рублей (200 000 – 50 000).

Справка! УСН можно совмещать с другими системами налогообложения. При этом УСН будет главной, первичной системой, а ПСН или ЕНВД – дополнительной. В таком случае, расчет налогооблагаемой базы будет исходя из правил дополнительной системы налогообложения.

На ЕНВД

На ЕНВД действуют те же правила и фиксированный взнос в налоговую инспекцию. Но у ЕНВД есть одно существенное отличие – налог и дополнительный взнос рассчитывается не с общего дохода, а с вмененного дохода. Налоговые органы проверяют, сколько должен уплатить предприниматель.

На ОСНО

На общей системе налогообложения действуют все вышеперечисленные правила. Но база расчета взносов – доход минус предпринимательские вычеты. Расходы вычету не подлежат, если предприниматель вычитает из доходов расходы — налоговая инспекция подает в суд. Если ОСНО действует у ИП одновременно с ПСН или ЕНВД – правило расчета будет действовать как на ПСН/ЕНВД.

На ПСН

ПСН – это патентная система налогообложения. Она несколько сложней. Здесь размер пенсии будет рассчитываться исходя из выплат от размера потенциального дохода. Потенциальный доход прописан в Налоговом Кодексе для каждого вида деятельности. Тем не менее, истина проста: чем больше отчислений, тем выше будет пенсия индивидуального предпринимателя.

Обратите внимание! В 2020 году фиксированный взнос будет равен 40 874. Постепенное увеличение планируется каждый год.

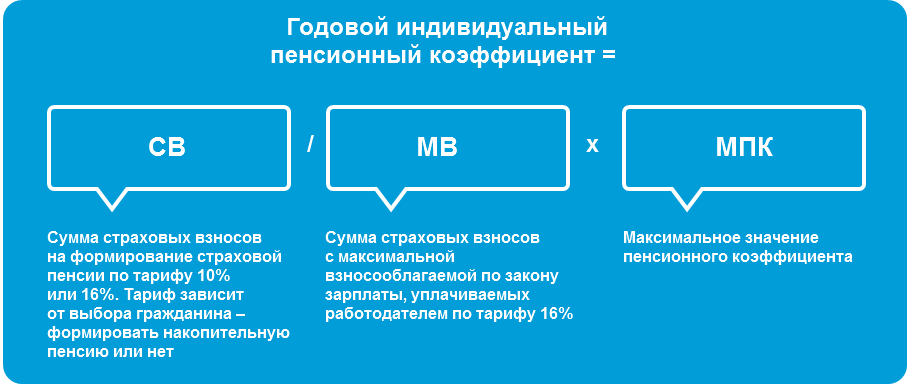

Что такое индивидуальный пенсионный коэффициент

Каждый предприниматель в ходе своей коммерческой деятельности зарабатывает собственный пенсионный коэффициент. Индивидуальный пенсионный коэффициент, сокращенно ИПК, фиксируется на ту дату, с которой официально начинается выплата.

- ИПКс – за периоды до 2015 года;

- ИПКн – з периоды после 2015 года.

ИПК будет равен сумме ИПКн и ИПКс, умноженной на КвСП. Расшифровывается как коэффициент повышения ИПК при отсроченном назначении пенсии. Например, если при наступлении пенсионного возраста предприниматель продолжил работать, будет дополнительно учет срока «переработки». Если этого не произошло, то КвСП влиять не будет.

ИПК зависит от общего объема взносов уплаченных за все время существования ИП и от продолжительности стажа. Чем больше стаж и объем взносов – тем выше накопленные баллы и коэффициенты, следовательно, выше будут и пенсионные начисления.

Дополнительные коэффициенты

Основная формула расчета на 2019 год учитывает всего 4 показателя. Один из них = МПК.

Обратите внимание! Для оформления пенсии необходимо набрать минимальный пенсионный коэффициент (МПК). В 2019 он установлен в размере 13,2 баллов, и ежегодно эта цифра будет увеличиваться на 2,4 балла, пока МПК не достигнет 30. Стоимость одного такого балла на 2019 год – 87 рублей.

- Военная служба – 1,8 балла;

- Отпуск по уходу за ребенком – 1,8 балла в год минимум. За каждого ребенка количество баллов увеличивается, а максимальный срок отпуска суммарно – 6 лет.

- Годы, потраченные на уход за близкими родственниками с инвалидностью, либо за недееспособными родственниками старше 80-ти лет, уход за ребенком с 1 степенью инвалидности старше 18 лет – 1,8 балла в год.

Правила оформления пенсии по старости для ИПК

Достичь минимального пенсионного возраста, когда ИП может получать пенсию по старости, недостаточно. Необходимо накопить минимальный размер ИПК. Приятный момент: при расчете ИПК будут учтены время службы в армии, время по уходу за ребенком не более 6 лет в сумме, время ухода за больными недееспособными родственниками и то время, когда ИП официально числился как безработный.

Повышение пенсионного возраста на практике будет происходить постепенно.

Предпринимательский стаж в 2019 году — минимум 10 лет. То есть, при наступлении старости, не менее 10 лет жизни, физическое лицо должно работать в статусе ИП. Если ИП инвалид, то сохраняется право на пенсию или пособие по инвалидности. Если физ. лицо открывает собственное ИП менее чем за 10 лет до наступления пенсионного возраста – ему будет положена пенсия, исчисляемая из его трудового стажа без статуса предпринимателя.

Обратите внимание! Эти контрольные цифры могут уменьшаться для представителей малых народностей и жителей крайнего севера.

Для получения пенсии, предприниматель должен явиться в Пенсионный фонд и предъявить:

- документы о рождении детей;

- личный паспорт;

- трудовую книгу;

- страховое свидетельство;

- свидетельство об уплате единого налога на вмененный доход;

- справки об уплате обязательных страховых взносов и налогов. Образец справок есть на официальном сайте ПФР.

Подтверждение трудового стажа предпринимателя

У предпринимателей для подтверждения трудового стажа действуют особые правила.

- Во-первых, для подтверждения стажа, даже ИП необходимо вести трудовую книгу и самостоятельно фиксировать там собственный опыт работы.

- Во-вторых, налоговые органы очень тщательно отслеживает уплату налогов и взносов, поэтому, чтобы начать получать пенсию, необходимо предъявить справки из налоговой службы об их уплате.

Если к стажу прибавляются сроки службы в армии, период ухода за ребенком или больным родственником – необходимы документы/справки для подтверждения этого факта.

Расчет страховой пенсии

Пример. Индивидуальный предприниматель выходит на пенсию по достижению пенсионного возраста. В год выхода на пенсию государство установило фиксированную выплату 7 000 рублей (ФП). Премиальный коэффициент составил 3,2 балла за 2 года военной службы (ПК). Индивидуальный пенсионный коэффициент (ИПК), который был накоплен, составил 25 баллов.

Стоимость 1 индивидуального пенсионного коэффициента (СПК) составила 90 рублей. Далее, нужно считать.

Страховая пенсия (СП) = ФП*ПК+ИПК*СПК*ПК.

7 000*3,2+25*90*3,2=29 600. На такую пенсию сможет рассчитывать предприниматель при выполнении вышеописанных условий.

К сожалению, ежегодно меняются условия для пенсионеров, такие как: минимальный размер пенсии, стоимость одного пенсионного балла и другие факторы. И очень редко в пользу ИП. Поэтому расчет пенсии, которая наступит только через несколько лет, практически бессмыслен. Но если оформление пенсии по старости планируется в ближайший год, можно посчитать примерные ежемесячные выплаты с помощью калькулятора на официальном сайте ПФР.

Источник: samsebeip.ru