С 2023 года Федеральная налоговая служба (ФНС) вводит новые требования для отчетности о персонифицированных сведениях о налогоплательщиках. Это означает, что все организации и индивидуальные предприниматели будут обязаны предоставлять ФНС подробную информацию о своих клиентах, включая фамилию, имя, отчество, адрес проживания, номера паспорта и другие сведения.

Эти изменения направлены на более эффективное взаимодействие ФНС с налогоплательщиками и улучшение контроля за финансовыми операциями и налоговым учетом. Новые требования помогут идентифицировать налогоплательщиков, увеличить прозрачность и упростить процесс сбора данных.

Данная мера защищает интересы государства и налогоплательщиков: она предоставляет возможность более точного анализа налоговой базы, идентификации нарушений и предотвращения налоговых мошенничеств. Подобный подход уже успешно используется во многих развитых странах, и его внедрение в России значительно повысит эффективность налоговой системы и снизит уровень незаконной деятельности.

Однако, несмотря на множество положительных аспектов нового порядка предоставления персонифицированных сведений в ФНС, многие предприниматели выражают опасения в отношении защиты конфиденциальности данных. Ведь такая детальная информация может стать объектом интереса злоумышленников и использоваться в мошеннических целях. Поэтому особенно важно обеспечить безопасность хранения и передачи этих данных, а также строго контролировать доступ к ним.

персонифицированные сведения

Персонифицированные сведения в ФНС

ФНС собирает огромное количество персонифицированных сведений о налогоплательщиках, чтобы контролировать исполнение налоговых обязательств гражданами и организациями. Эти сведения хранятся в единой базе ФНС и используются для разработки налоговой политики, мониторинга налоговых платежей, выявления налоговых правонарушений и поддержки налоговых проверок.

Какие персонифицированные сведения собираются в ФНС

Персонифицированные сведения, которые собираются в ФНС, могут включать:

- ФИО и паспортные данные налогоплательщика;

- Сведения о месте жительства или месте регистрации;

- Сведения о доходах и имуществе;

- Сведения об имущественных правах и обязанностях;

- Сведения о счетах в банках и операциях с ними;

- Сведения о налоговых выплатах и задолженностях;

- Сведения о предоставленных налоговых льготах и субсидиях;

- Сведения о налоговых проверках и результатах проверки.

Эти сведения предоставляются налогоплательщиками при подаче различных налоговых деклараций или обязательной отчетности. Они также могут быть получены ФНС из других источников, таких как банки, работодатели или организации, с которыми налогоплательщик имеет деловые отношения.

Как используются персонифицированные сведения в ФНС

Персонифицированные сведения в ФНС используются для:

- Расчета налоговых обязательств налогоплательщиков;

- Контроля за своевременностью и правильностью уплаты налогов;

- Анализа налоговых платежей и общей налоговой нагрузки;

- Выявления налоговых нарушений и противоправных действий;

- Проведения налоговых проверок и расследований;

- Оформления налоговых возвратов и компенсаций;

- Установления и изменения налоговых ставок и правил;

- Принятия решений о предоставлении налоговых льгот и субсидий;

- Мониторинга и анализа эффективности налоговой политики.

Для использования персонифицированных сведений ФНС разрабатывает и поддерживает специальные информационные системы, которые позволяют эффективно обрабатывать и хранить большие объемы данных. Эти системы обеспечивают быстрый и безопасный доступ к информации, а также обеспечивают защиту конфиденциальности персонифицированных сведений.

Персонифицированные сведения на физических лиц — 2023

Важно отметить, что доступ к персонифицированным сведениям в ФНС ограничен и регулируется законодательством. Использование такой информации осуществляется только в рамках исполнения налоговых обязательств и не допускается её передача третьим лицам без правовых оснований.

Таким образом, персонифицированные сведения в ФНС играют важную роль в обеспечении эффективной налоговой системы и повышении доверия к налогообложению. Они помогают контролировать исполнение налоговых обязательств налогоплательщиками и обеспечивать справедливое распределение налоговых нагрузок.

Определение понятия «персонифицированные сведения»

Защита персонифицированных сведений является важной задачей для обеспечения конфиденциальности и безопасности информации, а также соблюдения законодательства в области персональных данных. В Российской Федерации существуют определенные правила и требования к обработке и хранению персонифицированных сведений, установленные Федеральным законом «О персональных данных».

Новые правила с 2023 года

С 2023 года вступают в силу новые правила отчетности персонифицированных сведений в ФНС. Эти изменения коснутся всех организаций и индивидуальных предпринимателей, осуществляющих обработку персональных данных.

Одним из основных изменений является требование к организациям передавать персонифицированные сведения в ФНС ежедневно. Ранее отчеты предоставлялись ежеквартально, однако новые правила предусматривают более частую отчетность. Это связано с усилением контроля со стороны государства над обработкой персональных данных и необходимостью более оперативного реагирования на возможные нарушения.

Важность предоставления персонифицированных сведений

Персонифицированные сведения включают в себя уникальную информацию о гражданах или организациях, такую как ФИО, ИНН, адрес регистрации, реквизиты документов, банковские реквизиты и другие данные, необходимые для верного определения налоговых обязательств.

Без предоставления персонифицированных сведений ФНС не сможет эффективно выполнять свои функции, включая установление размера налоговых обязательств, контроль за их исполнением и принятие соответствующих решений в сфере налогообложения. Предоставление точной и полной информации позволяет также избежать различных ошибок и недоразумений, связанных с налоговыми процедурами.

Для граждан и организаций также важно предоставлять персонифицированные сведения в ФНС, поскольку это является обязательным требованием законодательства. Несоблюдение данного требования может повлечь за собой негативные последствия, такие как штрафные санкции или возможные проблемы при осуществлении правовых отношений с государственными органами или коммерческими структурами.

Риски непредоставления персонифицированных сведений

Однако, непредоставление персонифицированных сведений может повлечь за собой ряд серьезных рисков. Во-первых, это может привести к нарушению законодательства о персональных данных. Согласно закону, субъекты персональных данных имеют право на получение информации о себе, а также право на защиту своих персональных данных. В случае непредоставления указанной информации, субъекты могут обратиться в суд для защиты своих прав.

Во-вторых, непредоставление персонифицированных сведений может препятствовать нормальной работе организации или учреждения. В случае, если требуется представить отчет персонифицированных сведений в ФНС, но он не предоставлен, это может вызвать негативные последствия для организации или учреждения. Например, данная информация может потребоваться для расчета налогов или платежей, а ее отсутствие может привести к штрафам или упущенной выгоде.

Также, непредоставление персонифицированных сведений может повредить репутации организации или учреждения. В современном информационном обществе, где все больше людей обращают внимание на вопросы защиты персональных данных, отказ от предоставления персонифицированных сведений может вызывать недоверие и подозрения. Это может привести к оттоку клиентов или партнеров, а также к негативным отзывам в сети.

Как предоставить персонифицированные сведения в ФНС

Для предоставления персонифицированных сведений в ФНС необходимо выполнить несколько шагов. Во-первых, необходимо собрать все необходимые документы, подтверждающие ваши персонифицированные данные. Это могут быть паспорт, СНИЛС, ИНН, а также другие документы, связанные с вашими доходами и имуществом.

После сбора всех необходимых документов необходимо обратиться в налоговую службу. В большинстве случаев, для предоставления персонифицированных сведений, требуется назначить личную встречу со специалистами ФНС. На встрече вам потребуется предъявить все собранные документы и заполнить соответствующие формы. По завершении встречи вам будет выдан чек с подтверждением предоставления персонифицированных сведений.

Повышение защиты персонифицированных сведений

В связи с растущей цифровизацией общества и угрозами, связанными с хакерскими атаками и утечками данных, защита персонифицированных сведений становится все более актуальной и важной задачей для Федеральной налоговой службы (ФНС).

Для повышения защиты персонифицированных сведений, которые передаются в ФНС с 2023 года, будут приняты следующие меры и реализованы соответствующие технические решения:

- Внедрение специальных протоколов и алгоритмов шифрования для защиты персональных данных на всех этапах их передачи в ФНС;

- Обязательное использование многофакторной аутентификации при доступе к системам и базам данных, содержащим персонифицированные сведения;

- Создание и развертывание специальной системы мониторинга и реагирования на инциденты безопасности, связанные с персонифицированными сведениями;

- Усиление физической и технической защиты серверных помещений и инфраструктуры, содержащей персонифицированные сведения, с применением передовых технологий и методов;

- Повышение уровня грамотности и осведомленности сотрудников ФНС о мерах по защите персонифицированных сведений и предотвращению утечек данных;

- Регулярное обновление и модернизация программных и аппаратных средств, используемых для обработки персонифицированных сведений;

- Взаимодействие с другими государственными органами и специализированными службами, ответственными за информационную безопасность, для обмена опытом и совместного решения проблем связанных с защитой персонифицированных сведений.

Все эти меры и технические решения позволят обеспечить более высокий уровень защиты персонифицированных сведений, а также минимизировать риски возникновения утечек и злоупотреблений с этими данными. ФНС принимает на себя ответственность за сохранность и надежность обработки персонифицированных сведений, чтобы граждане и организации могли быть уверены в конфиденциальности своих данных.

Как вам статья?

Источник: proins.ru

Персонифицированные сведения для ип

С 2023 года ПФР и ФСС объединяются в новый фонд — Фонд пенсионного и социального страхования Российской Федерации, или Социальный фонд России (СФР). И те отчеты, которые мы привыкли сдавать в пенсионный и соцстрах, отменяются. Вместо них нужно сдавать единый отчет ЕФС-1 в СФР. Он заменит сразу несколько форм: СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС, ДСВ-3.

- Что такое ЕФС-1

- Кто и как должен сдавать ЕФС-1

- Состав отчета ЕФС-1

- В какие сроки сдавать отчет ЕФС-1

- Как и в какие сроки отчитываться за 2022 год

- Особенности заполнения ЕФС-1 по сравнению со старыми формами

- Какие штрафы за ошибки в новой форме

- Как отправить ЕФС-1 в Траст клиенте

- Как подготовить ЕФС-1 в СТЭК Электронной отчетности

Что такое ЕФС-1

- 4-ФСС.

- СЗВ-ТД.

- СЗВ-СТАЖ.

- ДСВ-3.

! Аналога СЗВ-М в новой форме ЕФС-1 нет. Аналог формы СЗВ-М с отчетности за январь 2023 нужно сдавать в налоговую. Это новый ежемесячный налоговый отчет «Персонифицированные сведения о физических лицах». ФНС будет передавать полученные о работниках данные в СФР (п. 7 ст.

431 НК РФ в ред. с 01.01.2023).

Когда вступает в силу

Форма ЕФС-1 действует с 1 января 2023 года. Поэтому за периоды до 2023 года отчитывайтесь и подавайте корректировки по прежним формам, а начиная с 2023 — по новой форме ЕФС-1. Например, если вы приняли сотрудника 30 декабря 2022, сдайте по нему СЗВ-ТД не позднее 9 января 2023 по старой форме. А если прием состоялся 9 января 2023, подайте отчет уже по новой форме (ст. 15 Закона от 14.07.2022 № 237-ФЗ).

Нормативная база

Единая форма утверждена постановлением Правления ПФ РФ от 31.10.2022 № 245п. Документ опубликован 20 декабря 2022 года.

Кто и как должен сдавать ЕФС-1

Кто сдает отчет ЕФС-1

ЕФС-1 сдают организации и ИП, у которых есть:

- Сотрудники по трудовым договорам.

- Исполнители по гражданско-правовым договорам (ГПД) на выполнение работ (оказание услуг), передачу прав на произведения; авторского заказа (п. 2 ст. 11 Закона № 27-ФЗ от 01.04.1996 в ред. с 01.01.2023).

Куда подавать отчет ЕФС-1

Сдавайте отчет в СФР по месту регистрации компании или ИП. В большинстве случаев адреса СФР совпадут с адресами ПФР. Список адресов единого фонда уже появился на сайте ПФР.

! ЕФС-1 нужно подать отдельно за обособленное подразделение (ОП) по месту его регистрации, только если обособка самостоятельно начисляет и выплачивает зарплату сотрудникам и имеет свой расчетный счет. Если у вас обычное обособленное подразделение без своего расчетного счета, отдельно отчитываться по такому ОП не нужно: все сведения за сотрудников подразделения отражайте в общем отчете по компании.

В каком виде должен быть отчет ЕФС-1

Обязательно сдавать ЕФС-1 в электронном виде, если у вас более 10 работников (включая исполнителей по ГПД) в текущем отчетном периоде.

Если работников 10 или меньше, отчет можно сдать как электронно, так и на бумаге: лично, через представителя или отправить почтой (ст. 8 Закона № 27-ФЗ от 01.04.1996 в ред. с 01.01.2023).

Намного удобнее и надежнее сдавать отчетность электронно.

Состав отчета ЕФС-1

Новый отчет состоит из двух разделов:

- Первый содержит сведения персонифицированного учета.

- Второй содержит сведения о расчетах по взносам на страхование от несчастных случаев и профзаболеваний.

В обязательном порядке нужно сдавать аналог формы 4-ФСС. Это раздел 2, подразделы 2.1 и 2.3. Остальные листы ЕФС-1 заполняются и сдаются только при наличии соответствующих сведений.

Какие разделы содержит ЕФС-1

Источник: xn--d1alw.xn--p1ai

НОВЫЙ ЕЖЕМЕСЯЧНЫЙ ОТЧЕТ 2023 ВМЕСТО СЗВ-М

Ежемесячный отчет СЗВ-М за декабрь 2022 года сдаем последний раз до 16 января 2023 года в СФР (Социальный Фонд России).

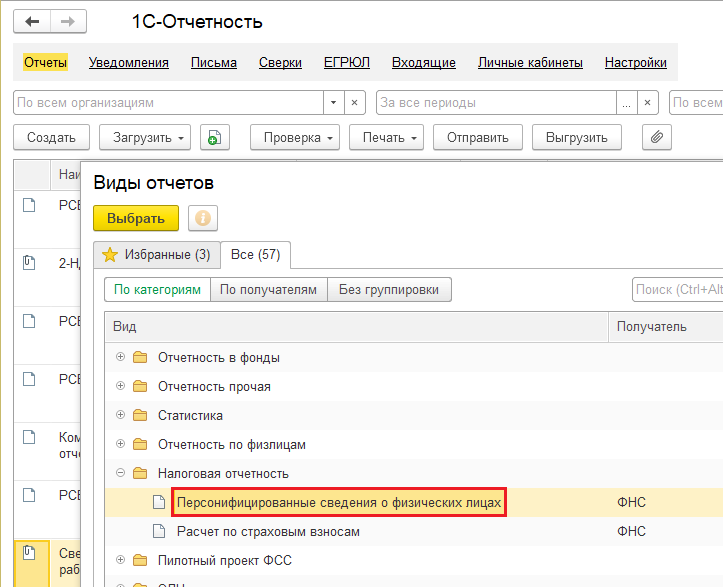

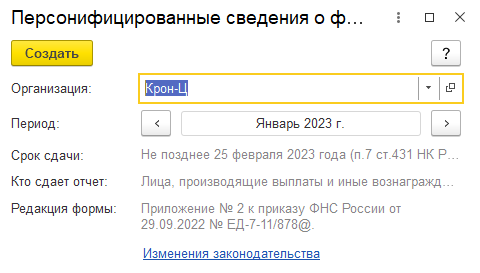

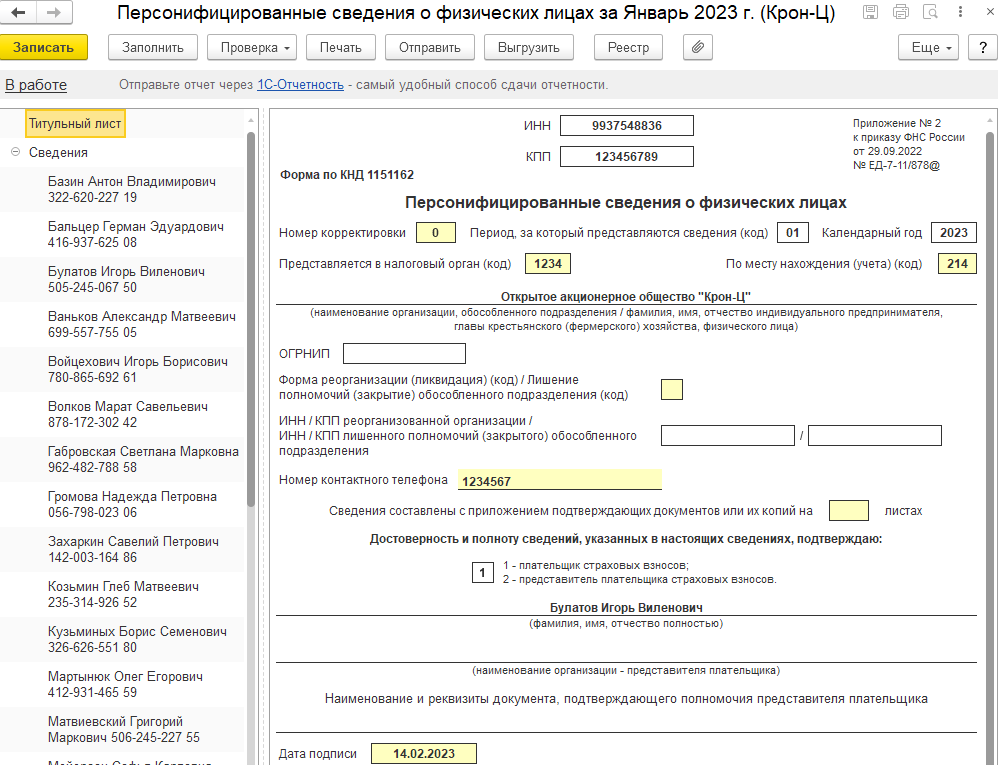

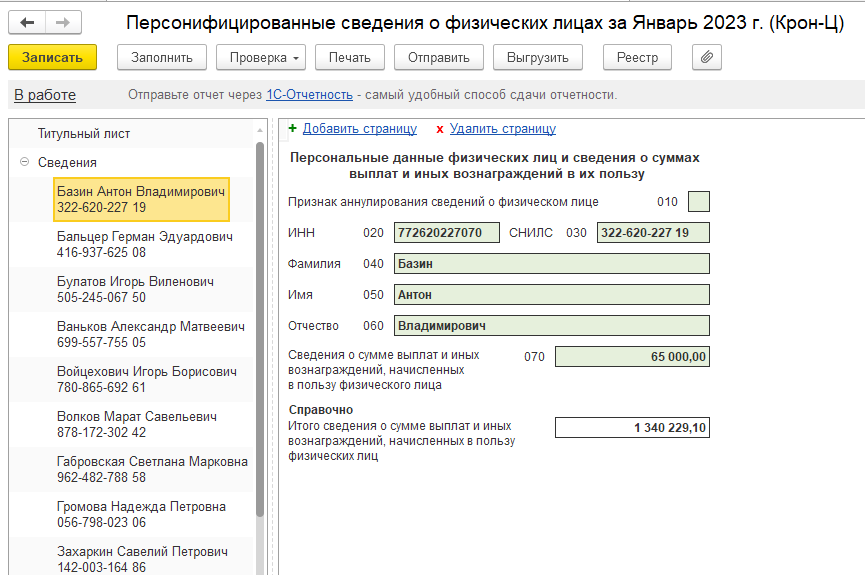

Далее ежемесячно будем отчитываться уже в ИФНС до 25 числа каждого месяца по НОВОЙ форме, которая называется «ПЕРСОНИФИЦИРОВАННЫЕ СВЕДЕНИЯ О ФИЗИЧЕСКИХ ЛИЦАХ» (КНД 1151162).

Первый отчет за январь 2023 г нужно будет сдать в ИФНС до 27.02.2022 г. (перенос из-за выходных дней).

Выбираем организацию и период , нажимаем кнопку «Создать»

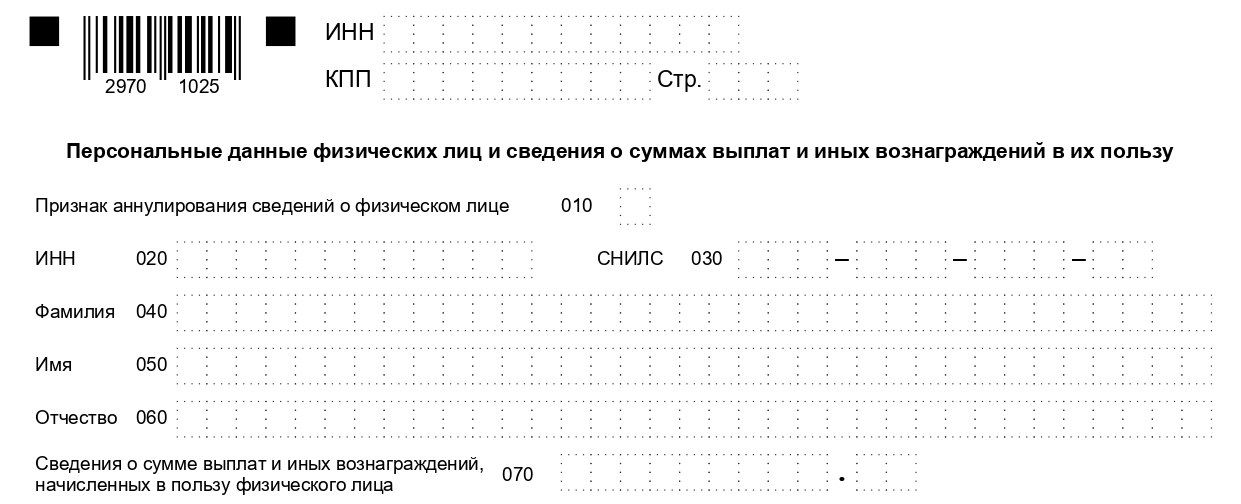

Сведения по каждому физическому лицу на отдельной закладке:

- в поле 010 «Признак аннулирования сведений»

- в поле 020 «ИНН физ.лица»

- в поле 030 «СНИЛС физ.лица»

- в полях 040-060 «ФИО физ.лица»

- в поле 070 «Суммы выплат в пользу данного физ.лица за текущий месяц»

- Справочно «Итого сведения о сумме выплат по всем физ.лицам за тек. месяц»

Источник: contact-vc.ru