Рассмотрим показатель индекса прибыльности или доходности (PI, Profitability index) как критерий принятия инвестиционного решения, а также пример расчета и правило принятия решения для этого показателя, — в рамках изучения корпоративных финансов по программе CFA.

Индекс прибыльности, индекс доходности или индекс рентабельности (PI, Profitability Index) является приведенной стоимостью (PV) будущих денежных потоков инвестиционного проекта, разделенной на первоначальные инвестиции.

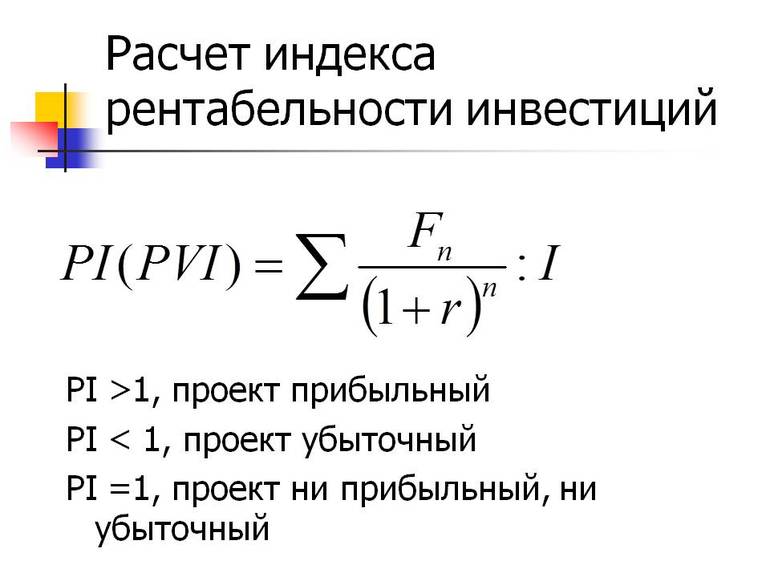

Его можно выразить следующим уравнением:

(Формула 5)

Вы можете увидеть, что PI тесно связан с NPV. PI является отношением PV будущих денежных потоков к первоначальным инвестициям, тогда как NPV является разницей между PV будущих потоков денежных средств и первоначальными инвестициями.

Если NPV положительна, PI всегда будет больше 1.0. И наоборот, когда NPV отрицательна, PI всегда будет меньше 1.0.

Правило принятия инвестиционного решения для PI заключается в следующем:

- Инвестируйте, если ( PI > 1.0 )

- Не инвестируйте, если ( PI 1.0 ), это прибыльная инвестиция.

PI указывает на стоимость, которую вы получаете в обмен на одну единицу вложенной денежной единицы. Хотя показатель PI используется реже, чем NPV и IRR, он иногда используется в качестве ориентира при нормировании капитала.

В корпорациях PI обычно называют «profitability index» — индексом прибыльности или индексом рентабельности, но в правительственных и некоммерческих организациях его обычно называют «benefit-cost ratio» (BC ratio) — коэффициентом «выгоды/затраты».

Источник: fin-accounting.ru

Что характеризует индекс по доходности и как рассчитать его формулу

Инвестор, прежде чем вкладывать средства в какое-либо предприятие, стремится проанализировать, какая прибыль может быть получена в результате. К числу параметров, посредством которых оцениваются перспективы развития бизнес-проекта, относится PI — индекс доходности. Термин имеет несколько названий — Present value index или прибыльности, DPI или рентабельности.

Понятие рентабельности или индекса доходности

Рентабельность проекта обозначает его прибыльность. С помощью этого показателя оценивают потенциальную доходность любого бизнеса. На практике понятие рентабельности широко применяют для оценки экономического состояния предприятия, конкурентоспособности выпускаемой продукции или оказываемых услуг. Для этого отдельный вид продукции сравнивают с таковым у конкурирующих компаний или с другим видом товара, выпускаемого предприятием.

Этот индекс, как показатель, является универсальным. С его помощью можно сравнивать эффективность и прибыльность проектов различного масштаба. Если выразить индекс как понятие в числах, оно отобразит цифру чистой прибыли, делённую на количество затраченных ресурсов. Поэтому возникло понятие — рентабельности вложенного капитала или, простыми словами, доходности.

Индекс рентабельности инвестпроекта: методика и формулы

Profitability Index для оценки инвестиций задействую, оценивая относительную доходность различных вложений средств. Рассчитать его величину можно с помощью матформулы:

NPV это чистая стоимость входящих инвестпотоков в реальном времени в рублях. I — величина вкладов в инвестпроект в рублях. Для инвестиций Индекс по доходности используют при оценке относительной отдачи предназначенных для идеи финансов. Если вливания капитала в крупный бизнес-проект разнесены на длительный период, в формулу вводится величина дисконтирования по средней норме отдачи за год.

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Роль индекса по доходности в оценке бизнес-плана

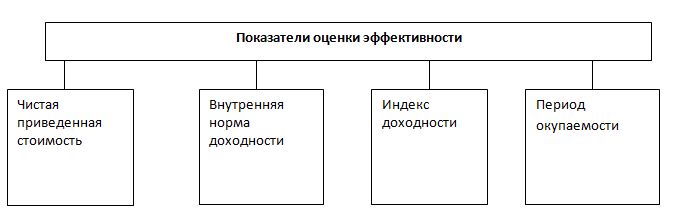

Любой бизнес-план требует проведения серии расчётов в финансовой части. Здесь учитывается несколько главных показателей. На их основании судят о пригодности проекта к воплощению в жизнь. К числу показателей относятся:

- чистая дисконтированная прибыль;

- внутренняя норма доходности;

- индекс доходности;

- дисконтированное время вероятной окупаемости.

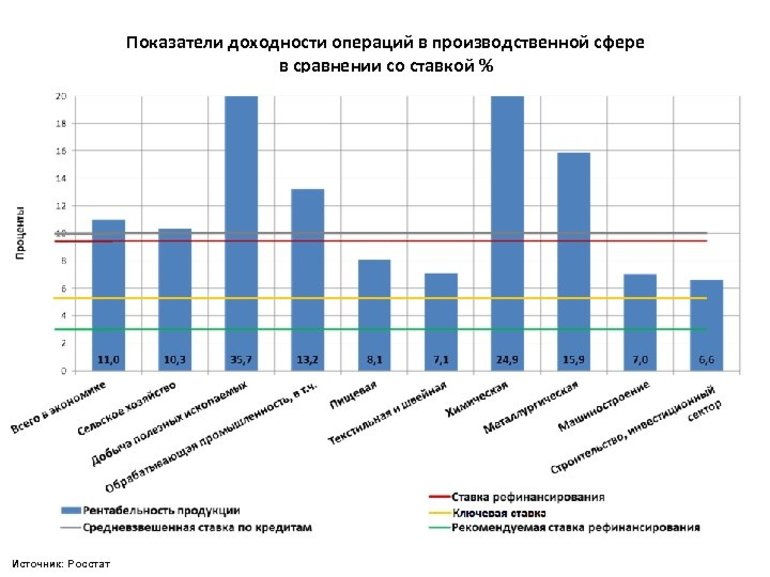

Чтобы бизнес-план был принят и одобрен, необходимо, чтобы чистая дисконтированная прибыль была выше 0, а время окупаемости проекта было минимальным. Оценить ставку дисконта можно разными способами. Если планируется вложить кредитные деньги, то минимальной величиной дисконтирования должна быть процентная ставка по кредиту. Здесь полученная прибыль позволит покрыть расходы. Иначе инвестору гораздо выгоднее направить финансы на счёт в банковское учреждение и не рисковать ими в инвестпроектах.

Если же инвестиции проводятся из собственных финансов, ставка доходности вложений должна равняться или быть большей, чем уровень уже имеющейся доходности бизнесмена. Кроме того, цифра ставки дисконтирования нужна меньшей величины налога на прибыль с имеющегося капитала.

Исходя из этих факторов, проводить оценку рентабельности предприятия всегда нужно по нескольким параметрам — индексу доходности, дисконтной ставке и текущей стоимости всех инвестиций. Определение индекса доходности требуется проводить не только перед принятием бизнес-проекта в момент выбора, но и в ходе реализации и после завершения.

Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period). Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране.

Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет.

Расчёт доходности в таблице Excel

Один из наиболее простых способов расчёта индекса — оценка с помощью Excel. Ее использует большинство инвесторов, так как она отличается простотой, высокой точностью и скоростью операций. С помощью таких таблиц можно подсчитать дисконтированные расходы и прибыль.

Разработано 2 варианта расчётов доходности. Первый из них отличается простым алгоритмом для индекса:

- финансовый поток определяется с помощью формулы CF = С8-D8;

- дисконтированный финансовый поток рассчитывается Е8/(1+ (1+$C4 $)) А8;

- чистый дисконтированный финансовый поток вычисляется как (F8: F16)—B7;

- с помощью отношения F17/B7 можно вычислить индекс прибыльности.

Для доходности существует второй вариант — более сложный. В нем используется встроенная формула, которая помогает рассчитывать параметры, необходимые для определения дисконтированной прибыли.

Достоинства и проблемы показателя доходности

Индекс доходности даёт вкладчику большое количество преимуществ. Можно сравнивать несколько инвестпроектов различных по объёму вложений. Показатель позволяет также применять ставку дисконтирования к инвестидеям, когда трудно прогнозировать и формализовать часть данных. Формулы для обработки довольно просты и не требуют установки дополнительного программного обеспечения. Достаточно внести все исходные в таблицу Excel.

Наряду с этим, индекс имеет некоторые недостатки, которые проявляются во время его использования:

Не всегда получается спрогнозировать уровень влияния различных факторов на финпотоки.

Для некоторых идей норму дисконта бывает сложно вычислить.

Это касается и расчёта планируемых финпотоков.

Стабильность финансовых поступлений обусловлена несколькими внешними факторами. Среди них ведущую роль играют ключевая ставка Центробанка, затраты на приобретение материалов и сырья, а также объёмы реализации готовой продукции. Немаловажную роль играет также действующая финансовая политика компании, и какая экономическая обстановка на тот или иной момент наблюдается в государстве. Все эти факторы оказывают непосредственное влияние на ставку дисконта, следовательно, доходность.

Спрогнозировать их бывает не всегда легко. Чем больше предполагаемый срок жизни проекта, тем выше неопределённость при расчётах. В качестве примера можно привести наложение санкций на некоторые российские предприятия, что негативно отразилось на их экономическом состоянии.

Таким образом, при внешней простоте расчётов по формуле индекса доходности могут возникать неожиданные затруднения, снижающие точность показателя.

По каким формулам и в какой программе вы рассчитываете показатель доходности?

Источник: vse-investicii.ru

Управление инвестициями

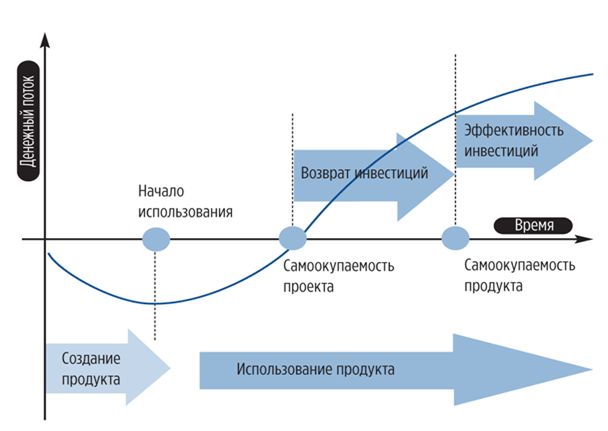

Работа с инвестиционными проектами на предприятии, как и любая другая, касающаяся финансов, требует к себе пристального внимания и точности действий. Во избежание потерь и для наиболее эффективного размещения денежных или каких-то других средств процесс инвестирования необходимо учитывать ряд нюансов на каждой из стадий работы с проектом. На рисунке 1 показана настоящая кривая ЖЦТ, незнание которой много принесло вреда отечественным маркетологам и бизнесменам (достаточно сказать, что такого графика нет у Котлера, но — есть в последней лучшей книге Р. Беста «Маркетинг от потребителя»)

Рис. 1. Развитие инвестиционного проекта

Процедура работы с инвестиционными проектами

Первым делом проводится оценка масштаба проекта. Затем инвестор делает выбор, устанавливается регламент отчетности о дальнейшем состоянии проекта и определяются признаки, по которым принимается решение о закрытии проекта.

Поскольку обычно на предприятии ведется сразу несколько проектов, то все вышеперечисленные действия в итоге помогают составить целостную картину его инвестиционной деятельности. В частности помогают понять, какие проекты имеются (суть проектов, их объемы, стадии реализации, успешность/неуспешность), кто за них отвечает. Таким образом, своевременно отсеивать лишнее, бесперспективное и убыточное становится проще.

В инновационных проектах точность определения масштаба, объема и критериев успешности может быть сравнительно низкой. Поэтому, некоторые предприятия выделяют такую инвестиционную деятельность в одтдельное подразделение. Это подразделение использует специальные методы, для улучшения качества прогнозов и управляемости проектов. Обычно, инвестиции в инновационные проекты связана не столько с рациональным извлечением прибыли, сколько с необходимостью создать дополнительные точки опоры, обезопасить предприятие в динамичной конкурентной среде.

Оценка эффективности инвестиционных проектов

Рис. 2. Система взаимосвязанных показателей оценки эффективности реальных инвестиций

Одним из самых широкораспространенных методов оценки эффективности инвестиционных проектов можно считать метод сопоставления чистой приведенной (текущей) стоимости (Net present value, NPV) и реальных инвестиций (К).

В данном случае критерием для принятия инвестиционного решения выступать величина чистой приведенной стоимости.

Если NPV > К > 0, то проект следует принять;

Если NPV = К = 0, то решение о принятии проекта принимается на усмотрение инвестора: проект не является ни прибыльным, ни убыточным;

Если NPV < К < 0, то проект следует отвергнуть.

Индекс прибыльности (PI)

Индекс доходности (Profitability Index, PI) является производным от предыдущего и по сути своей относителен. Его удобно использовать в случае, если нужно выбрать один проект из нескольких,схожих по величине NPV, а также при комплектовании портфеля с максимальным суммарным значением NPV.

PI=NPV/I + 1

Если PI > 1, то проект следует принять;

Если PI < 1, то проект следует отвергнуть;

Если PI = 1, то решение о принятии проекта принимается на усмотрение инвестора: проект не является ни прибыльным, ни убыточным.

Индекс прибыльности (Profitability Index, PI, также известен как Benefit-cost ratio) – один из финансовых показателей эффективности инвестиционных проектов, основанный на дисконтированных методах расчета. Это показатель окупаемости инвестиционного проекта, его рентабельности. Используется при оценке целесообразности реализации инвестиционного проекта, чтобы избежать риска неверного вложения капитала в заведомо убыточное предприятие.

Другие обозначения термина: Индекс рентабельности инвестиций, Индекс доходности.

Индекс прибыльности является модификацией показателя NPV – чистая приведенная стоимость (Net Present Value,) и рассчитывается как отношение настоящей стоимости всех денежных потоков проекта к сумме первоначальных инвестиций.

Другие трактовки:

1) Отношение общей величины дисконтированных доходов, ожидаемых от инвестиции, к первоначальной сумме инвестированного капитала.

2) Отношение приведенной стоимости будущих денежных потоков от реализации инвестиционного проекта к приведенной стоимости первоначальных инвестиций.

Следовательно, индекс PI показывает относительную прибыльность проекта или текущую стоимость денежных поступлений от проекта в расчете на единицу вложений. Во внимание принимаются такие показатели как:

- денежные потоки от реализации инвестиционного проекта (за вычетом инвестиционных затрат) на определенном этапе,

- инвестиционные затраты на этапе,

- норма дисконта,

- общее число этапов в расчетном периоде.

Индекс рентабельности инвестиций, в отличие от показателя NPV, – показатель относительный, что удобно при выборе одного проекта среди нескольких похожих. Несколько альтернативных проектов могут иметь примерно одинаковые значения NPV, но более высокое значение PI свидетельствует о большей эффективности инвестиционного проекта, а значит, этот показатель целесообразно использовать и в качестве критерия принятия инвестиционного решения о возможностях реализации определенного проекта. Вместе с тем РІ непосредственно взаимосвязан с NPV. Если результат показателя NPV позитивен, то РІ тоже > 1, и наоборот.

Как упоминалось, для признания проекта эффективным по критерию PI его значение должно быть выше 1.

Например, PI = 1,2 – это значит, что затраты были полностью окуплены за счет полученных вложений, и на каждой инвестированной денежной единице инвестор заработал 0,2% текущей стоимости доходов. Вместе с тем, если оттоки вырастут более чем на 20%, то проект не окупится в течение его существования.

Таким образом, PI демонстрирует запас финансовой прочности проекта, что позволяет ранжировать проекты в инвестиционном портфеле. Кроме того, с помощью данного показателя можно просчитать уровень доходности не только на начальном этапе, но и выяснить спустя некоторое время – подтвердились ли данные более раннего прогнозирования.

Слабые стороны коэффициента PI

1) Показатели ранжирования рентабельности инвестируемых проектов могут быть неточными, даже если проекты независимые.

2) Если инвестируемые проекты являются взаимно исключаемыми, коэффициент доходности не подходит для их сравнения.

3) Profitability Index не показывает фактический размер чистого дохода.

Внутренняя норма доходности (Internal Rate of Return, IRR).

Под внутренней нормой доходности имеется в виду значение ставки дисконтирования, при которой NPV проекта равен нулю. Этот показатель дает представление о максимально допустимом относительном уровне расходов, которые могут быть связаны с данным проектом.

Риски инвест-проекта

Посколько большинство инвестиций — сворованы или распилены из бюджета, то привычки «как у людей» писать 7-ю Главу Бизнес-плана «Управление рисками» — отсутствует у большинства «бизнес-менов».

А это — самая главная часть для любого банка, рассматривающего кредит на бизнес-проект.

Ибо — если произойдет тот или иной риск (включится некая НЕОПРЕДЕЛЕННОСТЬ) — бизнес-проект провалится самым неизбежным образом.

Например — рынок «прекратит» предъявлять спрос на «лучшие самарские бюстгалтеры 1-ой категории», потому что вдруг появился брат сестры жены губернатора со своим дилером огромного потока белорусского белья.

Рентабельность инвестиций

Ключевым показателем финансовой деятельности компании является уровень рентабельности инвестиций, обычно измеряемый на годовой основе.

Реальная же практика может легко запутать человека без бухгалтерской подготовки.

Разные компании используют разные определения прибыли и инвестиций, в результате можно встретить всевозможные термины типа «рентабельность задействованного капитала» или «рентабельность операционных активов».

К счастью, имеется простой способ прорваться сквозь эту неразбериху: попросите кого-нибудь из финансовых работников компании объяснить смысл используемых ими показателей. Некоторые бухгалтеры будут долго перечислять достоинства своих коэффициентов. Однако важно, чтобы показатели, используемые для оценки деятельности в рамках холдинга или отдельной компании:

- легко понимали как финансовые работники, так и менеджеры,

- применялись единообразно во всех отделениях и дочерних компаниях,

поскольку среди дипломированных бухгалтеров в целом нет консенсуса в том, какое определение термина «рентабельность инвестиций» считать правильным.

Тем не менее, полезно знать альтернативные определения прибыли и инвестиций, наиболее широко используемые в связи с показателем рентабельности инвестиций.

Прибыль обычно определяется либо как прибыль до уплаты процентов и налогов, либо как прибыль до уплаты налогов.

Return on Investment, ROI

Инвестиции могут быть определены как:

задействованный капитал, показанный в балансе, то есть долгосрочные и оборотные активы, используемые в бизнесе, за вычетом всех обязательств, или

- используемые операционные активы, а именно — долгосрочные активы плюс оборотные активы за вычетом краткосрочной (до года) кредиторской задолженности, исключая банковские овердрафты и другие заимствования.

Очевидно, что показатель рентабельности инвестиций компании может существенно изменяться в зависимости от выбранных трактовок прибыли и инвестиций. Стоит однако подчеркнуть, что для внутрифирменных сравнений первостепенную важность имеет не абсолютная величина, а динамика этих показателей.

Оценка земли и зданий, принадлежащих компании

В балансе котируемой компании оценка собственных зданий и земли, видимо, будет обновляться по крайней мере каждые 5 лет, чтобы избежать значительной недооценки активов. В частной компании, собственная недвижимость которой не используется для обеспечения банковских кредитов, ее балансовая оценка может сохраняться на уровне стоимости приобретения, скажем, более 20 лет назад. Единственным комментарием к такой недооцененности может быть параграф в отчете директоров, отмечающий, что текущая рыночная стоимость актива больше той, которая показана в балансовом отчете.

Однако, рассчитывая рентабельность инвестиций на основе такой заниженной оценки недвижимости, ее владельцы могут обманывать самих себя, считая уровень рентабельности удовлетворительным, тогда как он таковым не является.

Приемлемый уровень рентабельности инвестиций

Мы сделали шаг вперед в понимании расчета рентабельности инвестиций, однако не ответили на важный вопрос: «Какой ее уровень можно считать приемлемым?»

Ясно, что норма рентабельности инвестиций должна превышать:

- доходность сравнительно безрисковых инвестиций (например, в ценные бумаги крупных «строительных обществ»), рассчитанную до налогообложения по стандартной ставке, — иначе больший доход мог бы быть получен путем вложения денег и получения процентов на них;

- процент по овердрафту — иначе полученный доход не покрывает расходы по заимствованию инвестируемых средств.

Однако в действительности уровень рентабельности инвестиций должен быть еще выше, поскольку необходимо обеспечить адекватное вознаграждение за принимаемые риски и используемый управленческий опыт.

Многие котируемые компании считают приемлемой рентабельность операционных активов минимум в 20%, рассчитанную на базе прибыли до уплаты процентов и налогов. Важнее, однако, то, что в качестве реально достижимой цели эти компании хотели бы видеть 25% рентабельности.

Анализ рентабельности инвестиций

Управление рентабельностью инвестиций может показаться призывом к умению одновременно жонглировать двумя совершенно различными аспектами бизнеса: прибылью и вложенными средствами. Более того, это может оказаться столь же трудным, как и жонглирование не двумя, а семью шарами одновременно.

К счастью, рентабельность инвестиций может быть разделена на два обособленных и легче управляемых аспекта бизнеса.

Таким образом, ключом к повышению рентабельности инвестиций является увеличение:

- или рентабельности продаж,

- или оборачиваемости активов,

- или, лучше, и того, и другого.

Может показаться, что сделать это почти так же трудно, как и управлять рентабельностью инвестиций. Совсем нет, и рентабельность продаж, и оборачиваемость активов могут быть разделены на более легко управляемые компоненты.

Рентабельность продаж

Элементами, определяющими норму рентабельности продаж, являются:

Объем продаж

минус

Затраты на изготовление проданных товаров

равно

Валовая прибыль

минус

Накладные расходы подразделений (например, маркетинг, сбыт, исследования и разработки, производство, транспорт, финансы, администрация), включая амортизационные начисления, где необходимо

равно

Прибыль до уплаты процентов и налогов.

Ссылки

- «Снижаем инвестиционные затраты»

- «Инвестиционная фантастика»

- Алексей Якунин: Концепция инвестиционного бизнеса

- Ксения Агапова: Инвестиционная привлекательность «зеленых» проектов

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Источник: www.e-xecutive.ru