Требовать или просить?

Действующим налоговым законодательством не предусмотрена обязанность упрощенца представлять своим контрагентам какие-либо подтверждения применения УСН. Поэтому требовать такие документы с упрощенца нельзя. Однако его можно попросить представить доказательства того, что он применяет спецрежим. Более того, некоторые упрощенцы сами вместе с комплектом документов, например, счетом или договором, представляют письмо о применении УСН для контрагента. Ведь представить такие документы проще, чем портить отношения со своими партнерами.

Каким документом подтвердить применение УСН

Однако у налоговой инспекции нет обязанности подтверждать, что организация (ИП) перешла на УСН, ИФНС не высылает в ответ ни разрешение, ни уведомление о применении УСН.

ч.2 Как получить из налоговой информационное письмо о применении упрощенной системы налогообложения.

Чтобы получить это письмо, упрощенец должен направить в налоговую инспекцию запрос с просьбой подтвердить факт применения УСН.

Соответственно, данное информационное письмо, его заверенная копия или копия титульного листа налоговой декларации по УСН могут являться документами, подтверждающими статус упрощенца (Письмо Минфина от 16.05.2011 № 03-11-06/2/75).

Еще один вариант проверить, применяет ли контрагент УСН — это посмотреть выписку из ЕГРЮЛ (ЕГРИП) на него через сервис налоговой службы «Риски бизнеса: проверь себя и контрагента». В отдельных случаях (правда, не всегда) в выписке отражается, подавало ли лицо уведомление о применении упрощенки. Так же можно воспользоваться сервисом «Прозрачный бизнес», но нужно учитывать, что пока он работает в тестовом режиме.

Письмо о применении УСН: образец

Если упрощенец считает необходимым подтвердить свой статус плательщика УСН, копию информационного письма или титульного листа налоговой декларации по УСН можно сопроводить письмом-уведомлением контрагентов. Например, письмо может выглядеть следующим образом:

Если вы только регистрируете свой бизнес и хотите перейти на УСН, то можете воспользоваться бесплатным сервисом по автоматическому формированию уведомления на УСН для ИП и для ООО на нашем сайте. Там же вы сможете подготовить полный комплект документов на регистрацию ИП либо ООО.

Бланк уведомления в 2020 году

Бланк уведомления 2020 года по форме 26.2-1 о переходе на упрощенную систему налогообложения (УСН), вы можете скачать по этой ссылке.

Обратите внимание, что применение формы 26.2-1 носит рекомендательный характер и к его заполнению строгих требований законодатель не предъявляет. Кроме этого, на сайте ФНС указано, что уведомление может быть подано в произвольной форме или по форме, рекомендованной ФНС России (26.2-1).

Подача заявления

Обратите внимание! Чтобы перейти на УСН в 2020 году с другого налогового режима, нужно было подать в ИФНС уведомление по форме 26.2-1 до 31 декабря 2019 года. Если вы этого не сделали, то перейти на УСН сможете только со следующего года.

Заявление о переходе на УСН подается в налоговую инспекцию в 2-х экземплярах (для Москвы – в 3-х экземплярах), один из которых, уже с пометкой о приеме, должны вернуть обратно. Его необходимо обязательно сохранить. Подробнее о том, как подтвердить право предпринимателя или компании применять УСН, читайте .

Сроки подачи уведомления

Для регистрируемых ИП или ООО уведомление может быть подано:

- сразу вместе с остальными документами при их подаче;

- в течение 30 дней с момента регистрации ИП или ООО.

Для уже существующих ИП или ООО уведомление может быть подано:

- при добровольном переходе с другой системы налогообложения (или открытии нового вида деятельности, в отношении которого планируется применение УСН) – с 1 октября по 31 декабря (тогда применять УСН можно с 1 января).

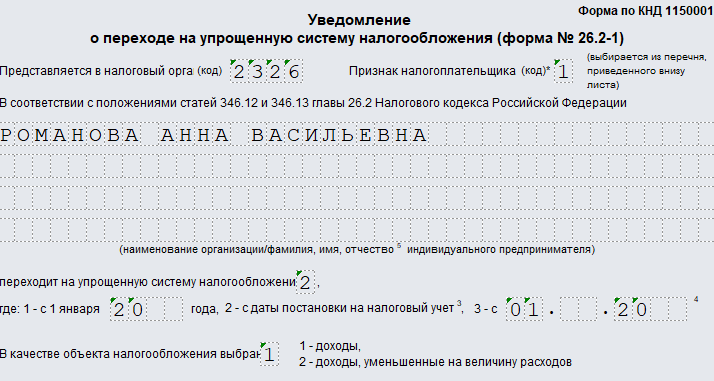

Образец заполнения в 2020 году

Обратите внимание, что в пункте – «Признак налогоплательщика», цифра «1» будет только в том случае, если вы собираетесь подать заявление одновременно с документами на регистрацию; цифра «2» – если подадите документ в тридцатидневный срок с даты постановки на учет, либо при переходе с системы ЕНВД; цифра «3» – при переходе с других систем налогообложения, кроме ЕНВД.

Бесплатная консультация по налогам

Образец для ИП и ООО, подающих заявление вместе с документами на регистрацию

Образец для ИП и ООО, подающих заявление в течение 30 дней после регистрации или при переходе с ЕНВД

Образец для ИП и ООО, переходящих с других систем налогообложения (кроме ЕНВД)

Частые вопросы по заполнению уведомления по форме 26.2-1

Какой код вида налогоплательщика указывать при открытии новых видов деятельности?

В случае если ИП применяет только ЕНВД или Патент, а по новым видам деятельности решает перейти на УСН, то в заявлении необходимо указать код «3» (Переход на УСН с иных видов деятельности). Данный код указывается также, если ИП или организация совмещает ОСНО и ЕНВД (ПСН) и по видам деятельности, по которым ранее применялось ОСНО, решает перейти на упрощенку.

Необходимо ли заверять заявление у нотариуса?

Нотариальное удостоверение подписи на заявлении о применении УСН, в том числе при направлении по почте, не требуется.

Письмо о применении УСН для контрагента – важная часть деловой жизни предпринимателя. Таким образом он вправе сообщить деловому партнеру о причинах, по которым он не включает НДС в стоимость своей продукции или услуг.

Трудность заключается в том, что каждый руководитель сам вправе выбирать форму налогообложения, переходить с одной на другую. А контрагенты, с которыми он работает, не всегда готовы к смене условий. Они могут быть не в курсе произошедших изменений в форме налогообложения той организации, с которой взаимодействуют, либо сотрудничество между сторонами только налаживается.

По этим причинам письмо о применении УСН для контрагента является полезной бумагой для организации плодотворного делового общения.

Обязательно ли использовать такой бланк письма

Приведенная форма не является унифицированной. Согласно существующему законодательству таких форм для письма о применении УСН для контрагента вообще не существует. Есть формулировка «свободная форма» и ряд прилагающихся требований. Для того чтобы все их соблюсти, удобнее ориентироваться именно на приведенные бланки, так как они удобны, в них соблюдается деловой стиль изложения, упомянуты все детали.

Составные части

Письмо чаще всего состоит из шапки, вводной части, основной и завершения документа. Шапка содержит сведения о:

- Полном наименовании организации. Той, которая направляет письмо своему контрагенту.

- Основных реквизитах. В крупных компаниях выпускаются специальные бланки, сразу с указанием адреса, телефона, ИНН, ОГРН, КПП. Письма делового содержания имеет смысл располагать именно на них.

- Произведенном запросе. Имеет смысл сослаться в самом начале на номер и дату запроса, который поступил в организацию. Это считается хорошим тоном в деловом общении – напоминать о том, что контрагент запрашивал данные и какого числа он это делал. Кроме того, это оберегает обе стороны от возникновения путаницы при большом потоке поступающей документации.

- Номер и дату текущего документа. Естественно, если в организации для удобства принята такая нумерация.

Основная часть обычно имеет введение в виде ссылки на поступивший от контрагента запрос. После мотивировки идет сообщение основных данных, а именно:

- С какого времени и где зарегистрирована компания, какую систему налогообложения она использовала с момента открытия.

- При факте изменения системы налогообложения – когда это изменение произошло.

- Ссылка на подтверждающие документы. Их копии прикрепляются к письму. Приложениями могут быть налоговая декларация, уведомление о прекращении деятельности по одной из систем налогообложения.

- Документ будет иметь больше доверия, если копии уведомлений будут заверены ИФНС России.

Налоговые режимы

В Российской Федерации, помимо основного налогового режима, в рамках которого выплачивается НДС, существует ряд специальных режимов. К ним относят:

- УСН. Расшифровывается как «упрощенная система налогообложения».

- Единый сельскохозяйственный налог.

- Патентная система налогообложения.

- Единый налог на вмененный доход по определенным видам деятельности.

- СН при выполнении соглашений о разделе продукции.

Налоговый кодекс точно описывает каждый из них. Вместе с тем, там сказано, что «упрощенцы» НДС не выплачивают (статья 366.11).

Информационное письмо

Как известно, для того чтобы перейти на упрощенную систему налогообложения, предпринимателю достаточно обратиться в налоговую инспекцию по месту своего расположения. Отказать в переходе она никому не имеет права.

Для того чтобы запросить информацию о поданной заявке на переход, а также узнать, была ли предоставлены декларация от его имени, налогоплательщик (ИП, ООО, ОАО) может направить свой запрос в налоговую инспекцию. А она должна ответить ему, используя специально предусмотренную для этого форму 26.2-7 «Информационное письмо».

Именно оно является главным из приложений к письму о применении УСН для контрагента. Однако, для того чтобы его получить, организации или индивидуальному предпринимателю стоит самостоятельно создавать запрос в налоговую инспекцию.

Важно! Налогоплательщик не обязан запрашивать информационное письмо в налоговой инспекции. Однако для полноценного делового общения в некоторых случаях, это бывает необходимо.

Если налоговики отказывают в предоставлении информации

Если налоговая инспекция отказывает обратившемуся юридическому лицу в предоставлении информации, то она нарушает положения 21 статьи Налогового кодекса. Информировать всех желающих о правах, обязанностях и других нюансах налогообложения – прямая обязанность ее работников. В том числе эти разъяснения могут быть оформлены в письменном виде, в данном случае – информационного письма о применяемой организацией системе налогообложения.

Пути взаимодействия

Что касается переписки с контрагентом, то здесь ситуация достаточно щепетильная. Некоторые организации довольствуются минимальным составом предоставленной документации, другие – более расширенным. Бывают такие участники хозяйственного оборота, которые формулируют запросы на не существующие в природе документы. Таким образом, у организации есть три пути взаимодействия с контрагентом, который предъявляет повышенные требования к основаниям для приложений к письму о применении УСН:

- Прекратить сотрудничество.

- Предоставить все бумаги, которые в своем запросе упомянул контрагент.

- Договориться, убедив делового партнера уменьшить список требуемых документов до выполнимого.

Доступный для скачивания образец письма о применении УСН для контрагента можно найти в верхней части этой статьи.

Для того, чтобы применять УСН, не обязательно дожидаться сведений о регистрации ИП — уведомление о переходе на упрощёнку вы можете подать вместе с документами о постановке на учет. Если по каким-то причинам инспекция не примет уведомление, у вас будет еще 30 дней на то, чтобы учесть замечания и подать его снова.

Образец уведомления о переходе на УСН для ИП

Если вы решили применять УСН, можно уведомить об этом инспекцию уже в момент регистрации в качестве индивидуального предпринимателя или в течение 30 дней после регистрации. В обоих случаях спецрежим будет действовать для вас с момента регистрации ИП. Если же этот срок пропущен, то перейти на УСН получится только с начала следующего года или при переходе с ЕНВД (в любой момент). Вне зависимости от обстоятельств подачи уведомления, форма используется одна, а вот заполнять некоторые поля нужно по-разному.

Пример заполнения уведомления о переходе на УСН для подачи при регистрации ИП

- Скачать пустой бланк, чтобы заполнить на компьютере XLS, 54 KB

- Скачать бланк для печати и заполнения ручкой PDF, 469 KB

- Сформировать заполненное уведомление на УСН автоматически

Зарегистрируйте ИП сразу с УСН Через наш бесплатный сервис вы можете не только заполнить заявление на регистрацию ИП, но и оформить уведомление о переходе на УСН. Система соберет пакет необходимых документов и проверит правильность заполнения.

Заполнение заявления на УСН

Вы можете распечатать бланк уведомления и заполнить его ручкой или сразу внести необходимые данные при помощи компьютера. Учитывайте, что документ с исправлениями инспекция может не принять. Все поля для заполнения помещаются на одном листе. Заполнять нужно только те поля, по которым есть информация.

При заполнении уведомления для подачи в момент регистрации ИП есть следующие особенности

- Поле «КПП» вы не заполняете, поле «ИНН» — только при наличии у вас идентификационного номера

- В поле «Код налогового органа» нужно указать код инспекции, в которой вы будете стоять на учёте (ваша территориальная ФНС). Выяснить его можно через сайт ФНС

- В поле «Признак налогоплательщика» проставляете «1» — этот код означает подачу уведомления в момент регистрации ИП.

- Свои фамилию, имя и отчества нужно написать печатными заглавными буквами.

- В следующем поле, после слов «Переходит на упрощенную систему налогообложения» ставим «2» — это будет означать применение спецрежима с момента постановки на учет

- В следующем поле нужно указать код выбранного объекта налогообложения: «1» обозначает «Доходы», «2» — «Доходы минус расходы»

- Поля для отображения доходов и остаточной стоимости основных средств вы не заполняете

- В сведениях о лице, подающем уведомление, нужно указать его статус — сам налогоплательщик (код «1») или его представитель (код «2»). В первом случае в этом блоке нужно еще поставить подпись и дату.

- Представитель должен также указать свои личные данные и номер доверенности

- Поле о документах, подтверждающих полномочия представителя, нужно заполнить только если уведомление подавалось по доверенности. То же касается поля «Количество листов сопроводительных документов» — к таким документам относится только доверенностьи

Все остальные поля заполнит сотрудник инспекции, который будет принимать у вас документы.

Подача уведомления об УСН для ИП

Есть три способа подачи уведомления о переходе на УСН:

- Распечатать заполненный бланк (или заполнить его от руки) и принести в инспекцию лично или через доверенное лицо (наличие нотариальной доверенности для него обязательно)

- Переслать заказным письмом с описью вложения. При этом заявление должно быть заверено нотариально.

- Отправить в электронном виде. Для этого нужно иметь электронную цифровую подпись.

Отправляясь в инспекцию, убедитесь, что у вас с собой есть два экземпляра полностью заполненного и подписанного уведомления (для московских инспекций — три). Один из экземпляров сотрудник инспекции вернет вам с отметкой о приеме уведомления. Именно этот документ послужит доказательством того, что вы обратились с уведомлением вовремя, в случае споров с налоговым органом.

Переход на УСН носит уведомительный характер (то есть вам не нужно разрешение инспекции — вы просто ставите ее в известность), поэтому вести учет в соответствии со спецрежимом вы можете с первого дня ведения бизнеса. Не ждите подтверждения от налоговых органов, они не обязаны самостоятельно направлять их вам. Однако вы можете по своей инициативе попросить попросить инспекцию уведомить вас о ходе рассмотрения уведомления. По закону, налоговый орган не вправе отказать в таком информировании (Приказ Минфина РФ № 99н от 02.07.2012).

Инспекция не может запретить вам перейти на УСН, но в некоторых случаях отказывается принимать уведомление вместе с регистрационными документами. Проблема тут чисто техническая: уведомление о переходе на УСН нужно подавать в налоговые органы по месту прописки ИП. Если вы планируете регистрироваться в одной из специализированных налоговых для постановки ИП на учет, уведомление о переходе на УСН могут и не принять — тогда придется дожидаться документов о постановке на учет и уже вместе с ними подавать уведомление в своей районной инспекции.

Источник: owenural.ru

Заявление о переходе на УСН. Форма 26.2-1

Заявление (уведомление) о переходе на УСН подается субъектами предпринимательской деятельности в случае выбора ими упрощенной системы налогообложения.

Унифицированный бланк формы 26.2-1 уведомления о переходе на УСН может быть подан в территориальное отделение ФНС как одновременно с открытием бизнеса, так и в срок до 30 дней после подачи документов на открытие ИП или ООО.

Заявление о переходе на упрощенный режим с другого налогового режима может быть подано с 1 октября до 1 декабря, однако сам переход будет осуществлен только в начале года, идущего за годом, в котором было подано заявление.

Плюсы «упрощенки»

Перешедшие на упрощенную систему налогообложения субъекты предпринимательской деятельности получают следующие возможности:

- не применяют НДС;

- ИП не платят за себя 13-процентный подоходный налог на физических лиц;

- не платят налог на имущество, используемое в предпринимательской деятельности;

- имеют возможность легально вести бизнес, не платя подоходного налога;

- не ведут сложных налоговых расчетов. Налогообложение осуществляется либо в размере 6% с общего дохода, либо в размере 15% с дохода минут расходы.

Переход на УСН возможен для следующих субъектов предпринимательской деятельности:

- имеющих в штате менее ста работников;

- не имеющих филиалов;

- имеющих остаточную стоимость, не превышающую 100 000 000 рублей;

- не имеющих в уставном капитале долю сторонних предприятий в размере более чем 25% от уставного капитала;

- имеющих доходы за первые три квартала года, в котором подается заявление о переходе на УСН не свыше 45 000 000 рублей с учетом коэффициента-дефлятора УСН;

- имеющих годовой доход не более 45 млн рублей с учетом коэффициента-дефлятора УСН.

Составление заявления о переходе на УСН

В рамках данной статьи наши пользователи имеют возможность скачать унифицированный бланк формы 26.2-1 заявления о переходе на УСН и ознакомиться с образцом его заполнения.

В процессе заполнения унифицированного бланка в него потребуется внести в соответствующие поля следующие сведения:

- в поле ИНН вписывается ИНН субъекта предпринимательской деятельности;

- поле «код причины постановки на учет (КПП)». ИП данное поле не заполняют;

- поле «код налогового органа». Узнать код можно на официальном сайте ФНС РФ. Для этого потребуется зайти на страничку сайта «Определение реквизитов ИФНС, обслуживающих данный адрес». В поисковое поле странички следует ввести адрес регистрации субъекта предпринимательской деятельности;

- поле «признак налогоплательщика». При подаче заявления на УСН одновременно с регистрацией ИП проставляется цифра «2». При переходе на УСН с ОСН ставится цифра «3»;

- поле «переходит на упрощенную систему налогообложения». Поле подразумевает дату перехода;

- поле выбора налоговой ставки. Можно выбрать 6% со всего дохода, либо 15% со всего дохода минус расходы;

- год подачи уведомления;

- в поле «доходы заявителя за три квартала, предшествующие дате подачи заявления»;

- поле «остаточная стоимость основных средств». Если средств и соответственно их остаточной стоимости не существует, в поле ставится прочерк;

- поле «приложения». Если приложений нет, ставится прочерк;

- поле «ФИО заявителя». Если заявление подается через представителя, то следует указать также и ФИО представителя. В поле ниже указываются сведения о документе представителя.

Заявление составляется в двух экземплярах. Один экземпляр сдается в ИФНС, а второй экземпляр со штампом ИФНС, подтверждающим факт подачи заявления, остается у заявителя.

Источник: zakonius.ru

Письмо о том что организация находится на усн образец

Если организация или частный предприниматель начинают использовать общий режим обложения налогом сразу после регистрации, то им не придется каким-либо образом уведомлять об этом налоговое ведомство – переход на ОСН реализуется автоматически.

В начале функционирования новой фирмы данный режим может оказаться дополнительной нагрузкой на предпринимателя, поскольку:

- Придется обеспечить непростой учет в книге учета денежных поступлений и затрат.

- Вносить в казну большое число платежей, в том числе налог на прибыль или НДФЛ, НДС, налог на имущество и др.

- Использовать при ведении бухгалтерского или налогового учета полный план счетов.

Наиболее накладным элементом общего режима выступает НДС, который требует поквартальной сдачи отчетности в налоговое ведомство, а также обязательное заполнение счетов-фактур и их хранение.

Тем не менее, если численность персонала компании превышает 100 человек или объем ее торговых площадей оказывается больше 150 квадратных метров, или парк авто включает более 20 машин, то ей придется применять ОСН.

Аналогичным образом переход на общий режим осуществляется и при превышении выручкой отметки в 60 миллионов рублей.

Элементы налогообложения

Любому субъекту налогообложения, переходящему на общий режим следует знать подробно основные элементы ОСН.

Это позволит ему оценить все преимущества и недостатки данной системы:

Плательщиком налогов в рамках общего режима могут выступить:

| Частные предприниматели | Которые используют в своей деятельности более 100 единиц наемного персонала или осуществляющие деятельность, не попадающую под ЕНВД |

| Компании | Действующие на правах юридических лиц, которые превышают лимиты, уместные для специальных режимов |

Главным отличием ОСН от иных режимов выступает необходимость платить большее число налогов, чем при ЕНВД и УСН.

В этом случае объектов обложения также можно выделить несколько:

| Прибыль | Налог на прибыль для ООО |

| Доход | НДФЛ для ИП |

| Выручка от реализации | НДС |

| Собственные недвижимые объекты | Налог на недвижимость |

При общем режиме налоговая база будет показывать ту сумму, от которой в казну будет отчисляться налог в размере установленной законом налоговой ставки.

В этом свете базой налога при ОСН являются:

| Совокупный размер прибыли | Для налога на прибыль |

| Общая величина дохода в денежном выражении | Для НДФЛ |

| Выручка компании в стоимостном выражении | Для НДС |

| Величина кадастровой цены строения или земли, находящихся в собственности компании | Для налога на имущество |

Налоговая ставка показывает – какая именно часть налоговой базы будет перечислена в казну.

В 2019 году для ОСН были установлены следующие значения ставок налога:

| Налога на прибыль | 20% |

| НДС | От 0 до 18% |

| НДФЛ | 15% |

| Налог на имущество | 2-2,5% |

В 2019 году были установлены следующие временные рамки, касающиеся формирования и представления налоговых деклараций, а также внесения налоговых платежей в казну:

| НДФЛ, налог на прибыль, НДС | Квартал |

| Налог на недвижимые объекты | Год |

Условия для перехода

Фирма, действующая в рамках ЕНВД и УСН, как упоминалось ранее, может добровольно или в принудительном порядке перейти на общий режим.

Чем отличается упрощенная система налогообложения от общей смотрите в статье: отличия УСН и ОСНО.

Какая отчетность сдается ООО на ОСНО в 2019 году, .

При этом можно выделить ряд условия для такого перехода со специальных налоговых систем.

В частности, для перехода с УСН на ОСН потребуется наличие хотя бы одного из критериев:

| Критерий | Статья |

| Сумма выручки за год превысила 60 миллионов рублей | 346.13 НК РФ |

| Остаточная стоимость находящихся в собственности компании основных средств и нематериальных активов оказалась более 100 миллионов рублей | 346.12 НК РФ |

| Число наемных работников фирмы составило более 100 человек | 346.12 НК РФ |

| Доля вложений компании в уставной капитал иных организаций превысила 25% | 346.12 НК РФ |

Следует добавить, что ИП, желающему функционировать в рамках УСН требуется воздержаться от открытия своих отделений и филиалов, иначе переход на ОСН для него неизбежен.

Если фирма действует в рамках ЕНВД, то ей потребуется перейти на ОСН при возникновении следующих условий:

| Условие | Статья |

| Количество наемных работников оказалось более 100 человек | 346.26 НК РФ |

| Число машин, принадлежащих компании составило более 20 единиц или площадь его рабочего зала (торговля или общепит) составила 150 и более квадратных метров | 346.26 НК РФ |

| Фирма начала заниматься тем видом деятельности, который не попадает под ЕНВД | 346.27 НК РФ |

Следует помнить, что ИП или организация имеют право использовать в своей деятельности ЕНВД в отношении отдельных направлений функционирования, в то время как в общем виде компания будет использовать ОСН.

Нормативная база

Главные положения, касающиеся вопросов применения общего режима в деятельности фирмы, подробно рассматриваются в Налоговом кодексе РФ.

В частности, базовые критерии применения ОСН содержатся в:

| Главе 3 | Которая детально рассматривает все категории субъектов обложения налогами общей системы |

| Главах 8 и 9 | Раскрывающих временные рамки и порядок внесения в казну тех или иных обязательных платежей |

| Главах 12 и 13 | Описывающих процесс формирования и передачи в налоговый органы деклараций по различным видам платежей, а также раскрывающим особенности налогового контроля и порядка его применения |

| Главах 21-33 | Где детально рассмотрены все виды налоговых платежей, которые применяются при ОСН |

В целом, общий налоговый режим раскрывают все разделы Налогового кодекса, за исключением глав 26.1, 26.2, 26.3, 26.4, 26.5, которые раскрывают суть специальных режимов обложения хозяйственных субъектов (УСН, ЕНВД и ЕСХН).

Образец письма об общей системе налогообложения ↑

Если добровольно или по решению налоговых органов компания совершает переход со специальных режимов на ОСН, то она обязана осуществить следующие действия:

- Составить письмо-уведомление, которое передается в налоговое ведомство (ст.346.13 НК РФ).

- Перестроить систему бухгалтерского и налогового учета в отношении кадровых ресурсов и материальных ценностей.

- Обеспечить своевременный налоговый учет и заполнение деклараций по налогам число которых увеличивается.

Важно помнить, что письмо, передаваемое в ИФНС по факту перехода на ОСН носит характер уведомления, а не запроса.

По сути, предпринимателю требуется только напомнить специалистам из налоговой службы о том, что теперь его следует расценивать, как субъекта общего режима.

Порядок составления

Как только субъект обложения по специальным режимам, будь то ООО или ИП, перестает соответствовать условиям, описанным в главах 26.1-26.5 Налогового кодекса РФ, ему потребуется составить письмо-уведомление в налоговое ведомство.

Образец письма о применении общей системы налогообложения для ИП или ООО можно:

Представить уведомление о переходе на ОСН фирма обязана в течение установленного срока, иначе просрочка потребует уплаты штрафов.

При этом никакого подтверждающего или размещающего документа ИФНС в ответ компании не отправит: ведомство просто внесет изменения в соответствующие государственные реестры.

Если фирма решает добровольно перейти на ОСН без утраты права на применение УСН или ЕНВД, то такой переход будет совершен с начала нового года.

При этом уведомление может быть отправлено до 15 января года, с которого планируется использовать общий режим.

Пример

Письмо о переходе на ОСН со специальных режимов составляется на основании формы №26.2-3, которая состоит из одной страницы и содержит следующие обязательные поля:

- КПП и ИНН плательщика.

- Код ИФНС, который можно уточнить в ведомстве.

- Полное наименование организации-уведомителя.

- Срок, с которого начинает применяться ОСН.

- Контактные данные фирмы.

- Личные и контактные сведения, касающиеся лица, представляющего уведомление в налоговое ведомство (предприниматель или доверенное лицо).

Составленная форма заверяется подписью владельца компании или ее руководителя, а также печатью (в случае ее наличия).

Куда обращаться?

Следует отметить, что фирма желающая перейти на ОСН обращается с письмом-уведомлением в ИФНС по месту:

| Регистрации | Для юридических лиц |

| Прописки | Для физических лиц |

При представлении письма и переходе на общий режим в налоговом ведомстве соблюдаются следующие сроки (ст. 346.13 НК РФ):

- при переходе на ОСН – уведомление передается в ИФНС в течение 15 дней;

- при утрате права на применение ЕНВД и УСН срок рассмотрения письма составляет 5 дней, после чего реализуется официальный перевод плательщика на иной режим;

- при добровольном переходе письмо рассматривается также в течение 5-ти дней, однако официальный переход осуществляется с нового налогового года.

В ИФНС можно также в случае необходимости запросить справку о том, что с конкретной даты компания начала использовать общий режим обложения.

Если информационное письмо требует контрагент ↑

Вопрос перехода на общий режим обложения налогом затрагивает не только самого плательщика и курирующее его отделение ИФНС:

- этот процесс крайне актуален для контрагентов компании – поставщиков и дистрибьюторов. Это связано с необходимостью уплаты НДС с поставок товаров при ОСН.

Какой налоговый период по НДС при совмещении ОСНО и ЕНВД узнайте из статьи: совмещение ЕНВД и ОСНО.

Как заполняется книга доходов и расходов при ОСНО, .

Как быть в ситуации, если комитент на ОСНО, комиссионер на УСН, .

В этом свете контрагенты компании часто запрашивают у фирмы наряду с иными документами справку о применении общей системы налогообложения, образец которой можно взять в ИФНС или посмотреть на сайте налоговой службы.

Это особенно актуально в ситуациях:

- когда компания налаживает связи с новыми контрагентами;

- если переход на общий режим был осуществлен недавно (в текущем году).

Оформление такой бумаги осуществляется через обслуживающее отделение налогового ведомства.

Таким образом, письмо о применении общей системы налогообложения выступает важным документом, который удостоверяет процесс перехода фирмы на ОСН.

Чем определяет новый порядок ведения бухгалтерской и налоговой отчетности, уплату большего числа обязательных платежей.

Важно подчеркнуть, что эта бумага имеет значение для налоговых органов, которые вносят корректировки в соответствующие реестры, а также для контрагентов компании, интересующихся вопросом уплаты фирмой НДС.

Предыдущая статья: Отличия УСН и ОСНО Следующая статья: Изменения по ЕСХН

Что такое письмо о применении ОСНО

При выборе льготных налоговых режимов компания принимает к исполнению определенные ограничительные требования, но если бизнес развивается успешно и объемы реализации возрастают и фирма:

- Имеет годовой доход свыше 150 млн.

- Увеличила свой штат на число свыше 100 человек.

- Открыла филиал.

- Стала развивать направление, не попадающее под какой-либо льготный режим.

То это означает, что переход на основной режим назрел.

В этом случае компании предстоит:

- Направить письмо о прекращении применения льготного режима и перехода на основной в ФНС по месту регистрации.

- Обеспечить переход на системы учета (и бухгалтерскую, и налоговую) в соответствии с требованиями ОСНО.

- С момента перехода (возврата) к основной системе вести соответствующие учет и декларирование.

Переход на ОСНО происходит на основе соответствия или не соответствия деятельности компании законодательству, поэтому письмо в ФНС – уведомительное и не требует ответа с разрешением. Это просто напоминание вашему инспектору о необходимости изменений в соответствующих реестрах и констатация факта того, что представители компании переходят на другой уровень отчетности.

Срок подачи письма – 15 дней с даты смены режима. Добровольный переход возможен лишь с начала года, поэтому крайний срок подачи уведомления – 15 января.

Как его заполнить

Принципы

При заполнении надо придерживаться общих принципов составления документов и справок для налоговой на официальных бланках:

- Письмо выполняется заглавными печатными буквами.

- Буквы должны быть крупными, во весь квадрат. При компьютерном наборе применять 16-ый или 18-ый шрифт. Тема Courier New.

- Цвет заполнения – черный или синий (как вариант фиолетовый).

- Заполнять с крайней левой клеточки. При простановке кодов в незаполненных клетках графы ставится прочерки.

- Нумерация страниц обязательна, даже если она одна.

- Исправлять, затирать не точности и сдавать письмо с ошибками и помарками – недопустимо.

- Форма документа №26.2-3.

Образец заполнения

Бланк для письма представляет собой одностороннюю страницу, на которую заносится следующая информация:

- Верхнюю строчку заполняет ИНН.

- Чуть ниже – КПП и номер страницы.

- Затем, под названием письма, указывают закодированный номер адресата (отделения ФНС).

- Ниже следует название компании (официальное, взятое из уставных документов) или полные инициалы предпринимателя-заявителя.

- Под этими графами – указание на дату перехода на ОСНО.

Нижняя часть уведомления состоит из двух полос. Левая заполняется подателем документа, который вносит туда такую информацию:

- Код подающего документ: сам плательщик (1) или его представитель (2).

- Его полные инициалы.

- Контактный телефон.

- Подпись (печать) и дата.

- Документ, подтверждающий полномочия (если необходимо).

Правая часть – для сотрудника, принимающего письмо. Он указывает:

- Код уведомления.

- Число страниц.

- Дату поступления.

- Номер регистрации.

- Подпись.

Пример заполнения информационного письма

Переход с УСН на ОСНО с отправкой письма-уведомления описан в этом видео:

Справка для ОСНО

Чтобы составить письмо в произвольной форме, используйте фирменный бланк формата А4. Следуйте общим правилам деловой переписки. Не забудьте указать обязательные реквизиты письменного уведомления о выбранной системе налогообложения:

- Информация о вашей организации, ИП. Пропишите полное наименование в соответствии с регистрационными документами. Укажите фактический и юридический адреса. Пропишите ИНН, КПП, ОГРН и иные сведения при необходимости.

- Дата постановки на учет. Отдельно укажите дату постановки на учет в налоговом органе. Допустимо приложить копию документа.

- Данные о том, что компания является плательщиком НДС либо иного фискального обязательства, в зависимости от запроса делового партнера.

Составленный документ должен быть подписан руководителем компании и заверен печатью. Подпись главного бухгалтера не обязательна, но предпочтительна.

Дополнительно к справке можно приложить копии документов, которые подтверждают выбранную систему. Например, копии платежных поручений на уплату НДС или налога на прибыль, копию налоговой декларации по НДС. Если прилагаете такую документацию, укажите их перечень в письме.

Посмотреть еще:

Письмо о применении ЕНВД Составные части Письмо чаще всего состоит из шапки, вводной части, основной и завершения документа. Шапка…

НДФЛ при УСН Что делать с подоходным налогомПри грамотном выборе системы налогообложения можно значительно сократить свою налоговую нагрузку,…

ООО на УСН 15 Куда отчитыватьсяПредприниматель, открывший ООО, обязан уведомлять о своей деятельности следующие организации: Фонд Социального Страхования (ФСС).…

Учет ОС при УСН Бухгалтерский учет ОС на УСННеобходимость ведения бухучета возникает только у организации. Как правило, на УСН…

Уведомление о применении УСН Как подтвердить работу по упрощенке?В этих целях необходимо направить в ФНС заявление — в свободной…

Источник: zullus.ru