Маржинальный отчет о прибылях и убытках PL ИНВЕСТПРОЕКТА

Также отметим, что с примерами реально действующих на практике форматов управленческих отчетов о прибылях и убытках (отчет PОтчет о финансовых результатах», начинается с «валовой выручки», т.е. объема проданной предприятием продукции за отчетный период, выраженного в денежных средствах в ценах продажи, которые в свою очередь были прописаны в договорах, заключенных предприятием с покупателями и заказчиками, или в ценниках на продукцию, если это розничные продажи.

Отнимая из валовой выручки себестоимость проданной продукции (на данном этапе изложения мы не будем углубляться в проблематику формирования себестоимости, оставим это для дальнейших разделов, читателю же предлагается здесь воспринимать понятие себестоимости, как совокупную стоимость для самого предприятия всех компонент, из которых состоит продаваемая продукция, например, в случае спекулятивных продаж, себестоимость – это просто закупочная стоимость товара для дальнейшей перепродажи по более высоким ценам) получаем валовую прибыль.

ПОНЯТНАЯ ЛЕКЦИЯ про P&L (+ шаблон для составления P&L )

Чуть ранее мы обратили внимание на то, что существует достаточно большое количество разновидностей прибыли. Одним из ответов на вопрос «Зачем их столько выделяется?» является следующий: «Чтобы делить». Что значит делить прибыль?

Дело в том, что прибыль является прямой финансовой оценкой результата достигнутого предприятием в целом или отдельными его подразделениями за отчетный период. Поэтому вполне естественно встает вопрос о том, чтобы помимо заработной платы вознаградить сотрудников предприятия, которые непосредственно причастны к достижению финансового результата, в виде процента от полученной прибыли. Такой подход обычно является основным мотивирующим на эффективную работу фактором для сотрудников предприятия. Но при этом необходимо всегда помнить о том, что прибыль, отраженная в отчете о прибылях и убытках, далеко не всегда означает, что указанный объем денежных средств находится в виде «живых» денежных средств на расчетном счету предприятия и может быть выплачен в виде премий. Как мы уже видели выше, приток денежных средств может быть смещен в будущее по отношению к факту продаж, а значит, мотивационная политика предприятия должна включать в себя целую систему принципов, на основании которых происходит премирование сотрудников, о чем подробнее мы будем говорить в разделе «управление персоналом».

Итак «валовая прибыль». Положительность данного вида прибыли, говорит о коммерческой целесообразности существования предприятия. На многих предприятиях коммерческие подразделения замотивированны именно на валовую прибыль. Здесь мы обратим внимание только на один нюанс.

Автору приходилось сталкиваться со следующим положением дел: на одном из предприятий, где коммерческий департамент получал в виде премий 10% от валовой прибыли, валовая выручка и себестоимость в отчете о прибылях и убытках включали налог на добавленную стоимость (НДС), в результате чего, те самые 10% рассчитывались от валовой прибыли, в составе которой в том числе находился НДС для уплаты. Таким образом, создавался эффект, так называемого, «двойного налогообложения», что приводило к серьезным конфликтам между финансистами и коммерсантами. Отчасти поэтому обычно все показатели отчета о прибылях и убытках, начиная с валовой выручки, представляются без НДС’а.

Как управлять финансами компании? Управленческий учет: P&L, Cashflow, Баланс | Бизнес Конструктор

Процессы, непосредственно связанные с производством и продажей продукции (технологические этапы производства, стадии бизнес-процессов, операции), сопряжены также с затратами, которые не входят в себестоимость продукции, но при этом напрямую зависят от объемов производимой и продаваемой продукции. Такие расходы называются переменными и если их отнять от валовой прибыли, то результат обычно называют «маржинальной прибылью», см. структуру PL в начале страницы. Отметим, что часто можно услышать, что, например, валовую прибыль называют «маржой», или, например, переменные расходы в том смысле как мы их определили в предыдущем предложении, называют наоборот «постоянными расходами», имея ввиду, их постоянство по отношению к выручке. Поэтому мы в очередной раз обращаем внимание читателя на то, что вопрос определения понятий, на языке которых приходится или придется общаться, является исключительно вопросом внутренних корпоративных договоренностей. Более подробно указанная проблематика будет разобрана в разделе «управление знаниями».

Следующий тип расходов – «постоянные расходы» – относится к управленческим процессам и соответственно к управленческому персоналу. Предполагается, что постоянные расходы – это расходы, которые не меняются в зависимости от несущественных изменений объемов производства и продаж продукции.

Разность между маржинальной прибылью и постоянными расходами сейчас стало модным обозначать на российских предприятиях аббревиатурой EBITDA – прибыль до вычета налога на прибыль, процентов по привлеченным кредитам и амортизации. Качественно этот показатель применяют для отражения финансового результата собственной оборотной деятельности предприятия. Поэтому что в него включать, а что не включать это вопрос опять же внутренних договоренностей, прописываемых обычно в рамках управленческой учетной политики предприятия.

С понятием EBITDA также связано еще одно крайне важное понятие, а именно «точка безубыточности» предприятия. Точкой безубыточности называется такой объем продаваемой продукции, при котором

или при котором объем маржинальной прибыли покрывает постоянные (управленческие) расходы, т.е. когда выполняется равенство:

маржинальная прибыль = постоянные расходы.

Пример расчетов точки безубыточности на уровне EBITDA в разрезе различных натуральных маркетинговых факторов можно посмотреть, скачав финансовую модель поколения 4.0 ниже в синей рамке.

СКАЧАТЬ

ФИНАНСОВАЯ МОДЕЛЬ ИНВЕСТИЦИОННОГО ПРОЕКТА

Формулы расчета точки безубыточности по отчету о прибылях и убытках как в количестве продаваемой продукции, так и в деньгах также можно посмотреть здесь.

В случае если предприятию не хватает финансирования на реализацию тех проектов, которые оно планирует реализовать, предприятие привлекает денежные средства, например, для пополнения оборотного капитала, обращаясь в банк. В результате чего у предприятия в списке номенклатуры расходов возникают обязательства по выплате процентов за использование заемных средств.

В случае если предприятие производит собственную продукцию, то обычно для запуска производства, требуются капитальные затраты на покупку производственных мощностей – материальных внеоборотных активов (МА) – таких как, например, станки, оборудование и т.п. и если требуется на покупку современных технологии – нематериальных активов (НМА), другими словами, на покупку основных средств. Поскольку основные средства призваны обеспечить процесс производства продукции на протяжении длительного времени и часто затраты на них несопоставимо велики по сравнению с объемом выручки за краткосрочный период, поэтому их стоимость списывается через амортизацию, т.е. путем частичного отнесения затрат на множество краткосрочных периодов в будущем.

Отнимая из прибыли от собственной оборотной деятельности расходы по уплате процентов за использование заемных средств, а также амортизационные начисления, получаем «прибыль до налога на прибыль».

Теперь «в игру вступает» государство, облагая налогом на прибыль каждое предприятие, в результате чего у предприятия остается чистый финансовый результат – чистая прибыль.

Наконец дело доходит до собственников предприятия, которые получают часть чистой прибыли в виде дивидендов.

Оставшаяся часть чистой прибыли называется нераспределенной прибылью и если она положительна, то на ее величину происходит увеличение собственного капитала, если – отрицательна, т.е. убыток, то – уменьшение собственного капитала.

Нераспределенная прибыль может быть направлена на маркетинговые исследования, пополнение оборотных средств, на формирование резервного фонда предприятия и т.п. в рамках решений принимаемых на ежегодном собрании акционеров по результатам финансового года.

- Предел потребительского спроса

- Финансовая стратегия

- Бюджетирование продаж и закупок

- Финансовый поток и структура финансового цикла

- Маржинальный отчет о прибылях и убытках Phttps://mngmnt.ru/mba/upravlenie_finansami/dokhody_i_raskhody_otchet_p_l.php» target=»_blank»]mngmnt.ru[/mask_link]

Отчет для повышения прибыли бизнеса. Что такое PL (пи энд эль), полностью Profit and Loss — отчет о прибыли и убытках. Этот отчет позволяет определить прибыльность бизнеса, а также проекта. Его можно использовать по завершении периода, а также, как инструмент прогнозирования экономических результатов.

Отчет PL часто применяют, как прогнозный расчет прибыльности проекта . И это не обязательно должно быть супер сложно, детализировано и только для крупного бизнеса. Можно применять на практике в среднем и малом бизнесе.

Даже не можно, а нужно! Чтобы не получилось, как в поговорке: «Как гуляли веселились, посчитали прослезились». PL при начале сотрудничества с сетями. Там выплывает много не очевидных расходов. Например, переупаковка товара, специальная укладка на паллеты, маркировка, штрих кодирование, доставка поточечно вместо отгрузки на РЦ (распределительный центр), штрафы, акционные скидки, участие в каталогах и так далее. Все это стоит денег.

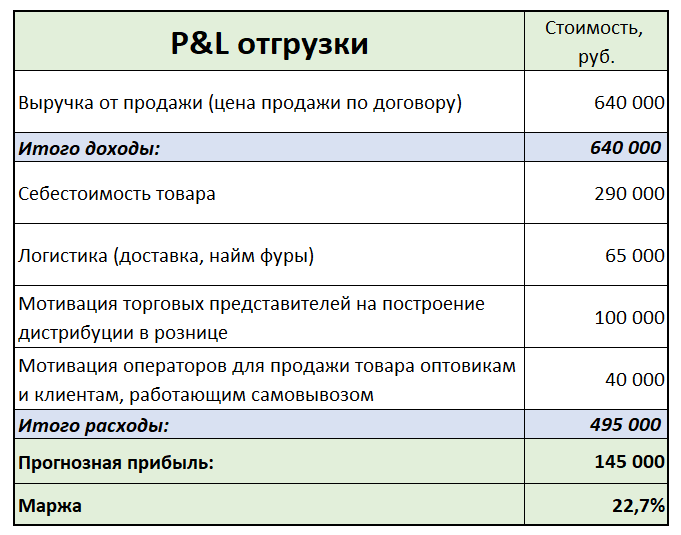

Пример. Рассчитаем PТовара А» из N-ска в М-ск новому дистрибьютору.

ДОХОДЫ: 640 тыс. руб., в том числе:

Стоимость (цена продажи по договору): 640 тыс. руб.

РАСХОДЫ: 495 тыс. руб., в том числе:

Себестоимость: 290 тыс. руб.

Логистика (доставка): 65 тыс. руб.

Мотивация торговых представителей по построению дистрибуции: 100 тыс. руб.

Мотивация операторов дистрибьютора по стимулированию продаж: 40 тыс. руб.

ПРИБЫЛЬ: 145 тыс. руб. Маржа: 22,7%.

Отчет Phttps://re-shenie.ru/news/otchet_p_and_l» target=»_blank»]re-shenie.ru[/mask_link]