Как заполнять платежку на взносы в ИНФС в 2022: статус плательщика и КБК

Когда же вместо ЕСН стали применять страховые взносы, было принято решение о формировании внебюджетных фондов, которые и занялись их сбором. Это всем знакомые ПФР, ФФОМС, ФСС. Они не справились со своей задачей, что подтверждается статистикой – с 2011 г. задолженность по пенсионным отчислениям превысила 200 млрд. Так что, идея вернуть сбор взносов под контроль налоговой напрашивалась сама собой.

Поля под названиями «Основание выплаты», «Налоговый период» теперь заполняются. Вместо привычных нулей в первом укажите «ТП» для взносов за 2022 год или «ЗД» для сборов за прошлый. А во втором – «ГД.00.2022» если вносите платежи за период этого года или «ГД.00.2022» если вносите пошлину за период прошлого.

Платежка по УСН «доходы минус расходы»: образец на 2022 год

Днем уплаты «упрощенного» налога считается день, когда организация или ИП предъявили в банк платежное поручение на перечисление единого налога со своего расчетного (лицевого) счета на счет Казначейства России. При этом на счете «упрощенца» должна быть достаточная сумма для платежа (письма Минфина России от 20 мая 2013 г. № 03-02-08/17543).

Как перечислить ЕНП и оформить платежное поручение в 2023 году

Как выглядит образец платежки по УСН с объектом «доходы минус расходы» в 2022 году? Приведем пример платежного поручения на уплату «упрощенного» налога в котором указаны все правильные реквизиты: статус плательщика, КБК, назначение платежа и прочее. Вы можете скачать образец в качестве примера.

Образец платежки при УСН «доходы» за 2022-2022 годы

- данные о плательщике и получателе: их наименование, ИНН, КПП, сведения о банках;

- данные, идентифицирующие налог, вид, тип, очередность платежа;

- данные о территориальной принадлежности плательщика;

- общую информацию о платеже: дату, номер документа, а также назначение платежа.

В соответствии с п. 7 ст. 346.21 НК РФ оплата авансовых платежей по УСН производится до 25-го числа месяца, следующего за отчетным периодом. Уплата же окончательного упрощенного налога должна производиться в следующем после отчетного году: организациями до 31 марта, ИП — до 30 апреля. При совпадении с общевыходными днями срок подлежит переносу на ближайший более поздний рабочий день.

Страховые взносы ИП с доходов, превышающих 300 тысяч рублей в 2022 году

Предположим, что ИП Спиридонов Василий Иванович за 2022 год получил доход от своей деятельности в сумме 585 тыс. руб., что на 285 тыс. руб. больше установленной российским законодательством предельной величины годового дохода в 300 тыс. руб. Значит, предпринимателю нужно оплатить с суммы превышения дополнительно 1%:

Рекомендуем прочесть: Пенсия За Выслугу Лет Педагогам В Рб В 2022

О необходимости ежегодно уплачивать страховые взносы в ПФР знает каждый ИП. Тем более ранее Пенсионный фонд, а ныне — ФНС в начале каждого года производит рассылку уведомлений, где указаны сроки уплаты, коды бюджетной классификации (КБК) и размер платежа. Однако суммы, прописанные в таких извещениях, верны, только если годовой доход ИП не превысил 300 тыс. руб. Если предпринимателем получена прибыль свыше этой суммы, необходимый к уплате налог рассчитывается иначе.

Образец заполнения квитанции для оплаты страховых взносов ИП

Налог УСН за 2022 год: срок уплаты в 2022 году, примеры, платежки, калькулятор

Определим налоговую базу за год. Она равна 400 000 руб. (700 000 руб. – 300 000 руб.). Перемножим ее на ставку налога. Это будет 60 000 руб. (400 000 руб. х 15%). Далее вычтем из налога ранее уплаченные авансы за 1-2-3 кварталы.

Итого: 38 000 руб. (60 000 руб. — 10 000 руб. — 10 000 руб. — 2000 руб.).

Рассчитать упрощенный налог и заполнить декларацию бесплатно онлайн вы можете в нашей программе Упрощенка 24/7. Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите пробный доступ к программе. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Как оплатить фиксированные платежи ИП в 2022 году за себя, на какие КБК, как сформировать платежку

- При ЕНВД — если ИП осуществит во время отчетного квартала платежи на обязательное страхование, он имеет право принять такие выплаты к учету при расчете единого налога. К примеру, ЕНВД за 1 квартал можно уменьшить, если выплата взноса была произведена в срок с января по март включительно.

- При УСН – страховые взносы можно использовать при определении авансовой выплаты по налогу, так и по завершении года в общей сумме налога.

Шаг 5. На этом шаге заносятся сведения о будущем платеже. Графа «Статус лица» должна содержать код «09», что обозначает ИП. Основание платежа – «ТП», что значит платеж за данный год. Графа «Налоговый период» указывается год, после этого в поле вручную вписывается его номер. В последнее поле записывается сумма для уплаты.

Платежное поручение по НДФЛ в 2022 году: образец

Статус плательщика (поле 101). При перечислении НДФЛ с зарплаты и дивидендов организация (либо ИП) является налоговым агентом, поэтому в поле 101 надо поставить код «02». ИП при уплате налога за себя в поле 101 ставят код «09» (приложение 5 к приказу Минфина России от 12.11.13 № 107н).

Рекомендуем прочесть: Задач По Административному Праву С Решением

КБК (поле 104). В поле 104 надо поставить код бюджетной классификации, который составит из 20 знаков. Для НДФЛ, исчисленного с зарплаты и дивидендов, КБК одинаковый — 182 1 01 02010 01 1000 110. Для НДФЛ, который платит предприниматель с доходов от своей деятельности, КБК — 182 101 02022 01 1000 110. Для НДФЛ, удержанного с доходов работников по разным ставкам, — 182 1 01 02010 01 1000 110.

Уплата 1% с доходов более 300000 рублей

Уплата ИП 1 процента на обязательное пенсионное страхование в этом случае несколько отличается. Индивидуальный предприниматель, который применяет УСН 15%, для расчета берет не разницу «доходы минус расходы», а всю заработанную сумму за 2022 год. То есть общий размер дохода ИП уменьшать на расходную часть не нужно. Несмотря на то, что для ОСНО такое правило расчета 1% было в 2022 году изменено в лучшую сторону, о чем написано в данной статье выше, для УСН (доходы минус расходы)в целях расчета 1% берутся доходы в соответствии со ст. 346.15 НК.

Для уплаты фиксированных медицинских взносов ИП за 2022-2022 год, так же как и в случае с пенсионными взносами, учитывать размер МРОТ не надо. Правительство определило конкретный размер медицинских взносов. В 2022 году он составляет 5 840 рублей; в 2022 году — 6 884 рублей.

Образец пп усн доходы 2022 для ип

Применение при упрощенке Предприятия, работающие на упрощенном режиме налогообложения, обязаны каждый квартал (до 25 числа следующего месяца после отчетного периода) уплачивать авансы по налогам. Если платежи авансового характера осуществляются через банк, то используется платежное поручение. В бланке будут содержаться такие данные:

- данные о плательщике и получателе: их наименование, ИНН, КПП, сведения о банках;

- данные, идентифицирующие налог, вид, тип, очередность платежа;

- данные о территориальной принадлежности плательщика;

- общую информацию о платеже: дату, номер документа, а также назначение платежа.

Фиксированные платежи ИП за себя в 2022 году

Это означает, что в дополнение к суммам, указанным в таблице, надо будет уплатить 1% от дохода свыше этого лимита. Так, если предприниматель за год получит доход в 750 000 рублей, то дополнительный взнос на пенсионное страхование составит 4 500 рублей из расчета (750 000 – 300 000) * 1%)).

- Отпуск по уходу за ребенком до полутора лет.

- Отпуск по уходу за пожилым человеком старше 80 лет, инвалидом первой группы, ребенком-инвалидом.

- Военная служба по призыву.

- Нахождение за границей с супругом — работником, занятым дипломатической, консульской или представительской деятельностью.

- Проживание с супругом-военнослужащим в местности, где нет возможности вести предпринимательскую деятельность.

Платежка по налогу на прибыль: образец 2022 года

В графе 109 необходимо проставить дату подписания декларации по налогу на прибыль. В случае же, если производится уплата ежемесячных платежей, указывается «0». ОКТМО уточняется по месту нахождения ИФНС, в которой администрируется налогоплательщик. Порядок заполнения остальных реквизитов приведен в образце платежного поручения по налогу на прибыль 2022 года.

Напомним, что раньше соотношение поступлений в бюджеты было следующим – 2 и 18 процентов. Начиная с 2022 года в законодательство по указанному вопросу внесены изменения. Теперь распределять поступление налога нужно следующим образом – 3 процента в федеральный бюджет и 17 процентов в региональный (если у организации не имеется какой-либо льготы, когда возможно применение пониженной налоговой ставки вплоть до 12,5 процентов). В связи с этим необходимо учитывать, что в платежных поручениях код бюджетной классификации (КБК) по федеральным и региональным бюджетам будет разный, в этом будет состоять отличие при заполнении этих двух платежек (кроме назначения платежа при уплате налога на прибыль). Сразу отметим, что сами КБК по указанному налогу в 2022 году не изменились:

Образец платежки при УСН «доходы» за 2022 годы

- данные о плательщике и получателе: их наименование, ИНН, КПП, сведения о банках;

- данные, идентифицирующие налог, вид, тип, очередность платежа;

- данные о территориальной принадлежности плательщика;

- общую информацию о платеже: дату, номер документа, а также назначение платежа.

В соответствии с п. 7 ст. 346.21 НК РФ оплата авансовых платежей по УСН производится до 25-го числа месяца, следующего за отчетным периодом. Уплата же окончательного упрощенного налога должна производиться в следующем после отчетного году: организациями до 31 марта, ИП — до 30 апреля. При совпадении с общевыходными днями срок подлежит переносу на ближайший более поздний рабочий день.

08 Фев 2019 juristsib 523

Поделитесь записью

- Похожие записи

Источник: sibyurist.ru

Платежка на ип на себя образец

Платежное поручение 2023 скачать бланк бесплатно

Форма платежного поручения (код формы 0401060) приведена в Приложении 2 к Положению Банка России от 29.06.2021 № 762-П «О правилах осуществления перевода денежных средств», в редакции Указаний Банка России от 25.03.2022 № 6104-У.

Начало действия положения: 10.09.2021.

Начало действия последней редакции: 01.05.2022.

Скачать бланк: Платежное поручение в word (rtf)

Скачать бланк: Платежное поручение в word (rtf)

Скачать бланк: Платежное поручение в excel (xls)

Скачать бланк: Платежное поручение в excel (xls)

Новое касательно формы Платежного поручения в Указаниях от 25.03.2022 № 6104-У:

— бланк формы платежного поручения не изменился по сравнению с предыдущей редакцией.

Новости по теме

Новое от 28.10.2020: С 2021 году вступят в силу новые правила заполнения платежных поручений. Минфин РФ в приказе от 14.09.2020 № 199н внес поправки в правила заполнения распоряжений о переводе денежных средств в бюджет. Действующие правила указания информации в реквизитах распоряжений о переводе денежных средств в бюджет утверждены приказом Минфина от 12.11.2013 № 107н (с изменениями и дополнениями).

Новое от 05.07.2019: ЦБ РФ опубликовал проект указаний «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств» порядка указания кода вида дохода в распоряжениях о переводе денежных средств. В связи с тем, что с 1 июня 2020 года согласно Федеральному закону от 21.02.2019 № 12-ФЗ работодатели при выплате заработной платы и иных выплат работнику будут обязаны указывать в расчетных документах коды видов дохода. Дополнен перечень видов доходов, на которые не может быть обращено взыскание.

Новое от 25.02.2019: Согласно Федеральному закону от 21.02.2019 № 12-ФЗ, который внес поправки в закон об исполнительном производстве от 02.10.2007 № 229-ФЗ, с 1 июня 2020 года работодатели при выплате заработной платы и иных выплат работнику будут обязаны указывать в расчетных документах коды видов дохода (в платежном поручении появится новый реквизит для выплат работникам).

Новое от 10.05.2017: В указаниях Банка России от 05.07.2017 N 4449-У дополнен пункт 4.1 приказа 383-П. Также В «приложении 1» в строке реквизитов 101 — 110: графа 1 изложена в новой редакции («101 — 109»); в графе 3 абзац второй признан утратившим силу; и т.д. Выдержка: «1.3. Дополнено приложением 13 в редакции приложения к настоящему Указанию.».

Новое от 17.02.2016: С 28.03.2016 вступит в силу Указание Банка России от 06.11.2015 № 3844-У О внесении изменений в Положение Банка России от 19.06.2012 № 383-П. Согласно этим изменениям в платежных поручениях на уплату в бюджетную систему РФ налогов и сборов, страховых взносов, таможенных и иных платежей не нужно заполнять реквизит 110 – тип платежа.

Выдержка из Положения Банка России от 29.06.2021 № 762-П

«О правилах осуществления перевода денежных средств».

Глава 5. Расчеты платежными поручениями

5.1. При расчетах платежными поручениями банк плательщика обязуется осуществить перевод денежных средств по банковскому счету плательщика или без открытия банковского счета плательщика — физического лица получателю средств, указанному в распоряжении плательщика.

5.2. Платежное поручение может использоваться для перевода денежных средств со счета по вкладу (депозиту).

5.3. Платежное поручение составляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.

5.4. Платежное поручение действительно для представления в банк в течение десяти календарных дней со дня, следующего за днем его составления.

5.5. В случае если плательщиком является банк, перевод денежных средств на банковский счет клиента — получателя средств, открытый в этом банке, может осуществляться на основании составляемого им банковского ордера.

5.6. В распоряжении на бумажном носителе, составленном в целях перевода денежных средств без открытия банковского счета плательщика — физического лица, должны быть указаны реквизиты плательщика, получателя средств, банков, сумма перевода, назначение платежа, а также может быть указана иная информация, установленная кредитной организацией или получателем средств по согласованию с банком. Распоряжение, составленное в целях перевода денежных средств без открытия банковского счета плательщика — физического лица, может быть оформлено в виде заявления.

Форма распоряжения на бумажном носителе, составленного в целях перевода денежных средств без открытия банковского счета плательщика — физического лица, устанавливается кредитной организацией или получателями средств по согласованию с банком.

На основании распоряжения, составленного в целях перевода денежных средств без открытия банковского счета плательщика — физического лица, кредитная организация составляет платежное поручение, платежное распоряжение или распоряжение, для которого не установлены перечень реквизитов и форма.

5.7. Распоряжение, составленное в целях перевода денежных средств без открытия банковского счета плательщика — физического лица, передаваемое с использованием электронного средства платежа, должно содержать информацию, позволяющую установить плательщика, получателя средств, сумму перевода, назначение платежа.

5.8. При расчетах платежными поручениями могут применяться платежные распоряжения и распоряжения, для которых не установлены перечень реквизитов и формы.

Меню

Скачать бланки форм / приказы

Источник: www.formy-i-blanki.ru

Платежка на ип на себя образец

Образец платежного поручения для ИП.

Добрый день. Читатели сайта «Бухучет для чайников».

Новый 2014 год принес бухгалтерам кучу разных сюрпризов, в том числе, новое в заполнении платежного поручения. Вроде мелочь, но заполнять новые платежки надо по новым правилам.

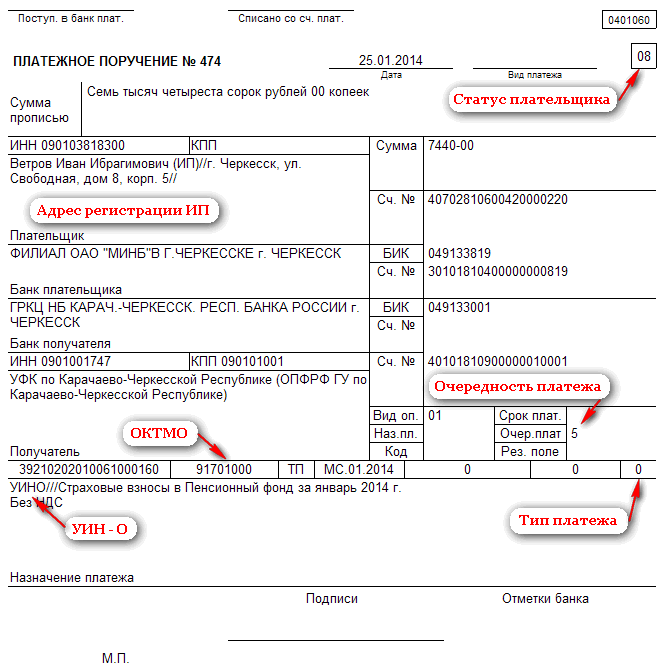

Заполняем поля платежного поручения.

Вид платежа «электронно» теперь остается пустым.

Поле платежки (101) Статус плательщика для страховых взносов отныне «08», для НДФЛ – «02», для налогов – «01».

Платежное поручение для ИП в поле Плательщик должно содержать, кроме ФИО предпринимателя, далее (ИП) в скобках, адрес регистрации ИП или место жительства, заключенный в двойной флеш «//».

Поле платежки (21) Очередность платежа теперь «5».

В поле платежного поручения (105) вместо ОКАТО ставим ОКТМО.

Поле платежки (110) Тип платежа имеет три вида: «0» для налогов, сборов, штрафов, других платежей в бюджет, кроме «ПЕ» при перечислении пени и «ПЦ» при уплате процентов.

Поле платежки (24) Назначение платежа ставится код УИН «0», далее «///» и назначение платежа до 31 марта 2014 года, пока УИН не разработан.

Согласно приложения к приказу Минфина, для перечисления взносов в фонды в полях платежки (106) Основание платежа, (107) Налоговый период, (109) Дата документа указывается ноль («0»).

Но пока катит с текущим платежом (ТП) и налоговым периодом (МС.01.2014).

С уважением, Александр Приц. На главную.

Источник: infobuh11.ru