В случае, когда размер потенциального дохода за расчетный период (год) превышает 300 000 ₽, с суммы превышения уплачивается дополнительный взнос в размере 1%.

Пример

За 2020 год у индивидуального предпринимателя сумма потенциального дохода по всем патентам составила 800 000 ₽. Следовательно, ему придется уплатить фиксированный взнос на пенсионное страхование в размере 32 448 ₽ (статья 430 НК РФ) и 1% от суммы превышения 800 000 — 300 000 = 500 000 ₽ в размере 5 000 ₽. Всего к уплате на пенсионное страхование за 2020 год: 32 448 + 5 000 = 37 448 ₽.

Реальный доход превышает потенциальный

С внедрением онлайн-касс налоговым органам стало легче следить за фактическими доходами налогоплательщиков. Как быть с начислением дополнительного взноса на пенсионное страхование в размере 1% с суммы реального годового дохода, превышающего 300 000 ₽, если сумма потенциального дохода 300 000 ₽ не превышает?

Обратимся к Налоговому кодексу РФ, в пункте 1 статьи 346.48. которого сказано:

«Налоговая база определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения…»

Из пункта 1 статьи 346.48. НК РФ следует, что налоговая база равна исключительно денежному выражению потенциального дохода.

Для дополнительного подтверждения этой мысли обратимся к Письму Минфина от 28.01.2019 № 03-15-05/4703. Читаем последний абзац:

«В случае если потенциально возможный к получению годовой доход индивидуального предпринимателя по соответствующему виду предпринимательской деятельности превышает 300 000 руб., то такой индивидуальный предприниматель к страховым взносам на обязательное пенсионное страхование в фиксированном размере доплачивает 1%, исчисленный с суммы, превышающей 300 000 руб. потенциально возможного годового дохода, независимо от фактического годового дохода индивидуального предпринимателя…»

Из всего вышесказанного следует, что независимо от суммы реального дохода индивидуального предпринимателя, применяющего патентную систему налогообложения, расчет дополнительного взноса на пенсионное страхование в размере 1% с суммы, превышающей 300 000 ₽, ведется исходя только из потенциального дохода.

Пример

Потенциальный доход предпринимателя за отчетный год составил 200 000 ₽, а фактический доход – 500 000 ₽. В этом случае дополнительный взнос на пенсионное страхование в размере 1% не уплачивается, так как потенциальный доход не превышает 300 000 ₽.

Потенциальный доход превышает фактический

Допустим, потенциальный годовой доход ИП по патенту составил 400 000 ₽. Как быть с начислением дополнительного взноса на пенсионное страхование в размере 1% с суммы потенциального дохода, превышающей 300 000 ₽, если реальный годовой доход по данным налогоплательщика составил 200 000 ₽?

В этом случае, как и в предыдущем, базой для исчисления дополнительного взноса на пенсионное страхование является потенциальный доход, который по условию равен 400 000 ₽. Индивидуальный предприниматель обязан уплатить вместе с суммой фиксированного взноса и 1% от 400 000 — 300 000 = 100 000 ₽ в размере 1 000 ₽.

Источник: vremya-ne-zhdet.ru

Фиксированные платежи ИП в 2018 году

С 1 января 2018 года действует новый порядок уплаты фиксированных платежей ИП в 2018 году.

По распоряжению Президента Госдума изменила расчет взносов ИП, чтобы итоговые платежи предпринимателей были меньше. Изменения внесены Федеральным законом от 27.11.2017 № 335-ФЗ. Принят закон.

Правила уплаты предпринимателем страховых взносов за себя не зависит от того, есть ли у него наемный персонал. ИП должен платить взносы за себя в случае, если у него нет работников или есть. При этом размер взносов на свое страхование и порядок их уплаты не зависит от наличия или отсутствия персонала. Взносы за ИП отдельно, взносы за сотрудников — отдельно.

Теперь суммы, порядок уплаты и отчетности по взносам подчиняются нормам НК. Размеры платежей ИП за себя в 2018 году начиная с 1 января изменились.

По распоряжению Владимира Путина Дума приняла закон от 27.11.2017 № 335-ФЗ с новыми тарифами взносов с 2018 года:

В ПФР — 26 545 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 212 360 руб.)

В ФОМС — 5 840 руб.

Это фиксированные взносы за год, они никак теперь не привязаны к МРОТ.

Как уплачиваются страховые взносы в фиксированном размере в 2018 году для ИП?

Страховые взносы ИП за себя определяются исходя из статьи 420 НК РФ. Эти взносы платит как ИП с работниками, так и без. При этом размер взносов за себя не зависит от наличия работников.

Также ИП на пенсии платят фиксированные взносы. В 2018 году платежи составляют: ОПС (пенсионные взносы): 26 545 руб.; ОМС (медвзносы): 5 840 руб. Следует иметь в виду, что предприниматели не могут применять пониженные тарифы. Такая льгота предусмотрена только для лиц, которые выплачивают вознаграждения другим физлица — и только в отношении взносов работников, но не взносов ИП за себя.

Согласно п. 2 ст. 432 НК РФ фиксированная сумма взносов должна быть оплачена до истечения календарного года. Получателем платежа является налоговый орган, в котором стоит на учете предприниматель.

КБК в платежном документе следует указывать:

18210202140061110160 — для пенсионных взносов;

18210202103081013160— для медицинских взносов.

Если предприниматель принял решение прекратить деятельность и сняться с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета. При этом сумма взносов будет скорректирована пропорционально отработанному времени в календарном году.

Сумма страховых взносов для ИП в 2018 году при превышении дохода 300 000 рублей.

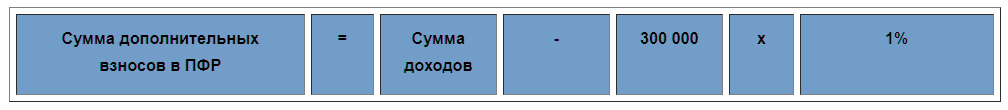

Если за календарный год доходы предпринимателя окажутся больше 300 тыс. руб., то сверх взносов, указанных выше, ИП должен заплатить страховые взносы на пенсионное страхование в размере 1% от суммы дохода, превысившего 300 000 руб.

При этом ограничена максимальная величина таких взносов. Она не может превысить значение: 8 x 26 545 руб. = 212 360 руб.

Срок уплаты 1% с доходов ИП в ПФР Согласно п. 2 ст. 432 НК РФ такие взносы уплачиваются до 1 июля года, следующего за отчетным. То есть взносы за 2018 год нужно заплатить не позднее 1 июля 2019 года.

Взносы уплачивают в инспекцию по месту учета ИП на КБК 18210202140061110160.

Как рассчитать взносы в ПФР с доходов свыше 300 000 рублей

Срок уплаты дополнительных взносов — не позднее 1 июля 2019 года.

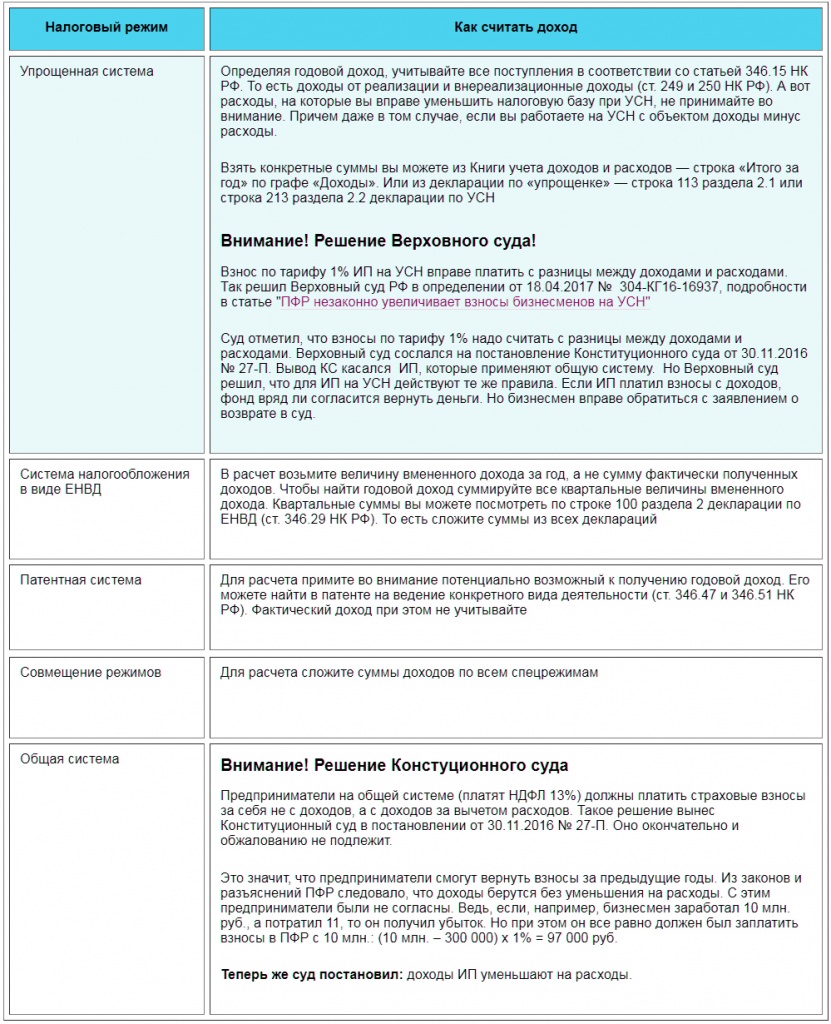

Как определить доход.

Напоминаем что специалисты ГК «Софт-Сервис» оказывают профессиональные услуги по бухгалтерскому учету.

Подробная информация по ссылке: Бухгалтерский учет

Консультация по телефону: +7 (347) 222-20-21

Наши проекты

Отдел качества:

+7 (347) 222-20-21*105

Техподдержка в выходные дни:

+7 (347) 266-27-66

г. Уфа, ул. Менделеева 134/7, 4 этаж, синее крыло. 413 офис.

Если Вы обнаружили ошибку в тексте — можете сообщить нам о ней выделив текст и нажав сочетание клавиш «Ctrl»+»Enter»

Источник: www.soft-servis.ru

Страховые взносы для ИП без работников

Содержание

- Страховые взносы для ИП без работников: изменения 2023 года

- Как предпринимателю рассчитать страховые взносы «за себя» в 2023 году

- Базовый тариф

- Дополнительный тариф

- Куда и когда оплачивают страховые взносы ИП без работников

- Срок уплаты страховых взносов при закрытии ИП

В 2023 году вступили в силу законодательные изменения, согласно которым страховые взносы для ИП без работников рассчитываются не на основании МРОТ, а определяются в соответствие с фиксированными показателями. В статье разберем, какие страховые взносы предусмотрены для ИП без работников в 2023 году, как рассчитать сумму взносов для ИП за неполный месяц, каковы сроки уплаты взносов в 2023 году.

Страховые взносы для ИП без работников: изменения 2023 года

До 01.01.2023 года размер страховых взносов, уплачиваемых ИП без работников «за себя», был строго «привязан» к установленному показателю МРОТ (минимальный размер оплаты труда). Сумма взносов рассчитывалась прямо пропорционально МРОТ по следующей формуле:

МРОТ * СтСтрВзн / 12 мес. * ПериодДеят,

где МРОТ – показатель минимального размера оплаты труда, действительный в отчетном периоде;

СтСтрВзн – фиксированная ставка страховых взносов для ИП, работающих самостоятельно – 26%;

ПериодДеят – период фактической деятельности, определяющийся с момента регистрации по момент снятия с учета в качестве ИП (в месяцах).

С 01.01.2023 года законодатели внесли изменения в ст. 430 НК РФ, согласно которым взносы ИП без работников «за себя» больше не зависят от МРОТ, а являются фиксированными. Налоговым кодексом установлены значения взносов, которые придется уплатить ИП без сотрудников в 2023, 2023, 2023 годах.

Как предпринимателю рассчитать страховые взносы «за себя» в 2023 году

При расчете страховых взносов предпринимателям, которые ведут деятельность самостоятельно, следует руководствоваться п. 1 ст. 430 НК РФ, который содержит информацию о размерах фиксированных взносов ИП в ПФР и ФОМС, а также порядок расчета дополнительных платежей в случае, если годовой доход предпринимателя превышает установленный лимит.

Базовый тариф

В общем порядке для предпринимателей, ведущих деятельность самостоятельно, без работников, предусмотрены базовые тарифы страховых взносов в следующих размерах:

| № п/п | Вид страхового взноса | 2023 год | 2023 год | 2023 год |

| 1 | Страховой взнос по обязательному пенсионному страхованию (ОПС) | 26.545 руб. | 29.354 руб. | 32.448 руб. |

| 2 | Страховой взнос по обязательному медицинскому страхованию (ОМС) | 5.840 руб. | 6.884 руб. | 8.426 руб. |

В 2023 году законодатели сохранили порядок, согласно которому расчет взносов производится исходя из периода регистрации ИП. Иными словами, если предприниматель зарегистрировался в ЕГР в марте 2023, а «снялся» с учета в декабре, то ему надлежит уплатить страховые взносы, исходя из периода пребывания на учете (с марта по декабрь).

При расчете взносов также следует учитывать дату постановки на учет/снятия с учета. Если регистрация ИП прекращена в середине месяца, то предприниматель вправе пересчитать сумму взносов, исходя их периода регистрации.

В 2023 году период, в течение которого предприниматель вел деятельность, в расчете страховых взносов не учитывается.

Рассмотрим пример. 12.04.2023 Голубков С.Д. зарегистрировался в качестве ИП. В период с момента регистрации по 01.08.2023 Голубков не вел предпринимательской деятельности.

В 01.08.2023 Голубков открыл магазин. 15.12.2023 магазин был закрыт, 16.12.2023 Голубков был снят с регистрации в качестве ИП.

Рассчитаем сумму страховых взносов, которую надлежит уплатить Голубкову по итогам 2023 года.

Шаг-1. Определим период для расчета.

Голубков обязан оплатить взносы за период фактической регистрации, то есть с 12.04.2023 по 16.12.2023:

- апрель 2023 – за 20 дней;

- с мая по ноябрь 2023 – за каждый полный календарный месяц (всего 7 месяцев);

- декабрь 2023 – за 16 дней.

Напоминаем, что период фактической деятельности (дата открытия/закрытия магазина) в расчете не участвует.

Шаг-2. Рассчитаем сумму оплаты за полный календарный месяц.

Размер платежа по страховым взносам за календарный месяц в 2023 года равен:

- по ОПС – 2.212,08 руб. (26.545 руб. / 12 мес.);

- по ОМС – 486,67 руб. (5.840 руб. / 12 мес.).

Шаг-3. Рассчитаем размер страховых взносов за неполные отчетные периоды.

За неполные месяцы (апрель и декабрь 2023) Голубкову надлежит оплатить страховые взносы, исходя из количества календарный дней с момента регистрации до дня снятия с учета:

Период регистрации (кол-во дней)

Расчет суммы взноса за 1 календарный день

Сумма страховых взносов за отчетный месяц

15,6989 руб. * 16 дней = 251,18 руб.

Шаг-4. Определим общую сумму страховых взносов к оплате.

Для определения общего размера страховых взносов, которую надлежит уплатить Голубкову по итогам 2023 году, просуммируем расчетные показатели (взносы за полные месяца и взносы, рассчитанные по количеству календарных дней):

- Взносы по ОПС за 2023 год

469,67 руб. + 2.212,08 руб. * 7 месяцев + 1.175,73 руб. = 18.129,95 руб. - Взносы по ОМС за 2023 год

313,98 руб. + 486,67 руб. * 7 месяцев + 251,18 руб. = 3.971,85 руб.

Общая сумма страховых взносов по итогам 2023 года для Голубкова составит 22.101,80 руб. (18.129,95 руб. + 3.971,85 руб.).

Дополнительный тариф

На основании пп.2 п. 1 ст. 430 НК РФ, предприниматели, чей уровень дохода по итогам года превышает 300.000 руб., помимо базового тарифа, обязаны оплатить страховой взнос в размере 1% от суммы дохода, превышающей предельно установленное значение:

ДопВзнос = (ГодДоход – 300.000 руб.) * 1%,

Отметим, что показатель дохода (ГодДоход) определяется на основании системы налогообложения, которую применяет субъект хозяйствования.

ИП без работников уплачивают дополнительный взнос только по обязательному пенсионному страхованию. В случае если доход предпринимателя превышает 300.000 руб., уплачивать взнос в ОМС ИП не должен.

Рассмотрим пример. ИП Назаров применяет ОСНО. Финансовые показатели Назарова по итогам 2023 года представлены в таблице ниже:

Доходы

Расходы

По итогам года прибыль Назарова составила 302.199 руб. (409.739 руб. – 107.540 руб.), таким образом Назаров обязан оплатить:

- базовый платеж страхового взноса по ОПС — 26.545 руб.;

- дополнительный платеж страхового взноса по ОПС – 21,99 руб. ((302.199 руб. – 300.000 руб.) * 1%);

- базовый платеж страхового взноса по ОМС – 5.840 руб.

Общая сумма страховых взносов по итогам 2023 года для Назарова составит 32.406,99 руб. (26.545 руб. + 21.99 руб. + 5.840 руб.).

Важно знать, что при расчете дополнительного взноса по ОПС учитывается доход, полученный по всем видам деятельности ИП. Таким образом, предприниматель, совмещающий УСН и ЕНВД, определяет доход как сумму по каждому из налоговых режимов. Если общий размер дохода превышает 300.000 руб., то предприниматель обязан рассчитать и уплатить дополнительный страховой взнос по ОПС.

Куда и когда оплачивают страховые взносы ИП без работников

С 01.01.2017 года функции по контролю полноты и своевременности уплаты страховых взносов вменены органам ФНС. В 2023 году ИП без работников оплачивают страховые взносы по ОПС и ОМС на счета ФНС. Данный порядок применяется как в случае уплаты взносов по базовому тарифу, так и в отношении дополнительных платежей.

Страховые взносы за 2023 год ИП без работников обязаны оплатить в срок до 31.12.2023 года. Предприниматель может оплачивать сумму взносов частями в течение года (в виде авансовых платежей) либо погасить задолженность одним платежом. В каждом из случае срок последней оплаты (погашение долга) не должен быть позже 31.12.2023 года.

При уплате дополнительного взноса по ОПС, рассчитанного исходя из суммы дохода, превышающего предельный показатель 300.000 руб., для ИП без работников установлен срок до 01.07.2023 года.

Срок уплаты страховых взносов при закрытии ИП

Если предприниматель прекращает деятельность и «снимается» с учета, то в таком случае ИП обязан оплатить страховые взносы в ФНС в течение 15-ти рабочих дней с момента закрытия ИП (на основании записи из ЕГРИП).

В случае просрочки платежа ФНС вправе начислить штраф и пеню за нарушение порядка уплаты страховых взносов по ОПС и ОМС.

Источник: online-buhuchet.ru