Транспортный налог — это налог за владение транспортным средством. Под налогообложение попадают следующие виды транспорта:

- Автомобили

- Мотоциклы

- Автобусы

- Снегоходы

- Катера, яхты, моторные лодки, гидроциклы

- Самолеты, вертолеты

Пока ТС стоит на учете, собственнику начисляется налог, независимо от его использования. Обязанность уплаты данного налога лежит как на физических, так и на юридических лицах.

Калькулятор транспортного налога поможет быстро рассчитать сумму налога для вашего автомобиля, мотоцикла, моторной лодки или иного транспортного средства.

Расчет транспортного налога

Размер транспортного налога включает в себя следующие факторы:

- Регион регистрации ТС.

- Период владения ТС (если необходимо рассчитать налог за неполный год).

- Вид транспортного средства.

- Мощность двигателя ТС.

- Дополнительно, для автомобилей, цена которых выше 10 000 000 рублей применяется специальный коэффициент.

Формула расчета транспортного налога:

Всё о налогах в такси? Работать как ИП? Как открыть и какие налоги платить? Часть 2. EXPERT PARK

Налог = R × P ×

R — налоговая ставка,

P — мощность ТС в лошадиных силах

m — количество месяцев владения в году

Kпов — повышающий коэффициент

(только для автомобилей стоимостью от 10 млн рублей).

Ставка определяется типом транспортного средства, мощностью и регионом регистрации. Ставки устанавливают субъекты РФ и в разных регионах они могут существенно отличаться.

Порядок и сроки уплаты транспортного налога

Обычно уведомление налоговая служба присылает в бумажном виде на почту собственника ТС. В этом уведомлении указана ставка и сумма налога по каждому транспортному средству. Также прилагается квитанция для оплаты через банк.

Более продвинутые граждане могут получить информацию о начисленных налогах в личном кабинете налогоплательщика на официальном сайте ФНС и тут же оплатить его, например, с помощью банковской карты. Рекомендуем не ждать бумажную квитанцию, а получить доступ в личный кабинет налогоплательщика (как это сделать, описывается на сайте ФНС) и произвести уплату налога, не нарушая сроки. Бумажная квитанция может и не прийти вовсе по каким-то причинам.

Транспортный налог необходимо уплатить до 1 декабря года, следующего за расчетным. Так, налог за 2022 необходимо уплатить до 1 декабря 2023 года.

Для юридических лиц

В некоторых регионах могут иметь место отчетные периоды, равные кварталам, по истечение которых необходимо оплатить авансовые платежи по транспортному налогу.

Срок уплаты по итогам года также зависит от региональной политики, но этот срок не может быть ранее чем 1 февраля года, следующего за расчётным.

Повышающие коэффициенты для дорогих автомобилей

Для автомобилей, стоимость которых выше 10 млн. рублей предусмотрен повышающий коэффициент 3.

Отмена транспортного налога

Ещё несколько лет назад начались разговоры об отмене транспортного налога в России как такового и включении его в стоимость топлива. На текущий момент никаких решений на этот счет не принято.

Выберите регион

- 1. Республика Адыгея

- 2. Республика Башкортостан

- 3. Республика Бурятия

- 4. Республика Алтай

- 5. Республика Дагестан

- 6. Республика Ингушетия

- 7. Кабардино-Балкарская Республика

- 8. Республика Калмыкия

- 9. Карачаево-Черкесская Республика

- 10. Республика Карелия

- 11. Республика Коми

- 12. Республика Марий Эл

- 13. Республика Мордовия

- 14. Республика Саха (Якутия)

- 15. Республика Северная Осетия – Алания

- 16. Республика Татарстан

- 17. Республика Тыва

- 18. Удмуртская Республика

- 19. Республика Хакасия

- 20. Чеченская Республика

- 21. Чувашская Республика

- 22. Алтайский край

- 23. Краснодарский край

- 24. Красноярский край

- 25. Приморский край

- 26. Ставропольский край

- 27. Хабаровский край

- 28. Амурская область

- 29. Архангельская область

- 30. Астраханская область

- 31. Белгородская область

- 32. Брянская область

- 33. Владимирская область

- 34. Волгоградская область

- 35. Вологодская область

- 36. Воронежская область

- 37. Ивановская область

- 38. Иркутская область

- 39. Калининградская область

- 40. Калужская область

- 41. Камчатский край

- 42. Кемеровская область

- 43. Кировская область

- 44. Костромская область

- 45. Курганская область

- 46. Курская область

- 47. Ленинградская область

- 48. Липецкая область

- 49. Магаданская область

- 50. Московская область

- 51. Мурманская область

- 52. Нижегородская область

- 53. Новгородская область

- 54. Новосибирская область

- 55. Омская область

- 56. Оренбургская область

- 57. Орловская область

- 58. Пензенская область

- 59. Пермский край

- 60. Псковская область

- 61. Ростовская область

- 62. Рязанская область

- 63. Самарская область

- 64. Саратовская область

- 65. Сахалинская область

- 66. Свердловская область

- 67. Смоленская область

- 68. Тамбовская область

- 69. Тверская область

- 70. Томская область

- 71. Тульская область

- 72. Тюменская область

- 73. Ульяновская область

- 74. Челябинская область

- 75. Забайкальский край

- 76. Ярославская область

- 77. Москва

- 78. Санкт-Петербург

- 79. Еврейская автономная область

- 83. Ненецкий автономный округ

- 86. Ханты-Мансийский автономный округ – Югра

- 87. Чукотский автономный округ

- 89. Ямало-Ненецкий автономный округ

- 91. Республика Крым

- 92. Севастополь

Источник: calcus.ru

Налоги при продаже автомобиля

Если продаете автомобиль, вы получаете доход. А с доходов нужно платить налоги. Для подоходного налога с продажи машины действуют особые правила расчета.

Налог с продажи автомобиля

Владельцы платят подоходный налог при продаже движимого имущества, и автомобиль — не исключение. Но для расчета и уплаты налога на доходы физлиц важно учесть длительность владения авто.

Обобщенная инструкция налогообложения при продаже ТС для владельцев автомобилей:

- Определите, сколько лет вы владели машиной.

- Учтите возможные льготы.

- Рассчитайте налоговый платеж.

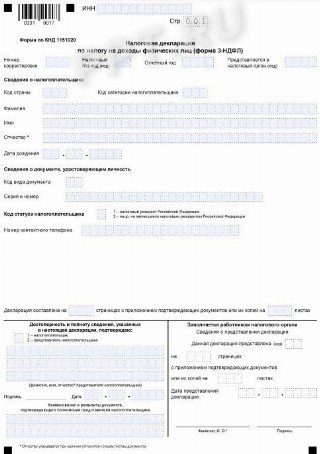

- Подайте декларацию о доходах.

- Заплатите нужную сумму в бюджет.

Нужно ли платить налог с продажи автомобиля

Да, если вы владели транспортом меньше трех лет. При продаже вы сами рассчитываете подоходный налог, подаете доходную декларацию в ФНС и перечисляете деньги в бюджет ( ст. 214.1 , п. 17.1 ст. 217 , пп. 2 п. 1 ст.

228 , п. 1 ст. 229 НК РФ ).

Если авто в вашей собственности уже три года или больше, и вы решили его продать, платить НДФЛ не надо. Подавать декларацию и заявлять доход тоже не потребуется.

Налог при продаже автомобиля близкому родственнику

Никаких исключений при продаже авто родным нет. Если продаете машину, которой владели меньше трех лет, придется заявить доход и заплатить НДФЛ. Если продаете автомобиль, который в собственности три года или больше, не платите подоходный налог.

А вот если дарите машину близкому родственнику — передаете по договору дарения — декларировать доход и платить в бюджет не надо. Дарение относится к безвозмездным сделкам и не вызывает налоговой обязанности у дарителя.

Близкие родственники — родители, супруги, дети, родные и сводные братья и сестры, бабушки, дедушки и внуки.

Если машину подарил не близкий родственник, даритель ничего не заплатит, а одаряемому придется начислить НДФЛ. Налоговый платеж надо рассчитать с рыночной стоимости машины на дату договора дарения.

Эксперты КонсультантПлюс разобрали, как заполнить 3-НДФЛ при продаже машины. Используйте эти инструкции бесплатно.

Сумма продажи авто, не облагаемая налогом в 2023 году

250 000 рублей — вот какая сумма не учитывается при продаже авто. Это имущественный вычет, на который уменьшают облагаемый доход от продажи машины. Вычет доступен только российским налоговым резидентам ( ст. 220 НК РФ ).

Если продали авто за 250 000 рублей или меньше, платить НДФЛ не придется. После применения имущественного вычета база станет меньше нуля — начисленный НДФЛ тоже получится нулевым. Но заявить доход, хоть и с нулевой базой, все равно надо: обязательно подайте декларацию 3-НДФЛ.

При реализации машины, полученной по договору дарения или по наследству, вы сможете уменьшить доход по сделке купли-продажи на суммы, с которых платили НДФЛ при получении этого авто, или на расходы дарителя или наследователя на приобретение. Но только при условии, что раньше не учитывали такие затраты для налогообложения (пп. 2 п. 2 ст. 220 НК РФ).

Как рассчитывается налог с продажи автомобиля

Резиденты платят НДФЛ с продажи авто по стандартной ставке — 13% (ст. 224 НК РФ).

Если продаете машину, вам придется самостоятельно рассчитать подоходный платеж в бюджет. Резиденты смогут использовать такую формулу расчета (п. 1.1 ст. 224 , п. 1.3 ст. 225 НК РФ ):

НДФЛ = доход от продажи авто × 13%.

Покажем порядок расчета и уплаты НДФЛ в пошаговой инструкции:

Шаг 1. Определите, сколько времени машина у вас в собственности. Найдите первоначальный договор купли-продажи и отсчитывайте период владения авто от даты соглашения.

Шаг 2. Рассчитайте НДФЛ по формуле.

Удобный сервис: онлайн-калькулятор НДФЛ

Шаг 3. Примените вычеты. У физлиц есть два варианта — выбирайте любой (п. 6 ст. 210 , пп. 1 п. 1, пп.

1, 2 п. 2 ст. 220 НК РФ):

- имущественный вычет;

- расходы по приобретению машины.

Уменьшить базу (ваш доход от сделки) на расходы вы сможете, только если у вас в наличии подтверждающие документы — договор купли-продажи, акт приема-передачи. Если передавали деньги по расписке, приложите и ее. Если не сохранили документы с подтверждением расходов, воспользуйтесь имущественным вычетом в 250 000 рублей.

Приведем пример расчета.

Иванов И.И. купил машину в 2021 году за 1 000 000 рублей. В 2023 году он решил ее продать: авто приобрели за 900 000 рублей. У Иванова И.И. сохранился договор купли-продажи и расписка о передаче денег продавцу.

Иванов И.И. рассчитывает НДФЛ и учитывает расходы на покупку автомобиля. Расчет такой: (900 000 рублей — 1 000 000 рублей) × 13%.

НДФЛ к уплате в бюджет равен нулю.

Шаг 5. Заплатите НДФЛ. Деньги надо перечислить до 15 июля следующего года после сделки (п. 4 ст. 228 НК РФ).

- как заполнить и сдать декларацию при продаже автомобиля;

- какие документы прикладывают к декларации 3-НДФЛ.

Как не платить налог с продажи автомобиля

В некоторых случаях НДФЛ при продаже машины не платят. Разберем их в таблице.

| Продали машину по цене приобретения или дешевле | Если сделка не принесла доход, платить не придется. Но только если есть документы, подтверждающие расходы на покупку. Тогда налогооблагаемая база станет меньше расходов на покупку, а НДФЛ — нулевым |

| Доход от сделки 250 000 рублей или меньше | Продавец сможет применить имущественный вычет и уменьшить базу до нуля |

| Машина была в собственности три года или больше | Не надо платить НДФЛ и подавать доходную декларацию в ФНС |

| Машину подарили — передали по договору дарения | Дарение — безвозмездная сделка. Даритель не платит с нее НДФЛ. Если одаряемый — близкий родственник продавца, он тоже избежит налогообложения |

| Продавец получил автомобиль по наследству | Эта сделка тоже безвозмездна. Но если новый собственник продаст авто меньше чем через три года, он заплатит НДФЛ по ставке 13%. Для уменьшения налогового платежа разрешают использовать вычет или снижение базы подтвержденными расходами |

Кто освобождается от налога с продажи автомобиля

Освобождение от налогообложения доступно только тем, кто продал машину спустя 3 года владения или больше. Других льгот по НДФЛ на продажу авто нет.

Если по прошествии трех лет владения вы продаете больше одного автомобиля, придется платить подоходный налог, начиная со второй сделки.

Платят ли пенсионеры налог с продажи машины

Для пенсионеров не делали исключений по налогообложению. Если пенсионер продает машину, которой владел меньше трех лет, он заплатит НДФЛ после сделки. Если владели ТС три года или больше, платить в бюджет и декларировать доход не надо.

Налог при продаже машины нерезидентом

Нерезиденты находятся в РФ меньше 183 дней в течение года. Граждане РФ тоже становятся нерезидентами, если пребывают в стране меньше положенного срока.

Для нерезидентов действуют другие правила расчета НДФЛ от продажи имущества. У них более высокая ставка и нет возможности уменьшить налоговую базу на вычет и расходы по покупке. А минимальный срок владения для нерезидентов ввели только в 2019 году: сейчас правило трех лет действует и для них.

Формула расчета НДФЛ с продажи машины для нерезидентов:

НДФЛ = доход от продажи авто × 30%.

Налог с продажи унаследованного автомобиля

Граждане получают авто в порядке наследования или по завещанию. Но чтобы использовать машину или проводить с ней сделки, надо официально вступить в наследство ( ст. 1154 ГК РФ , ст. 71 закона № 4462-1 от 11.02.1993).

По закону, вы сможете продать унаследованную машину только через полгода после кончины наследодателя. И только при условии, что вы вступили в наследство ( ст. 1152 ГК РФ , п. 36 Постановления пленума ВС РФ № 9 от 29.05.2012 ).

Как только вступите в права наследования, вы сможете продать или подарить унаследованную машину. Сделку надо провести по всем правилам и составить договор купли-продажи и дарения. Регистрировать авто в ГИБДД вам не надо, этим займется новый владелец.

Доход от продажи унаследованной машины подоходным налогом не облагается. Декларировать доход и платить в бюджет не требуется. Но если новый владелец проведет сделку до окончания первых трех лет владения, ему надо заплатить подоходный налог.

Если у родственников сохранился договор купли-продажи унаследованной машины и другие подтверждающие документы, продавец сможет снизить налоговую базу. Если документов нет, применяйте имущественный вычет в 250 000 рублей.

Налоги при продаже авто ООО физическому лицу

Компании вправе реализовывать имущество не только другим юрлицам и ИП, но и физлицам. Любую сделку необходимо оформить документально — договором купли-продажи и актом приема-передачи.

Цену продажи стороны согласовывают самостоятельно. Они вправе договориться о любой цене, даже ниже рыночной ( ст. 421 ГК РФ ). Сделки между юрлицами и физлицами проверяют, если между продавцом и покупателем есть признаки взаимной связи ( ст. 40 НК РФ ).

Если продаете машину по цене ниже рыночной, составьте акт и перечислите все характеристики, особенности и дефекты ТС. Это станет документальным обоснованием цены.

Реализацию транспорта физическим и юридическим лицам в учете проводят одинаково. Компании признают выручку в доходах, а в расходы списывают остаточную стоимость ( ст. 268 НК РФ ). Но есть важный нюанс: при продаже авто физлицу надо использовать ККТ независимо от способа оплаты (ст. 1.2 54-ФЗ от 22.05.2003 ).

Компания начисляет все налоги, которые обязательны для применяемой системы налогообложения. На ОСНО это налоги на прибыль и на добавленную стоимость. Выручка от продажи учитывается в доходах для налогообложения по прибыли. А НДС начисляют с продажной стоимости машины. При продаже авто физлицу счет-фактура не нужен: налог на добавленную стоимость указан в чеке ККТ ( ст. 168 НК РФ ).

Налог на УСН при продаже автомобиля

Компании и предприниматели на УСН учитывают доходы от реализации автомобиля для определения объекта обложения по налогообложению на упрощенке (п. 3 ст. 346.11 , п. 1 ст. 346.15 НК РФ , письмо Минфина № 03-11-11/111247 от 18.12.2020).

Если плательщик работает на УСН с объектом «доходы минус расходы», он сможет уменьшить полученные доходы на расходы по приобретению автомобиля (это основное средство), если эти затраты соответствуют критериям из ст. 252 НК РФ (пп. 1 п. 1, п. 2 ст. 346.16 НК РФ). Расходы принимают с даты ввода машины в эксплуатацию (пп.

1 п. 3 ст. 346.16 НК РФ ).

Если во время применения упрощенки плательщик учел расходы на покупку авто, но продал машину до окончания трехлетнего периода с момента учета расходов, он обязан пересчитать налоговую базу. Вот что надо сделать (пп. 3 п. 3 ст. 346.16 НК РФ, письмо Минфина № 03-11-06/2/43690 от 02.06.2021):

- Исключить затраты на приобретение авто из состава расходов — за весь период его использования с момента учета расходов на покупку до даты продажи.

- Уплатить недоимку по УСН и пени.

Как оплатить налог с продажи машины

Подоходный налог с продажи авто платят на следующий год после сделки — до 15 июля (п. 4 ст. 228 НК РФ). Напоминаем, что сначала надо задекларировать доход и, по возможности, применить вычет.

С 2023 года НДФЛ платят в составе единого налогового платежа (п. 1 ст. 11.3 , п. 1 ст. 58 НК РФ ).

Для сведения: как произвести уплату ЕНП

Если не перечислите деньги в срок, вам грозит штраф — 20% от суммы налога, которую не заплатили в срок ( ст. 122 НК РФ ). Но если вы правильно рассчитали подоходный налог и подали декларацию 3-НДФЛ, налоговики штраф не назначат, только пени.

А если до дня привлечения к ответственности у плательщика на ЕНС непрерывно имелось положительное сальдо, которого достаточно для уплаты НДФЛ, неуплата подоходного налога — это не нарушение (п. 1-4 ст. 11.3, п. 1-4 ст. 75, ст. 122 НК РФ).

Транспортный налог при продаже автомобиля

Если компания продает в течение года машину, транспортный налог надо рассчитать только за те месяцы, в которые владели ТС. Для такого расчета необходимо использовать специальный коэффициент владения — Кв.

Организация применяет Кв при расчете аванса за тот квартал, когда машину сняли с учета. Коэффициент показывает, сколько полных месяцев в квартале компания владела авто. Налог по итогам года реализации тоже рассчитывают с учетом Кв: из исчисленной суммы вычитают уплаченные авансы. Кв по итогам года показывает, сколько полных месяцев в году автомобиль зарегистрирован на собственника.

Физлица и ИП сами налог не рассчитывают: за них это делает ИФНС. Налоговики присылают плательщику уведомление с рассчитанной суммой (п. 1 ст. 362 , п. 3 ст. 363 НК РФ ). Транспортный налог теперь тоже платят в составе ЕНП.

Транспортный налог после продажи автомобиля

Иногда плательщикам приходит уведомление по транспортному налогу на автомобиль, который уже продали. Основная причина такой ошибки — покупатель вовремя не зарегистрировал авто. По правилам, обязанность уплаты транспортного налога возникает по факту государственной регистрации авто, а не его использования. Такие сведения налоговикам передают из ГИБДД.

Если продавец снял машину с учета, а покупатель — зарегистрировал в ГИБДД, транспортный налог обязан платить новый владелец. Пока автомобиль не учли за новым собственником, плательщиком по-прежнему остается его старый владелец.

Если вам пришло уведомление по транспортному платежу от ФНС, прекратите регистрацию авто на ваше имя. Свяжитесь с новым владельцем и попросите, чтобы он оперативно поставил машину на учет в ГИБДД. И обязательно подайте заявление и предоставьте корректную информацию о владении и регистрации автомобиля в ФНС. Обратитесь в ФНС лично, по почте или через электронные сервисы налоговой службы.

2023-04-18 09:53:48

Налоговые резиденты могут воспользоваться имущественным вычетом при продаже машины, которая была в собственности меньше трех лет. Налогооблагаемый доход уменьшают на сумму до 250 000 рублей. Но если вы использовали автомобиль в предпринимательской деятельности, применить имущественный вычет при его продаже не получится. Для ИП действует другая льгота. Предприниматель сможет уменьшить свой облагаемый доход на сумму фактически произведенных и документально подтвержденных расходов на приобретение этой машины.

2023-06-10 12:48:56

Я продал свой автомобиль близкому родственнику, интересует, нужно ли мне платить налог с продажи? Я не нашел ответа на этот вопрос в статье.

2023-06-11 07:53:35

Alexey, Родство в данном случае роли не играет. Посмотрите общие правила освобождения от уплаты НДФЛ в разделе «Как не платить налог с продажи автомобиля»

2023-06-13 11:02:08

Статья содержит неточности. Например, в разделе про налог при продаже автомобиля близкому родственнику не упоминается о том, что для освобождения от налога необходимо, чтобы продавец и покупатель были близкими родственниками. Также не раскрыта полностью тема налога на УСН при продаже автомобиля, не упоминается о том, что налоговая база рассчитывается исходя из стоимости автомобиля на момент продажи.

2023-06-15 07:57:42

В статье указано, что налог не нужно платить, если автомобиль продается близкому родственнику. это не совсем верно. Если продажа происходит по цене, значительно ниже рыночной, то налог все же нужно будет уплатить. Также, статья не упоминает о том, что при продаже автомобиля близкому родственнику необходимо заключить договор купли-продажи и зарегистрировать его в ГИБДД.

2023-06-16 07:43:58

А если автомобиль не продать, а подарить — налог будет?

2023-06-16 10:19:04

Нефедов, При дарении налог платится, если подарок получает не близкий родствннник. Близкие — это дети, родители и супруги

2023-06-19 12:36:03

я продал машину брату, но он уже имеет автомобиль, купленный на его имя в этом году. Я знаю, что при продаже авто родственнику первой степени налог не платится, но это работает, если родственник не имеет другого автомобиля, купленного в этом году? Будут ли налоговые последствия для меня или моего брата в этой ситуации?

2023-06-22 09:53:33

Братан, налог на доходы физических лиц не взимается при продаже автомобиля близкому родственнику (родители, дети, супруги, братья, сестры). Эта льгота не зависит от того, сколько автомобилей уже приобретено или продано родственником в текущем году.

Важный момент — чтобы применить налоговую льготу, необходимо подать в налоговую декларацию (форма 3-НДФЛ) и приложить к ней подтверждающие документы о родстве.

Таким образом, продав автомобиль брату, налог с этой сделки вы не платите. А для брата наличие уже купленного в этом году автомобиля не станет причиной для налогообложения.

Источник: ppt.ru

Уведомление по транспортному налогу в 2023 году

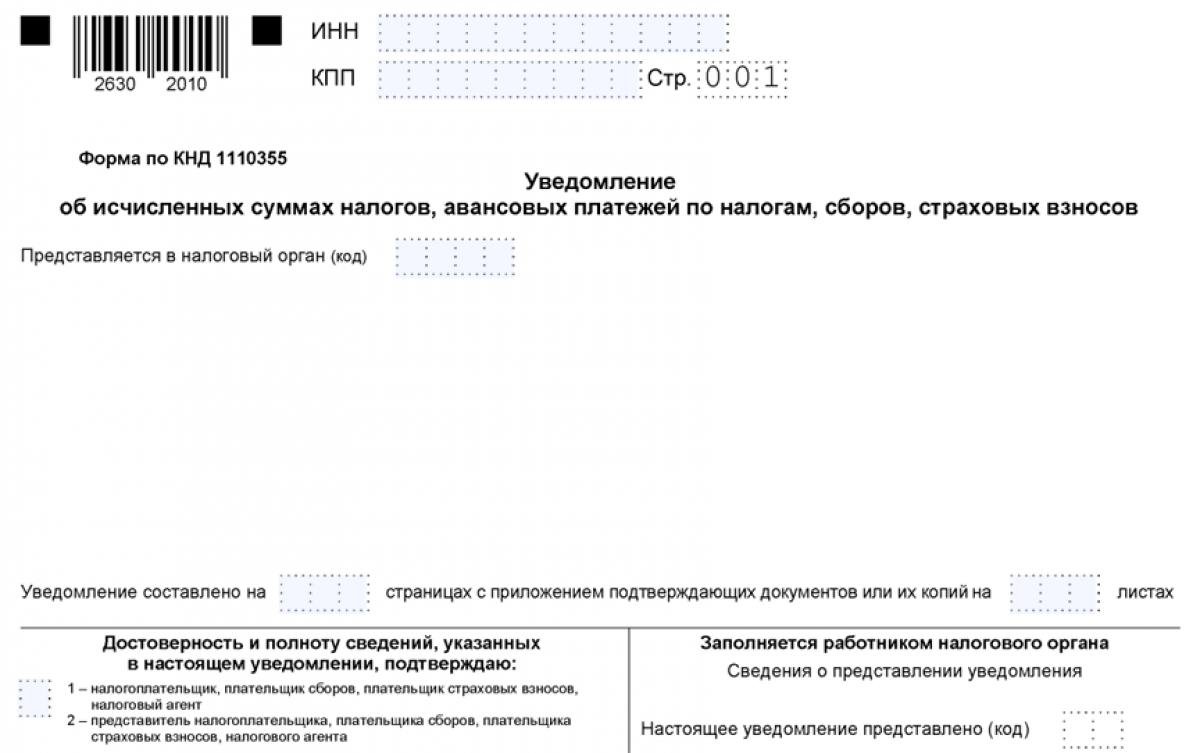

Уведомление по транспортному налогу в 2023 году – это форма отчетности в ФНС, установленная в связи с введением с 2023 г. единого платежа по налогам (ЕНП). В приведенном уведомлении должна быть указана соответствующая налоговая сумма и иные необходимые реквизиты. Как правильно оформить уведомление по транспортному налогу юрлица (ИП) в 2023 году, в том числе и в программе 1С 8.3, а также где взять образец заполнения и бланк уведомления, рассказано ниже в статье.

Бланк уведомления по транспортному налогу

Проверено экспертом

Образец уведомления по транспортному налогу

Проверено экспертом

Образец платежного поручения по транспортному налогу

Проверено экспертом

Надо ли в 2023 году подавать в ИФНС уведомление на транспортный налог

ФНС РФ уточняет, нужно ли плательщикам транспортного налога подавать в ИФНС уведомление по приведенному налогу. В 2023 г. уведомление об уплате транспортного налога обязательно сдается в ИФНС следующими налогоплательщиками:

- юрлицом;

- ИП, владеющим ТС, применяемым в целях бизнеса.

По закону физлицам-гражданам данное уведомление сдавать в инспекцию ФНС не надо. О размере транспортного налога налогоплательщику-физлицу направляется соответствующее налоговое уведомление для уплаты налога на основании ст. 52, 362 НК РФ.

Подавать уведомление в ИФНС необходимо для того, чтобы налоговая смогла распределить уплаченные в составе ЕНП налоговые суммы на расчеты с бюджетом по приведенному налогу (по ОКТМО, КБК).

Причем в 2023 г. взамен налогового уведомления в ИФНС можно представить распоряжение, установленное положением ЦБ РФ «О правилах» от 29.06.2021 № 762 П. Иными словами, платить транспортный налоги в 2023 г. допускается по-старому, с приведением реквизитов в платежке отдельно по данному налогу (например, ОКТМО).

Какими способами организация может заплатить транспортный налог, подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Обязательно ли надо включать транспортный налог в уведомление

Причем размер транспортного налога за год будет рассчитываться так: ставка данного налога * налоговая база — сумма авансовых платежей, уплаченных на протяжении года, то есть налогового периода (ст. 362 НК РФ).

Если компания (ИП) уплатила авансы по транспортному налогу за 1–3 квартала 2022 года до 1 января 2023 года, то в ИФНС не нужно сдавать уведомление по приведенным отчетным периодам (только по налогу надо сдавать).

Надо ли указывать в уведомлении авансы по транспортному налогу

- Поквартально – по налоговым авансам за 1, 2 и 3-й квартал.

- Раз за год по всем срокам уплаты (до 25 февраля) – в приведенной ситуации уведомление оформляют на несколько периодов. Так, если ставка и налоговая база по транспортному налогу не изменятся на протяжении одного календарного года, налоговое уведомление следует оформить раз за год по всем срокам уплаты.

- Не позднее 25 апреля – в случае досрочной уплаты в первом квартале налоговых авансов за 1–3-й кварталы.

Уведомление в 2023 году – какую сумму исчисленного транспортного налога нужно указать

По какой форме нужно подавать в ИФНС и где взять пример уведомления на транспортный налог в 2023 году

Причем на протяжении 2023 г. в инспекцию ФНС допускается сдавать не уведомление, а платежку – распоряжение. Если в 2023 г. в инспекцию ФНС уже было направлено уведомление, то заполнять платежку-распоряжение не надо.

Образец уведомления за 1-й квартал 2023 года, в котором указан КБК по транспортному налогу, можно посмотреть здесь.

В приведенном образце уведомление по транспортному налогу заполняет руководитель ООО «Белгородская» Петров Георгий Иванович. Авансовый платеж был начислен в размере 100 000 руб. (в 1-м квартале 2023 г.).

Пример незаполненного бланка уведомления по транспортному налогу приведен тут.

В какой из госорганов и каким образом сдается налоговое уведомление

Уведомление об уплате транспортного налога сдается в инспекцию ФНС по адресу регистрации компании (прописки ИП). В бухгалтерских программах для сдачи данного уведомления предусмотрена работа с таким документом.

Как подать уведомление на транспортный налог компании (ИП, организации) в ИФНС (на выбор):

- по ТКС – с применением подписи УКЭП;

- в ЛК на сайте ФНС (юрлица, ИП) – с использованием подписи УКЭП;

- на бумажном носителе, если возможен такой способ представления (при наличии среднесписочной численности за прошедший год до 100 человек) – в ИФНС по месту учета компании-налогоплательщика (для ИП – место прописки);

- по почте заказным письмом с уведомлением – в ИФНС по адресу нахождения компании (прописки ИП).

Формирование в 1С 8.3 уведомления по транспортному налогу – как заполнить в программе уведомление по транспортному налогу

По закону уведомление по транспортному налогу можно сделать и в «1С: Бухгалтерия 8» версии 3.0.127. Для обобщения сведений о расчетах с бюджетом при уплате приведенного налога в рамках ЕНП в Плане счетов программы установлен счет 68.90 «ЕНС».

Сформировать в программе 1С уведомление об исчисленной сумме транспортного налога (и иных налогов) можно:

- Автоматически – по данным учетной системы из списка «Задачи организации» в разделе «Главное» (наиболее подходящий вариант).

- Вручную – в разделе «Операции» – «Уведомления».

Как в программе 1С сделать уведомление по транспортному налогу в автоматическом режиме:

- В списке «Задачи организации» (раздел программы «Главное» – «Задачи организации») открыть задачу (например, «Транспортный налог, уведомление за 2022, 2023, 2024 год и так далее» (в зависимости от налогового периода, за который составляется уведомление).

- Рассчитать размер транспортного налога (например, по кнопке «Расчет суммы»).

- Нажать на «Сформировать уведомление» и сделать его. Все колонки уведомления будут заполнены автоматически.

- По кнопке «Провести» можно посмотреть результат проведения уведомления.

- По кнопке «Отправить» отправить в ИФНС сформированное налоговое уведомление.

В какой срок надо подать уведомление по транспортному налогу организаций – дедлайны в 2023 году

Уведомление по транспортному налогу сдается в ИФНС до 25-го числа месяца уплаты приведенного налога, аванса (например, за 2022 г. – до 27 февраля 2023 г., 25 февраля 2023 г. – выходной день). При наличии авансов по приведенному налогу законодательством РФ введено еще несколько сроков подачи в инспекцию ФНС данного уведомления.

В 2023 году уведомление по транспортному налогу (при наличии авансов) сдается в ИФНС за (ст. 360 НК РФ):

- 2022 г. – до 27 февраля (в уведомлении указывается размер транспортного налога, рассчитанного за вычетом уплаченных налоговых авансов за первые 3 квартала 2022 г.).

- 1-й квартал – не позднее 25 апреля 2023 г.

- 2-й квартал – не позднее 25 июля 2023 г.

- 3-й квартал – не позднее 25 октября 2023 г.

Налогоплательщики из российских регионов, принятых в состав РФ в 2022 г., до 2024 г. не сдают в инспекцию ФНС уведомления по данному налогу (ч. 6, ст. 5 закона «О внесении изменений» от 28.12.2022 № 564-ФЗ). Это правило касается организаций (ИП) из ДНР РФ, ЛНР РФ, Херсонской и Запорожской области.

Как в уведомлении отразить отчетный (налоговый) периоды по транспортному налогу в 2023 году

В поле титульного листа уведомления «Представляется в налоговый орган (код)» прописывается код ИФНС по адресу нахождения компании (организации) либо по адресу прописки ИП. Код ИФНС можно узнать здесь: service.nalog.ru/addrno.do.

При заполнении раздела «Данные» учитываются следующие нюансы:

В пункте «Отчетный (налоговый) период / Номер месяца/квартала» в уведомлении указывается значение:

- за 1-й квартал – 34/01;

- за 2-й квартал – 34/02;

- за 3-й квартал – 34/03;

- за год – 34/04.

При оформлении уведомления ИП не указывает КПП.

После оформления уведомления необходимо удостоверить его подписью и проставить дату (если отправляется по ТКС или через ЛК юрлица (ИП) – подписью УКЭП).

Уведомление в виде распоряжения – надо ли включать авансы по транспортному налогу в распоряжение

При представлении в 2023 г. вместо налогового уведомления распоряжения:

- По квартальным авансовым платежам по транспортному налогу в пункте «Налоговый период» прописывается, в частности, КВ.01.2023, где 01 – это первый квартал.

- Статус налогоплательщика – 02.

- ОКТМО – такой же, как в уведомлении.

- № и дата составления распоряжения оставляются незаполненными.

- Банк и иные реквизиты налоговой – прописываются реквизиты Тульской ФНС (как при уплате ЕНП). Указаны в примере ниже.

- КБК – указывается в соответствии с КБК, применяемом в уведомлении по транспортному налогу юрлиц (ИП, организаций) – 2023.

Образец заполнения распоряжения за 1-й квартал 2023 года с КБК и ОКТМО по транспортному налогу, как в налоговом уведомлении, можно скачать ниже.

Что делать с налоговым уведомлением после допущения ошибки при его заполнении

Если при оформлении налогового уведомления были допущена ошибка, то надо направить в инспекцию ФНС новое уведомление с верными реквизитами только в отношении налоговой обязанности, по которой была допущена данная ошибка.

Так, если налогоплательщиком неверно установлена сумма транспортного налога к уплате, то налоговое уведомление предъявляется ИФНС с теми же платежными реквизитами, но с верной налоговой суммой.

Если же указаны не те иные реквизиты, то в налоговом уведомлении по ранее приведенным реквизитам указывается сумма «0» и новая обязанность по уплате приведенного налога с нужными платежными реквизитами.

В 2023 году в ИФНС сдается уведомление по транспортному налогу. Это делается до 25-го числа месяца уплаты налога (авансов по нему). На протяжении 2023 г. вместо налоговых уведомлений компания (ИП) вправе представлять в инспекцию ФНС распоряжения – платежки с указанием статуса 02.

Сдавать уведомление в ИФНС обязаны ИП, применяющие ТС в целях ведения бизнеса, и юрлица. Физлиц-граждан это правило не касается.

Источник: spmag.ru